- •1.Теоретичні аспекти здійснення банками інвестиційної діяльності на ринку цінних паперів

- •Класифікація сегментів ринку за ознаками

- •2.Аналіз активних операцій банків з цінними паперами

- •Обсяг виконаних біржових контрактів з цінними паперами на організаторах торгівлі протягом січня-грудня 2013 року, млн. Грн.

- •Обсяг виконаних біржових контрактів з цінними паперами на організаторах торгівлі ( з розподілом за видом фінансового інструменту) протягом січня-грудня 2013 року, млн. Грн.

- •Обсяг виконаних біржових контрактів на організаторах торгівлі за видами ринку протягом січня-грудня 2013 року, млн. Грн

- •Показники розвитку фондового ринку України

- •3.Шляхи підвищення ефективності діяльності банків на фондовому ринку

- •Висновок

- •Список використаної літератури

ВСТУП

В даний час одним з найбільш гнучких фінансових інструментів є використання цінних паперів. Цінні папери - неминучий атрибут всякого нормального товарного обороту. Будучи товаром, вони самі разом з тим здатні бути як засобом кредиту, так і засобом платежу, ефективно замінюючи в цій якості готівкові гроші.

Ринкова трансформація економіки України немислима без докорінної перебудови діючих та створення нових структур, функціонування яких було принципово неможливе в умовах командно-адміністративної системи господарювання. До таких структур відноситься і банківська система. Банківська система має вирішувати не тільки свої «внутрішні» проблеми, але й сприяти реформуванню економіки в цілому. Це стосується і діяльності комерційних банків на ринку цінних паперів. Ринок цінних паперів є багатоаспектною соціально-економічною системою, на основі якої функціонує ринкова економіка в цілому. Саме рух цінних паперів — показник економічної ситуації в країні.

В Україні ринок цінних паперів перебуває на стадії розвитку, з кожним днем зростає ліквідність позабіржових фінансових посередників, торговців цінними паперами, інвестиційних фондів та компаній. Але зародження національного ринку цінних паперів відбувалось з активною участю саме комерційних банків, бурхливий розквіт яких припав на 1990-1992 роки. Банки першими розпочали емісію власних акцій, а також роботу з державними цінними паперами колишнього СРСР і України. І досі банки залишаються найактивнішими учасниками ринку цінних паперів.

Тема даної роботи «Операції банків с цінними паперами» є досить актуальною. Тому що сьогодні Україна має унікальну можливість не повторювати еволюційний шлях спроб і помилок інших країн, а відначально, враховуючи свою специфіку створювати ринок цінних паперів за вищими світовими стандартами.

Метою даної роботи є розробка і обґрунтування пропозицій, рекомендацій щодо вдосконалення організації діяльності комерційних банків, як суб'єктів ринку цінних паперів; сформулювати основні засади процесу формування національного ринку цінних паперів і місце комерційних банків в ньому.

Об'єктом дослідження є банківська система України, комерційні банки.

Предметом дослідження є теоретичні і практичні питання організації діяльності комерційних банків України на фондовому ринку, виконання основних економічних функцій і завдань.

Теоретичною та методологічною основою дослідження були використані Закони України, нормативні та інструктивні матеріали НБУ.

Дослідження проводились з використанням методів структурного, факторного і порівняльного аналізу із застосуванням порівняння, групуванню інших основних засобів і прийомів економічного аналізу, а також графічного та інших методів наукового пізнання економічних явищ.

1.Теоретичні аспекти здійснення банками інвестиційної діяльності на ринку цінних паперів

Для розвитку економіки необхідна постійна мобілізація, розподіл і перерозподіл фінансових ресурсів. У будь-якій країні, де економіка функціонує ефективно, цей процес здійснюється на ринку фінансових ресурсів. Однак ринок фінансових ресурсів це скоріше загальна назва цілої системи ринків, що зосереджує попит і пропозицію на різні за своїм характером платіжні засоби. З наведеної схеми видно, що ринок фінансових ресурсів об'єднує чотири головні складові: грошовий ринок, кредитний ринок, валютний ринок та ринок цінних паперів. В свою чергу кожна з цих складових синтезує в собі групу ринкових відносин, що взаємопов'язані в рамках загальної системи.

Ринок цінних паперів (РЦП) об'єднує частину кредитного ринку (зокрема ринок позичкових боргових інструментів, або ринок боргових зобов'язань) і повністю ринок інструментів власності. Іншими словами цей ринок інтегрує операції щодо випуску та обігу боргових інструментів, інструментів власності, а також їх похідних. До боргових інструментів належать, передусім, облігації, векселі, сертифікати. [6]

До інструментів власності всі види акцій, а до їх похідних – опціони, варsанти, ф'ючерси та інші аналогічні цінні папери. Отже, ринок інструментів позики, будучи елементом кредитного ринку, є сферою відносин, що стосується позичкового капіталу, в той час, як ринок інструментів власності стосується відносин щодо власного капіталу, тобто пайових внесків власників статутних фондах підприємств. Тому, якщо всі ці ринки розглядати концептуально, то можна стверджувати, що концепція ринку цінних паперів – поняття ширше, ніж концепція фондового ринку чи фондових цінних паперів, бо охоплює численні складові, а не лише акції і облігації та офіційний біржовий ринок.

Тобто не можна розглядати питання щодо ринку цінних паперів і залишати поза увагою ринки грошових та кредитних ресурсів, іпотечних закладів, валюти, банківських акцептів, позичкових капіталів, євровалют, тощо.

Також ринок цінних паперів повинен включати три складові: попит, пропозицію і ціну.( Рис. 1.1)

Рис.1.1 Складові рінку цінних паперів

Попит формується підприємствами і організаціями, яким не вистачає власних коштів для фінансування інвестиційних програм, а також державою для покриття бюджетних витрат, що тимчасово не забезпечуються відповідними грошовими надходженнями. Основні пропозиції – заощадження населення, а в деяких випадках тимчасово вільні кошти підприємств і держави. Необхідна умова функціонування на ринку цінних паперів інституційних інвесторів, що здатні мобілізувати на тривалі строки великі суми грошових коштів, пропонуючи їх до вкладення в цінні папери. Ними можуть бути пенсійні, інвестиційні, ощадні фонди, страхові компанії, ряд інших спеціалізованих організацій. [3]

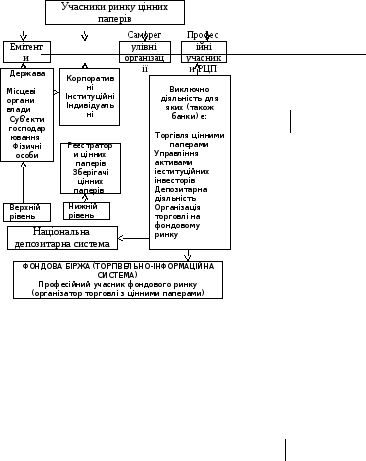

Враховуючи різноманітність операцій на фондовому ринку та багатогранність функцій його учасників, практично можливо запровадити щодо них чітку і сталу класифікацію. Та все ж спробуємо зробити це за найтиповішими ознаками: характером економічної поведінки, різновидами діяльності, належністю до громадянства конкретної країни. Учасниками ринку цінних паперів можуть бути - емітенти, інвестори, саморегулівні організації та професійні учасники фондового ринку ( Рис.1.2).

Інвестори

Рис. 1.2 Учасники ринку цінних паперів

Суб'єктів фондового ринку поділяють також на професійних і непрофесійних його учасників. Професійні учасники працюють на ринку цінних паперів постійно і лише на підставі спеціальних дозволів (ліцензій), що видаються у порядку, встановленому чинним законодавством. Учасників ринку цінних паперів поділяють також за ознаками громадянства. Громадяни України є національними учасниками (резидентами), іноземні громадяни — зарубіжними учасниками ринку (нерезидентами). Залежно від характеру операцій на ринку цінних паперів серед учасників торгів розрізняють кінцевих продавців, кінцевих покупців і посередників між ними. Залежно від стадії та місця руху цінних паперів, цей ринок поділяється на первинний і вторинний, біржовий та позабіржовий. У своїй сукупності вони утворюють систему ринків позичкових капіталів. Первинний ринок — це ринок перших і наступних емісій (випусків) цінних паперів (шляхом відкритої чи закритої передоплати) на якому здійснюється їх початкове розміщення серед інвесторів.[18]

Тобто рамки первинного ринку фактично обмежуються найпершим актом купівлі продажу того чи іншого цінного паперу. На цій стадії емітент передає майнові права на свою власність (чи частину власності) іншим особам, одержуючи натомість грошові кошти для інвестицій. Найважливіша особливість — повне розкриття інформації для потенційних інвесторів при умові емісії. Як правило, більшість цінних паперів (отже і майнові права, що в них виражені) згодом переходять від одного власника до іншого — продаж, інші операції, що залежать і в свою чергу впливають на кон'юнктуру ринку. Іншими словами, цінні папери надходять в обіг. Обіг цінних паперів — це прерогатива вторинного ринку. Отже, на вторинному ринку відбуваються операції з цінними паперами, випущеними раніше на первинному ринку. Головною метою вторинного ринку є забезпечення ліквідності цінних паперів, тобто створення умов для найширшої торгівлі ними. Це в свою чергу, надає можливості власникові цінних паперів реалізувати їх у найкоротший строк при незначних варіаціях курсів та невисоких витратах на реалізацію. В Україні на вторинному ринку обертаються здебільшого цінні папери новостворених структур фінансової спрямованості, в основному банків. Це пов'язано з недосконалістю законодавства стосовно регулювання ринку цінних паперів, низькими темпами приватизації, відсутністю достатньої кількості високопрофесійних посередників, дається в знаки недосконалості систем зв'язку і комунікацій. Все це позбавляє цінних паперів ліквідності.[12]

На вторинному ринку формується також справжня ціна на різні види паперів під впливом поточної кон'юнктури. Торгівля цінними паперами може здійснюватись за двома напрямками: у формі організаційно оформленого і постійного функціонуючого обігу цінних паперів між банками, брокерськими та дилерськими фірмами, що утворюють позабіржовий ринок. Біржовий ринок нерозривно пов'язаний з поняттям фондова біржа, власне, ці терміни тотожні. Під ними обома розуміють ринок з найвищим рівнем організації (як правило вторинний), що максимально сприяє підвищенню реальних ринкових цін на фінансові вклади, які перебувають в обігу.

Позабіржовий ринок охоплює операції з цінними паперами поза біржею. Він складається з обігу цінних паперів між банками і іншими структурами. У більшості випадків на цьому ринку відбувається первинне розміщення, а також перепродаж цінних паперів тих емітентів, які не бажають чи з об'єктивних причин не можуть виставити свої активи на біржу.[4]

Крім наведеної класифікації ринку цінних паперів можна диференціювати ще за ознаками (за кожною ознакою ринок поділяється на сегменти) (Табл. 1.1).

Ринок цінних паперів безумовно належить до особливих сфер соціально-економічного життя країни. Тут переплітаються інтереси банків, акціонерних товариств, товаровиробників, посередницьких контор, власників вільних грошових коштів, акцій і приватизаційних сертифікатів. Їхні інтереси або збігаються, або вступають у суперечність.

У цьому складному процесі значну роль має відігравати держава, бо саме вона повинна розробити і встановити такий механізм взаємодії учасників ринку цінних паперів, який дав би змогу максимально активізувати економічне життя суспільства з позитивними його результатами.

Табл. 1.1