- •Оглавление

- •Прикладные аспекты оценки риска и доходности финансовых активов и проблемы управления финансовым инвестиционным портфелем. Мини-ситуация 4

- •Мини-ситуация 5

- •Прикладные аспекты оценки эффективности и риска реальных инвестиций, проблемы сравнения и выбора инвестиционных проектов в условиях ограниченного бюджета финансовых ресурсов. Мини-ситуация 21

- •Прикладные аспекты и проблемы прогнозирования основных финансовых показателей деятельности предприятия Мини-ситуация 34

- •Мини-ситуация 35

- •Специальные прикладные аспекты управления финансами. Мини-ситуация 38

- •Список литературы.

|

|

МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ |

Кафедра финансов

Курсовая работа по дисциплине

«Прикладной финансовый менеджмент»

Тема «Прикладные аспекты и проблемы прогнозирования основных финансовых показателей деятельности предприятия»

Специальность 080105 – «Финансы и кредит»

Выполнила: студент(кА) группы

факультета заочного обучения

(подпись)

Научный руководитель: д.э.н., профессор кафедры финансов

Лисица Максим Иванович

(оценка)

(дата защиты)

(подпись)

Санкт-Петербург – 2012 г.

Лист замечаний на курсовую работу

|

Стр. |

Содержание замечания |

|

|

|

Оглавление

I.Прикладные аспекты оценки риска и доходности финансовых активов и проблемы управления финансовым инвестиционным портфелем. 4

Мини-ситуация 4 4

Мини-ситуация 5 10

II.Прикладные аспекты оценки эффективности и риска реальных инвестиций, проблемы сравнения и выбора инвестиционных проектов в условиях ограниченного бюджета финансовых ресурсов. 14

Мини-ситуация 21 14

III.Прикладные аспекты и проблемы прогнозирования основных финансовых показателей деятельности предприятия 16

Мини-ситуация 34 16

Мини-ситуация 35 21

IV.Специальные прикладные аспекты управления финансами. 23

Мини-ситуация 38 23

Список литературы. 26

Прикладные аспекты оценки риска и доходности финансовых активов и проблемы управления финансовым инвестиционным портфелем. Мини-ситуация 4

Финансовая компания предполагает разработку и продвижение на рынок инвестиционного продукта, основанного на применении опционных контрактов, в частности, компания собирается предложить инвесторам воспользоваться торговой стратегией put-call-паритет, поэтому руководитель компании поручает Вам, как финансовому аналитику, используя имеющиеся данные (табл. 1):

Оценить внутреннюю стоимость call-опциона и put-опциона на акцию.

Оценить расходы на создание торговой стратегии put-call-паритет, будущую стоимость портфеля (составленного на ее основе), а также доход и доходность по портфелю.

Представить результаты п.п. 1, 2 в виде таблице.

Обосновать рекомендации о целесообразности осуществления торговой стратегии put-call-паритет, а также объяснить, каких свойств портфеля можно добиться с ее помощью.

Таблица 1

Исходные данные

|

Вариант |

Цена акции, руб. |

Ожидаемая доходность по государственной облигации |

Число лет действия опциона | |||||

|

рыночная |

максимальная ожидаемая |

минимальная ожидаемая |

при исполнении опциона | |||||

|

3 |

30 |

70 |

20 |

45 |

0,03 |

4 | ||

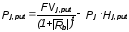

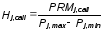

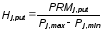

Внутренняя стоимость call-опциона вычисляется на основе формулы (1), put-опциона – на основе формулы (2):

|

|

(1) |

|

|

(2) |

|

|

(3) |

|

|

(4) |

|

|

(5) |

|

|

(6) |

|

|

(7) |

|

|

(8) |

|

где Pj,call – внутренняя стоимость call-опциона на акцию j; Pj,put – внутренняя стоимость put-опциона на акцию j; Hj,call – хедж call-опциона на акцию j; Hj,put – хедж put-опциона на акцию j; FVj,call – будущая стоимость условного портфеля, состоящего из части акции j и потенциально зафиксированной держателем call-опциона максимально возможной премии; FVj,put – будущая стоимость условного портфеля, состоящего из части акции j и потенциально зафиксированной держателем put-опциона максимально возможной премии; Pj,min – минимальная ожидаемая цена акции j; Pj,max – максимальная ожидаемая цена акции j; t – число лет действия опционов; PRMj,call – максимально возможная премия при исполнении call-опциона на акцию j; PRMj,put – максимально возможная премия при исполнении put-опциона на акцию j; Pj,exe – цена исполнения опционов на акцию j. |

|

Для осуществления торговой стратегии put-call-паритет необходимо выполнить следующие действия:

приобрести акцию по существующему рыночному курсу;

продать call-опцион и купить put-опцион на эту акцию с одинаковой ценой исполнения и одинаковым числом лет действия опционов;

при истечении опционов необходимо продать акцию по рыночному курсу;

потребовать исполнения put-опциона, если цена исполнения опциона больше рыночного курса акции;

исполнить call-опцион, если рыночный курс акции больше цены исполнения опциона.

Расходы на создание торговой стратегии put-call-паритет вычисляются на основе формулы (9), будущая стоимость портфеля – на основе формулы (10), доход – на основе формулы (11), доходность – на основе формулы (12):

|

|

(9) |

|

|

(10) |

|

|

(11) |

|

|

(12) |

|

где Pj,prt – расходы на создание торговой стратегии put-call-паритет на акцию j; FVj,prt – будущая стоимость портфеля, составленного на основе торговой стратегии put-call-паритет на акцию j; Gj,prt – доход от осуществления торговой стратегии put-call-паритет на акцию j; Rj,prt – доходность торговой стратегии put-call-паритет на акцию j. |

|

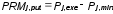

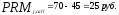

С помощью формул (7), (8) определяем максимально возможные премии при исполнении обоих опционов на акцию и заносим результаты в табл. 2:

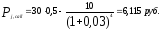

С помощью формул (5), (6) определяем хеджи по обоим опционам на акцию:

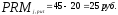

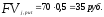

С помощью формулы (3) определяем будущую стоимость условного портфеля, состоящего из части акции и потенциально зафиксированной держателем call-опциона максимально возможной премии, с помощью формулы (4) определяем будущую стоимость условного портфеля, состоящего из части акции и потенциально зафиксированной держателем put-опциона максимально возможной премии:

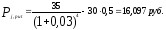

С помощью формул (1), (2) оцениваем внутреннюю стоимость обоих опционов и заносим результаты в табл. 2:

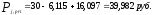

С помощью формулы (9) определяем расходы на создание торговой стратегии put-call-паритет:

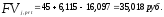

С помощью формулы (10) определяем будущую стоимость портфеля, составленного на основе торговой стратегии put-call-паритет, и заносим результат в табл. 2:

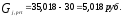

С помощью формулы (11) определяем доход по портфелю, составленному на основе торговой стратегии put-call-паритет, и заносим результат в табл. 2:

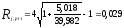

С помощью формулы (12) определяем доходность по портфелю, составленному на основе торговой стратегии put-call-паритет, и заносим результат в табл. 9:

Таблица 2

Количественные характеристики опционов

|

Показатель |

Значение |

|

Внутренняя стоимость call-опциона на акцию j, руб. |

6,115 |

|

Внутренняя стоимость put-опциона на акцию j, руб. |

16,097 |

|

Максимально возможная премия при исполнении put-опциона на акцию j, руб. |

25 |

|

Максимально возможная премия при исполнении call-опциона на акцию j, руб. |

25 |

|

Будущая стоимость портфеля, составленного на основе торговой стратегии put-call-паритет на акцию j, руб. |

35,018 |

|

Доход по портфелю, составленному на основе торговой стратегии put-call-паритет на акцию j, руб. |

5,018 |

|

Доходность торговой стратегии put-call-паритет на акцию j |

0,029 |

Вывод:

Во-первых,

чем больше величина дохода от осуществления

торговой стратегии put-call-паритет, тем

выше ее доходность. Наоборот, чем больше

расходы на создание торговой стратегии

put-call-паритет ( ),

тем ниже ее доходность. Во-вторых, будущая

стоимость создаваемого портфеля, его

доход и доходность заранее известны,

причем неизменны и абсолютно гарантированы,

т.е. обозначенные параметры не зависят

от будущей рыночной цены финансового

актива, на основе которого составлен

портфель. Таким образом, торговая

стратегия putcall-паритет позволяет

составить лишенный финансового

инвестиционного риска портфель, однако

только до момента истечения опционов.

Вот в чем и состоит уникальность

стратегии. Кроме того, торговая стратегия

put-call-паритет привлекательна, так как

доход от ее осуществления имеет

положительное значение, более того,

доходность стратегии превышает ставку

нормализованной доходности b-актива,

которую может обеспечить вложение

капитала в государственные облигации.

),

тем ниже ее доходность. Во-вторых, будущая

стоимость создаваемого портфеля, его

доход и доходность заранее известны,

причем неизменны и абсолютно гарантированы,

т.е. обозначенные параметры не зависят

от будущей рыночной цены финансового

актива, на основе которого составлен

портфель. Таким образом, торговая

стратегия putcall-паритет позволяет

составить лишенный финансового

инвестиционного риска портфель, однако

только до момента истечения опционов.

Вот в чем и состоит уникальность

стратегии. Кроме того, торговая стратегия

put-call-паритет привлекательна, так как

доход от ее осуществления имеет

положительное значение, более того,

доходность стратегии превышает ставку

нормализованной доходности b-актива,

которую может обеспечить вложение

капитала в государственные облигации.

Причем упомянутая ставка в случае вложения капитала в облигации будет гарантирована при условии, если облигации после их покупки не будут проданы до момента истечения, кроме того, если есть возможность реинвестирования выплачиваемого по облигациям купонного дохода под данную ставку, либо когда облигации являются бескупонными. Однако это только при Řb>0. Другое дело, когда Řb<0. В последнем случае положительная доходность на уровне |Řb| может быть получена, если есть иной способ инвестирования под обозначенную ставку с риском на уровне σb или меньше. Как вариант может быть рассмотрен депозит в коммерческом банке на срок t, кроме того, если сам банк является инвестором, то он может предоставить ссуду на межбанковском рынке, напомним, рынке кредитных ресурсов, правда, риск может оказаться и больше обозначенного уровня. В общем, это все сомнительные альтернативы. Если при риске σb и ожидаемой доходности Řb>0, есть хоть какой-то умозрительный альтернативный вариант инвестирования (напомним, в государственные облигации) под обозначенную ставку, то при этом же риске и ожидаемой доходности Řb<0 нет ничего разумнее торговой стратегии put-call-паритет, которая позволит гарантированно получить положительную доходность на уровне |Řb|.