- •6. Инвестиции и инвестиционная деятельность

- •Экономическая сущность и значение инвестиций

- •Признаки инвестиций как экономической категории

- •Классификация инвестиций

- •Инвестиционная деятельность: понятие и механизм осуществления

- •Правовое обеспечение инвестиционной деятельности в России

- •Объекты и субъекты инвестиционной деятельности

- •Инвестиционная политика как составная часть экономической политики государства

- •Цель и задачи инвестиционной политики, механизм ее реализации

- •Государственная, отраслевая, региональная и инвестиционная политика отдельных субъектов хозяйствования, ее особенности

- •Государственное регулирование инвестиционной деятельности

- •Формы и методы государственного регулирования инвестиционной деятельности

- •Инвестиционный рынок: понятие и структура

- •Показатели состояния инвестиционного рынка: инвестиционный спрос, инвестиционное предложение, цена, конкуренция

- •Виды финансовых посредников

- •Инвестиционный климат: сущность и значение

- •Факторы, оказывающие влияние на инвестиционный климат

- •Инвестиционная привлекательность

- •Инвестиционная активность

- •Источники финансирования инвестиционной деятельности, их состав, структура и общая характеристика

- •Государственные капитальные вложения и бюджетные ассигнования, сфера их применения

- •Предоставление средств на возвратной и безвозвратной основе

- •Средства внебюджетных фондов

- •Состав и структура собственных источников финансирования инвестиций предприятия

- •Привлеченные ресурсы предприятия, направляемые на финансирование капитальных вложений

- •Заемные средства инвестора, их состав и характеристика

- •Частные инвестиции

- •Иностранные инвестиции, их характеристика

- •Инвестиционный проект

- •Классификация инвестиционных проектов

- •Жизненный цикл инвестиционного проекта

- •Фазы развития жизненного цикла инвестиционного проекта

- •Предынвестиционная, инвестиционная и эксплуатационная фазы развития инвестиционного проекта, их содержание

- •Общие подходы к определению эффективности инвестиционных проектов. Финансовые показатели проекта

- •Методы инвестиционных расчетов, их классификация

- •Методы оценки инвестиций, не включающие дисконтирование: метод, основанный на расчете сроков окупаемости инвестиций; метод, основанный на определении нормы прибыли на капитал

- •Методы оценки инвестиций, основанные на дисконтировании: метод чистой текущей стоимости, метод внутренней нормы прибыли, дисконтированный срок окупаемости, индекс доходности

- •Финансовые инвестиции, их виды

- •Отличительные особенности финансовых и реальных инвестиций

- •Финансовые портфельные инвестиции

- •Основные участники рынка ценных бумаг: эмитент и инвестор

- •Инвестиционные институты: посредники, инвестиционные консультанты, инвестиционные компании, инвестиционные фонды

- •Виды деятельности инвестиционных институтов на рынке ценных бумаг

- •Инвестиционные качества ценных бумаг

- •Формы рейтинговой оценки

- •Доходность и риск в оценке эффективности инвестиций в ценные бумаги

- •Концепция дохода

- •Концепция риска

- •Оценка акций

- •Оценка облигаций

- •Понятие инвестиционного портфеля

- •Цели формирования инвестиционного портфеля

- •Типы инвестиционных портфелей, их характеристика

- •Принципы формирования портфеля инвестиций

- •Этапы формирования и управления инвестиционным портфелем

- •Факторы, учитываемые при формировании инвестиционного портфеля

- •Определение дохода и риска по портфелю инвестиций

- •Диверсификация портфеля

- •Современная теория портфеля

- •Модель оценки капитальных активов

- •Выбор оптимального портфеля

- •Стратегия управления портфелем

- •Мониторинг инвестиционного портфеля

-

Модель оценки капитальных активов

Модель оценки капитальных активов (САРМ) была разработана Уильямом Шарпом еще в 60-х годах прошлого столетия, но и по сей день активно используется аналитиками для оценки стоимости акций (собственного капитала).

Основная посылка модели заключается в том, что инвестор не приемлет риск и готов идти на него только в том случае, если это “сулит” дополнительную выгоду, то есть повышенную норму отдачи на вложенный капитал по сравнению с безрисковым вложением. Безрисковое вложение средств подразумевает то, что инвестор независимо ни от чего получит на вложенный капитал именно тот доход, на который он рассчитывал в момент инвестирования средств. В качестве безрисковой ставки дохода в мировой практике используется обычно ставка дохода по долгосрочным государственным долговым обязательствам (облигации или векселя); считается, что государство является самым надёжным гарантом по своим обязательствам (вероятность его банкротства практически исключается)

-

Выбор оптимального портфеля

Для выработки инвестиционной стратегии главным является определение инвестиционной цели инвестора, которые проявляются в его отношении к риску и ожидаемой доходности. Одним из методов определения целей является построение кривой безразличия, характеризующей предпочтения инвестора.

Выбор между портфелями, оценки которых лежат на такой кривой, безразличен для инвестора. Вместе с тем сравнение портфелей, оценки которых лежат на разных кривых, свидетельствуют, что любой портфель с оценкой на одной кривой может быть предпочтительнее любого портфеля с оценкой на другой.

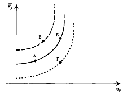

Кривая безразличия может быть представлена как двухмерный график: по оси абсцисс откладывается риск, мерой которого является стандартное отклонение, а по оси ординат — вознаграждение за риск, мерой которого является ожидаемая доходность.

На рисунке 1 представлены три кривые безразличия, каждая из которых представляет собой все возможные комбинации оценок инвестора в отношении риска и доходности портфелей.

Кривые безразличия имеют два важных свойства. Первое – все портфели, лежащие на одной кривой безразличия, являются равноценными. Портфели А и Б будут равноценными для инвестора, несмотря на то, что они имеют различные ожидаемые доходности и стандартные отклонения.

При этом портфель Б имеет больший риск, чем портфель А, и с точки зрения этого параметра он хуже, зато портфель Б выигрывает в сравнении с портфелем А за счет более высокой ожидаемой доходности.

Второе важное свойство кривых безразличия: любой портфель, лежащий на кривой безразличия, расположенной выше и левее, более привлекателен для инвестора по сравнению с портфелем, лежащим на кривой, находящейся ниже и правее. Портфель В, который лежит на кривой безразличия 2, находящейся выше и левее кривой 1, имеет большую доходность, чем портфель А, что компенсирует его больший риск, но в то же время у портфеля В меньший риск, чем у портфеля Б, что компенсирует его меньшую ожидаемую доходность. Поэтому портфель В предпочтительнее для инвестора по сравнению с портфелями А и Б. В силу описанных свойств кривых безразличия они, естественно, не пересекаются.

Исходя из отношения к риску и доходности и их оценок, инвестор может иметь бесконечное число кривых безразличия. Эти кривые проходят через каждую точку критериальной плоскости, целиком заполняя ее.

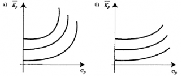

Характер расположения кривых означает индивидуальную для инвестора взаимозаменяемость доходности и риска. Крутые кривые безразличия означают более осторожного инвестора, чем пологие кривые

Рис. 2. Виды кривых безразличия: а) крутые кривые, б) пологие кривые

В первом случае инвестор готов допустить малое увеличение риска лишь с компенсацией в виде значительного увеличения доходности.

Во втором — инвестор ради небольшого увеличения доходности готов принять значительное увеличение риска.

При выборе портфеля на базе кривых безразличия исходят из двух предположений: о ненасыщаемости и избежании риска. Инвестор, делающий выбор между двумя одинаковыми во всем (кроме ожидаемой доходности) портфелями, выберет портфель с большей ожидаемой доходностью. Однако если инвестору нужно выбрать между портфелями, имеющими одинаковый уровень ожидаемой доходности, но разную степень риска, он выберет портфель с меньшим риском.