- •Розділ 1. Економічна сутність операцій на інших рахунках у банку та інших коштів

- •1.1. Економічний зміст операцій на інших рахунках у банку та інших коштів

- •1.2. Огляд нормативно-законодавчої бази та спеціальної літератури з досліджуваної теми

- •Характеристика нормативно-правової бази з обліку операцій на інших рахунках у банку та інших коштів

- •Огляд спеціальної літератури з обліку операцій на інших рахунках у банку та інших коштів

- •1.3. Організаційно-економічна характеристика підприємства «ілс-Україна»

- •Бухгалтерія

- •Головний бухгалтер – заступник головиправління

- •Динаміка основних показників діяльності тов «ілс-Україна» за 2009 – 2011 роки

Розділ 1. Економічна сутність операцій на інших рахунках у банку та інших коштів

1.1. Економічний зміст операцій на інших рахунках у банку та інших коштів

Для зберігання грошових коштів і здійснення всіх видів розрахунків та касових операцій юридичні та фізичні особи відкривають банківські рахунки на умовах, викладених в договорі між установою банку і власником рахунку.

У банківській практиці використовують різноманітні види рахунків:

- поточні;

- поточні бюджетні;

- депозитні.

Поточні рахунки відкриваються підприємствам усіх видів власності, а також їх відокремленим підрозділам для зберігання грошових коштів та здійснення усіх видів операцій за цими рахунками відповідно до чинного законодавства України.

Поточні бюджетні рахунки відкриваються підприємствам (їх відокремленим підрозділам), яким виділяються кошти за рахунок державного або місцевого бюджету для цільового їх використання.

Депозитні рахунки підприємствам та їх відокремленим підрозділам відкриваються на підставі укладеного депозитного договору між власником рахунка та установою банку на визначений у договорі строк. Кошти на депозитні рахунки перераховуються з поточного рахунка і після закінчення строку зберігання повертаються на поточний рахунок.

Відсотки за депозитними рахунками можуть перераховуватися на поточний рахунок відповідно до умов депозитного договору або зараховуватися на поповнення депозиту. Проведення розрахункових операцій та видача коштів готівкою з депозитного рахунка забороняється.

Рахунки для зберігання грошових коштів і здійснення усіх видів банківських операцій відкриваються у будь-яких банках України за вибором клієнта і за згодою цих банків.

У разі відкриття (закриття) або зміни номерів усіх видів рахунків (крім рахунків фізичних осіб та офіційних представництв), установа банку зобов'язана повідомити про це податковий орган за місцем реєстрації власника рахунка протягом трьох робочих днів із дня відкриття або закриття рахунка (включаючи день відкриття або закриття).

Крім цього, повідомлення про відкриття (закриття) чи зміну рахунка надсилається також до НБУ для включення до зведеного електронного реєстру власників рахунків.

До отримання повідомлення про взяття рахунків суб'єктів підприємницької діяльності на податковий облік на цих рахунках здійснюються лише операції з зарахування коштів. Датою початку операцій за видатками з рахунків суб'єктів підприємницької діяльності в установі банку є дата реєстрації отримання банком зазначеного повідомлення.

У разі відкриття двох і більше поточних рахунків у національній валюті власник рахунка протягом трьох робочих днів з дня відкриття або закриття рахунка визначає один із рахунків у національній валюті як основний, на якому обліковуватиметься заборгованість, що списується (стягується) у безспірному порядку, і повідомляє номер цього рахунка податковому органу, в якому він обліковується як платник податків, за місцем реєстрації та банкам, у яких відкриті додаткові рахунки в національній валюті, а також рахунки в іноземній валюті.

Банки, в яких відкриваються додаткові рахунки у національній валюті та рахунки в іноземній валюті, протягом трьох робочих днів, крім повідомлення до податкових органів, повідомляють також установу банку, в якій відкрито основний рахунок, про відкриття таких рахунків (із зазначенням номерів).

Підприємства можуть мати в банках крім поточних рахунків у національній та іноземній валюті ще й інші рахунки (акредитиви, чекових книжок, банківських карток тощо).

Для зберігання грошових коштів спеціального призначення можуть відкриватись в банку й інші поточні рахунки в національній або іноземній валюті. На цих рахунках обліковуються кошти, одержані на наукові дослідження, на сумісну діяльність.

Для відкриття рахунку підприємство надає установі банку такі документи:

1. Заяву на відкриття рахунку встановленого зразка. Заява підписується керівником та головним бухгалтером підприємства.

2. Копію свідоцтва про державну реєстрацію в органі державної виконавчої влади або в іншому органі, уповноваженому здійснювати державну реєстрацію, засвідчену нотаріально чи органом, який видав свідоцтво про державну реєстрацію.

3. Копію належним чином зареєстрованого статуту (положення), засвідчену нотаріально.

4. Копію документа, що підтверджує взяття підприємства на податковий облік.

5. Картку із зразками підписів осіб, яким відповідно до чинного законодавства чи установчих документів підприємства надано право розпорядження рахунком та підпису платіжних документів. У картку включається також зразок відбитку печатки, присвоєної підприємству.

6. Копію документа про реєстрацію в органах Пенсійного фонду України, засвідчену нотаріально або органом, що видав відповідний документ.

До інших рахунків в банківських установах відносяться:

рахунки для акредитивної форми розрахунків;

рахунки для чекової форми розрахунків;

спеціальний картковий рахунок;

корпоративний картрахунок підприємства тощо.

У розрахунках між підприємствами досить часто застосовуються розрахункові чеки. Для отримання готівки з рахунків у банківських установах використовуються грошові чеки. Розрахунковий чек – це документ стандартної форми з дорученням чекодавця своєму банкові переказати кошти з рахунку чекодавця на рахунок пред'явника чека (одержувача коштів). Грошові чеки застосовуються тільки для отримання підприємствами з рахунків у банківських установах готівки для виплати заробітної плати, премій і винагород, дивідендів, коштів на відрядження, на господарські витрати.

Платником по чеку завжди є банк або інша кредитна установа. Право чекодавця - звертатися до банку з вимогою щодо оплати чека; обов’язок банку - виконати цю вимогу, виходячи з угоди між банком і клієнтом Банк сплачує готівкою або безготівковим переказом коштів з рахунку чекодавця на рахунок пред’явника чека.

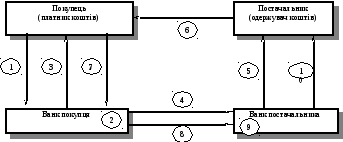

Розрахунок чеком здійснюється за схемою, наведеною на рис. 1.1.

1 – постачальник передає товар покупцеві;

2 – покупець передає чек постачальнику;

3 – постачальник передає чек у свій банк;

4 – банк постачальника направляє чек для оплати в банк покупця;

5 – банк платника списує кошти з рахунка покупця товару;

6 – банк платника повідомляє платника про списання коштів;

7 – банк платника переказує банку постачальника відповідні кошти;

8 – банк постачальника зараховує кошти на рахунок постачальника;

9 – банк постачальника повідомляє постачальника про зарахування коштів на його рахунок.

Рис. 1.1. Організація розрахунків за допомогою чеку

Чекова форма розрахунків має певні переваги перед іншими формами. Це, передусім, відносна швидкість розрахунків і надходження коштів на рахунок постачальника, що сприяє зменшенню кредиторської заборгованості. Принциповими недоліками такої форми розрахунків є недостатня гарантія платежу, оскільки на рахунку чекодавця може не бути потрібних коштів; неможливість розрахунків чеками на велику суму; складність оформлення чека.

Акредитив – це розрахунковий документ із дорученням однієї кредитної установи іншій здійснити за рахунок спеціально депонованих коштів оплату товарно-транспортних документів за відвантажений товар. Акредитив застосовується в розрахунках між постачальниками і покупцями. Документи постачальника оплачуються банком тільки на умовах, передбачених в акредитивній заяві покупця. Існує кілька видів акредитивів: покритий, непокритий, відзивний, безвідзивний.

Використання акредитивної форми розрахунків обумовлюється в угоді між постачальником і покупцем, в якій указують конкретні умови розрахунків за акредитивом, строк його дії, вид акредитиву, спосіб його виконання, банк постачальника і покупця.

Підставою для відкриття акредитива платником є повідомлення постачальника про готовність до відвантаження товару. Для відкриття акредитива платник подає в банк заяву встановленого зразка з необхідними реквізитами (номер договору, згідно з яким відкривається акредитив; термін чинності акредитива; рахунок платника і банк, який його обслуговує; документи, згідно з якими здійснюються виплати за акредитивом; строк їх подання; вид акредитива та сума акредитива).

Закриття акредитива в банку постачальника здійснюється за заявою постачальника щодо відмови від дальшого використання акредитива до закінчення терміну його чинності; після закінчення терміну чинності акредитива; за заявою покупця про відкликання акредитива повністю або частково. Акредитив закривається в день отримання повідомлення від банку-емітента. Невикористана сума акредитива повертається банку платника для зарахування на рахунок, з якого депонувалися кошти. Схему здійснення рахунків з використанням акредитивної форми наведено рис. 1.2.

1– покупець доручає банку, що його обслуговує, відкрити акредитив;

2 – банк покупця відкриває акредитив;

3 – банк покупця сповіщає покупця про відкриття акредитива;

4 – банк покупця повідомляє банк постачальника про відкриття акредитива постачальнику на конкретну суму;

5 – банк постачальника сповіщає постачальника про відкриття акредитива;

6 – відвантаження товару;

7 – покупець повідомляє банк про виконання умови акредитива, тобто дає наказ на розкриття акредитива;

8 – банк покупця переказує банку постачальника суму коштів з акредитива;

9 – банк постачальника зараховує кошти на рахунок постачальника;

10 – банк постачальника повідомляє про це свого клієнта.

Рис. 1.2.Організація розрахунків з використанням акредитива

Акредитивна форма розрахунку дає постачальнику впевненість, що відвантажений товар буде своєчасно оплачено. Для постачальників (одержувачів коштів) акредитивна форма розрахунків надійна, відносно проста і приваблива, оскільки гарантує оплату. Покупцям розрахунки з використанням акредитива не вигідні, бо на певний час кошти вилучаються з обороту, що погіршує фінансове становище підприємств-покупців.

Поряд з грошовими коштами в касі підприємства розпоряджаються іншими коштами, до яких належать: грошові документи в національній та іноземній валюті, грошові кошти в дорозі.

До грошових документів належать сплачені талони на бензин і мастило, оплачені путівки в будинки відпочинку, санаторії, на турбази, отримані повідомлені на поштові перекази, поштові марки і марки держмита, бланки трудових книжок і вкладиші до них тощо, а також оборотні активи у формі еквівалентів грошових коштів. У господарській діяльності підприємств такі документи називають документами суворого обліку та звітності, за допомогою яких оформлюють лише окремі господарські операції.

До коштів, що вважаються коштами в дорозі, належать: виручка, одержана підприємствами за послуги, реалізовану продукцію і виконані роботи і внесена до банку, каси поштового відділення зв'язку для зарахування на розрахунковий рахунок.

Отже, зміст операцій на інших рахунках у банку та інших коштів визначається економічною суттю, що викликає рух вартості, і супроводжується системою розподілених у часі надходжень та виплат грошових коштів, що регенеруються суб’єктом господарської діяльності і є важливою ланкою розрахунково-кредитних відносин.