VI. Вопросы к экзамену по дисциплине «Налоги и налогообложение»

Налог и его сущность. Основные элементы налога. Определение сбора. В определении налога, приведенном в ст.8 НК РФ, не указано, что налог должен быть установлен в законодательном порядке, что является недостатком данного определения.

Сущность налога состоит именно в отчуждении принадлежащих частным лицам на праве собственности, хозяйственного ведения или оперативного управления денежных средств. Сущность налога проявляется в единстве, взаимопереплетении его функций. Функция налога - это направление правового воздействия норм налогового права на общественные отношения, обладающие постоянством, раскрывающие сущность налога и реализующие социальное назначение государства. Общий перечень элементов налогообложения, их понятие и общие подходы к построению регламентируются Налоговым Кодексом РФ (ст. 17). Элементы налогообложения в налоговом законодательстве должны быть сформулированы таким образом, чтобы каждый налоговый плательщик точно знал, как исчислить установленные налоги и сборы, в каком объеме, порядке и когда он должен их платить. По каждому налогу и сбору элементы налогообложения конкретизируются соответствующей главой второй части Налогового кодекса РФ и налоговым законодательством регионального и местного уровня (по региональным и местным налогам).

Элементы налогообложения делятся на основные (обязательные) и факультативные (избирательные).

В статье 17 Кодекса говорится, что налог считается установленным, когда определены налогоплательщики и элементы налогообложения, а именно: объект налогообложения, налоговая база, налоговый период, налоговая ставка, прядок исчисления налога, порядок и сроки уплаты налога. Это есть основные элементы налогообложения. Основные потому, что неустановление или нечеткая формулировка хотя бы одного из них делает невозможным или затрудняет исполнение налогового обязательства налогоплательщиками и осуществление налогового контроля налоговым органом. Перечень приведенных выше элементов налогообложения является обязательным, т.е. каждый установленный Кодексом налог должен быть в обязательном порядке определен по всем основным его элементам.

При установлении сборов также определяются их плательщики и элементы налогообложения. Однако для этих налоговых платежей ряд обязательных элементов может отсутствовать.

Основные теории налогов и налогообложения. Налоговые теории двадцатого века.

Основные налоговые теории стали формироваться в качестве законченных учений начиная с XVII в. и как свод важнейших принципов и положений полмили в буржуазной науке наименование «Общая теория налогов». Основные ее направления складывались под непосредственным воздействием экономического развития общества.

Вообще под налоговыми теориями следует понимать ту или иную систему научных знаний о сути и природе налогов, их месте, роли и значении в экономической и социально-политической жизни общества. Иными словами) налоговые теории представляют собой различные модели построения налоговых систем государства в зависимости от признания за налогами того или иного назначения.

В более широком смысле налоговые теории представляют собой любые научно-обобщенные разработки (общие теории налогов), в том числе и по отдельным вопросам налогообложения (частные теории налогов). К частным налоговым теориям относятся учения о соотношении различных видов налогов, числе налогов, их качественном составе, ставке налогообложения и т. д. Ярким примером частной теории является теория о едином налоге. Таким образом, если направления общей теории налогов определяют назначение налогообложения в целом, то частные обосновывают, какие виды налогов необходимо установить, каким должен быть их качественный состав и т. д.

В начале XX века появились новые налоговые теории. В настоящее время можно выделить два основных направления экономической мысли - кейнсианское и неоклассическое. Противоположностью классицизма выступает кейнсианская теория, которая основана на разработках английского экономиста Джона Мейнарда Кейнса (1883-1946) и его последователей. Центральная мысль этой теории состоит в том, что налоги являются главным рычагом регулирования экономики и выступают одним из слагаемых ее успешного развития.

Джон Кейнс был сторонником прогрессивности в налогообложении, поскольку считал, что прогрессивная налоговая система стимулирует принятие риска производителем относительно капитальных вложений. По мнению Джона Кейнса, изложенного им в книге «Общая теория занятости, процента и денег», экономический рост зависит от достаточных денежных сбережений только в условиях полной занятости. Однако полной занятости практически невозможно достичь. В этих условиях большие сбережения мешают экономическому росту, поскольку они не вкладываются в производство и представляют собой пассивный источник дохода. Чтобы устранить негативные последствия, излишние сбережения следуют изымать с помощью налогов.

В условиях научно-технического подъема, все более частого проявления кризисных явлений кейнсианская теория вмешательства государства перестала отвечать требованиям экономического развития. Поэтому на смену кейнсианской концепции «эффективного спроса» пришла неоклассическая теория «эффективного предложения».

Неоклассическая теория основывается на преимуществе свободной конкуренции и естественности, устойчивости экономических, в частности производственных, процессов. Согласно неоклассическому направлению внешние корректирующие меры должны быть направлены лишь на то, чтобы устранить препятствия, мешающие действию законов свободной конкуренции, поэтому государственное вмешательство не должно ограничивать рынок с его естественными саморегулирующими законами, способными без какой-либо помощи извне достигнуть экономического равновесия. В этом заключается отличие неоклассической теории от кейнсианской концепции, утверждающей, что динамическое равновесие неустойчиво, и делающей выводы о необходимости прямого вмешательства государства в экономические процессы.

В неоклассической теории, в свою очередь, широкое развитие получили два направления: теория экономики предложения и монетаризм.

Теория экономики предложения, сформулированная в начале восьмидесятых годов XX века американскими учеными М. Бернсом, Г. Стайном и А. Лэффером рассматривает налоги в качестве одного из факторов экономического развития и регулирования Бартенев С.А. Экономические теории и школы (история и современность): Курс лекций. - М.: БЕК, 2002. - С. 159.. Данная теория исходит из того, что высокое налогообложение отрицательно влияет на предпринимательскую и инвестиционную активность, что в конечном итоге приводит к уменьшению налоговых платежей. Как следствие, предлагается снизить ставки налогообложения и предоставить корпорациям все возможные льготы. Таким образом, снижение налогового бремени, по мнению авторов теории, приводит к бурному экономическому росту

Принципы налогообложения. ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ — а) по платежеспособности, исходя из дохода налогоплательщика, его финансовых возможностей; б) по получаемым выгодам, исходя из объема благ, получаемых от государства; в) на основе перераспределения получаемого дохода в пользу бедных слоев населения. К основным принципам налогообложения относятся:Принцип законности налогообложения;Принцип всеобщности и равенства налогообложения;Принцип справедливости налогообложения;Принцип публичности налогообложения;Принцип установления налогов и сборов в должной правовой процедуре;Принцип экономической обоснованности налогообложения;Принцип презумпции толкования в пользу налогоплательщика (плательщика сборов) всех неустранимых сомнений, противоречий и неясностей актов законодательства о налогах и сборах;Принцип определенности налоговой обязанности;Принцип единства экономического пространства Российской Федерации и единства налоговой политики;

Принцип единства системы налогов и сборов.Основные критерии выявления и включения принципов налогообложения в вышеприведенную систему следующие:Во-первых, принципы налоговых правоотношений должны иметь социально-экономическое основание (т.е. быть экономически обоснованными для целей развития налоговой системы страны).Во-вторых, указанный принцип должен реализовываться в процессе функционирования и развития налоговой системы Российской Федерации (т.е. он должен быть закреплен в российском налоговом законодательстве).

В-третьих, представляется, что в силу трансграничности налоговой науки дополнительным подтверждением обоснованности включения какого-либо принципа в выше приведенную систему может выступать то, что этот принцип не чужд налоговым правоотношениям в государствах, которые, как и Российская Федерация, стремятся к демократическому политическому режиму и построению правового государства.

Функции налогов в экономике. экономическая система выделила фискальную, регулирующую, распределительную, контрольную и социальную функции налогов. Рассмотри каждый вид функции налогов в отдельности.

Фискальная (основная) функция характерна для любого типа государственного аппарата. Она участвует в формировании государственных денежных фондов, создавая материальную базу для функционирования государственной экономики.

Регулирующая функция представляет собой распределение налогов как активных средств для поддержания процессов воспроизводства, стимулируя или снижая его активность развития, участвуя в установлении накопительного капитала и регулируя платежеспособный спрос населения.

Контрольная функция оценивает и выявляет необходимость корректирующих изменений в налоговой системе и политике, создавая предпосылки для формирования процесса образования и распределения доходов, поступающих от субъектов экономики.

Распределительная функция играет роль распределителя налоговых платежных операций между юридическими и физическими лицами в различных сферах и отраслях экономики.

Социальная функция – это совокупность распределительной и регулирующей налоговых функций. Эта функция участвует в защите конституционных прав граждан.

5. Налоговая система России: ее характеристика и принципы построения.

На данный момент налоговая система Российской Федерации построена на следующих принципах:

1. Приоритетное направление по налоговым изъятиям приходится на обложение хозяйствующих субъектов ( юридических лиц ). В условиях рыночной экономики такое явление - анахронизм и требует поэтапного ( постепенного ) переноса налогового бремени на граждан;

2. Достаточно высокий удельный вес по сравнению с зарубежными странами доли косвенных налогов и относительно меньший - прямых. Причём доля косвенных налогов в последнее время возрастает.

3. Создание разветвлённой системы федеральной Госналогслужбы РФ снизу доверху, непосредственное подчинение входящих в неё нижестоящих структур вышестоящим, главной задачей которых является обеспечение контроля за поступлением всех налогов, включая региональные и местные.

4. Наличие широкого перечня разнообразных льгот, преимущественно направленных на стимулирование производства.

5. Разработаны и утверждены жёсткие санкции за различные нарушения налогового законодательства, включая меры финансовой, административной и уголовной ответственности.

6. Установлена обязательность постановки всех субъектов предпринимательской и хозяйственной деятельности на учёт в налоговых органах, с правом открытия расчётного счёта в банках только после регистрации в налоговых органах.

7. Определена первоочерёдность направления имеющихся у предприятий на счетах средств на уплату налогов по сравнению с остальными расходами предприятия.

Для налогоплательщиков предусмотрена возможность получения по их просьбе отсрочек и рассрочек платежей в пределах текущего года, а также финансовых санкций, если их применение может привести к банкротству и прекращению дальнейшей производственной деятельности налогоплательщика.

Классификация налогов. Классификация налогов — это распределение налогов и сборов по определенным группам, обусловленное целями и задачами систематизации и сопоставлений. В основе каждой классификации, а их встречается достаточное количество, лежит совершенно определенный классифицирующий признак: способ взимания, принадлежность к определенному уровню управления, субъект налогообложения, способ или источник обложения, характер применяемой ставки, назначение налоговых платежей, какой-либо другой признак. Рассмотрим классифицирующие признаки и соответствующие им классификации налогов 1. Классификация по способу взимания, разделяющая налоги на прямые и косвенные, — это наиболее известная и исторически традиционная классификация налогов. Прямые налоги — это налоги, взимаемые непосредственно с дохода или имущества налогоплательщика. В этом случае основанием для налогообложения служат факты получения доходов и владения имуществом налогоплательщиком, а налоговые отношения возникают непосредственно между налогоплательщиком и государством. К группе прямых налогов в российской налоговой системе следуетотнести такие налоги, как НДФЛ, ЕСН, на прибыль организаций, на имущество организаций, на имущество физических лиц, земельный и транспортный налоги. Косвенные налоги — это налоги, взимаемые в процессе оборота товаров (работ и услуг), при этом включаемые в виде надбавки к их цене, которая оплачивается в итоге конечным потребителем. Производитель товара (работы, услуги) при их реализации получает с покупателя цену и сумму налога в виде надбавки к цене, которую в последующем перечисляет государству. Таким образом, косвенныеналоги изначально предназначаются для перенесения реального налогового бремени их уплаты на конечного потребителя, а даннуюгруппу налогов зачастую характеризуют как налоги на потребление. 2. Классификация налогов по объекту обложения — классификация (во многом сопряженная с предыдущей), согласно которой можно разграничить налоги: с имущества (имущественные), с доходов (фактические и вмененные), с потребления (индивидуальные, универсальные и монопольные), с использования ресурсов (рентные). Налоги с имущества (имущественные) - это налоги, взимаемые с организаций или физических лиц по факту владения ими определенным имуществом или с операций по его продаже (покупкеНалоги с дохода - это налоги, взимаемые с организаций или физических лиц при получении ими дохода. Эти налоги в полной мере определяются платежеспособностью налогоплательщика. Различают налоги с дохода фактические, т.е. взимаемые по фактически полученному доходу, и вмененные, взимаемые по доходу, который устанавливается заранее государством, исходя из того, какой доходусловно должен получить налогоплательщик, занимаясь данным видом предпринимательской деятельности. К фактическим налогам с доходов можно отнести налог на прибыль организаций, НДФЛ, ЕСН, а также налоги в специальных режимах: единый сельскохозяйственный налог и налог в упрощенной системе налогообложения. К вмененным налогам с доходов можно отнести систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, а также применение упрощенной системы налогообложения на основе патента. Встречается также выделение в данной группе в отдельную категорию налогов, взимаемых с фонда оплаты труда (ЕСН). Думается, что данный налог более логично вписывается в категорию фактических налогов, а разница в налогоплательщиках {в НДФЛ — налогоплательщик тот, кто получает доход, а в ЕСН — тот, кто его выплачивает) в данном случае не является классифицирующим признаком. Налоги с потребления (аналог группы косвенных налогов в предыдущей классификации) — это налоги, взимаемые в процессеоборота товаров (работ, услуг), подразделяемые в свою очередь на индивидуальные, универсальные и монопольные.Индивидуальными налогами облагается потребление строго определенных групп товара, например акцизы на отдельные виды товара,универсальными — облагаются все товары (работы, услуги) за отдельным исключением, например НДС, а монопольными — облагается производство и (или) реализация отдельных видов товаров, являющиеся исключительной прерогативой государства. К таким товарам ранее традиционно относилась соль, два последних века основу их составляли алкогольные напитки и табачные изделия. В настоящее время большинство стран отходит от практики монопольного производства, отсутствуют такие налоги и в российской налоговой системе. Налоги с использования ресурсов {рентные) — это налоги, взимаемые в процессе использования ресурсов окружающей природнойсреды, а рентными их называют также потому, что их установление и взимание связаны в большинстве случаев с образованием и получением ренты. К данной группе налогов следует отнести НДГТИ, водный налог, сборы за пользование объектами животного мира и водных биологических ресурсов, земельный налог. 3. Классификация налогов по субъекту обложения, где различают налоги, взимаемые с юридических лиц, физических и смешанные,является также достаточно распространенной. 4. Классификация налогов по способу обложения востребована практикой администрирования. Здесь разграничивают налоги в зависимости от способа определения налогового оклада: «по декларации», «у источника» и «по кадастру». Наиболее распространенныйспособ определения налогового оклада, заложенный в подавляющем большинстве налогов, «по декларации», т.е. сумме налога, объявляемого (декларируемого) самим налогоплательщиком. 5. Классификация по применяемой ставке, подразделяет налоги на прогрессивные, регрессивные, пропорциональные и твердые. Налоги с твердыми (специфическими) ставками — это налоги, величина ставки которых устанавливается в абсолютной сумме на единицу измерения налоговой базы. Налоги с процентными (адвалорными) ставками — это налоги, величина ставки которых устанавливается в процентном исчислении от стоимостной оценки объекта налогообложения (налоговой базы). Эти налоги напрямую зависят от размера дохода, прибыли или имущества налогоплательщиков. В данную группу входят налоги с пропорциональными, прогрессивными и регрессивными ставками. В налогах с пропорциональными ставками размер налоговых платежей прямо пропорционален размеру дохода, прибыли или имущества налогоплательщика, т.е. такие ставки действуют в неизменном проценте к стоимостной оценке объекта налогообложения (налоговой базы). Данные налоги построены так, что отношение доходов (прибыли) после уплаты налогов к доходам (прибыли) до их уплаты остается неизменным вне зависимости от величины этих доходов (прибыли). Таким образом, превалирование этих налогов в налоговой системы формирует ее нейтральность, не увеличивающую и не уменьшающую, а воспроизводящую неравенство граждан после уплаты налогов. К таким налогам относятся, в частности, НДФЛ, налог на прибыль организаций, НДС, налог на имущество организаций и физических лиц. В налогах с прогрессивными ставками размер налоговых платежей находится в определенной прогрессии к размеру дохода, прибыли или имущества налогоплательщика, т.е. такие ставки действуют в увеличивающемся проценте к стоимостной оценке объекта налогообложения (налоговой базы). Данные налоги построены так, что отношение доходов (прибыли) после уплаты налогов к доходам (прибыли) до их уплаты уменьшается при увеличении этих доходов (прибыли). Таким образом, использование данных налогов в налоговой системе формирует ее прогрессивность, уменьшающую неравенство граждан после уплаты налогов. В настоящее время в российской налоговой системе нет ни одного налога, использующего прогрессивную ставку, а до 2001 г. прогрессивным был подоходный налог (в подавляющем большинстве развитых стран подоходный налог является прогрессивным). В налогах с регрессивными ставками размер налоговых платежей находится в определенной регрессии к размеру дохода, прибыли или имущества налогоплательщика, т.е. такие ставки действуют в уменьшающемся проценте к стоимостной оценке объекта налогообложения (налоговой базы). Данные налоги построены так, что отношение доходов (прибыли) после уплаты налогов к доходам (прибыли) до их уплаты увеличивается при росте этих доходов (прибыли). Таким образом, использование данных налогов в налоговой системе формирует ее регрессивность, увеличивающую неравенство граждан после уплаты налогов (см. рис. 3.5). Характерным примером регрессивного налога является ЕСН. 6. Классификация налогов по назначению разграничивает их на абстрактные и целевые. Абстрактные {общие) налоги, поступая вбюджет любого уровня, обезличиваются и расходуются на цели, определенные приоритетами соответствующего бюджета, т.е. поступления от общих налогов являются основным доходным источников разноуровневых бюджетов. В любой налоговой системе к таким налогам относится подавляющее их большинство. В отличие от общих целевые (специальные) налоги имеют заранее определенное целевое назначение и строго закреплены за определенными видами расходов. Как правило, за счет специальныхналогов формируются бюджеты соответствующих государственных внебюджетных фондов. Характерным примером специального налога служит ЕСН, поступления от которого формируют бюджеты трех государственных внебюджетных фондов РФ: пенсионного, обязательного медицинского страхования и социального страхования. 7. Классификация налогов по срокам уплаты: различают налогисрочные и периодические. Срочные (их еще называют разовые) — это налоги, уплата которых не имеет систематически регулярного характера, а производится к сроку при наступлении определенного события или совершения определенного действия. 8. Классификация по источнику уплаты имеет значимый практический интерес в первую очередь со стороны налогоплательщиков ипроверяющих их налоговых органов. В соответствии с ней различают налоги, уплачиваемые из прибыли (за счет налогооблагаемой прибыли), из выручки (включаемые в себестоимость или цену продукции), из доходов граждан (удерживаемые из доходов работника,налоги с физических лиц). 9. Классификация налогов по принадлежности к уровню правления подразделяющая все налоги на федеральные, региональные и местные. Данная классификация единственная из всех представленныхвыше имеет законодательный статус — на ней построена вся последовательность изложения НК. Заметим, что представленные классификации ни в коей мере не претендуют на исчерпывающую полноту. В научной литературе можно встретить немало других классифицирующих признаков, не имеющих в целом сколько-нибудь значимых практических перспектив использования. Наибольшее теоретико-методологическое значение имеет разделение налогов на прямые и косвенные, а с практической точки зрения для федеративного государства, каким и является Россия, принципиальное значение имеет разграничение налогов по уровню правления. Для целей ведения системы национальных счетов (СНС) в России используют в совокупности два классифицирующих признака: по объекту обложения и по источнику уплаты.

Участники налоговых отношений, регулируемых законодательством о налогах и сборах, их полномочия, задачи и функции. Участниками налоговых отношений в соответствии с законодательством о налогах и сборах являются:

Организации и физические лица, признаваемые налогоплательщиками или налоговыми агентами;

Налоговые органы;

Таможенные органы;

Органы государственных внебюджетных фондов;

Государственные органы исполнительной власти и исполнительные органы местного самоуправления, другие уполномоченные ими органы;

Сборщики налогов.

Организации и физические лица в соответствии с НК РФ могут быть налогоплательщиками или плательщиками сборов, а также налоговыми агентами.

В главе 23 НК РФ налоговая юрисдикция определяется на основе резидентства.

Резидентами Российской Федерации признаются физические лица – налоговые резиденты РФ, которые фактически находятся на территории РФ не менее 183 дней в течение 12 месяцев подряд. Этот период не прерывается во время выезда за пределы РФ для краткосрочного (менее 6 месяцев) лечения или обучения. В любом случае налоговыми резидентами РФ являются военнослужащие, проходящие службу за границей, а также сотрудники госорганов, командированные на работу за пределы РФ.

Права и обязанности налогоплательщиков и плательщиков сборов определены в разделе втором части первой НК РФ (гл. 3).

Налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии законодательством возложена обязанность уплачивать налоги и сборы. Филиалы и территориально обособленные подразделения исполняют полномочия налогоплательщиков.

Налоговыми агентами признаются лица, на которых возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет или во внебюджетный фонд налогов. Действующим законодательством установлено, что налоговыми агентами являются организации и физические лица – предприниматели в отношении:

Налога на доходы физических лиц;

Налогообложения дивидендов и доходов от долевого участия;

Налога на добавленную стоимость при реализации товаров (работ, услуг, имущественных прав) на территории РФ иностранными юридическими лицами, не состоящими на налоговом учете, и услуг по аренде федерального имущества, имущества субъектов РФ и муниципального имущества;

Налогообложения доходов иностранных юридических лиц из источников в РФ.

Права налогоплательщиков и налоговых агентов идентичны.

Они имеют право:

Получать от налоговых органов по месту учета бесплатную информацию о действующих налогах и сборах, законодательстве о налогах и сборах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков и налоговых органов, а также получать формы налоговой отчетности и разъяснения о порядке ее заполнения;

Получать от Министерства финансов РФ и от финансовых органов письменные разъяснения по вопросам применения налогового законодательства;

Использовать налоговые льготы при наличии соответствующих оснований;

Получать отсрочку, рассрочку, налоговый кредит или инвестиционный налоговый кредит;

На своевременный зачет или возврат излишне уплаченных или взысканных авансовых платежей, налогов, пени, штрафов. С 2008 года зачеты переплаты производятся независимо от бюджета по видам налога;

Представлять свои интересы в налоговых правоотношениях лично либо через своего представителя;

Представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок;

Присутствовать при проведении выездной налоговой проверки;

Получать копии акта налоговой проверки, решений налоговых органов и налоговые уведомления;

Требовать от должностных лиц налоговых органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков;

Не выполнять неправомерные акты и требования налоговых органов, иных уполномоченных органов и их должностных лиц;

Обжаловать акты налоговых органов, иных уполномоченных органов и действия (бездействия) их должностных лиц;

Требовать соблюдение налоговой тайны;

Требовать возмещения в полном объеме убытков, причиненных незаконными решениями налоговых органов или незаконными действиями ( бездействием) их должностных лиц.

Акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить. Все неустранимые сомнения, противоречия и неясности в отношении актов законодательства о налогах и сборах толкуются в пользу налогоплательщика и плательщика сборов (п.7 ст.3 НК РФ) При этом налогоплательщикам гарантируется административная и судебная защита их прав и законных интересов.

К основным обязанностям налогоплательщиков относятся обязанности уплачивать законно установленные налоги, вести учет объектов налогообложения и предоставлять в налоговый орган отчетность, налоговые декларации и информацию, встать на учет в налоговом органе. Отчетность в электронном виде обязаны предоставлять налогоплательщики со среднесписочной численностью работников свыше 100 человек. Остальные налогоплательщики и налоговые агенты самостоятельно выбирают способ предоставления отчетности в налоговый орган. Налогоплательщики, применяющие специальные налоговые режимы, не предоставляют отчетность по налогам, от которых они освобождены. Каждому налогоплательщику присваивается по всем видам налогов и сборов индивидуальный идентификационный номер (ИНН). Это номер указывается налогоплательщиком во всех документах (декларации, отчете, заявлении и т.п.), подаваемых в налоговый орган. В ИНН восемь цифр. Первые две цифры идентичны номеру региона местонахождения налогоплательщика, вторые две цифры соответствуют номеру налоговой инспекции, где он поставлен на налоговый учет, остальные цифры соответствуют его регистрационному номеру, последняя цифра ИНН является контрольной. Поэтому по ИНН можно установить (идентифицировать) любого налогоплательщика.

Налогоплательщики – организации и индивидуальные предприниматели обязаны письменно сообщать в налоговый орган по месту учета:

Об открытии или закрытии счетов в кредитных организациях – в течение 7 дней со дня открытия или закрытия;

Обо всех случаях участия в российских и иностранных организациях – в срок не позднее одного месяца со дня начала такого участия;

Обо всех обособленных подразделениях, созданных на территории РФ – в срок не позднее одного месяца со дня их создания, реорганизации или ликвидации;

Об объявлении несостоятельности (банкротстве), о ликвидации или реорганизации – в срок не позднее трех дней со дня принятия соответствующего решения.

Налоговые органы

Контрольную работу по обеспечению полноты и своевременности уплаты налогов ведут налоговые органы. В соответствии с НК РФ (ст.30) налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, правильностью исчисления, полнотой и своевременностью внесения в бюджет налогов и сборов. В указанную систему входят:

федеральный орган исполнительной власти (Федеральная налоговая служба РФ), уполномоченный по контролю и надзору в области налогов и сборов и его территориальные органы.

В действующую Федеральную налоговую службу входят:

Центральный аппарат;

Инспекции по субъектам РФ;

Инспекции по районам и городам.

В системе ФНС РФ в соответствии с Постановлением Правительства от 6 января 1998 г. № 9 образуются специализированные государственные налоговые инспекции по работе с крупнейшими налогоплательщиками в регионах. К таким налогоплательщикам относят предприятия, реализующие продукцию ежегодно на сумму 300 млн. рублей. Кроме того, специальная налоговая инспекция может быть образована для ведения налогового контроля в отраслевом разрезе.

Налоговые органы вправе:

Требовать от налогоплательщика или налогового агента документы, служащие основанием для исчисления и уплаты налогов и пояснения к ним;

Проводить налоговые проверки;

Производить выемку документов при проведении налоговых проверок у налогоплательщика или налогового агента, свидетельствующих о совершении налоговых правонарушений, в случаях, когда есть достаточные основания полагать, что эти документы могут быть уничтожены, сокрыты, изменены, или заменены;

Вызывать налогоплательщиков и иных лиц в налоговые органы для дачи пояснений в случаях, связанных с исполнением ими законодательства о налогах и сборах;

Приостанавливать операции по счетам в банках и налагать арест на имущество налогоплательщиков, плательщиков сборов и налоговых агентов;

Осматривать и обследовать любые помещения и территории, используемые для извлечения доходов либо связанные с содержанием объектов налогообложения, независимо от места их нахождения, проводить инвентаризацию имущества налогоплательщика;

В некоторых случаях определять суммы налогов расчетным путем;

Требовать от налогоплательщиков, налоговых агентов, их представителей устранения выявленных нарушений законодательства о налогах и сборах и контролировать выполнение указанных требований;

Взыскивать недоимки, пени, штрафы по налогам и сборам;

Требовать от банков документы, связанные с уплатой налогов;

Привлекать для проведения налогового контроля специалистов, экспертов и переводчиков;

Вызывать свидетелей для дачи показаний, имеющих какое-либо значение для проведения налогового контроля;

Заявлять ходатайства об аннулировании или приостановлении действия выданных юридическим и физическим лицам лицензий на право осуществления определенных видов деятельности;

По согласованию с соответствующими финансовыми органами принимать решения об изменении сроков уплаты налогов;

Предъявлять в суды общей юрисдикции на физических лиц и в арбитражные суды на юридических лиц и предпринимателей, осуществляющих предпринимательскую деятельность без образования юридического лица, иски о взыскании налоговых санкций, о признании недействительной государственной регистрации, о ликвидации организации любой организационно – правовой формы, о досрочном расторжении договора о налоговом или инвестиционном налоговом кредите и др.

Налоговые органы проводят 3 вида проверок: камеральные, выездные дополнительные.

Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций и документов, служащих основанием для исчисления и уплаты налога, а также других документов и сведений о деятельности налогоплательщиков. Камеральной проверкой могут быть охвачены любые периоды деятельности налогоплательщика. Если камеральной проверкой выявлены нарушения, по ее итогам составляется акт.

Выездная налоговая проверка по одному или нескольким налогам проводится на основании решения руководителя (его первого заместителя) налогового органа. Если у налогоплательщика нет возможности предоставить помещение работникам налогового органа, то он может перенести проведение проверки на территорию налогового органа. Срок проведения налоговой проверки составляет 2 месяца. Этот срок может быть продлен до 4 месяцев, а в исключительных случаях – до 6 месяцев.

В ходе выездной проверки должностные лица могут проводить:

Инвентаризацию имущества налогоплательщика;

Осмотр (обследование) производственных, складских, торговых и иных помещений и территорий, используемых для извлечения дохода;

Экспертизу;

Допрос свидетеля.

Для дачи показаний может быть вызвано любое физическое лицо в качестве свидетеля, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля. В необходимых случаях для участия в проведении проверки на договорной основе привлекают специалиста, не заинтересованного в исходе дела.

В зависимости от задач налоговой проверки различают:

Комплексные проверки, при которых проверяется правильность исчисления и уплаты всех налогов данным предприятием;

Тематические проверки, которые проводятся по нескольким направлениям;

Проверки конкретного налога;

Проверки одного показателя по расчету какого-либо налога (например, обоснованность применения льгот и вычетов);

Проверки отражения в учете исчисления налогов при однотипных хозяйственных операциях.

По результатам выездной налоговой проверки не позднее 12 месяцев после составления справки уполномоченными лицами налоговых органов должен быть составлен в установленной форме акт налоговой проверки, подписанный руководителем проверяемой организации или индивидуальным предпринимателем.

В акте налоговой проверки следует обязательно указать:

1. документально подтвержденные факты налоговых правонарушений;

2. содержание проверки со ссылкой на соответствующие бухгалтерские документы ( с обязательным указанием бухгалтерских проводок по счетам и регистрам бухучета) или регистры налогового учета;

3. выводы и предложения проверяющих по устранению выявленных нарушений и ссылки на статьи НК РФ, предусматривающие ответственность за данный вид налоговых правонарушений.

Формы и требования к составлению акта налоговой проверки устанавливаются ФНС. Акт налоговой поверки вручается руководителю организации – налогоплательщика или индивидуальному предпринимателю под расписку. Если проверяемое лицо уклоняется от получения акта, то он может быть отправлен по почте заказным письмом.

В случае несогласия с фактами, изложенными в акте проверки, и выводами налогоплательщик в течение 15 рабочих дней после получения акта представляет в соответствующий налоговый орган письменное объяснение мотивов отказа подписать акт или возражение по акту.

Руководитель налогового органа в течение не более 10 дней рассматривает акт проверки и материалы, представленные налогоплательщиком. По результатам рассмотрения материалов проверки руководитель (его заместитель) налогового органа выносит решение. На основании вынесенного решения налогоплательщик при совершении налогового правонарушения привлекается к ответственности. Последнему направляется требование об уплате недоимки по налогу и пени.

После вынесения решения о привлечении налогоплательщика к ответственности за совершение налогового правонарушения соответствующий налоговый орган обязан предложить налогоплательщику (иному лицу) добровольно уплатить сумму штрафной санкции. В случае отказа налогоплательщика налоговый орган обращается с исковым заявлением в суд о взыскании с лица налоговой санкции, установленной НК РФ.

Кроме того, при проверке материалов, связанных с обжалованием налогоплательщиком действия налогового органа, вышестоящий орган вправе провестидополнительную проверку в отношении возникших разногласий. Дополнительная проверка назначается в рамках рассмотрения жалобы налогоплательщика в отличие от налоговой проверки, которая проводится в рамках налогового контроля. В решении о назначении дополнительной проверки в целях разрешения налогового спора указывается:

Круг вопросов, подлежащих обязательному рассмотрению при проведении указанной проверки;

Налоговый орган, осуществляющий проведение дополнительной проверки.

Налоговые органы обязаны соблюдать законодательство о налогах и сборах, осуществлять контроль над соблюдение налогового законодательства, проводить разъяснительную работу по его применению, вести учет налогоплательщиков, соблюдать налоговую тайну, осуществлять возврат или зачет излишне взысканных сумм налогов, пеней, штрафов, бесплатно информировать налогоплательщиков о действующих налогах и сборах, законодательстве о налогах и сборах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков и налоговых органов, а также предоставлять форму налоговой отчетности и разъяснения о порядке ее заполнения.

Налоговые органы несут ответственность за убытки, причиненные налогоплательщику вследствие своих неправомерных действий или бездействия, а равно неправомерных действий (решений) или бездействия должностных лиц этих органов при исполнении ими служебных обязанностей. Причиненные налогоплательщикам убытки возмещаются за счет средств федерального бюджета.

Таможенные органы

Таможенные органы имеют полномочия налоговых органов при перемещении товаров через таможенную границу РФ.

Министерство финансов РФ

Основными задачами Минфина РФ являются:

Совершенствование бюджетной системы РФ, развитие бюджетного федерализма;

Разработка и реализация единой финансовой бюджетной, налоговой и валютной политики РФ;

Концентрация финансовых ресурсов на приоритетных направлениях социально – экономического развития РФ;

Разработка проекта федерального бюджета и обеспечение его исполнения;

Обеспечение в пределах своих компетенций государственного контроля;

Осуществление методологического руководства.

В соответствии с возложенными на него задачами Минфин РФ выполняет следующие основные функции в области налогов:

Разрабатывает совместно с другими федеральными органами исполнительной власти предложения о налоговой политике развития налогового законодательства и совершенствования налоговой системы;

Координирует в пределах своей компетенции политику федеральных органов, на которые возложена ответственность за обеспечение своевременного поступления налогов в федеральный бюджет;

В течение двух месяцев дает письменные разъяснения по вопросам применения налогового законодательства, утверждает формы расчетов налогов и формы налоговых деклараций;

Разрабатывает предложения по совершенствованию налоговой политики и налоговой системы;

Проводит переговоры, связанные с заключением соглашений между РФ и иностранными государствами об устранении двойственного обложения доходов и имущества;

Намечает необходимые меры по налоговому стимулированию предпринимательской деятельности в стране;

Определяет проекты нормативов отчислений от федеральных налогов и доходов в бюджеты субъектов Федерации;

Направляет представление в налоговые органы, по согласованию с Госкомитетом по управлению государственным имуществом, о возбуждении дела о признании предприятия несостоятельным (банкротом) в случае неуплаты им налогов.

Министерство финансов РФ имеет право:

Запрашивать в установленном порядке у федеральных органов власти и органов власти субъектов РФ материалы, необходимые для разработки проекта федерального бюджета на предстоящий год, расчета прогноза консолидированного бюджета Российской Федерации, составление отчета исполнения федерального и консолидированного бюджетов;

Издавать приказы, инструкции и другие правовые акты по налогам;

Финансовые органы на местах занимаются конкретными вопросами налогообложения, а именно:

Совместно с налоговыми инспекциями осуществляют ревизии юридических лиц;

Принимают меры по укреплению налоговой дисциплины;

Составляют доходную часть своих бюджетов, получая при этом сведения от налоговых инспекций;

Решают вопрос совместно с налоговыми органами о неприменении финансовых санкций к налогоплательщикам в случае задержки ими уплаты налогов;

Получают сведения от налоговых органов о поступлении налоговых доходов в бюджет, а также другую информацию для регулирования бюджетного процесса.

Государственные органы исполнительной власти и исполнительные органы местного самоуправления, другие уполномоченные ими органы и должностные лица осуществляют в установленном порядке, помимо налоговых и таможенных органов, прием и взимание налогов и сборов, а также контроль за их уплатой.

При установлении региональных и местных налогов и сборов законодательными (представительными) органами субъектов РФ и, соответственно, представительными органами местного самоуправления определяются формы отчетности и следующие элементы налогообложения: налоговые ставки в установленных пределах, порядок и сроки уплаты налога. Некоторые налоговые льготы и основания для их использования налогоплательщиком.

Органы исполнительной власти субъектов РФ и органы местного самоуправления дают письменные разъяснения по вопросам, связанным с применением регионального законодательства о налогах правовых актов о местных налогах.

8.Сущность налогового администрирования. налогового администрирования -это приведение процесса взимания налогов и возникающих отношений и связей между представителями налоговых органов и налогоплательщиков в соответствии с изменившимися производственными отношениями и формами хозяйствования. Более конкретное определение — это деятельность уполномоченных органов власти и управления, направленная на исполнение законодательства по налогам и сборам, обеспечение эффективного функционирования налоговой системы и налогового контроля. Налоговое администрирование — это организация сбора налогов: от определения состава налоговой отчетности до разработки правил регистрации налогоплательщиков. Это также перечень информации, которую фирмы должны предоставлять налоговикам, с одной стороны, и та информация, которой налоговики должны делиться с фирмами, с другой стороны. Правила проверки, ответственность за налоговые нарушения - все, что сосредоточено вокруг налогов. Налоговое администрирование основывается на фундаментальных познаниях политических, экономических, юридических и других наук, обогащенных современной отечественной и мировой практикой. Это совокупность методов, приемов и средств информационного обеспечения, посредством которых органы власти и управления (в том числе налоговая администрация всех уровней) придает функционированию налогового механизма заданное законом направление и координирует налоговые действия при существенных изменениях в экономике и политике. Права и обязанности органов системы налогового управления утверждены в законодательном порядке.

9.Сущность налоговой политики. Одним из основных инструментов государственного регулирования экономических процессов является налоговая политика, которая представляет собой систему целенаправленных действий государства в области налогообложения на основе экономических, правовых и организационноконтрольных мероприятий. Налоговая политика относится к косвенным методам государственного регулирования. Содержание и цели налоговой политики обусловлены объективными и субъективными факторами, политическим строем, задачами, стоящими перед государством. В силу указанного представляется первостепенным сформировать концепцию налоговой политики с позиции экономической детерминированности, т.е. равновесия финансовых интересов государства и хозяйствующих субъектов. Отношения собственности на средства производства и предметы потребления, обусловливая распределение ресурсов между хозяйствующими субъектами и ограничивая тем самым их производственное и личное потребление, являются причиной возникновения противоречия между ограниченными размерами объекта собственности каждого отдельного хозяйствующего субъекта и изменчивым процессом налогообложения. Социально-экономический смысл налога — смена формы собственности или переход права собственности на финансовые ресурсы налогоплательщиков в государственную бюджетную сферу. Сложившиеся в государстве налоговые отношения отражаются в налоговой политике, задача которой состоит в обеспечении финансовыми ресурсами функционирования самого государства, создании благоприятных условий для повышения эффективности национальной экономики и повышения уровня жизни населения. Налоговая политика определяет роль налогов в обществе, которая может быть позитивна или негативна по отношению к субъектам хозяйствования. Для государства рост налоговых изъятий является положительным фактором, а для субъектов хозяйствования — отрицательным. Проблема состоит в определении границ изъятия, в оптимальном сочетании функций налогов, их влиянии на состояние экономической, социальной и политической системы в обществе. Центральный вопрос налоговой политики — это необходимость научного обоснования предела налоговых изъятий, т.е. величины ставки налогов,не угнетающей производителей и воспроизводство рабочей силы. Вопрос о пределах налогообложения включает два вектора. Первый связан с размером индивидуального налогообложения, т.е. размером налога, возлагаемого на конкретного плательщика. Второй — с размером налоговогобремени на макроуровне, т.е. какая доля созданного ВВП должна перейти к государству. В силу различий предприятий по фондоемкости, материалоемкости, трудоемкости, рентабельности продукции величина показателей налоговогобремени различна. В среднем за 2003 г. налоговая нагрузка на выручку оценивается на уровне 27%, средневзвешенные значения налоговой нагрузки на выручку и добавленную стоимость соответственно 16 и 37%. Наиболее высокая нагрузка на выручку в среднем по предприятиям строительных материалов — 33%, легкой промышленности — 31% и машиностроения — 27%.

10.Механизмы налогового регулирования. Реализация налоговой политики происходит посредством сформированной на ее основеналоговой системы Налоговая система является инструментом регулирования налоговыхотношений, возникающих между государством и предприятиями Влияние налогов на процесс Воспроизводства происходит в ходе налогового регулирования и представляет собой систему мероприятий, связанных с налогообложением Налоговое регулирование охватывает не только отдельные предприятия, но и всю экономику.Так, в ходе распределения и перераспределения валового внутреннего продукта (ВВП) реализуются фискальная ( распределительная) и регулирующая функции налогов. Государство формирует свои доходы и целенаправленно влияет на динамику, структуру" и объем производства Налоговое регулирование также является эффективным инструментом осуществления протекционистской политики государства или проведения ограничительной политики по отношению к отдельным предприятиям- монополистам. Налоги воздействуют на капитал на всех стадиях его кругооборота. Если при выполнении своей фискальной функции они оказывают влияние лишь при смене капитала из его товарной формы в денежную, и наоборот, то воздействие регулирующей функции происходит на стадиях производства и потребления. В первом случае срабатывает механизм косвенного налогообложения а во втором — система налоговых льгот, скидок, налоговых кредитов и т.п. Это позволяет государству контролировать спрос и предложение не только на товарном рынке, но и на рынке капиталов, посколькудоход является основой спроса населения и конечным результатом функционирования капитала в фазе производства. В зависимости от распределения финансовых средств предприятий и формирования государством своих доходов в форме бюджетного фонда, а также в зависимости от перераспределения уже сконцентрированных средств на этом фонде для целенаправленного воздействия на экономику, налоговое регулирование происходит как бы на двух уровнях: на микроэкономическом уровне, т.е. на уровне хозяйствующих субъектов, и на макроэкономическом уровне, когда государство целенаправленно финансирует из бюджета приоритетные отрасли, отдельные регионы в целях сбалансированного развития всего общества Налоговое регулированиена микроуровне осуществляетсяпутем законодательного установления различных налогов, сборов, пошлин и т.п., которые вносятся в бюджет государства предприятиями и организациями в обязательном порядке. Это означает, что государственное воздействие на экономику предприятий носит законодательно-принудительный характер. Налоговые обязательства распространяются на все предприятия и организации независимо от формы собственности и организационно-правового характера деятельностц за исключением финансируемых из бюджета и тех, которые освобожденыот уплатызаконодательно

Известны следующие методы налогового регулирования на микроуровне изменение налоговых льгот; дифференциации повышение или понижение налоговых ставок полное или частичное освобождение от налогов (отдельных налогов); отсрочка платежа или аннулирование задолженности и возврат ранее уплаченных сумм; применение штрафных санкций за несвоевременную уплату налогов и другие нарушения налогового законодательства; предоставление налогового и инвестиционного налогового кредита предприятиям, осуществляющим инвестирование средств в обновление основных фондов. Перечисленные методы представляют собой механизм налогового регулирования на уровне организаций. Любое изменение составляющих данногомеханизма оказывает прямое влияние на финансовое состояние налогоплательщика. Механизм налогового регулирования на микроэкономическом уровне включает в себя меры не только фискального и регулирующего характера, но и меры, стимулирующие предпринимательскую активность организаций и поощряющие их деятельность в разрешении социальных и экологических проблем в данном регионе. На макроуровне налоговое регулирование экономики происходит не путем прямого воздействия, а опосредованно, через перераспределение ВВП, по принципу обратной связи. Наряду с другими экономическими рычагами (амортизационной, кредитной политикой и т.д.), налоговое регулирование оказывает сильное влияние на общественное производство. Оно связано с возможностью обеспечения структурных сдвигов в экономике, с поддержкой приоритетных направлений экономического развития, с расширением и совершенствованием объектов социальной и производственной инфраструктуры и т.д. Как инструмент перераспределения ВВП налоги оказывают влияние на экономические процессы с некоторым опозданием от действующих тенденций, пропорций и темпов экономического роста. Поэтому принцип обратной связи налогов может эффективно сработать при условии своевременного принятия соответствующих мер налогового регулирования на макроуровне. Налоговое регулирование на макроуровне является важнейшим средством антициклического развития экономики В целях выравнивания темпов экономического роста многие страны используют налоговый механизм для регулирования спроса на инвестиции ( его стимулирования в период депрессии и ограничения в период предельного экономического подъема). Поскольку налоговые поступления следуют за объемами и темпами производства с некоторым опозданием, постольку автоматический рост налогов может привести к депрессии в производстве, и даже к его спаду. В этой ситуации необходимо снижать налоги с целью повышения стимулов к инвестированию.

Воздействуя на структуру экономики при помощи механизма налогового регулирования, государство ускоряет процесс накопления капитала в наиболее перспективных направлениях общественного развития, определяющих научно-технический прогресс. Регулируя с помощью налогового механизма сбалансированное развитие страны в разрезе административно-территориального деления, государство использует метод свободных экономических зон. Сутью этого метода является сравнительно быстрый экономический рост региона через предоставление режима налогового благоприятствования. Это означает приостановку действия части налогов и снижение ставок налогов с предприятий и организаций данного региона на период действия этого режима. В связи с тем, что социальное развитие общества является приоритетным направлением политики государства, те предприятия, которые осуществляют инвестиции в социальную сферу и проводят мероприятия, направленные на сохранение экологической безопасности страны и региона, освобождаются от налогообложения прибыли в той ее части, которая направляется на эти цели. Кроме того, посредством налогового регулирования, государство также может воздействовать на платежеспособныйспрос населения, влияя напроизводство товаров и их предложение. Примером может являться обложение цены товара косвенными налогами (НДС, акциз, таможенная пошлина и др.). При сложившемся равновесии спроса и предложения на рынке товаров любое изменение ставок косвенных налогов приводит к нарушению равновесия между ними. Налоговое регулирование наряду с бюджетным, кредитным и денежным, является одним из направлений государственного регулирования экономики Основывается государственное регулирование экономики на экономической политике. Последняя как структурный элемент надстроечных отношений должна разрабатываться исходя из объективных экономических законов и с учетом реально сложившейся обстановки социально-экономического развития общества. Развитие социальной и экономической сфер общества находится в прямой зависимости от налогового регулирования, так как в процессе налогообложения происходит распределение средств хозяйствующих субъектов, в том числе и в государственный бюджет, а при перераспределении средств бюджета происходит стимулирование деятельности предприятий и решение социальных проблем. Следовательно} налоговое регулирование должно происходить с учетом реально сложившейся обстановки в социальной и экономическойсферах общества.

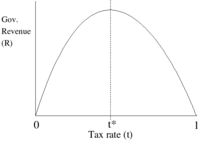

11. Налоговое бремя и налоговая нагрузка. Кривая Лаффера. НАЛОГОВОЕ БРЕМЯ — 1) мера, степень, уровень экономических ограничений, создаваемых отчислением средств на уплату налогов, отвлечением их от других возможных направлений использования. Величина налогового бремени зависит прежде всего от видов налогов и налоговых ставок. Количественно налоговая нагрузка может быть измерена отношением общей суммы налоговых изъятий за определенный период к сумме доходов субъекта налогообложения за тот же период. Распределение налогового бремени между налогоплательщиками опирается на два принципа: а) увязка налога с получаемыми за счет него благами, например налог с владельцев транспортных средств. Такой подход весьма ограничен, так как отдельные виды государственных расходов (скажем, пособие по безработице) невозможно переложить на пользователей; б) принципплатежеспособности, согласно которому чем выше доходы лица, чем больше у него способность платить, тем более высоким должен быть налог, которым облагается лицо; 2) в широком смысле слова — бремя, налагаемое любым платежом. кривая Лаффера (кривая, показывающая связь между налоговыми ставками и объемом налоговых поступлений) Данный график ясно свидетельствует, что при нулевой налоговой ставке государство не соберет ни цента, сколь бы велика ни была налоговая база, т.е. число налогоплательщиков. Точно такой же результат будет и в противоположном конце налоговой шкалы – при стопроцентной налоговой ставке, потому что никто не будет работать бесплатно, и экономическая активность полностью замрет (т.е. налоговая база сузится до нуля).

Между этими крайностями существуют два показателя налоговых ставок, которые при разных подходах дадут одинаковый уровень налоговых поступлений: повышенная налоговая ставка при узкой налоговой базе и пониженная налоговая ставка при обширной налоговой базе.

Кривая Лаффера

![]()

Кривая Лаффера

Кривая Лаффера — графическое отображение зависимости между налоговыми поступлениями и динамикой налоговых ставок. Концепция кривой подразумевает наличие оптимального уровня налогообложения, при котором налоговые поступления достигают максимума. Зависимость выведена американским экономистом Артуром Лаффером, хотя сам он признавал, что её идея присутствует уже у Кейнса и даже у средневекового арабского учёного Ибн Хальдуна.

Сторонниками снижения налогов и стимулирования инвестирования являются представители школы предложения. Они считают, что нужно отказаться от системы прогрессивного налогообложения (именно получатели крупных доходов — лидеры в обновлении производства), снизить налоговые ставки на предпринимательство, на заработную плату и дивиденды. Требуется стимулировать инвестиционный процесс, желание иметь дополнительную работу и дополнительный заработок. В своих рассуждениях теоретики опираются на кривую А. Лаффера. При сокращении ставок база налогообложения в конечном счете увеличивается (больше продукции — больше налогов). Высокие налоги снижают базу налогообложения и доходы государственного бюджета.

Изъятие у налогоплательщика значительной суммы доходов (порядка 40—50%) является пределом, за которым ликвидируются стимулы к предпринимательской инициативе, расширению производства. Образуются целые группы налогоплательщиков, занятых поиском методов ухода от налогообложения и стремящихся концентрировать финансовые ресурсы в теневом секторе экономики. Однозначного ответа, какое значение эффективной ставки является критическим, не существует. Если исходить из концепции Лаффера, изъятие у производителей более 35—40% добавленной стоимости провоцирует невыгодность инвестиций в целях расширенного воспроизводства, что равносильно попаданию в порочный круг — так называемую «налоговую ловушку».

12. Становление и развитие налогообложения в условиях формирования рыночных отношений в РФ. Налоговая система России, существовавшая до наступления периода реформ, была сформирована на протяжении длительного периода советской власти и подобно западным системам была стабильна и крайне редко подвергалась изменениям.В 1991 г. налогообложение и налоговое законодательство использовалось бывшими союзными республиками в политических целях, которые принимали собственные налоги, параду суверенитетов сопутствовал «налоговый сепаратизм». Например, на территории России был введен особый «суверенный» режим налогообложения: Верховный Совет РСФСР принял Закон «О порядке применения Закона СССР «О налогах с предприятий, объединений и организаций», согласно которому для предприятий, находящихся под российской, а не союзной юрисдикцией, устанавливался более благоприятный налоговый режим в виде снижения налоговых ставок и определенных налоговых льгот. Данное положение стимулировало кампанию по «переподчинению» предприятий и направление всех налоговых потоков в российский, а не в союзный бюджет». Основы налоговой системы и система налогового законодательства Российской Федерации формировались в октябре — декабре 1991 г.Законами Российской Федерации от 11 и 18 октября 1991 г. бы* ли установлены земельный налог и налоги, зачисляемые в дорожные фонды. 6—7 декабря 1991 г. приняты законы о налоге на добавленную стоимость, об акцизах, о подоходном налоге с физических лиц и др.Был принят Закон Российской Федерации от 27 декабря 1991 г. № 2118-1 «Об основах налоговой системы в Российской Федерации». Все новые налоги вводились в действие с 1 января 1992 г.Кроме того, в 1992 г. было создано Главное управление налоговых расследований при Госналогслужбе РСФСР, преобразованное через год в самостоятельный правоохранительный орган в сфере налогообложения — Федеральную службу налоговой полиции РоссииВ 2001 г. формирование новой налоговой системы было продолжено, и с 1 января 2002 г. вступили в действие еще три важнейшие главы Налогового кодекса, определяющие порядок исчисления и уплаты одного из главнейших федеральных налогов - налога на прибыль организаций. Одновременно с этим принята глава Кодекса, посвященная налогу на добычу полезных ископаемых, который вместил в себя несколько ранее действовавших налогов, взимаемых с недропользователей. Специальная глава Кодекса посвящена налогу с продаж.В июне 2003 г. Федеральная служба налоговой полиции России была ликвидирована, а ее функции переданы созданному в структуре Министерства внутренних дел Российской Федерации Главному управлению по расследованию экономических и налоговых преступлений.В марте 2004 г. в результате системного изменения структуры федеральных органов исполнительной власти было упразднено Министерство Российской Федерации по налогам и сборам. Функции по общей выработке стратегии развития государственной политики и ведомственному нормотворчеству в налоговой сфере были переданы Министерству финансов Российской Федерации. Функции по надзору и контролю в сфере налогообложения

13. Налоговые реформы, проводимые в РФ. Налоговая система Российской Федерации периода 1992 года включала 4 группы налогов: общегосударственные налоги и сборы, определяемые законодательством РФ; республиканские налоги и сборы республик в составе РФ, национально-государственных и административных образований, устанавливаемые законами этих республик и решениями государственных органов этих образований; местные налоги и сборы, устанавливаемые местными органами государственной власти в соответствии с законодательством РФ и республик в составе РФ; общеобязательные республиканские налоги и сборы республик в составе РФ и общеобязательные местные налоги и сборы

В 1997 г. на территории РФ действовало более 40 налогов и сборов, .уплачиваемых физическими и юридическими лицами. К этому периоду уже сформировалась трехуровневая налоговая система.

2 этап налоговой реформы современной России (1998-2004 гг.) С начала 1999 г. начался новый виток совершенствования системы налогов и сборов в РФ. Этот этап реформы налоговой системы ознаменовался вступлением в действие 1 января 1999 г., после долгих обсуждений, первой (общей) части Налогового Кодекса. В ней были определены права и обязанности участников налоговых правоотношений, регламентирован процесс исполнения обязанности по уплате налогов, правила налогового контроля, ответственность за налоговые правонарушения, введены в обращение важные дефиниции и новые инструменты

Налоговая реформа является одним из важнейших достижений, стимулировавших экономический рост вРоссии, начавшийся с 2000 года. Основные задачи налоговой реформы — снижение налоговой нагрузки на предприятия, усиление значения добывающих отраслей как источника налоговых поступлений, а также упрощение налогообложения малого бизнеса.

В отношении населения была введена «плоская» шкала по налогу на доходы физических лиц — ставка налога для граждан с любыми доходами была установлена в размере 13 %. Бюджет в результате существенно пополнился налогами с доходов, «вышедших из тени».

В 2001 году произошла полная отмена налога на содержание жилищного фонда и объектов социально-культурной сферы. Был отменён налог на приобретение автомобилей. Единый социальный налог (ЕСН) заменил страховые взносы во внебюджетные фонды. Эта мера также способствовала частичному выводу заработной платы из тени, хотя ставка ЕСН продолжала оставаться высокой. В 2002 году была снижена ставка налога на прибыль предприятий до 24 % (в 2001 году она могла доходить до 35 %). Налог на добычу полезных ископаемых стал зависеть от цен на сырьё на мировом рынке, что существенно пополнило бюджет России.

Замена в 2003 году налога на пользователей автомобильных дорог и налога с владельцев транспортных средств на транспортный налог, а также отмена налога на покупку валюты существенно сократили доходы регионов. Однако изменение схемы распределения акцизов — на алкогольную продукцию в пользу федерального бюджета, на нефтепродукты в пользу регионального — стабилизировало ситуацию.

В сфере малого бизнеса также произошли изменения, в частности были снижены ставки налогов для предпринимателей, применяющих упрощённую систему налогообложения. На федеральном уровне утверждён список предпринимателей, имеющих право платить единый налог на вменённый доход. В 2004 году был отменён налог с продаж, однако выпадающие доходы бюджетов регионов были компенсированы очередным увеличением норматива отчислений от налога на прибыль организаций.

Параллельно с изменениями в налоговом законодательстве были осуществлены попытки улучшенияналогового администрирования. Так, в 2003 году был введён принцип «одного окна», что позволяло зарегистрировать предприятие, подав документы в налоговый орган. Однако в налоговой сфере продолжали оставаться серьёзные проблемы, связанные в первую очередь с криминальными поборами, которые осуществляют нечистоплотные налоговики в отношении предпринимателей, иногда даже разоряя компании. Множество проблем доставляли запутанные формы отчётности, заполнить которые под силу только профессиональным бухгалтерам, что создавало серьёзные препятствия для ведения малого бизнеса.

Несмотря на неоднозначные результаты налоговой реформы, положительным является тот факт, что в России в отличие от предыдущего периода появилась работоспособная (пусть и несовершенная) налоговая система.

14. . Нормативно-правовое регулирование налоговых отношений. Нормативные источники — это нормативные правовые акты, прямо или косвенно регулирующие налоговые отношения. К ним относятся следующие. 1. Конституция РФ — главный нормативный правовой акт нашей страны, который имеет высшую юридическую силу. Конституция РФ содержит ряд норм прямого действия, которые регулируют налоговые правоотношения и применяются на всей территории РФ. Это следующие правовые нормы: — пункт 2 ст. 4, определяющий, что Конституция РФ и федеральные законы имеют верховенство на всей территории РФ; — статья 15, определяющая, что законы и иные правовые акты, принимаемые в РФ, не должны противоречить Конституции РФ; законы подлежат официальному опубликованию, неопубликованные законы не применяются; любые нормативные правовые акты, затрагивающие права, свободы и обязанности гражданина, не могут применяться, если они не опубликованы официально для всеобщего сведения; общепризнанные принципы и нормы международного права и международные договоры РФ являются составной частью ее системы; правила международного договора РФ имеют приоритет над нормами национального законодательства; — пункт 3 ст. 17, определяющий, что осуществление прав и свобод человека и гражданина не должно нарушать права и свободы других лиц; — пункт 1 ст. 34, провозглашающий право каждого на свободное использование своих способностей и имущества для предпринимательской или иной не запрещенной законом экономической деятельности; — пункт 2 ст. 45, определяющий, что каждый вправе защищать свои права всеми способами, не запрещенными законом; — статья 46, гарантирующая каждому судебную защиту его прав путем обжалования в суд решений и действий (или бездействия) органов государственной власти, органов местного самоуправления и должностных лиц; — пункт 1 ст. 48, гарантирующий право каждому на получение квалифицированной юридической помощи; — статья 49, устанавливающая, что каждый обвиняемый в совершении преступления считается невиновным, пока его виновность не будет доказана в предусмотренном федеральным законом порядке и установлена вступившим в законную силу приговором суда; обвиняемый не обязан доказывать свою невиновность; неустранимые сомнения в виновности лица толкуются в пользу обвиняемого; — пункт 2 ст. 50, определяющий, что при осуществлении правосудия не допускается использование доказательств, полученных с нарушением федерального закона; — статья 51, устанавливающая, что никто не обязан свидетельствовать против себя самого, своего супруга и близких родственников, круг которых определяется федеральным законом, а также в иных установленных федеральным законом случаях освобождения от обязанности давать свидетельские показания; — статья 53, указывающая, что каждый имеет право на возмещение государством вреда, причиненного незаконными действиями (бездействием) органов государственной власти и их должностных лиц; — статья 54, определяющая, что закон, устанавливающий или отягчающий ответственность, обратной силы не имеет; никто не может нести ответственность за деяние, которое в момент его совершения не признавалось правонарушением; если после совершения правонарушения ответственность за него устранена или смягчена, применяется новый закон; — статья 57, указывающая, что каждый обязан платить только законно установленные налоги и сборы; законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют; — пункт «з» ст. 71, определяющий, что федеральные налоги и сборы находятся в ведении Российской Федерации; — пункт «и» ст. 72, определяющий, что установление общих принципов налогообложения и сборов находятся в совместном ведении Российской Федерации и субъектов Российской Федерации; — статья 76, устанавливающая, что по предметам ведения Российской Федерации принимаются федеральные конституционные законы и федеральные законы, имеющие прямое действие на всей территории РФ; по предметам совместного ведения Российской Федерации и ее субъектов издаются федеральные законы и принимаемые в соответствии с ними законы и иные нормативные правовые акты субъектов Российской Федерации, которые не могут противоречить вышеуказанным федеральным законам; в случае противоречия между федеральным законом и иным актом, изданным в РФ, действует федеральный закон; — пункт 3 ст. 123, провозглашающий принципы состязательности судопроизводства; — пункт 1 ст. 132, наделяющий органы местного самоуправления правом устанавливать местные налоги и сборы. Обозначенные конституционные нормы и принципы имеют важное практическое значение при разрешении налоговых споров. Их влияние проявляется через правоприменительную практику Конституционного Суда РФ, который на основе соответствующих норм Конституции РФ выявляет конституционно-правовой смысл нормативных положений законодательства о налогах и сборах и дает конституционное истолкование отдельных норм налогового законодательства. Необходимо иметь в виду, что формулируемые в решениях Конституционного Суда РФ выводы, касающиеся конституционно-правового смысла и толкования норм материального права, имеют общеобязательный характер для всех правоприменительных органов, включая налоговые органы, арбитражные суды и суды общей юрисдикции (ст. ст. 6, 79 Федерального конституционного закона от 21 июля 1994 г. «О Конституционном Суде Российской Федерации»). 2. Законодательство РФ о налогах и сборах (федеральное законодательство), которое состоит из вступившего в действие с 1 января 1999 г. Налогового кодекса РФ и принятых в соответствии с ним федеральных законов. Необходимо помнить, что все нормативные правовые акты, входящие в систему федерального, регионального и местного законодательства о налогах и сборах (федеральные законы; законы и иные нормативные правовые акты субъектов РФ; нормативные правовые акты органов местного самоуправления, а также нормативные правовые акты органов исполнительной власти, исполнительных органов местного самоуправления, органов государственных внебюджетных фондов), должны приниматься в соответствии с НК РФ (ч. ч. 1, 4, ст. 5) и не должны противоречить его положениям (ст. 6). Если же при возникновении налогового спора такие противоречия обнаруживаются, то в силу императивного указания закона должны применяться положения НК РФ (ст. 7 Федерального закона от 31 июля 1998 г. «О введении в действие части первой Налогового кодекса Российской Федерации»; ч. 2 ст. 13 АПК РФ; ч. 2 ст. 11 ГПК РФ и др.). Следует иметь в виду, что принятые до 1 января 1999 г. и не признанные утратившими силу в связи с принятием ч. 1 и ч. 2 НК РФ федеральные законы о налогах и сборах действуют в настоящее время в части, не противоречащей положениям ч. ч. 1 и 2 НК РФ (ст. 7 Федерального закона «О введении в действие части первой Налогового кодекса Российской Федерации»; ст. 29 Федерального закона от 5 августа 2000 г.«О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах»). Данное обстоятельство предопределяет необходимость постоянной оценки действующих норм федеральных законов на предмет их соответствия положениям частей 1 и 2 НК РФ. В случае выявления подобного противоречия необходимо делать вывод о том, что соответствующие нормы федеральных законов не действуют в силу прямого указания закона. 3. Законодательство субъектов РФ о налогах и сборах (региональное законодательство), состоящее из законов и иных нормативных правовых актов о налогах и сборах субъектов РФ, регулирующее налоговые правоотношения на уровне субъектов РФ. Региональное законодательство о налогах и сборах, так же как и федеральное, должно приниматься в соответствии с НК РФ (п. 4 ст. 1 НК РФ) и не противоречить ему. Очень важным для качественной защиты интересов налогоплательщиков моментом является вопрос о разграничении компетенции федерального и регионального законодателя при установлении региональных налоговых платежей и льгот. Высшие судебные инстанции вынуждены сегодня уделять данному вопросу постоянное внимание, так как и федеральное, и региональное законодательство содержит множество пробелов по данному вопросу. В частности, можно обозначить следующие ориентиры, выработанные судебной практикой по решению данной проблемы: — региональный законодатель не вправе ухудшать положение налогоплательщиков по сравнению с федеральным законодательством, он может лишь улучшать его, и то только в случаях и в порядке, предусмотренных федеральным законом Так, например, дополнительные налоговые льготы по федеральным налогам могут быть установлены региональным или местным законодательством лишь в отношении сумм, подлежащих зачислению в региональный или местный бюджет, и только в случаях и в порядке, предусмотренных федеральным законом; — все существенные элементы каждого регионального налога, в том числе предельная налоговая ставка, должны регулироваться федеральным законом (Определение КС РФ от 9 апреля 2002 г. N 69-0). 4. Нормативные правовые акты органов местного самоуправления о местных налогах и сборах (местное законодательство), которые принимаются представительными органами местного самоуправления в соответствии с НК РФ (п. 5 ст. 1 НК РФ). К ним предъявляются такие же требования, как и к актам федерального и регионального законодательства. 5. Изданные до 1 января 1999 г. нормативные правовые акты Президента РФ и Правительства РФ по вопросам, которые согласно НК РФ могут регулироваться только федеральными законами. Указанные акты действуют до введения в действие соответствующих федеральных законов

6. Нормативные правовые акты органов исполнительной власти, исполнительных органов местного самоуправления и органов государственных внебюджетных фондов о налогах и сборах. Указанные правовые акты не относятся к актам законодательства о налогах и сборах и должны издаваться только в случаях, прямо предусмотренных законодательством о налогах и сборах. К примеру, Министерство РФ по налогам и сборам в пределах своей компетенции утверждает:

— формы заявлений о постановке на учет в налоговые органы; — формы деклараций (расчетов) по налогам; — устанавливает порядок их заполнения, который обязателен для налогоплательщиков (п. 3 ст. 31 НК РФ). При этом названные нормативные правовые акты не могут изменять или дополнять законодательство о налогах и сборах (п. 1 ст. 4 НК РФ). Во всех иных случаях, прямо не предусмотренных НК РФ, издаваемые Министерством РФ по налогам и сборам, Государственным таможенным комитетом РФ, органами государственных внебюджетных фондов приказы, инструкции и методические указания являются обязательными только для их подразделений, но не для налогоплательщиков (п. 2 ст. 4 НК РФ).

7. Международные договоры РФ по вопросам налогообложения (международное налоговое право). Важно помнить, что, если международным договором РФ, содержащим положения, касающиеся налогообложения и сборов, установлены иные правила и нормы, чем в НК РФ и принятых в соответствии с ним нормативных правовых актах о налогах и сборах, они имеют приоритет над нормами российского национального налогового законодательства (ст. 7 НК РФ). Судебные источники правового регулирования налоговых отношений. Хотя с формальной точки зрения современное российское право прецедентным не является, однако в реальной жизни судебные решения оказывают на правовое регулирование налоговых отношений колоссальное влияние.

15. Структура и общая характеристика содержания налогового кодекса. НАЛОГОВЫЙ КОДЕКС — свод законодательных актов о налогообложении, объединенных в один целостный документ. Налоговый Кодекс устанавливает систему налогов и сборов, взимаемых в федеральный бюджет, а также общие принципы налогообложения и сборов в Российской Федерации, в том числе:

1) виды налогов и сборов, взимаемых в Российской Федерации;

2) основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов;

3) принципы установления, введения в действие и прекращения действия ранее введенных налогов и сборов субъектов Российской Федерации и местных налогов и сборов;

4) права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

5) формы и методы налогового контроля;

6) ответственность за совершение налоговых правонарушений;

7) порядок обжалования актов налоговых органов и действий (бездействия) и их должностных лиц;

8) Действие Кодекса распространяется на отношения по установлению, введению и взиманию сборов в тех случаях, когда это прямо предусмотрено Кодексом;

9) Законодательство субъектов Российской Федерации о налогах и сборах состоит из законов и иных нормативных правовых актов о налогах и сборах субъектов Российской Федерации, принятых в соответствии с Налоговым кодексом;

10) Нормативные правовые акты органов местного самоуправления о местных налогах и сборах принимаются представительными органами местного самоуправления в соответствии с налоговым кодексом;

11) Ответственность за совершение налоговых правонарушений

12) Порядок обжалования актов налоговых органов и действия (бездействия) их должностных лиц.

А также соответствие налогового законодательства