Розділ 2

МЕТОДОЛОГІЯ ФІНАНСОВОГО ОБЛІКУ В БАНКАХ

2 Ф .1. Вплив нових облікових інструментів на методологію фінансового обліку

ормування показників фінансової звітності на основі правил і норм фінансового обліку забезпечується через механізми дії його інформаційної функції. Ураховуючи значення

цієї функції в загальному процесі прийняття рішень стосовно банківської діяльності, логічно розширити межі її вияву, а отже, визначити її як функцію економічну. Реалізація економічної функції на практиці забезпечується методологією як сукупністю конкретного професійного інструментарію. Головне економічне значення має інформація з первинних облікових документів, котра в обліковому процесі відображується та узагальнюється на рахунках бухгалтерського обліку. Серед інструментарію, що забезпечує дію економічної функції фінансового обліку, визначальне місце належить плану рахунків. Процеду- рами подвійного запису на рахунках фінансового обліку формується інформаційне відображення фінансово-господарської діяльності банку.

Механізм відображення цієї діяльності полягає в ідентифікації об’єктів обліку, систематизації інформації про ці об’єкти на рахунках бухгалтерського обліку. У цьому контексті під обліковим об’єктом розуміємо багатогранне поняття — банківську операцію, процес, вид коштів, вид джерела коштів, показник діяльності.

Будь-яке розширення кола банківських операцій завжди містить елемент оновлення, що виявляється в розширенні облікових об’єктів, зростанні інформаційного обсягу документів.

Позитивний вплив на облікову інформацію в процесі реформування системи обліку та фінансової звіт- ності найбільшою мірою справив механізм економічної

функції бухгалтерського обліку. Передусім інформація про ре- альний фінансовий стан банку узагальнюється через взаємодію двох окремих ланок фінансового обліку [62, c. 16]. Перша — описується обліковими процедурами власне фінансового обліку, формуючи інформацію про стан і зміни окремих його об’єктів. Друга — це фінансова звітність, показники якої узагальнюють цю інформацію на певну звітну дату.

Загалом базова модель облікової системи банку сприймається крізь призму загальновизнаних категорій і принципів фінансового обліку, які узагальнюються у вигляді норм і правил міжнародних стандартів бухгалтерського обліку.

Утім МСБО мають рекомендаційний характер, хоч і підлягають процедурам активного обговорення на рівні професійних організацій та бухгалтерів-практиків у різних країнах світу. Конкретні зауваження, висловлені в процесі обговорення, беруться до уваги Комітетом з міжнародних стандартів фінансової звітності за остаточного доопрацювання таких стандартів.

Певна річ, ці демократичні елементи визначення змісту МСБО потребують прийняття країнами, відповідні організації яких входять до складу ІASC, певних зобов’язань відносно повного чи часткового застосування положень стандартів з огляду на рівень задоволення потреб даної країни.

Саме такий підхід було вибрано Україною під час опрацювання напрямів реформування бухгалтерського обліку. Варто, однак, з’ясувати таке питання: якщо в обліковому процесі банку діють міжнародні правила обліку, котрі визнано й вітчизняними положеннями (стандартами) бухгалтерського обліку, то чи дає це підставу визнати МСБО методом бухгалтерського обліку/

Теорія бухгалтерського обліку визначає метод як сукупність способів, що забезпечують отримання, оброблення та видачу облікової інформації з метою її використання у процесі управління [63, с. 52]. Проте визнання МСБО методом бухгалтерського обліку означало б значне спрощення суті цих способів, оскільки:

по-перше, завдяки МСБО досягається прозорість фінансової звітності, тобто створення середовища, що в ньому інформація про реальні економічні умови, прийняті рішення і фактичні дії стає зрозумілою та доступною всім учасникам фінансово-економічних відносин;

по-друге, чітке дотримання принципів МСБО сприяє гармонізації бухгалтерського обліку та звітності, закладаючи базу адекватного сприймання інформації, що є необхідною умовою поширення світових ринкових відносин на економічні процеси в Україні.

Ці аргументи свідчать про правомірність визнання міжнародних стандартів тільки одним з елементів методології як учення про структуру, логічну організацію, методи і засоби діяльності [64, с. 478]. Під діяльністю тут розуміємо механізм дії інтегрованої системи бухгалтерського обліку, а методологічні основи виявляються у формі правил, норм, описів організації бухгалтерського обліку.

Загалом МСБО є елементом міжнародної стандартизації бухгалтерського обліку. Проте для України нині дуже важливо активно включитися в європейський процес гармонізації обліку. Вирішальну роль у цьому відіграють директиви Європейської комісії, покликані впорядкувати та гармонізувати фінансову звітність усіх суб’єктів господарської діяльності.

Зазначимо, що директиви Європейської Ради базуються на континентальному європейському (здебільшого німецькому) досвіді бухгалтерського обліку, а міжнародні стандарти фінансової звітності опрацьовуються під впливом, головно, американської облікової практики [78, c. 8].

Навіть це свідчить, що принципи бухгалтерського обліку не можуть бути незмінними. У міру того, як змінюються інтереси осіб, що беруть участь у господарських процесах, змінюються і принципи обліку, а отже, підлягають змінам і підходи до методик обліку конкретних операцій, і сама методологія обліку.

Досліджуючи методологію бухгалтерського обліку, Т. М. Малькова зазначає, що їй (методології) притаманна стійка стабільність і консерватизм у позитивному розумінні. Саме ці характеристики [65, с. 236] підтверджують, що процес удосконалення методології є досить складним процесом удосконалення наявних облікових схем.

Суттєвим компонентом цього процесу має бути визнання функціональності системи бухгалтерського обліку, тобто визнання цілісності його змісту і методології його предмета й методу.

Проте навіть змінивши методологію, неможливо одночасно розв’язати всі проблеми. Разом з тим запровадження в обліковий процес вітчизняних банків норм МСБО підтверджує миттєвий характер методологічних змін. Розгляньмо ці зміни докладніше і дамо їм оцінку через рахунки бухгалтерського обліку як одного з елементів його методу. Передусім, чинний план рахунків бухгалтерського обліку банків відносимо до основних інструментів фінансового обліку. Його побудовано з урахуванням мети загальної концепції фінансового обліку, яка полягає в тому, щоб на основі застосування тих норм і правил, які не суперечать українському законодавству, відповідним міжнародним стандартам, сформувати належну систему фінансового обліку і звітності.

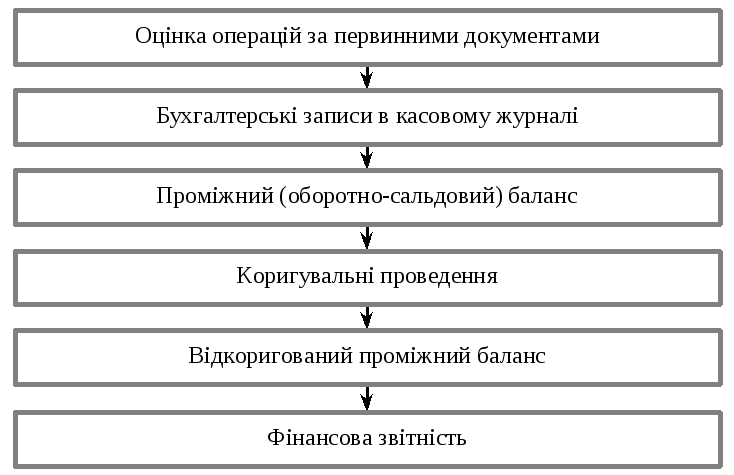

Ефективне функціонування фінансового обліку як самостійної підсистеми бухгалтерського обліку не обмежується тільки узагальненням інформації з відповідних рахунків. Процедурне виконання завдань фінансового обліку передбачає такі етапи: оцін- ка вимірювання об’єктів обліку узагальнення первинної і аналітичної інформації формування і інтерпретація показників фінансової звітності [62, с. 20]. Загальна процедура обліку розпочинається первинним обліком, далі здійснюється відображення даних первинних документів, складених за бухгалтерськими рахунками синтетичного та аналітичного обліку. Завершується обліковий цикл формуванням звітності (рис. 2.1).

Рис. 2.1. Схема елементів облікового циклу

Значний вплив на обліковий цикл мають методологічні зміни, пов’язані з принципом нарахування. Його покладено в основу опрацювання положень нормативних документів НБУ відносно обліку відсоткових і комісійних доходів і витрат [66, c. 25]. Оскільки це питання є принциповим, варто ще раз нагадати основні правила такого обліку:

-

бухгалтерські проведення складаються на момент формування операції, тобто до уваги береться факт поставки, а не факт надходження грошових коштів;

-

право на отримання грошових або інших платіжних коштів (оплата за надані банками послуги) визнається за статтю активу балансу;

-

зобов’язання щодо сплати грошових (інших коштів) або щодо надання послуг відображуються на статтях пасиву балансу;

-

доходи та витрати банку, що відображуються у звіті про прибутки і збитки, відносять на період, протягом якого відбулися (або були документально оформлені) відповідні операції.

За цими правилами доходи (витрати) за операціями з надання (отримання) послуг підтверджуються бухгалтерськими проведеннями в міру їх надання (отримання).

Операції з нарахування банки здебільшого виконують в останній робочий день місяця, що не суперечить принципу відпо- відності, оскільки місячна банківська звітність є проміжною в за- гальній системі формування показників річної фінансової звітності. Однак ігнорування принципу відповідності зведе ефективність дії принципу нарахування до нуля.

Нагадаємо, що принцип відповідності передбачає обліковування витрат і доходів, пов’язаних із цими витратами, у тому самому періоді.

Щоправда, це правило містить певний елемент невизначеності: на практиці не завжди можна порівняти чітко визначені суми доходів з так само чітко визначеними сумами витрат, зроблених для одержання цих доходів. Отже, теоретично принципи нарахування та відповідності можуть застосовуватися банком за таких умов:

-

фінансовий результат операції, що пов’язаний із наданням (отриманням) послуг, точно підрахований згідно з первинними документами;

-

сума доходу або витрат (ідеться про нараховані суми) спричиняє виникнення реальної дебіторської або кредиторської заборгованості.

Бухгалтерській операції з нарахування доходів (з рішення банку її можна виконувати щоденно) відповідає проведення:

Дебет рахунка «Нараховані доходи»

Кредит рахунка «Доходи»,

відповідно операція з нарахування витрат супроводжується записом:

Дебет рахунка «Витрати»

Кредит рахунка «Нараховані витрати».

Суть цих проведень свідчить, що рахунки «нараховані доходи» за економічним змістом операції спричиняють виникнення дебіторської заборгованості, тобто збільшують суму відповідного активу, натомість рахунки «нараховані витрати» збільшують кредиторську заборгованість у балансі банку, тобто є статтею пасиву.

Ці теоретичні положення підтверджують наявність нових елементів у методології обліку. На нашу думку, аналітична та інформаційна функції обліку безпосередньо впливають на механізм дії контрольної функції. Річ у тім, що чинний принцип нарахування впроваджено з 1 липня 1997 р., тобто з моменту набуття чинності Законом України «Про оподаткування прибутку підприємств» зі змінами та доповненнями [67]. Положення Закону визнають існування податкового обліку, об’єктами якого є валові доходи та валові витрати. Так, ст. 4 Закону визначає валовий дохід як загальну суму доходу платника податку від усіх видів діяльності, отриманого або нарахованого протягом звітного періоду в грошовій, матеріальній або нематеріальній формах як на території України, її континентальному шельфі, виключній (морській) економічній зоні, так і за її межами.

Утім операції з нарахування доходів (витрат) банку передусім стосуються фінансового обліку, підтверджуючи факт визнання активу (нараховані доходи) та зобов’язань зі сплати (нараховані витрати). З огляду на це, в усіх групах балансових рахунків, що призначаються для обліку конкретних банківських операцій, виокремлюються рахунки нарахованих доходів (витрат).

Практика банківської діяльності не виключає ситуацій, що спричиняють визнання нарахованих доходів сумнівними щодо отримання. Проте чіткі процедури такого визнання описані нормативними документами НБУ досить поверхово. Так, у п. 1.2 правил бухгалтерського обліку відсоткових та комісійних доходів і витрат банку зазначено, що заборгованість за нарахованими доходами є сумнівною, якщо банк має сумнів щодо її погашення боржником, але підстави для такого сумніву залишено нез’ясованими.

Визнаючи дебіторську заборгованість за нарахованими доходами сумнівною, банк здійснює облік таких доходів на відповідних рахунках сумнівних нарахованих доходів.

Ці теоретичні положення підкреслюють тісний взаємозв’язок контрольної та інформаційної функцій бухгалтерського обліку та свідчать про значення аналітичної функції для формування реальних показників доходів банку ще до моменту визначення результатів діяльності.

Певна річ, документально підтвердити сумнів банку щодо отримання нарахованих відсоткових доходів можна лише в процесі аналізу фінансово-господарської діяльності відповідного контрагента банку. Завдання — передбачити можливі зміни його фінансового становища з метою прогнозування банківського ризику. Для кількісного виразу відсотка ризику є підстави запровадити систему котирувань, а також зовнішнього і внутрішнього «рейтингу», як це вже давно практикують зарубіжні банки. Її зміст полягає в тому, що кожному клієнтові надається відповідна котирувальна оцінка з урахуванням його фінансового стану, складу акціонерів, керівництва.

Завершуючи фінансовий рік, бухгалтерський апарат банку має виконати вкрай важливу облікову процедуру: здійснити коригувальні проведення на суми доходів, сумнівних до отримання, що обліковувались як нараховані доходи.

Коригувальні проведення можна характеризувати як бухгалтерські поправки, що виконуються в кінці звітного року, і які виникають у процесі обліку доходів і витрат на основі принципу нарахування.

Коригування сум нарахованих доходів забезпечує наступний розподіл реальної суми фінансових результатів.

Коригувальні проведення банки виконують і протягом звітного року за умови, що подія, яка спричинила потребу в коригуванні, стосується вже здійснених операцій у звітному місяці або відображених у балансі банку на кінець попереднього місяця.

Національний банк України визначив такі правила виконання коригувальних проведень [68]:

1) коригування здійснюються після звітного місяця протягом перших днів наступного місяця до дати подання файла 02;

2) суми коригувань відображаються в балансі банку в день фактичного здійснення проведення;

3) у виписці з особового рахунка коригувальні проведення відображаються окремою групою, яка відокремлюється одним незаповненим рядком від проведень поточного дня. У виписці поточного дня додатково позначається місяць, за який проводиться коригування.

Виконання цих правил забезпечує подачу банками — юридичними особами файлів 02 «Дані про обороти та залишки на рахунках» (місячна) в розрізі областей територіальному управлінню НБУ. Відповідно територіальні управління НБУ надають файл 02 Департаменту бухгалтерського обліку через Центральну розрахункову палату 10 числа першого після звітного періоду місяця. Цей механізм коригувальних проведень забезпечує підготовку звітної інформації з урахуванням правил принципу відповідності: для визначення результату звітного періоду необхідно зіставити доходи цього періоду із витратами, що понесені для отримання доходів.

Засаду нарахування, за якою здійснюється облік доходів та витрат, у міжнародних стандартах бухгалтерського обліку визначають як принцип обліку [57, с. 35].

Усе викладене вище свідчить, що нарахування є дієздатним механізмом завдяки взаємодії кількох принципів. Це дає право пов’язувати нарахування із категорією методології обліку як сукупності логічно взаємозв’язаних прийомів (способів) або окремих методів, що забезпечують розв’язання завдань бухгалтерського обліку. У такий спосіб досягається мета бухгалтерського обліку: своєчасне та повне відображення банківських операцій та надання користувачам інформації про стан активів і зобов’язань, результати фінансової діяльності та їх зміни.

Водночас запровадження в облікову практику банків засад нарахування можна пов’язати, як уже зазначалося, з підвищенням рівня дисциплінарної відповідальності виконавців конкретних банківських операцій, що тією чи іншою мірою причетні до отримання доходів чи понесення витрат. Визнання нарахованих до- ходів активом балансу супроводжується внутрішнім контролем якості прийнятих рішень стосовно виконання певних операцій. На майбутнє керівництво здобуває можливість ефективно реагувати на події, що знижують прибутковість банківської операції або призводять до прямого збитку (неповернення позичальником кредиту, непогашення нарахованих доходів за кредитними та інвестиційними операціями).

Інший напрям методологічних змін у процесі реформування обліку в банках пов’язаний із механізмом формування резервів для відшкодування можливих втрат від кредитної діяльності, від виконання операцій з цінними паперами, від дебіторської заборгованості. Формування резервів, по-перше, примушує банки якнайточніше визначити реальність ситуації; по-друге, підвищує міру відповідальності працівників, особливо з огляду на те, що за результатами проведеної операції вони мають обґрунтувати власні дії і рішення; по-третє, заохочує до своєчасного коригування політики банку.

Такий підхід забезпечує зниження ризиків від здійснюваної банківської діяльності.

Зрозуміло, що політика формування резервів не змінює ні внутрішньої природи банку, ні внутрішніх, йому притаманних ризикових операцій. Однак вона запобігає можливості зазнати надто великих збитків, а отже, запобігає ґвалтовній реакції учасників ринку капіталів на можливе зниження прибутку банку. З цього випливає ще один незаперечний висновок: неправдива (така, що дезорієнтує) інформація щодо сформованого обсягу резервів не забезпечує формування реальних показників фінансового стану комерційного банку.

Міжнародні правила щодо резервів визначає МСБО 37 «Резерви, умовні зобов’язання і умовні активи». Цей стандарт забезпечує розуміння користувачами фінансової звітності характеру, термінів і сум сформованих резервів. Загалом резерв за МСБО 37 — це зобов’язання з невизначеним терміном і сумою, тобто визнання неможливості встановлення заздалегідь точної суми витрат, необхідної для погашення безнадійних активів у визначений термін.

Це правило класифікує резерв як зобов’язання. Проте план рахунків бухгалтерського обліку комерційних банків містить конкретні рахунки резервів, що об’єднані в групу контрарних. Контрарні рахунки — це рахунки бухгалтерського обліку, показники яких використовуються для регулювання оцінки об’єктів, які обліковуються на інших рахунках. Методика регулювання забезпечує визначення справедливої вартості об’єкта, що підпадає під регулювання (кредитного портфеля, портфеля цінних паперів на продаж та на інвестиції, сум дебіторської заборгованості). Такий підхід виводить резерви зі складу зобов’язань банку, але правила МСБО 37 повною мірою поширюються на політику формування резервів для відшкодування можливих втрат банків. Це пояснюється тим, що:

по-перше, суми відрахувань до резервів збільшують обсяги видатків комерційного банку, тобто операція з формування резерву є витратною статтею;

по-друге, не реально точно спрогнозувати рівень платоспроможності позичальника, як і рівень коливання ринкових цін на цінні папери, котрі обліковуються в портфелях банку на продаж та на інвестиції, що дає підстави характеризувати резерви з позиції невизначеності сум відрахувань;

по-третє, попередньо встановити дату списання втрат за рахунок сформованих резервів на практиці абсолютно неможливо, а отже, резерви можна характеризувати, що було вже сказано, як заборгованість із невизначеним терміном.

Необхідність формування резервів для відшкодування можливих збитків зумовлюється такими обставинами:

-

наявністю в кредитному портфелі банку субстандартних, сумнівних та безнадійних кредитів;

-

наявністю в портфелі цінних паперів комерційного банку на продаж та на інвестиції цінних паперів, ринкова вартість яких знижується;

-

облікуванням у складі активів дебіторської заборгованості, яка виникла на підставі договорів або інших документів, але умови цих договорів не виконуються (неповернення коштів за попередньої оплати, неотримання товару, ненадання послуг або невиконання будь-яких інших операцій, передбачених угодами або документами, що їх замінюють).

Порядок формування і використання резерву для відшкодування можливих втрат за кредитними операціями комерційних банків регулюється відповідним Положенням, затвердженим постановою Правління НБУ від 06.07.00 р. № 279 з урахуванням змін та доповнень, затверджених постановою Правління НБУ від 24.10.00 р. № 418 [31].

Формування резервів є визначальним внутрішнім фактором покриття можливих збитків за результатами здійснюваної кредитної діяльності.

З огляду на це резерв створюється для відшкодування втрат за основним боргом щодо всіх наданих кредитів у національній та іноземній валютах, а також сумнівних або безнадійних до отримання нарахованих відсотків.

На кредити, видані в межах системи одного банку, а також на бюджетні кредити, тобто бюджетні кошти, які розміщені банком у вигляді кредитів на підставі договору з розпорядником цих коштів, за якими банк не несе кредитного ризику, механізм резервування не поширюється. Певною мірою це пояснюється специфікою діяльності користувачів цими кредитними ресурсами.

Банки зобов’язані здійснювати розрахунок резервів під стандартну та нестандартну заборгованість протягом місяця, в якому здійснено кредитну операцію або укладено угоду на її здійснення. Формування резервів відбувається щомісячно в повному обсязі незалежно від розміру доходів.

Розмір фактично сформованого резерву за кредитними операціями контролюється за даними місячного балансу.

Цей контроль означає обов’язкове врахування коригувальних проведень під час формування резервів. Однак ще й до сьогодні значна частина сформованих резервів (60%) на можливі втрати за кредитами не звужує оподатковуваної бази банківських установ, хоч такі відрахування зменшують загальний обсяг капіталу банку. Для підтримування його обсягів у нормативних межах банку необхідно пропорційно до суми сформованого резерву збільшити обсяг доходів, що для багатьох банків є вкрай проблематичним. Очевидно, наспів час на законодавчому рівні розв’язати проблему коригування податкового прибутку банку на розмір створених резервів.

Реалізація цієї пропозиції означатиме не просте надання банкам податкової пільги, а диверсифікацію ризиків, що їх банки беруть на себе в інтересах розвитку економіки. Водночас такий підхід забезпечував би реальний механізм виявлення на практиці принципу обережності під час обліку кредитних операцій.

На практиці банки опрацьовують власні стандарти оцінки кредитного портфеля, що використовуються банківськими аналітиками. Так, на стадії підписання кредитної угоди банк повинен звести до мінімуму можливе нарощування прострочених кредитів та випадки їх неповернення навіть за численних пролонгацій.

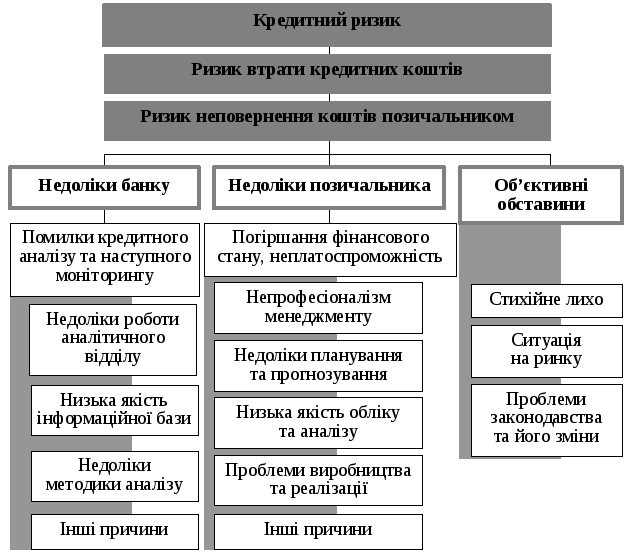

Слід зазначити, що велика за обсягами сумнівна кредитна заборгованість погіршує якість кредитного портфеля. Заведено вважати, що загальна сума заборгованостей за кредитними операціями становить валовий кредитний ризик для банку-кредитора [31]. Під кредитним ризиком розуміємо ризик невиконання позичальником зобов’язань за кредитними операціями, тобто врахування можливості того, що сплата позичальником відсотків і основного боргу відбуватиметься з відхиленням від умов кредитної угоди або не виконуватиметься взагалі.

Резерв під кредитні ризики визнано об’єктом фінансового обліку в процесі виконання програми реформування облікової системи банківських установ. Водночас формування резервів, на наш погляд, є одним із важливих напрямів управління активами та пасивами банків. Його передусім треба пов’язувати зі здійсненням заходів щодо запобігання банкрутству банку на початкових стадіях виявлення проблем із кредитним портфелем, що призводить до погіршання його якості.

Оцінка реальної потреби в додаткових витратах для створення резервів під кредитні ризики дає змогу виявити розрив між реальною та балансовою вартістю кредитного портфеля. Як видно зі схеми рис. 2.2, кредитний ризик залежить від багатьох факторів. У теорії все дуже просто: якщо банк правильно оцінить імовірність ризику, то сума збитку не перевищуватиме певної нормативної межі. На практиці аналізу кредитного портфеля передує докладний аналіз платоспроможності позичальника, тобто класифікація проведених кредитних операцій потребує злагодженої роботи багатьох підрозділів банку і узагальнюється в досить складному процесі формування резерву для відшкодування можливих втрат за кредитними операціями.

Процес розрахунку резерву включає класифікацію кредитного портфеля за кожною кредитною операцією залежно від оцінки фінансового стану позичальника, платіжної дисципліни в процесі погашення ним кредитної заборгованості та рівня забезпечення кредитної операції. За результатом класифікації кредитного портфеля визначаються такі категорії кредитних операцій: стандартна, під контролем, субстандартна, сумнівна, безнадійна.

Для розрахунку резерву до уваги береться тільки чистий кредитний ризик. У грошовому виразі він визначається через зменшення валового кредитного ризику, класифікованого за переліченими вище категоріями, на вартість забезпечення, прийнятого банком під кредитну операцію.

Категорії кредитних операцій за рівнем ризику характеризуються у такий спосіб:

Стандартні кредитні операції — ті, за якими ризик незначний і становить не більше двох відсотків чистого кредитного ризику.

Операції під контролем — також характеризуються незначним ризиком, але банк не має впевненості, що він постійно утримуватиметься на цьому самому рівні, отже, ризик становить п’ять відсотків чистого кредитного ризику.

Рис. 2.2. Схема факторів кредитного ризику

Субстандартні операції — кредитний ризик є помітним, можливе його зростання, висока ймовірність несвоєчасного та неповного погашення заборгованості — 20 відсотків чистого кредитного ризику.

Сумнівні — ті кредитні операції, за якими виконання зобов’язань з боку позичальника в повній сумі (з урахуванням фінансового стану та рівня забезпечення) опиняються під загрозою, імовірність повного погашення кредитної заборгованості низька і становить до 50 відсотків чистого кредитного ризику.

Безнадійні — ймовірність виконання зобов’язань з боку позичальника практично нульова; ризик за такими операціями відповідає кредитній заборгованості за ними.

Оцінку фінансового стану з урахуванням поточного погашення кредитної заборгованості банк здійснює за укладення кредитного договору, а відтак — не рідше одного разу на три місяці за операціями з клієнтами та одного місяця — за операціями з банками.

Для здійснення оцінки фінансового стану позичальника — юридичної особи банк повинен врахувати такі основні показники його діяльності: платоспроможність; фінансову стійкість; обсяг реалізації; обороти на рахунках; склад та динаміку заборгованостей; собівартість продукції; прибутки та збитки; рентабельність.

Слід також узяти до уваги суб’єктивні чинники, а саме: ринкову позицію позичальника; наявність державних замовлень; ефективність управління; професіоналізм керівництва.

Детальний опис методик оцінки фінансового стану позичальника наведено у вже згадуваному положенні про порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями банків [31].

За результатами оцінки позичальників класифікують за п’ятьма групами: А, Б, В, Г, Д.

До класу «А» відносяться ті позичальники, умови діяльності яких відповідають таким критеріям:

-

фінансовий результат — прибуток;

-

рівень рентабельності вищий, ніж середньогалузевий (якщо він визначається);

-

економічні показники — в межах установлених значень (відповідно до оцінки фінансового стану позичальника, затвердженої внутрішніми документами банку);

-

вище керівництво має відмінну ділову репутацію;

-

кредитна історія позичальника — бездоганна;

-

забезпечення за кредитною операцією — бездоганне.

До класу «Б» відносять позичальників, фінансова діяльність яких близька за характеристиками до позичальників класу «А», проте:

-

окремі економічні показники погіршали, хоч мають лише незначні відхилення від мінімально допустимих значень;

-

рентабельність відповідає середньогалузевому рівню;

-

імовірність підтримування високоприбуткової діяльності протягом тривалого часу низька.

Позичальники, віднесені до класу «Б», потребують більшого контролю через потенційні недоліки, що ставить під загрозу своєчасність і повноту виконання умов кредитної угоди.

У разі підтвердження фактів реальних недоліків клас позичальника потрібно знизити.

Клас «В» характеризує позичальників, фінансова діяльність яких задовільна, тобто:

-

рентабельність нижча від середньогалузевого рівня;

-

окремі економічні показники не відповідають мінімально допустимим значенням;

-

існують проблеми щодо забезпечення ліквідною заставою.

Однак негативні тенденції можуть бути припинені і фінансовий стан позичальника поліпшений завдяки активним діям і ефективним рішенням його керівництва.

Клас «Г» характеризує позичальників, які ведуть фінансову діяльність з високим ризиком. У цьому разі за браком необхідних кроків щодо поліпшення протягом одного місяця фінансового стану або рівня забезпечення за кредитною операцією позичальника відносять до нижчого класу (класу «Д»).

У класі «Д» обліковують позичальників, фінансова діяльність яких збиткова, кредитна операція не забезпечена ліквідною заставою, а економічні показники суттєво відхиляються (в бік зниження) від установлених значень.

Найнадійнішими за рейтингом є позичальники групи А, водночас виконання зобов’язань з боку позичальників групи Д є практично нездійсненним. Якщо рівень забезпечення за окремою кредитною угодою не відповідає умовам певної групи, то позичальника слід віднести на групу нижче (дод. 7).

Позичальник переходить у нижчу групу також і тоді, коли бракує достовірної фінансової звітності, показники якої підтверджували б відповідну оцінку його фінансового стану.

За першокласного забезпечення можливе підвищення групи позичальника.

Критерії оцінки фінансового стану позичальника встановлює банк самостійно на підставі аналізу його балансів та звітів про фінансові результати в динаміці. Методика проведення такої оцінки вважається обов’язковим елементом внутрішньобанківського положення про кредитування.

Вагомість кожного показника визначається індивідуально з урахуванням кредитної політики банку, особливих ознак клієн- та (об’єкт кредитування, сезонність виробництва), ліквідності балансу.

На класифікацію кредитного портфеля за мірою ризику значний вплив справляє аналіз стану погашення позичальником кредитної заборгованості за основним боргом та відсотків за кредитами. За цим критерієм виокремлюються такі рівні платіжної дисципліни: добрий, слабкий, незадовільний (табл. 2.1).

Таблиця 2.1