- •Бухгалтерський облік депозитних операцій у банках

- •10.1. Бухгалтерський облік номіналу депозиту та нарахування процентів за депозитом

- •Процентні витрати за депозитною операцією

- •Дані для оцінки порогу суттєвості

- •Розрахунок процентних витрат у разі капіталізації процентів

- •Витрати банку На нарахування процентів за використання актуарного методу, грн.

- •10.2. Облік операцій зі сплати та погашення депозиту

Бухгалтерський облік депозитних операцій у банках

Для успішної діяльності банків у конкурентному середовищі треба постійно нарощувати обсяги активних операцій, оскільки тільки вони забезпечують отримання прибутку, а отже, і зростання капіталу банку. Водночас власних коштів банку замало для розширення кредитних вкладень, проведення операцій на фондовому фінансовому та валютних ринках. Майже всю потребу в грошових ресурсах банки покривають за рахунок залучених коштів. Традиційно найбільша частка в структурі залучених коштів припадає на депозити. Операції із залучення банком коштів на депозит — це так звані пасивні депозитні операції.

Депозитна операція може давати банку прибуток за умови, що її здійснено як активну, тобто як операцію з розміщення банком коштів на депозит. Отже, депозитом вважають залучені або розміщені кошти на визначених угодою умовах повернення з виплатою (або сплатою) процентів чи на безпроцентній основі.

Депозитні операції є суто банківськими операціями, причому дуже поширеними.

10.1. Бухгалтерський облік номіналу депозиту та нарахування процентів за депозитом

Бухгалтерський облік депозитних операцій ґрунтується на загальновживаних у міжнародній практиці принципах: безперервності діяльності; обережності; поділу звітних періодів; датування операції; окремого відображення активів і пасивів; переваги змісту над формою; оцінювання активів і пасивів. Він здійснюється за правилами, викладеними в «Інструкції бухгалтерського обліку депозитних операцій установ комерційних банків України», що затверджена постановою Правління НБУ від 20.08.99 за № 418.

Як і в обліку кредитних операцій, депозит ураховується на всю суму його номіналу на депозитному рахунку до моменту погашення.

Безпосередньо облік номіналу депозиту залежить від методу виплати процентів:

за період;

на період (авансом).

У разі застосування методу «за період» проценти можуть сплачуватися періодично або в кінці терміну, визначеного депозитною угодою.

За умовами договору під час сплати процентів методом «за період» на дату залучення коштів здійснюється таке бухгалтерське проведення:

Д-т поточного рахунка, кореспондентського рахунка, каси

К-т рахунка «Депозити».

Коли застосовується метод «на період», проценти виплачуються в момент внесення коштів на депозит, тобто авансом. Отже, номінал депозиту перевищуватиме суму, отриману від депонента (власника депозиту) на суму сплачених авансом процентів. У такому разі окремо обліковується номінал депозиту та сплачені авансом проценти:

Д-т рахунка 1001 (2600, 1200) каси (поточного рахунка, кореспондентського рахунка) — на суму отриманих коштів, тобто на суму номіналу депозиту з відрахуванням процентів

Д-т рахунка 3500 «Витрати майбутніх періодів» (на суму сплачених авансом процентів)

К-т рахунка «Депозити» (на суму номіналу).

Кошти на депозит залучаються за процентною ставкою, яка зазначається в депозитній угоді. Для обчислення суми нарахованих процентів банки використовують, як правило, номінальну або фактичну процентну ставку.

За номінальною процентною ставкою сума депозиту, що капіталізується (нарощується), обчислюється за допомогою простого процента. За фактичною процентною ставкою визначається реальний відносний дохід, який обчислюється в цілому за певний період з урахуванням отриманих раніше процентів.

Отже, сума процентів визначається застосуванням номінальної процентної ставки до номіналу депозиту, збільшеного на суму раніше сплачених процентів.

Незалежно від методу нагромадження процентів їх загальна сума на дату закінчення дії депозитного договору не змінюється.

Банк може залучати депозит також за фіксованою або плаваючою процентною ставкою. Плаваюча процентна ставка передбачає застосування середньозваженої або процентної ставки, що діяла на дату нарахування. Підрахунок процентів за середньозваженою ставкою здійснюється з урахуванням ставок, що діяли протягом строку чинності депозитної угоди.

Облік процентів за депозитами здійснюється на засадах нарахування та відповідності. Для їх обліку використовуються відповідні рахунки «Нараховані витрати», на яких нагромаджуються нараховані проценти до настання строку їх сплати, тобто виконується бухгалтерське проведення:

Д-т рахунка «Процентні витрати»

К-т рахунка «Нараховані витрати».

Коли дати нарахування і сплати процентів збігаються, банк може, передбачивши це внутрішньою обліковою політикою, відносити відповідну суму процентів безпосередньо на рахунки витрат у кореспонденції із поточним рахунком вкладника.

В обліку ця ситуація фіксується бухгалтерським проведенням:

Д-т рахунка «Процентні витрати»

К-т поточного рахунка клієнта.

Сплачені авансом проценти не рідше одного разу на місяць протягом строку депозиту амортизуються з віднесенням відповідної суми на процентні витрати, тобто виконується бухгалтерське проведення:

Д-т рахунка «Процентні витрати»

К-т рахунка «Витрати майбутніх періодів».

Якщо після закінчення дії депозитного договору депонент не отримує процентів, їх сума приєднується до депозиту або враховується на рахунках нарахованих витрат.

Під час розгляду питання про нарахування процентів за кредитними операціями зазначалося, що дану роботу виконують працівники кредитного або фінансового підрозділу банку. Така практика поширюється і на операції з нарахування процентів за депозитами. Оскільки бухгалтерія несе відповідальність за достовірність інформації, що її включено до фінансової звітності, працівники мають знати методику нарахування процентів, принаймні із суто практичного боку. Застосування методу нарахування, що є засадним для підготовки фінансової звітності, має виконуватися в межах принципів відповідності та обережності. Це означає, що в наказі банку про затвердження облікової політики на відповідний фінансовий рік треба передбачити перевірку нарахування процентів за депозитами та достовірність записів на рахунках бухгалтерського обліку. Таку перевірку здійснюють працівники, службовими обов’язками яких не передбачене нараховування процентів.

Щоб оволодіти методикою розрахунку, потрібно усвідомити, що в разі обчислення процентів за допомогою номінальної процентної ставки (метод рівних частин) показники витрат банку в окремі періоди не відповідатимуть дійсності в частині поточної вартості сумарних зобов’язань за депозитом, котрі включають номінал та проценти. Це певною мірою є порушенням принципу відповідності.

Розрахунок процентних виплат із застосуванням фактичної процентної ставки (актуарний метод) уможливлює розподіл витрат, виходячи з поточної вартості депозиту в окремі періоди. Очевидна його перевага полягає в тому, що фактичні витрати банку відповідають сумам зобов’язань за депозитом у кожному періоді, включаючи проценти. Тому вартість депозитних ресурсів, обчислювана як відношення процентних виплат до сумарних зобов’язань за депозитом, лишається незмінною.

Розгляньмо приклади.

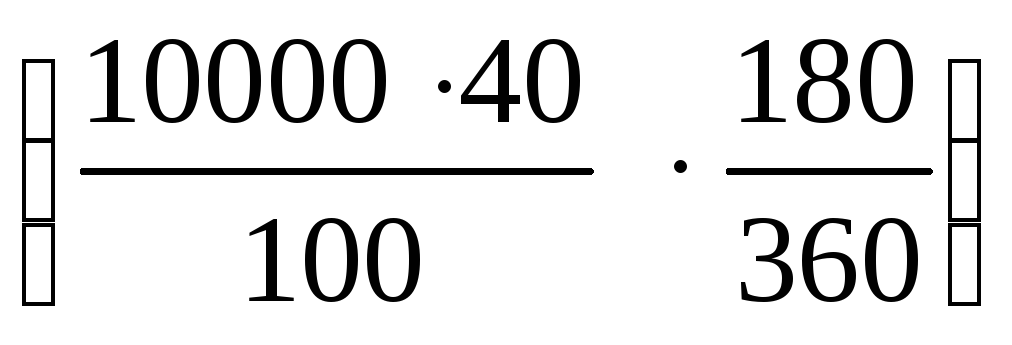

Банк залучає депозит у сумі 10000 грн. на 6 місяців за річною ставкою 40 % з виплатою процентів, які нараховуються щомісяця під час погашення. Для визначення кількості днів дії депозиту розрахунок виконують за методом «30 / 360». Отже, сума процентів за 6 місяців становитиме 2000 грн.

.

Таким чином, сума депозиту в момент

його погашення (включаючи проценти)

становитиме 12000 грн. Коли застосовується

номінальна ставка і щомісяця нараховуються

проценти, витрати банку щомісяця

дорівнюють 333 грн. (2000 : 6).

.

Таким чином, сума депозиту в момент

його погашення (включаючи проценти)

становитиме 12000 грн. Коли застосовується

номінальна ставка і щомісяця нараховуються

проценти, витрати банку щомісяця

дорівнюють 333 грн. (2000 : 6).

Ця система розрахунків досить проста, проте завжди супроводжується істотною похибкою. На доказ цього розгляньмо розрахунок із використанням фактичної ставки, коли майбутні суми до сплати обчислюються в інший спосіб.

Нехай — сума номіналу депозиту. Тоді

![]() ,

(10.1)

,

(10.1)

де ln — сума майбутнього платежу наприкінці періоду n, здійснення платежу; i — річна процентна ставка (в сотих частках), п — період, за який здійснюється платіж, у річному обчисленні.

Не виключено, що депозитна операція відображатиметься лише двома потоками, а саме:

залучення депозиту;

сплата номіналу депозиту та процентів.

У цьому разі фактична річна процентна ставка обчислюється за формулою:

![]() ,

(10.2)

,

(10.2)

де S — нарощена сума депозиту наприкінці періоду n, тобто номінал депозиту разом із процентами; — сума номіналу депозиту; n — термін останнього.

Отже, у разі застосування фактичної річної процентної ставки сума нарахованих процентів за депозитом за поточний період обчислюється за формулою

![]() ,

(10.3)

,

(10.3)

де S — нарощена сума депозиту наприкінці попереднього періоду (номінал депозиту та проценти); і — річна фактична процентна ставка; n — кількість періодів за депозитом, за яким нараховуються проценти.

Зауважимо, що процентна ставка і період депозиту мають бути приведені до однієї бази (рік, квартал, місяць).

Фактична процентна ставка, обчислена за наведеною вище формулою, становитиме 44 % річних:

![]()

![]() . (10.4)

. (10.4)

![]() Витрати

за депозитом щомісяця розраховуватимуться

в такий спосіб:

Витрати

за депозитом щомісяця розраховуватимуться

в такий спосіб:

за 1-й місяць:

![]() грн.;

грн.;

за 2-й місяць:

![]() грн.;

грн.;

за 3-й — 327,87 грн.;

за 4-й — 337,98 грн.;

за 5-й — 348,41 грн.;

за 6-й — 359,16 грн.

Застосування актуарного методу, на відміну від методу рівних частин, забезпечує відображення реального поступового збільшення витрат банку згідно зі зростанням розміру зобов’язань банку за депозитом. Ставка витрат (2,99 %) лишається незмінною.

Результати обчислень подамо у вигляді табл. 10.1.

Таблиця 10.1