- •Налогообложение

- •Научный редактор: канд. Экон. Наук, доцент м.М. Щербинин

- •Содержание

- •Лекция № 3.Налоговая политика государства. Налоговое прогнозирование.24

- •Практическое задание № 3.Налог на прибыль.

- •Практическое задание № 8. Акциз. Анализ ситуации: «Экологические налоги вместо подоходных».

- •Процентный сбор с прибыли акционерного общества

- •Структура доходов бюджета города Москвы

- •Теоретические и методологические основы налоговой системы

- •Сущность и принципы формирования налогообложения в современных условиях России

- •Способ отражения налогов в бухгалтерском учете

- •Экономическая ситуация и налоговая реформа

- •Проблемы, которые удалось решить на II этапе:

- •Проблемы, которые не удалось решить на II этапе:

- •Налоговая политика государства

- •Налоговое прогнозирование

- •Основы бюджетного устройства России

- •Роль налоговых доходов в общем объеме доходов бюджета

- •Пример расчета налога на добавленную стоимость

- •Глава 23 нк рф ввела перечень доходов, которые полностью освобождаются от налогообложения.

- •Категории налогоплательщиков, имеющих право на профессиональный налоговый вычет

- •Налоговая база и ставки

- •Налоговая база и ставки для индивидуальных предпринимателей

- •Упрощенная система налогообложения

- •Организация налогового учета при усн представлена на рис. 9.2.

- •Система налогообложения в виде единого налога на вмененный доход

- •Характеристика физических показателей и базовой доходности в зависимости от вида предпринимательской деятельности

- •Единый сельскохозяйственный налог

- •Источники зачисления сумм налога

- •Общие принципы технологий внутреннего контроля налоговых расчетов

- •Расходы, учитываемые при расчете единого налога

- •Учебное издание налогообложение

- •Усл. Печ. Л. Уч. - изд. Л. Тираж 120 экз. Заказ №

- •622031, Г. Нижний Тагил, ул. Красногвардейская, 59

Федеральное агентство по образованию

ГОУ ВПО «Уральский государственный технический университет - УПИ»

Нижнетагильский технологический институт (филиал)

С. М. Радченко

Налогообложение

Курс лекций

для студентов экономических специальностей всех форм обучения

Нижний Тагил

2005

ББК У9121261.414

Н23

Автор - составитель С.М. Радченко

Научный редактор: канд. Экон. Наук, доцент м.М. Щербинин

Р15 Налогообложение: Курс лекций /С.М. Радченко. - Нижний Тагил: НТИ(ф)ГОУ ВПО УГТУ-УПИ, 2005.- 92 с.

Курс лекций «Налогообложение» включает в себя разделы, посвященные этапам формирования и развития налоговой системы России, рассмотрению основных положений Налогового кодекса, налоговому планированию и прогнозированию. Особое внимание уделяется характеристике основных налогов Российской Федерации. Анализируются проблемные вопросы налоговой нагрузки на налогоплательщиков.

Представленный материал предназначен для студентов, экономических специальностей вузов, преподавателей, экономистов предприятий и организаций, а также широкого круга лиц, интересующихся вопросами налогообложения

Разработанный курс лекций отвечают требованиям стандарта по специальностям 080502 Экономика и управление на предприятии (по отраслям), 080507 Менеджмент организации, 080105 «Финансы и кредит».

Библиогр.: 26 назв. Табл. 13. Рис. 27.

УДК 658.114

ББК У9(2)290-23

ГОУ ВПО «Уральский государственный

технический университет – УПИ»

Нижнетагильский технологический институт (филиал),

2005

С.М. Радченко, составление, 2005

Содержание

Введение…………………………………………………………………………...4

Лекция № 1. Возникновение и развитие налогообложения. ………………….7

Лекция № 2. Теоретические и методологические основы налоговой системы …………………………………………………………………………………….13

Лекция № 3.Налоговая политика государства. Налоговое прогнозирование.24

Лекция № 4. Бюджетная система России и принципы ее построения ……….35

Лекция № 5. Налог на добавленную стоимость ……………………………….41

Лекция № 6. Акцизы……………………………………………………………..48

Лекция № 7. Налог на прибыльпредприятий и организаций.………………...54

Лекция № 8.Налоговая нагрузка на фонд оплаты труда: налог на доходы с физических лиц; единый социальный налог…………………………………...60

Лекция № 9.Специальные режимы налогообложения………………………..71

Лекция № 10.Налоговое планирование. Налоговая оптимизация……………82

Библиографический список……………………………………………………..89

Приложение 1. Расходы, учитываемые при расчете единого налога ……….91

ВВЕДЕНИЕ

В настоящее время проходит крупный этап налоговой реформы. В этих условиях налогоплательщику все сложнее планировать свою экономическую и финансовую деятельность, оптимизировать налоговые платежи, сочетать цели бизнеса с интересами и законными требованиями государства. На практике налоги, являясь мощнейшим инструментом экономического регулирования, безжалостно вторгаются в сферу стратегических решений, нередко заставляя руководителя кардинально менять тактику действия компании. Серьезные решения никогда не принимаются без учета налогов и управления ими.

Постоянное изменение налогового законодательства Российской Федерации заставляет постоянно вносить коррективы в финансовую политику предприятий и усложняет планирование их деятельности.

Важным шагом явилось принятие в 1998 г. и вступление в силу с 1 января 1999 г. первой части (общей) Налогового кодекса РФ, который четко определил права и обязанности участников налоговых правоотношений, регламентировал процесс исполнения обязанности по уплате налогов, правила в отношении налогового контроля, установил ответственность за налоговые правонарушения. Кодекс установил закрытые перечни федеральных, региональных и местных налогов, ввел новые инструменты, необходимые для функционирования качественно новой налоговой системы.

Современная налоговая система строится на основе снижения налоговых изъятий, преобразования в более справедливую для налогоплательщиков, повышения уровня нейтральности по отношению к экономическим решениям фирм и потребителей.

Автор видит свою задачу в том, чтобы дать оценку различным факторам, влияющим на формирование налогообложения предприятий, а также показать особенности его управления с учетом налоговой составляющей.

В курсе лекций освящаются вопросы истории развития налогообложения России, принципов формирования налоговой политики, роль налогов в формировании бюджетов всех уровней, описанию основных видов налогов, а также основам налогового планирования и оптимизации на предприятии.

Цель данного учебного пособия помочь будущим менеджерам и экономистам разобраться в основных аспектах теории и практики налогообложения и получить представление о возникающих проблемах в области налогов и путей их решений.

Основные задачи:

характеризовать основные этапы развития налогообложения Российского государства;

проанализировать организацию налогообложения Российской Федерации и политику государства в современных условиях;

представить направления реформирования налоговой системы России;

раскрыть основные положения теории налогообложения;

дать характеристику основных налогов и сборов РФ;

проанализировать специальные режимы налогообложения;

отразить содержание налогового планирования на макроэкономическом уровне и уровне хозяйствующего субъекта.

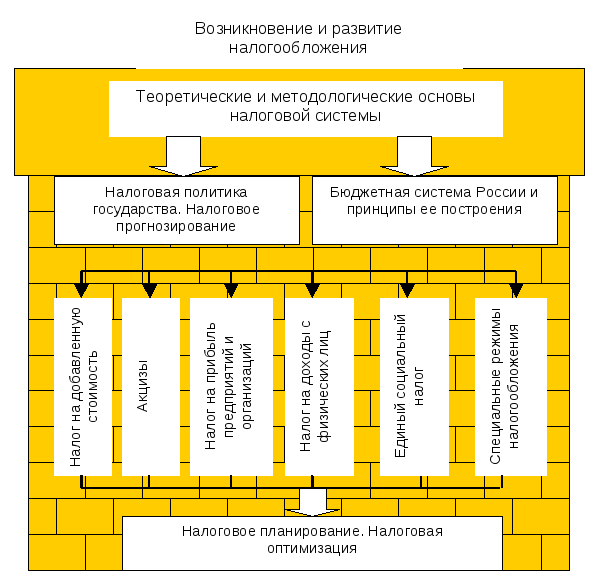

Структура курса лекций может быть представлена следующим образом:

Рис. 1. Структура построения курса лекций

Последовательность изучения данного курса должны соответствовать представленной структуре. Изначально необходимо рассмотреть и оценить основные этапы становления и развития налогообложения. Следующим шагом является подготовка базы для освоения полного курса дисциплины. Раздел «Теоретические и методологические основы налоговой системы» решает эту задачу. Далее следует рассматривать такие разделы как: налоговая политика государства, налоговое прогнозирование и построение бюджетной системы России. Все остальные блоки могут быть равноправны в последовательности их изучения. Завершающим этапом является раздел «Налоговое планирование. Налоговая оптимизация». Он занимает последнее место не по значимости, а последовательности освоения. Невозможно применить налоговую оптимизацию на предприятии, если не знаешь всех основ налоговой системы и содержания основных налогов.

После рассмотрения теоретического материала предлагается практические задания по следующим темам:

Практическое задание № 1. . Теоретические и методологические основы налоговой системы. Права и обязанности налогоплательщиков и налоговых органов.

Практическое задание № 2. Налог на добавленную стоимость.