Налогообложение

.pdfИнститут профессиональных бухгалтеров и аудиторов России

Р. И. Рябова

НАЛОГООБЛОЖЕНИЕ

Методическое пособие по Программе подготовки и аттестации

профессиональных бухгалтеров

Москва Издательский Дом БИНФА

2012

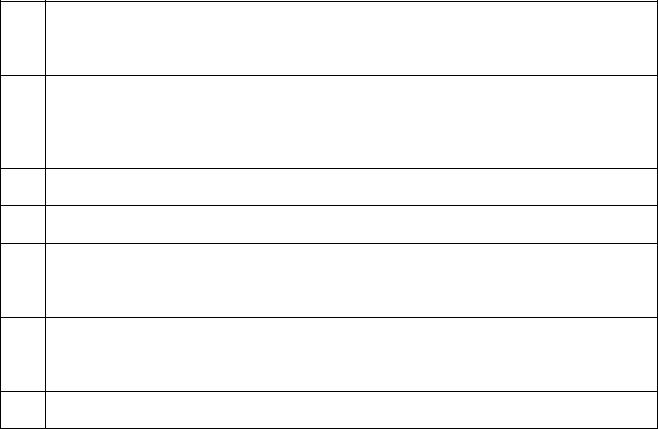

Оглавление ................................................................................................ |

|

ТЕМА 1. Система налогов и сборов в Российской Федерации .......... |

9 |

1.1. Налоговая система Российской Федерации, ее структура и принципы |

|

построения. Законодательство о налогах и сборах и иные нормативные |

|

правовые акты о налогах и сборах ...................................................................... |

9 |

1.2.Основные начала законодательства о налогах и сборах. Действие актов законодательства о налогах и сборах во времени. Понятие налога и сбора . 10

1.3.Классификация налогов и сборов: федеральные, региональные и

местные налоги. Специальные налоговые режимы......................................... |

12 |

1.4. Порядок введения, изменения и отмены федеральных, региональных и |

|

местных налогов. Полномочия законодательных (представительных) |

|

органов государственной власти субъектов Российской Федерации и |

|

представительных органов муниципальных образований по установлению |

|

налогов и сборов.................................................................................................. |

13 |

1.5. Общие условия установления налогов и сборов....................................... |

14 |

ТЕМА 2. Участники налоговых отношений .......................................... |

15 |

2.1. Участники отношений, регулируемых законодательством о налогах и |

|

сборах ................................................................................................................... |

15 |

2.2. Налогоплательщики и плательщики сборов. Права и обязанности |

|

налогоплательщиков. Обеспечение и защита прав налогоплательщиков |

|

(плательщиков сборов) ....................................................................................... |

15 |

2.3. Налоговые агенты (ст. 24 НК РФ) .............................................................. |

18 |

2.4. Участие налогоплательщика в договоре инвестиционного товарищества |

|

(ст. 24.1 НК РФ)................................................................................................... |

18 |

2.5. Консолидированная группа налогоплательщиков (глава 3.1 НК РФ).... |

19 |

2.6. Право на представительство в отношениях, регулируемых |

|

законодательством о налогах и сборах (ст. 26 – 29 НК РФ)........................... |

20 |

2.7. Взаимозависимые лица (ст. 20 НК РФ)...................................................... |

20 |

2.8. Налоговые органы в Российской Федерации (ст. 30 НК РФ).................. |

21 |

2.9. Права и обязанности налоговых органов и их должностных лиц (ст. 31 и |

|

32 НК РФ)............................................................................................................. |

21 |

2.10. Полномочия таможенных органов и обязанности их должностных лиц |

|

в области налогообложения и сборов (ст. 34 НК РФ) ..................................... |

24 |

2.11. Полномочия финансовых органов в области налогов и сборов (ст. 34.2 |

|

НК РФ).................................................................................................................. |

25 |

2.12. Ответственность налоговых органов, таможенных органов, а также их |

|

должностных лиц (ст. 35 НК РФ) ...................................................................... |

25 |

2.13. Полномочия органов внутренних дел, следственных органов (ст. 36 НК |

|

РФ) ........................................................................................................................ |

25 |

2.14. Ответственность органов внутренних дел, следственных органов и их |

|

должностных лиц (ст. 37 НК РФ) ...................................................................... |

26 |

ТЕМА 3. Налоговое обязательство и его исполнение ....................... |

26 |

3.1. Элементы налогообложения и их характеристика ................................... |

26 |

3.2. Реализация (ст. 39 и 40 НК РФ) .................................................................. |

28 |

|

2 |

3.3. Установление и использование льгот по налогам и сборам (ст. 56 НК |

|

РФ) ........................................................................................................................ |

29 |

3.4. Налоговое обязательство, условия его возникновения, изменения и |

|

прекращения (ст. 44 НК РФ) .............................................................................. |

29 |

3.5. Исполнение обязанности по уплате налога или сбора (ст. 45 НК РФ)... |

30 |

3.6. Зачет или возврат сумм излишне уплаченных налога, сбора, пеней, |

|

штрафа (ст. 78 НК РФ)........................................................................................ |

31 |

3.7. Требование об уплате налога (ст. 69 и 70 НК РФ).................................... |

33 |

3.8. Способы обеспечения исполнения обязанности по уплате налогов и |

|

сборов (ст. 72 НК РФ) ......................................................................................... |

33 |

3.9. Взыскание налога, сбора, а также пеней, штрафа за счет денежных |

|

средств (ст. 46 НК РФ)........................................................................................ |

36 |

3.10. Взыскание налога, сбора, а также пеней и штрафов за счет иного |

|

имущества налогоплательщика (налогового агента) (ст. 47 НК РФ) ............ |

37 |

3.11. Изменение срока уплаты налога и сбора (ст. 61 – 68 НК РФ)............... |

38 |

ТЕМА 4. Налоговый контроль. Налоговые правонарушения и |

|

ответственность за их совершение ...................................................... |

41 |

4.1. Учет организаций и физических лиц (ст. 83, 84 и 85 НК РФ) ................. |

41 |

4.2. Обязанности банков, связанные с учетом налогоплательщиков (ст. 86 |

|

НК РФ).................................................................................................................. |

42 |

4.3. Налоговые проверки (ст. 87 НК РФ) .......................................................... |

42 |

4.4. Камеральная налоговая проверка (ст. 88 НК РФ)..................................... |

42 |

4.5. Выездная налоговая проверка (ст. 89 НК РФ) .......................................... |

43 |

4.6. Оформление результатов налоговой проверки (ст. 100 НК РФ)............. |

47 |

4.7. Вынесение решения по результатам рассмотрения материалов |

|

налоговой проверки (ст. 101 НК РФ) ................................................................ |

48 |

4.8. Порядок обжалования решения налогового органа о привлечении к |

|

ответственности за совершение налогового правонарушения или решения |

|

об отказе в привлечении к ответственности за совершение налогового |

|

правонарушения (ст. 101.2 НК РФ) ................................................................... |

49 |

4.9. Производство по делу о предусмотренных настоящим Кодексом |

|

налоговых правонарушениях (ст. 101.4 НК РФ).............................................. |

50 |

4.10. Взаимозависимые лица. Общие положения о ценах и |

|

налогообложении. Контролируемые сделки .................................................... |

51 |

4.11. Налоговый контроль в связи с совершением сделок между |

|

взаимозависимыми лицами. Соглашение о ценообразовании ....................... |

53 |

4.12. Общие положения об ответственности за совершение налоговых |

|

правонарушений (ст. 106 - 115 НК РФ) ............................................................ |

54 |

4.13. Виды налоговых правонарушений и ответственность за их совершение |

|

............................................................................................................................... |

58 |

4.14. Обжалование актов налоговых органов и действий или бездействия их |

|

должностных лиц (ст. 137 – 142 НК РФ) .......................................................... |

61 |

4.15. Административная ответственность в области налогов и сборов ........ |

63 |

4.16. Уголовная ответственность за преступления в сфере экономической |

|

деятельности ........................................................................................................ |

65 |

|

3 |

ТЕМА 5. Налог на добавленную стоимость ......................................... |

68 |

5.1. Налогоплательщики. Освобождение от исполнения обязанностей |

|

налогоплательщика ............................................................................................. |

68 |

5.2. Объект налогообложения; место реализации товаров, работ, услуг. |

|

Операции, не подлежащие налогообложению (освобождаемые от |

|

налогообложения). Особенности налогообложения при перемещении |

|

товаров через таможенную территорию Российской Федерации.................. |

69 |

5.3. Налоговая база и особенности ее определения по различным видам |

|

операций и с учетом сумм, связанных с расчетами по оплате товаров (работ, |

|

услуг). Особенности определения налоговой базы налоговыми агентами. |

|

Налоговый период. Налоговые ставки. Порядок подтверждения права на |

|

применение ставки 0 процентов. Момент определения налоговой базы...... |

73 |

5.4. Порядок предъявления налога на добавленную стоимость покупателю; |

|

порядок оформления счетов–фактур и ведения Книг покупок и продаж..... |

85 |

5.5. Порядок отнесения сумм налога на затраты по производству и |

|

реализации и раздельный учет........................................................................... |

86 |

5.6. Налоговые вычеты и порядок их применения .......................................... |

91 |

5.7. Определение суммы налога, подлежащего уплате в бюджет.................. |

98 |

5.8. Порядок возмещения налога ....................................................................... |

99 |

5.9. Заявительный порядок возмещения НДС................................................ |

101 |

5.10. Порядок налогообложения при экспорте (импорте) товаров, |

|

выполнении работ, оказании услуг на территории Таможенного союза |

|

России, Белоруссии и Казахстана.................................................................... |

102 |

ТЕМА 6. Акцизы...................................................................................... |

106 |

6.1. Налогоплательщики ................................................................................... |

106 |

6.2. Подакцизные товары (ст. 181 НК РФ) ..................................................... |

107 |

6.3. Объект налогообложения. Операции, не подлежащие налогообложению |

|

(ст. 182 и 183 НК РФ)........................................................................................ |

108 |

6.4. Особенности налогообложения при перемещении подакцизных товаров |

|

через таможенную границу Российской Федерации (ст. 182 и 184 НК РФ) |

|

............................................................................................................................. |

110 |

6.5. Особенности применения акцизов по операциям между |

|

налогоплательщиками стран Таможенного союза (ст. 186 НК РФ) ............ |

110 |

6.6. Налоговая база и особенности ее определения при различных операциях |

|

............................................................................................................................. |

112 |

6.7.Налоговый период. Налоговые ставки. Порядок исчисления акцизов 114

6.8.Определение даты реализации (передачи) или получения подакцизных

товаров (ст. 195 НК РФ) ................................................................................... |

115 |

6.9. Порядок учета акцизов (ст. 199 НК РФ) .................................................. |

116 |

6.10. Налоговые вычеты (ст. 200 и 201 НК РФ) ............................................. |

116 |

6.11. Сумма акциза, подлежащая уплате в бюджет (ст. 202 НК РФ)........... |

116 |

6.12. Сумма акциза, подлежащая возврату (ст. 203 НК РФ) ........................ |

117 |

ТЕМА 7. Налог на доходы физических лиц ....................................... |

118 |

7.1. Налогоплательщики (ст. 207 НК РФ)....................................................... |

118 |

|

4 |

7.2. Объект налогообложения и доходы, не учитываемые в целях |

|

налогообложения............................................................................................... |

118 |

7.3. Налоговые ставки (ст. 224 НК РФ)........................................................... |

120 |

7.4. Налоговая база и особенности ее определения по отдельным видам |

|

доходов ............................................................................................................... |

120 |

7.5. Налоговый период и дата получения дохода .......................................... |

129 |

7.6. Налоговые вычеты ..................................................................................... |

129 |

7.7. Особенности исчисления налога налоговыми агентами. Порядок и сроки |

|

уплаты налога налоговыми агентами (ст. 226 НК РФ) ................................. |

135 |

7.8. Особенности исчисления сумм налога отдельными категориями |

|

физических лиц. Порядок и сроки уплаты налога, порядок и сроки уплаты |

|

авансовых платежей указанными лицами (ст. 227 НК РФ) .......................... |

136 |

7.9. Особенности исчисления суммы налога и подачи налоговой декларации |

|

иностранными гражданами, осуществляющими трудовую деятельность по |

|

найму у физических лиц на основании трудового договора или гражданско- |

|

правового договора на выполнение работ (оказание услуг) для личных, |

|

домашних и иных подобных нужд, не связанных с осуществлением |

|

предпринимательской деятельности. Порядок уплаты налога (ст. 227.1 |

|

НК РФ)................................................................................................................ |

138 |

7.10. Особенности исчисления налога в отношении отдельных видов |

|

доходов. Порядок уплаты налога (ст. 228 НК РФ) ........................................ |

139 |

7.11. Налоговая декларация (ст. 229 НК РФ) ................................................. |

139 |

7.12. Обязанности налоговых агентов............................................................. |

140 |

7.13. Порядок взыскания и возврата налога. Устранение двойного |

|

налогообложения (ст. 231 и 232 НК РФ) ........................................................ |

140 |

ТЕМА 8. Страховые взносы ................................................................. |

142 |

8.1. Плательщики страховых взносов ............................................................. |

143 |

8.2. Объект обложения страховыми взносами, база для начисления |

|

страховых взносов, суммы, не подлежащие налогообложению, для |

|

плательщиков, производящих выплаты физическим лицам (ст. 7, 8 и 9 Закон |

|

№ 212-ФЗ) .......................................................................................................... |

143 |

8.3. Расчетный и отчетный периоды. Определение даты осуществления |

|

выплат и иных вознаграждений. Тарифы страховых взносов...................... |

145 |

8.4. Порядок исчисления, порядок и сроки уплаты страховых взносов |

|

плательщиками страховых взносов, производящими выплаты и иные |

|

вознаграждения физическим лицам (ст. 15 Закона № 212-ФЗ).................... |

146 |

8.5. Порядок исчисления и уплаты страховых взносов лицами, не |

|

производящими выплаты и иные вознаграждения физическим лицам ...... |

148 |

8.6. Обеспечение исполнения обязанности по уплате страховых взносов . 148 |

|

8.7. Контроль за уплатой страховых взносов ................................................. |

150 |

8.8. Нарушения законодательства Российской Федерации о страховых |

|

взносах и ответственность за их совершение................................................. |

151 |

ТЕМА 9. Налог на прибыль организаций ........................................... |

152 |

9.1. Плательщики налога на прибыль, объект налогообложения, налоговая |

|

база и налоговые ставки ................................................................................... |

152 |

|

5 |

9.2. |

Налоговый и отчетный периоды............................................................... |

155 |

9.3. |

Порядок исчисления налога и авансовых платежей............................... |

155 |

9.4.Сроки уплаты налога и авансовых платежей. Налоговая декларация.. 158

9.5.Порядок уплаты налога на прибыль организациями, имеющими

обособленные подразделения (ст. 288 НК РФ) .............................................. |

159 |

9.6. Перенос убытков на будущее.................................................................... |

162 |

9.7. Классификация и методы признания доходов и расходов .................... |

163 |

9.8. Общие принципы признания расходов. Группировка расходов, |

|

связанных с производством и реализацией .................................................... |

164 |

9.9. Прямые и косвенные расходы .................................................................. |

164 |

9.10. Порядок учета прямых и косвенных расходов ..................................... |

165 |

9.11. Порядок оценки остатков незавершенного производства ................... |

165 |

9.12. Особенности учета прямых и косвенных расходов в торговой |

|

деятельности ...................................................................................................... |

166 |

9.13. Оценка активов в налоговом учете ........................................................ |

167 |

9.14. Нормируемые расходы ............................................................................ |

168 |

9.15. Амортизируемое имущество................................................................... |

170 |

9.16. Расходы на НИОКР .................................................................................. |

176 |

9.17. Расходы на создание резервов ................................................................ |

176 |

9.18. Особенности определения налоговой базы по операциям с ценными |

|

бумагами............................................................................................................. |

177 |

9.19. Особенности определения налоговой базы при уступке права |

|

требования.......................................................................................................... |

180 |

9.20. Особенности определения налоговой базы по доходам от долевого |

|

участия................................................................................................................ |

180 |

9.21. Особенности определения налоговой базы налогоплательщиками, |

|

осуществляющими деятельность, связанную с использованием объектов |

|

обслуживающих производств и хозяйств....................................................... |

182 |

9.22. Особенности определения налоговой базы по доходам, полученным |

|

участниками консолидированной группы налогоплательщиков (ст. 278.1 НК |

|

РФ) ...................................................................................................................... |

183 |

9.23. Особенности определения налоговой базы по доходам, полученным |

|

участниками договора инвестиционного товарищества (ст. 278.2 НК РФ) 184 |

|

9.24. Особенности налогообложения иностранных организаций................ |

185 |

9.25. Принципы налогового учета ................................................................... |

186 |

ТЕМА 10. Имущественные налоги ....................................................... |

187 |

10.1. Налог на имущество организаций .......................................................... |

187 |

10.2. Транспортный налог ................................................................................ |

194 |

10.3. Земельный налог ...................................................................................... |

197 |

10.4. Налог на имущество физических лиц .................................................... |

201 |

ТЕМА 11. Платежи за пользование природными ресурсами.......... |

204 |

11.1. Водный налог............................................................................................ |

204 |

11.2. Сборы за пользование объектами животного мира и за пользование |

|

объектами водных биологических ресурсов .................................................. |

207 |

ТЕМА 12. Платежи за пользование недрами ..................................... |

211 |

|

6 |

12.1. Система платежей при пользовании недрами....................................... |

211 |

12.2. Налог на добычу полезных ископаемых................................................ |

213 |

ТЕМА 13. Упрощенная система налогообложения ........................... |

218 |

13.1. Общие положения (ст. 346.11 НК РФ) ................................................... |

218 |

13.2. Налогоплательщики (ст. 346.12 НК РФ)................................................ |

218 |

13.3. Порядок и условия начала и прекращения применения упрощенной |

|

системы налогообложения (ст. 346.13 НК РФ) .............................................. |

219 |

13.4. Объекты налогообложения и ставки (ст. 314 и 346.20 НК РФ) .......... |

220 |

13.5. Налоговый период. Отчетный период (ст. 346.19 НК РФ) .................. |

221 |

13.6. Порядок определения доходов (ст. 346.15 НК РФ) .............................. |

221 |

13.7. Порядок определения расходов .............................................................. |

221 |

13.8. Порядок признания доходов и расходов ............................................... |

223 |

13.9. Налоговая база. Налоговый и отчетный периоды. Порядок исчисления |

|

налога и авансовых платежей .......................................................................... |

224 |

13.10. Порядок уплаты налога (авансовых платежей). Налоговая декларация |

|

............................................................................................................................. |

225 |

13.11. Налоговый учет и особенности учета при смене режимов |

|

налогообложения............................................................................................... |

226 |

13.12. Особенности применения упрощенной системы налогообложения |

|

индивидуальными предпринимателями на основе патента ......................... |

226 |

ТЕМА 14. Единый налог для отдельных видов деятельности....... |

227 |

14.1. Общие положения и понятия .................................................................. |

227 |

14.2. Налогоплательщики ................................................................................. |

229 |

14.3. Объект налогообложения, налоговая база и ставки ............................. |

229 |

14.4. Налоговый период. Порядок и сроки уплаты единого налога. |

|

Налоговая декларация....................................................................................... |

230 |

Тема 15. «Особенности налогообложения государственных и |

|

муниципальных учреждений». ............................................................ |

231 |

15.1. Налог на добавленную стоимость .......................................................... |

231 |

15.2. Налог на прибыль..................................................................................... |

231 |

15.3. Региональные и местные налоги ............................................................ |

232 |

15.4. Государственная пошлина....................................................................... |

232 |

15.5. Упрощенная система налогообложения ................................................ |

233 |

Контрольные вопросы ......................................................................... |

234 |

Тема 1. Система налогов и сборов в Российской Федерации....................... |

234 |

Тема 2. Участники налоговых отношений ..................................................... |

234 |

Тема 3. Налоговое обязательство и его исполнение...................................... |

234 |

Тема 4. Налоговый контроль. Налоговые правонарушения и |

|

ответственность за их совершение. ................................................................. |

234 |

Тема 5. Налог на добавленную стоимость...................................................... |

234 |

Тема 6. Акцизы .................................................................................................. |

235 |

Тема 7. Налог на доходы физических лиц...................................................... |

235 |

Тема 8. Страховые взносы................................................................................ |

235 |

Тема 9. Налог на прибыль организаций.......................................................... |

235 |

Тема 10. Имущественные налоги .................................................................... |

235 |

|

7 |

Тема 11. |

Платежи за пользование природными ресурсами.......................... |

236 |

Тема 12. |

Платежи за пользование недрами .................................................... |

236 |

Тема 13. Упрощенная система налогообложения.......................................... |

237 |

|

Тема 14. |

Единый налог для отдельных видов деятельности ........................ |

237 |

Тестовые задания.................................................................................. |

238 |

|

8

ТЕМА 1. Система налогов и сборов в Российской Федерации

(назад в Оглавление)

1.1. Налоговая система Российской Федерации, ее структура и принципы построения. Законодательство о налогах и сборах и иные нормативные правовые акты о налогах и сборах

Налоговая система государства – это совокупность налогов и сборов, а также форм и методов их установления, взимания, отмены, уплаты и контроля.

Основы существующей российской налоговой системы были заложены в 1991 г., когда был принят Закон «Об основах налоговой системы в Российской Федерации» и Законы об отдельных налогах.

С 1999 г. введением части первой Налогового кодекса Российской Федерации было начато реформирование налоговой системы Российской Федерации, в 2002 г. была введена вторая часть Налогового кодекса (далее – Кодекс или НК РФ).

Внастоящее время порядок уплаты налогов, действующих в России, регулируется соответствующими главами части второй Кодекса, за исключением налога на имущество физических лиц. По этому налогу действует Закон РФ от 09.12.1991 № 2003-1 «О налогах на имущество физических лиц» (ред. от

27.07.2010).

Впоследние годы дальнейшее совершенствование налоговой системы определяется Основными направлениями налоговой политики на очередной трехлетний период, которые ежегодно утверждаются Правительством Российской Федерации. Реализация документа происходит на законодательном уровне через изменение положений Кодекса.

Система налогов Российской Федерации – трехуровневая: федеральные, региональные и местные налоги.

Всоответствии со ст. 1 НК РФ, структуру законодательства о налогах и сборах можно представить в виде следующей таблицы.

Законодательство Рос- |

Законодательство субъ- |

Нормативные правовые |

сийской Федерации о |

ектов Российской Феде- |

акты муниципальных |

налогах и сборах |

рации о налогах и сбо- |

образований о местных |

|

рах |

налогах и сборах |

|

|

|

Состоит из НК РФ и |

Состоит из законов о |

Принимаются предста- |

принятых в соответст- |

налогах субъектов Рос- |

вительными органами |

вии с ним федеральных |

сийской Федерации, |

муниципальных образо- |

законов о налогах и |

принятых в соответст- |

ваний в соответствии с |

сборах |

вии с НК РФ |

НК РФ |

Кодекс устанавливает систему налогов и сборов, а также общие принципы налогообложения и сборов в Российской Федерации, в том числе:

9

-виды налогов и сборов, взимаемых в Российской Федерации;

-основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов;

-принципы установления, введения в действие и прекращения действия ранее введенных налогов субъектов Российской Федерации и местных налогов;

-права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

-формы и методы налогового контроля;

-ответственность за совершение налоговых правонарушений;

-порядок обжалования актов налоговых органов и действий (бездействия) их должностных лиц.

Законодательство о налогах и сборах регулирует властные отношения по установлению, введению и взиманию налогов и сборов в Российской Федерации, а также отношения, возникающие в процессе осуществления налогового контроля, обжалования актов налоговых органов, действий (бездействия) их должностных лиц и привлечения к ответственности за совершение налогового правонарушения (ст. 2 НК РФ).

1.2.Основные начала законодательства о налогах и сборах. Действие актов законодательства о налогах и сборах во времени. Понятие налога и сбора

(назад в Оглавление)

Статьей 3 Кодекса определены принципы установления и взимания налогов и сборов, которые представлены в таблице.

1Каждое лицо должно уплачивать законно установленные налоги и сборы. Законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения. При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога

2Налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев. Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала

3Налоги и сборы должны иметь экономическое основание и не могут быть произвольными

4Не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации

5Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, обладающие установленными настоящим Кодексом признаками налогов или сборов, не предусмотренные настоящим Кодексом либо установленные в ином порядке, чем это определено настоящим Кодексом

6При установлении налогов должны быть определены все элементы налогообложения. Акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить

7Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов)

10