- •1. Оптимізація цільового показника управління фр підприємства

- •2. Забезпечення зростання рівня якості фр підприємства

- •1. Управління процедурами розподілу позитивного фр

- •2. Управління ефективним використанням позитивного фр

- •При роботі використовують мобільні телефони, щоє небезпечним через те, що вони є джерелом високочастотного електромагнітного випромінювання. Аналіз організаційних умов праці:

- •Аналіз рівня шуму та вібрації:

- •Аналіз рівня освітлення робочого місця.

- •План заходів з охорони праці на 2014 рік

ВСТУП

В умовах ринкової економіки ефективність діяльності підприємств у довгостроковому періоді, високі темпи їхнього розвитку, підвищення конкурентоздатності в значній мірі визначаються плануванням роботи підприємства у фінансовому вираженні, тому що різні напрямки діяльності бізнесу вимірюються загальним мірилом – грошима. Світ твердої конкуренції вимагає гнучкості і пристосування як у плануванні, так і в практичній діяльності.

Кожне підприємство в умовах ринкової економіки бажає вести беззбиткову діяльність, покривати свої витрати власними доходами та отримувати прибуток. Головна мета підприємства, як суб’єкта ринку, - отримання прибутку для задоволення соціальних та економічних інтересів членів трудового колективу та інтересів власника майна підприємства.

Більше того, метою підприємницької діяльності є така організація виробництва та реалізації продукції, за якої можна отримати найбільший прибуток. Для того щоб збільшити ефективність виробництва та не опинитись на грані банкрутства підприємства повинні обов’язково проводити фінансовий аналіз, ефективно розподілити фінансові ресурси, забезпечити підприємство фінансовими ресурсами.

В рамках управління фінансами підприємств, забезпечення позитивного фінансового результату (прибутку) складає одну з ключових позицій. Тому він завжди був і залишиться об’єктом постійних досліджень. Так фінансовий результат дає можливість встановити взаємозв’язок між усіма іншими економічними показниками та узагальнити результати діяльності підприємства.

Для ефективного управління фінансовими результатами необхідно побудувати економічний механізм управління фінансовими результатами господарської діяльності у рамках загальної системи управління промисловим підприємством.

В умовах ринкової економіки одним з ключових елементів організації бізнесу є система управління фінансами. Це питання у своїх роботах досліджували: Дж. Уільямс, який розробив модель оцінки вартості фінансових активів; Г. Марковиць, який заклав основи теорії портфеля; У. Шарпа, Дж. Ліктнерс, Дж. Моссині, які розробили модель оцінки доходності фінансових активів та портфеля фінансових інвестицій; Ф. Модільяні, М. Міллером, які дослідили теорію структури капіталу та ціни джерел фінансування. Однак тема продовжує бути актуальною в Україні, так як багато підприємств перебувають на грані банкрутства.

Мета магістерської роботи полягає в визначенні особливостей процесу управління фінансовими результатами підприємства та особливостей впровадження механізму управління фінансовими результатами.

Завдання поставлені в магістерській роботи відповідно до встановленої мети:

розглянути сутність та основні завдання управління фінансовими результатами підприємства;

охарактеризувати механізм управління фінансовими результатами підприємства;

охарактеризувати методику проведення аналізу фінансових результатів діяльності підприємства;

проаналізувати фінансовий стан підприємства;

визначити основні напрями підвищення ефективності системи управління фінансовими резкльтатами підприємства.

Також було проведено науково-дослідну роботу, результатами якої стали написання тез доповіді на тему: «Шляхи покращення фінансоих результатів підприємства»; а також написання наукової статті у збірнику матеріалів Міжнародної науково-практичної конференції молодих вчених та студентів «Гуманітарний та соціальний розвиток суспільства як шлях покращення економічного стану країни» на тему: «Фінансова стійкість підприємства в сучасних умовах».

Об’єктом дослідження магістерської роботи є фінансові результати підприємства. Предметом дослідження є система заходів з управління фінансовими результатами підприємства.

Для вирішення поставлених завдань у магістерькій роботі використовувалися загальнонаукові методи: синтез, аналіз, порівняння, абстрагування, конкретизація, індукція та дедукція, а також спеціальні методи наукових досліджень: метод логічного узагальнення, таблично-графічні методи, абстрактно-логічний і системно-структурний аналіз; порівняльний аналіз і групування; розрахунково-аналітичний та метод економічного моделювання.

Інформаційне забезпечення проведення наукового дослідження представлене навчальною літературатурою, тобто підручники, навчальні посібники, навчально-методична література; надрукованими документами − це дисертації, звіти про науково-дослідну роботу, окремі праці; фінансова звітність досліджуваного підприємства за три останні роки.

Магістерська робота складається зі вступу, чотирьох розділів, висновків, списку літератури та додатків. Загальний обсяг роботи складає 81 сторінка. Робота включає 40 таблиць, 14 рисунків, 23 формули та список використаних джерел, який складає 79 найменнувань.

РОЗДІЛ 1. ТЕОРЕТИЧНІ ОСНОВИ УПРАВЛІННЯ ФІНАНСОВИМИ РЕЗУЛЬТАТАМИ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА

1.1. Економічна сутність фінансових результатів діяльності підприємства

В умовах ринкової економіки діяльність суб’єктів господарювання спрямована на отримання максимально можливої економічної вигоди, що знаходить свій прояв у фінансових результатах. Останній відображає всі сторони діяльності підприємства – рівень його технологій та організації виробництва, ефективність системи управління, контроль за рівнем витрат тощо. Фінансовий результат господарювання підприємства, що виступає у формі прибутку або збитку, відображає ефективність його операційної, фінансової, інвестиційної діяльності та служить основним критерієм стратегії суб’єкта господарювання.

Фінансові результати, за позитивного їх значення є джерелом платежів до бюджету, а також розширеного відтворення виробництва. В рамках управління фінансами підприємств забезпечення позитивного фінансового результату (прибутку) складає одну з ключових позицій. Тому він завжди був і залишиться об’єктом постійних досліджень [4, c. 115].

Підприємство отримує позитивну економічну вигоду у випадку, коли отримані доходи перевищують понесені витрати. Якщо ж підприємство отримало збитки, то це означає перевищення витрат над доходами. Тому фінансовий результат роботи підприємства, як одна з основних категорій економіки, може виступати у двох формах – прибуток або збиток. Безпосередньо з цією категорією пов’язані поняття доходів і витрат. Взаємозв’язок наведених категорій представлений на рис. 1.1.

Отже, фінансовий результат дає можливість встановити взаємозв’язок між усіма іншими економічними показниками та узагальнити результати діяльності підприємства.

Мета діяльності

підприємства – отримання максимальної

економічної вигоди

Доходи

Доходи

Витрати

Витрати

Прибуток

Збиток

Фінансовий

результат

Рис. 1.1. Форми фінансового результату підприємства

Останнім часом в умовах збитковості значної кількості підприємств маштаби цих досліджень ще більше зросли, що зумовлено потребою пошуку резервів зростання прибутковості підприємств. Представників різних економічних шкіл завжди цікавила економічна природа прибутку (в яких умовах він виникає, які відносини він виражає, яку власність). З’ясування сутності і значення фінансових результатів нерозривно пов’язано з дослідженням різних економічних шкіл. Чітке визначення сутності та змісту понять є запорукою запобігання помилок при прийнятті важливих управлінських рішень.

До ХХ ст. у західній економічній думці термін «прибуток» використовувався в широкому розумінні (власно прибуток та відсоток) та у вузькому (без включення проценту). Теорія прибутку має специфічні риси, які відрізняють її від тих розділів західної економічної думки, які трактують інші основні доходи капіталістичного суспільства – заробітну плату, процент, ренту [8, c. 121].

Найбільш розповсюджені концепції економічної природи прибутку представлені в табл. 1.1.

Таблиця 1.1.

Розвиток теорії прибутку в історичному аспекті

|

Назва теорії та її представники |

Сутність теорії |

|

Концепція прибутку меркантелістів. Т. Манн, Д. Юм, Ж. Кольберг та ін. [77] |

Початковий етап формування основних принцпів теорії прибутку, який звичайно пов’язується з парадигмою економічного аналізу меркантелістів. Наукові погляди на прибуток визначалися джерелами його формування. Основним із цих джерел вважалася зовнішньоторгівельна діяльність. Меркантелісти виводили прибуток з обміну як різницю між продажною та покупною ціною товару. |

|

Концепція прибутку фізіократів. Ф. Кене, Ж. Тюрго, М. Рів’єра та ін. [77] |

Підхід до джерел формування прибутку орієнтувався на землеробському виробництві. Воно, на їх думку, було єдиним джерелом формування позитивного значення суми прибутку. |

|

Концепція продуктивності капіталу. А. Сміт, Д. Рікардо та ін. [77] |

Прибуток є результатом заміни людської праці капіталом та здійснення ним такої роботі, яка не може бути виконана людською працею. |

|

Трудова теорія вартості. К. Маркс, Ф. Енгельс [77] |

При капіталізмі в якості перетвореної форми доданої вартості виступає прибуток, тобто надлишок виручки над витратами капіталу, який безоплатно привласнюється власниками засобів виробництва. К. Маркс вважав, що при соціалізмі додатковий продукт не буде приймати форму прибутку. |

|

Концепція прибутку маржиналістів. С. Джевонс, К. Менгер, Дж. Кларк та ін. [77] |

Використовуючи граничний метод економічного аналізу, маржиналісти виявили систему важливих факторів, які максимізують прибуток підприємства. Особлива роль у дослідженні маржиналістів відведена проблемам ринкового ціноутворення та умовам формування монопольного прибутку. |

|

Теорія прибутку Й. Шумпетера [77] |

Прибуток становить залишок понад витрат виробництва або, з точки зору підприємця, різницю між виручкою та затратами. Й. Шумпетер пов’язував підприємницький прибуток із роллю лідерства в економічній системі, тобто своєчасного освоєння інновацій. |

|

Теорія прибутку Ф. Найта [77] |

Прибуток є винагородою за успішну підприємницьку діяльність та забезпечується вмілою оцінкою не тільки передбачуваного, але й непередбачуваного ризику. |

|

Теорія монополістичного прибутку. Е. Чемберлін та ін. [77] |

Джерелом появи монополістичного прибутку є введення монопольних цін. Прибуток є доходом, що породжений існуванням монополій. |

Аналіз табл. 1.1 показує, що категорія прибутку є дуже дискусійною. Суперечки між різними дослідниками про її природу йдуть вже більше трьох сторіч, але теорія прибутку й досі залишається суперечливою та незавершеною, що не може не відображатися на керуванні економікою.

Можна також трактувати прибуток з позицій різних теорій капіталу. Їх сутність наведена в табл. 1.2.

Таблиця 1.2.

Сутність прибутку в різних концепціях капіталу

|

Теорія капіталу |

Трактування прибутку |

|

Теорія власності [11, c. 215] |

Різниця між доходами та витратами нараховується безпосередньо власнику, відображає зростання його добробуту та збільшує його капітал. |

|

Теорія господарюючої одиниці [11, c. 215] |

Чистий приріст власного капіталу, без урахування оголошених дивідентів та результатів операцій за рахунками капіталу |

|

Теорія залишкового капіталу [11, c. 215] |

Прибуток залежить від зміни майбутньої оцінки активів та зобов’язань підприємства. Задовольняє потребу власників простих акцій в інформації для прийняття управлінських рішень |

|

Теорія підприємства [11, c. 216] |

Прибуток трактується з позицій доданої вартості. Прибуток як додана вартість включає всі платежі акціонерам у вигляді дивідентвів, проценти кредиторам, заробітну плату робітників, податки державі та нерозподілений прибуток |

|

Теорія фонду [11, c. 216] |

Прибуток трактується як обмеження на використання активів тільки у визначених цілях (спеціальний фонд, фонд допомоги тощо). Найбільш широко використовується у державних та некомерційних організаціях. |

З табл. 1.2 видно, що трактування прибутку відрізняється в залежності від цілей його визначеня.

Згідно діючих в Україні облікових стандартів та нормативних актів, категорія прибутку визначається у трьох підсистемах бухгалтерського обліку: фінансовому, управлінському та податковому обліку.

1) Відповідно до П(С)БО 1 «Загальні вимоги до фінансової звітності» [45], прибуток – це сума, на яку доходи перевищують пов’язані з ними витрати, а збиток – перевищення суми витрат над сумою доходу, для отримання якого вони понесені. Тобто у фінансовому обліку фінансовий результат (прибуток або збиток) розраховується як різниця між доходами та витратами.

2) В управлінні обліку інформація про фінансові результати діяльності може визначатися в різних розрізах, які необхідні для прийняття управлінських рішень.

3) Відповідно до Податковаго кодексу України [55], прибуток для цілей оподаткування визначається шляхом зменшення суми скоригованого валового доходу звітного періоду на суму валових витрат та амортизаційних відрахувань.

Економічний підхід корисний для розуміння сутності прибутку, а бухгалтерський – для розуміння логіки та порядку його практичного обчислення [11].

Прибуток відіграє дуже важливу роль в умовах ринкової економіки (див. рис. 1.2).

База економічного розвитку держави

Головна мета підприємницької діяльності

Прибуток підприємства в умовах ринкової

економіки

Найважливіше джерело задоволення

соціальних потреб суспільства

Головне джерело зростання ринкової

вартості підприємства

Основний захисний механізм від загрози

банкрутства підприємства

Критерій ефективності конкретної

виробничої діяльності

Основне внутрішнє джерело формування

фінансових ресурсів для забезпечення

розвитку підприємства

Рис. 1.2. Характеристика ролі прибутку в умовах ринкової економіки

Отже, можемо простежити на рис. 1.2, що прибуток підприємства характеризується не тільки своєю багатоаспектною роллю, але і різноманіттям видів, у яких він виступає.

В узагальненому ж вигляді ми можемо провести систематизацію за найважливішими класифікаційними ознаками в таблиці 1.3.

Таблиця 1.3

Систематизація видів прибутку підприємства за основними класифікаційними ознаками

|

Ознаки класифікації прибутку підприємства |

Види прибутку за відповідними класифікаційними ознаками |

|

1. Джерела формування прибутку використані в його обліку |

|

|

2. Джерела формування прибутку за основними видами діяльності підприємства. |

|

|

3. Склад елементів, що формують прибуток |

|

|

4. Характер оподаткування прибутку |

|

|

5. Характер інфляційного "очищення" прибутку |

|

|

6. Розглянутий період формування прибутку |

|

|

7. Регулярність формування прибутку |

|

|

8. Характер використання прибутку |

|

|

9. Значення підсумкового результату господарювання |

|

Отже, у табл. 1.3 можна простежити те, що під загальним поняттям «прибуток» розуміють всілякі його різновиди. Узагальнемо сутнісні ознаки прибутку, виділені різними авторами. До основних з них відносять:

плата за ризик здійснення підприємницької діяльності;

кінцевий позитивний фінансовий результат діяльності підприємства;

вартісний показник (визначається в грошовій формі);

форма доходу власників капіталу, вкладеного ними у підприємницьку діяльність з метою досягнення певного комерційного успіху;

найважливіша характеристика рівня ефективності звичайної діяльності підприємницьких структур;

основне внутрішнє джерело фінансових ресурсів підприємства;

необхідна умова забезпечення самофінансування підприємства, джерело його фінансової незалежності;

джерело зростання ринкової вартості підприємства через капіталізацію частини одержаного прибутку;

джерело формування ресурсів бюджету (державного та місцевих), що забезпечують можливість державі виконувати покладені на неї функції та здійснювати різноманітні програми економічного розвитку, задовольняти потреби соціально незахищених верств населення.

Отже, прибуток – це один із головних чинників, що впливає на величину макропоказників економічного та соціального розвитку, зокрема, валового внутрішнього продукту держави, обсягу доходів і видатків бюджету, рівень споживання та нагромадження у суспільстві.

В практичній діяльності бухгалтерів та економістів часто спостерігається ототожнення поняття фінансового результату та прибутку підприємств. Така проблема є менш значною, коли під поняттям фінансового результату розуміють прибуток за умов прибуткового ведення господарської діяльності суб‘єкта господарювання. Проте, коли поняття прибуток вважають ширшим за своїм змістом, ніж категорію фінансових результатів – такі факти викликають сумніви на предмет їх достовірності та відповідності науковим теоріям та методичним положенням бухгалтерського обліку [13].

Категорія фінансового результату є ширшим поняттям порівняно із категорією прибутку, оскільки, показник прибутку є однією із двох форм (прибуток чи збиток) відображення фінансового результату господарської діяльності підприємства.

Фінансовий результат характеризує якісні та кількісні показники результативності господарської діяльності підприємства, а прибуток - позитивне (додатне) значення фінансового результату, що свідчить про високу результативність господарської діяльності та ефективне використання капіталу [13].

Негативне (від‘ємне) значення категорії фінансового результату відображається у показнику збитку, яке свідчить про низький рівень або відсутність результативності господарської діяльності, неефективне управління ресурсним, виробничим та економічним потенціалами підприємства, невміле використання наявного капіталу, низьку якість роботи менеджменту підприємства тощо.

В Україні визначення доходів підприємств регламентовано Положенням (стандартом) бухгалтерського обліку. За П(С)БО 1, дохід – це збільшення економічних вигод у вигляді надходження активів або зменшення зобов’язань, що призводить до зростання власного капіталу (за винятком внесків засновників), якщо оцінка доходу може бути достовірно визначена [44]. Величина доходу підприємства залежать, по-перше, від правильності відображення в обліку, і по-друге, від величини списаної дебіторської та кредиторської заборгованості. Їх відображення в обліку та списання по різному впливає на дохід.

В Україні згідно П(С)БО 16 «Витрати» такими вважаються зменшення економічних вигод у формі вибуття активів або збільшення зобов’язань, що призводять до зменшення власного капіталу (за винятком його вилучення або розподілення власниками) за умови, що ці витрати можуть бути достовірно оцінені [58].

Визначення сутності витрат нерозривно пов’язано з контролем за правильним визнанням їх величини. З метою забезпечення контролю витрат операційної діяльності підприємства їх класифікують за такими елементами: матеріальні витрати, витрати на оплату праці, відрахування на соціальні заходи, амортизація, інші операційній витрати [58].

Така класифікація використовується для складання звіту про фінансові результати, особливо для малих підприємств. Щодо класифікації витрат діяльності підприємства існують і дещо інші підходи. Виділяють такі витрати:

витрати, що входять до собівартості реалізованої продукції;

загальновиробничі витрати;

адміністративні витрати;

витрати на збут;

інші витрати операційної діяльності [58].

Так, доходи за інвестиційною діяльністю відображаються у бухгалтерському обліку на рахунку «Дохід від участі в капіталі», а також на субрахунках «Дохід від інвестицій в асоційовані підприємства», «Дохід від спільної діяльності», «Дохід від інвестицій в дочірні підприємства». Крім доходів, підприємство отримує витрати від зменшення вартості інвестицій (збитки).

Від інвестиційної діяльності відрізняється фінансова діяльність. Згідно П(С)БО 1 «Загальні вимоги до фінансової звітності» сутність її трактується таким чином: фінансова діяльність – це діяльність, яка призводить до змін розміру і складу власного та позикового капіталу підприємства [45].

Чистий прибуток до впровадження П(С)БО визначався зменшуючи суму валового (брутто) прибутку на суму використаного прибутку за звітний період. Після впровадження П(С)БО чистий прибуток визначається розрахунком алгебраїчної суми отриманих прибутків за різними видами діяльності.

Величина фінансового результату, є базисом, який забезпечує не тільки життєздатність суб‘єкта господарювання, а й відображає рівень результативності, прибутковості господарської діяльності, можливості кількісного зростання основних економічних показників та характеризує потенціал стійкого розвитку підприємства [45].

Отже, економічні результати відображають мету підприємницької діяльності, її дохідність, і є вирішальними для підприємства. Окрім його керівництва і колективу вони цікавлять вкладників капіталу, кредиторів, державні органи, фондові біржі тощо.

Прибуток є основним фінансовим джерелом розвитку підприємства, науково-технічного удосконалення його матеріальної бази і продукції, всіх форм інвестування. Він служить джерелом сплати податків. Але фінансовий результат являє собою складну економічну категорію, що потребує більш поглибленого вивчення сутності, ролі, особливостей формування, розподілу, використання фінансових результатів та їх впливу на господарську діяльність підприємства, тому потребують подальших глибоких досліджень.

Отже, можна прийти до висновку, що категорія фінансових результатів є дуже складною та суперечливою. Тому чітке розуміння мети та алгоритму її визначення дасть можливість уникнути багатьох помилок у трактуванні фінансових результатів та їх практичному використанні.

1.2. Механізм управління фінансовими результатами підприємства

Огляд економічної літератури дозволяє зробити висновок, що управління фінансовими результатами можна розглядати щонайменше з двох позицій:

1) як функцію фінансового менеджменту;

2) ототожнення з процесом управління прибутком підприємства.

На наш погляд, управління фінансовими результатами:

1) є значно ширшим поняттям, ніж управління прибутком;

2) його не доцільно ототожнювати з функціями фінансового менеджменту.

Вважаємо, що процес управління фінансовими входить до сфери предмету вивчення фінансового менеджменту.

Забезпечення ефективного управління фінансовими результатами, спонукає до необхідності побудови економічного механізму управління фінансовими результатами (ЕМУФР) господарської діяльності у рамках загальної системи управління промисловим підприємством.

ЕМУФР необхідно розглядати з погляду однієї із домінуючих організаційно-управлінських підсистем загальної системи управління господарською діяльністю промислового підприємства, реалізація якої націлена на забезпечення тенденції стійкого зростання прибутковості та оптимального економічного розвитку підприємства протягом довгострокової перспективи його господарської діяльності, що у сукупності сприятиме збільшенню ринкової вартості суб’єкта господарювання.

Економічний механізм управління фінансовими результатами господарської діяльності промислового підприємства — це динамічна, комплексна організаційно-управлінська підсистема, яка передбачає реалізацію спеціальних процедур (організації, інформаційного забезпечення, управління, контролю), спрямованих на забезпечення сталого зростання прибутковості, оптимальної мобілізації та реалізації потенціалу економічного розвитку підприємства в довгостроковій перспективі його господарської діяльності, що призводить до збільшення ринкової вартості суб’єкта господарювання та відповідає основній меті, цілям і завданням загальної системи управління промисловим підприємством [17].

ЕМУФР господарської діяльності промислового підприємства повинен забезпечувати:

1) виконання усіх функцій управління фінансовими результатами (стимулювання, організаційна, інформаційна, координування, прогнозування, планування, моніторингу, аналізу, оптимізації, контролю);

2) реалізацію головної мети та ключових завдань управління фінансовими результатами у відповідності до визначеної мети, цілей, завдань загальної системи управління господарською діяльністю підприємства.

ЕМУФР господарської діяльності промислового підприємства, як автономна, динамічна та комплексна організаційно-управлінська підсистема формується на базі чотирьох основних спеціальних процедур (організації, забезпечення інформаційною базою, управління, контролю), здійснення яких управлінським персоналом, забезпечує реалізацію головної мети, ключових завдань та функцій управління фінансовими результатами в ЕМУФР [21].

Здійснення процедур організації (організаційних процедур) в ЕМУФР забезпечує формування належних умов праці, залучення найбільш кваліфікованих та високопрофесійних фахівців до складу СУФР, що сприяє оптимізації процесів розробки, прийняття та реалізації рішень, пов’язаних з управлінням фінансовими результатами господарської діяльності промислового підприємства. Стимулювання працівників відповідних підрозділів підприємства, які входять до складу СУФР та координування їхньої діяльності, значною мірою сприяє підвищенню ефективності реалізації організаційної функції в ЕМУФР.

Ефективність здійснення процедур інформаційного забезпечення функціонування ЕМУФР має дуже важливе значення, оскільки, значною мірою впливає на якість реалізації процедур організації, управління та контролю в ЕМУФР. Тому, формування управлінським персоналом інформаційної бази повинно об’єктивно відповідати основним вимогам надання якісної інформації (своєчасність, повнота, достовірність, неупередженість, прозорість, точність), для оптимального забезпечення необхідними даними професійних потреб працівників СУФР промислового підприємства.

Процедури управління виступають ключовою (базовою) ланкою реалізації ЕМУФР в господарській діяльності промислового підприємства, оскільки, передбачають здійснення головних операцій процесу управління фінансовими результатами суб’єкта господарювання. Ефективність реалізації процедур управління, значною мірою, визначається рівнем якості процедур організації та інформаційного забезпечення працівників СУФР, які здійснюють виконання набору головних управлінських операцій, що складають основу безпосереднього управління фінансовими результатами господарської діяльності промислового підприємства [28, c. 215].

Процедури контролю впливають на ефективність реалізації процедур управління за такими основними напрямками:

1) безпосереднім шляхом — здійснення безперервного контролю за реалізацією кожної із головних операцій процедур управління фінансовими результатами в ЕМУФР;

2) опосередкованим шляхом — за рахунок оптимізації процедур організації та інформаційного забезпечення, що формують основу для реалізації головних операцій управління фінансовими результатами господарської діяльності, як складових елементів структурної характеристики процедур управління в ЕМУФР промислового підприємства [29, c. 198].

Особливість реалізації менеджментом підприємства процедур контролю, полягає у всебічному їх впливі на кожен із виділених блоків процедур (організації, інформаційного забезпечення, управління) та ефективність реалізації ЕМУФР в цілому, як динамічної, комплексної організаційно-управлінської підсистеми в загальній системі управління господарською діяльністю промислового підприємства. Необхідність здійснення процедур контролю, викликана об’єктивними причинами забезпечення оптимального функціонування ЕМУФР, загальної системи управління промисловим підприємством та підвищення результативності його господарської діяльності.

Особливість реалізації менеджментом підприємства процедур контролю, полягає у всебічному їх впливі на кожен із виділених блоків процедур (організації, інформаційного забезпечення, управління) та ефективність реалізації ЕМУФР в цілому, як динамічної, комплексної організаційно-управлінської підсистеми в загальній системі управління господарською діяльністю промислового підприємства. З урахування таких вимог, теоретичні засади функціонування ЕМУФР господарської діяльності промислового підприємства можна відобразити наступним чином (див. рис. 1.3).

Основна мета, цілі, завдання

господарської діяльності підприємства

Загальна система управління господарською

діяльністю підприємства

Економічний механізм управління

фінансовими результатами (ЕМУФР)

господарської діяльності підприємства

Процедури організації в ЕМУФР

забезпечення організації високопрофесійної

та результативної управлінської

діяльності працівників відповідних

адміністративних підрозділів

підприємства (СУФР);

оптимізація процесів розробки,

прийняття, реалізації ефективних

управлінських рішень працівниками

СУФР;

координування діяльності персоналу

СУФР.

Процедури забезпечення інформаційною

базою ЕМУФР

формування та забезпечення інформаційною

базою високого рівня якості проіесійних

потреб відповідного компетентного

управлінського персоналу підприємства

(СУФР)

Процедури управління в ЕМУФР

прогнозування ФР;

планування ФР;

моніторинг ФР;

аналіз ФР;

оптимізація ФР;

мобілізація та реалізація потенціалу

економічного розвитку підприємства

упродовж довгострокового періоду його

господарської діяльності;

оптимізація цільового показника

управління ФР;

забезпечення зростання рівня якості

ФР;

управління за фазами розподілу та

використання ФР господарської діяльності

підприємства.

Процедури контролю в ЕМУФР

здійснення постійного контролю

менеджментом підприємства за рівнем

професійності розробки, прийняття,

реалізації управлінських рішень

працівниками СУФР;

забезпечення швидкого та гнучкого

реагування ЕМУФР на будь-які

непередбачкваня зміни, що впливають

на прибутковість господарської

діяльності та економічний розвиток

підприємства;

забезпечення та контроль ефективного

функціонування динамічної

організаційно-управлінської підсистеми

ЕМУФР

Примітка. РФ – фінансові результати; СУФР – суб’єкти управління фінансовими результатами

Рис. 1.3. Теоретичні засади функціонування економічного механізму управління фінансовими результатами господарської діяльності підприємств

Для забезпечення ефективного управління фінансовими результатами господарської діяльності підприємства, необхідно виділити основні цільові показники, оптимізація яких сприяла б:

1) реалізації головної мети та ключових завдань управління фінансовими результатами;

2) цілеспрямованості управління фінансовими результатами в ЕМУФР.

Для того, щоб правильно обрати цільовий показник управління фінансовими результатами, необхідно спочатку позиціювати промислове підприємство на, запропонованій нами, карті діагностики рівня управління фінансовими результатами (див. табл. 1.4), яка дозволяє менеджерам визначити наявний рівень ефективності управління фінансовими результатами господарської діяльності підприємства.

Таблиця 1.4

Діагностика рівня упраління фінансовими результатами підприємства [33]

|

Абсолютна величина ФР господарської діяльності підприємства (чистого прибутку, збитку) |

Високий чистий прибуток |

Рівень якості фінансового результату підприємства | ||

|

Високий (оптимальний) |

Середній |

Низький | ||

|

Високий РУФР ЯПФР |

Середній РУФР ЯПФР |

- | ||

|

Низький чистий прибуток |

Високий РУФР ЯПФР |

Середній РУФР ЯПФР |

- | |

|

Доспутимий РУФР ЯНФР | ||||

|

Низький чистий прибуток |

Низький РУФР ЯНФР |

Низький РУФР ЯНФР |

Доспутимий РУФР ЯПФР | |

|

Низький РУФР ЯНФР | ||||

|

Високий чистий прибуток |

- |

Низький РУФР ЯНФР |

Низький РУФР ЯНФР | |

Примітка. ФР – фінансовий результат; РУФР – рівень управління фінансовими результатами підприємства; ЯПФР – якість позитивного фінансового результату (прибутку); ЯНФР – якість негативного фінансового результату (збитку).

Фінансовий результат - це приріст (чи зменшення) вартості власного капіталу підприємства, що утворюється в процесі його підприємницької діяльності за звітний період. Основним фінансовим результатом діяльності підприємства є прибуток, збільшення якого означає примноження фінансових ресурсів та зростання фінансових результатів. Збиток підприємства означає втрату фінансових ресурсів підприємств, якщо збитки носять регулярний характер, то врешті-решт будуть витрачені всі фінансові ресурси і підприємство збанкрутує. Отже, фінансовим результатом діяльності підприємства може бути прибуток або збиток [35].

Вважаємо, що змістовну сутність та кількісну оцінку якості фінансового результату господарської діяльності, найбільш достовірно буде відображати відношення показників фінансового результату від основної та звичайної діяльності до оподаткування (1.1), яке характеризує результативність, прибутковість, ступінь реалізації потенціалу економічного розвитку господарської діяльності підприємства.

![]()

(1.1)

де ЯФР – якість фінансового результату підприємства;

ФРОД – фінансовий результат від основної діяльності;

ФРЗДП – фінансовий результат від звичайної діяльності [6].

Враховуючи двоїсту природу показника фінансового результату, який відображається через абсолютну величину прибутку або збитку, виникає об’єктивна необхідність розробки формул для розрахунку якості позитивного (2) та негативного (3) фінансового результату господарської діяльності промислового підприємства.

![]()

(1.2.)

де ЯПФР – якість позитивного фінансового результату;

ПОД – прибуток від основної діяльності;

ПЗДП – прибуток від звичайної діяльності [6].

![]()

(1.3)

де ЯНФР – якість негативного фінансового результату;

ЗОД – збиток від основіної діяльності;

ЗЗДП – абсолютний розмір збитку від звичайної діяльності [6].

До головних ознак, за якими здійснюється позиціювання промислового підприємства на карті діагностики рівня управління фінансовими результатами (РУФР), належать:

1) рівень якості фінансового результату (високий (оптимальний), середній, низький);

2) абсолютна величина показника фінансового результату господарської діяльності підприємства (чистого прибутку (збитку), яка диференціюється залежно від високого чи низького значення цього показника [35].

Зауважимо, що ідентифікація величини фінансового результату відповідно до критеріїв високого та низького абсолютного значення даного показника, відбувається шляхом порівняльного аналізу суми фінансового результату господарської діяльності певного промислового підприємства з аналогічною базою порівняння, наприклад, підприємств-конкурентів, середнього показника суб’єктів господарювання відповідної галузі тощо.

У відповідності до виділених ступенів диференціації головних ознак позиціювання промислового підприємства на карті діагностики РУФР, визначають:

1) наявний рівень управління фінансовими результатами господарської діяльності підприємства;

2) цільовий показник управління фінансовими результатами, з метою забезпечення оптимальності та цілеспрямованості процесу управління в ЕМУФР.

Набір головних цільових показників управління фінансовими результатами діяльності промислового підприємства повинен включати найбільш вагомі показники, які:

1) сприяють реалізації основної мети та ключових завдань управління фінансовими результатами;

2) відображають результативність, рівень прибутковості, потенціал економічного розвитку господарської діяльності підприємства (див. табл. 1.5).

Таблиця 1.5

Набір головних цільових показників управління фінансовими результатами підприємства [6]

|

Абсолютна величина ФР господарської діяльності підприємства (чистого прибутку, збитку) |

Високий чистий прибуток |

Рівень якості фінансового результату підприємства | ||

|

Високий (оптимальний) |

Середній |

Низький | ||

|

Високий РУФР ROE K ез |

Середній РУФР ROА K ез |

- | ||

|

Низький чистий прибуток |

Високий РУФР ROE K ез |

Середній РУФР ROА K ез |

- | |

|

Доспутимий РУФР ВП | ||||

|

Низький чистий прибуток |

Низький РУФР ВП |

Низький РУФР ВП |

Доспутимий РУФР ФР од | |

|

Низький РУФР ВП | ||||

|

Високий чистий прибуток |

- |

Низький РУФР ЧД |

Низький РУФР ЧД | |

Примітка. ROE – рентабельніст власного капыталу; ROA – рентабельність активів підприємства; ФР од – позитивний фінансовий результат від основної діяльності; ВП – позитивний валовий фінансовий результат (валовий прибуток); ЧД – чистий дохід від реалізації продукції; Кез – коефіцієнт стійкості економічного зрозстання господарської діяльності підприємства.

Рентабельність власного капіталу — фінансовий коефіцієнт, що характеризує ефективність використання власного капіталу. Показує, яка віддача (норма прибутку) на вкладений власний капітал. Максимізація цього показника – головне завдання управління підприємством.

Рентабельність власного капіталу обчислюється відношенням чистого прибутку до середньорічної вартості власного капіталу (1.4).

![]()

(1.4)

де ROE – рентабельність власного кпіталу;

ЧП – чистий прибуток;

ВКпоч та ВКк – власний капітал на початок та на кінець періоду відповідно [6].

Рентабельність активів — фінансовий коефіцієнт, що характеризує ефективність використання всіх активів підприємства. Рентабельність активів розраховується як частка від ділення чистого прибутку або прибутку від звичайної діяльності до оподаткування, на середньорічну величину активів. Тобто показує скільки прибутку припадає на 1 грн. активів.

![]()

(1.5)

де ROA – рентабельність активів підприємства;

Апоч та Ак – активи на початок року та накінець року відповідно [6].

Валовий прибуток — загальна сума прибутку отримана підприємством від підприємницької діяльності. Визначається як різниця між чистим доходом і собівартістю цієї продукції [38, c. 210].

Валовий дохід підприємства (чистий дохід від реалізації продукції) — це виручка від реалізації продукції, за винятком матеріальних затрат. Він становить грошову форму чистої продукції підприємства [38, c. 215].

Коефіцієнт стійкості економічного зростання показує, якими в середньому темпами може розвиватися підприємство в подальшому, не змінюючи співвідношення між різними джерелами фінансування, фондовіддачею, рентабельністю виробництва, дивідендною політикою [41, c. 54].

Практичне використання відповідних цільових показників управління фінансовими результатами з однойменного набору та оптимізація їх числового значення у процесі господарської діяльності промислового підприємства, відбувається під час реалізації процедур управління у межах функціонування ЕМУФР обраного підприємства. До того ж, завдання оптимізації величини відповідних головних цільових показників спрямоване на забезпечення:

1) цілеспрямованої реалізації основної мети та ключових завдань управління фінансовими результатами;

2) стабільного зростання прибутковості та економічного розвитку підприємства в довгостроковій перспективі його господарської діяльності;

3) підвищення ринкової вартості промислового підприємства, як привабливого об’єкта інвестування.

Особливість упровадження ЕМУФР в загальну систему управління промисловим підприємством, полягає у забезпеченні працівниками СУФР безперервного, циклічного та ефективного функціонування ЕМУФР впродовж усього періоду діяльності суб’єкта господарювання.

Для того, щоб створити основні передумови для ефективного впровадження ЕМУФР в господарську діяльність промислового підприємства, необхідно, спочатку, розробити алгоритм послідовності дій практичної реалізації даного механізму (див. рис. 4).

Початок функціонування ЕМУФР

Формування та підготовка менеджментом

підприємства інформаціцного забезпечення

для управління ФР

Здійснення контролю за ефективною

реалізацією ряду спеціальних процедур

(організації, інформаційного забезпечення,

управління) в ЕМУФР

Реалізація процедур організації

управління ФР

Створення належних умов праці та

залучення найбільш кваліфікованих і

досвідчених фахівців для забезпечення

високопрофесійної та результативної

діяльності персоналу СУФР

Координування діяльності працівників

СУФР

Забезпечення інформаційною базою

високого рівня якості професійних

потреб діяльності працівників СУФР

Розробка, прийняття та теалізація

ефективних менеджерських рішень щоло

управління ФР

Здійснення процедур управління

формування ФР, з урахуванням особливостей

та рівня результативності діяльності

підприємства 1.

Прогнозування показників ФР 2.

Планування показників ФР

3.

Моніторинг показників ФР

Виявлення будь-яких відхилень показників

фінансових результатів господарської

діяльності ві запланованої величини

Так

Здійснення аналітичного дослідження

показників ФР

Оптимізація величини показників ФР

Позиціювання підприємства за набором

головних ознак на карті діагностики

рівня управління ФР 1

1

Визначеня наявного рівня ефективного

управління фінансовими результатими

підприємства

Вибір відповідного цільового показника

управління фінансовими результатами

господарської діяльності підприємства

Оптимальна мобілізація та реалізація

економічного розвитку підприємства

Забезпечення сталого зростання

прибутковості та економічного розвитку

підприємства впродовж довгострокового

періоду його господарської діяльності

Кінець функціонування ЕМУФР

1. Оптимізація цільового показника управління фр підприємства

2. Забезпечення зростання рівня якості фр підприємства

1. Управління процедурами розподілу позитивного фр

2. Управління ефективним використанням позитивного фр

Примітка. ФР – фінансові результати підприємства; ЕМУФР – економічний механізм управління фінансовими результатами підприємства.

Рис. 1.4. Алгоритм дій практичної реалізації ЕМУФР рідприємства [6]

Початковий етап реалізації ЕМУФР характеризується здійсненням процедур формування, підготовки та забезпечення інформаційною базою високого рівня якості працівників СУФР, для прийняття ними ефективних рішень щодо управління фінансовими результатами суб’єкта господарювання. Виконання процедур контролю менеджментом підприємства, на початковому етапі реалізації ЕМУФР, необхідне для того, щоб забезпечити ефективне здійснення усіх інших спеціальних процедур (організації, інформаційного забезпечення, управління), оптимізувати якість функціонування динамічної, комплексної організаційно-управлінської підсистеми ЕМУФР та загальної системи управління промисловим підприємством в цілому [6].

Здійснення процедур організації, передбачає формування належних умов праці, залучення найбільш кваліфікованих, досвідчених фахівців для забезпечення високопрофесійної та результативної діяльності персоналу СУФР. Координування діяльності працівників СУФР сприяє узгодженості, цілеспрямованості та підвищенню ефективності їхніх управлінських дій. На основі високоякісного інформаційного забезпечення професійних потреб діяльності персоналу СУФР, відбувається розробка, прийняття та реалізація ефективних рішень, пов’язаних з управлінням фінансовими результатами господарської діяльності промислового підприємства [6].

Реалізація процедур управління виступає центральною ланкою функціонування ЕМУФР, яка передбачає здійснення працівниками СУФР ряду операцій безпосереднього управління процесом формування (фаза формування) фінансових результатів господарської діяльності підприємства. Спочатку відбувається прогнозування показників фінансових результатів на довгострокову перспективу діяльності суб’єкта господарювання, за результатами якого здійснюється розробка оперативного і тактичного планів, які характеризуються короткотривалим характером їхньої дії.

Здійснення моніторингу спрямоване на безперервне дослідження процесу управління фінансовими результатами та виявлення будь-яких незапланованих змін, факторів впливу, відхилень фактичного стану показників від планового їх значення [36].

У разі наявності достатніх та необхідних підстав, за наслідками моніторингу, здійснюється аналіз показників фінансових результатів, який полягає у дослідженні їхньої динаміки, структури, пошуку резервів зростання або зниження відповідно позитивного (негативного) значення фінансових результатів, виявленні основних факторів та визначенні характеру їхнього впливу на показники фінансових результатів господарської діяльності підприємства.

На основі інформаційного забезпечення, за результатами моніторингу та аналізу, здійснюється оптимізація (регулювання) показників фінансових результатів, шляхом оптимального використання резервних можливостей потенціалу підвищення результативності та розвитку господарської діяльності промислового підприємства [36].

На основі розробленої карти діагностики рівня управління фінансовими результатами, відбувається позиціювання промислового підприємства на вказаній карті, відповідно до значень показників головних ознак позиціювання. За результатами позиціювання підприємства, відбувається діагностика та визначення наявного рівня управління фінансовими результатами, відповідно до якого здійснюється виважений вибір працівниками СУФР необхідного цільового показника (ів) управління фінансовими результатами суб’єкта господарювання. Подальша управлінська діяльність персоналу СУФР, повинна бути спрямована на оптимізацію величини цільового показника (ів) управління фінансовими результатами та зростання рівня якості фінансового результату, що забезпечить достатні передумови для:

1) максимально можливої мобілізації та реалізації потенціалу економічного розвитку суб’єкта господарювання;

2) сталого зростання прибутковості та економічного розвитку промислового підприємства впродовж довгострокового періоду його господарської діяльності [6].

У процесі кругообігу фінансового результату, фаза формування даного показника послідовно переходить у фазу розподілу, а далі — у фазу використання фінансового результату господарської діяльності підприємства. Тому, очевидним продовженням функціонування ЕМУФР є управлінська діяльність персоналу СУФР, яка спрямована на забезпечення оптимального розподілу отриманого позитивного фінансового результату (чистого прибутку) та ефективного використання реінвестованого позитивного фінансового результату, що сприятиме стабільному зростанню прибутковості, економічного розвитку господарської діяльності промислового підприємства в довгостроковій перспективі [6].

Таким чином, практичне впровадження розробки ЕМУФР в господарський процес промислових підприємств, в повній мірі сприяє досягненню головної мети та вирішенню ключових завдань управління фінансовими результатами, що є об’єктивною необхідною умовою забезпечення сталого зростання прибутковості, оптимальної мобілізації та реалізації потенціалу економічного розвитку підприємств впродовж довгострокового періоду їх господарської діяльності.

1.3. Методика проведення аналізу фінансових результатів діяльності підприємства

Адекватна оцінка формування прибутку підприємства зумовлена оптимальним вибором методичного підходу її проведення. Нині існують різні рекомендації щодо аналізу прибутку підприємства. Кожен автор має свою точку зору з цього питання, тому різні методики мають свої специфічні елементи. Нами була здійснена спроба узагальнити різні підходи проведення аналізу фінансових результатів діяльності підприємства.

Так, в Положенні про порядок проведення аналізу фінансового стану підприємства, затвердженому Міністерством фінансів України і Фондом державного майна України, оцінка фінансових результатів діяльності підприємства, ґрунтується на проведенні структурного і факторного аналізу прибутку підприємства.

За методикою, розробленою Шереметом А.Д., Сайфуліним Р.С., Негашевим Е.В., Маркоряном Е.А., Герасименко Г.П., Грищенко О.В. аналіз фінансових результатів діяльності підприємства є першим етапом будь-якої оцінки діяльності підприємства, який ґрунтується на вивченні абсолютних показників які прямо впливають на фінансовий результат діяльності підприємства [42].

Авторами Ковальовим В. В., Волковим О. Н. і Мец В. О. оцінку фінансових результатів діяльності підприємства запропоновано включати як до експрес-аналізу, так і до деталізованого аналізу фінансового стану [44].

За експрес-аналізу розмір прибутку оцінюється на основі вивчення показників прибутковості і рентабельності в динаміці. При деталізованому аналізі вивчається виробнича діяльність підприємства та тенденції зміни показників рентабельності.

Методика оцінки фінансових результатів, розроблена Балабановим І. Т., Калиною А. В., Конєвою М. І., Ященко В. А. ґрунтується на проведенні аналізу прибутковості (рентабельності), який передбачає розрахунок відносних і абсолютних показників прибутковості та проведення директ-костингу [47].

Аналіз фінансових результатів за методикою Савицької Г. В., Ковальової А. М., Берднікової Т. Б., Артеменко В. Г., Белендера М. В. і Лахтіонової Л. А. базується на оцінці ефективності використання капіталу, яка передбачає [50; 56; 59; 63; 72]:

аналіз абсолютних і відносних показників прибутковості;

проведення факторного аналізу;

вивчення показників оборотності і ділової активності.

Так у навчальному посібнику авторами Білик М. Д., Павловською О. В., Притуляк Н. М., Невмержицькою Н. Ю. та Цал-Цалко Ю. С. підкреслено, що аналіз прибутковості та рентабельності базується на:

вивченні формування прибутку підприємства;

факторному аналізі прибутку підприємства;

розрахунку відносних показників рентабельності і вивчення їх у динаміці [5, с. 154].

За підходом Савчука В. П., аналіз фінансових результатів діяльності підприємства повинен базуватися на:

виявленні тенденцій зміни абсолютних показників прибутку, на основі звіту про фінансові результати;

аналізі операційних витрат;

розрахунку показників прибутковості (рентабельності) та вивченні їх у динаміці та у порівняння їх з галузевими показниками;

оцінка тенденцій зміни виручки та відносного валового доходу [5, с. 134] .

Як видно з вищевикладеного, існує багато методик аналізу прибутку підприємства, в більшості з яких акцент зроблено на необхідність проведення факторного аналізу прибутку.

До основних факторів, що впливають на операційний прибуток, віднесено:

ціну на реалізовану продукцію;

обсяг реалізації продукції;

структуру реалізованої продукції;

собівартість одиниці продукції;

собівартість продукції за рахунок структурних зрушень у складі продукції [67, c. 252].

Сутність методичних підходів до розрахунку впливу на операційний прибуток вказаних вище факторів полягає в послідовному аналізі кожного з них, тобто припускається, що інші фактори в цей час залишаються незмінними. Вплив кожного фактора на прибуток визначається за певним алгоритмом.

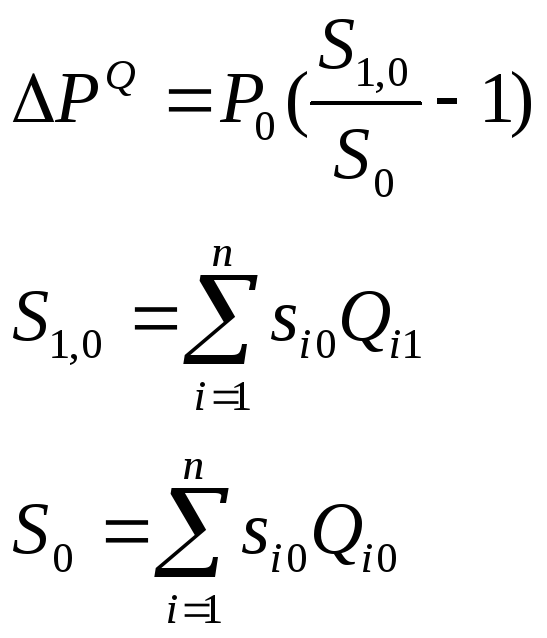

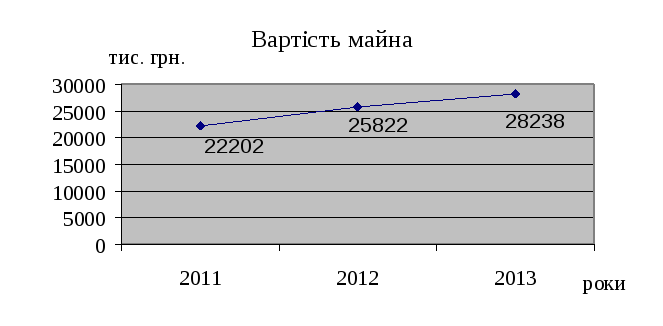

Вплив зміни ціни на реалізовану продукцію на прибуток визначається як:

![]()

(1.1)

де

![]() -

зміна ціни на реалізовану продукцію;

-

зміна ціни на реалізовану продукцію;

![]() - кількість

реалізованої продукції;

- кількість

реалізованої продукції;

![]() - ціна

на продукцію на кінець та на початок

періоду

[6].

- ціна

на продукцію на кінець та на початок

періоду

[6].

Вплив зміни обсягів реалізації на прибуток розраховується за формулою:

(1.2)

де

![]() - вплив зміни обсягів реалізації на

прибуток;

- вплив зміни обсягів реалізації на

прибуток;

![]() ,

,

![]() - собівартість реалізованої продукції

на кінець та початок періоду;

- собівартість реалізованої продукції

на кінець та початок періоду;

![]() ,

,

![]() - собівартість одиниці реалізованої

продукції на кінець та початок періоду

[6].

- собівартість одиниці реалізованої

продукції на кінець та початок періоду

[6].

За допомогою цих формул з’ясовується скільки додатково було отримано прибутку тільки завдяки збільшенню обсягів виробництва окремих видів продукції.

Вплив змін у структурі реалізованої продукції на прибуток визначається як:

(1.3)

де

![]() - виручка від реалізації продукції

[6].

- виручка від реалізації продукції

[6].

Вплив зміни собіварстості одиниці продукції на прибуток розраховується за формулою [6]:

![]()

(1.4)

Вплив змін собівартості продукції за рахунок структурних зрушень у складі продукції на прибуток визначається як [6]:

![]()

(1.5)

Сукупний вплив чинників від реалізації продукції на прибуток являє собою сумарне значення всіх впливів [6]:

![]()

(1.6)

Щоб зробити висновок про рівень ефективності підприємства прибуток необхідно порівняти зі здійсненими витратами, тобто розрахувати показники рентабельності.

Нині в практичній діяльності будь-якого підприємства виняткового значення набуває прогнозування, оскільки воно дозволяє вчасно виявити негативні тенденції та вжити заходів щодо їх уникнення. Це стосується і формування прибутку, оскільки за достовірного прогнозування підприємствами свого прибутку вони зможуть ефективніше управляти поточною діяльністю підприємства, розробляти реальні стратегічні плани та впроваджувати їх у практичну діяльність.

Розробка прогнозу може здійснюватись з використанням багатьох базових методів, але при фінансовому прогнозуванні найбільш поширеним є метод експертних оцінок, методи обробки просторово-часових сукупностей і ситуаційні методи [65].

Методи експертних оцінок є, мабуто, найпопулярнішими, і мають давню історію. Зокрема, так званий дельфінський метод (названий так у честь давньогрецького міста Дельфи, відомого своїми оракулами), базується на багатоступінчастому експертному опитуванні (методом «мозгової атаки») з наступною обробкою даних методами економічної статистики. [73].

Метод колективної генерації ідеї заснований на двох елементах: на розробці можливих варіантів розвитку об’єкту прогнозування з їхньою наступною оцінкою. Основу даного методу складає «мозкова атака» проблемної ситуації, що припускає вироблення певної ідеї з наступною її критикою і формуванням контрідеї [73].

Метод «комісій» грунтується на опитуванні експертів з подальшою статистичною обробкою отриманих відповідей, що характеризують як загальну, так і індивідуальну думку експертів. Результати проведеного опитування є базою для розробки гіпотез прогнозу [73].

Метод морфологічного аналізу є систематизованим охопленням інформації про можливі стани об’єкту прогнозування, з подвльшою її обробкою за методом «морфологічної шухляди». В основі останнього лежить побудова матриці або дерева, що описує певні характеристики об’єкту, пересування рівнями яких дозволяє зробити висновок про можливий стан об’кту прогнозування [73].

Метод написання сценаріїв припускає виявлення тенденцій розвитку об’єкту в часі з врахуванням внутрішніх і зовнішніх факторів, що змінюються. Як правило, прогнозні показники визначаються для песимістичного, базового й оптимістичного сценарію розвитку [73].

Загальним недоліком експертних оцінок є відсутність відповідальності за якість отриманої прогнозної інформації.

Також обмеженість методів експертних оцінок полягає у тому, що в них є присутнім можливість помилкового судження і суб’єктивний елемент (часто буває, що експерт формує свою дуику на основі неусвідомлених суб’єктивних переваг).

Методи обробки просторово-часових сукупностей істотно віріюють за складністю використовуваних алгоритмів. Так, дані методи можна узагальнити в двох групах: каузальні методи прогнозування та методи екстраполяції.

У каузальному прогнозуванні для визначення майбутнього обсягу чистого прибутку доцільно використовувати стохастичні методи, до яких відносять авторегресійні залежності і регресійний аналіз.

Авторегресійні залежності базуються на передумові про те, що значення прибутку в момент часу t залежить певним чином від його значення в попередніх періодах (при цьому не враховується вплив інших факторів).

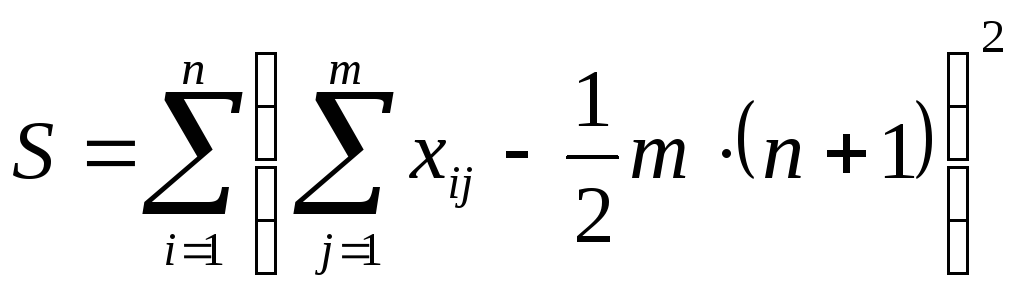

![]() (1.7)

(1.7)

де Yt – прогнозне значення прибутку у момент часу t;

Yt-k – значення прибутку у момент часу (t-k);

Ak – k-й коефіцієнт регрезії [74].

Регресивний аналіз припускає побудову як однофакторних, так і багатофакторних, лінійних і нелінійних моделей прогнозування прибутку підприємства. до однофакторних моделей можна віднести наступні рівняння регресій:

лінійне - Y = a + b*x, (1.8)

ступеневе – Y = axb, (1.9)

параболічне – Y = a + bx + cx2, (1.10)

гіперьолічне – Y = a + b/x, (1.11)

логарифмічне – Y = a * log(b + cx), (1.12)

експонентне – Y = aebx, (1.13)

де b – коефіцієнт регрезії, що визначає рівень впливу заданого фактору на функцію;

а – вільний член рівняння регресії [75].

В практиці прогнозування частіш всього для прогнозування прибутку використовується багатофакторна лінійна регресійна залежність:

![]()

![]() (1.14)

(1.14)

де Ak – коефіцієнт регрезії, k = 1, 2, …, n [78].

Така модель дозволяє визначити залежнысть зміни прибутку підприємства не тільки від низки кількісних факторів, а й врахувати якісні фактори, шляхом введення фіктивної змінної.

Методи екстраполяції засновані на перенесенні минулих тенденцій у майбутнє. Для прогнозування прибутку підприємства можливе використання трьох основних методів екстраполяції: екстраполяція тренду, ковзної середньої, експонентного згладжування.

Екстраполяція тренду базується на аналізі тенденцій зміни прибутку і прогнозування динамічних рядів, на основі трендового рівняння:

![]() (1.15)

(1.15)

де f(t) – детермінована невипадкова компонента процесу;

![]() -

стохастична випадкова компонента

процесу [9,

c. 148].

-

стохастична випадкова компонента

процесу [9,

c. 148].

Варто зазаначити, що метод екстраполяції доцільно використовувати лише при відносно стабільній зміні прибутку підприємства.

Методи середніх величин засновані на розрахунку середнього значення показника на базі попередніх періодів. Найбільш розповсюдженим є мотод ковзної середньої, яка розраховується як:

![]()

(1.16)

де xi – значення показника прибутку в попередніх періодах [14].

Методи ситуаційного аналізу грунтуються на моделюванні зміни прибутку підприємства на основі поліваріантності сценаріїв зміни зовнішніх і внутрішніх факторів і детермінованому моделюванні динаміки зміни прибутку на згенеровані сценарії [14].

В цілому, необхідність використання окремих методів зумовлюється метою прогнозування та інформативною базою, тому для прогнозування прибутку на одному і тому ж підприємстві може бути використано декілька методів прогнозування.

Отже, фінансовий результат дає можливість встановити взаємозв’язок між усіма іншими економічними показниками та узагальнити результати діяльності підприємства. Фінансовий результат підприємство може отримати або у вигляді прибутку, або у вгляді збитків.

Категорія прибутку є дуже дискусійною. Суперечки між різними дослідниками про її природу йдуть вже більше трьох сторіч, але теорія прибутку й досі залишається суперечливою та незавершеною, що не може не відображатися на керуванні економікою. При цьому прибуток підприємства характеризується не тільки своєю багатоаспектною роллю, але і різноманіттям видів, у яких він виступає.

Негативне (від’ємне) значення категорії фінансового результату відображається у показнику збитку - свідчить про низький рівень або відсутність результативності господарської діяльності, неефективне управління ресурсним, виробничим та економічним потенціалами підприємства, невміле використання наявного капіталу, низьку якість роботи менеджменту підприємства тощо [15, c. 315].

Щодо управління фінансовими результатами, то можна розглядати щонайменше з двох позицій: як функцію фінансового менеджменту; ототожнення з процесом управління прибутком підприємства.

Для забезпечення ефективного управління фінансовими результатами господарської діяльності підприємства, необхідно виділити основні цільові показники, оптимізація яких сприяла б: реалізації головної мети та ключових завдань управління фінансовими результатами; цілеспрямованості управління фінансовими результатами в ЕМУФР [17].

Як видно з вищевикладеного, до основних факторів, що впливають на операційний прибуток, віднесено: ціну на реалізовану продукцію; обсяг реалізації продукції; структуру реалізованої продукції; собівартість одиниці продукції; собівартість продукції за рахунок структурних зрушень у складі продукції.

РОЗДІЛ 2. АНАЛІЗ ФІНАНСОВО-ГОСПОДАРСЬКОЇ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА «КРОНЕКС-УКРАЇНА»

Аналіз господарської діяльності підприємства

ТОВ «КРОНЕКС-УКРАЇНА» – це найбільший виробник паперу в Харківському регіоні. Раніше підприємство мало назву «Зміївська бумажна фабрика». Темп непреривного розвитку існує й досі, про це свідчить нова продукція, яка користується попитом на ринку. Виробництво газетно-офісної бумаги організоване на технологічних потоках, які складаються з підготовчого та паперових цехів та оснащені новітнім обладнанням. Основну його частину складають паперовиробничі машини. Їх робоча швидкість – до 250 метрів на хвилину. Обрізна ширина паперу – 2100 мм. [51].

На цих машинах виготовляють папір: для глибокого друку, вагою 55-70 г., також офсетний папір, вагою 80 г. Вироблений підприємством папір має високу якість та придатні для друку, що забезпечує йому попит на ринку. Потужності з виробництва паперу складають 6 тис. тон на рік [51].

Постійний розвиток підприємства забезпечує тісний контакт з науково-дослідними та проектно-конструкторськими інститутами.

Підприємство за формою власності є товариством з обмеженою відповідальністю та має статутний фонд, поділений на частки, розмір яких визначається установчими документами, і несе відповідальність за своїми зобов’язаннями тільки своїм майном. Учасники товариства, які повністю сплатили свої вклади, несуть ризик збитків, пов’язаних з діяльністю товариства, у межах своїх вкладів.

Виробництво паперових виробів організовано на технологічних потоках, що складаються з підготовчого та паперового цехів і оснащених вітчизняним та імпортним обладнанням. До основних постачальників, які співпрацюють з ТОВ «КРОНЕКС-УКРАЇНА» можна віднести:

ТОВ «ВІЗИТ-СЕРВИС 2005»;

ТОВ «ІНТЕЛ-А»;

ТОВ фірма «ТОРГОВИЙ ДІМ ЯРМАРКА»;

ТОВ «ДІМ ПАПЕРУ»;

ТОВ «ПАПЕРОВА ФАБРИКА »

ТОВ «УкрПапір»

ТОВ «АКВАДОР-ПЛЮС» та інш.

Основні споживачі продукції:

ТОВ «Шагаева»

ТОВ «ІНТЕРПАП»

ТОВ «Памібро»

ТОВ «Армапрофіт»

ТОВ «Мегасвіт»

ТОВ «Ліда +» та інш.

Асортимент продукції підприємства наведений в таблиці 2.1.

Таблиця 2.1

Продукція, яка виробляється на ТОВ «КРОНЕКС-УКРАЇНА» [51]

|

№ |

Назва продукції |

Характеристика |

|

1 |

2 |

3 |

|

1 |

Папір для гофрування (Флютинг) |

виготовляється згідно ГОСТ 7377–85, призначений для використання гофрованого шару гофрованого картону. Папір випускається проклеєним або не проклеєним, в рулонах, залежно від показників якості марок Б-0; Б-1; Б-2; Б-3. |

|

2 |

Картон для плоских шарів гофрокартону (Тестлайнер) |

випускається згідно ГОСТ 7420-89 призначений для використання в якості плоского шару при виготовленні гофрованого картону, марки К-1, проклеєний, з вагою 1м2 125 - 175 (г). В якості сировини використовується 100% макулатури. Картон виготовляється в рулонах. |

|

3 |

Картон покрівельний |

виготовляється згідно ГОСТ 3135-82, призначений для використання у виробництві бітумних і бітумно – полімерних покрівельних та гідроізоляційних матеріалів. Картон випускається наступниих марок: А – 350; А – 300; Б – 350; Б–300( в позначенні марки числове значення відповідає масі картону площею 1м²). |

Продовження табл. 2.1

|

1 |

2 |

3 |

|

4 |

Картон коробковий |

виготовляється згідно ГОСТ 7933-89, призначений для виготовлення споживчої тари. Картон виготовляється одношаровим, в рулонах і листах, марок КК товщиною 0,4 - 0,7 (мм), згідно товщини вага 1м ² становить 230 - 370 (г). |

|

5 |

Картон палітурний |

виготовляється згідно ТУ У 21.1 – 00292652 – 012:2007, призначений для виготовлення палітурок книжок, шкільних підручників. Картон виготовляється склеюванням кількох шарів картону, що використовується як основа. Картон склеюється рідким склом, згідно ДСТУ 13078. Картон випускається в аркушах , марок ПС товщиною 1,25мм; 1,5мм; 1,75мм; 2,0мм; 3,0мм, відповідно до товщини вага 1м² складає 945 – 1800(г). |

|

6 |

Маслоящик |

Ящики із тарного плоского склеєного картону призначені для пакування, транспортування та зберігання вершкового масла і маргарину та виготовляються згідно ГОСТ13515-91. Ящики можуть використовуватися для пакування іншої продукції, маса якої не перевищує вказаної в таблиці №1, якщо вони забезпечуть зберігання і якість цієї продукції. |

Вітчизняний ринок картонно-паперової продукції сьогодні оцінюється на рівні 1,5 млн т. споживання різних видів картону, паперу та виробів з них, при цьому вказана потреба забезпечується українською продукцією в обсязі понад 0,5 млн т. та продукцією іноземного походження – 1,0 млн т. на рік загальною вартістю біля USD 1,7 млрд. При цьому слід відзначити, що вітчизняні картонно-паперові підприємства щорічно експортують майже 50% виробляємої продукції на суму USD 1,0 млрд. Взагалі на вітчизняних підприємствах галузі працює біля 25 тис. фахівців.

Функції, права та обов'язки структурних підрозділів підприємства визначаються положеннями про них, які затверджуються в порядку, визначеному статутом підприємства або іншими установчими документами.

Більш детально організаційна структура підприємства наведена в штатному розписі підприємства (див. табл. 2.2).

Таблиця 2.2

Штатний розпис ТОВ «КРОНЕКС-Україна» за 2013 рік

|

№ з/п |

Назва структурного підрозділу |

Назва посади |

Кількість штатних одиниць |

|

1 |

2 |

3 |

4 |

|

1 |

Адміністрація |

Генеральний директор |

0,5 |

|

Виконавчий директор |

1 | ||

|

Технічний директор |

1 | ||

|

Головний інженер |

1 | ||

|

Заступник головного інженера |

1 | ||

|

Інженер з техніки безпеки |

1 | ||

|

Фінансовий директор |

0,5 | ||

|

Фельдшер |

0,3 | ||

|

Юрист |

1 | ||

|

2 |

Відділ кадрів |

Начальник відділу |

1 |

|

Інспектор з кадрів |

1 | ||

|

3 |

Бухгалтерія |

Головний бухгалтер |

1 |

|

Заступник головного бухгалтера |

1 | ||

|

Економіст |

1 | ||

|

Бухгалтер |

1 | ||

|

4 |

Комерційний відділ |

Менеджер з постачання |

1 |

|

Менеджер зі збуту |

1 | ||

|

Менеджер з закупівлі сировини |

1 | ||

|

Комірник |

1 | ||

|

5 |

Лабораторія з контролю виробництва |

Головний технолог |

1 |

|

Начальник виробництва |

1 | ||

|

Заступник головного технолога |

1 | ||

|

Лаборант |

3 | ||

|

6 |

Паперовий цех |

Начальник цеху |

1 |

|

Начальник розмольного участку |

1 | ||

|

Майстер зміни |

4 | ||

|

Розмелювач на товарних ролах |

4 | ||

|

Машиніст переробної машини |

4 | ||

|

Помічник розмелювача на товарних ролах |

20 | ||

|

Сушильник паперобної машини |

3 | ||

|

Накатник паперової машини |

4 | ||

|

Лаборант-контролер |

5 | ||

|

Різник паперу |

6 | ||

|

Сортувальник паперового виробництва |

1 | ||

|

Підручний розмольника на товарних ролах |

8 |

Продовження табл. 2.2

|

1 |

2 |

3 |

4 |

|

7 |

Ремонтно-будівельний відділ |

Головний механік |

1 |

|

Майстер відділу |

1 | ||

|

Електрозварювальник ручної зварки |

2 | ||

|

Слюсар-ремонтник |

7 | ||

|

Токар |

1 | ||

|

Столяр |

1 | ||

|

8 |

Транспортний відділ |

Нвчальник відділу |

1 |

|

Водій автотранспортних засобів |

12 | ||

|

Тракторист |

1 | ||

|

9 |

Відділ з обслуговування електроустаткування |

Головний енергетик |

0,5 |

|

Заступник головного енергетика |

1 | ||

|

Електомонтер |

10 | ||

|

10 |

Відділ охорони |

Начальник відділу |

1 |

|

Охоронник |

11 | ||

|

11 |

Газифікована котельня |

Начальник котельні |

1 |

|

Оператор |

6 | ||

|

12 |

Очисні споруди |

Апаратник очищення стічних вод |

4 |

|

13 |

Зелена бригада |

Прибиральник службових приміщень |

4 |

|

Двірник |

2 | ||

|

Вантажник |

4 | ||

|

Разом |

155 | ||

Отже з таблиці 2.2. можна простежити, що найбільший відділ по кількості співробітників є основний виробничий цех – паперовий цех. Це пов’язано з тим, що підприємство спеціалізується на виробництві паперу. Найменший відділ з кількості працюючих – відділ кадрів, який складається лише з 2-ох осіб.

Колектив фабрики складають висококваліфіковані і грамотні фахівці, які перебувають у постійному пошуку нових технологій, способів вирішення виробничих і технічних питань більш ефективними способами. Постійно удосконалюючи технології виробництва, впроваджуючи нову техніку, механізацію та автоматизацію, покращуючи умови праці, працівники фабрики з року в рік борються за високі оцінки виконання планів виробництва, високої продуктивності праці.

Фінансові ресурси як важливий фактор ефективного функціонування підприємства займають значне місце в управлінні виробництвом, реалізацією та наданням послуг. Фінансові служби покликані постійно забезпечувати фінансовими ресурсами процеси виробництва і реалізації продукції, визначати найбільш раціональне їх використання, стежити за дотриманням у всіх підрозділах підприємства фінансової дисципліни.

Фінансова служба – це самостійний структурний підрозділ підприємства, що виконує визначені функції в системі його управління. На підприємстві ТОВ «КРОНЕКС-УКРАЇНА» фінансова служба відображена у вигляді відділу бухгалтерії на чолі з фінансовим директором та головним бухгалтером.

Форма власності та організаційно-правова форма, галузева, територіальна та організаційні фактори, що визначають особливості організації фінансів ТОВ «КРОНЕКС-УКР» наведена в табл. 2.3.

Таблиця 2.3

Основні дані про підприємство [51]

|

Назва підприємства |

Товариство з обмеженою відповідальністю «КРОНЕКС-УКРАЇНА» |

|

Територія |

Україна, Харківська обл. |

|

Форма власності |

Товариство з обмеженою відповідальністю |

|

Орган державного управління |

д/н |

|

Галузь |

Виробництво паперу та паперових виробів |

|

Вид економічної діяльності |

Виробництво паперу та картону |

|

Адреса |

вулиця Фабрична, буд. 11, м. Зміїв, Зміївський район, Харківська обл.., 63400 |

Для здійснення виробничої, науково-дослідної й комерційної діяльності підприємства використовують окремі види ресурсів: матеріальні, трудові, фінансові, а також грошові кошти.

Матеріальні ресурси складають основу процесу виробництва. Їх формування здійснюється, зазвичай, за рахунок різних джерел: власного капіталу підприємства, позичених і залучених фінансових ресурсів.

Джерела фінансових ресурсів підприємства наведена в таблиці 2.4.

Таблиця 2.4

Джерела фінансових ресурсів підприємства

|

Власні кошти |

Позичені кошти |

Залучені кошти |

|

2011 рік |

2011 рік |

2011 рік |

|

Статутний каптал + |

Банківські кредити - |

Заборгованість за авансами замовників + |

|

Чистий прибуток + |

Бюджетне кредитування - |

Заборгованість по оплаті праці + |

|

Страхові відшкодування - |

Комерційні кредити - |

Заборгованість за внесками до бюджету + |

|

Бюджетні кошти - |

|

|

|

Амортизація + |

|

|

|

Кредити отримані без вимоги повернення - |

|

|

|

2012 рік |

2012 рік |

2012 рік |

|

Статутний каптал + |

Банківські кредити - |

Заборгованість за авансами замовників + |

|

Чистий прибуток - |

Бюджетне кредитування - |

Заборгованість по оплаті праці + |

|

Страхові відшкодування - |

Комерційні кредити - |

Заборгованість за внесками до бюджету + |

|

Бюджетні кошти - |

|

|

|

Амортизація + |

|

|

|

Кредити отримані без вимоги повернення - |

|

|

|

2013 рік |

2013 рік |

2013 рік |

|

Статутний каптал + |

Банківські кредити - |

Заборгованість за авансами замовників + |

|

Чистий прибуток - |

Бюджетне кредитування - |

Заборгованість по оплаті праці + |

|

Страхові відшкодування - |

Комерційні кредити - |

Заборгованість за внесками до бюджету + |

|

Бюджетні кошти - |

|

|

|

Амортизація + |

|

|

|

Кредити отримані без вимоги повернення - |

|

|

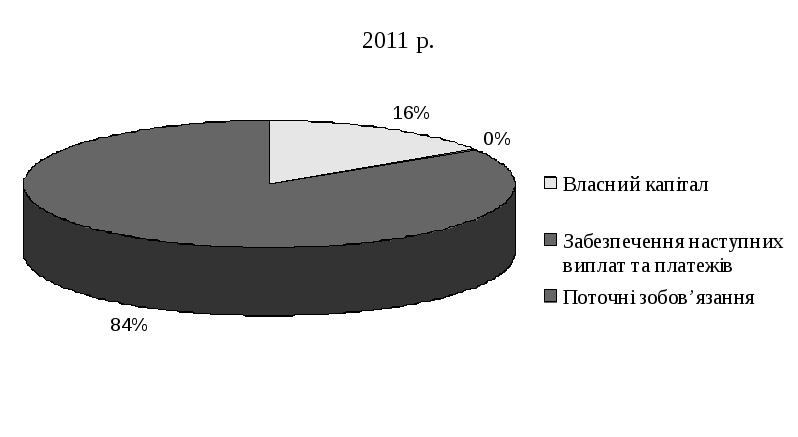

Таким чином на основі проведеного аналізу основним джерелами фінансових ресурсів підприємства у 2011 році становив чистий прибуток, статутний капітал підприємства та залучені кошти, проте вже у 2012 та 2013 роках ситуація змінилась, за останні два роки основними джерелами фінансових ресурсів підприємства була амортизація, а також залучені кошти та статутний капітал.

Розрахунки на підприємстві відбуваються у безготівковій формі. На підприємстві виділяють дві групи безготівкових розрахунків – розрахунки за товарними операціями та нетоварними операціями. Завдяки безготівковим розрахункам прискорюється обіг грошових коштів господарських суб'єктів; значно скорочуються витрати обігу; збільшуються можливості держави щодо регулювання грошової сфери.

Безготівкові розрахунки здійснюються у національній валюті України через такі банки: ПАТ «Кредитпромбанк»; ПАТ ПУМБ; ПАО «УкрСиббанк».

В цих банках відкриті наступні види рахунків як: поточний рахунок; кредитний рахунок; депозитний рахунок. На ТОВ «КРОНЕКС-Україна» використовуються наступні форми платіжних документів як: платіжне доручення; платіжна вимога-доручення та чек.

Головна мета фабрики – випуск високоякісної продукції, здатної задовольнити вимоги покупців, розширення внутрішнього і зовнішнього ринку збуту. Першочерговими і основними завданнями роботи підприємства є: модернізація обладнання, розширення можливостей виробництва, його повне завантаження, освоєння нових видів продукції і впровадження ефективної маркетингової стратегії ведення бізнесу. Тактика фабрики – індивідуальний і відповідальний підхід до кожного замовника.

Фабрика має насосні станції для чищення стічних вод, має комплекс очисних споруд. Транспортний цех має найчисленніші марки сучасної автотранспортної техніки, що дозволяє доставляти сировину з усіх кінців країни, виконувати складні будівельні роботи і вести будівництво промислових об'єктів.

Щорічно фабрика випускає понад 25 тис. тонн паперу. Найбільшим попитом користується обгортковий папір, папір для гофрування. За минулі роки освоєно нові види продукції: тришаровий гофрований картон, картон для плоских шарів гофрокартону, ящики з гофрокартону. За рік виготовляється понад 1500 тис. кв. м. товарного гофрокартону і стільки ж на виробництво гофроящиків. По 200 т. виготовляється і реалізується стрічки клейової і стрічки паперової для гільз. Для виробництва паперової продукції щомісяця закуповується близько 1500 т. макулатури. Паперова продукція фабрики поставляється в багато республіки і області нашої країни [51].

Таким чином, подолавши труднощі в роки перебудови, зміну форми власності, паперова фабрика не здає свої виробничі рубежі. Постійно удосконалюючи технологію виробництва, впроваджуючи нову техніку, механізацію та автоматизацію, покращуючи умови праці, колектив фабрики з року в рік бореться за виконання планів виробництва, високу продуктивність праці. Колектив фабрики нагороджений численними Дипломами, Почесними грамотами за досягнення найвищих показників.

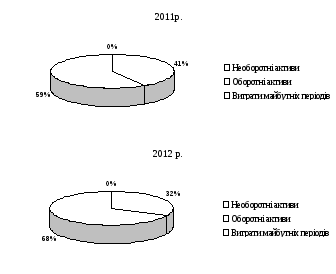

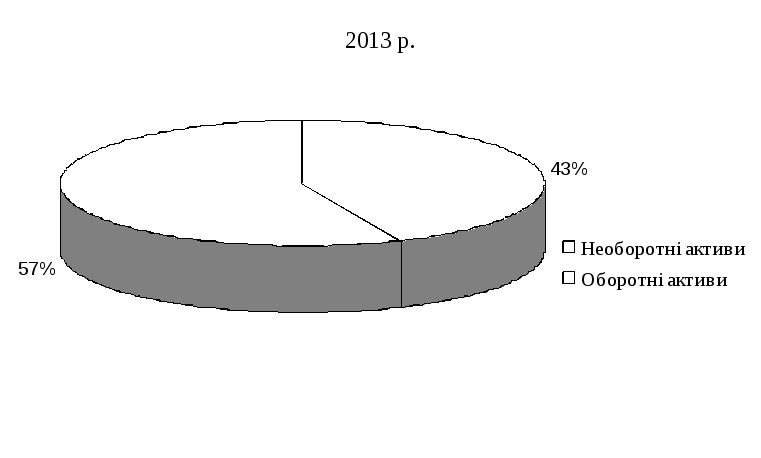

Аналіз структури балансу підприємства

Деталізована оцінка фінансового стану підприємства починається з аналізу балансу, що дає можливість оцінити наявність, розміщення й джерела формування активів. Безпосередньо з балансу можна одержати ряд найважливіших характеристик фінансового стану підприємства. До них належать:

загальна вартість майна підприємства;

вартість оборотних коштів;

вартість матеріальних оборотних коштів;

величина дебіторської заборгованості;

сума власного капіталу;

величина позикового капіталу;

величина довгострокових кредитів і позик, призначених, як правило, для формування основних коштів й інших необоротних активів;

величина короткострокових кредитів і позик, призначених, як правило, для формування оборотних активів;

величина кредиторської заборгованості [60].

Бухгалтерський баланс, по суті, є системною моделлю, узагальнено відображає кругообіг коштів підприємства та фінансові відносини, в які вступає підприємство в ході цього кругообігу.

Поняття аналізу бухгалтерської звітності передбачає причетність його до обробки та вивчення узагальнених економічних даних, що містяться у звітності, що дозволяє оцінити ефективність управління організацією в цілому.