- •Тема 3. Передінвестиційні дослідження проектів

- •3.1. Зміст та характеристика інвестиційних проектів

- •3.2. Техніко-економічне обґрунтування інвестиційних проектів

- •3.3. Бюджетування інвестиційних проектів

- •3.4. Методи оцінки інвестиційних рішень

- •3.5. Оцінка проектів за обмежених інвестиційних можливостей

Тема 3. Передінвестиційні дослідження проектів

3.1. Зміст та характеристика інвестиційних проектів

3.2. Техніко-економічне обґрунтування інвестиційних проектів

3.3. Бюджетування інвестиційних проектів

3.4. Методи оцінки інвестиційних рішень

3.5. Оцінка проектів за обмежених інвестиційних можливостей

3.1. Зміст та характеристика інвестиційних проектів

Інвестиції у виробництво і у ринки збуту забезпечують підвищення конкурентоспроможності підприємства, створюючи умови для підвищення якості продукції, мінімізації витрат, збільшення обсягів продажу. Підприємства за допомогою інвестицій вирішують тактичні і головним чином стратегічні завдання. Ієрархія цілей інвестування відповідає стратегічним та/або тактичним цілям підприємства на ринку. До таких цілей на практиці можна віднести:

-

підвищення вартості підприємства;

-

збільшення прибутку у довгостроковому періоді за рахунок збільшення обсягу продажу, мінімізації витрат та ін.;

-

покращання іміджу підприємства;

-

підвищення конкурентних позицій на ринку (збільшення час- тки, освоєння нових ринків тощо);

-

санація підприємства та ін.

Перед тим, як почати розгляд моделі реалізації інвестиційного процесу на підприємстві, потрібно насамперед погодити питання щодо цілі або, можливо, цілей фірми з погляду саме інвестора, а не менеджера-розпорядника коштів. В економічній теорії за основу береться твердження, згідно з яким метою фірми є створення максимально можливої величини багатства для акціонерів. Беручи це до уваги, можна стверджувати, що будь-яке інвестиційне або фінансове рішення, яке вважається за таке, що може збільшити вартість частки акціонера у фірмі, є прийнятним.

Слушно зауважити, що зазначена мета може істотно різнитися від думок багатьох керівників-практиків. В останні роки широке розмаїття цілей проголошувалося різними підприємствами (залежно від економічної ситуації у країні або галузі у цілому, або на фірмі зокрема): від традиційної мети максимізації прибутку, включаючи дохідність на акцію, до обсягу продажу, добробуту найманих робітників, задоволення потреб керівництва, виживання та підвищення добробуту суспільства.

На перший погляд здається, що максимізація багатства акціонерів не є єдиною метою керівництва, оскільки це не так уже й важливо. Керівники більше зацікавлені у прибутковості, ніж у створенні багатства. Відсутність вітчизняних досліджень у цьому питанні змушує нас звернутися до зарубіжних даних. У 1986 р. з цього приводу було опитано директорів найбільших англійських компаній з метою ранжувати окремі цілі відповідно до їх важливості [1]. Результати цього опитування наведено у табл. 3.1.

Таблиця 3.1

Рейтинг фінансових цілей компанії

|

|

Дуже важливо (%) |

|

Максимізація дохідності активів |

58,5 |

|

Максимізація прибутку на акцію |

43,8 |

|

Цільова частка ринку |

18,3 |

|

Максимізація багатства акціонерів (ціни акції) |

17,9 |

|

Зростання коефіцієнта збільшення дохідності акцій |

12,3 |

|

Інші |

1,0 |

З таблиці видно, що максимізація багатства акціонерів стоїть тільки на четвертому місці у наведеному переліку і тільки близько 18 % керівників вважають, що це «дуже важлива ціль». Максимізація багатства акціонерів, на нашу думку, є значною мірою не відображенням того, як приймаються рішення щодо інвестування і фінансування, а, скоріше, нормативною метою відносно дій фірми. Такий конфлікт виникає внаслідок еволюційного відділення власності від управління. Акціонери можуть лише досить обмежено впливати на інвестиційну та фінансову стратегію компаній. Відповідно менеджери можуть бути зацікавлені більшою мірою у власному добробуті і стабільності, ніж у підвищенні добробуту акціонерів, і саме тому схильні до прийняття низькоризикових стратегій виживання і «погоджувальних» моделей поведінки, які повинні влаштовувати всіх. Цей конфлікт досліджувався Єнсеном і Меклін- гом [2], які розробили теорію фірми як організації, що функціо- нує на основі агентських угод. Згідно з цією теорією менеджери є агентами акціонерів і від менеджерів вимагається діяти з найповнішим урахуванням інтересів акціонерів. Для впевненості, що аген- ти приймають саме оптимальні рішення, їм необхідно запропону- вати прийнятну винагороду та запровадити необхідний інституціональний контроль. Винагороди можуть бути у формі бонусів, опціонів на акції, доплат, які отримуються відповідно до того, наскільки управлінські рішення збігаються з прагненнями акціонерів. У фірмах, де відносини власності та операційний контроль є майже повністю розділеними, керівництво більше схильне до того, щоб дотримуватися інших, відмінних від максимізації багатства акціонерів, цілей. Акціонери повинні здійснювати аудит діяльності підприємства, щоб оцінити, наскільки діяльність менеджерів збігається зі стратегією збільшення їх багатства. Підсумовуючи сказане, можна зробити висновок, що з погляду інвестування та прийняття рішень з фінансування капітальних вкладень загальноприйнятою метою функціонування фірми є зростання багатства акціонерів (рис 3.1).

Формою реалізації інвестиційної діяльності на підприємстві є інвестиційний проект. Інвестиційний проект являє собою системно обмежений і закінчений комплекс заходів, документів і робіт, економічним результатом якого є зростання багатства інвестора, фінансовим результатом — прибуток (дохід), метеріально-речовим — нові або реконструйовані основні фонди (комплекси об’єктів), або ж придбання і використання фінансових інструментів або нематеріальних активів з наступним отриманням доходу.

Якщо результатами реалізації проекту виступають певні фізич- ні об’єкти (будівлі, споруди, виробничі комплекси), то визначення проекту (так званого «реального» проекту) може бути конкретизоване так: реальний інвестиційний проект — система сформульованих у його рамках цілей, фізичних об’єктів, що створюються або модернізуються, технологічних процесів, технічної та організаційної документації, матеріальних, фінансових, трудових та інших ресурсів, а також управлінських рішень і заходів щодо їх реалізації.

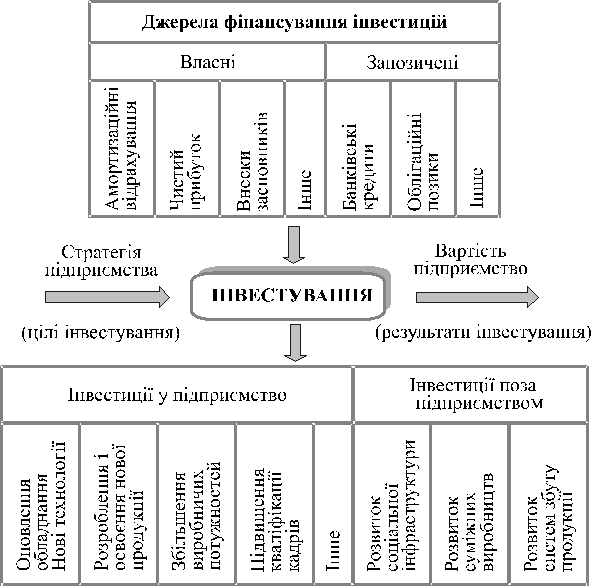

Рис. 3.1. Інвестиційна діяльність підприємства

Специфічним для інвестиційного проекту є те, що він спрямований не тільки на розв’язання якогось окремого завдання або на досягнення певної мети, а забезпечує поступальний розвиток підприємства в економічному, технічному та соціальному напрямах і підвищення його конкурентного статусу [3, с. 10].

Реалізація цілей інвестування у виробництво передбачає формування сукупності ізольованих або взаємозв’язаних інвестиційних проектів. Систему взаємозв’язаних інвестиційних проектів, що мають спільні цілі, єдині джерела фінансування і органи управління, називають інвестиційною програмою.

У країнах з ринковою економікою існує кілька типів класифікації інвестиційних проектів. Одним із таких типів є розбивка на великі, середні та дрібні інвестиційні проекти. Великі проекти мають стратегічний характер і являють собою принципово нові об’єкти, вартість реалізації яких становить понад 2 млн дол. США; середні проекти мають вартість від 300 тис. до 2 млн дол. США; дрібні — до 300 тис. дол. США. Джерелом інвестицій для реалізації дрібних і середніх проектів зазвичай виступають амортизаційні відрахування від основного капіталу підприємства (корпорації). Великі проекти, що становлять менше 20 % від загальної кількості проектів, «забирають» до 80 % від усіх фінансових ресурсів підприємства і, як правило, потребують залучення коштів сторонніх інвесторів. Такі проекти затверджуються на рівні вищого керівництва корпорації і реалізуються протягом 3—7 років. Середні і дрібні проекти затверджуються на рівні підрозділів корпорації. Загалом класифікація проектів за абсолютним розміром капіталовкладень є умовною. Щодо інвестора, то варто виходити з припущення стосовно співвідношення інвестиційних витрат і фінансових ресурсів підприємства. У цьому разі класифікація матиме індивідуальний характер для кожної країни і для кожного окремо взятого суб’єкта інвестиційної діяльності.

Другим типом класифікації є розподіл проектів за видами. Існують проекти із затвердженими фондами (затвердженим фінансуванням), які перебувають на тій або іншій стадії реалізації (але не закінчені). Проекти з незатвердженим фінансуванням поділяються на залежні від (а) самого підприємства — рішення стосовно інвестування приймає керівництво підприємства, (б) споживача — фінансування відкривається лише у тому разі, коли підприємство виграє на тендері контракт на постачання продукції.

За типом взаємозв’язку проекти поділяються на незалежні, альтернативні, компліментарні та заміщення, а за формою власності — на державні, індивідуальні, колективні, спільні.

З практики відомо, що немає потреби розглядати проблему групування проектів у разі, якщо їх витрати і вигоди є незалежними одні від одних. Але якщо вигоди або витрати, пов’язані з проектом, мають бути відмінними залежно від того, буде чи не буде прийнято до реалізації інший проект, аналіз проектів, пов’язаних таким чином, має бути здійснено спільно [4, с. 65]. Нехай PVB(A) — теперішня вартість вигід від проекту А, якщо цей проект буде реалізовано окремо, а PVC(A) — теперішня вартість витрат на цей самий проект, яка включає в себе як капітальні, так і операційні витрати в тому разі, якщо цей проект реалізовуватиметься окремо. Відповідно PVВ(B) репрезентує теперішню вартість вигід від проекту В у разі реалізації цього проекту окремо, а PVВ(АB) — теперішню вартість вигід у разі спільної реалізації проектів А і В. Подібні позначення використаємо і для витрат. Два проекти можна вважати незалежними з погляду отриманих від них вигід, коли

PVB(AB) = PVB(A) + PVB(B). (3.1)

І вони будуть вважатися незалежними з погляду витрат у тому разі, коли

PVC(AB) = PVC(A) + PVC(B). (3.2)

Звідси, проекти є:

(а) комплементарними (взаємодоповнюючими) за отриманою вигодою, коли

PVB(AB) > PVB(A) + PVB(B); (3.3)

(b) сабститутивними (взаємозамінними) за отриманою вигодою, коли

PVB(AB) < PVB(A) + PVB(B); (3.4)

(c) комплементарними за витратами, коли

PVC(AB) < PVC(A) + PVC(B); (3.5)

(d) сабститутивними за витратами, коли

PVC(AB) > PVC(A) + PVC(B). (3.6)

Тепер припустимо, що чиста теперішня вартість якогось про- екту або групи проектів

N = PVB – PVC. (3.7)

Основний принцип відбору інвестиційних проектів до реалізації полягає у максимізації теперішньої вартості.

Таким чином, якщо є, наприклад, три проекти, які взаємозв’язані за показником попиту або витратами, або ж за обома показниками одразу, матимемо сім можливих варіантів реалізації. Проекти А, В або С можуть бути реалізовані поодинці, А і В разом, В і С разом, або, зрештою, усі три проекти одночасно. Критерій вибору у цьому разі звужується до визначення того, значення якої з семи наведених величин чистої теперішньої вартості є найбільшим: N(A), N(B), N(C), N(AB), N(AC), N(BC), N(ABC) — і інвестувати у цей проект або комбінацію проектів.

Такий критерій вибору між групами проектів може бути поширено на будь-яку кількість взаємозв’язаних проектів. У разі його використання до уваги автоматично беруться впливи окремого проекту на показники вигід і/або витрат усіх без винятку проектів у групі:

Підготовка і аналіз реальних інвестиційних проектів суттєво залежать від того, якого саме роду ці інвестиції, тобто на вирішення якого із завдань що стоїть перед підприємством, вони спрямовані. З цієї точки зору всі ймовірні різновиди інвестиційних проектів можна (звісно, з певним ступенем умовності) звести у такі групи:

-

інвестиційні проекти, що мають на меті підвищення ефективності. Метою таких проектів є насамперед створення умов для зниження витрат підприємства за рахунок заміни обладнання, підвищення кваліфікації персоналу, переміщення виробничих потужностей у регіони з більш вигідними умовами виробництва;

-

інвестиційні проекти з розширення виробництва, які мають на меті розширення можливостей випуску товарів для вже сформованих ринків у рамках існуючих виробництв;

-

інвестиційні проекти зі створення нових виробництв, які забезпечують створення абсолютно нових підприємств, де планується виробляти товари (або надавати послуги), що раніше підприємством не випускалися, або ж дозволять підприємству вийти на нові для нього ринки з товарами, що вже випускаються;

-

інвестиційні проекти, реалізація яких задовольнить вимоги органів державного управління. Необхідність у реалізації таких проектів виникає у разі, коли підприємство стикається з необхідністю задовольнити вимоги влади щодо екологічних стандартів, безпеки продукції або ж інших умов функціонування, які не можуть бути забезпеченими лише за рахунок удосконалення процесів, видів, типів, форм і методів управління.

Такого роду класифікація реальних інвестиційних проектів зумовлена різним рівнем ризику, що асоціюється з кожною групою проектів.

Залежність між типом інвестицій і рівнем їх ризику визначається ступенем імовірності помилки у передбаченні можливої реакції ринку на зміну результатів функціонування підприємства після завершення процесу інвестування.

У рамках такого підходу організація нового виробництва, що має на меті випуск нового для ринку продукту, асоціюється з найвищим ступенем невизначеності, тоді як підвищення ефективності (мінімізація витрат) на виробництві товару, що вже був сприйнятий ринком, несе мінімальну загрозу негативних наслідків інвестування. Аналогічно з низьким рівнем ризику асоціюються інвестиційні проекти, пов’язані із задоволенням вимог державних органів управління.

Виробничі інвестиції можна розділити на такі види: ті, що спрямовуються на нове будівництво, на розширення виробничих потужностей, на реконструкцію і технічне переозброєння діючого виробництва та заміну застарілого обладнання, будівель та споруд (підтримка виробничих потужностей).

До нового будівництва відносять будівництво комплексу об’єктів основного, підсобного та обслуговуючого призначення новостворюваних підприємств, а також філій і окремих виробництв, які після введення в експлуатацію перебуватимуть на самостійному балансі. Таке будівництво здійснюється на нових майданчиках з метою створення нової виробничої потужності. Якщо будівництво здійснюється чергами, то до нового будівництва мають бути віднесені перша і наступні черги аж до моменту введення в дію всіх проектних потужностей на заміну підприєм- ства, що ліквідується. До нового будівництва також відноситься будівництво на новому майданчику підприємств такої самої або ж більшої потужності на заміну підприємству, що ліквідується, подальша експлуатація якого за існуючих технологічних і економічних умов визнана недоцільною, а також у зв’язку з необхідністю, що викликана виробничо-технологічними або санітарно-технологічними вимогами.

У разі нового будівництва є можливість використати новітні досягнення НТП, комплексне проектування, хоча це вимагатиме більшого часу і значних коштів на створення пасивної частини основних фондів. Нове будівництво варто здійснювати тільки в тому разі, якщо вичерпані можливості технічного переозброєння з розширення виробництва.

Під розширенням існуючих підприємств прийнято розуміти будівництво додаткових виробництв на діючому підприємстві, а також будівництво нових і розширення існуючих окремих цехів та об’єктів основного, підсобного і обслуговуючого призначення на території існуючих підприємств або дотичних до неї майданчиках з метою створення додаткових або нових виробничих потужностей. До розширення існуючих підприємств відносять крім того будівництво філій та виробництв, що входять до їх складу, які після введення в експлуатацію не перебуватимуть на самостійному балансі. Якщо в процесі розроблення проекту виникли необхідність та економічна доцільність одночасно з розширенням підприємства здійснювати реконструкцію існуючих цехів та об’єктів основного підсобного і обслуговуючого призначення, тоді відповідні роботи і витрати необхідно включати до складу проекту розширення підприємства, але виділяти їх окремим рядком у зведеному кошторисному розрахунку. У разі розроблення нових показників відтворюваної структури і врахування їх виконання виділені в проектах і титульних списках на розширення існуючих підприємств показники з реконструкції і розширення повинні враховуватися у відповідних напрямах відтворення основних фондів. У разі розширення діючого підприємства збільшення його виробничої потужності (продуктивності, пропускної спроможності, місткості будівлі або споруди) повинно здійснюватися у більш стислі строки за менших питомих витрат, проте, порівняно зі створенням аналогічних потужностей шляхом нового будівництва, з одночасним підвищенням технічного рівня і покращанням техніко-економіч- них показників підприємства в цілому.

Реконструкція існуючого підприємства включає в себе переобладнання існуючих цехів і об’єктів основного, підсобного та обслуговуючого призначення, як правило, без розширення існуючих будівель і споруд основного призначення, пов’язане з удосконаленням виробництва і підвищенням його техніко-економічного рівня на основі досягнень НТП. Переобладнання здійснюється за комплексним проектом реконструкції підприємства у цілому і передбачає збільшення виробничих потужностей, по- кращання якості і зміни номенклатури продукції, в основному без зміни кількості працюючих з одночасним покращанням умов їх праці і охорони навколишнього середовища. Під час реконструкції діючих підприємств можуть здійснюватися:

-

розширення окремих будівель і споруд основного, підсобного та обслуговуючого призначення у випадках, коли нове високопродуктивне і більш досконале за технічними показниками обладнання не може бути розміщене в існуючих будівлях;

-

будівництво нових та розширення існуючих цехів і об’єктів підсобного та обслуговуючого призначення у цілях ліквідації диспропорцій;

-

будівництво нових будівель і споруд того ж самого призначення на заміну тих, що будуть ліквідовані на території діючого підприємства, подальша експлуатація яких з технічних та економічних міркувань визнана недоцільною.

У процесі реконструкції повинні забезпечуватися:

-

збільшення виробничої потужності підприємства передусім за рахунок виправлення диспропорцій у технологічних ланках;

-

упровадження маловідходних та безвідходних технологій, гнучких виробництв;

-

скорочення кількості робочих місць;

-

підвищення продуктивності праці;

-

зниження матеріаломісткості виробництва та собівартості продукції;

-

підвищення фондовіддачі та покращання інших техніко-економічних показників діючого виробництва.

Переваги реконструкції полягають у тому, що капітальні витрати у цьому разі спрямовуються у першу чергу на розширення активної частини основних фондів, хоча тоді обмежуються можливості використання будівельної техніки, іноді виникає необхідність припиняти роботу окремих підрозділів підприємства, що негативно впливає на їх діяльність.

До технічного переозброєння діючих підприємств відносять комплекс заходів, спрямованих на підвищення техніко-економічного рівня окремих виробництв, цехів і дільниць на основі впровадження передової техніки і технології, механізації і автоматизації виробництва, модернізації і заміни застарілого і фізично зношеного обладнання новим, більш продуктивним, а також на вдосконалення загальнозаводського господарства та допоміжних служб. Технічне переозброєння діючих підприємств здійснюється за проектами і кошторисами на окремі об’єкти і/або види робіт, що мають розроблятися на основі єдиного техніко-економічного обґрунтування і відповідно до плану підвищення техніко-економічного рівня галузі або підгалузі, як правило, без розширення виробничих площ. Метою технічного переозброєння діючих підприємств є інтенсифікація виробництва, збільшення виробничих потужностей, випуску продукції і покращання її якості за умови забезпечення:

-

зростання продуктивності праці і скорочення робочих місць;

-

зниження матеріаломісткості і собівартості продукції;

-

економії матеріальних та паливно-енергетичних ресурсів;

-

покращання інших техніко-економічних показників роботи підприємства в цілому.

У процесі технічного переозброєння діючих підприємств на існуючих виробничих площах можуть додатково встановлюватися обладнання і машини, впроваджуватися автоматизовані системи управління і контролю, використовуватися радіо, телебачення та інші сучасні системи контролю і управління виробництвом, здійснюватися модернізація і технологічне переобладнання природоохоронних об’єктів, опалювальних та вентиляційних систем, під’єднання підприємств, цехів та установок до централізованих систем тепло- та електропостачання. При цьому допускається: часткова перебудова (посилення несучих конструкцій, заміна перекрить та ін.); розширення існуючих виробничих будівель і споруд, зумовлене габаритами нового обладнання, що розміщується; розширення існуючих або будівництво нових об’єктів підсобного або обслуговуючого призначення (об’єкти складського господарства, компресорні, котельні, трансформаторні підстанції та ін.).

Якщо в період нового будівництва або розширення діючого підприємства до введення в дію потужностей, що забезпечують випуск основної кінцевої продукції, проект переглядається, то тривалість будівництва за зміненим проектом відноситься до відповідного поняття, згідно з попередньо затвердженим проектом.

Технічне переозброєння є однією з найважливіших форм капітального будівництва, засобом удосконалення відновлювальної структури капітальних вкладень і відтворення основних промислово-виробничих фондів шляхом прискореного оновлення їх активної частини на базі впровадження найновіших досягнень НТП. Як вид капітального будівництва технічне переозброєння є найбільш ефективним засобом (поряд з розширенням і реконструкцією діючих підприємств) досягнення запланованих планово-економічних показників, забезпечення їх покращання.

Підтримання потужності діючого підприємства передбачає заходи, пов’язані з постійним відновленням основних фондів, що вибувають у процесі виробничої діяльності. Наприклад: підготов- ка нових горизонтів у шахтах та ділянок на розрізах без збільшення проектної потужності підприємства в цілому; вскриття і підготовка запасів корисних копалин до розробки; заходи з розконсервації запасів (якщо ці роботи не передбачені у проекті реконструкції); обладнання відвалів породи, рудонакопичувачів та їх розширення; будівництво окремих будівель і споруд, необхідних для підтримання досягнутого рівня видобутку корисних копалин, які не входять до складу проектів реконструкції (розширення) підприємств. В основному це стосується видобувних галузей і виробництв (паливні галузі, гірничорудні підприємства чорної та кольорової металургії, промисловості будівельних матеріалів та ін.), де у процесі їх виробничої діяльності має місце постійне поновлення фронту робіт.

Незалежно від вартості та обсягу робіт кожний проект є об’єктом управління протягом усього життєвого циклу. Життєвий цикл — це проміжок часу від моменту народження ідеї до закінчення її експлуатації. Частіше життєвий цикл інвестиційного проекту визначають за грошовим потоком: від виникнення першого грошового потоку і до закінчення останнього. Будь-який інвестиційний проект має п’ять стадій [5].

Перша стадія: передпроектні дослідження, проектування та освоєння інвестицій (народження проекту). Стадія характеризується великими витратами власних коштів, можливо залучених та отриманих у борг. На цій стадії проект підлягає різноманітним ризикам. Прибуток відсутній.

Друга стадія: початок експлуатації проекту. На цій стадії інвестор відчуває великі потреби у банківських позичках чи венчурному капіталі. Звичайно він не сплачує дивідендів. Якщо прибуток присутній, він реінвестується. Починають діяти ризики, пов’язані з конкуренцією ринку.

Третя стадія: швидке зростання. Підприємство починає диктувати власні ціни на продукцію, проте конкуренція зростає. Рівень продажу зростає і значно покриває витрати виробництва. Також характерним є високий рівень прибутку, але існує потреба у великих витратах на маркетинг. Існує також велика потреба в інвестиціях. Компанія може здійснювати додаткову емісію акцій, але сплачує невеликі дивіденди. Банк, якщо і надає позичку, то під високі відсотки.

Четверта стадія: стабільне функціонування підприємства. На цій стадії компанія відшкодовує власні борги. Високий рівень конкуренції не дозволяє диктувати ціни, але невисокі витрати дозволяють отримувати середні по галузі прибутки. Це вже добре відома компанія з доброю репутацією. Вона має великі можливості в отриманні позичок та реалізації акцій. У неї добре диверсифікований великий інвестиційний портфель, сплачуються солідні дивіденди, проте немає потреби у великих інвестиціях. На цій стадії компанія повинна розробляти стратегію запобігання занепаду. Ці заходи, як правило, пов’язані зі значним підвищенням інвестиційної активності. Стратегія «другого народження» передбачає різноманітні шляхи: купівля інших компаній галузі (вертикальне та горизонтальне злиття), купівля компаній інших галузей, інвестування нових проектів.

П’ята стадія: занепад або друге народження. На цій стадії продукція підприємства припиняє користуватись попитом. Дуже висока конкуренція. Банки незацікавлені у співробітництві, а якщо і дають позички, то лише під відсоток значно вищий за середній по галузі. Акції підприємства перестають користуватися попитом. Зменшення доходів призводить до зменшення дивідендів, що нараховуються на акції. Якщо на попередній стадії не було розроблено стратегію відродження та не було залучено солідні інвестиції, на підприємство очікують занепад і банкрутство.

Управління інвестиційною діяльністю підприємства є важливою складовою фінансового менеджменту, яка виокремлюється у самостійну сферу економічного управління — управління проектами. Управління інвестиційною діяльністю повинно забезпечити вирішення таких завдань [6, с. 231]:

-

максимізувати вартість підприємства і забезпечити стабільно високі темпи її зростання;

-

забезпечити високі темпи економічного розвитку підприємства, зокрема максимізувати дохідність інвестиційної діяль- ності;

-

мінімізувати інвестиційний ризик. За несприятливих обставин інвестиційні ризики можуть призвести до втрати не лише доходів, а й основного капіталу;

-

підвищити фінансову стійкість та платоспроможність підприємства. Оскільки інвестиційна діяльність пов’язана з відволіканням фінансових ресурсів, то ці ресурси можуть закінчити- ся раніше, ніж буде отримано дохід від реалізації інвестиційно- го товару.

Для розв’язання цих завдань інвестиційний менеджмент повинен ефективно реалізовувати свої функції:

-

стимулювання розроблення інвестиційних пропозицій, формування портфеля пропозицій;

-

розроблення стратегії і забезпечення потреб фірми в інвестиційних ресурсах;

-

розроблення напрямів інвестиційної діяльності підприємс- тва, що забезпечують реалізацію стратегічних напрямів її роз- витку;

-

поточне планування та оперативне управління реалізацією інвестиційних програм і окремих проектів;

-

опрацювання пропозицій, розроблення та аналіз бізнес-планів. Розподіл інвестиційних ресурсів, формування інвестиційних програм;

-

моніторинг інвестиційних проектів та підготовка рішень щодо «виходу» з неефективних проектів.