Лекція 5 аналіз грошових потоків

1. Поняття, види і значення грошових потоків для підприємства

2. Оцінка оптимального рівня грошових коштів

3. Аналіз руху та ефективності формування грошових потоків

Питання для самостійної роботи:

-

Ануїтети та дисконтування грошових потоків підприємства

2. Факторний аналіз ефективності формування грошових потоків

1. Поняття, види і значення грошових потоків для підприємства

Ефективність діяльності підприємства в основному характеризується абсолютною величиною та динамікою змін таких показників як:

-

виручка від реалізації продукції;

-

чистий прибуток;

-

потік грошових коштів.

Саме безперервний рух грошових коштів, забезпечення наявності вільного залишку на рахунках підприємства в банку є важливою умовою успішного функціонування суб’єктів господарювання, їх ринковій стійкості.

В той же час під час аналізу фінансового стану підприємства необхідно пам’ятати, що прибуток за звітній період і грошові кошти, отримані в цей же період, - це різні поняття. Наявність прибутку не означає, що підприємство має вільні грошові кошти, які можна витрачати. Прибуткові підприємства можуть бути й неспроможні погасити свої зобов’язання через тимчасову відсутність грошових коштів.

В свою чергу розходження між прибутком і чистим грошовим потоком обумовлена кількома причинами:

- розбіжністю між часом виникнення доходів і витрат та ходом надходжень і відтоків грошових коштів;

- наявністю господарських операцій, які викликають рух грошових коштів, але не впливають на суму фінансових результатів;

- наявністю господарських операцій, яків пливають на прибуток, але не викликають руху грошових коштів. Наприклад, нарахування амортизації основних засобів і нематеріальних активів.

Проте незважаючи на високий рівень важливості аналізу ефективності формування та використання грошових коштів підвищений інтерес до досліджень природи, закономірностей і особливостей їх руху спостерігається в світовій економічній думці порівняно недавно та пов'язаний з необхідністю:

• здійснення динамічного аналізу функціонування підприємства;

• пошуком доступних підприємству джерел фінансування із забезпеченням оптимальної їх структури;

• раціонального розміщення коштів у відповідних елементах активів підприємства;

• перетворення прибутку, відображеного в бухгалтерському обліку підприємства, на величину грошових коштів;

• забезпечення ліквідності та платоспроможності підприємства.

При цьому поняття «грошовий потік» досить часто зустрічається в зарубіжній економічній літературі. У свою чергу, вітчизняні аналітики почали широко використовувати його тільки з розвитком ринкового реформування української економіки. Проте вже зараз налічується безліч трактувань цього поняття.

Грошовий потік – це рух ліквідних грошових коштів, тобто їх надходження та витрачання в процесі господарської діяльності.

Грошовий потік – це міра ліквідності підприємства.

Грошовий потік – це вимірювач спроможності підприємства покривати свої витрати та погашати зобов’язання власними ресурсами.

Згідно з П(с)БО №4 «Звіт про рух грошових коштів» під грошовими потоками розуміють надходження та вибуття грошових коштів та їх еквівалентів.

Таким чином, як бачимо, у зарубіжних та вітчизняних джерелах немає єдиного визначення грошового потоку. Адже вжитий відокремлено і без певних характеристик цей термін не має значного змістовного навантаження. У зв'язку з цим розрізняють різні види грошових потоків залежно від тих чи інших аналітичних потреб.

Так, для визначення структури грошового потоку і джерел його формування в розрізі видів діяльності використовують таку класифікацію.

1. Грошовий потік від операційної діяльності характеризується витрачанням грошових кошів, пов'язаних зі сплатою рахунків постачальників та підрядників, виплатою заробітної плати, відрахуванням до бюджету та внесками в державні цільові фонди, сплатою відсотків за кредити і позики; іншими виплатами, які забезпечують здійснення операційної діяльності. Одночасно цей вид грошового потоку відображує надходження грошових коштів від реалізації продукції (товарів, робіт, послуг), погашення дебіторської заборгованості, авансів, що отримані від покупців та замовників, податкових органів у порядку здійснення перерахунку надмірно сплачених сум тощо.

Оскільки операційна діяльність підприємства є головним джерелом прибутку, то вона має генерувати основний потік грошових коштів.

2. Грошовий потік від фінансової діяльності складається насамперед з надходжень від випуску акцій, залучення банківських кредитів і позик. Вибуття коштів у зв'язку з фінансовою діяльністю включає виплату дивідендів та повернення позик і кредитів.

При цьому фінансова діяльність – діяльність, яка призводить до змін розміру і складу власного та позикового капіталу підприємства.

3. Грошовий потік від інвестиційної діяльності охоплює придбання (створення) та реалізацію майна довгострокового використання. Перш за все це стосується надходження (вибуття) основних засобів, нематеріальних активів, а також придбання або реалізації цінних паперів інших компаній. Згідно ж П(С)БО № 4 «Звіт про рух грошових коштів» під інвестиційною діяльністю розуміють придбання та реалізацію тих необоротних активів, а також тих фінансових інвестицій, які не є складовою частиною еквівалентів грошових коштів.

Чистий рух грошових коштів дорівнює приросту грошових коштів та їх еквівалентів за звітний період. Чистий рух грошових коштів розраховують як арифметичну суму руху коштів від усіх видів діяльності: операційної, інвестиційної, фінансової.

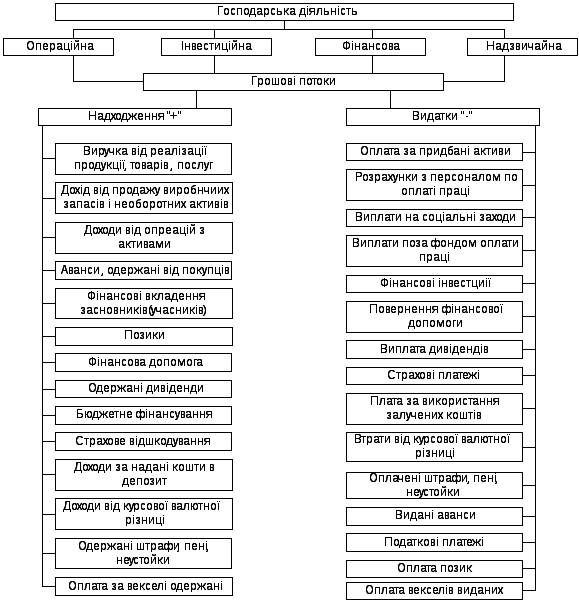

Взагалі ж в економічній же літературі зараз налічується досить багато різноманітних підходів щодо класифікації грошових потоків, проте найбільш вагомим поряд з поділом за видом діяльності, є класифікація грошових потоків за джерелами надходжень і витрат (рис. 1).

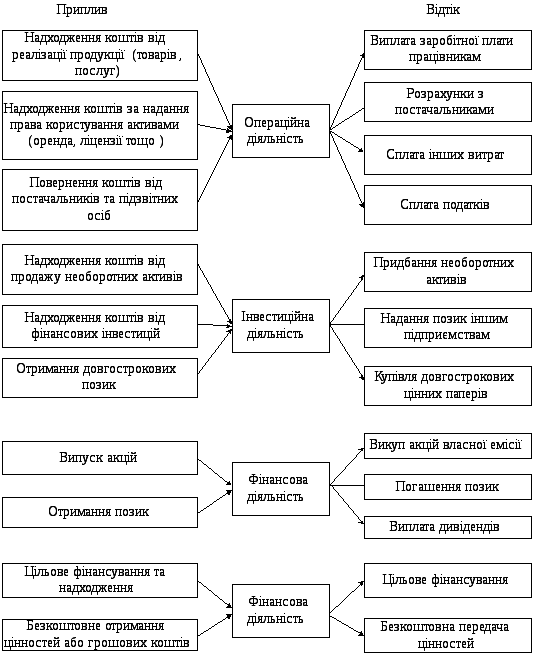

Відповідно до вимог П(с)БО №4 «Звіт про рух грошових коштів» формування притоку й відтоку грошових коштів відбувається за наступною схемою (рис. 2).

Рис. 1 Грошові потоки за джерелами надходжень і витрат

Рис. 2. Схема грошових потоків підприємства відповідно до П(с)БО №4 «Звіт про рух грошових коштів»

Відносно ж методології визначення руху грошових коштів існує два протилежні погляди. Міжнародними стандартами фінансової звітності заохочується прямий метод, згідно з яким здійснюється послідовний перегляд оборотів за відповідними рахунками поточного бухгалтерського обліку. Всі суми, які проходять по дебету цих рахунків, становлять притік грошових коштів, а суми по кредиту – відтік.

Відповідно до непрямого методу, за допомогою якого побудований Звіт про рух грошових коштів, вихідною величиною є фінансовий результат від операційної діяльності до оподаткування, який потім коригується (табл. 1).

Таблиця 1

Модель непрямого розрахунку операційного руху грошових коштів

|

Прибуток від звичайної діяльності до оподаткування (ф. 2 р. 170) |

Коригування прибутку |

|

Додати витрати, пов’язані з амортизацією |

+ |

|

Додати (відрахувати) забезпечення наступних витрат і платежів:

|

+ - |

|

Додати (відрахувати) як результат зміни статей не грошових оборотних коштів (оборотні активи, крім поточних фінансових інвестицій (ф.1 р. 220) та грошових коштів (ф.1 р. 230, 240):

|

- + |

|

Додати (відрахувати) як результат зміни рахунка поточних пасивів (поточні зобов’язання, крім короткострокових кредитів банків (ф. 1 р. 500), поточної заборгованості за довгостроковими зобов’язаннями (ф.1 р. 510), поточних зобов’язань за розрахунками з учасниками (ф. 1 р. 590)):

|

+ - |

|

Додати (відрахувати) як результат прибутку чи збитку інвестиційної та фінансової діяльності (продаж, купівля) необоротних активів тощо:

|

- + |

|

Грошовий потік від операційної діяльності |

|

При складанні Звіту про рух грошових коштів непрямим методом існує 2 закономірності:

- прибуток від звичайної діяльності до оподаткування повинен зменшуватись на величину збільшення не грошових оборотних коштів і збільшуватись на величину їх зменшення;

- прибуток від звичайної діяльності до оподаткування повинен збільшуватись на величину збільшення будь-якої статті короткострокової заборгованості і зменшуватись на величину їх зменшення.