14. Особенности формы осуществления финансовых инвестиций

Функциональная направленность операционной деятельности предприятий, не являющихся институциональными инвесторами, определяет в качестве приоритетной формы осуществление реальных инвестиций. Однако на отдельных этапах развития предприятия оправдано осуществление и финансовых инвестиций.

Осуществление финансовых инвестиций характеризуется рядом особенностей, основными из которых являются: 1. Финансовые инвестиции являются независимым видом хозяйственной деятельности для предприятий реального сектора экономики. Эта независимость проявляется как по отношению к операционной деятельности таких предприятий, так и по отношению к процессу их реального инвестирования. Стратегические операционные задачи развития таких предприятий финансовые инвестиции, как правило, не решают. 2. Финансовые инвестиции используются предприятиями реального сектора экономики в основном в двух целях: получения дополнительного инвестиционного дохода в процессе использования свободных денежных активов и их противоинфляционной защиты. Целенаправленное формирование инвестиционных ресурсов для осуществления финансовых инвестиций такие предприятия, как правило, не производят. И хотя обычно финансовые инвестиции обеспечивают более низкий уровень при были, чем функционирующиеоперационные активы предприятия, они формируют дополнительный ее приток в периоды, когда временно свободный капитал не может быть эффективно использован для расширения операционной деятельности. 3. Финансовые инвестиции предоставляют предприятию наиболее широкий диапазон выбора инструментов инвестирования по шкале "доходность-риск". В сравнении с реальным инвестированием эта шкала значитель но шире — она включает группу как безрисковых, так и высокорисковых (спекулятивных) инструментов инвес тирования, позволяя инвестору осуществлять свою инвестиционную политику в широком диапазоне: от крайне консервативной до крайне агрессивной. 4. Финансовые инвестиции предоставляют предприятию достаточно широкий диапазон выбора инструментов инвестирования и по шкале "доходность-ликвидность".Хотя в сравнении с реальными инвестициями они характеризуются более высоким уровнем ликвидности, этот уровень варьирует в очень широких пределах. 5. Процесс обоснования управленческих решений,связанных с осуществлением финансовых инвестиций, является более простым и менее трудоемким. Он не связан с существенными прединвестиционными затратами финансовых средств, аналогичными подготовке реальных инвестиционных проектов; алгоритмы оценки эффективности финансовых инвестиций носят более дифференцированный характер по отношению к объектам инвестирования, что повышает надежность осуществления такой оценки; реализация принятых управленческих решений в сфере финансового инвестирования занимает минимум времени. 6. Высокая колеблемость конъюнктуры финансового рынка в сравнении с товарным определяет необходимость осуществления более активного мониторинга в процессе финансового инвестирования. Соответственно и управленческие решения, связанные с осуществлением финансового инвестирования, носят более оперативный характер. Основные формы финансового инвестирования. 1. Вложение капитала в уставные фонды совместных предприятий. Эта форма финансового инвестирования имеет наиболее тесную связь с операционной деятельностью предприятия. Она обеспечивает упрочение стратегических хозяйственных связей с поставщиками сырья и материалов (при участии в их уставном капитале); развитие своей производственной инфраструктуры (при вложении капитала в транспортные и другие аналогичные предприятия); расширение возможностей сбыта продукции или проникновение на другие региональные рынки (путем вложения капитала в уставные фонды предприятий торговли); различные формы отраслевой и товарной диверсификации операционной деятельности и другие стратегические направления развития предприятия. По своему содержанию эта форма финансового инвестирования во многом подменяет реальное инвестирование, являясь при этом менее капиталоемкой и более оперативной. Приоритетной целью этой формы инвестирования является не столько получение высокой инвестиционной прибыли (хотя минимально необходимый ее уровень должен быть обеспечен), сколько установление форм финансового влияния на предприятия для обеспечения стабильного формирования своей операционной прибыли. 2. Вложение капитала в доходные виды денежных инструментов. Эта форма финансового инвестирования направлена, прежде всего, на эффективное использование временно свободных денежных активов предприятия. Основным видом денежных инструментов инвестирования является депозитный вклад в коммерческих банках. Как правило, эта форма используется для краткосрочного инвестирования капитала и ее главной целью является генерирование инвестиционной прибыли. 3. Вложение капитала в доходные виды фондовых инструментов. Эта форма финансовых инвестиций является наиболее массовой и перспективной. Она характеризуется вложением капитала в различные виды ценных бумаг, свободно обращающихся на фондовом рынке (так называемые "рыночные ценные бумаги"). Использование этой формы финансового инвестирования связано с широким выбором альтернативных инвестиционных решений, как по инструментам инвестирования, так и по его срокам; более высоким уровнем государственного регулирования и защищенности инвестиций; развитой инфраструктурой фондового рынка; наличием оперативно предоставляемой информации о состоянии и конъюнктуре фондового рынка в разрезе отдельных его сегментов и другими факторами. Основной целью этой формы финансового инвестирования также является генерирование инвестиционной прибыли, хотя в отдельных случаях она может быть использована для установления форм финансового влияния на отдельные компании при решении стратегических задач (путем приобретения контрольного или достаточного весомого пакета акций).

15. Классификация ценных бумаг, их инвестиционные характеристики.

Ценная бумага – это форма существования капитала, которая отличается от его товарной, производительной и денежной форм и которая может передаваться вместо него самого, обращаться на рынке как товар и приносить доход. Суть ее состоит в том, что у владельца капитала сам капитал отсутствует, но имеются все права на него, которые и зафиксированы документально в форме ценной бумаги. Ценные бумаги играют огромную роль в процессе инвестирования денежных средств. С помощью ценных бумаг денежные средства граждан и юридических лиц превращаются в определенные материальные объекты, научно-технические достижения. Ценные бумаги как финансовый инструмент используют для привлечения инвестиций и вложения финансовых ресурсов, покрытия бюджетного дефицита, платежей, залога, кредита и его обеспечения, активизации товарного оборота, реструктуризации собственности и других финансово-хозяйственных операциях.

Ценные бумаги – это инструмент привлечения средств, объект вложения финансовых ресурсов, а их обращение связано с такими видами деятельности, как дилерская, брокерская, депозитарная, регистраторская, трастовая, клиринговая, консультационная.Ценные бумаги являются неотъемлемой частью рыночной экономики и способствуют интенсивному развитию финансового рынка, а, следовательно, и социально-экономическому развитию государства в целом.

Ценные бумаги характеризуются совокупностью различных признаков, в соответствии с которыми они и могут быть классифицированы. Рассмотрим более подробно классификацию ценных бумаг.

Признаки классификации ценных бумаг

1) В зависимости от срока существования выделяют:

А) срочные ценные бумаги

1. краткосрочные (срок обращения которых до 1 года);

2. среднесрочные (срок обращения которых больше 1 года);

3. долгосрочные (срок обращения которых до 20-30 лет).

Б) бессрочные ценные бумаги

2) В зависимости от возможности долгосрочного погашения различают:

А) безотзывные ценные бумаги

Б) отзывные ценные бумаги

3) В зависимости от формы существования различают:

А) документарные

Б) бездокументарные. Реестр позволяет вести учет и движение ценных бумаг в бездокументарной форме.

4) В зависимости от происхождения, от типа актива, лежащего в основе ценной бумаг различают

Б) вторичные.

5) В зависимости от национальной принадлежности выделяют:

А) отечественные ценные бумаги;

Б) иностранные ценные бумаги.

6) В зависимости от порядка владения, от того, каким образом осуществляется реализация прав, закрепленных ценной бумагой, различается:

А) именная ценная бумага

Б) предъявительская ценная бумага

В) ордерная ценная бумага

7) В зависимости от использования различают:

А) инвестиционные (капитальные) ценные бумаги

Б) неинвестиционные ценные бумаги –

8) В зависимости от способа и формы выпуска различают:

А) эмиссионные ценные бумаги.

Б) неэмиссионные ценные бумаги.

9) В зависимости от вида эмитента, т.е. от того, кто выпускает ценную бумагу – государство, корпорация или частные лица, различают:

А) государственные ценные бумаги

Б) негосударственные ценные бумаги

10) В зависимости от степени обращаемости различают:

А) рыночные,

Б) нерыночные

В) ограниченно рыночные

11) В зависимости от уровня риска различают:

А) безрисковые

Б) рисковые

1. низкорисковые (государственные бумаги);

2. среднерисковые (корпоративные облигации);

3. высокорисковые (акции).

12) В зависимости от начисляемого дохода ценные бумаги, как правило, являются:

А) доходными;

Б) бездоходными

13) В зависимости от регистрируемости ценных бумаг органами управления различают:

А) регистрируемые

Б) нерегистрируемые

14) В зависимости от того, в какой форме инвестор предоставляет капитал эмитенту и как эти средства отражаются в капитале фирмы, как собственные или как заемные, различают:

А) долевые ценные бумаги

Б)долговые ценные бумаги

Познакомимся с характеристиками основных ценных бумаг.

Государственная облигация

Облигация

Вексель

Чек

Сберегательный (депозитный) сертификат

Сберегательная книжка на предъявителя

Акция

Складское свидетельство

Двойное складское свидетельство

Простое складское свидетельство

Закладная

Инвестиционный пай

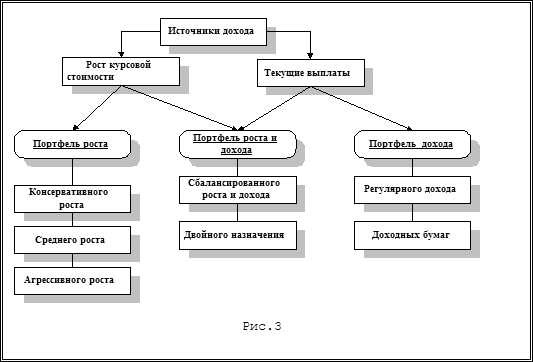

16. Инвестиционный портфель, сущность, типы портфелей Инвестиционный портфель — это целенаправленно сформированная совокупность объектов реального и финансового инвестирования, предназначенных для осуществления инвестиционной деятельности в соответствии с разработанной инвестиционной стратегией предприятия. Основная цель формирования инвестиционного портфеля может быть сформулирована как обеспечение реализации разработанной инвестиционной политики путем подбора наиболее эффективных и надежных инвестиционных вложений. В процессе формирования портфеля комбинированием инвестиционных активов достигается новое инвестиционное качество: обеспечивается требуемый уровень дохода при заданном уровне риска. В зависимости от направленности избранной инвестиционной политики и особенностей осуществления инвестиционной деятельности определяется система специфических целей. При формировании любого инвестиционного портфеля инвестор ставит определенные цели: ■ достижение необходимого уровня доходности; ■ прирост капитала; ■ минимизация инвестиционных рисков; ■ликвидность инвестированных средств на приемлемом для инвестора уровне. Управление инвестиционным портфелем. Управление инвестиционным портфелем включает, как и управление любым сложным объектом с переменным составом, планирование, анализ и регулирование состава портфеля. Кроме того, управление любым портфелем включает в себя осуществление деятельности по его формированию и поддержанию с целью достижения поставленных инвестором перед портфелем целей при сохранении необходимого уровня его ликвидности и минимизации расходов, связанных с ним. Существуют два варианта организации управления инвестиционным портфелем. Первый вариант - это выполнение всех управленческих функций, связанных с портфелем, его держателем на самостоятельной основе. Второй вариант - это передача всех или большей части функций по управлению портфелем другому лицу в форме траста. В первом случае инвестор должен решить следующие задачи по организации управления: а). Определить цели и тип портфеля. б). Разработать стратегию и текущую программу управления портфелем. в). Реализовать операции, относящиеся к управлению портфелем. г). Провести анализ и выявить проблемы. д). Принять и реализовать корректирующие решения. Основная задача инвестора - правильно определить объект траста (инвестиционные, общественные фонды, специализируемые инвестиционные институты и т. д.) для управления портфелем.

Классификации портфелей ценных бумаг:

уровень доходности отдельных финансовых инструментов и финансовых инвестиций в целом. Он определяется как отношение суммы доходов, полученных в разных формах по отдельным финансовым инструментам (с ее корректировкой на индекс инфляции), к сумме инвестированных в них средств. Уровень доходности финансовых инвестиций предприятия сопоставляется со средним уровнем доходности на финансовом рынке и уровнем рентабельности собственного капитала. Методы анализа фондового рынка:Анализ рынка ценных бумаг позволяет эффективно инвестировать имеющиеся активы, рационально распределяя их между финансовыми инструментами. Исторически сложилось два направления в анализе рынка ценных бумаг, это такие нужные и эффективные инструменты, как технический и фундаментальный анализ фондового рынка, используя которые можно собрать достаточно надежный и прибыльный инвестиционный портфель. Оба анализа фондового рынка в равной степени являются индикатором состояния рынка и оба дополняют друг друга. Каждый из них отдельно, хотя и отражают положение дел, но не определяют отправную точку инвестиций. Поэтому о состоянии рынка можно судить только на основании обоих исследований. Для достижения эффективного инвестирования в ценные бумаги необходимо производить всесторонний анализ фондового рынка, реализуемый в инвестиционной стратегии. Принимая решение об инвестициях в ценные бумаги, необходимо провести технический и фундаментальный анализ фондового рынка, а так же анализ макро- и микроэкономических показателей, перспектив развития различных отраслей промышленности. Фундаментальный анализ фондового рынка По фундаментальному анализу определяются ключевые финансово-экономические показатели предприятий, компаний по отраслям и отдельно. Фундаментальный анализ рынка ценных бумаг включает в себя изучение инвестиционной привлекательности отраслей и отдельных компаний, эмитентов. Привлекательность акций компаний определяется устойчивостью акций в долгосрочной перспективе, а также высоким потенциалом роста. Результат фундаментального анализа рынка ценных бумаг – целесообразность включения тех или иных акций в инвестиционный портфель. Фундаментальный анализ фондового рынка имеет целью установить с большой степенью достоверности реальную стоимость ценных бумаг, то есть отсеять для потенциальных инвестиций те акции, которые явно переоценены. Следуя фундаментальному анализу, надо помнить, что если рынок "недооценил" акцию сейчас, то вполне возможно, что он не сделает это и в будущем. В результате надежды аналитиков не оправдаются. Нет никаких гарантий, что рынок подтвердит фундаментальные оценки аналитиков. Цена акции всегда определяется рынком. Технический анализ фондового рынка При изучении всего разнообразия ценовых движений неизбежно возникает вопрос - что повлекло то или иное изменение, что является движущим фактором цены? Технический анализ — прогнозирование изменений цен в будущем на основе анализа изменений цен в прошлом, что позволяет произвести временную привязку совершения сделок на фондовой бирже, т.е. когда и какую сделку совершить и каким инструментом лучше воспользоваться. Другими словами, технический анализ рынка ценных бумаг заключается в определении наилучших условий покупки тех или иных акций, включаемых в инвестиционный портфель. Изучая поведение фондового рынка в целом и переменные стоимости конкретных акций, можно предположить, куда будет двигаться акция дальше. Технический анализ определяется как искусство определения точек разворота тренда и следования этому тренду до тех пор, пока оценка ситуации на рынке ценных бумаг не покажет, что тренд опять развернулся.

17. Роль инвестиционных ресурсов в финансировании инвестиционных проектов Инвестиции — это вложения капитала субъекта во что-либо для увеличения впоследствии своих доходов. Необходимым звеном процесса является замена изношенных основных средств новыми. Вместе с тем расширение производства может осуществляться только за счет новых вложений, направленных не только на создание новых производственных мощностей, но и на совершенствование старой техники или технологий. Именно это и составляет экономический смысл инвестиций. Инвестиции рассматриваются как процесс, отражающий движение стоимости, и как экономическая категория — экономические отношения, связанные с движением стоимости, вложенной в основные фонды. Совокупность затрат — это долгосрочное вложение капитала в различные области экономики, реализуется в форме целенаправленного вложения капитала на определенный срок в различные отрасли и сферы экономики, а также в объекты предпринимательской и других видов деятельности для получения дохода. Само понятие «инвестиции» означает вложения капитала в отрасли экономики не только на предприятии, но и внутри страны и за границей. Инвестиции — это откладывание денег на завтрашний день, чтобы иметь возможность больше получить в будущем. Одна из частей инвестиций — потребительские блага, они откладываются в запас (инвестиции на увеличение запасов).А вот ресурсы, которые направляются на расширение производства (приобретение зданий, машин и сооружений) — это уже другая часть инвестиций. Классификация и виды инвестиций Инвестиции делятся на:

интеллектуальные — направлены на подготовку и переподготовку специалистов на курсах, передачу опыта, лицензий и нововведений, совместные научные разработки;

капиталообразующие — затраты на капитальный ремонт, приобретение земельных участков;

прямые — инвестиции, сделанные юридическими и физическими лицами, имеющими право на участие в управлении предприятием и полностью владеющими предприятием или контролирующими не менее 10% акций или акционерного капитала предприятия;

портфельные — не дающие право вкладчикам влиять на работу фирм и компаний, вкладываемые в долгосрочные ценные бумаги, покупку акций;

реальные — долгосрочные вложения средств в отрасли материального производства;

финансовые — долговые обязательства государства;

тезаврационные — так называются инвестиции, осуществляемые с целью накопления сокровищ. Они включают вложения в золото, серебро, другие драгоценные металлы, драгоценные камни и изделия из них, а также в предметы коллекционного спроса. Общей специфической чертой этих инвестиций является отсутствие текущего дохода по ним. Прибыль от таких инвестиций может быть получена инвестором только за счет роста стоимости самих объектов инвестирования, т. е. за счет разницы между ценой покупки и продажи.

Факторы, влияющие на формирование операционной прибыли: Важнейшим фактором, влияющим на сумму всех видов операционной прибыли предприятия, является размер доходов, формируемых им в процессе операционной деятельности. Операционные доходы предприятия являются финансовой базой развития его операционной деятельности , обеспечивающей решение следующих трех важнейших задач: 1. Основная часть операционных доходов предприятия является источником возмещения всех текущих затрат (издержек), связанных с осуществлением его операционной деятельности. Реализация этой задачи обеспечивает самоокупаемость операционной деятельности предприятия. 2. Часть операционных доходов предприятия служит источником выплат налоговых платежей, связанных с осуществлением операционной деятельности. За счет этой части операционных доходов обеспечивается формирование средств государственного и местных бюджетов, внебюджетных фондов. Реализация этой задачи обеспечивает выполнение финансовых обязательств предприятия перед государством. 3. Определенная часть операционных доходов предприятия является источником формирования его чистой операционной прибыли. За счет этой части операционных доходов предприятие формирует фонды производственного развития, резервный, дополнительного материального стимулирования персонала, социальных выплат, выплат собственникам предприятия и т.п. Реализация этой задачи обеспечивает самофинансирование развития операционной деятельности предприятия на расширенной основе в предстоящем периоде. Амортизационная политика организации: Амортизационная политика является составной частью общей научно - технической политики государства. Устанавливая норму амортизации, порядок ее начисления и использования, государство регулирует темпы и характер воспроизводства в отраслях, а именно через норму амортизации задается скорость обесценивания, а через ее - скорость обновления производственных фондов. Амортизационная политика на предприятии осуществляется по двум направлениям: бухгалтерского и налогового учета. Эти два вида абсолютно не идентичны применительно к процессу амортизации основных средств. Норма амортизации представляет собой установленный государством годовой процент погашения стоимости основных фондов и определяет сумму ежегодных амортизационных отчислений. Иначе говоря, норма амортизации - это отношение суммы годовых амортизационных отчислений к стоимости основных производственных фондов, выраженная в процентах. Нормы амортизации устанавливаются и периодически пересматриваются государством, они едины для всех предприятий и организаций независимо от их форм собственности и форм хозяйствования. Нормы амортизационных отчислений устанавливаются налоговыми властями и являются предельными, т.е. их не разрешается превышать ни в каких случаях. Предполагается, что эти нормы должны обеспечить полную замену капитальных активов по истечению срока их жизни, рассчитываемого с учетом физического и морального износа. На деле же применение разрешенных налоговыми властями различного рода способов ускоренной амортизации позволяет компаниям возмещать свои затраты еще задолго до конца службы активов и, таким образом, фактически под видом амортизации укрывать от обложения и значительную часть прибыли. Амортизационная политика компании в основном заключается в выборе оптимального соотношения между ростом затрат на производство, сопровождающимся снижением его рентабельности и инвестиционной привлекательности, и возможностью быстрее сформировать источник средств, а следовательно, быстрее обновить свой технический парк. Кредитование инвестиционных проектов: Инвестиционное кредитование не тождественно долгосрочному, хотя также предполагает более длительный срок пользования кредитными ресурсами, в отличие от краткосрочных кредитов на пополнение оборотных средств. Прежде всего, для инвестиционного кредитования характерно наличие финансируемого проекта, нового или уже существующего, на реализацию или развитие которого и направляются привлекаемые предприятием-заемщиком кредитные ресурсы. При этом банк-инвестор фактически принимает на себя часть рисков, связанных с реализацией финансируемого проекта. А результат принимаемого решения в пользу кредитования проекта соответственно зависит от планируемого от реализации проекта дохода. Таким образом, в расчет безусловно принимается текущее финансовое состояние предприятия, величина прибыли, динамика роста показателей, устойчивость, кредитоспособность, платежеспособность предприятия, но так же имеет немаловажное значение и сам инвестиционный проект. Особое внимание при кредитовании инвестиционного проекта обращается на прогнозируемый результат, на планируемый «выхлоп» от внедрения проекта «в жизнь». При этом, что особо важно для заемщиков, привлечение долгосрочных ресурсов не снижает лимита сумм кредитования на пополнение оборотных средств, то есть у предприятия-заемщика имеется возможность раздельного финансирования инвестиционных и текущих целей.

18. Бизнес-план инвестиционного проекта .1. Понятие, задачи и основные требования к бизнес-плану Планирование является нормой любой предпринимательской деятельности. Поэтому на фирме могут составляться различные бизнес- планы – действующего или планируемого производства, конкретного инвестиционного проекта и т.п. Бизнес-план собственно инвестиционного проекта представляет собой четко структурированный документ, в котором обосновывается привлекательность, выгодность, жизнеспособность инвестиционного проекта, его направленность, количественные и качественные показатели его эффективности. В нем характеризуются основные аспекты коммерческого предприятия, анализируются проблемы, с которыми оно сталкивается, обосновываются возможности их решения за счет реализации намечаемого инвестиционного проекта. Бизнес-план инвестиционного проекта дает объективное представление о возможностях развития производства, способах продвижения нового товара на рынок, ценах, основных финансово - экономических результатах деятельности предприятия, определяет зоны риска, предлагает пути их снижения. Цель и методика составления бизнес-плана. Основные рекомендации в подготовке бизнес-плана - это краткость, т.е. изложение только самого главного по каждому разделу плана, доступность в изучении и понимании содержания данного документа. Бизнес-план должен обеспечивать полноту информированности участников ИП, достоверность содержащихся в бизнес-плане материалов. При составлении бизнес-плана инвестиционного проекта руководствуются следующими принципами: - объективность и надежность входной и выходной информации; - необходимость и достаточность параметров, выходных и промежуточных данных для принятия обоснованных решений по ИП на всех фазах и циклах его реализации; - комплексность и системность рассмотрения влияния всех факторов и условий на ход и результаты осуществления ИП; - возможная краткость бизнес-плана. Особенно не рекомендуется перегружать начальную часть бизнес-плана; - отсутствие общих и неконкретных формулировок, выделение привлекательных, конкретных, бесспорных преимуществ анализируемого проекта; - отсутствие приукрашиваний и искаженной интерпретации выходных и других данных, влияющих на принятие решений по ИП. Бизнес-план должен быть убедительным, лаконичным, понятным широкому кругу людей, а не только специалистам, пробуждать интерес у партнера и не изобиловать техническими подробностями. Только заинтересовав потенциального инвестора, фирма - проектоустроитель может надеяться на успех своего дела. Составление бизнес-плана инвестиционного проекта необходимо для решения следующих основных задач: - четкой формулировки целей фирмы - проектоустроителя, определения конкретных количественных показателей их реализации и сроков достижения; - разработки взаимоувязанных производственных, маркетинговых и организационных программ, обеспечивающих достижение поставленных целей; - определения необходимых объемов финансирования инвестиционного проекта и поиска источников финансовых средств; - выявления трудностей и проблем, с которыми придется столкнуться в ходе реализации проекта; - организации системы контроля над ходом осуществления проекта; - подготовки развернутого обоснования, необходимого для привлечения инвесторов. Разработка бизнес-плана позволяет решить еще одну задачу - прогнозировать различные сценарии развития событий и выявить препятствия, которые могут возникнуть в ходе реализации проекта. Это позволяет подготовить варианты действий по их преодолению. Не менее важна еще одна деталь, связанная с разработкой бизнес- плана – организация контроля над ходом реализации проекта. Система контроля включает набор конкретных показателей, периодичность их оценки, величины предельно допустимых отклонений или пороговых значений, ответственных исполнителей.

При формировании бизнес-плана особое внимание надо уделить языку и стилю изложения материала. Он должен быть понятен всем, особенно потенциальным инвесторам и партнерам. В частности, не надо использовать в тексте сленг своей профессиональной среды, малопонятный для инвестора, который обычно не разбирается в производственных тонкостях. При составлении бизнес-плана лучше избегать излишней эмоциональности в изложении преимуществ инвестиционного проекта, а вместо этого включить в план цифровые показатели. Они более эффективно воздействуют на потенциальных партнеров. Однако при восприятии и оценке большого количества цифровых материалов могут возникнуть затруднения, особенно когда происходит ознакомление с бизнес-планом. В этой связи рекомендуется прибегать к свертыванию информации: ее классифицируют по определенным категориям и представляют в аналитической форме – табличной или графической. Когда информация представлена в систематизированном виде, то возможна сравнительная оценка, и цифровые показатели воспринимаются намного легче и результативнее. Структура бизнес-плана. Представляет собой достаточно сложный документ, включающий в себя описание компании -проектоустроителя, ее потенциала, оценку внутренней и внешней среды бизнеса, конкретные данные о развитии фирмы. Структура бизнес-плана не регламентирована нормативными документами. Она зависит от масштабов проекта и сферы его действия. Хотя разные авторы 1 приводят отличные друг от друга структуры бизнес-планов, состав их основных разделов остается практически неизменным: краткое содержание (резюме), характеристика отрасли, описание компании и производимых ею товаров (услуг), исследование и анализ рынка, планы маркетинга, производственный и финансовый планы, а также оценка возможных рисков и страхование. Обычно оформление бизнес-плана начинается с подготовки титульного листа . Он должен сразу обеспечить информацию о том, где, когда и кем составлен данный документ. Здесь же указывается название проекта, которое должно кратко и четко формулировать идею, заложенную в бизнес-плане. Вторая страница плана обычно содержит оглавление, которое должно отражать его структуру – номенклатуру разделов или параграфов. Затем идет введение, в котором указывают сведения о предприятии – инициаторе проекта, общие и конкретные цели проекта (какая продукция намечается к выпуску, ее конкурентоспособность, объем намечаемых инвестиционных затрат и т.п.). Если в бизнес-плане раскрываются коммерческие секреты проектоустроителя, то рекомендуется включить в данный раздел бизнес-плана меморандум о конфиденциальности. Объем раздела "резюме" не должен превышать нескольких страниц. В этом разделе указывается все главное, что должно быть понято и оценено потенциальным инвестором, то есть, информация, дающая представление о фирме и обеспечивающая необходимые данные, характеризующие ее коммерческую деятельность. В приоритетном порядке указываются основные преимущества нового проекта с точки зрения уровня производства и качества намечаемой к выпуску продукции. Составители плана должны кратко и четко сформулировать основные цели проекта, его конкретные задачи, а также результаты, которые ожидаются от реализации ИП. Таким образом, в разделе должны быть освещены основные цели фирмы, ее стратегия, разработанные для ее достижения конкретные мероприятия. В разделе "Виды товаров и услуг" (другие авторы называют этот раздел "Описание предприятия и отрасли") описывается текущее состояние отрасли, место и положение фирмы на рынке. Подготовке раздела предшествует значительная предварительная работа по анализу перспектив развития производства планируемой продукции. В рамках данного раздела необходимо подробно представить предлагаемые товары и услуги, указать их основные преимущества в глазах потребителя, а также имеющиеся недостатки и меры по их преодолению. Особо следует подчеркнуть разницу между тем, что представлено на рынке в настоящее время, и тем, что собирается в будущем предложить фирма, так как выход на рынок и рост объемов продаж напрямую зависит от уникальных свойств представленного в бизнес-плане продукта. Одним из ключевых является раздел "Описание инвестиционного проекта" ("Сущность инвестиционного проекта"), в котором следует раскрыть основные цели проекта, его достоинства, предпосылки к осуществлению, характер и объем планируемой продукции, ее конкурентоспособность. Здесь же указывают основные стадии развития проекта – от предварительных исследований до окончания эксплуатации проекта. Цель раздела "Рыночные исследования и анализ сбыта" ("Оценка рынка сбыта и конкурентов") - предоставить инвестору достаточные фактические материалы, чтобы убедить его в конкурентоспособности рассматриваемого проекта, а также помочь определить, кто будет покупать планируемую к выпуску продукцию и какова ее ниша на рынке. В разделе бизнес-плана, посвященном маркетингу ("План маркетинга"), освещаются способы достижения намечаемых объемов продаж и доведения выпускаемой продукции до потребителя. Необходимо, чтобы в плане была указана общая стратегия маркетинга, принятая на фирме, схема ценообразования и реализации товара, а также методы стимулирования роста объемов продаж. Важно провести оценку возможности просчетов и ошибок, их "стоимость". Большое значение имеют также организация предпродажной подготовки и послепродажного обслуживания клиентов, реклама выпускаемых товаров, формирование общественного мнения о товарах и фирме. Раздел "План производства" включается в бизнес-план инвестиционных проектов, связанных с производством товаров. Главная задача этого раздела - убедить потенциальных инвесторов и партнеров, что фирма будет в состоянии производить необходимое количество товара требуемого качества в нужные сроки. В разделе "Оценка риска и страхование" проводится оценка неопределенности и риска того, что цели инвестиционного проекта не будут достигнуты, освещаются проблемы, которые могут возникнуть у фирмы в процессе реализации проекта и основные методы защиты от потенциальных трудностей. В данном разделе целесообразно отразить перечень возможных рисков, вероятность их возникновения и ожидаемого ущерба от этого, организационные меры по предотвращению и нейтрализации рисков, способы страхования от рисков. Раздел бизнес-плана, касающийся финансового плана, необходимо посвятить оценке потенциала фирмы и планированию ее финансовой деятельности с целью достижения жизнеспособности компании и эффективного использования имеющихся денежных средств. Это позволяет проводить анализ инвестиционных затрат, ожидаемых объемов выручки и издержек производства, проводить оценку потребности в финансовых средствах на каждом шаге реализации проекта. Организационный план содержит краткую характеристику организационной структуры компании – функции и задачи структурных подразделений, порядок взаимодействия служб и исполнителей, организация контроля над реализацией проекта. Отражаются сведения о персонале, информация о правовом обеспечении деятельности фирмы. В конце бизнес-плана делаются выводы и предложения – краткий, но достаточно информативный итог оценки сущности, целей, задач и возможных результатов реализации инвестиционного проекта. Желательно дополнить бизнес-план справочной информацией: полное наименование предприятия или фирмы, юридический адрес, номера контактных телефонов, телекс, факс, а также названия организаций и телефоны, по которым читатель плана сможет получить в случае необходимости дополнительную информацию. Как видно, бизнес-план является сложным по структуре документом. Его параграфы и разделы должны охватывать все аспекты деятельности предприятия. Состав разделов может видоизменяться в зависимости от типа решаемой задачи. Что касается полноты изложения бизнес-плана, то от ее уровня во многом зависит его успешное использование. Хотя состав разделов плана может варьироваться автором по его усмотрению, это не означает, что по желанию составителя могут быть выпущены важные разделы, касающиеся, например, цифровых значений доходов. Наоборот, чем больше и доказательнее будет такого рода информация, тем эффективнее будет воздействовать бизнес-план на потенциального участника бизнеса.