- •5. Понятие инвестиционного портфеля. Ожидаемая доходность и риск портфеля.

- •1.2. Ожидаемая доходность портфеля.

- •8. Теорема разделения.

- •9. Индексная модель и capm модель.

- •10. Оценка систематического и несистематического рисков отдельного актива и портфеля.

- •11. Диверсификация. Хорошо диверсифицированный портфель.

- •12. Основные допущения сарм. Модель сарм и ее применения.

- •14. Критика сарм.

- •15. Оценка уровня управления портфелем: показатели Шарпа, Трейнора.

- •16. «Альфа» Дженсена.

- •17. Определение ценности облигации и портфеля облигаций. Доходность к погашению облигации.

- •18. Временная структура процентных ставок. Кривая доходностей.

- •19. Дюрация облигации и портфеля облигаций, как мера риска.

- •20. Кривизна облигации и портфеля облигаций.

- •21. Иммунизация , как стратегия оптимизации владельцем облигаций принимаемого риска.

- •22. Иммунизация рисков долговых обязательств с помощью приобретения портфеля облигаций.

19. Дюрация облигации и портфеля облигаций, как мера риска.

Дюрация облигации (Bond Duration) оценивает чувствительность цены облигации к изменению процентных ставок. В связи с чем дюрацию можно рассматривать как меру процентного риска облигации.

Чем больше дюрация, тем больше процентный риск облигации.

Чем ниже дюрация, тем ниже процентный риск облигации.

Из чего следует, что цена облигации с более длительным сроком до погашения будет иметь более сильную зависимость от процентной ставки, чем цена облигации, выплаты по которой произойдут в ближайшем будущем.

Дюрация облигации с нулевым купоном всегда равна сроку ее погашения.

Дюрация купонной облигации всегда меньше срока погашения.

С ростом доходности дюрация купонной облигации уменьшается и наоборот.

Это связано с тем, что при расчете дюрации платежи по облигации оцениваются с учетом удешевления денег со временем.

Когда говорят, что «дюрация облигации составляет 3 года», то подразумевают, что данная облигация имеет такую же чувствительность цены к колебаниям процентных ставок, как 3-летняя бескупонная облигация.

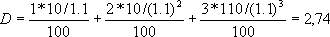

Например, расчет дюрации облигации, торгующейся по номиналу, со сроком погашения 3 года и купонным доходом 10% годовых, будет выглядеть так:

Как видно, дюрация данной облигации составляет 2,74 года, что меньше срока ее обращения (3 года).

ДЮРАЦИЯ ПОРТФЕЛЯ ОБЛИГАЦИЙ

средневзвешенная дюрация отдельных облигаций, входящих в портфель, где в качестве веса выступает удельный вес облигаций в портфеле

20. Кривизна облигации и портфеля облигаций.

21. Иммунизация , как стратегия оптимизации владельцем облигаций принимаемого риска.

Применяемые и перспективные способы хеджирования процентного риска

Управление процентным риском предполагает решение задачи максимизации процентной маржи в течение цикла изменения процентных ставок. Существует несколько подходов к управлению гэпом:

— поддерживать диверсифицированный по ставкам, срокам, секторам экономики портфель активов, стремясь к обеспечению его высокой ликвидности, максимально балансировать активы и пассивы по срокам погашения;

— к каждому этапу цикла процентных ставок применять соответствующую стратегию управления активами и пассивами банка. Например, на этапе низких процентных ставок при ожидании их роста целесообразно увеличивать сроки заимствования средств, сокращать объем кредитов с фиксированными процентными ставками, сокращать сроки инвестиций, привлекать долгосрочные займы, закрывать кредитные линии.

Таким образом, основная задача управления активами и пассивами — формирование представления о будущем движении процентных ставок. Отсутствие последнего требует наличия «нейтральной» позиции относительно процентного риска.

Рассмотрим, какие способы управления процентным риском имеются в распоряжении коммерческих банков. Среди них: а) иммунизация процентной маржи; б) проведение активной политики хеджирования; в) использование множественных гэп-позиций; г) лимитирование процентного риска.

Иммунизация процентной маржи

Если банком принято решение об иммунизации процентной маржи, это означает, что гэп с учетом фондирования должен стремиться к нулю. Добиваться этой цели банк может двумя способами: во-первых, стремиться в ходе осуществления бизнеса минимизировать процентный гэп и, во?вторых, закрывать гэп сделками хеджирования.

Допустим, согласно отчету по процентному риску (см. табл. 3) банк имеет отрицательный процентный гэп на заданном временном периоде в размере –10,7 (без учета разрыва ликвидности, который составляет +18,7). С целью иммунизации процентной маржи целесообразно стремиться к привлечению ресурсов по фиксированным ставкам и размещению по плавающим, при этом долг на основе фиксированных ставок необходимо установить на уровне 10,7, чтобы покрыть процентный гэп. Это означает, что оставшаяся доля средств (18,7 – 10,7 = 8) должна быть привлечена на основе плавающих процентных ставок. Рассмотренное решение: фиксированные ставки по фондированию в 10,7 и плавающие в размере 8 нейтрализуют и процентный риск, и риск ликвидности.