- •2.Характеристика суспільних відносин, що складають предмет банківського права.

- •3.Неоднорідність методу банківського права.

- •4.Норми банківського права , їх характеристика.

- •5. Класифікація норм банківського права.

- •6.Загальна характеристика змісту банківських правовідносин.

- •7.Структура банківської системи України, її характеристика.

- •8.Характеристика функцій банківської системи

- •9.Фактори, що впливають на функціонування банківської системи.

- •10. Основні напрямки функціонування банківської системи України.

- •11Характеристика банківських об’єднань в Україні.

- •12.Основні періоди становлення банківської системи України в новій історії.

- •13.Місце асоціації українських банків в розвитку банківської системи України.

- •14.Організаційна структура Національного банку України.

- •15Правовий статус філій нбу.

- •16.Органи управління та організація роботи нбу.

- •17.Основні завдання і функції Національного банку України.

- •18.Суть грошово-кредитної політики, яку здійснює нбу.

- •19.Методи грошово-кредитного регулювання з боку нбу.

- •21.Правовий статус Національного банку України. Суть терміну «банк».

- •23.Сутність банківської діяльності як підприємницької діяльності.

- •25. Щодо відкриття філій, відділень, представництв

- •27.Умови призначення тимчасової адміністрації

- •28. Реорганізація та реструктуризація банку.

- •29.Функції та повноваження ліквідаційної комісії.

- •30.Органи управління та структура банку.

- •31Класифікація банківських операцій.

- •32.Значення активних та пасивних операцій в діяльності банку.

- •47.Суть трастових операцій.

31Класифікація банківських операцій.

Банки України переважно універсальні, тобто виконують широке коло банківських операцій, охоплюють багато галузей економіки.

Банки, в яких переважають певні операції і які обслуговують окремі галузі економіки, є спеціалізованими, наприклад - Ощадний банк України, Укрексімбанк (експортно-імпортний банк) та ін.

Ощадний банк України та Укрексімбанк - це державні банки, усі інші банки України найчастіше акціонерні товариства.

Основні види операцій та послуг кожний банк затверджує в статуті банку на основі наданих йому ліцензій НБУ. Традиційний набір операцій розглянемо на

32.Значення активних та пасивних операцій в діяльності банку.

Зміст пасивних операцій банків

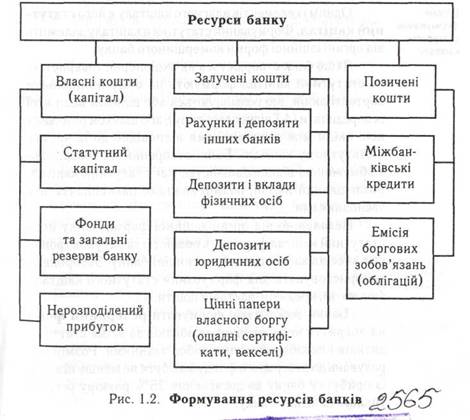

Банківські ресурси - це сукупність грошових коштів, які є в розпорядженні банків для виконання ними активних операцій.

Формуються ресурси банками за допомогою таких складових пасивних операцій:

■ власних коштів;

■ залучених коштів;

■ позичених коштів.

Кожну складову пасивних операцій можна про-класифікувати (Рис. 1.2).

Активні банківські операції - це операції, за допомогою яких банки розміщують наявні в їх розпорядженні ресурси з метою одержання необхідного доходу і забезпечення своєї ліквідності.

Економічна значимість і актуальність даного питання - питання проведення активних операцій і визначили написання цієї курсової роботи, метою якої є досліджувати в теоретичному плані сутність і значення активних операцій комерційних банків, а також проаналізувати практику здійснення даних операцій.

Виходячи з мети роботи, були поставлені наступні завдання:

визначити сутність активних операцій комерційних банків;

з'ясувати структуру активів активних операцій банків і стисло охарактеризувати основні з них;

вивчити основні аспекти аналізу активних операцій комерційних банків Росії;

виявити основні проблеми вдосконалення активних операцій.

При написанні даної курсової роботи були використані наукові праці та монографії російських економістів і закордонних фахівців в області банківської справи, деякі навчальні посібники та методичні розробки, матеріали періодичної преси, статистична інформація.

47.Суть трастових операцій.

Розвиток трастових операцій на Росії з суті почалося зі створенням комерційних банків. Однак розвиток гальмується відсутністю повного законодавчого забезпечення самої інституції довірчій власності. Перше поява трасту звісно пов'язані з приватизацією у країні у 1992- 1993гг.,когда фізичні особи отримали у власність великі суми коштів, якими потрібно було управлять.

Причини появи довірчих операцій на Росії відмінні від передумов виникнення таких операцій на інших країнах. Першопричинами виникнення від попиту й створення ринку довірчих операцій у Росії явились:

- зміни, пов'язані переходити економіки відстають від планової до ринкової, і знецінення вкладів населення, коштів підприємств на розрахункових рахунках внаслідок гиперинфляции;

- непідготовленість до таких змін більшості громадян, керівників предприятий.

З іншого боку, у межах ринкової економіки різні компанії та підприємства будують портфелі цінних паперів, управляти якими не можуть у результаті: відсутності вони інформації про ринок цінних бумаг.

У своїй діяльності з довірчого управлінню комерційних банків на території РФ керуються Цивільним Кодексом ч.2,гл.53,законом “Про Центральному банку РРФСР (Банку Росії)” від 26.04.1995г., законом РРФСР “Про і банківську діяльність” від 3.02.1996г., законом “Про ринок цінних паперів” від 22.04.96г. і Інструкцією №63 ЦБ “Про порядок операцій довірчого управління і бухгалтерський облік операцій кредитними організаціями РФ” від 2.07.1997г.

Центральний банк РФ розробив Методичні вказівки з проведення довірчих (трастових) операцій комерційними банками біля Росії, у тому числі у собі такі разделы:

- правильне оформлення управління имуществом;

- загальні фонди банківського управления;

- договору про довірче управління майном загалом фонді банківського управления.

Під час укладання домовленості про трасті довірителеві (незалежно від цього, чи є він фізичним чи юридичним особою-резидентом чи нерезидентом) пропонується аналітична інформацію про стані фінансового ринку, яка містить крім словесного описи і графічні ілюстрації. Аналіз ринку проводиться экспертами-аналитиками банки з застосуванням методів статистичної статистики обробки інформації та экономико-математического моделирования.

Згідно з умовами домовленості про довірче управління грошима, заключаемого банком із юридичним (чи фізичним) обличчям, потенційному інвесторові пропонують здійснити з урахуванням власні уподобання в чи кілька сегментів фінансового рынка:

- державні цінні бумаги;

- цінних паперів банку - довірчого управляющего;

- позичковий капітал: комерційні кредити юридичним лицам-резидентам

РФ, міжбанківські кредиты(депозиты) російських і закордонних банкам;

- вторинний фондовий ринок: корпоративні цінних паперів російських промислових підприємств, фондів, об'єднань, банков.

З домовленості про трастовому розміщення коштів управлінні ними співробітники банку формують “Портфель вкладень” шляхом виконання інструкції довірителями інвестування засобів у сегменти ринку, передбачені умовами угоди, і навіть найбільш перспективні області, виділені результаті аналізу економічної ситуації та прогнозу динаміки його розвитку. Причому у період здійснення угоди довіритель одержує вигоду від банку повну інформацію про перебіг реалізації укладеної угоди у вигляді щомісячних отчетов.

Винагороду, одержуване банком за управління засобами довірителя, безпосередньо залежить від результатів проведення фінансових операцій: в умовах трастового угоди його величина встановлюється як відсоток величини отриманого доходу. Отже, банк зацікавлений у найбільш оптимальної диверсифікації трастового портфеля. Аналіз, здійснюваний по багатьом критеріям, постійне відстеження ситуацій на валютному фондовому ринку і ринку короткострокових ресурсів, внесення змін доповнень в існуючі прогнози, дозволяє уникнути необгрунтованих ризиків фінансових вливань отже збільшувати доходи клиентов

Лизинг – это долгосрочная аренда с правом выкупа по остаточной стоимости