- •Другие виды ренты

- •Особенности рынка труда

- •Эффект дохода и замещения

- •Эффект дохода

- •Инструменты

- •Основные цели фискальной политики

- •Понятие и структура внешнего финансирования и внешнего долга

- •Управление государственным долгом

- •3) Правовое обеспечение.

- •5)Информационное обеспечение.

- •Структура современного финансового рынка

- •3. Участники финансового рынка

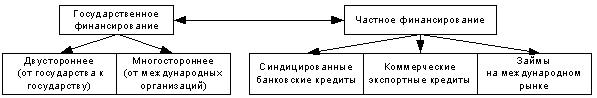

Понятие и структура внешнего финансирования и внешнего долга

Внешнее финансирование государства — следствие объективной необходимости привлечения дополнительных источников для финансирования госрасходов и дефицита госбюджета при исчерпании всех возможных источников мобилизации денежных ресурсов внутри страны.

Внешнее финансирование привлекается государством для финансирования своих расходов и дефицита госбюджета при невозможности мобилизовать эти средства внутри страны. Внешнее финансирование привлекается по двум направлениям:

Внешнее финансирование различается также по формам. Оно осуществляется как в форме безвозмездного финансирования, так и в форме возвратного кредитования

Международное финансирование структурируется и по срокам (в части кредитования) на кратко- (до 1 года), средне- (от 1 до 7 лет) и долгосрочное.

Управление государственным долгом

Система государственного кредита создает систему государственных долгов: внутренних и внешних

Система обслуживания долгов требует создания системы управления долгами.

Система госдолгов требует создания системы управления долгами. Обслуживание госдолгов, внутренних и внешних, включает в себя поэтапно: погашение процентов; погашение капитальной суммы долга и его рефинансирование в случае необходимости.

Рефинансирование долгов — это система мер по изменению условий кредитов: сроков, объемов, стоимости (процентов).

Методы рефинансирования государственного долга

Аннуляция подразумевает полную отмену долга (применяется лишь в случае полного банкротства государства как должника).

Пролонгация — это удлинение сроков долга и погашения процентов.

Секьюритизация — это перепродажа облигаций госзаймов на открытом рынке (фондовой бирже).

Капитализация — это реструктурирование гособлигаций в частные акции через их перепродажу на бирже.

Государственный внутренний долг РФ состоит из задолженности прошлых лет и вновь возникающей задолженности. Государственный внутренний долг РФ обеспечивается всеми активами, находящимися в распоряжении Правительства РФ.Методы управления и долговые обязат-а вначале.

Государственный кредит, его сущность и функции. Внутренний и внешний долг РФ.

Государственный финансовый контроль РФ. Виды, формы и методы проведения финансового контроля

Денежно-кредитная политика государства: понятие, цели, задачи и инструменты

Источники формирования и направления использования средств государственных внебюджетных фондов

Кредит: сущность, функции и виды

Международные резервы, механизм их формирования и роль в экономике

Международные финансовые институты

Налоговая политика РФ на современном этапе

Налоговая система РФ: понятие, ключевые особенности, уровни распределения средств

Национальная платежная система РФ.

Основные виды производных финансовых инструментов

Основные виды ценных бумаг

Основные формы расчетов

Особенности управления финансами коммерческих организаций

Особенности формирования доходов и расходования средств бюджетов разных уровней РФ

Пенсионный фонд РФ. Источники формирования финансовых ресурсов и направления их использования.

Показатели статистики денежного обращения.

Понятие и виды финансового прогнозирования, сфера его применения

Понятие и элементы денежной системы. Типы денежных систем. Денежная система России

Понятие, этапы и методы финансового планирования. Основные виды финансовых планов

Развитие межбюджетных отношений в РФ. Формы межбюджетных трансфертов

Сбалансированность государственного бюджета: концепции и методы достижения.

Ст 33. Принцип сбалансированности бюджетов означает,что объем предусмотренных бюджетом расходов должен соответствовать суммарному объему доходов бюджета.

Бюджетный дефицит

превышение расходной части бюджета над доходной.

Покрытие дефицита бюджета осуществляется специальными финансовыми методами:

выпуск в обращение дополнительной денежной массы (инфляция);

выпуск облигаций государственного займа (внутренний долг);

финансирование и кредитование других государств (внешний долг).

Все источники финансирования дефицита госбюджета можно представить следующим образом

Мерами по регулированию дефицита госбюджета являются:

реорганизация налоговой системы в сторону повышения ее эффективности;

реструктуризация государственного внешнего долга;

усиление контроля за расходованием бюджетных средств;

сокращение расходов бюджета на дотации убыточным отраслям;

упорядочение действующей системы социальных льгот.

Ст 92 БКРФ. Дефицит бюджета субъектов не должен превышать 15%, дефицит местного – 10%.

Бюджетный профицит

доходы бюджета за вычетом привлеченных займов должны превышать расходы, уменьшенные на величину обслуживания государственного долга

Первичный профицит показывает, что часть доходов бюджета идет на погашение государственного долга (т. е. бюджетные доходы минус займы больше бюджетных расходов минус выплаты по государственному долгу).

Содержание, формы и методы финансового регулирования

Ссудный процент и его использование в рыночной экономике

Страхование имущества: существенные условия договора, объекты, риски, системы страхового покрытия

Страхование: сущность, виды и функции

Субъекты страхового дела: страховые организации, общества взаимного страхования, актуарии, страховые брокеры

Сущность государственного бюджета и его роль в социально-экономических процессах страны.

Сущность финансов, их специфические признаки; представление о финансах на разных этапах экономического развития

Сущность, функции, виды и роль денег в экономике

Теории денег: металлистическая, номиналистическая, количественная, монетаризм.

Управление государственным долгом. Основные направления долговой политики РФ

Финансовая система: сущность, роль, структура

Под финансовой системой РФ понимают:

Совокупность финансовых институтов, каждый из которых способствует образованию и использованию соответствующих денежных фондов

Совокупность государственных органов и учреждений, осуществляющих в пределах компетенции финансовую деятельность.

Совокупность финансовых институтов, регулирующих создание, перераспределение и использование фондов денежных средств, образует финансовую систему, которая отражает особенности развития государства в условиях перехода к рынку.

Финансовая система РФ:

Бюджетная система, состоящая из федерального бюджета, бюджетов субъектов Федерации и бюджетов органов местного самоуправления

Государственные внебюджетные фонды

Фонды, консолидированные в бюджете

Это упорядоченная нормами права совокупность взаимосвязанных правоотношений: бюджетных, налоговых, банковских, страховых, валютных, фондовых (на рынке ценных бумаг), инвестиционных, а также финансовых отношений, возникающих в деятельности экономических субъектов. Правоотношений, урегулированных ровно на столько, сколько требуется государству для того, чтобы управлять денежными потоками, образующимися в процессе возникновения, изменения и прекращения правоотношений внутри каждой выделенной группы.

Финансовый механизм и его базовые элементы

Финансовый механизм - совокупность форм и методов воздействия на субъекты и объекты финансового управления для достижения намеченных стратегических целей. Он призван содействовать наиболее полной реализации финансами своих функций. Финансовый механизм включает нормативно-правовое регулирование финансов предприятий, внутреннюю систему регулирования, сложившуюся на предприятии, методы финансового управления, финансовые инструменты, рычаги и стимулы, показатели, нормативы, лимиты, информационную базу и другие элементы.

Элементы финансового механизма:

1) Финансовые методы. Финансовые методы — способы воздействия финансовых отношений на хозяйственный процесс, формирование и использование денежных фондов.

К финансовым методам относятся: финансовый учет; анализ; планирование; прогнозирование; финансовый контроль; финансовое регулирование; система расчетов; кредитование; налогообложение; другие методы. Составным элементом перечисленных методов являются специальные приемы финансового управления: кредиты и займы; процентные ставки; дивиденды; котировки валютных курсов; другие.

2) Финансовые рычаги (прибыль, доход, дивиденды, процент, дисконт).

Финансовые рычаги представляют собой инструменты. Под финансовым инструментом в самом общем виде понимается любой контракт, по которому происходит одновременное увеличение финансовых активов одного предприятия и финансовых обязательств другого.

Финансовые активы включают в себя: денежные средства; контрактное право получить от другого предприятия денежные средства; акции других предприятий. К финансовым обязательствам относятся: контрактное обязательство выплатить денежные средства или предоставить какой-то иной вид финансовых активов другому предприятию. Таким образом, финансовые инструменты — документы, имеющие денежную стоимость, с помощью которых осуществляются операции на финансовом рынке.

Финансовые инструменты подразделяются на первичные и вторичные, или производные. К первичным относятся: денежные средства, ценные бумаги, кредиторская и дебиторская задолженность по текущим операциям, и др. Производные финансовые инструменты – производные от базовых инструментов, применяемые в банковской сфере, в финансовых отделах промышленных и торговых фирм. В первую очередь это фьючерсные контракты, финансовые опционы, форвардные контракты, процентные свопы, валютные свопы.