Шпоры по макроэкономике_1

.doc

|

48. Понятие спроса на деньги и факторы его определяющие. В отличие от обычного спроса на товарных рынках, который формируется как поток купленных товаров за определенный период, спрос на деньги выступает как запас денег, который стремятся иметь в своем распоряжении экономические субъекты на определенный момент. Спрос на деньги – это то количество денег (наличность + бессрочные депозиты), которые люди желают иметь. Кейнсианская теория предпочтения ликвидности объясняет, почему люди предпочитают хранить деньги и выделил три мотива, побуждающие хранить деньги: 1. хранение денег для сделок, то есть для ежедневного финансирования текущих расходов (Трансакционный мотив). 2. сбережение денег на случай будущих непредвиденных расходов (Мотив предосторожности). 3. сохранение денег в ожидании падения цен активов (Спекулятивный мотив). Величина спроса на деньги, сберегаемых для этих целей, зависит от двух основных факторов (при неизменном уровне цен): процентной ставки и уровня дохода. Эту зависимость можно выразить в виде функции: QDm = f(i,Y). · Люди, храня деньги, отказываются от возможного дохода в виде процента, процентная ставка, следовательно, является альтернативными издержками хранения денег, это ценовой фактор спроса на деньги: чем выше процентная ставка, тем меньше величина спроса на деньги; · Чем больше доход, тем больше величина спроса на деньги при любом уровне процентной ставки. Это неценовой фактор спроса на деньги.

|

49. Концепции спроса на деньги. Факторы спроса на деньги: 1) уровень дохода; 2) скорость обращения денег; 3) ставка процента. Количественная теория денег определяет спрос на деньги с помощью уравнения обмена МV = РY. Предполагается, что скорость обращения V – величина постоянная. При условии постоянства V изменение количества денег в обращении М должно вызвать пропорциональное изменение номинального ВНП (РY). Но, согласно классической теории реальный ВНП (Y) изменяется медленно и только при изменении величины факторов производства и технологии можно предположить, что Y меняется с постоянной скоростью, а на коротких отрезках времени - постоянен. Поэтому колебания номинального ВНП будут отражать изменения уровня цен. Таким образом, изменение количества денег в обращении не окажет влияния на реальные величины, а отразится на колебаниях номинальных переменных. Это явление получило название «нейтральности денег». Классическая теория связывает спрос на деньги главным образом с реальным доходом. Кейнсианская – считает основным фактором – ставку процента. Хранение денег в виде наличности связано с определенными издержками. Они равны проценту, который можно было бы получить, положив их в банк или использовав на покупку других финансовых активов, приносящих доход. Чем выше ставка процента, тем больше мы теряем потенциального дохода, тем выше альтернативная стоимость хранения денег в виде наличности, а значит тем ниже спрос на деньги. |

|

50. Предложение денег. Денежные агрегаты. Под предложением денег понимают денежную массу в обращение т.е. совокупность платежных средств, обращающихся в стране в данный момент. Предложение денег в экономике осуществляет государство посредством банковской системы, включающей Центральный банк (ЦБ) и коммерческие банки (КБ). В целом предложение денег включает в себя наличность и депозиты. Наличность, поступившая в экономику от ЦБ, распределяется по следующим направлениям: одна часть оседает в кассе домашних хозяйств и фирм, другая поступает в КБ в виде депозитов. Для поддержания ликвидности КБ из имеющихся у них депозитов формируют на специальном счете в ЦБ обязательные резервы, представляющие собой установленное в законодательном порядке процентное отношение суммы минимальных резервов к абсолютным или относительным показателям пассивных (депозитов) или активных (кредитных вложений) операций. Оставшаяся у КБ часть денежных средств, называемая избыточными резервами, может выдаваться в виде ссуд населению и фирмам. ЦБ может контролировать предложение денег путем воздействия на денежную базу. Изменение денежной базы оказывает мультипликативный эффект на предложение денег. Инструменты воздействия на денежно-кредитную сферу: -норму обязательных резервов. Их изменение оказывает влияние на денежную базу, соответственно, и на предложение денег; -ставку рефинансирования, т.е. ставки, по которой ЦБ кредитует КБ, изменение которой приводит к изменению кредитных ставок КБ; -операции на открытом рынке, представляющие собой операции купли-продажи государственных ценных бумаг в финансовой системе. (Эти операции оказывают влияние на величину банковских резервов, следовательно, и на общую денежную массу). Денежные агрегаты - виды денег и денежных средств, отличающиеся друг от друга степенью ликвидности. Денежные агрегаты - показатели структуры денежной массы. Состав денежных агрегатов различен по странам. Чаще всего используются агрегаты: - МО - наличные деньги; - М1 - наличные деньги, чеки, вклады до востребования; - М2 - наличные деньги, чеки, вклады до востребования и небольшие срочные вклады; - МЗ - наличные деньги, чеки, вклады; - L - наличные деньги, чеки, вклады, ценные бумаги. |

51. Денежный рынок. Равновесие денежного рынка. Последствия изменений в предложении денег на параметры равновесия денежного рынка. Денежный рынок - это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, это сеть институтов, обеспечивающих взаимодействие спроса и предложения денег. Равновесие на денежном рынке устанавливается, когда спрос на деньги равен их предложению, что может быть достигнуто при определенной банковской процентной ставке. Сохраняться равновесие на денежном рынке будет в том случае, когда процентная ставка будет изменяться в том же направлении, что и доход. (Например, если доходы в экономике возрастут, то это приведет к росту спроса на деньги, а следовательно, к увеличению процентной ставки, в этом случае будет увеличиваться альтернативная стоимость хранения денег и снижаться курс ценных бумаг, что уменьшит спекулятивный спрос на деньги, увеличит покупку фирмами и домашними хозяйствами финансовых активов и даст возможность поддерживать денежный рынок в равновесном состоянии. При снижении доходов возникает обратная ситуация). Увеличение предложения денег в экономике приводит к понижению банковской процентной ставки. Один из самых распространенных способов государственного воздействия на экономику является систематическое нарушение равновесия денежного рынка. Эта политика используется государством для воздействия на реальный сектор экономики путем изменения уровня процентных ставок, который в свою очередь оказывает влияние на инвестиции, занятость, объем производства и уровень доходов. Однако активное использование данной политики может привести к попаданию экономики в ликвидную ловушку - эта такая ситуация в экономике, когда процентные ставки находятся на минимально возможном уровне и дальнейшее увеличение предложения денег не способно оказать на них никакого влияния, в результате чего происходит разрыв между товарным и денежным рынками, растет спрос на деньги и усиливается инфляция. Выход из ликвидной ловушки возможен лишь силами государства с использованием активной финансовой ловушки. |

|

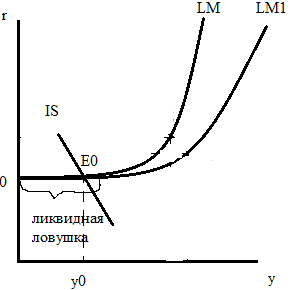

52. Кривая LM – кривая равновесия денежного рынка. Наклон и сдвиги кривой. LM (L- предпочтение ликвидности, M – деньги, спрос на деньги) LM- показывает множество комбинаций ставки процента и уровня нац дохода и выпуска, при котором денежный рынок находится в состоянии равновесия. Построение LM.

Денежный рынок кривая LM MS(предложение денег)=C+D (наличные деньги + деньги на депозитах) MD общий спрос на деньги = трансакционный спрос (для сделок) + спрос для активов При увеличении ВВП с у1 в у2 спрос на деньги увеличивается с MD в MD2 В левой части LM имеет горизонтальный участок – ликвидная ловушка – ситуация на денежном рынке, когда процентная ставка не реагирует на изменение предложения денег, оставаясь на прежнем низком уровне. Во всех точках выше LM денежный рынок не в равновесии MS > MD Во всех точках ниже LM денежный рынок не в равновесии MS< MD/ Сдвиги LM - увеличение предложения денег – кривая сдвигается вправо - рост спроса на деньги – кривая влево - увеличение уровня цен - кривая влево, уменьшение – вправо. Определяющими факторами наклона LM являются : Кривая более пологая: - если чувствительность спроса на деньги к динамике ставки процента велика. - если чувствительность предложения денег к динамике ВВП невелика. |

53. Равновесие товарного и денежного рынка. Модель IS-LM IS – показывает множество комбинаций процентных ставок и уровней национального дохода и выпуска, при которых товарный рынок находится в состоянии равновесия и выполняется условие S=Iзаплан. LM – показывает множество комбинаций процентных ставок и уровнем дохода, при которых денежный рынок находится в состоянии равновесия.

(Равновесие товарного и денежного рынка) А – равновесие только на товарном рынке, а на денежном нет. AD<AS. В – денежный рынок в равновесии, а товарный нет. AS>AD/ Существует только одна точка, где тот и тот рынок находится в равновесии. Модель IS – LM анализируется для 2х временных периодов. - в краткосрочном периоде модель с фиксированными ценами. - в долгосрочном периоде экономика находится в состоянии полной занятости, а уровень цен подвижен, следовательно в долгосрочном периоде IS – LM с гибкими ценами. Предпосылки анализа IS – LM

|

|

54.Макроэкономический анализ фискальной политики в модели «IS-LM” . Эффект вытеснения Если экономика находится в состоянии спада или депрессии, то равновесный выпуск (y0) меньше потенциального выпуска, следовательно надо проводить стимулирующую фискальную политику с целью стабилизации экономики, роста выпуска и занятости. Для этого необходимо :

Предположим, что правительство увеличило государственные расходы, при первоначальной ставке процента (r0) экономическая система должна была бы двигаться к новому равновесию (из точки Е0 в т.Е1, тогда равновесный выпуск составил бы величину y1), однако увеличение государственных расходов приводит к росту доходов, а также увеличивает спрос на деньги, что приводит к повышению процентной ставки. Поэтому экономическая система будет двигаться от Е0 к новому состоянию равновесия в т.Е2. Таким образом при стимулирующей фискальной политике происходит рост выпуска (от у0 до у2) с одновременным повышением процентной ставки. При проведении стимулирующей фискальной системы возникает эффект вытеснения. Он связан с тем, что рост процентной ставки вытесняет часть инвестиционных расходов (у1-у2 – величина эффективного вытеснения). Стимулирующая фискальная политика будет эффективна, если прирост выпуска будет превышать величину эффективного вытеснения. Эффект вытеснения будет мал в 2 случаях: 1. Если инвестиции и чистый экспорт малочувствительны к повышению процентных ставок (графически этому соответствует более крутая кривая IS). 2. Если спрос на деньги высокочувствителен к изменению процентной ставки (графически– более пологая кривая LM). Отсюда стимулирующая фискальная политика наиболее эффективна при сочетании крутой IS и пологой LM. |

55. Денежно-кредитная политика: сущность , цели. Рестрикционная и экспансионистская денежно-кредитная политика. Денежно-кредитная политика – система мер, проводимых центральным банком с целью воздействия на параметры денежного рынка, а в конечном итоге на всю экономику в целом в целях её стабилизации. Различают промежуточные и конечные цели. Конечные цели: 1. Рост выпуска и занятости. 2. Стимулирование экономического роста. 3. Стабилизация уровня цен. 4. Стабильное состояние платежного баланса. Промежуточные цели: 1. Изменение предложения денег. 2. Изменение процентной ставки. 3. Стабилизация валютного курса, национальной валюты. Различают 2 вида денежно-кредитной политики: 1. Экспонсианистская (политика «дешёвых» денег). 2. Рестрикционная (политика «дорогих» денег). Конечные цели экспонсианистской политики: 1.Стабилизация национального выпуска. 2.Выведение экономики из спада. 3.Рост занятости. Промежуточные цели: 1.Увеличение денежного предложения. 2.Уменьшение процентной ставки. Рестрикционная политика: конечные цели: 1.Стабилизация уровня цен. 2.Снижение инфляции. Промежуточные цели: 1.Уменьшение денежного предложения. 2. Рост процентной ставки |

|||

|

1.Предмет макроэкономики. Методы и принципы макроэкономического анализа Макроэкономика – это наука, которая изучает поведение экономики в целом или ее крупных совокупностей (агрегатов). Макроэкономика изучает экономику как единое целое, исследует проблемы, общие для всей экономики, и оперирует совокупными величинами, такими как ВВП, нац. доход, сов. спрос, сов. предложение, сов. потребление, инвестиции, общий уровень цен, уровень безработицы, гос.долг и др. Основными проблемами, которые изучает макроэкономика, являются: экон. рост и его темпы; экон. цикл и его причины; уровень занятости и проблема безработицы; общий уровень цен и проблема инфляции и др. Макроэкономика не просто описывает макроэкон. явления и процессы, но выявляет закономерности и зависимости между ними, исследует причинно-следственные связи в экономике; позволяет разработать принципы экономической политики; позволяет составлять прогнозы, предвидеть будущие экон. проблемы. Методы и принципы макроэкономического анализа-абстрагирование, (использование моделей для исследования и объяснения экономических процессов и явлений); сочетание методов дедукции и индукции; сочетание нормативного и позитивного анализа; использование принципа «при прочих равных условиях», предположение о рациональности поведения экономических агентов и др. Особенность макроэкон. анализа состоит в том, что его важнейшим принципом выступает агрегирование. Агрегирование представляет собой объединение отдельных элементов в одно целое, в агрегат, в совокупность. Агрегирование позволяет выделить четыре макроэкон. агента: домохозяйства, фирмы, государство, иностранный сектор. |

2. Макроэкон. Модель кругооборота продуктов, ресурсов и доходов в экон. Системе. Включение гос-ва в модель кругооборота. Экон.кругооборот - круговое движение реальных экон. благ, сопровождающееся встречным потоком денежных поступлений и расходов. Это схематичноеное изображение взаимосвязанных основных рын.потоков в экономике. Рын. кругооборот включает следующие блоки: 1) домохозяйства; 2) фирмы; 3) рынок ресурсов; 4) рынок продуктов. Домохоз-ва рассматриваются как собственники всех ресурсов: труда, капитала, земли и предприним.способностей. За ресурсы, поставляемые на рынок ресурсов, домохоз-во получает ден.доход (з/п за труд, арендную плату за землю, % за капитал, прибыль за предприним. способности). Ден.доход расходуется на приобретение товаров и услуг на рынке продуктов. Следовательно, домохоз-ва формируют спрос на продукты и услуги и предложение на рынке ресурсов. Фирмы организуют пр-во товаров и продают их на рынке продуктов. Выручка от продаж ис-ся для покупки ресурсов, то есть превращается в издержки производства товаров. Фирмы формируют спрос на ресурсы и предложение товаров и услуг на рынке продуктов. В процессе кругооборота формируются 2 потока: 1) против час. стрелки - поток экон. ресурсов; 2) по час. стрелке - поток ден. доходов, потреб. расходов и издержек производства. Вмешательство гос-ва в рын. экономику существенно видоизменяет схему кругооборота. Как один из участников кругооборота гос-во выполняет следующие функции:- собирает налоги;- перераспределяет доходы посредством трансфертных платежей;- выплачивает з/п раб-ам госсектора и госслужащим;- покупает на рынках экон. ресурсы и продукты;- выступает в роли производителя общ. и квазиобщ. благ, а также других товаров и услуг. |

|||

|

9. Совокупное предложение в краткосрочном и долгосрочном периодах. Неценовые факторы совокупного предложения.

Представители классической школы рассматривали в долгосрочном периоде и считали, что она функционирует в полной занятости, следовательно кривая AS – вертикальная. РИСУНОК Кейнсианская школа рассматривала экономику в краткосрочном периоде, когда она не находится в состоянии полной занятости и считали, что AS горизонтальная или восходящая. РИСУНОК Неценовые факторы:

Под влиянием одного или нескольких факторов произойдет увеличение AS (сдвиг вправо), или уменьшение AS (сдвиг влево) РИСУНОК |

10.Макроэкономическое равновесие в модели «совокупный спрос – совокупное предложение».Равновесный объем национального производства. В отличие от классической модели, где совокупное предложение определяет совокупный спрос, в кейнсианской модели совокупный спрос определяет совокупное предложение и соответствующий этому уровень занятости. Проблема занятости сводится к определению национального дохода. Равновесие экономики возможно в условиях неполной занятости, следовательно, полная занятость не достигается в экономике автоматически, что вызывает необходимость государственного вмешательства.

Пересечение кривых совокупного спроса и совокупного предложения определяет равновесный уровень цен и равновесный объем национального производства. Любой объем ВНП, при котором не достигается равенство совокупного спроса и совокупного предложения, свидетельствует либо о недопроизводстве (AD > AS), либо о перепроизводстве (AS > AD) и невозможности реализовать продукцию C + I + G + Xn = YE – условие достижения равновесия ВВП. |

|||

|

56. Макроэкономический анализ денежно-кредитной политики в модели IS-LM, ликвидная и инвестиционная ловушки. Рассмотрим эффективность денежно-кредитной политики на примере политики дешевых денег в модели IS-LM с фиксированными ценами.

y0 значительно меньше у* потенциального выпуска, поэтому необходимо увеличить выпуск продукции и уровень занятости. Проанализируем относительную эффективность политики дешевых денег и ее стимулирующий эффект на рост выпуска и доход. Стимулирующий эффект будет значителен - если I и Xn высокочувствительны к динамики ставки процента. Графически этому соответствует более пологая кривая IS. - если, MS предложение денег малочувствителен к динамики ставки процента. Графически этому соответствует более крутая LM. Сильно эффективная политика:

y1-y = 1 При росте предложения денег LM переходит в LM1 Слабая неэффективная политика:

у1-у=2 1>2 Следовательно политика дешевых денег будет эффективной при сочетании пологой IS и крутой LM. Политика неэффективна в случае возникновения ликвидной и инвестиционной ловушек.

Ликвидная ловушка-эта такая ситуация в экономике, когда процентные ставки находятся на минимально возможном уровне и дальнейшее увеличение предложения денег не способно оказать на них никакого влияния, в результате чего происходит разрыв между товарным и денежным рынками, растет спрос на деньги и усиливается инфляция.

Инвестиционная ловушка возникает в том случае, если спрос на инвестиции абсолютно не эластичен к ставке процента. В этом случае кривая спроса на инвестиции вертикальна, в этом случае IS также вертикальна.

Инвестиции не увеличиваются, а следовательно выпуск также не растет. |

57. Передаточный механизм денежно-кредитной системы: кейнсианский и монетаристский подходы. Существует ряд разногласий между кейнсианцами и монетаристами о механизме действия денежно-кредитной системы. Кейнсианский подход: 1.Кейнсианцы считают рыночную экономику неустойчивой и полагают, что государство должно вмешиваться в регулирование рыночной экономики, посредством различных инструментов, включая и денежно-кредитную политику. 2.Основное уравнение, на котором базируются кейнсианцы: Y=C+I+G+Xn. 3.Кейнсианцы пологают, что изменение денежного предложения влияет не на все компоненты совокупных расходов, а только на инвестиционные расходы (I) через изменение процентной ставки. 4.Цепочка передаточного механизма в представлении кейнсианцев такова (на примере политики «дешёвых» денег): Центральный банк намеревается проводить политику «дешёвых» денег → изменение резервов коммерческих банков (резервы увеличиваются) → предложение денег увеличивается → понижение процентной ставки → рост инвестиций → возрастание дохода. 5.Кейнсианцы пологают, что денежно-кредитная политика не всегда эффективна вследствие возникновения на денежном рынке ситуации ликвидной ловушки. 6.Кейнсианцы предполагают для регулирования экономики использовать инструменты фискальной политики. Монетаристский подход:1.Монетаристы считают рыночную экономику достаточно устойчивой и пологают, что государственное регулирование необходимо свести к минимуму. 2.Основное уравнение, на котором базируются монетаристы (уравнение Фишера): MV=PY→M=PY/V (где M-количество денег, V-скорость обращения денег, Р-уровень цен, Y-реальный ВВП, РY-номинальный ВВП. 3.Монетаристы пологают, что связь между предложением денег и номинальным ВВП более тесное, чем предполагают кейнсианцы. Монетаристы утверждают, что рост предложения денег оказывает влияние на рост совокупного спроса в целом. 4.Цепочка передаточного механизма в представлении монетаристов такова (на примере «дешёвых» денег): политика «дешёвых» денег → изменение резервов коммерческих банков (резервы увеличиваются) → увеличение предложения денег → увеличение совокупного спроса → увеличение дохода. Но монетаристы не советуют изменять предложение денег в краткосрочном периоде по 2 причинам: 1.Существование временного лага. 2.Регулирование процентной ставки- ошибочная цель. Милтон Фридмен обосновал денежное правило, согласно которому, изменение денежного предложения должно осуществляться с учетом среднегодового темпа экономического роста. |

|||