- •Методические рекомендации по подготовке (защите) выпускных квалификационных и курсовых работ

- •Раздел 1. Общие требования к подготовке выпускных квалификационных и курсовых работ……………………………5

- •Раздел 2. Общие сведения о порядке выступления и защиты выпускной квалификационной работы…………….18

- •Раздел 3 основные требований к оформлению работы……22

- •Введение

- •Раздел 1. Общие сведения о подготовке квалификационных и курсовых работ

- •1.1. Общие сведения

- •1.2. Выбор темы, подбор литературы, разработка задания и согласование с научным руководителем

- •1.3. Разработка и структурно-логическая схема построения работы

- •Раздел 2. Общие сведения о порядке выступления и защиты выпускной квалификационной работы

- •2.1.Процедура защиты выпускной квалификационной работы

- •2.2. Критерии оценки выпускной квалификационной работы

- •Раздел 3 основные требований к оформлению выпускных квалификационных и курсовых работ

- •3.1. Основные требований к оформлению работы

- •3.2. Примеры оформления рисунков, таблиц, формул Образец оформления рисунков

- •Образец оформления таблиц

- •Образец оформления формул

- •3.3. Правила оформления списка источников и ссылок на литературу

- •Учебники и учебные пособия

- •Заключение

- •Оформление вкр (дипломной (курсовой) работы и проекта)

- •Таблицы, рисунки и формулы

- •Как можно сделать оглавление?

- •Приложение 3 структура введения выпускной квалификационной работы введение

Как можно сделать оглавление?

Н

а

первом листе дипломной работы пишем

слово «Оглавление» нажимаем на Enter,

вставляем разрыв страницы

а

первом листе дипломной работы пишем

слово «Оглавление» нажимаем на Enter,

вставляем разрыв страницы

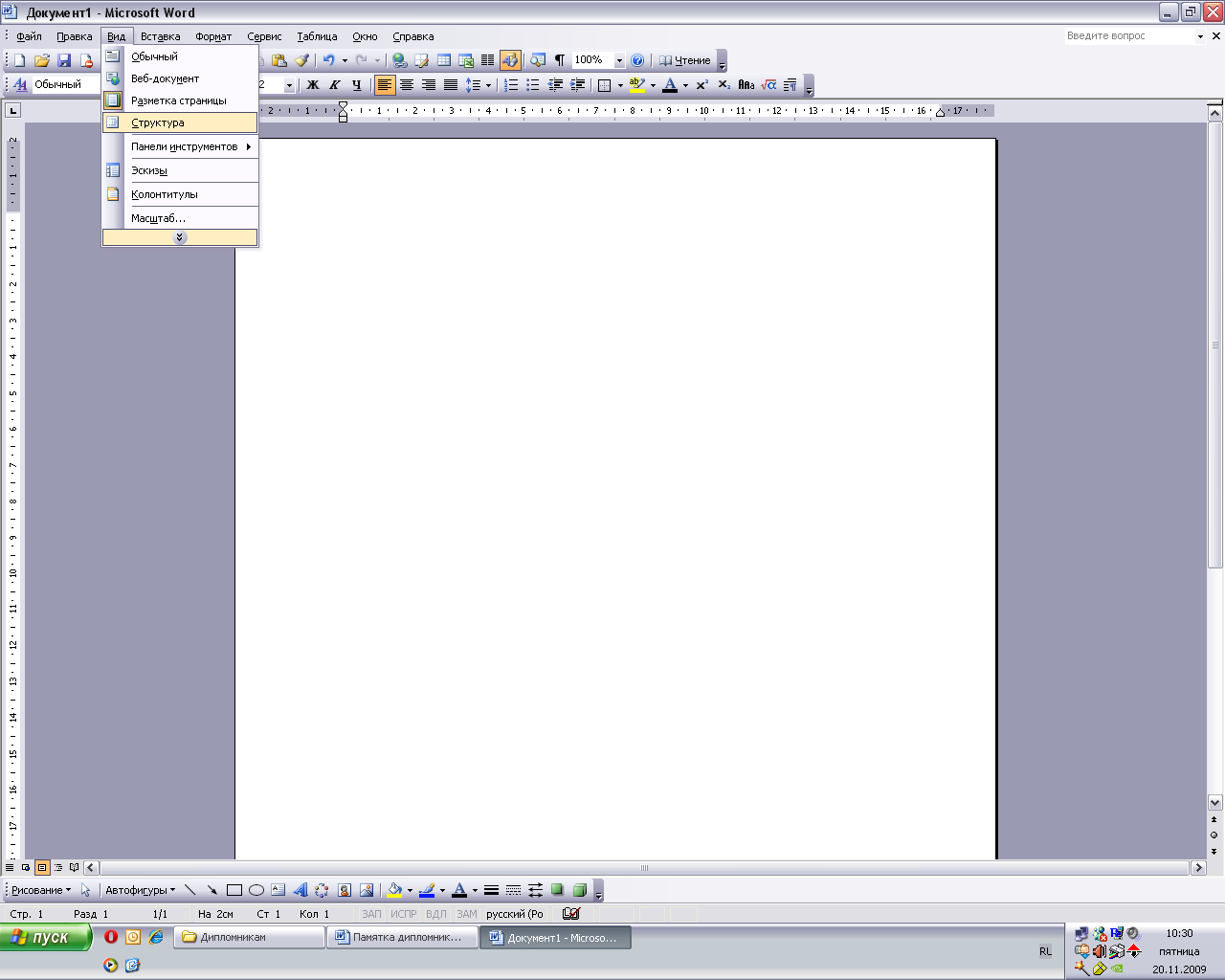

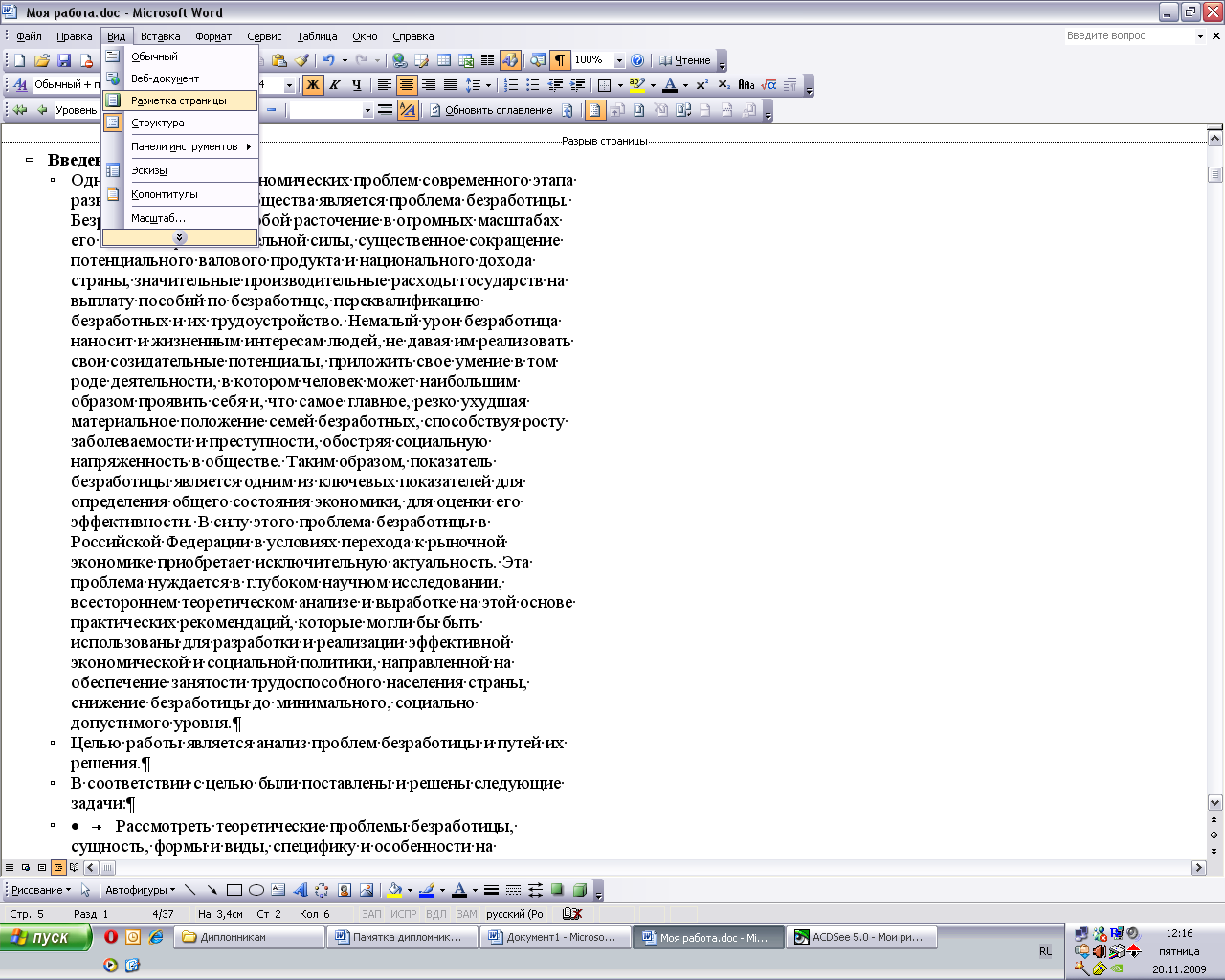

Переходим в режим структуры документа ВИД→СТРУКТУРА

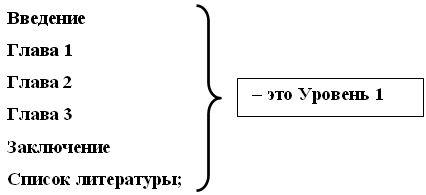

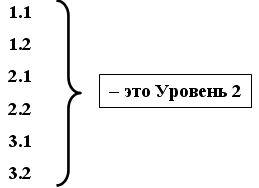

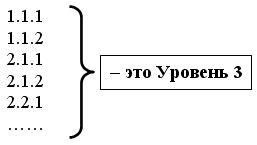

Находим наши главы разделы и подразделы и проставляем уровни

Возвращаемся обратно ВИД→РАЗМЕТКА СТРАНИЦЫ

и ставим курсор в точку, где должно быть наше оглавление

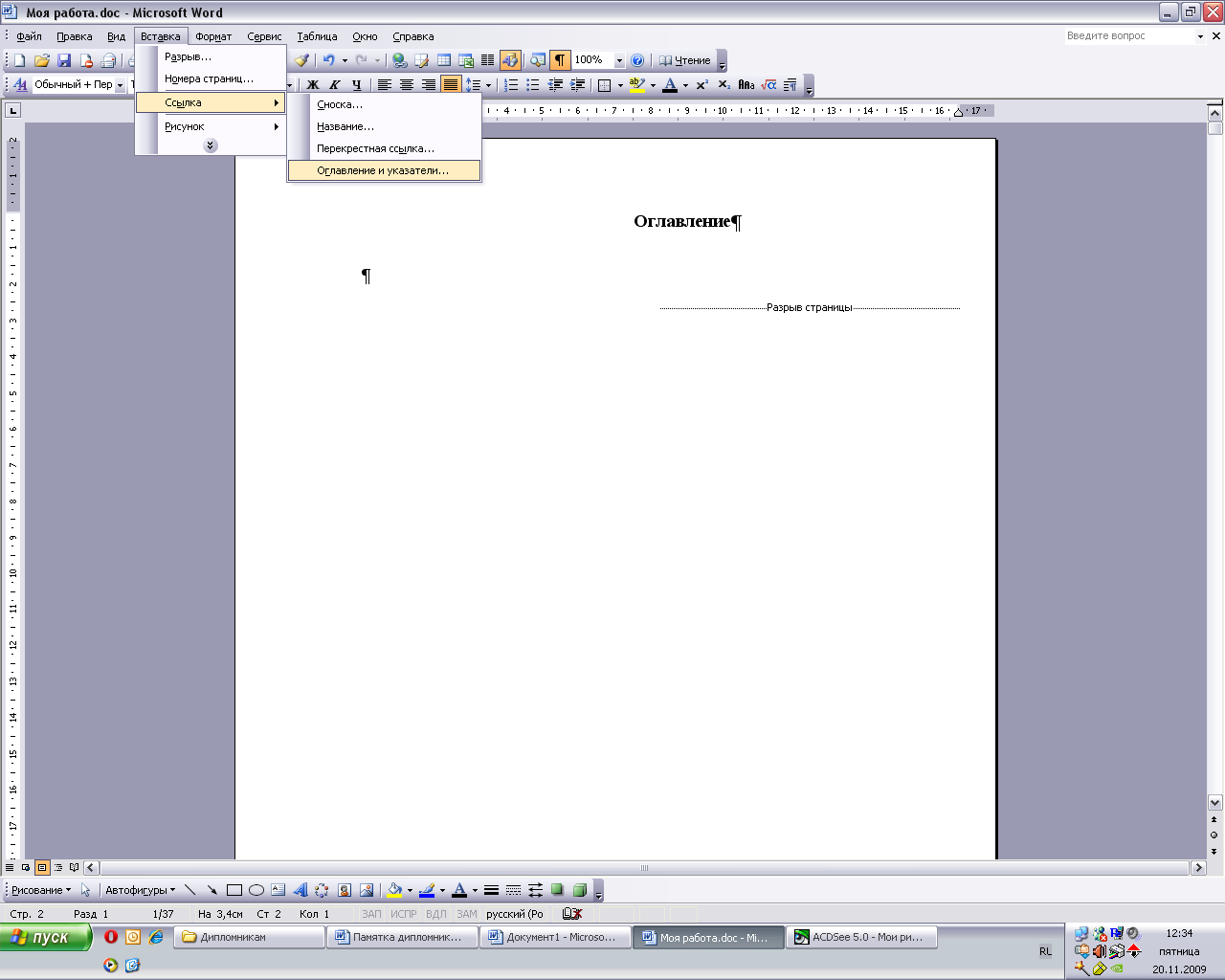

Вставляем оглавление: ВСТАВКА→ССЫЛКА→ОГЛАВЛЕНИЕ И УКАЗАТЕЛИ

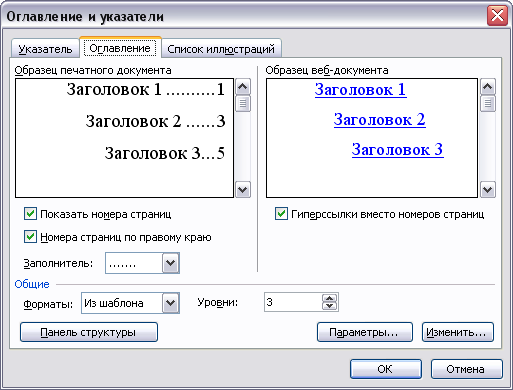

В открывшемся окошке выбираем вкладку оглавление, делаем так, как на рисунке и жмем ОК

Остается его (оглавление) отформатировать в соответствии с требованиями:

шрифт Times New Roman,

размер 14 пт,

междустрочный интервал полуторный

начертание обычный

ПРИЛОЖЕНИЕ 2

ОБРАЗЕЦ ДОКЛАДА ПО ТЕМЕ ВЫПУСКНОЙ КВАЛИФИКАЦИОННОЙ РАБОТЫ

Уважаемые, председатель и члены государственной аттестационной комиссии разрешите представить вашему вниманию доклад по теме выпускной квалификационной работы «Оценка эффективности кредитных операций(на примере ЗАО «ВТБ 24»)»

Банки являются неотъемлемыми атрибутами современной цивилизации. Каждый человек, так или иначе, постоянно или время от времени обращается к банковским услугам. Банки создают основу рыночного механизма, с помощью которого функционирует экономика потоков, в первую очередь кредитных, способствовать обеспечению наиболее рационального использования финансовых ресурсов общества и перелива капитала в те отрасли хозяйства страны, где отдача от вложений будет максимальной.

Деятельность банков многообразна. В современном обществе банки занимаются самыми разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения; через них осуществляется финансирование народного хозяйства, страховые операции, купля-продажа ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом. Банки выступают в качестве консультантов, учувствуют в обслуживании народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятие.

Кредитование предприятий и населения относится к традиционным видам банковских услуг. Оказание кредитных услуг - это важнейшая функция банка.

Кредитные операции - это операции, приносящие коммерческому банку значительную часть прибыли. Следовательно, одним из направлений экономического анализа банковской деятельности является анализ кредитных операций банка, ведь оказание кредитных услуг клиентам – это важнейшая функция банка. Проблемы экономического анализа операций кредитования весьма обширны и многогранны. Анализ кредитного портфеля в условиях экономического кризиса показывает необходимость проводить в статике и динамике структуру кредитных вложений, анализ обеспеченности выданных ссуд, анализ движения выданных кредитов, анализ формирования резерва на возможные потери по выданным кредитам.

Цель дипломного проекта: оценка и разработка рекомендаций по повышению эффективности кредитных операций коммерческого банка.

Для достижения вышеуказанной цели были поставлены и решались следующие задачи:

Рассмотреть теоретические основы кредитных операций коммерческого банка.

Исследовать методики оценки кредитных операций в коммерческом банке.

Рассмотреть экономическую характеристику коммерческого банка ЗАО «ВТБ 24».

Проанализировать и дать оценку кредитного портфеля коммерческого банка (на примере ЗАО «ВТБ 24»)

Разработать проект мероприятий по повышению эффективности кредитных операций коммерческого банка ЗАО «ВТБ 24».

Объектом исследования является коммерческий банк ЗАО «ВТБ 24»

Предметом дипломного исследования является процесс оценки эффективности кредитных операций.

Теоретической и методологической основой работы послужили труды зарубежных и российских ученых: Горчакова А.А., Куликова А.А., Лаврушина О.И., Миловидова Д.А., Обухова Н.П., Полищук А.И. Для проведения исследования, изложенного в данной работе, была использована финансовая отчетность ЗАО «ВТБ 24», законы, инструкции и другие правовые акты, внутренние положения и инструкции анализируемого банка, мои собственные данные полученные в результате исследования.

Структура работы состоит из введения, трех глав, заключения, списка литературы и приложений.

Во введении обоснована актуальность выбора темы, определены предмет, объект, цель и соответствующие ей задачи, охарактеризованы методы исследования и источники информации, выявлена проблема.

Первая глава является теоретической и носит название «Теоретические и методологические основы эффективности кредитных операций». В данной главе дано понятие, рассмотрены виды и методы банковского кредитования, рассмотрен порядок оформления и выдачи кредитов, рассмотрено понятие кредитоспособности и платежеспособности коммерческого банка.

Вторая глава посвящена оценке эффективности кредитных операций на примере ЗАО «ВТБ 24». В данной главе дана характеристика ЗАО «ВТБ 24», проведен анализ кредитного портфеля и выяснена доходность и эффективность кредитных операций.

Третья глава является проектной и посвящена разработке мероприятий по повышению эффективности кредитных операций ЗАО «ВТБ 24».

В заключении приведены основные выводы по работе.

На сегодняшний день ВТБ 24 - второй по величине розничный банк в России. Сеть банка на конец 2011 года формировали 600 филиалов и дополнительных офисов. Офисы продаж размещены в 69 регионах, в 194 городах, сеть покрывает 70% городского населения РФ. В 2011 г. Число клиентов банка достигло 6,7 млн.

За 2011 год уставный капитал Банка составил 50,7 млрд. рублей. Прибыль после налогообложения Банка за 2011 год составила 19,8 млрд. рублей.

Основой активных операций коммерческого банка являются операции кредитования. На них приходится более 60% всех активов коммерческих банков. Именно кредитные операции, несмотря на свой высокий риск, являются для банков наиболее привлекательными, так как они составляют главный источник их доходов.

На основании проведенного анализа кредитных операций банка ЗАО «ВТБ24» за 2009 – 2011 гг. можно сделать следующие выводы:

Банк ЗАО «ВТБ24» образован на базе Гута-Банка, не выдержавшего межбанковского кризиса 2004 года и выкупленного Внешторгбанком (ныне ВТБ) при активном участии Банка России;

Основными кредитными продуктами банка ЗАО «ВТБ24» являются:кредитование малого бизнеса; потребительское кредитование населения; ипотечное кредитование.

В чистой ссудной задолженности преобладает портфель розничных продуктов, на его долю приходится 76%. Это произошло по причине окончания миграции в ВТБ 24 розничного бизнеса Группы ВТБ;

За короткий срок банк ВТБ 24 вошел в число лидеров кредитования малого бизнеса. Среди компаний, пользующихся кредитами банка ВТБ 24 на развитие бизнеса больше всего предприятий розничной и оптовой торговли;

Автокредитование - это один из первых продуктов, который ВТБ 24 предложил своим клиентам. Программа автокредитования представлена 9 кредитами;

Банку ЗАО «ВТБ24» удается совмещать динамичный рост объемов кредитования с поддержкой на высоком уровне качества кредитного портфеля. Ситуация с «плохими» кредитами в банке ЗАО «ВТБ24» лучше чем в целом по России, т.к. в кредитном портфеле банковской системы России «плохие» кредиты (сомнительные, проблемные, безнадежные) составляют 13,5%, а в банке ВТБ 24 – 9,9%;

На 01.01.2012 г. просроченная ссудная задолженность по отношению ко всей ссудной задолженности составляла 1,12%. Это ниже чем в среднем по банковскому сектору России (1,558%) и по ОАО Сбербанк РФ (1,164%).

8) Согласно результатам проведённого анализа, в 3АО «ВТБ24» постоянно ведётся работа по улучшению качества потребительского кредитования, что способствует росту затрат (на проведение опросов, обработку данных, приобретение обзоров рынка кредитования, аудиторские проверки, затраты на внутренний контроль). Поэтому банку следует направить усилия не только на улучшения качества услуг, но и на увеличение объема выполняемой работы, в результате чего у него появится возможность преумножить прибыль.

9)Для преодоления названой проблемы в дипломной работе предложены мероприятия по повышению эффективности кредитных операций, к ним относится внедрение скоринговой системы оценки кредитного риска и интервью.

Из двух рассмотренных сценариев внедрения скоринговой системы был выбран тот, который предполагает увеличение числа обрабатываемых кредитным отделом и кредитной комиссией заявок на кредит, которая позволит увеличить производительность кредитного отдела, может рассмотреть большее число заявок на кредит; более избирательно подходить к выбору клиентов и среди множества заявок выделить именно те, которые сопряжены с меньшим риском невозврата; скорость обработки заявки на кредит увеличивается в 6 раз; скорость обработки заявки кредитной комиссией сокращается в пять раз.

В качестве рекомендаций по снижению невыплат по кредитам, можно посоветовать часть работников отдела по работе с клиентами задействовать на уведомление клиентов о текущей задолженности и выяснение причин подобной задолженности; часть работников кредитной комиссии задействовать по работе с должниками, имеющими задолженность в связи с потерей работы: реструктуризация задолженности, предоставление права погашения процентов без уплаты основного долга и др.);часть работников юридического отдела следует задействовать в секторе подготовки необходимых документов для передачи рассмотрения дела в суд по задолженности клиентов, уклоняющихся от уплаты долгов по кредиту; работников отдела безопасности задействовать на выполнение мероприятий по проведению личных встреч с должниками, снять обязанности по составлению баз должников, выяснения причин невыплат по кредиту

Для комплексного подхода мы также предлагаем часть работников отдела по работе с клиентами задействовать на уведомление клиентов о текущей задолженности и выяснение причин подобной задолженности, часть работников кредитной комиссии задействовать по работе с должниками, имеющими задолженность в связи с потерей работы, часть работников юридического отдела следует задействовать в секторе подготовки необходимых документов для передачи рассмотрения дела в суд по задолженности клиентов, уклоняющихся от уплаты долгов по кредиту.

Благодаря предложенным мероприятиям представляется возможность повышения эффективности кредитных операций ЗАО "ВТБ 24", а значит поставленные задачи были решены и цель исследования достигнута.

ДОКЛАД ОКОНЧЕН СПАСИБО ЗА ВНИМАНИЕ