- •Исследования агентских концепций структуры капитала на развитых рынках Описание выборок

- •Методология

- •Результаты

- •Эмпирические проблемы тестирования концепции

- •Исследования агентских концепций структуры капитала на развивающихся рынках Описание выборок

- •Методология

- •Результаты

- •Особенности исследований на развивающихся рынках

- •Список использованной литературы

Методология

В статье J. Li5 проверялись следующие гипотезы:

-

Концентрация собственности оказывает положительно влияние на деятельность компании. Среди наиболее крупных компаний, торгуемых на различных фондовых биржах вряд ли можно встретить множество с распыленной собственностью. Как правило, у компании существует единственный контролирующий собственник. С точки зрения агентской теории это оправдано – конфликт интересов акционеров и менеджмента может быть проще урегулирован, когда с обеих сторон выступает единственное наиболее заинтересованное лицо. В случае, если собственность распылена, возможности для контроля менеджмента сильно снижаются. А также процент собственников-аутсайдеров в совете директоров при высокой концентрации собственности будет невелик.

-

Наличие доли акций в руках банка стимулирует деятельность компании и отрицательно влияет на наличие аутсайдеров в составе совета директоров. Банки владеют долей в компании, так как таким образом им проще контролировать деятельность фирмы, которой выдано заемное финансирование.

-

Наличие государственной собственности положительно влияет на количество инвесторов-аутсайдеров в составе совета директоров. Так как государственные компании предлагают определенную финансовую поддержку, то взамен они требуют большее раскрытие информации и публичности от компании. И следовательно, для контроля деятельности и принимаемых решений в составе совета директоров необходимы инвесторы-аутсайдеры.

Итоговая регрессия оценивала зависимость процента инвестров-аутсайдеров от перечисленных характеристик собственности, размера фирмы (логарифм выручки), показателей деятельность компании (рентабельность активов), финансового рычага (уровень долгосрочного долга к активам), наличия международной деятельности компании, степени диверсификации, размера совета директоров, наличие лидеров в нем.

В качестве зависимой переменной в статье S.Hol и N.Van der Vijst6 использовалось отношение долга к общим активам, при этом отдельно строились регрессии для краткосрочного долга, долгосрочного долга и общего долга. В качестве прокси для агентской теории использовался темп роста выручки. При этом была выдвинута гипотеза о том, что темп роста выручки положительно связан с краткосрочным долгом, отрицательно с долгосрочным долгом и общим уровнем рычага. При этом панельные данные исследовались с помощью регрессии с фиксированными эффектами.

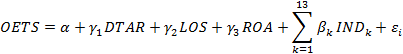

В работе H. Zhang, S. Li7 на выборке из 323 компании сначала тестировалась регрессия:

![]() (1)

(1)

где ![]() – вектор контрольных переменных

(логарифм продаж, ROA, 13

дамми для отраслей). Где согласно гипотезе

зависимость должна быть отрицательной.

– вектор контрольных переменных

(логарифм продаж, ROA, 13

дамми для отраслей). Где согласно гипотезе

зависимость должна быть отрицательной.

Далее были проведены одномерные тесты. Для этого была сделана подвыборка из первоначальных 323 компаний:

- Значительное изменение ![]() для фирмы относительно его среднего

значения в течение 10 лет

для фирмы относительно его среднего

значения в течение 10 лет

- 10-летний период поделен на 2 подпериода,

в которых ![]() приблизительно постоянен. В одном

компания с низким рычагом (LLS),

в другом – с высоким (HLS).

Каждый из них должен быть не менее 2 лет.

приблизительно постоянен. В одном

компания с низким рычагом (LLS),

в другом – с высоким (HLS).

Каждый из них должен быть не менее 2 лет.

Конечная выборка для одномерных тестов

состояла из 168 компаний с 1995 по 2005 года.

Далее тестировалась гипотеза посредством

сравнения средних значений ![]() в двух подпериодах и проверки гипотезы

из регрессии (1). t-тест

использовался для проверки значимости

разницы

в двух подпериодах и проверки гипотезы

из регрессии (1). t-тест

использовался для проверки значимости

разницы ![]() для этих подпериодов.

для этих подпериодов.

Многомерные тесты

Были проведены 4 регрессии для 2004 и 2005 годов:

![]() (2)

(2)

![]() (3)

(3)

![]() (4)

(4)

![]() (5)

(5)

Данные тесты показали отрицательною зависимость между прокси-переменных для агентских издержек и уровнем финансового рычага на уровне 10% значимости. Также была получена значимая отрицательная зависимость агентских издержек от размера фирмы. Коэффициент при ROA оказался незначимым.

Одномерные тесты

Одномерные тесты были сфокусированы на проверку значимости разницы между агентскими издержками для LLS и HLS периодов. Были поставлены 2 вопросы: действительно ли высокий рычаг значительно уменьшает агентские издержки? Если уровень долга значительно высок, меняется ли знак зависимости?

Для этого выборка из 168 компаний была поделена на 7 групп по соответствию DTAR: больше 1%, между 1 и 75%, между 75 и 50%, между 50 и 40%, между 40 и 30%, между 30 и 20%, между 20 и 10%.

Было выявлено, что с увеличением долга по группам компаний, соответственно разбиению, коэффициент при прокси для агентских издержек постоянно значим и отрицателен, и только при слишком высокой долговой нагрузке он становится положительным и незначимым.

В работе Michaelas et al.8 выдвигают ряд гипотез, соответствующих различным теориям структуры капитала, и затем тестируют их с помощью регрессии. Авторы используют анализ панельных данных, что позволяет проанализировать эффекты, специфические для типа компании (отрасли) и/или времени, что позволяет снизить или избежать смещения, возникающего из-за пропущенных переменных.

Кроме того, для исследования необходимо определить методологию расчета переменных, соответствующих детерминантам структуры капитала. Так, показателем возможностей роста является отношение нематериальных активов ко всем активам. Прошлый рост определяется как процентное увеличение активов за последние 3 года. В качестве показателя структуры активов использовано отношение основных средств к активам. Операционный риск измеряется как дисперсия рентабельности за период 1988-1995 гг.

В статье A. Berger, E. Bonaccorsi di Patti9 поставлена цель понять, применима ли агентская теория для банковского сектора США. Кроме того, они предлагают альтернативный подход, для изучения данной проблемы. Так, например, для оценки деятельности компании они предложили использовать не коэффициенты, полученные из отчетностей, которые являются наиболее часто используемыми характеристиками компаний, а показатель «profit efficiency».

Модель для тестирования агентской теории:

![]()

где EFFi – стандартная или альтернативная рентабельность прибыльности для i-той фирмы. ECAPI – это обратная величина финансового рычага (обычно для банков используется данная величина). Z1,i - вектор, включающий другие характеристики банка.

Эти переменные включают в себя показатели структуры собственности, рыночные факторы, факторы государственного регулирования и др.

Показатели структуры собственности включают три показателия: SHINSIDE – относится к доли акций, находящхся во владении высшего руководства, SH_5OWN – внешние держатели акций, владеющие более 5% и SHINSTIT – доля акций во владении институциональных инвесторов. Переменные предположительно должны положительно влиять на эффективность компании.

Следующие переменные описывают организационную структуру банка: MULTILAY – переменная равна 1, если руководство банка разделено на несколько слоев, OUTSTATE – если руководство банка не находится в стране функционирования. Для полной выборки также была включена дамми переменная, которая определяла, является ли банк холдиногом или нет.

Кроме того, были включены 7 дамми переменных для размера компании.

Прокси-переменная для рыночной силы банка, авторы включили средневзвешанный индекс Херфиндаля.

Таблица 2

|

|

Методология |

|

Jiatao Li (1994) |

Сross-sectional регрессии для 1987 года |

|

Hol S., Van der Wijst N. (2008) |

Зависимая переменная – D/TA (D – Short-term, long-term, total) Объясняющая переменная – темп роста продаж: D/LTD (+***), D/STD (-), D/TD (-) |

|

He Zhang and Steven Li(2008) |

Зависимая переменная - Агентские издержки(прокси OETS,опер.расходы/активы) Объясняющая переменная – DTAR(debt to assets ratio),и три контрольные: логарифм продаж, ROA, 13 дамми для отраслей |

|

Michaelas et al. (1999) |

Возможности роста = NA/TA (+) Прошлый рост = %Δ TA за последние 3 года (+) Структура активов = FA/TA (+) Операционный риск = дисперсия рентабельности (+) |

|

Berger, Bonaccorsi di Patti (2003) |

EFFi = f1(ECAPi, Zi) + ei EFF -стандартная или альтернативная рентабельность прибыльности для i-той фирмы, ECAP – обратная величина финансовому рычагу, Z- вектор переменных (для структуры собственности, организационной структуры, индекс Херфиндаля и др.) |