- •1.Суть екон. Зростання: типи, ресурси, темпи

- •2.Фактори екон. Зрост.. «Залишок Солоу». Граф. Аналіз екон. Зрост.

- •3. Сучасні тенденції в екон.Зрост. Проблема переходу до інноваційного типу екон.Розв

- •5. Закляте коло бідності

- •Тема 23. Інфляція та антиінфляційна політика

- •3). Використання кривої філіпса для аналізу інфляційних процесів:

- •5)Антиінфляційна політика держави:

- •6)Особливості інфляційного процесу в економіці україни

- •Тема 24:безробіття та політика зайнятості.

- •1. Зайнятість як макроекономічна проблема.

- •Тема25. Макроекономічна політика у відкритій економіці.

- •Структура платіжного балансу:

- •Тема 26 корисність

- •1.Корисність і уподобання в економічній теорії. Закон спадної граничної корисності.

- •5. Бюджетне обмеження і можливості споживача

- •6.Рівновага споживача

- •Тема 30 тгп та мікроекономічна модель фірми

- •Тема 30 тгп та мікроекономічна модель фірми

Структура платіжного балансу:

- торговельний баланс (співвідношення між грошовими виплатами і надходженнями по всіх товарних операціях: експорт, імпорт);

- платіжні надходження за послуги (пошта, фрахтування, страхування, туризм, брокерські послуги тощо);

- грошові потоки, пов'язані з рухом капіталу (інвестиції, кредити, позики, займи, депозити в іноземних банках, виплати відсотків і дивідендів іноземним інвесторам тощо);

- грошові перекази приватних осіб, громадських організацій, державних установ (перекази грошей родичам за кордон, пенсії громадянам, доброчинні перекази, міжнародна допомога тощо).

Більшість операцій між економічними агентами пов'язані із еквівалентним обміном цінностями, тобто зустрічними економічними потоками, що врівноважують один одного. В рахунках платіжного балансу повинні відображатися обидва потоки. Тому кожна операція фіксується в рахунках платіжного балансу подвійним записом.

Кредит - відтік за межі країни цінностей, які мають бути компенсовані надходженням цінностей (платежів) до країни.

Дебет - надходження цінностей у країну від нерезидентів, яке має бути компенсоване відтоком цінностей за межі країни.

Сальдо платіжного балансу - це різниця між надходженнями і витратами країни (кредитом та дебетом), де експорт зараховується із знаком „+" (кредит), імпорт із знаком „-" (дебет).

Сальдо платіжного балансу може бути активним та дефіцитним (пасивним).

Активне сальдо платіжного балансу - (якщо у підсумку виходить додатня величина) - означає, що виробниче і невиробниче споживання країни, яке задовольняється, у тому числі і за рахунок імпорту, менше за вироблений національний продукт. Звідси перевищення валютних надходжень від експорту над витратами валюти від імпорту.

Дефіцитне сальдо платіжного балансу - (якщо у підсумку від'ємне підсумкове сальдо) - означає, що країна споживає більше, ніж виробляє. Вона не має що продати на суму, еквівалентну її закупівлям за кордоном.

Кожна країна прагне до нульового сальдо платіжного балансу, для чого застосовуються такі заходи:

- валютна інтервенція - втручання національного банку в операції на валютному ринку через купівлю-продаж іноземної валюти з метою впливу на національну валюту;

- скорочення зовнішньоекономічних зв'язків;

- зміни внутрішньої фіскальної і грошово-кредитної політики;

- зміни валютного курсу.

13.4 В угодах в межах країни люди використовують національну валюту, але для проведення операцій за кордоном їм потрібна іноземна валюта. Для цих цілей існують спеціальні ринки, на яких може бути куплена або продана іноземна валюта і які називаються валютними ринками.

Національні валютні ринки існують у більшості країн світу, вони обмежуються економічним простором конкретної країни і регулюються її національним валютним законодавством.

Міжнародні валютні ринки сформувалися у країнах, в яких до мінімуму зведені обмеження на валютні операції (валютні обмеження). Такі ринки регулюються швидше за все міждержавними угодами, домовленостями самих учасників цих ринків, традиціями. Розміщуються вони переважно у містах із вдалим географічним положенням та з великою концентрацією транснаціональних банків, небанківських фінансових структур, комерційних компаній, яким потрібно здійснювати платежі на широких просторах світового ринку. Це, зокрема, Лондон, Нью-Йорк, Париж, Цюріх, Франкфурт-на-Майні, Сан-Франциско, Торонто, Токіо, Сінгапур, Гонконг та ін.

Розвиток новітніх засобів телекомунікацій та інформаційних технологій дає можливість поєднати окремі міжнародні ринки в єдиний світовий валютний ринок. Це забезпечується географічним розміщенням окремих ринків: з початком доби відкриваються азіатські ринки Токіо, Гонконгу, Сінгапура, після їх закриття починають працювати ринки європейські - Франкфурта, Парижа, Лондона, а під кінець їх роботи відкриваються ринки американського континенту - Нью-Йорка, Лос-Анджелеса тощо. Завдяки цьому будь-який суб'єкт валютного ринку може в будь-який час доби купити-продати валюту, оперативно зв'язавшись з відповідним міжнародним центром валютної торгівлі.

Валютний ринок можна класифікувати і за іншими критеріями:

• за характером операцій: ринок конверсійних операцій, ринок депозитно-кредитних операцій;

• за територіальним розміщенням: європейський, північно-американський, азіатський та ін.;

• за видами конверсійних операцій: ринок ф'ючерсів, ринок опціонів тощо;

• за формою валюти, якою торгують: ринок безготівкових операцій, ринок готівки.

Валютний ринок має всі атрибути звичайного ринку: об'єкти і суб'єкти, попит і пропозицію, ціну, особливу інфраструктуру та комунікації тощо.

Об'єктом купівлі-продажу на цьому ринку є валютні цінності, іноземні - для резидентів, коли вони купують чи продають їх за національну валюту, та національні - для нерезидентів, коли вони купують чи продають ці цінності за іноземну валюту.

Суб'єктами валютного ринку можуть бути будь-які економічні агенти (юридичні та фізичні особи, резиденти і нерезиденти) та посередники, насамперед банки, брокерські компанії, валютні біржі, які «зводять» продавців і покупців валюти та організаційно забезпечують операції купівлі-продажу.

Спільним для всіх суб'єктів валютного ринку є бажання одержати прибуток від своїх операцій.

Попит і пропозиція на валютному ринку мають ту особливість, що об'єктом та інструментом купівлі-продажу тут є гроші різної національної належності. Тому попит на іноземну валюту одночасно є пропозицією національної валюти та навпаки. Проте, коли мова йде про національні валютні ринки, то під попитом мається на увазі попит на іноземну валюту як бажання купити певну її суму, а під пропозицією - пропозиція іноземної валюти як бажання продати певну її суму.

Валютний ринок має власну інфраструктуру і широко розвинуту систему сучасних комунікацій, що забезпечують оперативний зв'язок у світовому масштабі. Залежно від організації торгівлі валютний ринок поділяється на біржовий і позабіржовий. На біржовому ринку торгівля валютою здійснюється організовано на спеціальному «майданчику», який називається валютною біржею.

Прискорено розвивається позабіржова валютна торгівля, коли продавці і покупці валюти вступають у прямі зв'язки між собою. Уся торгівля здійснюється через міжбанківський валютний ринок.

Встановлення курсу називається котируванням валюти.

Ціною на валютному ринку є валютний курс. Він являє собою ціну грошової одиниці даної валюти в грошових одиницях іншої валюти.

Розрізняють кон'юнктурні та структурні (довгострокові) чинники, які впливають на валютний курс.

Кон'юнктурні чинники пов'язані з коливаннями ділової активності, політичної та військово-політичної обстановки, з чутками (іноді ажіотажними), здогадками та прогнозами.

Поряд з кон'юнктурними чинниками, вплив яких важко передбачити, на попит та пропозицію валюти, тобто на динаміку її курсу, впливають і структурні чинники. Серед цих чинників можна назвати такі:

1. Зростання національного доходу - підвищений попит на іноземні товари.

2. Темпи інфляції. Чим вищі темпи інфляції в країні, тим нижчий курс її валюти, якщо не протидіють інші фактори. Таку тенденцію звичайно можна простежити в середньо- та довгостроковому плані.

3. Стан платіжного балансу. Активний - підвищенню курсу національної валюти, бо при цьому збільшується попит на неї з боку зовнішніх боржників. Пасивний - породжує тенденцію до зниження курсу національної валюти, тому що боржники продають її за іноземну валюту для погашення своїх зовнішніх зобов'язань.

У країнах, що розвиваються, ринок цінних паперів може гальмувати зростання курсу іноземної валюти, відволікаючи вільну грошову готівку від обміну на ВКВ.

4. Різниця процентних ставок у різних країнах. Вплив цього фактора на валютний курс зумовлюється двома основними обставинами. По-перше, зміна процентних ставок у країні впливає за інших рівних умов на міжнародний рух капіталів, насамперед короткострокових. Підвищення процентної ставки стимулює приплив іноземних капіталів, а її зниження заохочує відплив капіталів, у тому числі і національних, за кордон. По-друге, процентні ставки впливають на операції валютних ринків та ринків позичкових капіталів.

5. Діяльність валютних ринків та спекулятивні валютні операції. Якщо курс якої-небудь валюти має тенденції до зниження, то фірми та банки завчасно продають її на більш стійкі валюти, що погіршує позиції ослабленої валюти. Тим самим вони розширюють можливості валютної спекуляції та стихійного руху «гарячих» грошей.

6. Ступінь використання певної валюти на євроринку і в міжнародних розрахунках.

7. Ступінь довіри до валюти на національному та світовому ринках. Вона визначається станом економіки та політичною обстановкою в країні, а також перспективами їх динаміки.

8. Валютна політика. На ринку складається реальний валютний курс - показник стану економіки, грошового обігу, фінансів, кредиту та ступеня довіри до певної валюти. Державне регулювання валютного курсу спрямоване на його підвищення або зниження, виходячи з завдань валютно-економічної політики.

9. Ступінь розвитку фондового ринку, який є конкурентом валютному ринку. Фондовий ринок може залучати іноземну валюту безпосередньо, а також «відтягувати» кошти в національній валюті, які могли б бути використані на валютному ринку для купівлі іноземної валюти.

Різкі коливання валютного курсу посилюють нестабільність міжнародних економічних, зокрема валютно-кредитних та фінансових, відносин, викликають негативні соціально-економічні наслідки, втрати одних та виграші інших країн.

На формування валютного курсу впливають наступні фактори:

1. Темпи інфляції;

2. Стан платіжного балансу;

3. Різниця відсоткових ставок у різних країнах;

4. Діяльність валютних ринків та спекулятивні валютні операції;

5. Використання окремої валюти на європейському ринку та у міжнародних розрахунках;

6. Прискорення чи затримка міжнародних платежів;

7. Довіра до валюти на вітчизняному та світовому ринках;

8. Валютна політика.

13.2 Розвиток зовнішньої торгівлі відбувається на основі вигод країнам, які беруть у ній участь, або, іншими словами, чим визначаються напрями зовнішньоторговельних потоків.

Участь кожної країни у світовому поділі праці породжує проблему її економічної доцільності, інтерес до якої економічна наука проявляє вже давно1. А.Сміт сформулював теорію абсолютної переваги і, полемізуючи з меркантилістами, показав, що країни зацікавлені в розвитку зовнішньоторговельних потоків, оскільки мають вигоду незалежно від того, експортерами чи імпортерами вони є. Д. Рікардо довів, що принцип абсолютної переваги є лише окремим випадком загального правила, і обґрунтував теорію порівняльної переваги, що є теоретичним обґрунтуванням економічної доцільності міжнародного поділу праці. Історично світові економічні відносини починалися із торгівлі товарами. Тому дана теорія й спирається на порівняльні переваги в торгівлі.

Класичним варіантом теорії порівняльних переваг є теорія порівняльних витрат Рікардо. Вона ґрунтується на положенні, згідно з яким окремі країни спеціалізуються з виробництва тих товарів, які мають відносно більш низькі витрати порівняно з іншими країнами. Теорія Рікардо пояснює переваги міжнародної торгівлі, враховуючи головним чином міжнародні відмінності у природно - кліматичних умовах виробництва товарів. Проте розвитком промисловості, насамперед обробної, їхня роль як фактора виробництва помітно зменшилася. Вирішальну роль стали відігравати виробничі фактори суспільного походження.

Теорія порівняльних переваг переконливо доводить, що міжнародна торгівля зумовлена наявністю відмінностей між країнами у відносних витратах, проте вона залишає без відповіді визначальне питання: чому виникають ці відмінності? Намагаючись відповісти на це запитання, шведський економіст Елі Хекшер та його учень Бертиль Олін у 20-30-х рр. сформулювали нову теорію міжнародної торгівлі1 — неокласичну двофакторну модель. На їхню думку, відмінності у відносних витратах між країнами (або відмінності у формі кривих виробничих можливостей) пояснюються головним чином тим, що, по-перше у виробництві різних товарів фактори.

використовуються у різних співвідношеннях і, по-друге, відносна забезпеченість країн факторами виробництва є нерівномірною.

У відповідності з теорією Хекшера-Оліна, країни будуть намагатися експортувати ті товари, які потребують для свого виробництва інтенсивного використання відносно надлишкових і невеликих затрат дефіцитних факторів, в обмін на товари, які виробляються з використанням факторів в оберненій пропорції. Отже, у прихованому вигляді експортуються надлишкові фактори та імпортуються дефіцитні фактори виробництва. Варто підкреслити, що мова тут іде не про кількість факторів виробництва, що їх має країна, а про відносну забезпеченість ними. Теорія Хекшера-Оліна вдало пояснює багато закономірностей, які спостерігаються в міжнародній торгівлі.

У середині 50-х рр. відомий американський економіст Василь Леонтьєв емпірично перевірив основні висновки теорії Хекшера-Оліна і прийшов до парадоксальних висновків. Використавши модель міжгалузевого балансу «за-трати-випуск», побудовану на основі даних про економіку СПІА за 1947 р., В. Леонтьєв показав, що в американському експорті переважали відносно трудомісткі товари, а в імпорті — капіталомісткі. Враховуючи, що в перші повоєнні роки у СПІА, на відміну від більшості їхніх торговельних партнерів, капітал був відносно надлишковим фактором виробництва, а рівень заробітної плати значно вищим, цей емпірично отриманий результат явно суперечив тому, що передбачала теорія Хекшера-Оліна, і тому отримав назву 4парадокс Леонтьева.*. Подальші дослідження підтвердили наявність цього парадоксу у повоєнний період не лише для США, але й для інших країн (Японії, Індії тощо).

Неодноразові спроби пояснити такий парадокс дали змогу розвинути та збагатити теорію Хекшера-Оліна завдяки врахуванню додаткових обставин, які впливають на міжнародну спеціалізацію, зокрема:

• неоднорідність факторів виробництва, перш за все робочої сили, яка суттєво відрізняється за рівнем кваліфікації. У зв'язку з цим в експорті промислово розвинених країн може відображатися відносна надлишковість висококваліфікованої робочої сили і спеціалістів, у той час як країни, що розвиваються, експортують продукцію, яка потребує значних затрат некваліфікованої праці;

• значною є роль природних ресурсів, що, як правило, використовуються у виробничому процесі тільки в поєднанні з великою кількістю капіталу (наприклад, у галузях добувної промисловості). Це певною мірою пояснює те, що експорт із багатьох країн, які розвиваються і мають великі запаси природних ресурсів, капіталомісткий, хоча капітал у цих країнах і не є відносно надлишковим фактором;

• вплив на міжнародну спеціалізацію зовнішньоторговельної політики, яку проводить уряд. Ця політика може обмежувати імпорт і стимулювати розвиток внутрішнього вироб-. ництва та експорт продукції тих галузей, де інтенсивно використовуються відносно дефіцитні фактори виробництва. У другій половині XX ст. істотний вплив на розвиток міжнародної торгівлі почав справляти науково-технічний прогрес. Це знайшло своє відображення в моделях неотехнологічної теорії. Найбільшого поширення серед них набула модель технологічного розриву, автором якої є англійський економіст М. Портер. її суть полягає в тому, що міжнародна торгівля може виникати навіть за однакової наявності у країнах виробничих факторів, але за умов технологічного розриву між ними.

М. Портер виділяв такі детермінанти, що формують середовище, в якому розвиваються конкурентні переваги галузей і фірм:

• фактори виробництва певної кількості і якості;

• умови внутрішнього попиту на пропозицію даної галузі, його кількісні і якісні параметри;

• наявність підтримуючих галузей, конкурентноздатних на світовому ринку;

• стратегія і структура фірм, характер конкуренції на внутрішньому ринку.

Названі детермінанти конкурентної переваги утворюють систему, взаємно посилюючи і обумовлюючи розвиток один одного. До них додаються ще два фактори, які можуть серйозно впливати на обставини в країні: дії уряду і випадкові обставини. Нові технології, що вперше виникають в будь-якій країні, дають їй можливість виробляти традиційні товари з меншими затратами або випускати нові товари. В обох випадках країна, що першою застосувала технічне нововведення, одержує порівняльні переваги і спеціалізується на експорті високотехнологічних, наукомістких товарів, ліцензій та прямого інвестування чи на експорті порівняно Дешевих традиційних товарів.

Технологічний розрив між країнами в окремих галузях виробництва не є постійним. Він поступово долається, але Може виникати знову, проте в інших галузях, між іншими країнами і на більш високому рівні науково-технічного прогресу.

У довгостроковому періоді розвиток зовнішньої торгівлі призводить до зростання доходів власників того фактора виробництва, який інтенсивно використовується в експортних галузях, і до зменшення доходів власника фактора виробництва, який інтенсивно використовується в галузях, що конкурують з імпортом1. Дана ідея відома як теорема Столпера-Сешоелсона і справедлива за певних припущень (наявність досконалої конкуренції, вільне перетікання факторів виробництва між галузями, незмінність загальної пропозиції факторів виробництва тощо).

Із теорії Хекшера-Оліна й теореми Столпера-Семюелсона випливає: чим більшою мірою той чи інший фактор виробництва спеціалізований на виробництві експортної продукції, тим більшим є виграш внаслідок зовнішньої торгівлі (обернене твердження справедливе для фактора, який сконцентрований в імпортозамінному виробництві).

В

1955 р. англійський економіст Т. Рибчинський

охарактеризував співвідношення між

зростанням пропозиції факторів та

нарощуванням обсягів виробництва, яке

відоме як теорема.

Рибчинського:

зростання

пропозиції одного з факторів виробництва

приводить до збільшення обсягів

виробництва і доходів у тій галузі, де

цей фактор

використовується відносно інтенсивніше, і до скорочення виробництва й доходів у галузі, де цей фактор використовується менш інтенсивно.

Одним із конкретних проявів закономірності, яка описується теоремою Рибчинського, є так звана ^голландська хвороба.*. Коли в 70-х рр. Голландія почала розробку родовищ природного газу в Північному морі, то швидкі нарощування обсягів видобутку газу супроводжувалося перетіканням ресурсів у цю галузь із галузей обробної промисловості, що призводило до скорочення в них обсягів випуску та експорту. Аналогічні процеси спостерігалися також у Великій Британії, Норвегії та інших країнах, де велась інтенсивна розробка нових родовищ.

Найпоширенішим способом обмеження торгівлі є імпортне мито — податок, який накладається на кожну одиницю товару, що завозиться до країни. При запровадженні митного податку вітчизняна ціна імпортного товару піднімається вище світової ціни.

Існує три основних види митних податків:

• адвалерне мито — запроваджується у вигляді відсотка від митної вартості товару. При застосуванні адвалерного мита внутрішня ціна імпортного товару (Ра) складатиме:

де ія — ставка адвалерного мита; Рш — ціна, за якою товар імпортується (митна вартість товару);

• специфічне мито — визначається у вигляді фіксованої суми з одиниці виміру (ваги, площі, обсягу і т.ін.).

Внутрішня ціна імпортного товару (Ра) після застосування специфічного митного податку дорівнюватиме:

де іа — ставка специфічного митного податку;

• комбіноване мито — визначається як поєднання ставок адвалерного та специфічного мита.

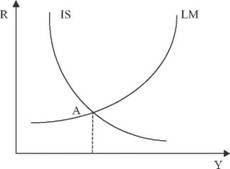

6. У моделі AD-AS і моделі Кейнсіанського хреста ринкова ставка відсотка є зовнішньою (екзогенною) змінною і встановлюється на грошовому ринку відносно незалежно від рівноваги на товарному ринку. У моделі IS-LM поєднується товарний і грошовий ринок у єдину систему, де ринкова ставка відсотка є внутрішньою (ендогенною) змінною. її рівноважна величина відбиває динаміку економічних процесів, що відбуваються не тільки на грошових, а й на товарних ринках.

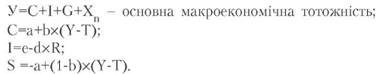

Модель IS-LM (інвестиції-заощадження, переваги ліквідності - гроші) - це модель товарно-грошової рівноваги. Модель дозволяє знайти такі сполучення ринкової ставки відсотка R та доходу У, при якій одночасно досягається рівновага на товарному і грошовому ринках. Основні рівняння моделі IS-LM:

Внутрішні змінні моделі:

У (доход), С (споживання), I (інвестиції), Х (чистий експорт), R (ставка відсотка).

Зовнішні змінні моделі: G (державні витрати), Ms (пропозиція грошей), t (податкова ставка).

Емпіричні коефіцієнти а, b, е, d, g, m, n.

У короткостроковому періоді, коли економіка знаходиться поза станом повної зайнятості ресурсів (У^У*), рівень цін (Р)

фіксований, а величини ставки відсотка (R) і сукупного доходу (У) рухливі. Оскільки P=const, то номінальні і реальне значення всіх змінних збігаються.

У довгостроковому періоді, коли економіка знаходиться в стані повної зайнятості ресурсів (У=У*), рівень цін Р рухливий. У цьому випадку перемінна Ms є номінальною величиною, а всі інші перемінні моделі реальними.

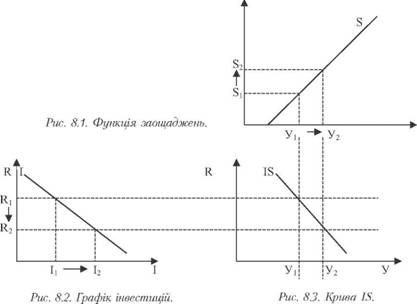

Крива IS - це крива рівноваги на товарному ринку. Вона відбиває всі комбінації У і R, що одночасно задовольняють тотожності доходу, функціям споживання, інвестицій і чистого експорту. В усіх точках кривої IS спостерігається рівність інвестицій і заощаджень. Виводять криву IS з функцій заощаджень і інвестицій (рис. 8.1; 8.2; 8.3).

З ростом доходу заощадження збільшуються. Крива заощаджень показує, що зростання їх величини (рис.8.1) скорочує процентну ставку з R1 до R2 (рис. 8.2) і збільшує інвестиції з I1 до I2 За таких умов доводиться, що I1=S1 , I2=S2. Крива IS показує, що чим нижче ставка відсотка, тим вище рівень доходу (рис. 8.3).

|

Кут нахилу кривої IS щодо осі У відбиває порівняльну ефективність фіскальної і монетарної політики. Крива IS є більш пологою за умови, якщо:

♦ чутливість інвестицій (d) і чистого експорту (n) до динаміки ставки відсотка велика;

♦ гранична схильність до споживання (b) велика;

♦ гранична ставка оподатковування (t) невелика;

♦ гранична схильність до імпортування (m') невелика.

Рис. 8.5. Крива LM. |

Крива IS зміщується праворуч під впливом збільшення державних витрат - G чи зниження податків - Т. Кут нахилу IS може змінюватись під впливом ставки оподатковування (t). Він може бути змінений також під впливом політики доходів (перерозподіл доходів на користь малозабезпечених, у яких більша гранична схильність до споживання).

Крива LM. Дана крива відбиває рівновагу на грошовому ринку. Вона фіксує всі комбінації Y і R, які задовольняють функції попиту на гроші при заданій Центральним банком величині грошової пропозиції - Ms. В усіх точках кривої LM попит на гроші дорівнює їхній пропозиції.

LM щодо осі Y, визначає порівняльну ефективність фіскальної і монетарної політики.

Крива LM є відносно пологою, якщо чутливість попиту на гроші до динаміки ринкової ставки відсотку велика, а до динаміки ВВП невелика.

Збільшення пропозиції грошей Ms чи зниження рівня цін зрушує криву LM праворуч

Рівновага в моделі IS-LM досягається в точці перетинання кривих IS і LM (точка А).

Рис. 8.6. Рівновага в моделі IS-LM. |