Деньги, кредит, банки

На тему "Банковская система США"

Оглавление

Введение

Актуальность темы исследования подтверждается возросшим вниманием к деятельности финансового сектора США и его размерам после глобального финансового кризиса конца 2000х годов. Данный кризис во всей полноте продемонстрировал, насколько важную роль финансовый сектор стал играть в американской экономике. В этой связи необходимо проследить, какие основные изменения, произошедшие как внутри финансового сектора США, так и в его взаимодействии с другими секторами экономики, позволили ему занять его текущее место в экономике США.

Тяжелые макроэкономические последствия глобального финансового кризиса поставили под сомнение доминировавшую на протяжении нескольких десятилетий теорию о саморегулируемости финансовых рынков, оправдывающую необходимость минимизации государственного вмешательства в деятельность финансового сектора. Точка зрения о безусловной пользе роста размеров финансового сектора, лежавшая в основе мер по дерегулированию сферы финансовой деятельности, уступила место идеям о необходимости более жесткого государственного контроля в данной области в целях обеспечения долгосрочной макроэкономической стабильности.

Процессы, происходившие в финансовом секторе США в начале ХХI века, являются прямым следствием его развития во второй половине ХХ века. В этой связи качественный анализ новейших тенденций невозможен в отрыве от изучения предшествовавших им событий второй половины ХХ века, которым также уделено значительное внимание в работе.

Цель работы заключается в характеристике развития и состояния банковской системы США.

Объектом исследования выступает банковская система США.

Предмет исследования – основы и особенности функционирования банковской системы США.

1. Теоретические аспекты функционирования банковского сектора

Финансовая система представляет собой совокупность финансовых институтов, финансовых рынков, финансового законодательства и органов, регулирующих деятельность в данной области. Она обеспечивает перераспределение временно свободных финансовых ресурсов от одних экономических агентов к другим. Получатели финансовых ресурсов могут быть условно разделены на 3 широкие группы:

1) домашние хозяйства, привлекающие ипотечные и потребительские кредиты,

2) федеральные и местные государственные органы, финансирующие дефициты бюджетов за счет долговых инструментов, и

3) нефинансовые компании, привлекающие финансирование за счет акционерного и заёмного капитала.

Выполняя свои основные функции по сбору и анализу информации о существующих инвестиционных возможностях, по диверсификации кредитных рисков и по трансформации краткосрочных ресурсов в долгосрочные, финансовые системы позволяют более оптимально перераспределять имеющиеся в экономике финансовые ресурсы. Качество финансовой системы и её способность стимулировать экономическое развитие зависят от того, насколько хорошо финансовая система выполняет данные функции. Улучшая качество анализа информации о компаниях - потенциальных заёмщиках, финансовые посредники позволяют идентифицировать наиболее перспективные и прибыльные проекты, способствующие общему росту экономики.

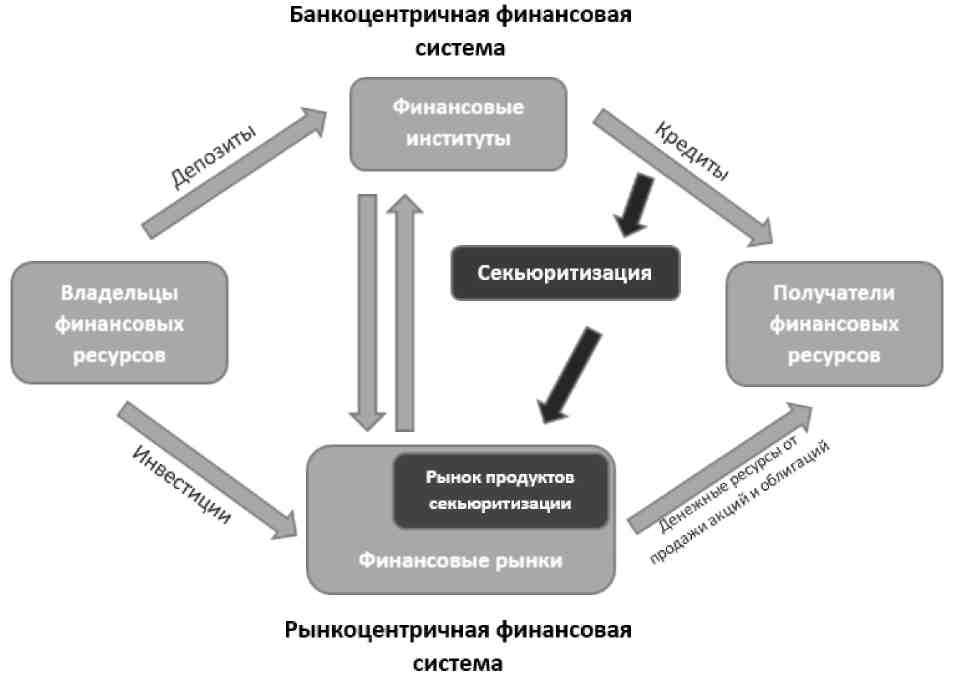

Перечисленные функции могут осуществляться в рамках финансовой системы, в большей степени, опирающейся на финансовые учреждения, например, банки (bank-based financial system), или на финансовые рынки (market-based financial system). В первом случае финансовые посредники объединяют средства многочисленных вкладчиков для выдачи кредитов конечным заёмщикам, во втором случае передача свободных финансовых ресурсов между контрагентами осуществляется напрямую на рынках акций или облигаций. При этом финансовые рынки и институты находятся в тесном взаимодействии, в рамках которого финансовые институты также могут в случае необходимости привлекать недостающие ресурсы на финансовых рынках или размещать избыточные средства в финансовых инструментах. По мере развития механизма секьюритизации процесс кредитного посредничества усложнился, и связь между финансовыми институтами и финансовыми рынками стала еще более тесной (см. рис. 1).

Рисунок 1. Упрощенная схема финансового посредничества

Влияние деятельности банкоцентричных и рынкоцентричных финансовых систем на экономическое развитие распространяется по отличающимся каналам. Первый вариант предполагает установление долгосрочных отношений между компаниями и банками. Это повышает степень информированности банков о деятельности компании, что в некоторых случая может способствовать более эффективному перераспределению финансовых ресурсов. В этом смысле банкоцентричные финансовые системы противопоставляются рынкоцентричным финансовым системам, в которых, в соответствии с теорией Стиглица об ассимтотической эффективности финансовых рынков, рост степени информационной эффективности снижает стимулы участников рынка к поиску информации о наиболее перспективных объектах инвестирования.

В то же время рынкоцентричные системы также имеют ряд преимуществ. Они в частности улучшают доступ к финансированию для молодых инновационных компаний, не имеющих кредитной истории и достаточных активов, которые могут быть использованы в качестве залога, что снижает привлекательность кредитования таких компаний для коммерческих банков. С другой стороны, наличие ликвидных финансовых рынков может приводить к сокращению горизонтов инвестирования. Ликвидные рынки позволяют без существенных издержек продавать доли в компании, что снижает стимулы инвесторов устанавливать более жесткий корпоративный контроль.

Результаты эмпирических исследований о влиянии структуры финансового сектора на экономический рост различны. В ряде исследований показано, что структура финансового сектора не является ключевым фактором, объясняющим различия в долгосрочных темпах экономического роста в различных странах. Экономическому развитию способствует скорее высокий общий уровень финансового развития, а также хорошее качество услуг, оказываемых финансовым сектором в целом. В других исследованиях получены подтверждения того, что по мере повышения уровня экономического развития страны возрастает спрос на услуги финансовых рынков, в то время как услуги банков более востребованы на более ранних этапах экономического развития.