- •Министерство образования Российской Федерации Сибирский государственный аэрокосмический университет

- •Курсовая работа

- •Расчет и анализ рычагов и рисков

- •Вариант 3 Отрасль: розничная торговля

- •Текущее состояние

- •Формирование финансовых отчетов

- •Отчет о прибылях и убытках

- •Из отчета о прибылях и убытках видим, что, несмотря на то, что рост продаж сопровождался ростом себестоимости проданных товаров и коммерческих расходов, чистая прибыль значительно увеличилась.

- •Балансовый отчет на конец года (долл.)

- •Отчет о фондах и их использовании

- •Анализ финансовых документов

- •Вертикальный анализ

- •Горизонтальный анализ

- •Коэффициентный анализ

- •Коэффициенты финансового состояния предприятия

- •Оценка вероятности наступления банкротства

- •Шкала вероятности банкротства

- •Расчет и анализ операционного и финансового рычагов и рисков предприятия

- •Расчет контрибуционной маржи, точки безубыточности и запаса финансовой прочности, долл.

- •Операционный и финансовый рычаги предприятия

- •Моделирование показателей роста предприятия

- •Расчет уровня достижимого роста

- •Заключение

- •Список литературы

Коэффициентный анализ

Если в рамках вертикального и горизонтального анализа проводится сравнение одних и тех же статей финансовых отчетов, то коэффициентный анализ позволяет сопоставлять данные, относящиеся к разным категориям и документам, и выявлять связи между ними. Однако и этот ценный аналитический инструмент имеет ограничения. Коэффициентный анализ можно рассматривать как своеобразное "финансовое сито", позволяющее отделить сильные стороны анализируемого предприятия от слабых, выявить ситуации, требующие дальнейшего исследования. Но финансовые коэффициенты не дают ответов, возникающих в ходе анализа, и не являются профилактическим средством. И, наконец, нет единого "правила", позволяющего интерпретировать эти коэффициенты. Каждая ситуация должна оцениваться в контексте особенностей конкретной фирмы, отрасли, экономических условий.

Зачастую аналитики испытывают трудности при выборе наиболее подходящих финансовых показателей, поскольку известно несколько сотен финансовых коэффициентов. В таблице 1.6. представлен список коэффициентов, традиционно используемых при анализе финансового состояния фирмы.

Таблица 1.6

Финансовые коэффициенты

|

Наименование |

Формула для расчета |

|

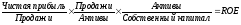

Финансовая зависимость:

коэффициент долгосрочной зависимости

коэффициент общей зависимости

коэффициент покрытия общей задолженности

коэффициент покрытия процентов |

|

|

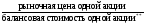

Рентабельность: рентабельность продаж

рентабельность активов

рентабельность собственного капитала |

|

|

Ликвидность: текущая ликвидность

срочная ликвидность |

|

|

Качество управления активами:

период инкассации (в днях)

оборачиваемость запасов

оборачиваемость активов |

|

|

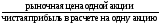

Рыночные коэффициенты: цена/прибыль

рыночная/балансовая стоимость акций

|

|

Рассчитаем данные коэффициенты для нашего предприятия

Таблица 1.7

Коэффициенты финансового состояния предприятия

|

Наименование коэффициента |

Численное значение |

Средний показатель отрасли* |

Комментарии | |

|

1ыйгод |

2ойгод | |||

|

Финансовая зависимость:

коэффициент долгосрочной зависимости

коэффициент общей зависимости

коэффициент привлечения средств

коэффициент покрытия процентов

Рентабельность:

рентабельность продаж

рентабельность активов

рентабельность собственного капитала

Ликвидность:

текущая ликвидность

срочная ликвидность

Качество управления активами:

период инкассации (в днях)

оборачиваемость запасов

оборачиваемость активов

Рыночные коэффициенты:

цена/прибыль

рыночная/балансовая стоимость акций

|

0,33

0,56

1,27

10,35

3,91

12,23

27,8

1,67

0,13

5

6,01

3,13

1,17

0,38

|

0,30

0,53

1,12

10,77

4,03

13,16

27,87

1,76

0,12

4

6,15

3,27

1,01

0,28 |

0,3

0,49

0,98

7,2

11

9,1

17,7

2,52

0,97

17

3,12

2,43

|

соответствует среднему показателю в отрасли; удельный вес долгосрочных обязательств в структуре капитала доля долгосрочного заемного капитала снизилась с 22,02 до 20,28 (верт.анализ), поэтому снизился коэффициент

несколько выше, чем средний показатель (но уменьшается и приближается к среднему); т.е. увеличение всех активов было более значительным, чем увеличение всех обязательств

Способность предприятия выполнять долгосрочные обязательства за счет собственного капитала Выше по отрасли, существует возможность зависимости от внешних займов Уменьшился, т.к. долгосрочный заемный капитал снизился, а собственный капитал увеличился

Выше чем по отрасли; степень защищенности от невыплаты процентов высокая Вырос, т.к. значительно возросла операционная прибыль +23,52%,и менее значительно возросли проценты к уплате +18,75%

Показывает, сколько чистой прибыли предприятие имеет с 1 ден.ед. продаж Более, чем в 2,5 меньше, чем по отрасли, есть тенденция к увеличению; т.е. продажи менее успешны, чем в целом по отрасли Возрос, т.к. наряду с ростом продаж +29,39% чистая прибыль увеличилась еще более значительно +33,39%.

Выше чем по отрасли. т.е. активы используются боле эффективно, чем в целом по отрасли; увеличился, т.к. активы возросли +23,93%, а чистая прибыль возросла на +33,39%.

Показывает сколько чистой прибыли приходиться на 1 ден. ед. собственных средств предприятия; гораздо больше средней величины; cобственный капитал приносит больше прибыли, чем в среднем по отрасли Изменился незначительно, т.к. изменение чистой прибыли (+33,39%) и собственного капитала (+33,02%) незначительно разняться.

Характеризует обеспеченность предприятия оборотными средствами для ведения деятельности и своевременного погашения срочных обязательств; ниже чем средняя величина. Больше 1, предприятие может покрывать краткосрочные обязательства в течение определенного периода Увеличилась, т.к. текущие активы увеличились на +24,98%, а текущие пассивы увеличились на +23,93%

Гораздо ниже, чем по отрасли. т.е. часть краткосрочной задолженности предприятия, которую оно может покрыть за счет денежных средств крайне мала Снизилась, т.к. по сравнению с увеличением активов и пассивов, запасы увеличились более значительно +26,44%

Снизился, т.к. продажи увеличились на 29,39%, а дебиторская задолженность лишь на +8,28%.

Оборачиваемость запасов практически в 2 раза выше, чем в среднем по отрасли т.е. запасы гораздо быстрее, чем в среднем по отрасли оборачиваются, превращаясь в денежные средства; увеличилась, т.к. запасы возросли на +26,44%, а продажи – +29,39%

Показывает сколько оборотов совершили активы предприятия за отчетный период Оборачиваемость активов выше, чем по отрасли; эффективное использование активовcточки зрения продаж; возросла, т.к. продажи возросли боле значительно (+29,39%), чем активы (+23,93%)

Показатель сколько готовы заплатить за 1 акцию предприятия. Позволяет оценить инвестиционную привлекательность компании; снизился, т.е. существует тенденция к уменьшению привлекательности компаний для инвестиций (т.к. рыночная стоимость акций неизменна, а чистая прибыль в расчете на 1 акцию растет)

Показатель рыночной стоимости по сравнению с балансовой; уменьшается, т.к. балансовая стоимость акций растет (растет собственный капитал), а рыночная стоимость остается неизменной. Говорит о стабильности компании. |

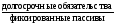

Взаимосвязь между коэффициентами различных групп демонстрирует формула DuPont:

Левая часть формулы представляет собой комбинацию коэффициентов (рентабельности продаж, оборачиваемости активов и мультипликатора собственного капитала), а правая часть – результат этой комбинации, то есть рентабельность собственного капитала (ROE). С помощью этой формулы можно определить фактор, оказывающий наибольшее влияние на величину чистой прибыли, полученной на каждую единицу собственного капитала.

1-ый год – 0,0391*3,13*2,27=0,278

2-ый год – 0,0403*3,27*2,12=0,279

Мультипликатор собственного капитала снизился с 2,27 до 2,12.

Увеличилась рентабельность продаж и оборачиваемость активов.

360

360