- •Глава1. Классификации рынка ценных бумаг

- •1.2. Сущность, функции и виды рынка ценных бумаг.

- •III. Саморегулируемые организации

- •IV. Профессиональные участники рцб.

- •V. Организации, обслуживающие рынок

- •Глава 2. Ценные бумаги и их виды

- •3. Регулирование рынка ценных бумаг

- •Официальные электронные средства информации

МИНИСТЕРСТВО НАУКИ И ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

Государственное образовательное учреждение высшего профессионального

образования «Санкт-Петербургский морской технический университет»

(СПбГМТУ)

М.В.Когинов, О.Н. Нитченко

Учебное пособие по курсу

«Рынок ценных бумаг»

Санкт – Петербург

2011

ББК У65

УДК 330.101

В учебном пособии для студентов экономических специальностей Санкт-Петербургского государственного морского технического университета изложены основы, принципы формирования и динамики развития рынка ценных бумаг.

КОГИНОВ

Михаил Валентинович

НИТЧЕНКО Ольга Владимировна

Учебное пособие по курсу «Рынок ценных бумаг» в рамках дисциплины «Финансы и кредит».

СПбГМТУ,

2011

Ответственный редактор

Редактор

Корректор

---------------------------------------------------------------------------

26.12.2011. Зак. ХХХХ. Уч.-изд. л.2.

Издательский центр СПбГМТУ.

СПб., Лоцманская, 10.

Введение

Глава1. Классификации рынка ценных бумаг

1.1. Место рынка ценных бумаг в структуре финансового рынка.

Рыночная экономика требует постоянной мобилизации временно свободных денежных ресурсов и их перераспределения между хозяйственными субъектами. В современных условиях распространен процесс постоянного перелива финансовых ресурсов из одних видов и сегментов рынка в другие. Например, секъюритизация,т. е. перемещение финансовых операций с кредитного рынка на рынок ценных бумаг (РЦБ). При этом «рынок ценных бумаг охватывает как кредитные отношения, так и отношения совладения, выражающиеся через выпуск специальных документов (ценных бумаг), которые имеют собственную стоимость и могут продаваться, покупаться и погашаться»1. Это обеспечиваетсяфинансовым рынком (ФР). Основные функции финансового рынка представлены на рис.1.1.

Рис.1.1. Основные функции финансового рынка.

В составе ФР традиционно выделяют (рис.1.2):

Рис.1.2. Состав финансового рынка.

Еще одним критерием классификации может выступать период обращения финансовых инструментов.В данном случае выделяют следующие две разновидности ФР.

1.Рынок денежных инструментов(денежный). На нем обращаются финансовые инструменты со сроком до одного года. Это наиболее ликвидные и наименее рискованные финансовые инструменты.

2.Рынок капитальных инструментов (рынок капитала). Его объектом выступают финансовые инструменты со сроком обращения более года, а также бессрочные финансовые инструменты. Они позволяют осуществлять инвестиционные проекты. Их считают менее ликвидными и более рискованными. Чаще всего они представлены ценными бумагами (ЦБ). Поэтому данный вид финансового рынка еще называют фондовым.

В своих истоках РЦБ обслуживает формирование реального капитала и превращение его денежной формы в производительную. Его необходимо представить в сравнении с рынком ссудного капитала. Выделение этих составных частей финансового рынка обусловлено наличием оборотногоиосновногокапитала.

Движение оборотногокапитала в основном обслуживается банковским кредитом, который предоставляется на ограниченный срок на рынке ссудного капитала. Формирование же основного капитала -это долговременный процесс инвестирования производства (обслуживается РЦБ).

Рынок банковских ссуд является более узким и однонаправленным, поскольку опосредует лишь отношения займа. РЦБ, наряду с ними, охватывает и отношения совладения имуществом. На РЦБможно привлечь капитал не только на очень длительный срок.

Важнейшие преимущества рынка ценных бумаг таковы (рис.1.3.):

Рис.1.3. Преимущества РЦБ по сравнению с кредитным рынком.

1.2. Сущность, функции и виды рынка ценных бумаг.

РЦБ – совокупность экономических отношений и обслуживающих эти отношения институтов, обеспечивающих мобилизацию свободных денежных ресурсов и превращение их в инвестиции путем выпуска особых финансовых документов -ЦБ.

Цель функционированияРЦБ состоит в том, чтобы обеспечивать наличие механизма для привлечения инвестиций в экономику путем установления необходимых контактов между теми, кто нуждается в средствах, и теми, кто хотел бы инвестировать избыточный доход (аккумулирование финансовых ресурсов,посредничествов движениивременно свободных денежных средств от инвесторов к эмитентам). Передача должна иметь юридическую силу.

Принято различать собственные и чужие сбережения. Собственные -внутренние, а чужие -соответственно внешние источники денежных ресурсов. По их соотношению можно определить положение основных субъектов на РЦБ, а именно: населения, предпринимательского сектора и государства. Те из них, кто регулярно и в массовом масштабе привлекает чужие сбережения, на рынке ценных бумаг считаютсячистыми заемщиками.Те, кто регулярно предоставляет свои сбережения в различные формы пользования, выступаютчистыми кредиторами.

Наиболее значительные внутренние сбережения образуются в предпринимательском секторе и у государства. Однако практика показывает, что они имеют конкретные экономические формы и строго определенное назначение и нужны самим предпринимателям и государству. Средств не хватает для обеспечения расширенного воспроизводства, поэтому производители и государственный бюджет стремятся привлечь чужие сбережения. Поэтому их можно считать чистыми заемщиками на РЦБ.

Практика показывает, что только население регулярно и массово предоставляет свои сбережения всем остальным субъектам экономики в различные формы владения. Именно население выступает на РЦБ в качестве чистого кредитора.

Детализация основных и второстепенных задачРЦБ представлена на рис.1.42.

Экономическая роль РЦБ определяется функциями, которые выполняют ценные бумаги в процессе обращения и хозяйственного использования.

Рис.1.4. Задачи РЦБ.

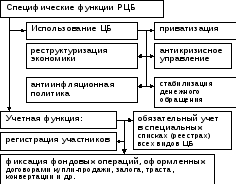

РЦБ выполняет общерыночные и ряд специфических функций (рис.1.5, 1.6):

Рис.1.5. Общерыночные функции РЦБ.

Рис.1.6. Специфические функции РЦБ.

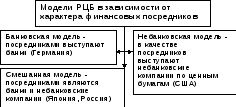

В мировой практике

известны три модели РЦБ в зависимости

от банковского или небанковского

характера финансовых посредников

(рис.1.7).

Рис.1.7. Модели РЦБ в зависимости от характера финансовых посредников.

Классификационные признаки РЦБ показаны на рис.1.8.

Рис.1.8. Классификационные признаки РЦБ.

По основной группе финансовых активов РЦБ подразделяется, как показано на рис.1.9.

Рис.1.9. Классификация РЦБ по основной группе финансовых активов.

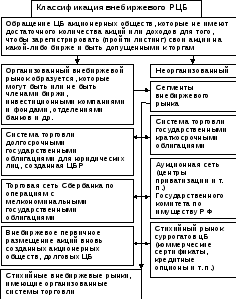

На рисунке 1.10. представлена классификация внебиржевого РЦБ:

Рис. 1.10. Классификация внебиржевого РЦБ.

Состав РЦБ по признаку характера финансовых инструментов показан на рис.1.11.

Рис.1.11. Состав РЦБ по признаку характера финансовых инструментов.

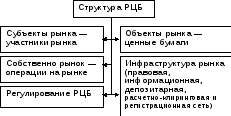

РЦБ имеет свою

собственную структуру, которая состоит

из следующих компонентов, показанных

на рисунке 1.12.

Рис. 1.12. Структура РЦБ.

В зависимости от цели инвестированияразличают следующие основные инвестиционные стратегии (рис.1.13):

Рис.1.13. Классификация инвестиционных стратегий.

На рисунках 1.14-1.15 даны типы и признаки инвестиционных портфелей ЦБ соответственно.

Рис.1.14.Типы инвестиционных портфелей ЦБ.

Рис.1.15.Структурообразующие признаки инвестиционных портфелей ЦБ.

На рисунке 1.16 представлена классификация

участников:

Рис. 1.14. Классификация участников РЦБ.

В соответствии с определением закона РФ от 22.04.96 г. № 39-ФЗ «О рынке ценных бумаг» 3:

I.Эмитенты ЦБ - это «юридическое лицо или органы исполнительной власти либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ЦБ по осуществлению прав, закрепленных ими». Эмитент всегда продавец, который поставляет на рынок ЦБ, качество которой определяется его статусом, хозяйственно-финансовыми результатами его деятельности.

В качестве эмитента на РЦБ могут выступать любые экономические субъекты, являющиеся резидентами РФ. Ограничения существуют лишь по отдельным видам ЦБ, например:

- акции могут эмитировать только акционерные общества (АО);

- облигации - юридические лица и государство;

- опционные свидетельства - юридические лица;

- банковские сертификаты – банки;

- векселя - любые лица.

На российском РЦБ основными эмитентами являются:

I.1. Государство в лице Министерства финансов (МФ РФ) - крупнейший эмитент долговых ЦБ в России.

I.2. Субъекты федерации и местные органы власти - для финансирования бюджета проводят эмиссию облигаций.

I.З. Бывшие государственные предприятия, преобразованные в АО.

I.4. Банки выступают как эмитенты акций, векселей, депозитных и сберегательных сертификатов.

Банк- это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности. Основное назначение банка - посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Банки как субъекты РЦБ имеют два существенных признака, отличающих их от всех других субъектов, осуществляющих перемещение денежных средств на рынках (бирж, брокерских, дилерских фирм, страховых компаний, инвестиционных фондов и др.).

Во-первых, для банков характерен двойной обмен долговыми обязательствами: ониразмещают своисобственные долговые обязательства(депозитные и сберегательные сертификаты, облигации, векселя), амобилизованныетаким образомсредства размещают в долговые обязательства и ЦБ,выпущенные другими субъектамирынка. В структуре доходов банков на операции с ЦБ приходится 13,2% (доходы от собственно кредитных операцийсоставляют 14%).

Во-вторых, банки отличает принятие на себя безусловных обязательств с фиксированной суммой долга перед юридическими и физическими лицами.

Инвестиционные фонды все риски, связанные с изменением стоимости их активов и пассивов, распределяют среди своих акционеров.

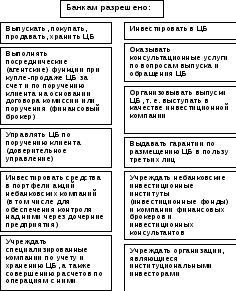

Российские банки являются активными игроками на фондовом рынке. В соответствии с Законом «О банках и банковской деятельности» 4, коммерческие банки (КБ) получили право на фондовые и доверительные операции с ЦБ (рис.1.15).

Рис.1.15. Перечень прав банков по осуществлению фондовых операций.

I.5. Управляющие компании паевых инвестиционных фондов (ПИФ).

ПИФ является имущественным комплексом, без образования юридического лица, основанным на доверительном управлении имуществом фонда специализированной управляющей компанией с целью увеличения стоимости имущества фонда (доход налогами не облагается).

Цель создания ПИФ - получение прибыли на объединённые в фонд активы и распределение полученной ее между инвесторами (пайщиками) пропорционально количеству паёв.

Всего различают три типа ПИФ - открытый (ОПИФ), интервальный (ИПИФ) и закрытый (ЗПИФ).

Периодичность выкупа паев:

- в ОПИФ выдача и погашение паев может происходить каждый рабочий день,

- в ИПИФ - в определенные Правилами промежутки (не реже, чем один раз в год);

- в ЗПИФ - после окончания формирования фонда только в случаях, предусмотренных законом и Правилами доверительного управления.

Требования к составу активов фонда:

1. Активы открытого фонда могут составлять только денежные средства и наиболее ликвидные ЦБ.

2. ИПИФ может иметь в активе акции российских акционерных обществ (в том числе закрытых, которые не имеют признаваемой котировки).

3. ЗПИФ представляют значительный интерес для инвестирования в реальный сектор экономики.

4. Минимальный размер активов фонда:

- стоимость чистых активов ОПИФ и ЗПИФ по окончании формирования фонда должна составлять не менее 2,5 млн. рублей,

- ИПИФ - не менее 5 млн. рублей, иначе фонд не сможет начать работу, а все собранные деньги будут возвращены пайщикам.

II. Инвесторы- физические и юридические лица,

имеющие временно свободные средства и желающие инвестировать их для получения дополнительных доходов (приобретают от своего имени, за свой счет).

В качестве инвесторов на российском РЦБ выступают практически все категории субъектов рынка от физических лиц до государства. Всех инвесторов обычно делят:

- по стране происхождения (инвесторы - резиденты и иностранные инвесторы - нерезиденты);

- по методам получения дохода (инвесторы, осуществляющие прямые инвестиции и инвесторы, осуществляющие портфельные инвестиции).

На практике нет четкого разграничения между эмитентами и инвесторами, зачастую хозяйствующий субъект или инвестиционный институт, эмитирующий свои собственные ЦБ, может являться инвестором

(покупать ЦБ других эмитентов).