Внеоборотные активы.

В конце анализируемого периода структура имущества характеризуется относительно высокой долей внеоборотных активов, которая практически не менялась, составив 66,24% на начало и 69,75% на конец анализируемого периода.

Внеоборотные активы Предприятия за анализируемый период увеличились с 95 461 до 104 578 тыс. руб.

Прирост внеоборотных активов произошел за счет увеличения следующих составляющих:

- нематериальных активов на 1 414 тыс. руб. (с 2 165 до 3 579 тыс. руб.) или на 65,31%, что косвенно характеризует выбранную стратегию Предприятия как инновационную;

- основных средств на 5 943 тыс. руб. (с 65 356 до 71 299 тыс. руб.) или 9,09%;

- долгосрочных финансовых вложений на 2 124 тыс. руб. (с 8 381 до 10 505 тыс. руб.) или 25,34%. Это указывает на инвестиционную направленность вложений Предприятия и на отвлечение средств из основной деятельности, что, в некоторых случаях, может негативно сказаться на результатах финансово-хозяйственной деятельности Предприятия (необходимо дополнительно проанализировать целесообразность и эффективность финансовых вложений) при одновременном снижении:

- прочих внеоборотных активов на 364 тыс. руб. (с 19 559 до 19 195 тыс. руб.) или 1,86%.

Структура внеоборотных активов за анализируемый период оставалась достаточно стабильной. В то же время, в анализируемом периоде основная часть внеоборотных активов (рис.4) неизменно приходилась на основные средства (68,18 %).

Рисунок 4 – Динамика структуры внеоборотных активов

За анализируемый период в структуре внеоборотных активов доля нематериальных активов имела тенденцию к росту (с 2,27% до 3,42%), доля основных средств имела тенденцию к снижению (с 68,46% до 68,18%), доля долгосрочных финансовых вложений имела тенденцию к росту (с 8,78% до 10,05%), доля прочих внеоборотных активов имела тенденцию к снижению (с 20,49% до 18,35%). В анализируемом периоде Предприятие не использовало в своей финансово-хозяйственной деятельности вложения во внеоборотные активы.

Стоимость внеоборотных активов увеличилась на 9117,00 тыс. руб. или на 9,55%. Удельный вес внеоборотных активов в стоимости имущества предприятия за анализируемый период вырос на 3,51% (с 66,24% до 69,75%).

Оборотные активы.

На конец анализируемого периода структура имущества характеризуется относительно невысокой долей оборотных активов, которая практически не менялась, составив 33,76% на начало и 30,25% на конец анализируемого периода.

Оборотные активы Предприятия за анализируемый период уменьшились с 48 660 до 45 364 тыс. руб. Снижение оборотных активов произошло за счет уменьшения следующих составляющих:

дебиторской задолженности;

краткосрочных финансовых вложений;

денежных средств при одновременном росте запасов;

прочих оборотных активов.

Структура оборотных активов (рис.5) за анализируемый период существенно изменилась.

Рисунок 5 – Динамика структуры оборотных активов

Оборотные активы уменьшились за анализируемый период на 3296,00 тыс. руб. или на 6,77%. Удельный вес оборотных активов в стоимости активов предприятия снизился на 3,51% (с 33,76% до 30,25%).

В то же время, в анализируемом периоде основная часть оборотных активов неизменно приходилась на запасы (54,77 %). Удельный вес запасов в оборотных активах вырос с 41,10% до 54,77%. Стоимость запасов за анализируемый период увеличилась на 4 849 тыс. руб. (с 19 997 до 24 846), что является негативным изменением, так как при этом длительность оборота запасов выросла.

Доля дебиторской задолженности (краткосрочной и долгосрочной) в оборотных активах снизилась с 39,53% до 35,08%. Структура дебиторской задолженности представлена на рисунке 6.

Рисунок 6 – Динамика структуры дебиторской задолженности

Дебиторская задолженность за анализируемый период снизилась на 3325,00 тыс. руб. (с 19 237 до 15 912), что является позитивным изменением и может свидетельствовать об улучшении ситуации с оплатой продукции Предприятия и о выборе подходящей политики продаж и предоставления потребительского кредита покупателям.

На конец анализируемого периода в составе дебиторской задолженности находилась только задолженность краткосрочных (со сроком погашения в течение 12 месяцев) дебиторов (рис.7).

Рисунок 7 – Динамика структуры краткосрочной дебиторской задолженности

Краткосрочная дебиторская задолженность за анализируемый период уменьшилась на 3325,00 тыс. руб. или на 17,28%. Задолженность покупателей и заказчиков при этом не изменилась.

Положительным моментом является уменьшение длительности оборота краткосрочной дебиторской задолженности на 2 дн. по сравнению с началом периода.

Сопоставление сумм краткосрочной дебиторской и кредиторской задолженностей показывает, что Предприятие на протяжении анализируемого периода имело пассивное сальдо задолженности, то есть кредиторская превышала дебиторскую на 9 690 тыс. руб. на начало и на 6 758 тыс. руб. на конец анализируемого периода. Таким образом, Предприятие финансировало отсрочки платежей своих должников за счет неплатежей кредиторам (то есть бюджету, внебюджетным фондам и др.).

Величина чистого оборотного капитала (то есть разницы между запасами, краткосрочной дебиторской задолженностью, денежными средствами, краткосрочными финансовыми вложениями и всеми краткосрочными обязательствами (кредиторской и финансовой задолженностью) показывает, что на начало анализируемого периода у Предприятия имелись собственные оборотные средства. На конец анализируемого периода у Предприятия отсутствовали собственные оборотные средства.

Сумма денежных средств в анализируемом периоде имела тенденцию к снижению с 6 766 тыс. руб. до 2 993 тыс. руб.

В конце анализируемого периода наибольшие суммы денежных средств Предприятие расходует на следующие нужды:

Денежные средства, направленные на оплату товаров, услуг, сырья и иных ценностей (71,07% в величине суммарных оттоков);

Денежные средства, направленные на оплату труда (12,29% в величине суммарных оттоков);

Приобретение объектов основных средств и нематериальных активов (7,71% в величине суммарных оттоков).

Финансирование своих расходов Предприятие осуществляет в конце анализируемого периода за счет следующих основных источников:

Средства, полученные от покупателей, заказчиков (86,45% в величине суммарных притоков);

Поступления от займов и кредитов, предоставленных другими организациями (10,49% в величине суммарных притоков);

Поступления от продажи ценных бумаг и иных финансовых вложений (1,06% в величине суммарных притоков).

Предприятие за анализируемый период снизило величину краткосрочных финансовых вложений с 1 379 тыс. руб. до 69 тыс. руб., при этом их доля в структуре оборотных активов снизилась с 2,83% до 0,15%.

Структура пассивов баланса представлена в таблице 3.

Таблица 3 - СТРУКТУРА ПАССИВОВ

|

Наименование показателя |

на 01.01.2013 г. |

на 01.01.2014 г. |

Отклонение | |||||

|

|

Абсолют. |

% |

Абсолют. |

% |

Абсолют. |

% | ||

|

1 |

2 |

3 |

4 |

5 |

6 = 4 - 2 |

7 = 5 - 3 | ||

|

I. Собственный капитал (фактический) |

32 733,0 |

22,71 |

26 009,0 |

17,35 |

-6 724,0 |

-5,36 | ||

|

Уставный капитал (фактический) |

11 421,0 |

7,92 |

11 421,0 |

7,62 |

0,0 |

-0,30 | ||

|

Добавочный капитал |

44 308,0 |

30,74 |

43 542,0 |

29,04 |

-766,0 |

-1,70 | ||

|

Резервы, фонды, нераспределенная прибыль (фактические) |

-23 022,0 |

-15,97 |

-29 155,0 |

-19,44 |

-6 133,0 |

-3,47 | ||

|

Доходы будущих периодов |

26,0 |

0,02 |

201,0 |

0,13 |

175,0 |

0,11 | ||

|

II. Долгосрочные обязательства |

76 125,0 |

52,82 |

78 342,0 |

52,25 |

2 217,0 |

-0,57 | ||

|

Долгосрочные кредиты |

64 406,0 |

44,69 |

65 627,0 |

43,77 |

1 221,0 |

-0,92 | ||

|

Долгосрочная кредиторская задолженность |

11 719,0 |

8,13 |

12 715,0 |

8,48 |

996,0 |

0,35 | ||

|

III. Краткосрочные обязательства |

35 263,0 |

24,47 |

45 591,0 |

30,41 |

10 328,0 |

5,94 | ||

|

Краткосрочные кредиты |

3 960,0 |

2,75 |

19 537,0 |

13,03 |

15 577,0 |

10,28 | ||

|

Краткосрочная кредиторская задолженность |

28 927,0 |

20,07 |

22 670,0 |

15,12 |

-6 257,0 |

-4,95 | ||

|

Прочие краткосрочные обязательства |

2 376,0 |

1,65 |

3 384,0 |

2,26 |

1 008,0 |

0,61 | ||

|

ПАССИВЫ ВСЕГО |

144 121,0 |

100,0 |

149 942,0 |

100,0 |

5 821,0 |

0,0 | ||

На рисунке 8 представлена структура пассивов баланса в динамике.

Рисунок 8 – Динамика структуры пассивов

Задолженность предприятия перед бюджетом не изменилась.

Основным источником формирования имущества (рис.9) Предприятия в анализируемом периоде являются заемные средства, доля которых в балансе увеличилась с 77,29% до 82,66%.

Рисунок 9 – Динамика источников формирования имущества

За анализируемый период общая стоимость имущества предприятия увеличилась на 5821,00 тыс. руб. или на 4,04%.

Собственный капитал (фактический, за вычетом убытков и задолженностей учредителей) на начало анализируемого периода составил 32 733 тыс. руб., а на конец периода был равен 26 009 тыс. руб. За анализируемый период величина собственного капитала (фактического) уменьшилась на 6 724 тыс. руб. или на 20,54% при одновременном увеличении соотношения заемного и собственного капитала на 1,36. Таким образом, финансовая устойчивость Предприятия снизилась.

Собственный капитал Предприятия за анализируемый период уменьшился. Снижение собственного капитала произошло за счет уменьшения добавочного капитала на 766 тыс. руб. (с 44 308 до 43 542 тыс. руб.) или 1,73 % , резервов, фондов и нераспределенной прибыли (фактических) на 6 133 тыс. руб. (с -23 022 до -29 155 тыс. руб.) или 26,64 % при одновременном росте доходов будущих периодов на 175 тыс. руб. (с 26 до 201 тыс. руб.) или 673,08 % .

Структура собственного капитала представлена на рисунке 10.

Рисунок 10 – Динамика структуры собственного капитала

В анализируемом периоде остались на прежнем уровне следующие показатели: уставный капитал (11 421 тыс. руб.).

В целом, отрицательная величина резервов, фондов и нераспределенной прибыли (фактич.) в конце периода говорит о наличии проблем в деятельности Предприятия (в том случае, если оно не использовало собственные средства для финансирования). Необходимо дополнительно проанализировать направления расходования собственных средств Предприятия.

За анализируемый период в структуре собственного капитала доля добавочного капитала имела тенденцию к росту (с 135,36% до 167,41%), доля резервов, фондов и нераспределенной прибыли имела тенденцию к снижению (с -70,33% до -112,10%).

Предприятие накопило к концу анализируемого периода убытки (по балансу) в размере 29 726 тыс. руб. При этом удельный вес убытков в валюте баланса увеличился с 16,30% до 19,82%. Предприятие за анализируемый период продолжало "проедать" собственные активы. Структура обязательств Предприятия представлена на рисунке 11.

Рисунок 11 - Структура обязательств

Обязательства предприятия возросли на 12545,00 тыс. руб. или на 11,26%.

В структуре заемного капитала долгосрочные обязательства за анализируемый период практически не изменились, оставшись на уровне 63,21%, и составили 76 125 тыс. руб.

Долгосрочные кредиты и займы (финансовые обязательства) за анализируемый период практически не изменились и составили 65 627 тыс. руб. К концу анализируемого периода долгосрочные обязательства (рис.12) были представлены на 83,77% финансовыми и на 16,23% коммерческими обязательствами.

Рисунок 12 – Динамика структуры долгосрочных обязательств

Долгосрочные обязательства предприятия увеличились на 2217,00 тыс. руб. или на 2,91%.

Краткосрочные обязательства (рис.13) за анализируемый период выросли на 10 328 тыс. руб. или на 29,29%. Их доля в структуре заемного капитала увеличилась с 31,66% до 36,79%.

Рисунок 13 – Динамика структуры краткосрочных обязательств

К концу анализируемого периода краткосрочные обязательства были представлены на 42,85% финансовыми и на 57,15% коммерческими обязательствами. Краткосрочные кредиты и займы (финансовые обязательства) за анализируемый период увеличились с 3 960 тыс. руб. до 19 537 тыс. руб. или на 393,36%. Наращивание краткосрочной финансовой задолженности является негативным моментом в деятельности Предприятия.

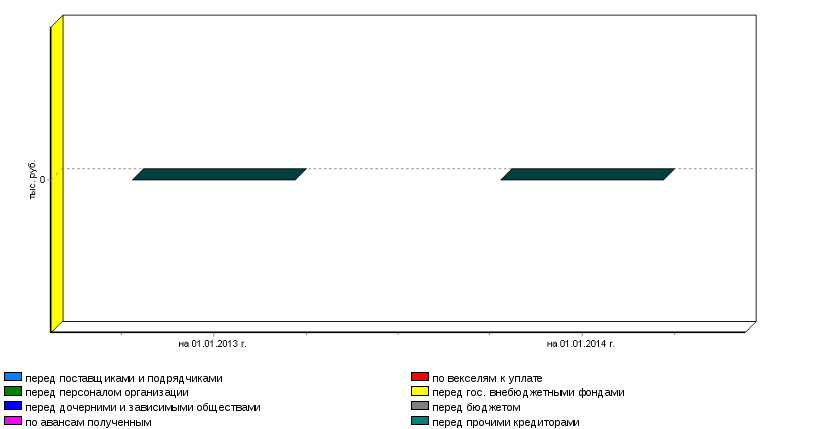

Кредиторская задолженность (рис.14) за анализируемый период снизилась на 6 257 тыс. руб. или на 21,63% (с 28 927 до 22 670 тыс. руб.).

Рисунок 14 – Динамика структуры кредиторской задолженности

Задолженность перед поставщиками при этом не изменилась.

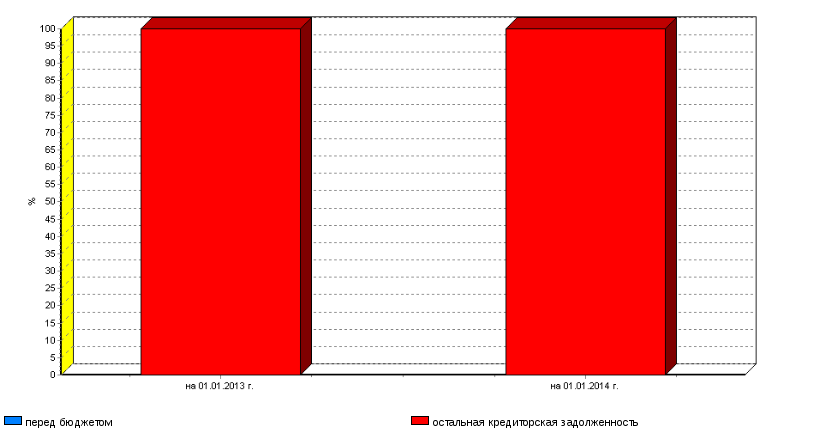

В анализируемом периоде у Предприятия отсутствовала задолженность перед бюджетом, перед поставщиками и подрядчиками, перед персоналом организации, перед гос. внебюджетными фондами, по векселям к уплате, перед дочерними и зависимыми обществами, по авансам полученным, перед прочими кредиторами. Доля задолженности перед бюджетом в кредиторской задолженности представлена на рисунке 15.

Рисунок 15 - Доля задолженности перед бюджетом в кредиторской задолженности

Доля задолженности предприятия перед бюджетом в краткосрочной кредиторской задолженности не изменилась и составила 0,0%.

Эффективность деятельности Предприятия приведена в таблице 4.

Таблица 4 - ЭФФЕКТИВНОСТЬ ДЕЯТЕЛЬНОСТИ

(усредненные значения)

|

Наименование статей |

за 2012 г. |

за 2013 г. |

Отклонение |

|

Рентабельность активов по прибыли до налогообложения |

0,004 |

-0,054 |

-0,058 |

|

Рентабельность всех операций по прибыли до налогообложения |

0,003 |

-0,044 |

-0,046 |

|

Рентабельность всех операций по чистой прибыли |

0,001 |

-0,038 |

-0,039 |

|

Рентабельность производственных активов по результатам от основной деятельности |

0,026 |

-0,032 |

-0,058 |

|

Рентабельность продаж (основной деятельности) |

0,015 |

-0,020 |

-0,035 |

|

Рентабельность продаж по чистой прибыли |

0,001 |

-0,039 |

-0,041 |

|

Рентабельность собственного капитала (фактического) |

0,006 |

- |

- |

|

Рентабельность активов по чистой прибыли |

0,002 |

-0,047 |

-0,048 |

|

Оборачиваемость активов |

1,360 |

1,240 |

-0,120 |

|

Оборачиваемость производственных активов |

1,731 |

1,596 |

-0,134 |

|

Оборачиваемость запасов и прочих оборотных активов |

8,611 |

7,349 |

-1,262 |

|

Длительность оборота запасов и прочих оборотных активов, дни |

41,809 |

48,987 |

7,179 |

|

Оборачиваемость краткосрочной дебиторской задолженности |

9,524 |

9,966 |

0,442 |

|

Длительность оборота краткосрочной дебиторской задолженности, дни |

37,798 |

36,122 |

-1,677 |

|

Оборачиваемость кредиторской задолженности |

4,259 |

4,283 |

0,024 |

|

Длительность оборота кредиторской задолженности, дни |

84,533 |

84,055 |

-0,478 |

|

Чистый производственный оборотный капитал |

-2 507,0 |

3 533,000 |

6 040,000 |

|

Длительность оборота чистого производственного оборотного капитала, дни |

-4,926 |

1,054 |

5,980 |

|

Чистый оборотный капитал (за вычетом кред. задолж.) |

5 638,0 |

6 595,000 |

957,0 |

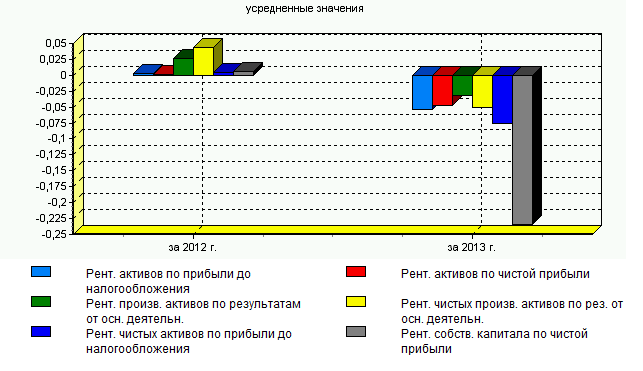

Необходимо обратить внимание на то, что у Предприятия отмечаются серьезные проблемы, поскольку в отличие от начала анализируемого периода, законченного с прибылью в 211 тыс. руб., к концу анализируемого периода Предприятие имело убытки, которые составили 6 899 тыс. руб. Соответственно, большинство показателей рентабельности на конец периода были отрицательными.

Рентабельность собственного капитала (фактического) Предприятия (определяющая эффективность вложений средств собственников) изменилась с 0,640% до -23,490%.

Внимание! Величина рентабельности собственного капитала (фактического) имеет отрицательное значение в конце анализируемого периода.

Необходимым уточнением к анализу соотношения чистой прибыли и собственного капитала является оценка соотношения чистой прибыли и общей стоимости активов, то есть рентабельности активов. За анализируемый период рентабельность активов по чистой прибыли, которая отражает способность Предприятия извлекать прибыль, исходя из имеющегося в его распоряжении имущества, в конце периода была отрицательной и варьировалась от 0,150% до -4,690%. Структура рентабельности капитала Предприятия представлена на рисунке 16.

Рисунок 16 - Динамика рентабельности капитала

Значение рентабельности активов по чистой прибыли на конец анализируемого периода свидетельствует о весьма низкой эффективности использования имущества. Уровень рентабельности активов по чистой прибыли в размере -4,690% на конец анализируемого периода обеспечивается высокой оборачиваемостью активов (рис.17), составившей на конец периода 1,240 оборота за год, при низкой (-3,780%) доходности всех операций (по чистой прибыли).

Рисунок 17 - Динамика оборачиваемости активов

В целом, динамика оборачиваемости активов, которая показывает, с какой скоростью совершается полный цикл производства и обращения, а также отражает уровень деловой активности Предприятия, отрицательна (за анализируемый период отмечается снижение значения показателя с 1,360 до 1,240 оборота за год).

Отрицательное влияние падения оборачиваемости активов заключается не только в том, что уменьшается показатель рентабельности активов, но и в том, что Предприятию требуется изыскать дополнительные финансовые ресурсы для содержания активов, которые не приносят должной отдачи.

При отрицательном уровне рентабельности активов на конец анализируемого периода их высокая оборачиваемость является негативным фактором, так как ускоряет нарастание убытков.

Сопоставление динамики рентабельности всех операций (рис. 18) и оборачиваемости активов показывает снижение этих показателей за анализируемый период, что свидетельствует о негативных изменениях в финансовом состоянии Предприятия.

Рисунок 18 - Динамика рентабельности всех видов деятельности

Оценку эффективности управления основной деятельностью Предприятия с точки зрения извлечения прибыли дает показатель рентабельности, рассчитываемый по результатам от основной деятельности. Рентабельность производственных активов (показывающая, какую прибыль приносит каждый рубль, вложенный в производственные активы Предприятия) в начале анализируемого периода равнялась 2,580%, а на конец периода составляла -3,190%. Данная величина показателя рентабельности складывается из рентабельности продаж (основной деятельности), которая в конце анализируемого периода составила -2%, и оборачиваемости производственных активов, равной 1,596 оборота за год .

Одновременное снижение показателей рентабельности продаж и оборачиваемости производственных активов является "диагнозом" наличия проблем, связанных с реализацией продукции и работой отдела маркетинга.

Рентабельность всех операций (по прибыли до налогообложения) Предприятия в конце анализируемого периода составила -4,370% и была на 2,370 пунктов ниже показателя рентабельности продаж (основной деятельности). Таким образом, прочая деятельность усугубляет убыточность Предприятия.

Соотношение чистой прибыли и выручки от продаж, то есть показатель рентабельности продаж по чистой прибыли, отражает ту часть поступлений, которая остается в распоряжении Предприятия с каждого рубля реализованной продукции. Значение показателя в анализируемом периоде было отрицательным и составило -3,94%, что отражает необходимость расширять заимствования средств для финансирования оборотного капитала Предприятия. Необходимо проверить, являются ли убытки временными, то есть обусловлены ли они расходами Предприятия, которые предполагают значительное повышение прибыльности продаж в будущем. Данный коэффициент рассматривают в сочетании с такими показателями, как объем продаж и чистая прибыль в расчете на одного работника, объем продаж в расчете на единицу площади и т.п. Для этого необходимо дополнительно проанализировать калькуляцию затрат Предприятия.

Длительность оборота запасов и прочих оборотных активов на конец периода составляет 49 дн., краткосрочной дебиторской задолженности 36 дн., а кредиторской задолженности 84 дн. Таким образом, длительность оборота чистого производственного оборотного капитала (длительность оборота запасов плюс длительность оборота краткосрочной дебиторской задолженности минус длительность оборота кредиторской задолженности) составляет 1 дн. и -5 дн. в начале анализируемого периода.

Следует обратить внимание на то, что средняя за анализируемый период величина длительности оборота чистого производственного оборотного капитала близка к нулю, поэтому Предприятию необходимо, прежде всего, оценить размер запасов и решить проблему взыскания дебиторской задолженности.

Если учесть, что чистый производственный оборотный капитал Предприятия на конец анализируемого периода составляет 3 533 тыс. руб., то сокращение длительности его оборота на один день позволит высвободить денежные средства в размере среднедневной выручки 486,533 тыс. руб. Сокращения длительности оборота можно добиться за счет сокращения объема закупаемого сырья, сроков его хранения, снижения длительности производственного цикла, сокращения отсрочек платежей покупателям, увеличения длительности и объемов коммерческого кредита поставщиков.

Финансовая устойчивость Предприятия приведена в таблице 5.

Таблица 5 - ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

(усредненные значения)

|

Наименование показателя |

на 01.01.2013 г. |

на 01.01.2014 г. |

Отклонение |

|

Соотношение заемного и собственного капитала (фактического) |

3,403 |

4,765 |

1,362 |

|

Уровень собственного капитала (фактического) |

0,227 |

0,174 |

-0,054 |

|

Коэффициент покрытия внеоборотных активов собственным капиталом (фактическим) |

0,343 |

0,249 |

-0,094 |

|

Коэффициент обеспеченности собственными средствами |

-1,290 |

-1,736 |

-0,447 |

|

Коэффициент покрытия |

1,380 |

0,995 |

-0,385 |

|

Промежуточный коэффициент покрытия |

0,776 |

0,416 |

-0,360 |

|

Коэффициент срочной ликвидности |

0,231 |

0,067 |

-0,164 |

|

Коэффициент покрытия обязательств притоком денежных средств (коэф. Бивера) |

0,002 |

-0,059 |

-0,060 |

|

Интервал самофинансирования, дни |

54,618 |

46,707 |

-7,911 |

Анализ финансовой устойчивости Предприятия позволяет говорить о незначительном запасе прочности, обусловленном низким уровнем собственного капитала (фактического), который на конец анализируемого периода составил 0,174 (при рекомендуемом значении не менее 0,600).

Таким образом, к концу анализируемого периода у Предприятия имелись ограниченные возможности привлечения дополнительных заемных средств без риска потери финансовой устойчивости. Финансовая устойчивость Предприятия в динамике представлена на рисунке 19.

Рисунок 19 - Динамика финансовой устойчивости

Уменьшение уровня собственного капитала (фактического) за анализируемый период способствовало снижению финансовой устойчивости Предприятия.

Коэффициент покрытия внеоборотных активов собственным капиталом (фактическим) на конец периода составил 0,249 (на начало 0,343) (при рекомендуемом для соблюдения требования финансовой устойчивости значении не менее 1). При этом коэффициент покрытия внеоборотных активов не только собственным, но и долгосрочным заемным капиталом на конец периода был равен 0,998 (на начало 1,140). Следовательно, на конец анализируемого периода только часть долгосрочных активов финансируется за счет долгосрочных источников, что может обеспечить относительно низкий уровень платежеспособности Предприятия в долгосрочном периоде. При этом динамика данного показателя может быть оценена как негативная.

Коэффициент обеспеченности собственными средствами составил на конец периода -1,736, что хуже установленного нормативного значения (0,10). Соотношение заемного и собственного капитала (фактического) на начало анализируемого периода равнялось 3,403, на конец периода 4,765.

Коэффициент срочной ликвидности (отражающий долю текущих обязательств, покрываемых за счет денежных средств и реализации краткосрочных ценных бумаг) на конец периода составил 0,067, что на 0,164 пунктов ниже его значения на начало периода (0,231) при рекомендуемом значении.

Промежуточный коэффициент покрытия (отражающий долю текущих обязательств, покрываемых оборотными активами за вычетом запасов) на конец периода составил 0,416, что на 0,360 пунктов ниже его значения на начало периода (0,776) при рекомендуемом значении.

Коэффициент покрытия краткосрочной задолженности оборотными активами на конец периода составил 0,995, что на 0,385 пунктов ниже его значения на начало периода (1,380) при рекомендуемом значении от 1,00 до 2,00. Динамика ликвидности Предприятия представлена на рисунке 20.

Рисунок 20 – Динамика ликвидности

Таким образом, за анализируемый период Предприятие стало неспособным погасить текущие обязательства за счет производственных запасов, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов.

Коэффициент Бивера, равный отношению притока денежных средств к общей сумме задолженности, на конец анализируемого периода составил -0,059, на начало 0,002. По международным стандартам рекомендуемое значение данного показателя находится в интервале 0,170 - 0,400. Полученное значение показателя позволяет отнести Предприятие к высокой группе "риска потери платежеспособности", т.е. уровень покрытия задолженности суммой чистой прибыли и амортизации у Предприятия низкий.

Интервал самофинансирования (или платежеспособности) Предприятия на конец периода составил 47 дн. (на начало периода 55 дн.), что свидетельствует о низком уровне резервов у Предприятия для финансирования своих затрат (без амортизации) в составе себестоимости и прочих издержек за счет имеющихся денежных средств, краткосрочных финансовых вложений и поступлений от дебиторов. В международной практике считается нормальным, если данный показатель превышает 360 дней.

Платежеспособность Предприятия представлена на рисунке 21.

Рисунок 21 - Динамика платежеспособности

Комплексная оценка финансовой устойчивости Предприятия приведена в таблице 6.

Таблица 6 - КОМПЛЕКСНАЯ ОЦЕНКА ФИНАНСОВОГО СОСТОЯНИЯ

на 01.01.2014 г.

(нарастающий итог)

|

Наименование показателя |

Группы | |||

|

1 |

2 |

3 |

4 | |

|

Рентабельность собственного капитала (ROE, приведённая к году), % |

> 10,000 |

5,000 - 10,000 |

0.001 - 4,999 |

<= 0 |

|

|

|

|

- | |

|

Уровень собственного капитала, % |

>= 70 |

60 - 69.999 |

50 - 59.999 |

< 50 |

|

|

|

|

17,350 | |

|

Коэффициент покрытия внеоборотных активов собственным капиталом |

> 1.1 |

1.0 - 1.1 |

0.8 - 0.999 |

< 0.8 |

|

|

|

|

0,249 | |

|

Длительность оборота краткосрочной задолженности по денежным платежам, дни |

1 - 60 |

61 - 90 |

91 - 180 |

> 180; = 0 |

|

53 |

|

|

| |

|

Длительность оборота чистого производственного оборотного капитала, дни |

1 - 30 |

> 30; (-10) - (-1) |

(-30) - (-11) |

< -30; = 0 |

|

1 |

|

|

| |

|

Цена интервала |

5 |

3 |

1 |

0 |

|

Сумма баллов |

10 | |||