- •Тема 1. Сутність та призначення фінансів

- •2. Функції фінансів: розподільча, контрольна, регулююча

- •3. Сутність та джерела формування фінансових ресурсів

- •Тема 3. Фінанси суб’єктів господарювання та неприбуткових організацій План

- •Міні-лексикон:

- •1. Необхідність та сутність фінансів підприємств

- •2. Грошові фонди і фінансові ресурси підприємств

- •Тема 4. Фінанси населення

- •3. Фінансовий портфель громадянина, його склад

- •Питання для самоперевірки

- •Тема 5. Податкова система держави План

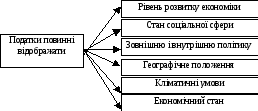

- •Сутність, призначення та необхідність податків

- •Завдання податків

- •2. Функцiї податкiв

- •3. Елементи податку Обов’язкові елементи податку:

- •4 Класифікація податківЗалежно від платника. Класифікація податків

- •Якісна характеристика непрямих податків

- •5. Податкова система: сутність, структура і методи побудови

- •Управління бюджетним дефіцитом

- •4. Бюджетний устрій і бюджетна система

- •Питання для самоперевірки

- •3. Методи формування доходів державного бюджету

- •4. Класифікація доходів Державного бюджету України

- •Питання для самоперевірки

- •2. Класифікація державних видатків

- •За бюджетною класифікацією

- •Видатки державного бюджету

- •Особливості бюджетних видатків

- •3. Методи і форми фінансування державних витрат

- •2. Форми та види державного кредиту

- •Класифікація державних внутрішніх позик

- •3. Поняття державного боргу

- •4. Управління державним боргом

- •Питання для самоперевірки

- •Тема 10. Фінансовий ринок План

- •Міні-лексикон:

- •2. Класифікація структурних складових фінансового ринку

- •4. Учасники фінансового ринку

- •Питання для самоперевірки

Завдання податків

1. Забезпечувати фінансову базу держави.

2. Головний важіль регулювання соціально-економічних процесів у суспiльствi.

2. Функцiї податкiв

Функції податків

Фіскальна функція оподатковування — основна функція оподатковування. Історично найбільш древня й одночасно основна: податки є переважною складовою доходів державного бюджету. Реалізація функції здійснюється за рахунок податкового контролю й податкових санкцій, які забезпечують максимальне збирання встановлених податків і створюють перешкоди до ухилянню від сплати податків. Простіше кажучи, це збір податків на користь держави. Завдяки даній функції реалізується головне призначення податків: формування й мобілізація фінансових ресурсів держави. Всі інші функції оподатковування — похідні від фіскальної. У всякому разі, поряд із чисто фінансово-фіскальними цілями податки можуть переслідувати й інші, наприклад економічні або соціальні. Інакше кажучи, фінансові цілі, будучи найістотнішими, не є винятковими.

Розподільна (соціальна) функція оподатковування — полягає в перерозподілі суспільних доходів (відбувається передача коштів на користь слабших і незахищеніших категорій громадян за рахунок покладання податкового тягаря на сильнші категорії населення).

Регулююча функція оподатковування — спрямована на вирішення за допомогою податкових механізмів тих або інших завдань економічної політики держави. На думку видатного англійського економіста Джона Кейнса, податки існують у суспільстві винятково для регулювання економічних відносин.

Контрольна функція оподатковування — дозволяє державі відслідковувати своєчасність і повноту надходжень у бюджет коштів і зіставляти їхню величину фінансових ресурсів.

3. Елементи податку Обов’язкові елементи податку:

Платник податку юридичні і фізичні особи, на яких згідно з законами України покладено обов'язок сплачувати податки і збори (обов'язкові платежі).

Об’єкт оподаткування

доходи (прибуток), додана вартість продукції (робіт, послуг), вартість продукції (робіт, послуг), у тому числі митна, або її натуральні показники, спеціальне використання природних ресурсів, майно юридичних і фізичних осіб та інші об'єкти, визначені законами України про оподаткування.

База оподаткування це оборот у вартісному виразі до якого застосовується ставка для визначення суми ПДВ.

Податкова ставка законодавчо визначена величина податкових нарахувань на одиницю виміру бази оподаткування.

5. Податковий період період, за якийплатник податкузобов'язаний проводити розрахунки податку та сплачувати його до бюджету.

Взагалі-то розрізняють звітний та податковий період, але в чинному податковому законодавстві України дані терміни ототожнюються.

Порядок нарахування та сплати податку На відміну від більшості інших податків, нарахування і сплата податку на доходи фізичних осіб може покладатись не лише на платника, а і на іншу юридичну чи фізичну особу, яка виплачує відповідні доходи платнику і яка дістала назву податкового агента. Податковий агент - це юридична особа або фізична особа чи нерезидент або його представництво, які зобов'язані нараховувати, утримувати та сплачувати цей податок до бюджету від імені та за рахунок платника податку, вести податковий облік та подавати податкову звітність податковим органам, а також нести відповідальність за порушення норм Закону.

Порядок та строки подання звітності До складу періодичної фінансової звітності входять балансові звіти та звіт про фінансові результати. Періодична звітність подається не пізніше 25 числа наступного після завершення звітного періоду місяця. Найбільш повно характеризує роботу підприємства річна звітність. Підприємство складає місячну, квартальну й річну бухгалтерську звітність, в якій відображає склад майна та джерела його формування, включаючи майно підприємств, філій, представництв та інших відокремлених підрозділів, виділених на окремий баланс. Звітним роком для всіх підприємств установлено період з 1 січня по 31 грудня включно.

Необов’язкові елементи податку:

податкові пільги передбачене податковим та митним законодавством звільнення платника податків від обов'язку щодо нарахування та сплати податку та збору, сплата ним податку та збору в меншому розмірі за наявності підстав.

податкова знижка документально підтверджена сума (вартість) витрат платника податку - резидента у зв'язку з придбанням товарів (робіт, послуг) у резидентів - фізичних або юридичних осіб протягом звітного року, на яку дозволяється зменшення його загального річного оподатковуваного доходу, одержаного за наслідками такого звітного року у вигляді заробітної плати.

податкова пільга переваги, що надаються окремим платникам податків, включаючи можливість не сплачувати податок або сплачувати його у меншому розмірі. Норми законодавства, що визначають підстави, порядок і умови застосування пільг з податків і зборів, не можуть мати індивідуального характеру.

податковий кредит та інші сума (вартість) витрат, понесених платником податку — резидентом у зв'язку з придбанням товарів (робіт, послуг) у резидентів — фізичних або юридичних осіб протягом звітного року (крім витрат на сплату податку на додану вартість та акцизного збору), на суму яких дозволяється зменшення суми його загального річного оподатковуваного доходу, одержаного за наслідками такого звітного року, у випадках, визначених Законом.