- •Тема 10. Міжнародні фінанси

- •Міжнародна фінансова інтеграція та її вплив на фінансові інтереси суверенних країн і регіонів.(Пайонк)

- •Форми та засоби регулювання зовнішньоекономічної діяльності.(Паламарчук)

- •Україна та єс: особливості організації міжнародних фінансових зв’язків та перспективи їх розвитку.(Перетяжко)

Самостійна 6 семінар

Тема 10. Міжнародні фінанси

Міжнародна фінансова інтеграція та її вплив на фінансові інтереси суверенних країн і регіонів.(Пайонк)

Протягом двох останніх десятиліть спостерігалося істотне розширення й поглиблення міжнародних фінансових ринків, а також помітне збільшення обсягів угод на валютному ринку й ринках капіталу. Прогрес у інформаційних і телекомунікаційних технологіях, лібералізація ринків капіталу й розробка нових фінансових інструментів, безумовно, і далі будуть стимулювати збільшення міжнародних потоків капіталу. А це, у свою чергу, призведе до збільшення обсягів акумульованих іноземних активів і зобов’язань й, відповідно, до збільшення ролі міжнародної інвестиційної позиції (МІП), що являє собою баланс фінансових активів і зобов’язань резидентів стосовно нерезидентів, накопичених на певну дату. З макроекономічної точки зору подібна переорієнтація потоків капіталу в довгостроковій перспективі може виявитися досить корисною для світової фінансової системи в цілому. Разом з тим, не можна не погодитися, що в короткостроковій перспективі подібне збільшення рухливості капіталу може стати причиною нестабільності світової фінансової системи.

Все вищесказане обґрунтовує важливість і необхідність своєчасного й точного виміру та аналізу ступеня міжнародної фінансової інтеграції (МФІ) між країнами, її передумов і тенденцій. У цьому зв’язку, при аналізі місця і ролі валових МІП у системі індикаторів міжнародної фінансової інтеграції, автор ставить завдання, по-перше, висвітлити різні підходи до визначення міжнародної фінансової інтеграції, по-друге, дослідити систему економічних індикаторів останньої, що ґрунтуються на акумульованих обсягах запасів валових іноземних активів і зобов’язань та їхніх окремих компонентів, а також провести порівняльний аналіз ступеня МФІ між країнами.

У цілому можна виділити три основних підходи до визначення міжнародної фінансової інтеграції, перші два з яких подані з точки зору національної економіки, а останній - з точки зору міжнародної. Перший підхід характеризує міжнародну фінансову інтеграцію з точки зору її причин і передумов, тобто з позиції існуючих юридичних умов або обмежень, тоді як два останніх - з точки зору фактичних наслідків або результатів МФІ.

Отже, відповідно до першого підходу міжнародна фінансова інтеграція може бути визначена як ступінь участі країни в процесі міжнародного руху капіталу, що оцінюється на підставі існуючих у країні юридичних (de jure) обмежень на міжнародні фінансові потоки, тобто контролю за рухом капіталу. Під контролем за рухом капіталу розуміють будь-яку економічну політику держави, спрямовану на обмеження мобільності міжнародного капіталу й здатну змінити стан рахунку операцій з капіталом і фінансовими операціями платіжного балансу.

Це визначення ґрунтується на припущенні, що відсутність істотних обмежень на рух капіталу свідчить про більш високий ступінь МФІ. Деякі дослідники для побудови індексу контролю за рухом капіталу використовували дані збірника МВФ „Валютний курс і валютні угоди” („Exchange Rate and Monetary Agreements”) або дані, що публікуються щороку починаючи з 1967 року, „Щорічної доповіді по валютних угодах і валютних обмеженнях” („Annual Report on Exchange Arrangements and Exchange Restrictions”). Наприклад, Альберто Алезіна, Вітторіо Гріллі та Джіан-Марія Мілезі-Ферретті сконструювали такий індекс у вигляді двійкової змінної. Він приймає значення одиниці, коли країна підтримує контроль за рухом капіталу, і значення нуля, якщо ні. Дені Родрік з Гарвардського університету використовував аналогічний індекс для дослідження впливу контролю за рухом капіталу на економічне зростання, інфляцію й інвестиції. Варто відмітити, що всі індекси на основі даних МВФ досить обмежені: вони гранично узагальнюють ситуацію, не роблячи різниці у жорсткості регулювання. Крім того, вони не враховують напрямок контролю (приплив-відплив) і фактичну мобільність капіталу.

Другий підхід до визначення міжнародної фінансової інтеграції виходить із взаємозв’язку останньої з відкритістю національної економіки для потоків капіталу - чим вища відкритість, тим вищий ступінь міжнародної фінансової інтеграції, й навпаки. У цьому випадку оцінка ступеня міжнародної фінансової інтеграції країни здійснюється de facto, тобто на підставі фактичних наслідків, що є результатом цього процесу. Для оцінки цих наслідків розроблена відносно велика кількість так званих об’ємних показників або показників на підставі даних про обсяги потоків або запасів, представлених, наприклад, у дослідженнях Едісона та ін. [2] і Лейна й Мілезі-Ферретті [3,4]. Згадати насамперед варто про такі показники, як накопичені запаси потоків капіталу (формула 1), обсяг потоків капіталу, накопичені запаси припливу капіталу й обсяг припливу капіталу.

FO = IFI = (FA + FL)/GDP, (1)

де FO - відкритість економіки для потоків капіталу; IFI - міжнародна фінансова інтеграція; FA й FL - запаси валових іноземних фінансових активів і зобов’язань, відповідно; GDP - ВВП.

Слід зазначити, що це визначення міжнародної фінансової інтеграції й показники, які використовуються для її оцінки, є дуже важливими і зручними, оскільки дозволяють оцінити фактичний вплив міжнародної фінансової інтеграції на економічні й фінансові змінні, а також на результати економічної діяльності в цілому. У цьому зв’язку фахівці МВФ вважають, що показники цієї групи є кращими індикаторами ступеня й масштабу МФІ, ніж показники оцінки жорсткості й інтенсивності контролю за рухом капіталу [7].

Нарешті, розвиток міжнародних фінансових ринків і зниження жорсткості контролю за рухом капіталу, що сприяють появі різних нових можливостей для здійснення міжнародних інвестицій і міжнародної диверсифікації портфелів активів, дають можливість оцінити й визначити міжнародну фінансову інтеграцію не стільки з позиції національної економіки, скільки з позиції міжнародної економіки. У цьому випадку, так само як і в попередньому, оцінка ступеня міжнародної фінансової інтеграції країни здійснюється також de facto. З цього погляду міжнародна фінансова інтеграція може бути визначена на підставі виділення взаємозв’язку й взаємозалежності між основними фінансовими й економічними змінними, що характеризують стан фінансових ринків різних країн у процесі міжнародного руху капіталу. Інакше кажучи, більш високий ступінь міжнародної фінансової інтеграції сприяє більш високому ступеню погодженості або більш глибокому й тісному взаємозв’язку між фінансовими макроекономічними показниками різних країн.

Ключовим фактором у цьому процесі, на думку Агенора [1], виступає зростаючий ступінь глобалізації інвестицій, у результаті якої інвестори при міжнародній диверсифікації своїх портфелів приймають рішення про інвестування за кордон виходячи з більш високих норм прибутковості своїх інвестицій в іноземні активи. Стверджується, що активи, які генерують ідентичні фінансові потоки, мають ідентичну норму прибутковості, незалежно від походження емітента й власника активу. Відповідно, ступінь МФІ може бути оцінено за допомогою порівняння норм прибутковості емітованих у різних країнах активів, що генерують однакові фінансові потоки.

Перед тим як перейти до аналізу й характеристики системи індикаторів, заснованих на валових МІП, варто зупинитися на взаємозв’язку систем юридичних (de jure) і фактичних (de facto) показників міжнародної фінансової інтеграції. Обидві системи індикаторів взаємозалежні й відбивають два різних аспекти міжнародної інтеграції фінансових ринків: система юридичних показників характеризує наявну в країні інтенсивність або жорсткість контролю за міжнародним рухом капіталу, тоді як система фактичних показників характеризує об’ємні або відносні характеристики вже реалізованих міжнародних потоків капіталу [6].

Система фактичних індикаторів має цілий ряд переваг перед системою юридичних індикаторів. По-перше, внаслідок принципу побудови фактичні індикатори вимірюють існуючі в країні обмеження на міжнародний рух капіталу об’єктивно, а не суб’єктивно, як роблять це юридичні показники. По-друге, розрахунок фактичних індикаторів може бути заснований не тільки на даних про обсяги потоків капіталу, але також і на даних про обсяги запасів капіталу. У свою чергу, такі показники дозволяють уникнути впливу короткострокових коливань і змін в обсягах капіталу на кінцевий результат оцінки ступеня міжнародної фінансової інтеграції. По-третє, використання даних про обсяги не тільки припливу (запаси валових зовнішніх зобов’язань), але й відпливу (запаси валових зовнішніх активів) капіталу дає можливість оцінити два напрямки міжнародної фінансової інтеграції одночасно: відкритість національної економіки для припливів і відпливів капіталу в країну й із країни, що сприяє в цілому більш повній оцінці впливу існуючих обмежень на канал міжнародного руху капіталу.

І, нарешті, важлива перевага фактичних показників полягає в тому, що їхнє застосування дозволяє використати не тільки дані про обсяги валових потоків або запасів капіталу, але й дані про обсяги їхніх окремих компонентів: прямі інвестиції, портфельні інвестиції в акціонерний капітал, портфельні інвестиції у боргові інструменти, банківські кредити й т.д. Остання перевага має велике значення у зв’язку з тим, що міжнародна інтеграція ринку акцій має зовсім інші характеристики й інший механізм формування, ніж, наприклад, міжнародна інтеграція ринків боргових інструментів [3]. Далі проаналізуємо найбільш використовувані показники із системи фактичних індикаторів міжнародної фінансової інтеграції, засновані на даних про обсяги запасів міжнародних потоків капіталу, й на підставі отриманих даних проведемо порівняльний аналіз ступеня МФІ між країнами.

Першим базовим показником із цієї групи є вже представлений формулою 1 індекс акумульованих потоків капіталу. Важливою особливістю цього показника є використання в його формулі обсягів запасів як зовнішніх зобов’язань, так і зовнішніх активів, що збігається з теоретичною концепцією відкритості національної економіки для руху капіталу, який враховує не тільки можливість і здатність іноземних інвесторів інвестувати в економіку країни, але також можливість і здатність національних інвесторів інвестувати за кордон. Однак брак даних по накопичених зовнішніх активах і зобов’язаннях донедавна не дозволяв провести оцінку масштабів і динаміки МФІ з погляду запасів. Щоб усунути цю проблему, Лейн і Мілезі-Ферретті [4] розробили систему даних, що включає оцінку зовнішніх активів і зобов’язань 145 країн за період з 1970 по 2004 рік. Використовуючи ці дані проаналізуємо особливості МФІ. Для цього умовно розіб’ємо всі країни на дві групи. До складу першої групи, групи розвинених країн, будуть включені країни, що є членами ОЕСР вже протягом досить тривалого проміжку часу. Всі інші країни будуть включені до складу групи країн, що розвиваються, і країн з ринком, що формується.

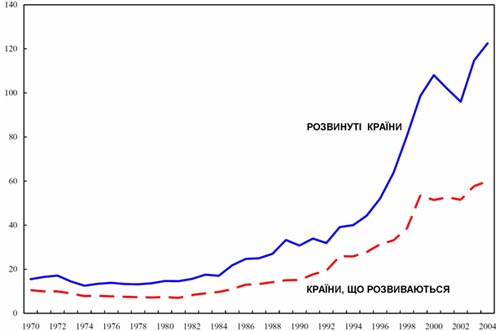

На рис. 1 зображені

криві, що характеризують динаміку

об’ємного показника міжнародної

фінансової інтеграції (формула 1.1.)

окремо для розвинених країн і країн, що

розвиваються, за період 1970-2004 р. За цей

період ступінь міжнародної фінансової

інтеграції збільшився в сім разів, з

45% від ВВП у 1970 р. до рівня понад 300% від

ВВП у 2004 р. Характерним є те, що протягом

1970-х й 1980-х рр. збільшення ступеня МФІ

відбувалося помірними темпами, тоді як

починаючи із другої половини 1990-х рр. -

істотно прискорилося, що призвело до

значного накопичення валових зовнішніх

фінансових активів і зобов’язань країн.

Дійсно, розглянутий коефіцієнт досяг

розміру 100% від ВВП тільки до 1987 р., тоді

як 200% - вже в 1998 р. й 300% - в 2004 р. Аналіз

даних показує, що переломним у загальній

тенденції роком став 1994 р., а найбільш

значимим роком є 1998 р. Ступінь МФІ країн,

що розвиваються, стабільно збільшувався

протягом всього періоду й до початку

1990-х рр. тісно співвідносився з аналогічним

рівнем розвинених країн. Але починаючи

з цього моменту темпи росту валових

активів і зобов’язань цих країн починають

істотно відставати. Однак очевидно, що

з розвитком національних фінансових

ринків і збільшенням ступеня лібералізації

рахунку руху капіталу масштаби МФІ цих

країн будуть також збільшуватися.

Рис.

1. Динаміка міжнародної фінансової

інтеграції

Рис.

1. Динаміка міжнародної фінансової

інтеграції

Рис. 2. Динаміка міжнародної інтеграції ринка акцій Крім розглянутого вже показника акумульованих потоків капіталу, можна також проаналізувати індикатори, побудовані на підставі окремих компонентів валових зовнішніх активів і зобов’язань, а саме накопичених запасів прямих іноземних інвестицій, портфельних інвестицій, прямих і портфельних інвестицій в акціонерний капітал або їхні різні комбінації. Серед таких індикаторів необхідно особливо виділити показник міжнародної інтеграції ринків акцій або титулів власності, що розраховується відповідно до формули:

IFI = (FDIEQA + FDIEQL + PIEQA + PIEQL)/GDP, (2)

де FDIEQA й FDIEQL - валові іноземні активи й зобов’язання по прямих інвестиціях в акціонерний капітал відповідно, PIEQA й PIEQL - валові іноземні активи й зобов’язання по портфельних інвестиціях в акціонерний капітал відповідно. Беручи до уваги особливе значення цього показника, розглянемо тенденції міжнародної інтеграції ринку акцій (див. рис. 2). У динаміці міжнародної інтеграції ринків титулів власності розвинених країн можна виділити три етапи. Перший етап, до 1985 р., характеризується стійким стабільним станом даного показника. Протягом другого етапу, з 1985 р. до 1995 р., спостерігається його помірний зріст. І починаючи з 1996 р. темпи росту розглянутого коефіцієнта стрімко збільшуються. Це третій етап. Необхідно також відзначити деяке вповільнення темпів росту цього коефіцієнта в 2001-2002 рр., пов’язане з падінням цін на глобальному фондовому ринку. Аналогічні тенденції були характерні й для країн, що розвиваються, міжнародні позиції по акціонерному капіталу яких істотно збільшувались на всьому протязі 1990-х рр. Таким чином, можна зробити висновок про те, що протягом розглянутого періоду відбувалися істотні зрушення в структурі зовнішніх портфелів цих країн.

Підводячи підсумки, можна зробити висновок про те, що робота з вивчення міжнародної фінансової інтеграції і її індикаторів ще далека від завершення. Нагальна потреба проведення трудомістких теоретичних й емпіричних досліджень, присвячених даному питанню, вимагає побудови нових й удосконалювання вже існуючих показників й індексів, які враховували б не тільки такі de jure фактори, як інтенсивність контролю за рухом капіталу й ступінь мобільності капіталу, але й важливі de facto чинники, які характеризують наслідки й результати міжнародної фінансової інтеграції. У цьому зв’язку можна відзначити високий потенціал системи показників міжнародної фінансової інтеграції, заснованих на даних по запасах, тобто на валових МІП.