- •Вопрос №19 Предельная цена капитала и ее использование.

- •Вопрос №21 Суть и задачи управления внеоборотными активами предприятия.

- •Вопрос №22 Инвестиционная политика предприятия

- •Вопрос №25 Методы оценки эффективности инвестиционных проектов.

- •Вопрос №28 Политика предприятия в области управления оборотным капиталом

- •Вопрос №29 Показатели эффективности управления оборотными средствами.

- •Вопрос №30 Чистый оборотный капитал и текущие финансовые потребности предприятия.

- •- Юридические

- •Вопрос № 42. Методы прогнозирования банкротства.

- •Вопрос №43. Анализ структуры баланса

- •Вопрос № 44. Аналитические показатели экспресс – анализа

- •Выявление больных статей:

- •Вопрос № 45. Оценка и анализ имущественного положения предприятия

Вопрос № 42. Методы прогнозирования банкротства.

Самой простой моделью прогнозирования банкротства является двухфакторная модель, при этом выбираются всего 2 показателя: коэффициент покрытия и отношение заемных средств к активам. При этом западные экономисты рассчитали определенные весовые коэффициенты к этим показателям.

В США и в Западной Европе широко используется модель Альтмана, составленная им на основе анализа 33 фирм, являющихся банкротами.

z = 1,2x1 + 1,4x2 + 3,3x3 + 0,6x4 + 1x5.

x1 - степень ликвидности активов;

x2 - уровень рентабельности активов;

x3 - уровень доходности активов;

x4 - коэффициент отношения собственного капитала к заемному;

x5 - оборачиваемость активов.

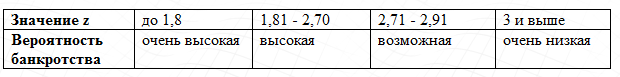

Уровень угрозы банкротства по модели Альтмана оценивается по следующей шкале.

Практика показывает, что по модели Альтмана прогноз банкротства оправдывается: за год - 90%, 2 года - 70%, 3 года - 50%.

Несмотря на относительную простоту использования модели Альтмана, для оценки банкротства в России она оказалась непригодной из-за ряда факторов.

1) При расчетах x2, x3, x5 в условиях инфляции нельзя использовать их балансовую стоимость, так как в этом случае показатели будут искусственно завышены.

2) При расчете x4 при оценке собственного капитала он также должен быть переоценен на сегодняшнюю восстановительную (рыночную) стоимость.

Реально банкротство возникает в том случае, когда на счете нет денег, имеются долги, кредиторы не желают ждать и подают в суд; или же предприятие само объявляет себя банкротом.

Вопрос №43. Анализ структуры баланса

Анализ структуры активов и пассивов бухгалтерского баланса является частью анализа имущественного положения организации при анализе финансового состояния предприятия. Анализ активов и пассивов баланса позволяет проследить динамику их состояния в анализируемом периоде. Анализ структуры и динамики статей баланса показывает:

какова величина текущих и постоянных активов, как изменяется их соотношение, а также выявить источники финансирования;

какие статьи растут опережающими темпами, и как это сказывается на структуре баланса;

увидеть долю запасов и дебиторской задолженности в структуре активов;

насколько велика доля собственных средств, и в какой степени компания зависит от заемных ресурсов;

каково распределение заемных средств по срокам погашения;

какую долю в пассивах составляет задолженность перед бюджетом, банками и трудовым коллективом.

Практика экономического анализа выработала такие правила чтения финансовых отчетов, как:

Горизонтальный анализ (временной или динамический) – сравнение каждой позиции отчетности с предыдущим периодом в относительном и абсолютном виде с тем, чтобы сделать лаконичные выводы.

Вертикальный анализ (структурный) – определение структуры итоговых финансовых показателей, с выявлением влияния каждой позиции отчетности на результат в целом. Технология вертикального анализа состоит в том, что общую сумму активов предприятия (при анализе баланса) и выручку (при анализе отчета о прибыли) принимают за сто процентов, и каждую статью финансового отчета представляют в виде процентной доли от принятого базового значения.

Трендовый анализ – сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики (тренда) показателя с целью прогнозирования будущих значений.

Сравнительный (пространственный) анализ – сравнение показателей деятельности анализируемой организации с показателями других организаций или средними по отрасли (рынку). Очевидно, что для сравнительного анализа подходят коэффициенты, но не абсолютные показатели. В зарубежных учебниках такой анализ называется отраслевым.

Экспресс анализ - Проводится на основании исходной информации без привлечения дополнительных сведений. Цель – получить общее представление о фирме. Просмотр отчета по формальным признакам. Ознакомление с заключением аудитора.