- •Цели и задачи дисциплины «Экономическая оценка инвестиций», предмет, объект исследования, взаимосвязь с другими дисциплинами.

- •Инвестиции как экономическая категория, их роль в развитии экономики.

- •Инвестиции и капитальные вложения.

- •Классификация и структура инвестиций

- •Пути совершенствования структуры инвестиций.

- •6. Сущность и содержание инвестиционной деятельности.

- •7. Роль государства в регулировании инвестиционной деятельности.

- •8.Законодательство об инвестиционной деятельности в рф.

- •9.Субъекты и объекты инвестиционной деятельности.

- •10.Определение инвестиционного цикла, структура и содержание основных этапов.

- •11. Сущность и содержание инвестиционной политики государства.

- •12.Показатели эффективности инвестиционной политики государства.

- •13. Сущность и содержание инвестиционной политики предприятия

- •14. Инвестиционный рынок, его инфраструктура

- •Система показателей развития инвестиционного рынка.

- •Сущность и значение инвестиционного проекта

- •17. Классификация инвестиционных проектов.

- •18.Этапы создания и реализации инвестиционного проекта.

- •19.Бизнес-план инвестиционного проекта, его цели и задачи, система показателей

- •20. Характеристика основных разделов бизнес-плана инвестиционного проекта.

- •21. Анализ рисков проекта. Классификация рисков.

- •22. Концепция денежных потоков. Понятие и структура денежных потоков инвестиционного проекта. Концепция денежного потока

- •23. Состав и структура источников финансирования инвестиций.

- •Основные источники формирования инвестиционных ресурсов предприятия

- •24. Собственные источники финансирования инвестиций, их значение, направления увеличения.

- •25. Привлеченные источники финансирования инвестиций, их характеристика.

- •27. Понятие коммерческой, бюджетной, общественной эффективности инвестиционного проекта.

- •28 Лизинг как источник финансирования инвестиций

- •29 Кредитование инвестиционных проектов

- •Иностранные инвестиции, их сущность, значение, правовое регулирование.

- •Анализ состояния привлечения иностранных инвестиций в рф. Инвестиционный климат.

- •Традиционные методы оценки эффективности инвестиций, условия их применения.

- •Методические подходы к оценке эффективности инвестиций в современных условиях.

- •Оценка общих инвестиционных затрат.

- •Система показателей оценки эффективности инвестиций.

- •Дисконтирование показателей при расчете эффективности инвестиций.

- •39. Чистый дисконтированный доход, порядок расчета показателя, его значение, область применения

- •40.Индекс доходности инвестиций, порядок расчета показателя, его значение, область применения.

- •41. Срок окупаемости инвестиций, порядок расчёта показателя, его значение, область применения.

- •42. Анализ альтернативных проектов

- •43. Инвестиционная стратегия предприятия, принципы, этапы разработки.

- •44. Оценка эффективности инвестиционной стратегии предприятия. Основные принципы экономической эффективности инвестиционных проектов

- •Этапы оценки экономической эффективности инвестиционного проекта

- •Показатели коммерческой эффективности инвестиций

- •45. Планирование и управление инвестиционными проектами

- •46. Инвестиционный портфель предприятия, сущность, принципы его формирования.

- •47. Портфель реальных инвестиционных проектов.

- •Портфель ценных бумаг, его классификация.

- •Основные принципы:

- •Классификация пцб:

- •Управление портфелем ценных бумаг предприятия.

- •Методы анализа состояния фондового рынка и инвестиционных качеств ценных бумаг.

- •Стратегии управления портфелем ценных бумаг.

- •Структура и содержание инвестиционного анализа. Цели и задачи инвестиционного анализа.

- •Анализ рынка и разработка концепции маркетинга в инвестиционном проектировании.

- •Метод анализа безубыточности в инвестиционном проектировании.

- •Шесть функций сложного процента:

- •56. Понятие номинальной и эффективной процентной ставки. Понятие реальной ставки процента.

- •57. Анализ долгосрочных инвестиций в условиях инфляции. Прогноз годового темпа и индекса инфляции.

- •1. При прогнозировании годового темпа инфляции используется следующая формула:

- •2. При прогнозировании годового индекса инфляции используются следующие формулы:

- •58. Концепция инвестиционного проектирования в условиях неопределенности и риска.

- •59. Особенности анализа финансового состояния предприятия, реализующего долгосрочные инвестиции.

- •60. Аудит инвестиционных проектов.

Методические подходы к оценке эффективности инвестиций в современных условиях.

Вопросы оценки эффективности инвестиционных проектов в последнее время широко рассматриваются в научной литературе. Этой проблеме уделяется внимание на всех стадиях жизненного цикла инвестиционного проекта – прединвестиционной, инвестиционной, стадии эксплуатации.

Однако центральное место оценка эффективности планируемого проекта занимает в процессе обоснования и выбора возможных вариантов вложения средств в операции с реальными активами, т.е. на этапе прединвестиционных исследований.

Следует разделять понятия эффективности и эффекта, особенно при оценке инвестиционных проектов, несмотря на то, что в экономической литературе часто понятие эффективности подменяется понятием эффекта. Поскольку один и тот же эффект можно получить от использования различных инвестиций, то разумный инвестор основывает выбор объекта вложений (инвестиционного проекта) не на эффекте от инвестиций, а на их эффективности, то есть на соотношении полученного эффекта и затрат, необходимых для его получения.

В России советского периода при оценке эффективности капиталовложений использовалась «Методика (основные положения) определения экономической эффективности использования в народном хозяйстве новой техники, изобретений и рационализаторских предложений», разработанная коллективом специалистов во главе с академиком Т.С. Хачатуровым. Выбор оптимального варианта производился путем расчета показателей срока окупаемости, сравнительной экономической эффективности и минимума приведенных затрат.

Но эта методика не может быть взята за основу при определении эффективности инвестиционных проектов в условиях рыночной экономики, так как не учитывает разновременность вложения средств и получения результатов, взаимосвязь реальных и номинальных оценок в условиях инфляции, неопределенность и риски осуществления вложений.

Международные стандарты в сфере инвестиционного проектирования основываются на методике обоснования эффективности инвестиционных проектов, разработанных ЮНИДО – Международной специализированной организацией ООН по промышленному развитию. Методика ЮНИДО стала принятым во многих странах мира руководством по оценке эффективности инвестиций и универсальным средством общения между инициаторами проекта и его потенциальными инвесторами.

С началом крупномасштабных рыночных реформ общепринятые в мировой практике методики оценки и анализа инвестиционных проектов стали применяться и в России. В 1994 году были разработаны и утверждены «Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования», которые практически представляли собой упрощенную версию методики ЮНИДО.

Положительными моментами этой методики являлись: переход от статической модели определения эффективности к динамической; ориентация на комплексное рассмотрение результатов инвестирования, включая и социальные последствия реализации инвестиционного проекта; построение системы показателей эффективности (выделение коммерческой, бюджетной, экономической эффективности); рассмотрение особенностей учета инфляции и риска при оценке эффективности инвестиционных проектов.

В соответствии с данной методикой эффективность инвестиционного проекта может быть представлена в общем виде:

Эффективность ИП = Чистый денежный поток, генерируемый инвестиционным проектом / инвестированный капитал.

В целом, по разработанности некоторых разделов (например, анализ инвестиций в условиях риска, специфика учета неравномерной инфляции, использование при оценке нескольких валют одновременно и др.) действующие Методические рекомендации превосходят известные западные методики.

Для расчета эффективности проекта используется понятие чистых инвестиций, величина которых складывается из нескольких частей:

ЧИ=Зперв.- ЛСакт ±∆ОК-ЛСпр, где Зперв- полная сумма всех предпроизводственных затрат; ЛСакт - стоимость любых высвобождаемых активов, высвобождение которых вытекает из решения о принятии инвестиционного проекта; ∆ОК - изменение оборотного капитала, вызванное решением об инвестировании; ЛСпр - ликвидационная стоимость проекта.

Чтобы адекватно оценить проект с точки зрения его эффективности, нужно все потоки будущих поступлений и платежей привести в сопоставимый вид с учетом фактора времени. Приведенные денежные потоки рассчитываются с использованием известной модифицированной формулы сложных процентов при заданной величине ставки сравнения (ставки дисконтирования): PV = ∑Pi / (1+r)i. Эта формула уравнивает с точки зрения субъекта инвестиционной деятельности ценность денежных средств в начальном периоде прогнозирования и ожидаемого к получению денежного потока в будущем.

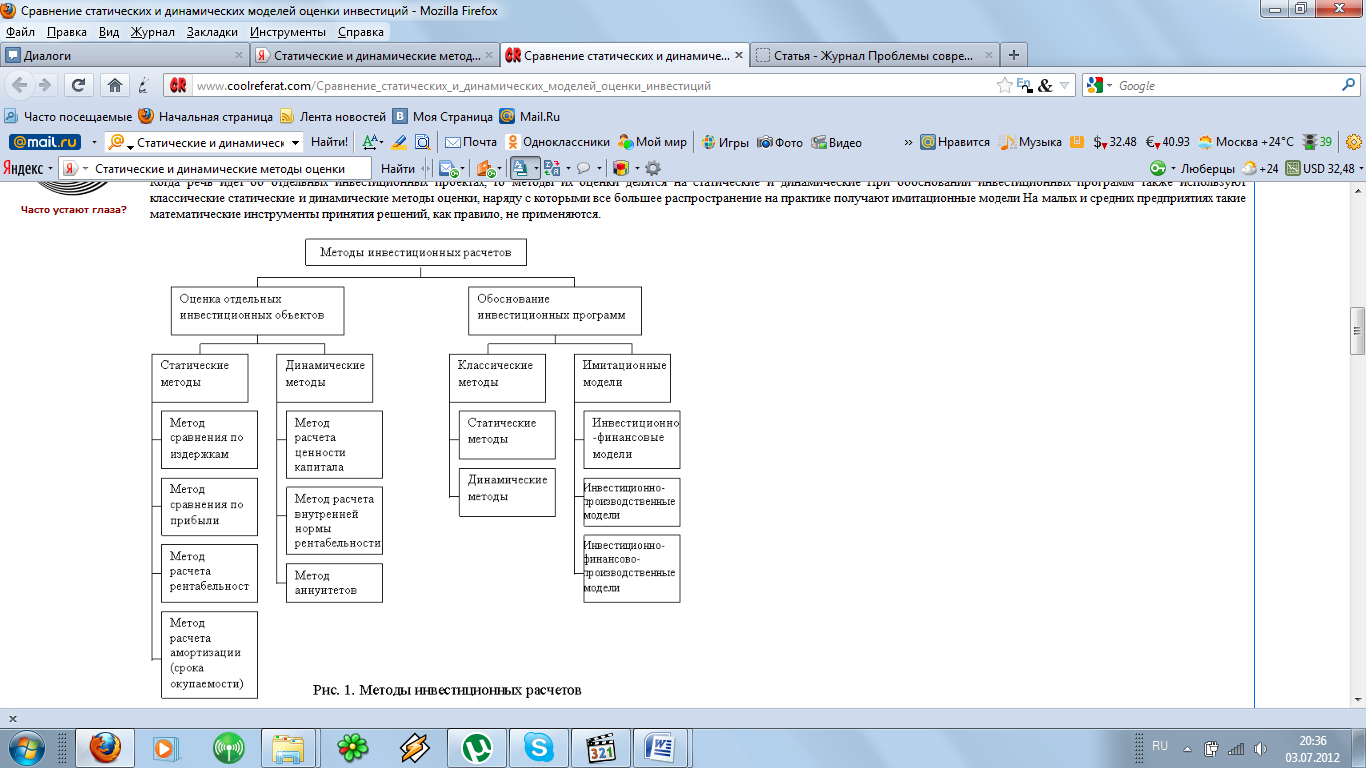

Статические и динамические методы оценки инвестиций (из 33 вопроса).

Простые (статистические) методы основанные на учетно-аналитических оценках деятельности предприятия.

Включает расчет простой нормы прибыли и срока окупаемости, характеризуют отдельные, точечные значения показателей эффективности. «-»: не учитывает ряд важных параметров ИП -длительность жизненного цикла проекта, неравнозначность потоков денежных ср-в, возникающих в разные моменты реализации проекта.

Динамические, основанные на дисконтированных оценках результатов и затрат деятельности предприятия.

Позволяет учесть неравноценность поступлений и платежей относящихся к разным периодам реализации проекта. Это достигается дисконтированием, т.е. приведением потоков платежей за разные периоды к сопоставимому виду, расчет осуществляется на определенную дату, в качестве которой может выступать текущий момент, дата начала инвестиций, дата завершения.

В отличие от динамических при статических методах не принимают в расчет фактор времени, т.е. не учитывают, с какими интервалами осуществляется отгрузка и делаются заказы, поступают деньги и производятся расходы.

С татистические

методы:

татистические

методы:

1) метод оценки инвестиций исходя из срока окупаемости (метод расчета амортизации). Срок окупаемости инвестиций — это период времени, который требуется для возвращения вложенной денежной суммы (без дисконтирования). Иначе можно сказать, что срок окупаемости инвестиций - период времени, за который доходы покрывают единовременные затраты на реализацию инвестиционных проектов. Этот период затем сравнивается с тем временем, которое руководство фирмы считает экономически оправданным для реализации проекта.

T=K/Дч ≤ Тэо , где Т – срок окупаемости, К - полная сумма расходов на реализацию ИП, Дч - чистый доход в первый год реализации инвестиционного проекта при равномерном поступлении доходов за весь срок окупаемости, Тэо - экономически оправданный срок окупаемости инвестиций, определяется руководством фирмы или инвестором, лет;

2) метод оценки инвестиций по норме прибыли на капитал (“прибыль на капитал”). Сущность этого метода состоит в определении соотношения между доходом от реализации инвестиционного проекта и вложенным капиталом (инвестициями на реализацию проекта), или в расчете процента прибыли на капитал. Нпк = (∑Д/Т)/K *100%, где Нпк – норма прибыли на капитал, ∑Д - сумма годовых доходов за весь срок использования ИП, Т- срок использования ИП, К - первоначальные вложения на реализацию ИП.

3) метод сравнения по издержкам. Подходит для оценки инвестиций в замену оборудования и расширение мощностей. При этом всегда сравниваются средние затраты за один и тот же период. Инвестиция с наименьшими средними затратами выбирается в качестве предложения для принятия решения.

4) метод расчета рентабельности. Инвестиция становится выгодной, когда ее рентабельность превышает некоторую запланированную минимальную ставку процента. Расчет рентабельности может использоваться и для сравнительной оценки нескольких инвестиционных объектов. В этом случае предпочтение отдается инвестиции с наибольшей рентабельностью. Критерием выбора, таким образом, является максимальная рентабельность объекта инвестирования.

Динамические методы:

Расчет ценности капитала. Показатель ценности капитала (чистый дисконтированный доход) принимается в качестве критерия оценки отдельного инвестиционного объекта. Все поступления и выплаты приводятся к моменту начала инвестирования. Разница (сальдо) сумм всех фактических стоимостей поступлений и выплат есть ценность капитала. , Е – ставка дисконта, t – время (норма) дисоконта, - результаты, достигаемые на t-м периоде расчте, - затраты, осуществляемые на том же этапе.

Расчет внутренней нормы рентабельности Расчет внутренней нормы рентабельности позволяет в рамках анализа инвестиций определить ставку процента, при которой ценность капитала равна нулю. Эту процентную ставку мы обозначим как внутреннюю норму рентабельности инвестиции. Она показывает рентабельность, которую будет иметь каждый год еще не амортизированный инвестированный капитал.

Данный метод является обратным методу расчета ценности капитала. Он ориентирован не на определение ценности капитала инвестиции при заданной ставке калькуляционного процента, а на определение внутренней нормы рентабельности инвестиции при заданной ценности капитала, равной нулю.

Наиболее сложно представить ту норму дисконта (EVN), при которой величина приведенных эффектив равна прриведенным капиталовложениям . VND определяется решением уравнения.

Метод аннуитетов

Является вариантом расчета ценности капитала. Ценность капитала в этом случае пересчитывается на равные годовые суммы. Рассчитанная таким образом ценность капитала инвестиции практически периодизируется, т.е. равномерно распределяется при помощи сложных процентов по всему инвестиционному периоду. Среднее значение ценности капитала на период определяется при сопоставлении средних годовых поступлений и средних годовых выплат.