- •1) Кредитные организации:

- •2. Безвозмездные поступления:

- •3. Доходы от предпринимательской и иной приносящей доход деятельности.

- •1. Чистый дисконтированный доход (npv)

- •2.Норма рентабельности инвестиций (внутренняя норма доходности, irr)

- •3. Метод модифицированной внутренней нормы доходности (mirr)

- •2.Определение целей эмиссии.

- •2. Тактический механизм финансовой стабилизации представляет собой систему мер, направленных на достижение точки финансового равновесия предприятия в предстоящем периоде.

2.Определение целей эмиссии.

• реальное инвестирование, связанное с отраслевой (подотраслевой) и региональной диверсификацией производственной деятельности (создание сети новых филиалов, дочерних фирм, новых производств с большим объемом выпуска продукции и т.п.);

• необходимость существенного улучшение структуры используемого капитала (повышение доли собственного капитала с целью роста уровня финансовой устойчивости; обеспечение более высокого уровня собственной кредитоспособности и снижение за счет этого стоимости привлечения заемного капитала; повышение эффекта финансового левериджа и т.п.);

• намечаемое поглощение других предприятий с целью получения эффекта синергизма (участие в приватизации сторонних государственных предприятий также может рассматриваться как вариант их поглощения, если при этом обеспечивается приобретение контрольного пакета акций или преимущественная доля в уставном фонде);

• иные стратегические цели, требующие быстрой аккумуляции значительного объема собственного капитала.

3. Определение объема эмиссии. При определении объема эмиссии необходимо исходить из ранее рассчитанной потребности в привлечении собственных финансовых ресурсов за счет внешних источников.

4. Определение номинала, видов и количества эмитируемых акций. Номинал акций определяется с учетом основных категорий предстоящих их покупателей (наибольшие номиналы акций ориентированы на их приобретение институциональными инвесторами, а наименьшие — на приобретение населением). В процессе определения видов акций (простых и привилегированных) устанавливается целесообразность выпуска привилегированных акций. Количество эмитируемых акций определяется исходя из объема эмиссии и номинала одной акции (в процессе одной эмиссии может быть установлен лишь один вариант номинала акций).

5. Оценка стоимости привлекаемого акционерного капитала. В соответствии с принципами такой оценки она осуществляется по двум параметрам: а) предполагаемому уровню дивидендов (он определяется исходя из избранного типа дивидендной политики); б) затрат по выпуску акций и размещению эмиссии (приведенных к среднегодовому размеру). Расчетная стоимость привлекаемого капитала сопоставляется с фактической средневзвешенной стоимостью капитала и средним уровнем ставки процента на рынке капитала. Лишь после этого принимается окончательное решение об осуществлении эмиссии акций.

6. Определение эффективных форм андеррайтинга. Для того, чтобы быстро и эффективно провести открытое размещение эмитируемого объема акций, необходимо определить состав андеррайтеров, согласовать с ними цены начальной котировки акций и размер комиссионного вознаграждения, обеспечить регулирование объемов продажи акций в соответствии с потребностями в потоке поступления финансовых средств, обеспечивающих поддержание ликвидности уже размещенных акций на первоначальном этапе их обращения.

С учетом возросшего объема собственного капитала предприятие имеет возможность используя неизменный коэффициент финансового левериджа соответственно увеличить объем привлекаемых заемных средств, а следовательно и повысить рентабельность собственного капитала.

90.

Цена и стоимость финансовых активов. Закон приведенной стоимости.

Финансовые активы характеризуют различные финансовые инструменты, принадлежащие предприятию или находящиеся в его владении. К финансовым активам предприятия относятся:

• денежные активы в национальной валюте;

• денежные активы в иностранной валюте;

• дебиторская задолженность во всех ее формах;

• краткосрочные финансовые вложения;

• долгосрочные финансовые вложения.

Финансовый актив, имеет несколько характеристик, определяющих целесообразность операций купли/продажи с этим специфическим товаром. Финансовые активы приобретаются с намерением в дальнейшем получить либо регулярный доход, генерируемый данным активом (например, проценты, дивиденды), либо спекулятивный доход (доход от операций купли/продажи). Поэтому наибольший интерес представляют такие характеристики финансового актива, как стоимость, цена, доходность, риск.

Стоимость представляет собой денежную оценку ценности данного актива. Стоимость (ценность) не является абсолютно однозначной характеристикой.

Цена - это некоторая денежная оценка актива, по которой его можно купить (продать) в данный момент.

Можно сформулировать несколько условных правил, позволяющих провести определенное различие между ценой и стоимостью финансового актива:

а) стоимость - расчетный показатель, а цена - декларированный, т.е. объявленный, который можно видеть в прейскурантах, ценниках, котировках;

б) в любой конкретный момент цена однозначна, а стоимость многозначна, при этом число оценок стоимости зависит от числа профессиональных участников рынка и формы эффективности рынка;

в) с известной долей условности можно утверждать, что стоимость первична, а цена вторична, поскольку в условиях равновесного рынка цена, во-первых, количественно выражает внутренне присущую активу стоимость и, во-вторых, стихийно устанавливается как среднее из оценок стоимости, рассчитываемых инвесторами.

Цена и стоимость являются абсолютными характеристиками финансового актива; доходность, или норма прибыли, представляет собой относительную характеристику, позволяющую делать суждения об экономической целесообразности операций с данным активом при условии множественности подобных активов или альтернативности вариантов инвестирования.

Любые операции с финансовыми активами - рисковые по природе, поэтому каждому активу свойственна своя степень риска.

Закон приведенной стоимости.

Любая ценная бумага имеет внутренне присущую ей ценность, которая может быть количественно оценена как дисконтированная стоимость будущих поступлений, генерируемых этой бумагой, т.е. нужно двигаться от будущего к настоящему. Все дело лишь в том, насколько точно удается предсказать поступления, а это можно сделать, анализируя общую ситуацию на рынке, инвестиционную н дивидендную политику компании, инвестиционные возможности н т.п. Данный подход к анализу на фондовом рынке известен как фундаментальный анализ.

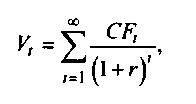

Текущая внутренняя стоимость (Vt,) любой ценной бумаги в общем виде может быть рассчитана по формуле:

где CF, — ожидаемый денежный поток в i-м периоде (обычно год);

r — приемлемая (ожидаемая или требуемая) доходность.

Таким образом, подставляя в эту формулу значения предполагаемых поступлений, доходности и продолжительности периода прогнозирования, можно рассчитать текущую внутреннюю стоимость любого финансового актива. Именно такой подход чаще всего и используется потенциальными инвесторами.

Итак, рыночная цена, как характеристика ценности актива, является величиной относительной. В частности, на вторичном рынке значение этого показателя устанавливается как среднее ожидаемых цен потенциальных инвесторов. Несмотря на складывающуюся на рынке вполне определенную текущую цену, любой финансовый актив может иметь различную степень привлекательности для потенциальных инвесторов и в этом смысле может иметь для них различную ценность. Причин тому может быть несколько: различная оценка возможных денежных поступлений и приемлемой нормы прибыли, различные приоритеты в степени надежности и доходности и др.

Как видно из формулы, оценка теоретической стоимости зависит от трех параметров: ожидаемые денежные поступления, горизонт прогнозирования и норма прибыли. CF:существуют различные подходы и модели. Горизонт прогнозирования: модели варьируют в зависимости от того, что представляет собой базисный актив: для облигаций и привилегированных акций горизонт прогнозирования чаще всего ограничен, для обыкновенных акций он обычно равен бесконечности. Норма прибыли: наиболее существен. Первые два параметра тесно привязаны непосредственно к базисному активу и потому обладают большей степенью объективности. Приемлемая норма прибыли, закладываемая инвестором в анализ, в этом случае в принципе не имеет отношения к базисному активу — она лишь отражает доходность альтернативных вариантов вложения капитала, доступных, возможно, лишь данному инвестору, что и предопределяет вариабельность этого параметра. Вот почему именно нормой прибыли обычно варьируют инвесторы в процессе имитационного моделирования.

91.

Оценка долговых и долевых ценных бумаг, основные характеристики и модели.

Долговые и долевые ценные бумаги являются двумя основными видами инструментов, которые приобретаются инвесторами для получения прибыли на биржевых торговых площадках.

Долговые ценные бумаги представляют собой документ, в соответствии с которым эмитенты обязуются вернуть сумму, которую инвестор потратил на приобретение ценной бумаги, и проценты за пользование денежными средствами.

Долевые ценные бумаги представляют собой право инвестора на капитал какой-либо компании. Долевые ценные бумаги также могут продаваться на бирже, классическим примером долевой ценной бумаги является акция.

Облигация – эмиссионная долговая ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и / или дисконт.

Рыночная цена облигации может быть представлена в виде текущей стоимости будущих доходов ее владельца. Обычно облигации характеризуются фиксированным, известным заранее размером и структурой доходов на протяжении срока ее обращения. Эта особенность значительно упрощает процедуры анализа облигаций, делая их более формализованными.

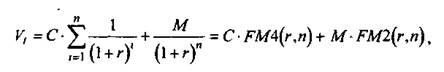

В случае купонной облигации, доход по которой выплачивается ежегодно в течение n лет, текущая стоимость может быть представлена в виде:

где r – ставка дисконтирования (доходность к погашению) в случае реинвестирования купонных платежей);

С – величина купона;

N – номинал облигации

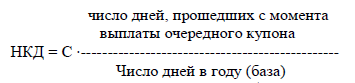

В случае купонных облигаций реальная цена покупки/продажи облигации (т.н. полная или «грязная» цена) будет выше расчетной цены Р на величину накопленного купонного дохода (НКД):

Полная («Грязная») цена = P + НКД

Текущая доходность (ТД) представляет собой отношение величины ожидаемого или последнего дохода к текущей рыночной цене:

![]()

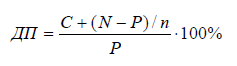

Доходность облигации к погашению (ДП) представляет собой внутреннюю норму дохода, или единую ставку дисконтирования, при которой достигается равенство между текущей стоимостью потока будущих доходов и рыночной ценой облигации в настоящее время.

Доходность к погашению зависит от трех факторов:

1) сумм, полученных в форме периодических купонных платежей;

2) разницы между ценой покупки и стоимостью погашения облигации;

3) длительности срока, остающегося до погашения облигации.

На практике простую доходность к погашению купонной облигации может быть приблизительно оценена с помощью следующей формулы:

Фактическая доходностьв общем случая определяется как отношение доходов от владения облигации за данный период времени на капитал, инвестированный в облигации в начале периода.

Оценка облигаций с нулевым купоном

Это самый простой случай. Поскольку денежные поступления по годам, за исключением последнего года, равны нулю, формула имеет вид:

![]() где

Vt, — стоимость облигации с позиции

инвестора (теоретическая стоимость);

CF — сумма, выплачиваемая при погашении

облигации; n — число лет, через которое

произойдет погашение облигации; FM2(r, n)

— дисконтирующий множитель из финансовой

таблицы.

где

Vt, — стоимость облигации с позиции

инвестора (теоретическая стоимость);

CF — сумма, выплачиваемая при погашении

облигации; n — число лет, через которое

произойдет погашение облигации; FM2(r, n)

— дисконтирующий множитель из финансовой

таблицы.

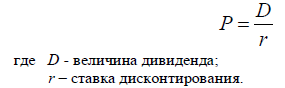

Оценка бессрочных облигаций

Бессрочная облигация предусматривает неопределенно долгую выплату дохода (CF) в установленном размере или по плавающей процентной ставке. В первом случае формула трансформируется в формулу суммы членов бесконечно убывающей геометрической профессии, поэтому

![]() Оценка

безотзывных облигаций с постоянным

доходом

Оценка

безотзывных облигаций с постоянным

доходом

Денежный

поток в этом случае складывается из

одинаковых по годам поступлений (С) и

нарицательной стоимости облигации (М),

выплачиваемой в момент погашения. Таким

образом, формула трансформируется в

следующую:

Акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Акция является именной бездокументарной ценной бумагой. Документом, удостоверяющим объем прав, закрепленных акцией, является решение о выпуске ценных бумаг.

Наибольшее значение имеет курсовая (текущая рыночная) цена. Именно по этой цене акция котируется (оценивается) на вторичном рынке ценных бумаг. Курсовая цена зависит от разных факторов: конъюнктуры рынка, рыночной нормы прибыли, величины и динамики дивиденда, выплачиваемого по акции, и др. Она может определяться различными способами, однако в основе их лежит один и тот же принцип — сопоставление дохода, приносимого данной акцией, с рыночной нормой прибыли.

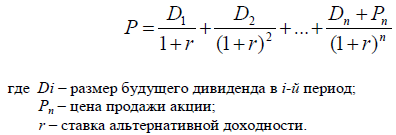

Общая формула текущей стоимости:

1)постоянный размер дивиденда;

2) постоянный темп прироста дивиденда. Пусть дивиденд в начале периода равен D, ежегодный темп

прироста дивиденда равен g (модель Гордона), то формула текущей стоимости также сводится к сумме членов бесконечно убывающей геометрической прогрессии:

![]()

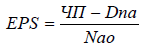

Основные показатели, характеризующие инвестиционные качества акций:

Дивидендная доходность – отношение годового размера дивиденда к рыночной цене акции:

2.

Доходнаакцию

(earnings per share, EPS);

2.

Доходнаакцию

(earnings per share, EPS);

где ЧП – чистая прибыль;

Dпа – дивиденды по привилегированным акциям;

Nao – количество обыкновенных акций в обращении.

3. Отношение цены к доходу на акцию (коэффициент Р/Е);

Р/Е = P/EPS.

92.

Управление оборотными активами компании. Операционный и финансовый циклы.

Управление оборотными активами составляет наиболее обширную часть операций финансового менеджмента. Политика управления оборотными активами, как составная часть общей финансовой политики компании, состоит в формировании необходимого объема и состава оборотных активов, оптимизации структуры источников их финансирования.

Виды оборотных активов.

а) Запасы сырья, материалов и полуфабрикатов. б) Запасы готовой продукции. в) Дебиторская задолженность. г) Денежные активы. д) Прочие Виды оборотных активов.

Процесс разработки политики управления оборотными активами компании может быть представлен следующим алгоритмом:

Анализ оборотных активов компании в предшествующем периоде позволяет определить общий уровень эффективности управления оборотными активами в компании и выявить основные направления его повышения в предстоящем периоде. Анализ проводится в несколько этапов.

1. Определение динамики общего объема оборотных активов компании:

2. Определение динамики состава оборотных активов компании в разрезе основных их видов – запасов сырья, материалов и полуфабрикатов; запасов готовой продукции, дебиторской задолженности; остатков денежных активов.

3. Изучение оборачиваемости отдельных видов оборотных активов и общей их суммы на основе коэффициента оборачиваемости и периода оборота оборотных активов.

4. Определение рентабельности оборотных активов и оценка факторов, ее определяющих.

5. Оценка состава основных источников финансирования оборотных активов в результате изучения динамики их суммы и удельного веса в общем объеме финансовых средств, инвестированных в эти активы.

Выбор подходов к формированию оборотных активов компании. Возможны три подхода к формированию оборотных активов компании консервативный, умеренный и агрессивный. Каждый из этих подходов отражает различные соотношения уровня эффективности их использования и риск. Они определяют величину оборотных активов и их уровень по отношению к объему операционной деятельности.

Определение оптимального объема оборотных активов зависит от избранного подхода к их формированию. Оптимизация объема оборотных активов должна обеспечивать заданный уровень соотношения эффективности их использования и риска. Процесс оптимизации объема оборотных активов включает три этапа.

1. Определение мер по сокращению продолжительности операционного цикла (в разрезе отдельных его стадий – производственного и финансового циклов) компании.

2. Оптимизация объема и уровня отдельных видов оборотных активов на основе избранного подхода к формированию оборотных активов, планируемого объема производства и реализации отдельных видов продукции и выявленных резервов сокращения продолжительности операционного цикла (в разрезе отдельных его стадий).

3. Определение общего объема оборотных активов компании на предстоящий период производится по следующей формуле: ОА = ЗСМ + ЗГП + ДЗ + ДА + П,

где ОА – общий объем оборотных активов компании на конец рассматриваемого предстоящего периода; ЗСМ – общий объем запасов сырья и материалов на конец предстоящего периода; ЗГП – сумма запасов готовой продукции на конец предстоящего периода (с учетом пересчитанного объема незавершенного производства); ДЗ – сумма дебиторской задолженности на конец предстоящего периода; ДА – сумма денежных активов на конец предстоящего периода;П – сумма прочих видов оборотных активов на конец предстоящего периода.

Определение оптимального соотношения между постоянной и переменной частями оборотных активов. В процессе управления оборотными активами определяется их сезонная (или иная циклическая) составляющая. Они представляют разницу между максимальной и минимальной потребностью в оборотных активах на протяжении года.

Обеспечение необходимой ликвидности оборотных активов предусматривает определение доли оборотных активов в форме денежных средств, высоко- и среднеликвидных активов с учетом объема и графика предстоящего платежного оборота. Общий уровень срочной ликвидности оборотных активов должен обеспечивать необходимый уровень платежеспособности компании по текущим (особенно неотложным) финансовым обязательствам.

Выбор мер по повышению рентабельности оборотных активов. Данный показатель отражает финансовую эффективность работы компании. Отдельные виды оборотных активов способны приносить компании прямой доход в процессе финансовой деятельности в форме процентов и дивидендов (краткосрочные финансовые вложения). Поэтому особого внимания заслуживает формирование эффективного портфеля краткосрочных финансовых вложений в результате своевременного использования временно свободного остатка денежных активов.

Минимизация потерь оборотных активов. Все виды оборотных активов в той или иной степени подвержены риску потерь. Поэтому в процессе использования оборотных активов необходимо предусмотреть выбор соответствующих мер по минимизации риска потерь каждого вида оборотных активов.

Определение источников финансирования отдельных видов оборотных активов и оптимизация структуры источников их финансирования. Источники финансирования оборотных активов подразделяются на собственные, заемные и привлеченные.

Для определения потребности компании в собственных оборотных средствах используются три метода – аналитический, коэффициентный и прямого счета.

Аналитический метод расчета норматива оборотных средств основан на учете соотношения между темпами роста объема производства и размерами нормируемых оборотных средств в предшествующем периоде.

При коэффициентном методе запасы и затраты подразделяются на зависящие от изменений объемов производства (сырье, материалы, затраты на незавершенное производство, готовая продукция на складе) и не зависящие от объемов производства (различные запчасти, расходы будущих периодов).

По первой группе потребность в оборотных средствах определяют исходя из их размера в базисном году и умножается на темпы роста производства продукции в предстоящем (плановом) году. По второй группе потребность в оборотных средствах планируется на уровне среднефактических остатков за ряд лет.

Метод прямого счета основан на определении каждой составляющей оборотных средств и их суммировании. Расчет ведется по формуле

,![]()

где Нi норматив оборотных средств по конкретному -му элементу; Р – однодневный расход -го элемента оборотных средств; Д – ежедневная норма запасов для -го элемента оборот-ных средств.

Расчет операционного и финансового циклов

В управлении оборотными активами важнейшим моментом является разработка эффективных мер, направленных на сокращение продолжительности операционного цикла. При этом выбранная стратегия не должна приводить к уменьшению объемов производства и реализации продукции, ухудшению ее качества, снижению рентабельности.

Продолжительность операционного цикла включает период времени от момента расходования компаний денежных средств на приобретение входящих запасов до поступления денег от дебиторов за реализованную продукцию.

Расчет продолжительности операционного цикла осуществляется по формуле: ПОЦ = ПОда + ПОмз + ПОгп + ПОдз,где ПОЦ – продолжительность операционного цикла, в днях;

ПОда – период оборота среднего остатка денежных активов, в днях;

ПОмз– продолжительность оборота запасов сырья, материалов и других материальных факторов производства в составе оборотных активов, в днях;

ПОгп – продолжительность оборота запасов готовой продукции, в днях;

ПОдз – продолжительность инкассации дебиторской задолженности, в днях.

Неэффективная система управления, неритмичность процесса производства, нерациональная структура оборотных активов, излишек оборотных активов приводят к замедлению оборачиваемости, увеличению продолжительности операционного цикла.

При разработке политики управления оборотными активами необходимо учитывать что ускорение их оборачиваемости оказывает прямое и косвенное воздействие на размер прибыли копании. Прямое воздействие ускорения оборота активов на размер прибыли определяется тем, что повышение скорости этого оборота активов приводит к пропорциональному возрастанию суммы прибыли, генерируемой оборотными активами при прочих равных условиях. При косвенном воздействии снижение периода оборота оборотных активов приводит к снижению потребности в них. А уменьшение размера используемых оборотных активов вызывается снижение затрат, что при прочих равных условиях, ведет к возрастанию размера прибыли.

Финансовый циклпредставляет собой период полного оборота денежных средств, инвестированных в оборотные активы, начиная с момента погашения кредиторской задолженности за полученное сырье, материалы и полуфабрикаты, и заканчивая инкассацией дебиторской задолженности за поставленную продукцию.

Формула для определения продолжительности финансового цикла имеет следующий вид:

ПФЦ = ППЦ + ПОдз – ПОкз ,

где ПФЦ – продолжительность финансового цикла, в днях;

ППЦ – продолжительность производственного цикла, в днях;

ПОдз – средний период оборота дебиторской задолженности, в днях;

ПОкз - средний период оборота кредиторской задолженности, в днях.

При исследовании основных факторов, определяющих продолжительность операционного, производственного и финансового циклов компании, целесообразно рассчитать оборачиваемость отдельных структурных элементов оборотных активов, провести анализ характерных взаимосвязей для каждого вида активов.

Для сокращения продолжительности операционного цикла необходимы следующие условия:

обоснованное определение потребности в материальных оборотных активах, расчет минимального размера запасов, позволяющего компании бесперебойно осуществлять производство и реализацию продукции;

определение оптимальной структуры оборотных активов;

повышение эффективности использования оборотных активов;

обеспечение ритмичности хозяйственного процесса;

ликвидность всех структурных элементов оборотных активов.

93.

Управление запасами.

Управление запасами представляет собой сложный комплекс мероприятий, в котором задачи финансового менеджмента переплетаются с задачами производственного менеджмента и маркетинга. Все эти задачи подчинены одной цели – обеспечению бесперебойного процесса производства и реализации продукции при минимизации текущих затрат по формированию и обслуживанию запасов.

Эффективное управление запасами позволяет снизить продолжительность производственного и всего операционного цикла, уменьшить текущие затраты на хранение запасов, высвободить из текущего хозяйственного оборота часть финансовых средств, реинвестируя их в другие активы. Обеспечение этой эффективности достигается за счет разработки и реализации специальной финансовой политики управления запасами.

Управление запасами целесообразно представить следующим алгоритмом:

анализ запасов в предшествующем периоде;

определение целей формирования запасов;

оптимизация запасов;

контроль за движением запасов.

Анализ запасов в предшествующем периоде позволяет определить уровень обеспеченности производства и реализации продукции соответствующими запасами в предшествующем периоде и оценить эффективность их использования. Анализ запасов проводится в разрезе основных их видов и включает четыре этапа. На первом этапе анализируются показатели общей суммы запасов – темпы их динамики, удельный вес в объеме оборотных активов и т. п. На втором – проводится оценка структуры запасов в разрезе их видов и основных групп, выявляются сезонные колебания их размеров. На третьем этапе оценивается эффективность использования различных видов и групп запасов и их объема в целом, которая характеризуется показателями их оборачиваемости. На четвертом этапе дается оценка объема и структуры текущих затрат по обслуживанию запасов в разрезе отдельных видов этих затрат.

Определение целей формирования запасов. Запасы, включаемые в состав оборотных активов, создаются в компаниях для различных целей.

Необходимый объем финансовых средств, авансируемых на формирование запасов товарно-материальных ценностей определяется следующим образом:

ФСз = СР х Нз – КЗ ,

где ФСз– объем финансовых средств, авансируемых в запасы;

СР – среднедневной объем расхода запасов в сумме;

Нз – норматив хранения запасов, в днях (при отсутствии разработанных нормативов может быть использован показатель средней продолжительности оборота запасов в днях);

КЗ – средняя сумма кредиторской задолженности по расчетам за приобретенные товарно-материальные ценности.

Расчет ведется по каждому из видов запасов. Суммирование результатов позволяет получить общую потребность в финансовых ресурсах, авансируемых на формирование запасов, т.е. определить размер оборотных активов, обслуживающих эту стадию производственно-коммерческого цикла.

Оптимизация запасов осуществляется по разным видам запасов на основе применения различных моделей и систем управления запасами. К основным инструментам оптимизации управления запасами на товарных складах и для использования в производственном процессе, относятся модели оптимального размера заказа и оптимальной партии продукции.

Оптимальный размер заказа – это математически рассчитанный размер заказа, который позволяет добиться оптимального соотношения между затратами на хранение запасов (в том числе величиной «замороженных» в них денег) и затратами на подготовку и выполнение заказа.Эта модель основана на определении точки перезаказа – минимального уровня складского запаса, по достижении которого формируется заказ на пополнение. При этом объем заказываемой партии рассчитывается на основе формулы оптимального объема заказа или формулы Вильсона(Wilsonformula, которую часто называют формулой оптимального размера заказа или формулой экономичного размера заказа (EconomicOrderQuantity–EOQ)). Она позволяет минимизировать суммарные затраты на размещение заказа и хранение материала на складе:

![]()

где

С0

– затраты на выполнение одного заказа,

руб.; А

– потребность в заказываемом продукте

в течение данного периода, шт; Сn

– цена единицы продукции, хранимой на

складе, руб.;

– доля от ценыСn,

приходящейся на затраты по хранению.

– доля от ценыСn,

приходящейся на затраты по хранению.

Модель производства оптимальной партии продукции (EconomicBatchQuantityEBQ) позволяет минимизировать сумму двух основных типов издержек – переменных издержек хранения и постоянных издержек, связанных с запуском новой партии продукции в условиях заданного и постоянного спроса. Формула расчета для оптимального размера партии:

![]()

где р – скорость производства деталей на линии (шт./мес., шт./день); d – скорость потребления деталей конвейером(шт./мес., шт./день).

Контроль за движением запасов в компании позволяет своевременно размещать заказы на пополнение запасов и обеспечивать их рациональное использование. Весьма результативна система контроля, получившая название «метод АВС». МетодABC базируется на правиле Парето, суть которого сводится к тому, что контроль относительно небольшого количества элементов позволяет контролировать ситуацию в целом. Обычно прибегают к трехступенчатому ранжированию запасов: категория А (важные, дефицитные), В (вспомогательные, легкодоступные) и С (малоценные). Начинать наводить порядок нужно с самой маленькой и дорогой группы А.

По мнению специалистов, наибольший эффект дает применение метода ABC в комбинации с другой техникой – XYZ.

XYZ-анализ позволяет классифицировать запасы в зависимости от характера их потребления и точности прогнозирования изменений в их потребности, что особенно важно для торговых фирм. Результат XYZ-анализа группировка ресурсов по трем категориям:категория X, ресурсы которой характеризуются стабильной величиной потребления, незначительными колебаниями в их расходе и высокой точностью прогноза;категория Y, ресурсы которой характеризуются известными тенденциями определения потребности в них (например, сезонными колебаниями) и средними возможностями их прогнозирования; категория Z характеризуется нерегулярным потреблением ресурсов, отсутствием каких-либо тенденций, невысокой точностью прогнозирования.

Объединение результатов XYZ-анализа и данных метода ABC позволяет разбить запасы на девять блоков, каждый из которых имеет две характеристики: стоимость запасов и точность прогнозирования потребности в них. В управлении этими блоками существуют определенные закономерности.

Классификация систем контроля за состоянием запасов производится в зависимости от выбора и регулируемых значений таких параметров, как размер заказа, точка заказа, максимальный запас и периодичность (или период повторения) заказа.

Для контроля за состоянием запасов в ряде стран применяются показатели запасоемкости, нормативы предельного уровня запасов, показатели скорости товарооборота и времени обращения товаров.

94.

Кредитная политика компании, обоснование величины скидок

Кредитная политика представляет собой систему правил, на основании которых определяются существенные условия финансовых отношений организации с её контрагентами при реализации товаров, работ и услуг с отсрочкой платежа.

Кредитная политика определяет правила предоставления коммерческого кредита и порядок взыскания дебиторской задолженности.

Цель кредитной политики определяется в соответствии со стратегическими целями деятельности предприятия и, как правило, состоит в увеличении масштабов деятельности организации, росте выручки от продаж и прибыли, а также в обеспечении стабильности достигнутых показателей в долгосрочной перспективе. Исходя из закрепленных целей, можно судить о типе кредитной политики организации, традиционно выделяют три типа кредитной политики организации:

Консервативный (жесткий) направлен на минимизацию кредитного риска. Существенное сокращение круга покупателей продукции в кредит за счет групп повышенного риска; минимизация сроков предоставления кредита и его размера; ужесточение условий предоставления кредита и повышение его стоимости; использование жестких процедур инкассации дебиторской задолженности. Компания, применяющая политику такого типа является весьма ликвидной, но может произойти сужение круга потенциальных покупателей, уменьшение объема продаж.

Умеренный - характеризует типичные условия осуществления кредитной политики в соответствии с принятой коммерческой и финансовой практикой и ориентируется на средний уровень кредитного риска при продаже продукции с отсрочкой платежа. Политика такого типа является наиболее целесообразной и экономически эффективной.

Агрессивный (мягкий) тип приоритетной целью кредитной политики ставит максимизацию дополнительной прибыли, не считаясь с высоким уровнем кредитного риска. Механизмом реализации политики такого типа является распространение кредита на более рискованные группы покупателей продукции; увеличение периода предоставления кредита и его размера; снижение стоимости кредита до минимально допустимых размеров; предоставление покупателям возможности пролонгирования кредита. Такая политика полезна для расширения круга покупателей, увеличения товарооборота, но она влечет за собой большие экономические риски.

Среди основных функций кредитной политики можно выделить следующие:

Ограничение кредитного риска.

Формализация требований к контрагентам.

Определение существенных условий коммерческого кредита покупателям.

Кредитная политика предприятия включает в себя следующие элементы:

- Срок предоставления кредита (кредитный период)

- Стандарты кредитоспособности – это минимальная финансовая устойчивость, которой должны обладать клиенты для получения возможности отсрочки платежа, и размеры допустимых сумм кредита, предоставляемых различным категориям клиентов.

- Скидки, предоставляемые за оплату в более ранние сроки. Данный элемент кредитной политики включает в себя сумму скидки и период времени, в течение которого ей можно воспользоваться.

- Политика сбора платежей – это действия компании в отношении недисциплинированных клиентов, которые задерживают выплату задолженности.

При заключении сделки кредитные условия необходимо устанавливать индивидуально для каждого из клиентов. Для этого определяются критерии и процедура оценки покупателей для присвоения им кредитного рейтинга. От него будут зависеть сроки и размеры допустимых сумм кредита для каждой категории клиентов. Кроме того, в кредитной политике должны быть определены размер и порядок определения общего лимита дебиторской задолженности предприятия. Самый простой способ - изучить бухгалтерскую отчетность и юридические документы контрагента для оценки его финансового состояния, а также динамики развития и степени надежности в качестве покупателя. И только после комплексного и всестороннего анализа можно принимать решение об отнесении данного клиента к группе надежных/средних/ненадежных контрагентов и целесообразности его кредитования. Следующим этапом станет разработка условий предоставления коммерческого кредита для каждого кредитного рейтинга. Приемлемый срок коммерческого кредита чаще всего зависит от размера скидок, применяемых за раннюю оплату продукции.

Для стимулирования заинтересованности покупателей в предоплате либо в своевременном погашении дебиторской задолженности предприятию можно разработать привлекательные системы скидок, начиная от самых больших за стопроцентную предоплату и заканчивая различными скидками за объем покупки, за своевременную или досрочную оплату. Также возможны варианты применения системы начисления пеней и штрафов за просрочку оплаты по графику погашения задолженности, которые должны быть отражены в договоре. Но вводить их нужно обдуманно, особенно в случае незначительных нарушений, чтобы это не отразилось негативно на взаимоотношениях с контрагентами и, в конечном итоге, на обороте компании.

Немаловажную часть в структуре кредитной политики занимает регулирование взаимодействия подразделений, участвующих в процессе управления дебиторской задолженностью, а также разграничение функций и зон ответственности задействованных сотрудников. Данный раздел кредитной политики служит для сокращения времени принятия решений и установления единой схемы взаимодействия в определенных ситуациях.

95.

Управление дебиторской задолженностью. Основные методы рефинансирования дебиторской задолженности.

Дебиторскую задолженность следует рассматривать как коммерческий кредит покупателю.Дебиторская задолженность является неотъемлемым элементом сбытовой деятельности любого предприятия. Слишком высокая доля «дебиторки» в общей структуре активов снижает ликвидность и финансовую устойчивость предприятия и повышает риск финансовых потерь компании. Разумное же использование коммерческого кредита способствует росту продаж, увеличению доли рынка и, как следствие, положительно влияет на финансовые результаты компании.

Управление дебиторской задолженностью является видом деятельности менеджеров по оптимизации процессов предоставления и своевременного погашения задолженности покупателей за товары, работы или услуги, реализованные компанией, а также максимизация прибыльности этого направления.

При формировании кредитной политики нужно определить максимально допустимый размер дебиторской задолженности как в целом для компании, так и по каждому контрагенту (кредитный лимит). Рассчитывая эти показатели, компания в первую очередь ориентируется на свою стратегию (увеличение доли рынка требует большего кредитного лимита, чем удержание своей рыночной доли и аккумулирование свободных денежных средств). При этом нужно поддерживать достаточную ликвидность компании и учитывать кредитный риск (риск полной или частичной утраты выданных средств).

Для повышения эффективности управления дебиторской задолженностью необходимо постоянно совершенствовать механизм контроля за движением задолженности, который включает в себя:

Определение максимально приближенного к среднерыночным показателям периода погашения дебиторской задолженности;

Сопоставление показателей поступления денежных средств с объемом задолженности;

Формирование и реализацию кредитной политики организации;

Страхование задолженности;

Незамедлительную выписку счетов покупателям;

Ориентацию на большое число покупателей для снижения риска неуплаты долга одним из клиентов;

Составление картотеки дебиторов с осуществлением постоянного контроля за их финансовым состоянием.

Развитие рыночных отношений и инфраструктуры финансового рынка позволяют использовать в практике финансового менеджмента новые формы управления дебиторской задолженностью – ее рефинансирование. Это ускоренный перевод дебиторской задолженности в другие формы оборотных активов компании, такие как денежные средства, высоколиквидные краткосрочные ценные бумаги.

Выделяют следующие методы управления дебиторской задолженностью:

Факторинг представляет собой финансовую операцию, заключающуюся в уступке компанией–продавцом права получения денежных средств по платежным документам за поставленную продукцию в пользу банка или специализированной компании – «фактор компании», которые принимают на себя все кредитные риски по инкассации долга. За осуществление такой операции банк (фактор компания) взимают с компании–продавца определенную комиссионную плату в процентах к сумме платежа. Ставки комиссионной платы дифференцируются с учетом уровня платежеспособности покупателя продукции и предусмотренных сроков ее оплаты. Кроме продажи используется и другая форма возврата дебиторской задолженности – договор о передаче прав на дебиторскую задолженность. Суть заключается в том, что организация – поставщик закладывает дебиторскую задолженность, получает от банка (кредитора) денежную ссуду в размере 50-85 % от величины дебиторской задолженности, несет все расходы по оплате услуг, платит проценты по ссуде. Параллельно поставщик получает денежные средства от своих дебиторов. Такая форма возврата долга позволяет быстро привлечь денежные средства и не испортить отношения со своими покупателями. Однако данный метод является весьма затратным.

Учет векселей, выданных покупателями продукции, представляет собой финансовую операцию по их продаже банку (или другому финансовому институту, другому хозяйствующему субъекту) по определенной (дисконтной) цене, устанавливаемой в зависимости от их номинала, срока погашения и учетной вексельной ставки. Учетная вексельная ставка состоит из средней депозитной ставки, ставки комиссионного вознаграждения, а также уровня премии за риск при сомнительной платежеспособности векселедателя. Указанная операция может быть осуществлена только с переводным векселем. Данный кредит считается одним из самых недорогих, которые может получить предприятие. Это объясняется тем, что банк, наделенный вексельным правом, располагает большим набором средств в случае неплатежа, и значит, подвергается незначительному риску. Предприятие освобождается от взыскания платежа по своим долговым требованиям. В случае неплатежа дебитором по векселю в срок банк выступает против предприятия и дебетует его счет на сумму неоплаченного векселя, но если дебитор платит вовремя, учет векселей освобождает предприятие от административной работы по взысканию платежа.

Форфейтинг - финансовая операция по рефинансированию дебиторской задолженности по экспортному товарному кредиту путем передачи переводного векселя в пользу банка с уплатой последнему комиссионного вознаграждения. Продавец, предоставляя отсрочку по платежам, может потребовать от покупателя выписать долговую расписку (вексель). По векселю продавец получает бесспорное право получения платежа по векселю при наступлении срока исполнения обязательства. Вексель можно в любой момент продать третьему лицу (форфейтеру). Продавая вексель, его владелец переуступает форфейтеру право требования долга. Таким образом, продав вексель, поставщик может получить деньги до наступления срока платежа. Основное отличие данного метода от факторинга заключается в том, что при факторинге обычно замораживается около 10 % от величины дебиторской задолженности, а при форфейтинге происходит выплата поставщику полной цены требования. Кроме того, данными методами предусмотрены различные временные рамки. Факторинг, как правило, обслуживает краткосрочные кредиты, тогда как форфейтинг ориентирован на среднесрочную и долгосрочную перспективу.

Секъюритизация активов- это способ привлечения финансирования, связанный свыпуском ценных бумаг, обеспеченных активами, генерирующими стабильныеденежные потоки (например, портфель ипотечных кредитов, автокредитов,лизинговые активы, коммерческая недвижимость, генерирующая стабильныйрентный доход и т.д.).С помощью секьюритизации банк или компания имеет шанс превратить свои низколиквидные активы в ценные бумаги, а затем продать эти бумаги на финансовом рынке. Тем самым эмитент обеспечивает себе приток капитала.Обмен активов или потоков денежных средств на ценные бумаги — неплохая альтернатива кредитам (и евробондам): инструмент дает возможность получить относительно дешевые и, что зачастую важнее, длинные деньги.Основные преимущества секьюритизации для компаний — недорогое финансирование и диверсификация источников заимствований. Инвесторам подобные бумаги тоже выгодны: такие ЦБ считаются менее рисковыми, чем простые облигации, ведь бумаги обеспечены активами. Для заемщиков секьюритизация не только источник живых денег, но и способ подчистить баланс, например, выпустив ценные бумаги под залог высокорисковых активов.

96.

Инвестиционная деятельность компании. Инвестиционные показатели: сущность, расчет и использование.

В наиболее широкой трактовке инвестиции представляют собой вложение капитала с целью последующего его увеличения.

Инвестиционная деятельность организации – это разработка мероприятий, направленных на прирост капитала.

Инвестиционная деятельность предприятия подчинена долгосрочным целям его развития и поэтому должна осуществляться в соответствии с разработанной инвестиционной политикой.

Инвестиционная политика представляет собой часть общей финансовой стратегии предприятия, заключающаяся в выборе и реализации наиболее эффективных форм реальных и финансовых инвестиций с целью обеспечения высоких темпов его развития и расширения экономического потенциала хозяйственной деятельности.

Перед принятием решения о вложениях капитала фирме необходимо провести расчеты их экономической эффективности.

Экономическая эффективность — относительная величина, которую рассчитывают как отношение эффекта к понесенным затратам.В качестве эффекта может выступать рост прибыли, снижение себестоимости, рост производительности труда, повышение качества, повышение объемов производства и др.Капиталовложения дают эффект не сразу, а лишь через определенные промежутки времени, т.е. тогда, когда будет достигнута запроектированная эффективность.

Комплекс работ, выполняемых для обоснования эффективности инвестиций на предприятие, называется инвестиционным проектом.

Методы оценки эффективности инвестиционных проектов — это способы определения целесообразности долгосрочного вложения капитала в различные объекты с целью оценки перспектив их прибыльности и окупаемости.

К современным методам оценки эффективности инвестиций относятся простые методы, не предполагающие дисконтирования (методы простой нормы прибыли, срока окупаемости) и методы, основанные на дисконтировании денежных потоков (методы дисконтируемого срока окупаемости, чистого дисконтированного дохода, внутренней нормы доходности, модифицированной внутренней нормы доходности и рентабельности вложений). Обычно проект оценивается не одним каким-то методом, а несколькими. Это происходит в силу того, что используемые отдельные методы несовершенны.

1)Простая норма прибыли — Accountingrateofreturn (AROR=Чп/ И) показывает какая часть инвестиционных затрат возмещается в виде прибыли в течение одного интервала планирования. Данный показатель рассчитывается на основе чистой прибыли и равен отношению чистой прибыли по проекту за анализируемый период к суммарным капитальным затратам (инвестициям). Сравнивая его с минимальным или средним уровнем доходности, инвестор может прийти к заключению о целесообразности дальнейшего анализа инвестиционного проекта. Преимуществами метода AROR является простота расчета и возможность оценить прибыльность проекта. К недостаткам относится то, что не учитывается временной аспект стоимости денег; в качестве оценки прибыльности проектов используется прибыль, хотя в реальной практике инвестиции возвращаются в виде денежного потока, состоящего из суммы чистой прибыли и амортизационных отчислений; не учитываются доходы от ликвидации старых активов, заменяемых новыми, а также возможность реинвестирования получаемых доходов.

2)Срок окупаемости (paybackperiod — PP) представляет собой минимальный временной интервал (измеряемый в месяцах и в годах) от начала осуществления проекта, за который инвестиционные затраты покрываются чистыми денежными поступлениями от него, т. е. полученная чистая прибыль по проекту и амортизационные отчисления покроют произведенные капитальные затраты (инвестиции). Данный показатель используется в случаях низкой инфляции, низкого уровня риска проекта и т.п. Расчет срока окупаемости строится на прогнозировании чистых денежных потоков первых нескольких лет и сравнении накопленной величины отдачи с инвестиционными затратами. К преимуществам данного показателя относится простота его расчета. Кроме того, срок окупаемости характеризует уровень риска, связанный с осуществлением проекта (чем дальше период прогноза от настоящего момента времени, тем ниже степень достоверности прогнозов денежных потоков, а значит, возрастает неопределенность их значений, то есть риск). Данный метод удобен для небольших компаний с маленьким денежным оборотом, а также для быстрой оценки проектов в условиях нехватки ресурсов. К недостаткам метода следует отнести то, что он не имеет целевого критерия для выбора проектов, не способствует максимизации стоимости компании, не учитывает разницу стоимости денег во времени и разницу во времени получения доходов в пределах периода окупаемости, не учитывает денежные потоки (доходность) проекта после периода окупаемости, и, следовательно не может применяться при сравнении вариантов с одинаковыми периодами окупаемости, но различными сроками жизни. Точность расчетов по такому методу в большей степени зависит от частоты разбиения срока жизни проекта на интервалы планирования. Риск также оценивается весьма приближенно.

3)Дисконтируемый срок окупаемости (discountedpaybackperiod — DPP) . Определение срока окупаемости при дисконтном способе аналогично предыдущему, с той лишь разницей, что значения чистых денежных потоков по годам приводятся по заранее выбранной ставке дисконтирования к начальному моменту времени (времени осуществления первоначальных инвестиций). Полученный срок окупаемости сравнивается с приемлемым для компании. Этот способ обычно используется при нестабильной экономической ситуации.Преимуществами метода DPP является то, что он учитывает временную стоимость денег, позволяет проводить расчеты на более длительный срок окупаемости инвестиций, чем PP, учитывает большое количество денежных потоков от капиталовложений. Кроме того, метод имеет четкий критерий приемлемости проектов (окупаемость проекта в течение своего срока жизни) и учитывает ликвидность проекта. К недостаткам данного метода относится то, что он не учитывает влияние денежных притоков последующих лет, после завершения срока осуществления проекта, не делает различия между накопленными денежными потоками и их распределением по годам.

4)Метод чистого дисконтированного дохода (netpresentvalue — NPV) учитывает временную стоимость денег и основан на сравнении инвестиционных затрат с настоящей стоимостью всех будущих чистых денежных потоков по годам функционирования проекта.Если NPV больше нуля, т.е. оценка будущих чистых денежных потоков превышает текущую оценку инвестиционных затрат, то проект принимается. В этом случае инвестиционные затраты по данному проекту порождают чистые денежные потоки с доходностью большей, чем альтернативные варианты на рынке с таким же уровнем риска. Отрицательное значение NPV означает, что доходность проекта меньше объема вложенных в него средств, и на рынке имеются более привлекательные варианты инвестирования. Преимуществами метода NPV является то, что он имеет четкие критерии принятия решения; учитывает различную стоимость денег во времени и риск конкретного инвестирования; учитывает весь срок функционирования проекта; правильный расчет показателя ведет к выбору проектов, которые максимизируют стоимость портфеля недвижимости. К недостаткам этого метода относятся: – зависимость от ставки дисконтирования. – не показывает, на сколько реальная доходность по проекту превышает стоимость вложений. – не позволяет сравнивать проекты с различными исходными условиями

5)Метод внутренней нормы доходности (internalrateofreturn — IRR)Внутренняя норма доходности определяется как расчетная ставка дисконтирования, которая уравнивает по рассматриваемому проекту сумму дисконтированных чистых денежных потоков с текущей оценкой инвестиционных затрат. IRR может рассчитываться только при условии, что потоки денежных средств во все будущие периоды времени неотрицательны. В противном случае получить однозначный ответ о величине IRR невозможно. К преимуществам метода IRR относят то, что он имеет четкие критерии принятия решения; его можно использовать применительно как к собственному капиталу, так и ко всему инвестированному капиталу, причем как до вычета налогов, так и после вычета налогов; учитывает дисконтируемую стоимость будущих денежных потоков; учитывает денежные потоки в течение жизненного цикла проекта, дает оценку относительной прибыльности проекта. Кроме того, он легко может быть приспособлен для сравнения проектов с различными уровнями риска: проекты с большим уровнем риска должны иметь большую внутреннюю норму доходности. К ограничениям в использовании этого метода относятся: – ограниченность в выборе из альтернативных проектов. – при лимитированности капитала выбор должен строиться с учетом инвестиционных затрат, то есть по методу индекса рентабельности – множественность значений IRR– отсутствие IRR – метод IRR сложно использовать при необходимости учета временной структуры процентной ставки. Для нестандартных денежных потоков применение метода внутренней нормы доходности некорректно.

6)Метод модифицированной внутренней нормы доходности (modifiedinternalrateofreturn — MIRR).MIRR – это ставка дисконтирования, при которой уравнивается будущая оценка поступлений и текущая оценка затрат. Для определения MIRR все положительные денежные потоки наращиваются по ставке дисконтирования на конечный момент времени (конец функционирования проекта), а все отрицательные потоки приводятся по той же ставке на начальный момент времени (момент осуществления вложений).

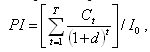

7)Рентабельность вложений(PI)показывает, в какой мере возрастает ценность компании в расчете на рубль вложенных средств, и рассчитывается по формуле:

По методу индекса рентабельности, если индекс рентабельности больше 1, то проект принимается, если он меньше 1, то проект отклоняется; если индекс равен 1, то необходимы большие основания.

Индекс рентабельности является относительным показателем и позволяет, в отличие от метода NPV, количественно сопоставить затраты и эффект от них. Показатель используется при выборе из альтернативных проектов с близкими значениями NPV, но отличающимися инвестиционными затратами. Кроме того, показатель удачен для проектов, имеющих разные сроки жизни.

Недостаток метода состоит в том, что он не способствует выбору проектов с максимальной доходностью и может противоречить методу NPV при выборе проектов. Большие значения PI не всегда соответствуют высокому значению NPV и наоборот, так как имеющие высокую чистую текущую стоимость проекты не обязательно эффективны, а значит имеют весьма небольшой PI.

97.

Банкротство компании. Методы предупреждения банкротства и оздоровления компании.

С позиций финансового менеджмента банкротство характеризует реализацию катастрофических рисков предприятия в процессе его финансовой деятельности, вследствие которой оно неспособно удовлетворить в установленные сроки предъявленные со стороны кредиторов требования и выполнить обязательства перед бюджетом.

Хотя банкротство предприятия является юридическим фактом (только арбитражный суд может признать факт банкротства предприятия), в его основе лежат преимущественно финансовые причины:

1. Серьезное нарушение финансовой устойчивости предприятия, препятствующее нормальному осуществлению его хозяйственной деятельности, превышение финансовых обязательств предприятия над его активами.

2. Существенная несбалансированность в рамках относительно продолжительного периода объемов его денежных потоков.характеризуется продолжительным превышением объема отрицательного денежного потока над положительным и отсутствием перспектив перелома этой негативной тенденции.

3. Продолжительная неплатежеспособность предприятия, вызванная низкой ликвидностью его активов.характеризуется значительным превышением неотложных финансовых обязательств предприятия над суммой остатка его денежных средств и активов в высоколиквидной форме, которое носит хронический характер.

Возможные способы противодействия угрозе финансового банкротства предприятия.

Одним из способов является диагностика возможного банкротства и прогнозирование банкротства в более отдаленной перспективе.

При диагностике возможности ближайшего банкротства рассматривается баланс предприятия (рассматривается показатель коэффициента текущей ликвидности и обеспеченности собственными оборотными средствами и их значения сравниваются снормативными и делаются соответствующие выводы).

Для нейтрализации угрозы банкротства изучается уровень прибыльности и рентабельности, а также показатели оборачиваемости активов предприятия. Первые показатели характеризуют материальную возможность нейтрализовать угрозу банкротства и получение дополнительной прибыли. А вторые показатели характеризуют темпы оборачиваемости и пути формирования дополнительного чистого денежного потока.

Политика антикризисного финансового управления представляет собой часть общей финансовой стратегии предприятия, заключающейся в разработке системы методов предварительной диагностики угрозы банкротства и „включении" механизмов финансового оздоровления предприятия, обеспечивающих его выход из кризисного состояния.

Финансовый менеджмент на данном этапе может быть направлен на реализацию трех принципиальных целей, адекватных масштабам кризисного состояния предприятия:

• устранение неплатежеспособности предприятия:

• восстановление финансовой устойчивости предприятия (обеспечение его финансового равновесия в краткосрочной перспективе);

• изменение финансовой стратегии с целью обеспечения устойчивого экономического роста предприятия (достижение его финансового равновесия в долгосрочной перспективе).

Каждому этапу финансовой стабилизации предприятия соответствуют определенные ее внутренние механизмы, которые в практике финансового менеджмента принято подразделять на оперативный, тактический и стратегический

1.основным содержанием оперативного механизма финансовой стабилизации является обеспечение сбалансирования денежных активов и краткосрочных финансовых обязательств предприятия, достигаемое различными методами в зависимости от диктуемых условий реального финансового состояния предприятия.

Ускоренная ликвидность оборотных активов, обеспечивающая рост положительного денежного потока в краткосрочном периоде, достигается за счет следующих основных мероприятий:

• ликвидации портфеля краткосрочных финансовых вложений;

• ускорения инкассации дебиторской задолженности;

• снижения периода предоставления товарного (коммерческого) кредита;

• увеличения размера ценовой скидки при осуществлении наличного расчета за реализуемую продукцию;

• снижения размера страховых запасов товарно-материальных ценностей;

• уценки трудноликвидных видов запасов товарно-материальных ценностей до уровня цены спроса с обеспечением последующей их реализации и других.

Ускоренное частичное дезинвестированиевнеоборотных активов, обеспечивающее рост положительного денежного потока в краткосрочном периоде, достигается за счет следующих основных мероприятий:

• реализации высоликвидной части долгосрочных финансовых инструментов инвестиционного портфеля;

• проведение операций возвратного лизинга, в процессе которых ранее приобретенные в собственность основные средства продаются лизингодателю с одновременным оформлением договора их финансового лизинга;

• ускоренной продажи неиспользуемого оборудования по ценам спроса на соответствующем рынке;

• аренды оборудования, ранее намечаемого к приобретению в процессе обновления основных средств, и других.

Ускоренное сокращение размера краткосрочных финансовых обязательств, обеспечивающее снижение объема отрицательного денежного потока в краткосрочном периоде, достигается за счет следующих основных мероприятий:

• пролонгации краткосрочных финансовых кредитов;

• реструктуризации портфеля краткосрочных финансовых кредитов с переводом отдельных из них в долгосрочные;

• увеличения периода предоставляемого поставщиками товарного (коммерческого) кредита;

• отсрочки расчетов по отдельным формам внутренней кредиторской задолженности предприятия и других.