- •Прагматическая концепция бизнеса

- •Концепции бизнеса

- •Принципы бизнеса

- •Введение

- •Классификация инвестиций по различным признакам

- •Политика

- •Программы

- •Проекты

- •Предынвестиционная

- •1. Предпосылки и история проекта

- •Определение нормы рентабельности инвестиций

- •Норма дохода

- •Денежные потоки инвестиционного проекта

- •Алгоритмы расчета показателей экономической эффективности Чистый дисконтированный доход

- •Срок окупаемости

- •Индексы доходности

- •Внутренняя норма дохода

- •Концептуальная схема оценки эффективности

- •Подготовка исходной информации

- •Оценка эффективности инвестиционного проекта в целом

- •Общие вопросы

- •Финансовая реализуемость инвестиционного проекта

- •Расчет показателей эффективности участия акционеров в проекте

- •Оценка бюджетной эффективности инвестиционного проекта

- •Источники финансирования

- •Методы финансирования инвестиционной деятельности

- •Задачи оценки финансового состояния инвестиционного проекта

- •Понятие неопределенности и риска

- •Классификация неопределенности и рисков

- •10.3. Оценка эффективности инвестиций в облигации

- •Экономия издержек обращения

- •Ускорение концентрации капитала

- •Ускорение научно-технического прогресса

- •Срочность кредита

- •Обеспеченность кредита

- •Коммерческий кредит

- •Ссуда денег и ссуда капитала

- •Потребительский кредит

- •Государственный кредит

- •Международный кредит

- •Показатели кредитоспособности

- •Виды форфейтинговых ценных бумаг

- •Основные направления развития форфейтинга

- •Расчет номинальной стоимости форфетируемых векселей

- •I способ.

- •II способ

- •III способ

- •2 Франчайзинг

- •3 Хеджирование

- •Источники ценового риска

- •Основные инструменты хеджирования

- •Стратегии хеджирования

- •Что дает хеджирование

- •Примеры хеджирования

- •4 Лизинг

- •Финансовый лизинг

- •Особые виды лизинга

- •5 Факторинг

- •6 Эккаутинг

- •7 Кредитные операции

- •Банковские операции «своп»

Понятие неопределенности и риска

Осуществление инвестиционной деятельности связано с возможным несовпадением условий, учитываемых при обосновании проекта, и фактической ситуации его реализации. Например, продукция, изготавливаемая в рамках ИП, может быть продана не в прогнозируемом количестве, возможно отсутствие прибыли, ожидаемой от инвестиций. Причинами отклонений могут быть поведение конкурентов, изменение конъюнктуры рынка и экономического законодательства. Кроме того, проведение расчетов в рамках разработки ТЭО проекта также основано на неполной и неточной информации из-за трудностей прогнозирования ситуации на длительный срок (что характерно для реальных инвестиций). Все эти проблемы связаны с существованием неопределенности.

Неопределенность – это неполнота и неточность информации о внутренних и внешних условиях реализации проекта, поэтому возможны те или иные непредсказуемые события, вероятностные характеристики которых неизвестны.

Неопределенность увеличивается с усилением динамики и сложности производственной деятельности предприятия, а также изменений его внешней среды. Вследствие неопределенности в ходе реализации ИП могут возникнуть ситуации, вызывающие потери прибыли, выручки или имущества. Возможность таких потерь характеризует категория инвестиционного риска.

Теория предпринимательского риска сложилась лишь частично даже в странах с развитой рыночной экономикой, причем только в страховом деле, игорном бизнесе и организации лотерей. Эти знания в силу специфики не применимы для других сфер предпринимательства, и прежде всего инвестиционной деятельности. В отличие от страховки дома в инвестиционной деятельности предпринимателя прежде всего интересует не возможность компенсации ущерба, а его предотвращение.

В современно экономической теории категория риска выступает в качестве «индикатора» неопределенности. Принятие решения по любому аспекту ТЭО ИП в условиях объективно существующей и принципиально неустранимой неопределенности всегда связано с необходимостью анализа и учета рисков.

Риск инвестиционной деятельности – это опасность потенциально возможной потери предпринимателем ресурсов, недополучения доходов (или даже убытков) по сравнению с вариантом, рассчитанным на оптимальное использование ресурсов, или появления дополнительных расходов в результате реализации ИП.

Классификация неопределенности и рисков

Теоретически функционирование предприятий возможно в следующих условиях:

полной определенности.

статистической определенности.

полной неопределенности.

при наличии конфликтных ситуаций.

при несовпадающих интересах участников.

В первом случае используются детерминированные (не реальная, теоретическая ситуация), во втором – вероятностные методы принятия решений.

В случае полной неопределенности параметры изучаемых процессов неизвестны. Ситуации 3 – 5 характеризуются тем, что, наряду с контролируемыми (управляемыми) факторами при принятии решений приходится учитывать неконтролируемые (неуправляемые) факторы: уровень спроса, рыночные цены, действия конкурентов и др., что существенно усложняет процесс принятия оптимальных инвестиционных решений. Возникают трудности при применении вероятностного анализа, вероятность отдельных событий приходится определить субъективно, т.к. статистические данные за предшествующие периоды отсутствуют. Детерминированные модели при этом заменяются неопределенными.

Можно выделить следующие виды неопределенности в инвестиционной деятельности:

неопределенность природы (внешней среды) по отношению к реализуемому проекту, которая, в свою очередь, возникает:

как незнание всего того, что может повлиять на деятельность предприятия. Изучать все не только сложно, но и экономически невыгодно;

как случайность, например, под влиянием случайных внешних воздействий (изменение климата, состояния атмосферы, температуры и др.);

неопределенность целей, наличие многокритериальности инвестиционной деятельности (можно стремиться к достижению определенных значений прибыли, рентабельности, срока окупаемости капвложений и др.);

неопределенность противодействия (конфликтные ситуации, действия вышестоящих органов, конкурентов, заказчиков продукции, поставщиков, наличие несовпадающих интересов участников операций). Несовпадение интересов работников может быть вызвано различными формами собственности, организационно-правовыми формами предприятий;

неопределенность параметров рыночных условий хозяйствования: нестабильность экономических процессов, определяемых ограниченностью ресурсов (финансовых, временных, технических), изменение спроса и предпочтений потребителей;

неопределенность, связанная с необходимостью учета фактора времени в инвестиционной деятельности;

«организованная» неопределенность, обусловленная сокрытием объективной информации по экономическим, политическим и другим причинам;

неопределенность, вызванная недостаточной квалификацией инвестиционного менеджера, ошибками анализа и моделирования, несовершенством используемого инструментария и методическими ограничениями, отсутствием вычислительных средств достаточной мощности и др.;

Характеристики неопределенности инвестиционной деятельности определяют понятие риска и влияют на выбор методов его оценки. Риски, характеризующиеся статистической закономерностью возникновения (т. е. вероятность событий можно предсказать достаточно точно), можно отразить через рисковую премию при определении нормы дохода проекта, т. е. с использованием вероятностных методов оценки. Характеристика рисков как позитивных и негативных отклонений позволяет использовать для их оценки дисперсию (т. е. методы математической статистики) и более свойственна финансовым инвестициям. Инвестиционные риски подразделяются следующим образом:

1) По причинам возникновения различают диверсифицируемый (специфический, внутренний) и недиверсифицируемый (внешний, рыночный) риски.

Диверсифицируемый риск связан с особенностями осуществления конкретного проекта (доступность сырья, успех программ маркетинга и т. п.), его можно уменьшить правильным выбором варианта инвестирования и распределением капитала между различными видами инвестиций, отраслями, регионами, проектами (диверсификацией).

Недиверсифицируемый риск определяется изменением макроэкономической ситуации, его нельзя снизить с помощью диверсификации производства. К нему относят:

1) политические риски;

2) экологические риски;

3) социальные риски;

4) макроэкономические риски;

5) изменение законодательства в области ИД и хозяйственной деятельности предприятия;

6) изменение налоговой системы;

7) увеличение ставок таможенных пошлин на импорт ресурсов и экспорт продукции.

Степень вероятности наступления диверсифицируемого риска можно определить с большой точностью, в то время как вероятность недиверсифицируемого риска предсказать практически невозможно. Поэтому внешние риски относят к сфере полной неопределенности.

2) По сферам возникновения в ходе реализации инвестиционного проекта различают риски операционной, инвестиционной, финансовой деятельности и риски управления инвестиционной деятельностью. Риски операционной деятельности возникают на эксплуатационной фазе реализации проекта, риски инвестиционной деятельности характерны для инвестиционной фазы, риски финансовой деятельности — для инвестиционной и эксплуатационной фаз. Структура рисков показана ниже.

Сфера возникновения риска

Риски операционной деятельности

Риски производства

Обеспеченность программы выпуска продукции необходимыми производственными мощностями по всем группам оборудования.

Наличие трудовых ресурсов соответствующей квалификации.

Надежность работы оборудования.

Уменьшение сменности или простой технологического оборудования.

Низкое качество выпускаемой продукции.

Физический ущерб имуществу предприятия.

Риски снабжения

Обеспеченность производства всеми видами ресурсов необходимого качества.

Высокие темпы роста цен на используемые ресурсы в сравнении со стоимостью готовой продукции.

Наличие транспортных коммуникаций между поставщиками ресурсов и изготовителем продукции.

Перебои в снабжении ресурсами.

Увеличение тарифов на перевозку ресурсов из-за монополизации рынка транспортных услуг.

Рост потребности в оборотных средствах из-за авансов и задержки поставок.

Риски сбыта

Наличие на рынке конкурентов

Соответствие продукции требованиям стандартов.

Конкурентоспособность, в том числе научно-технический уровень продукции.

Возможности по реализации изготавливаемых изделий.

Увеличение тарифов на перевозку готовой продукции.

Наличие транспортных коммуникаций между предприятием и потребителями.

Рост потребности в оборотных средствах из-за задержки расчетов потребителей за продукцию.

Риски инвестиционной деятельности

2.1. Увеличение стоимости работ, связанных с объектом инвестиций.

Увеличение сроков создания объекта инвестиций.

Проектно-конструкторские недоработки.

Надежность подрядчиков.

Материальный ущерб из-за низкого качества поставляемого производственного оборудования и технологии.

Наличие необходимой инфраструктуры.

Риски финансовой деятельности

Уменьшение объема заемных и привлеченных средств по сравнению с ожидаемой величиной.

Увеличение стоимости заемных и привлеченных средств в предполагаемой структуре финансирования.

Возможность банкротства предприятия из-за принятия неэффективных управленческих решений по финансовым вопросам.

Риски управления инвестиционной деятельности

Неэффективное управление ИД.

Неэффективный маркетинг.

Риски операционной деятельности относятся к эксплуатационной фазе ИД, риски ИД– к инвестиционной фазе ИД, риски финансовой деятельности и риски управление ИД - к эксплуатационной и инвестиционной фазе.

Риск финансовой деятельности связан с возможностью увеличения стоимости заемного финансирования в структуре капитала, уменьшения объемов заемных и привлекаемых средств, невыплат (частично или в полной мере; по основной сумме долга или по процентным платежам) по своим долговым обязательствам и банкротства предприятия вследствие принятия неэффективных правленческих решений в ходе инвестиционной деятельности.

3) По степени влияния на проект и предприятие, по степени обратимости последствий возникновения того или иного события можно выделить риски: допустимый, критический, катастрофический.

Воздействие допустимого риска может привести к неполучению ожидаемой прибыли, критического — к потере расчетной выручки от реализации продукции, катастрофического — к потере вложенных инвестиций и всего имущества.

Управление инвестиционными рисками

Несмотря на потенциальную негативность последствий и потерь, вызванных реализацией того или иного инвестиционного риска, последний является катализатором прогресса, источником возможной прибыли. Отсюда основная задача исследователя — не отказ от рисков вообще, а выбор таких связанных с рисками решений, которые обеспечивают максимально возможную степень управления ими.

С конца 80-х гг. XX в. на Западе получила широкое развитие и применение система управления рисками (риск-менеджмент). При этом следует отличать управление инвестиционными рисками в целом на Предприятии (составная часть риск-менеджмента) от управления рисками конкретного инвестиционного проекта.

Риск-менеджмент — это система управления рисками и финансовыми отношениями, возникающими в процессе хозяйственной деятельности предприятия.

Управление проектными рисками включает разработку и реализацию обоснованных для данного проекта рекомендаций и мероприятий, направленных на уменьшение исходного уровня риска до приемлемого финального уровня (основанного на проведении необходимых} исследований рисков и разработке нейтрализующих мероприятий).

Все существующие виды рисков в той или иной степени поддаются управлению.

Цели управления инвестиционными рисками:

обеспечение экономической эффективности проекта для всех его участников;

достижение полезности и ценности инвестиций для общества;

достижение общественного одобрения, публичного признания проекта (в плане воздействия на окружающую среду), уменьшение политических проблем (например, при инвестициях в ядерную энергетику).

Мероприятия по управлению рисками связаны с определенными затратами (иногда капитальными) по их реализации. Поэтому управление рисками следует рассматривать как отдельный этап в процессе технико-экономического обоснования инвестиционного проекта, связанный с оценкой эффективности разрабатываемых мероприятий и влияния их на результирующие показатели проекта. Таким образом, затраты (равно как и доходы), связанные с формированием системы управления рисками, должны учитываться при определении информации, исходной для расчетов показателей эффективности инвестиционного проекта.

Основные правила управления проектными рисками:

1. При разработке ТЭО проекта необходимо оценить все возможные последствия риска.

2. Возможные потери от наступления рискового события не должны превышать величину собственного капитала, используемого для реализации проекта.

3. Потери, которые может понести инвестор, должны быть существенно ниже прогнозируемого дохода.

4. Решение о реализации проекта следует принимать лишь при получении результатов, удовлетворяющих критериям оценки эффективности инвестиций с учетом возможного риска. Если рисковые события ухудшают показатели эффективности до неудовлетворительных значений, от реализации проекта следует отказаться.

Управление инвестиционными рисками предполагает поэтапное проведение следующих мероприятий:

1. Идентификация рисков.

2. Анализ и оценка рисков.

3. Разработка стратегии и тактики управления рисками. Рассмотрим характеристику каждого этапа.

1 этап. Идентификация рисков.

Необходимость проведения идентификации рисков относится к рекомендациям ЮНИДО.

Идентификация рисков — это процесс систематического выявления источников и классификации рисков, определения факторов, влияющих на ил проявление, и предварительной оценки прогнозируемой значимости различных факторов для реализации инвестиционного проекта.

Процесс идентификации рисков включает ряд последовательных процедур:

1) выявление источников (причин) рисков;

2) определение возможных для данного инвестиционного проекта видов рисков;

3) выбор методов, критериев и параметров для оценки каждого вида риска и сравнительный их анализ;

4) определение критериев оценки рисков и приемлемого с точки зрения соотношения между возможными потерями и ожидаемой выгодой уровня каждого риска;

5) определение зон повышенного риска;

6) определение временной последовательности возникновения различных видов рисков и привязка их к соответствующим этапам осуществления инвестиционного проекта.

Прогноз и анализ потенциальных источников риска проводится с Целью определения в будущем тех областей внутри и вне сферы организации инвестиционного проекта, которые могут привести к потерям, возможно критического характера.

Источники рисков — это незапланированные события, способные потенциально осуществиться и оказать влияние на инвестиционный проект.

По отношению к предприятию, реализующему инвестиционный Проект, источники инвестиционных рисков можно разделить на внешние и внутренние.

Внешними источниками риска могут быть:

• усиление деятельности основных конкурентов на интересующем предпринимателя сегменте рынка;

• вторжение на рынок зарубежных производителей;

• появление эффективных, непредвиденных товаров-заменителей;

• существенное снижение цен конкурентами;

• кризис у основных поставщиков сырья и материалов;

• неплатежеспособность оптовых покупателей производимой продукции;

• непредвиденные ограничения для экспорта (импорта), изменения обменного курса валют, неконвертируемость валют;

• изменения на финансовом рынке, инфляция;

• изменение цен (условий) поставки ресурсов;

• увеличение процентной ставки за кредит;

• непредвиденная смена внешнего руководства и последующее изменение целей предпринимательской деятельности;

• изменения в налоговом законодательстве;

• технологические нововведения в отрасли;

• появление неожиданных исков и претензий, грозящих существенными финансовыми потерями.

К внутренним источникам риска относят:

• возможные потери в материальной сфере — машин, оборудования, зданий, готовой продукции, материалов, энергии;

• технологические нововведения (инновации) внутри предприятия;

• возможные потери рабочего времени из-за забастовок, простоев, обусловленных внутренними причинами; потери и убытки от промышленного шпионажа; уход ведущих руководителей.

По сфере возникновения источниками риска могут быть:

• финансовые и экономические условия предпринимательской и инвестиционной деятельности;

• управление (менеджмент) и организация выполнения инвестиционного проекта;

• политические условия предпринимательской и инвестиционной деятельности;

• физические повреждения материальных ценностей;

• конструктивные, технологические особенности продукции, выпускаемой в рамках инвестиционного проекта;

• стихийные бедствия;

• экологические условия.

Источники рисков следует описывать и по отдельным фазам реализации инвестиционного проекта (см. выше).

Выявление источников риска необходимо для дальнейшего определения потенциальных видов риска, свойственных конкретному инвестиционному проекту, т. е. для лучшей идентификации проектных рисков.

Заключительным этапом идентификации рисков является отнесение их к одной из трех следующих категорий:

1) часто встречающиеся или «известные» риски;

2) предвидимые;

3) непредвиденные.

«Известные» риски можно оценить с высокой степенью вероятности, например невыполнение работ к намеченному сроку из-за сверхоптимистичных нормативов. Их можно идентифицировать в процессе анализа бухгалтерской и статистической отчетности.

Предвидимые риски — это те, возможность появления которых диктует опыт. Например, риск задержки поставок. Их можно идентифицировать на основе опроса экспертов.

Непредвиденные риски — это потенциальные, непрогнозируемые угрозы, вероятность которых нельзя определить. Например, изменения в банковской политике, политические риски.

2 этап: анализ и оценка рисков.

Необходимость данного этапа объясняется целью учета риска в инвестиционном проектировании, а также потребностью выявить степень возможности его возникновения и величину грозящих потерь в этом случае. Анализ рисков инвестиционного проекта предполагает подход к риску не как к обязательному, неизменному, а как к управляемому параметру, на уровень которого возможно и нужно оказывать воздействие. Отсюда следует вывод о необходимости влияния на выявленные риски с целью их минимизации или компенсации.

Оценка рисков заключается в определении степени риска и величины возможных потерь при реализации рисковой ситуации в ходе осуществления инвестиционного проекта.

Оценка и анализ рисков может включать:

1) моделирование последствий каждого вида риска;

2) определение реальной (прогнозируемой) возможности появления каждого вида риска и оценка максимальных потерь от него в денежном выражении;

3) ранжирование видов риска по значимости и выбор приоритетных рисков;

4) создание базы данных по аналогичным проектам о приемлемости того или иного уровня риска.

Для анализа уровня риска используется специальный математический аппарат теории вероятностей, статистического анализа. С развитием теории риска появился ряд сравнительно новых методов: теория игр, использование аналогов, ситуационный анализ, экспертных оценок. Все они предполагают использование статистической информации о соответствующих событиях, что в условиях ее отсутствия и уникальности отдельных проектов ограничивает применение вероятностных и статистических методов.

3 этап: разработка стратегии и тактики управления рисками.

Стратегия управления проектными рисками — это искусство управления риском в неопределенной ситуации, основанное на прогнозировании возможности его появления, степени влияния на результаты проекта и приемов его снижения.

Основой эффективного управления инвестиционной деятельностью является поиск способов и методов непосредственного воздействия на уровень проектного риска с целью его максимального снижения, повышение безопасности и финансовой устойчивости предприятия. В литературе описывается концепция приемлемого риска, утверждающая, что невозможно полностью устранить потенциальные причины, приводящие к нежелательному развитию событий и в результате — к отклонению от выбранной цели. Однако процесс достижения выбранной цели может происходить на базе принятия таких решений, которые обеспечивают некоторый компромиссный уровень риска, называемый приемлемым. Этот уровень соответствует определенному балансу между угрозой потерь и ожидаемой выгодой от реализации проекта (с учетом разрабатываемой системы мероприятий по управлению риском). В случае возникновения потребности в дополнительных затратах, связанных с реализацией данных мероприятий, необходимо соизмерять их с получаемым эффектом по конкретному виду риска (например, затраты на уменьшение риска ненадежности машин должны соизмеряться с сокращением простоев, аварий и увеличением производительности) и в конечном итоге — с ростом чистого дохода по проекту в целом.

В зависимости от результатов, полученных на этапах идентификации и анализа рисков, возможно принятие следующих стратегий:

• исключение (избегание) — отказ от проведения каких-либо действий, связанных с возможностью проявления риска, отказ от ненадежных партнеров;

• уменьшение — сокращение вероятности проявления риска и объема потерь; через компенсацию, т. е. мероприятия по страхованию, самострахованию, прогнозированию, целенаправленному маркетингу, с помощью тщательного подбора технологии и оборудования, повышения надежности оборудования. Меры по повышению надежности многообразны — от выбора оптимального уровня прочностных характеристик отдельных частей машин до резервирования наиболее важных узлов и приборов;

• принятие — оставление риска, что влечет полную ответственность за возможные последствия; возможна локализация рисков через создание венчурных предприятий или специальных структурных подразделений для реализации рискованных проектов;

• распределение — разделение ответственности за риск между участниками инвестиционного проекта.

Для уменьшения степени риска применяются следующие стратегии:

• диверсификация;

• лимитирование;

• самострахование;

• страхование.

Диверсификация инвестиций и видов деятельности означает, что ресурсы не концентрируются полностью на одном направлении деятельности, одном рынке поставок и сбыта.

Лимитирование — установление предприятием предельно допустимой суммы средств, направляемых на выполнение определенных операций, невозврат которых существенно отразится на финансовом состоянии предприятия.

Самострахование — это инвестирование средств (финансирование проекта) только в том случае, если ожидаемая прибыль выше, Чем стоимость капитала плюс надбавка за риск. Самострахование имеет успех только в том случае, если инвестор имеет портфель инвестиций и его риски распределены по разным направлениям деятельности.

Страхование — стратегия, связанная с компенсацией страховой компанией возможных потерь проектоустроителя в связи с наступлением чрезвычайных событий. Возможно страхование только тех видов рисков, по которым существует статистическая закономерность возникновения, т. е. определена вероятность убытков. В инвестиционной деятельности предусматриваются следующие виды страхования:

• ответственности за непогашение кредитов;

• от потери прибыли;

• от простоя производства;

• от коммерческих рисков, в том числе от невыполнения договоров поставок и неоплаты проектной продукции;

• экологических рисков проекта;

• машин и оборудования от поломок;

• жизни и здоровья сотрудников;

• от политических рисков, включая страхование экспортных кредитов.

При участии в инвестициях государства возможно страхование с помощью правительственных гарантий.

К управленческим воздействиям тактического характера, позволяющим снизить риск проекта, можно отнести следующие мероприятия:

регулирование и контроль соотношения постоянных и переменных затрат. Управляя этим соотношением, можно изменять точку безубыточности долгосрочных инвестиций и тем самым непосредственно влиять на уровень проектного риска;

ценовое регулирование — оценка зависимости между ценой продукции и риском;

управление величиной финансового рычага — контроль соотношения собственных и заемных источников финансирования;

тщательная проработка выбранной стратегии инвестиционного развития с учетом наиболее благоприятных вариантов налогообложения;

регулирование оптимального объема реализации, контроль за использованием производственного потенциала;

гибкое регулирование дивидендных выплат;

создание системы резервных фондов на предприятии, страховых запасов ресурсов, наиболее важных узлов и деталей оборудования;

организация постоянного мониторинга внешней среды и создание системы оперативного учета ее воздействия на разработку и реализацию инвестиционного проекта с целью своевременного учета возможного риска;

постоянный и комплексный мониторинг выполнения инвестиционного проекта, что позволяет своевременно выявлять отклонения показателей от оптимального значения, принимать соответствующие меры и при необходимости принять решение о выходе из проекта.

Результатом работ по управлению рисками инвестиционного проекта является разработка специального раздела в составе ТЭО проекта. Одна из основных задач разработки данного раздела — определение методов отражения риска в расчетах экономической эффективности. предусматриваемые стратегические и тактические мероприятия по управлению рисками должны стать средством эффективной реализации инвестиционного проекта.

Направления отражения риска в расчетах экономической эффективности инвестиций

Классификация направлений и методов оценки риска

В практике инвестиционной деятельности существует большое количество разнообразных методов оценки риска. Поэтому в зависимости от конкретных особенностей рисков, характера неопределенности ситуации различают следующие направления отражения риска в расчетах экономической эффективности при разработке ТЭО инвестиционного проекта:

процессе формирования исходной экономической информации путем корректировки единовременных и текущих затрат с учетом реализации мероприятий по управлению рисками;

посредством индексации нормы дохода по безрисковым вложениям, включаемой в расчет коэффициента дисконтирования, на некоторую рисковую премию;

при анализе чувствительности проекта к изменению внешних и внутренних условий его реализации.

Каждый из перечисленных способов реализуется с помощью различных методов оценки риска.

Учет рисков в процессе формирования исходной экономической информации

После идентификации рисков и выявления всех возможных последствий их реализации разрабатываются мероприятия, позволяющие минимизировать или компенсировать потери. Сущность данного направления отражения риска в инвестиционном проектировании состоит в учете прогнозируемых затрат и эффекта, связанных с peaлизацией мероприятий по управлению рисками. При этом, как уже отмечалось ранее, необходимо определять целесообразность осуществления отдельных мероприятий, соизмеряя предполагаемый эффект и затраты. Только в случае достижения приемлемого уровня эффективности следует включать установленные затраты и доходы в потоки реальных денежных средств, формирующие экономическую эффективность и финансовую устойчивость инвестиционного проекта.

Таким образом, основная задача разработчика ТЭО инвестиционного проекта при реализации данного направления — определить все расходы и поступления, связанные с осуществлением конкретных мероприятий по управлению рисками, и учесть их при формировании экономической информации, исходной для определения эффективности проекта.

Так, риск ненадежной работы оборудования связан с мероприятиями по увеличению прочностных характеристик, повышению качества оборудования, что приводит к увеличению цен на него, а значит, и росту инвестиционных издержек. Одновременно возрастут эксплуатационные издержки: расходы на ремонт, содержание оборудования, повышение квалификации работников. Указанные расходы должны быть учтены в составе платежей по инвестиционному проекту.

Вместе с тем возрастет производительность оборудования, сократятся потери времени, связанные с простоем от поломок, увеличится величина амортизации, зависящей от балансовой стоимости оборудования. Ожидаемые доходы учитываются в составе поступлений реальных денежных средств.

Можно корректировать с учетом риска любые значимые исходные параметры инвестиционного проекта, создавая определенные резервы. Так, стандартный запас инвестиционных перерасходов в связи с неопределенностью оценки требуемой суммы инвестиций по методике ЮНИДО принят в объеме 10% от общей суммы инвестиций. По мнению специалистов, для России этот норматив должен быть увеличен в 2 раза.

Учет риска в процессе формирования исходной экономической информации возможен с помощью экспертного и статистического методов оценки риска. На практике чаще всего реализуется экспертный метод, основанный на оценках возможности и значимости отдельных видов риска, а это, в свою очередь, определяет процедуры управления рисками. Последствия реализации мероприятий (рассмотренные выше) определяются достаточно точно, на основе специальных расчетов.

Использование статистического метода оценки риска построено на оценке вероятности наступления рисковых событий и корректировке ожидаемых затрат и доходов, связанных с реализацией мероприятий по управлению рисками, на значение вероятности.

Учет рисков при обосновании рисковой премии

Международная методика ЮНИДО предусматривает определение рисковой премии, учитываемой при формировании нормы дохода. Такой механизм учета риска при оценке эффективности позволяет предотвратить реализацию проектов, общая доходность которых неоправданно завышена. Учет риска при формировании нормы дохода обязателен, поскольку наиболее отражает реальные условия реализации проекта.

Выделяют статистический и экспертный методы обоснования рисковой премии в составе нормы дохода. Выбор определяется существованием статистической закономерности наступления рискового события. Прежде всего, так можно оценивать риски, связанные с надежностью работы оборудования, качеством выпускаемой продукции, поскольку возможно получение информации о вероятности отказов, аварий при эксплуатации, браке и других потерях. Статистические закономерности можно установить по природным рискам, связанным со стихийными бедствиями, авариями.

При этом необходимо учитывать, что отдельные виды рисков, характеризующиеся статистической закономерностью проявления, могут быть учтены в оценке эффективности при формировании исходной экономической информации в ходе разработки системы мероприятий, рассмотренных выше. Поэтому необходимо избегать повторного учета риска в схеме расчета эффективности, иначе требования инвестора к эффективности проекта окажутся завышенными.

Использование статистического метода оценки риска возможно на основе поэлементного или агрегированного подходов. Первый учитывает каждый вид риска в отдельности: определяет номенклатуру рисков, подлежащих отражению в норме дохода, оценивает влияние каждого из них на величину рисковой премии. С помощью агрегированного метода рисковая премия оценивается укрупненно по всем видам рисков.

Рассмотрим теоретические основы реализации статистического метода оценки риска при формировании рисковой премии.

Риск — вероятностная категория. Поэтому, прежде всего его измеряют как вероятность возникновения того или иного уровня потерь (наступления какого-то события).

Оценивая вероятность получения определенного уровня прибыли, можно построить кривую вероятностей возникновения определенного уровня потерь, которую называют кривой риска.

Кривые риска можно строить на основе статистического, экспертного и расчетно-аналитического методов.

Статистический метод состоит в изучении статистики потерь, имевших место в аналогичных случаях, при этом устанавливается частота появления таких потерь. Если статистический массив представителен, частоту возникновения определенного уровня потерь (деление числа соответствующих случаев на общее количество результатов аналогичных инвестиционных проектов) можно приравнять к вероятности их возникновения и построить кривую риска.

Экспертный метод применяется, если специалисты оценивают уровень и вероятность потерь в трех характерных точках: допустимых, критических и катастрофических потерь. По ним можно ориентировочно воспроизвести всю кривую риска.

Расчетно-аналитический метод построения кривой риска базируется на принципах теории вероятностей. Для измерения общего риска при инвестировании используется ряд показателей из области математической статистики. Прежде всего это показатель вариации (2), который измеряет дисперсию (отклонение) вокруг ожидаемой средней величины показателя экономической эффективности инвестиций (математическое ожидание случайной величины). Чем больше вариация, тем больше дисперсия или разбросанность по сравнению с ожидаемым средним значением. Так как данный способ оценки риска используется для определения рисковой премии, добавляемой к норме дохода, в качестве показателя экономической эффективности, вокруг которого измеряется вариация, целесообразно использовать внутреннюю норму дохода или рентабельность капитала, также измеряемые в процентах.

Вариация представляет собой сумму квадратных отклонений (девиаций) от средней величины — ожидаемого значения показателя экономической эффективности инвестиций, взвешенных по вероятности каждой девиации.

Так как вариация измеряется в тех же единицах, что и показатель эффективности, но возведенных в квадрат, оценить экономический смысл вариации для инвесторов затруднительно. Поэтому в качестве альтернативного показателя риска обычно используют показатель стандартной девиации () (среднее квадратичное отклонение), который является квадратным корнем вариации:

![]()

где n — число наблюдений;

Р — расчетное значение показателя эффективности инвестиций при различных состояниях внешней и внутренней среды проекта, т. е. с учетом рисков;

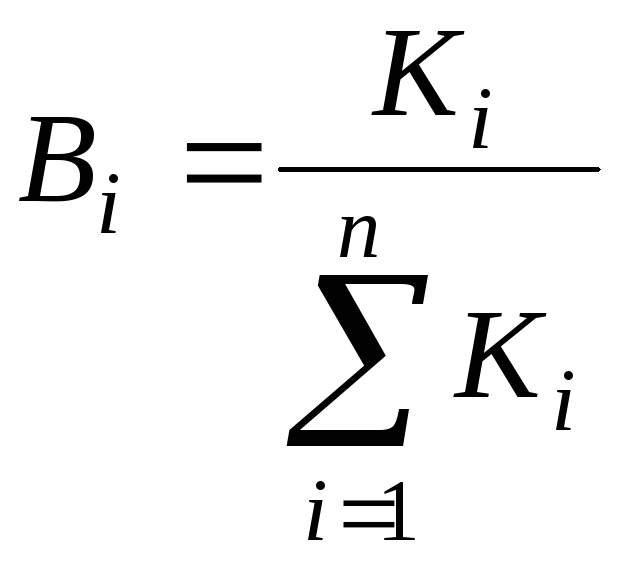

Рср — среднее ожидаемое значение показателя эффективности проекта (математическое ожидание); Вi — значение вероятности, соответствующее Р, определяется так:

Здесь Кi — количество случаев наступления соответствующих событий; n — общее количество учтенных результатов.

Стандартная девиация показывает, насколько в среднем каждый возможный вариант значения показателя эффективности отличается от его средней величины, т. е. характеризует абсолютную величину риска.

Эти показатели используют как меру риска. Чем больше вариация, тем в среднем больше отклонение, т. е. выше неопределенность и риск.

Если вариация равна 0, то эффективность не отклоняется от ожидаемого значения, т. е. нет неопределенности и риска. Следующий показатель риска — коэффициент вариации (СV):

![]()

Пример. Выбор менее рискованного инвестиционного проекта и обоснование рисковой премии с помощью статистического метода оценки риска

Возможны два альтернативных варианта инвестирования 100 тыс. р. сроком на 1 год и пять возможных сценариев надежности работы оборудования в прогнозируемом периоде, характеризующихся различным уровнем риска. Данные сценарии основаны на статистической информации о поломках оборудования в предыдущие периоды в аналогичных ситуациях. Наступление каждого из вариантов с определенной вероятностью имеет соответствующую внутреннюю норму дохода (см. табл.).

Вероятность получения максимального дохода (26%) по проекту 2 при условии наступления сценария 5 равна 5%. Средневзвешенная ожидаемая ВИД по каждому варианту инвестирования определяется как сумма произведений вероятностей и соответствующей ВИД. Оценка риска для двух альтернативных вариантов инвестиций приведена в таблице ниже.

Таблица. Расчет ожидаемой внутренней нормы дохода (ВНД) и показателей риска

|

Сценарий |

Количество случаев наступления результа-та (Кi) |

Вероятность (Bi) |

ВНД по инвестициям Pi (%) |

Pi - Рср |

(Рi – Pср)2*Bi | |||

|

Проект 1 |

Проект 2 |

Проект 1 |

Проект 2 |

Проект 1 |

Проект 2 | |||

|

1 |

1 |

0,05 |

- 3,0 |

- 2,0 |

- 13,6 |

- 15,0 |

9,25 |

11,25 |

|

2 |

4 |

0,20 |

7,0 |

8,0 |

- 3,6 |

- 5,0 |

2,59 |

5,0 |

|

3 |

10 |

0,50 |

11,0 |

14,0 |

0,4 |

1,0 |

0,08 |

0,5 |

|

4 |

4 |

0,20 |

14,0 |

16,0 |

3,4 |

3,0 |

2,31 |

1,8 |

|

5 |

1 |

0,05 |

21,0 |

26,0 |

10,4 |

13,0 |

5,41 |

8,45 |

|

Итого |

20 |

1,0 |

|

|

|

|

19,64 |

27,0 |

|

Ожидаемая ВНД, % Pср=(Bi * Pi) |

|

1-,6 |

13,0 |

|

|

|

| |

Таблица. Оценка риска вариантов инвестиций

|

Показатели риска |

Проект 1 |

Проект 2 |

|

Ожидаемая ВНД |

10,6 |

13,0 |

|

Вариация |

19,64 . |

27,0 |

|

Стандартная девиация |

4,43 |

5,2 |

|

Коэффициент вариации |

0,42 |

0,40 |

По проекту 2 вариация равна 27,0 (значение сложно интерпретировать, так как единица измерения — процент в квадрате). Стандартная девиация при этом составила 5,2%, т. е. каждый сценарий в среднем будет иметь ВНД, отличающуюся от средней по данной инвестиционной альтернативе на ±5,2%. Эта величина и есть рисковая премия, учитываемая при формировании нормы дохода.

Пользуясь стандартной девиацией, нельзя сравнивать альтернативы с различной доходностью. Используют относительный показатель риска - коэффициент вариации, отношение стандартной девиации к ожидаемой ВНД. Для проекта 2 коэффициент вариации составит 0,4. Это меньше, чем для проекта 1.

Вывод: при оценке абсолютного риска проект 2 кажется более рискованным (самое высокое значение стандартной девиации), но если учесть относительный риск, то более рискованным окажется проект 1 (наибольшее значение коэффициента вариации).

Одной из разновидностей статистического метода оценки риска является «бета-анализ», который применяется для расчета величины риска портфельных инвестиций. Суть его сводится к выявлению устойчивости доходов данного инвестиционного проекта (вида ценных бумаг) относительно доходов по среднему показателю хорошо диверсифицированной инвестиционной программы (портфеля ценных бумаг):

![]()

где R — корреляция между доходностью 1-го проекта (отдельного вида ценных бумаг) и средним уровнем доходности программы (портфеля ценных бумаг) в целом;

i— стандартная девиация (среднее квадратичное отклонение) доходности по i-му инвестиционному проекту;

R— стандартная девиация доходности инвестиционной программы (рынка ценных бумаг) в целом.

Используя значения -коэффициента, можно оценивать уровень риска:

Величину риска можно уменьшить, изменяя набор проектов в инвестиционной программе предприятия, т. е. выбирая проекты с разным удельным весом инвестиций в общей программе.

Пример. Оценка риска инвестиционной программы предприятия с помощью «бета-анализа»

Программа состоит из четырех проектов, с конкретными значениями -коэффициентов, стоимость которых занимает определенную долю в инвестиционной программе (таблица ниже). Для определения риска инвестиционной программы рассчитаем ее (3-коэффициент.

Таблица. Расчет -коэффициентов

|

Проект |

Доля инвестиций в программе, % |

Р |

Расчет взвешенной р по инвестиционной программе | ||

|

|

вариант 1 |

вариант 2 |

|

вариант 1 |

вариант 2 |

|

1 |

2 |

3 |

4 |

5 (гр, 2 х гр. 4) |

6 (гр. 3 х гр. 4) |

|

А |

25 |

25 |

0,9 |

0,225 |

0,225 |

|

Б |

20 |

10 |

1,6 |

0,320 |

0,160 |

|

С |

30 |

30 |

1,0 |

0,300 |

0,300 |

|

Д |

25 |

35 |

0,7 |

0,175 |

0,245 |

|

Инвестиционная программа |

100 |

100 |

|

1,020 |

0,93 |

Вывод: общий Р по программе (вариант 1) равен 1,02. Если предприятие стремится снизить риск, то необходимо формировать инвестиционную программу так, чтобы на проект с меньшим значением Р приходилась бы большая доля инвестиций. Так, если бы проект Д занимал 35% в стоимости программы, а проект Б — 10% (вариант 2 в табл.), то значение Р по программе в целом составило бы 0,93, что свидетельствует об уменьшении риска.

При использовании «бета-анализа» норма дохода по инвестиционному проекту может быть рассчитана по следующей формуле:

![]()

где Е. — норма дохода по инвестиционному проекту с учетом риска;

Еmin — норма дохода по безрисковым инвестициям;

Рср — средняя норма дохода на инвестиционном рынке (аналогичных проектов);

— коэффициент, характеризующий уровень риска.

Вышеприведенная формула, определяющая взаимосвязь уровня риска и необходимой нормы дохода, называется ценовой моделью капитальных активов, САРМ (capital asset pricing model).

Недостаток статистического метода оценки риска заключается в необходимости большого массива исходных данных для расчета, который трудно получить. Поэтому на практике при оценке рисковой премии часто используют экспертный метод.

Содержание экспертного метода состоит в обработке мнений специалистов о величине рисковой премии в целом по проекту или по отдельным наиболее вероятным, с их точки зрения, видам рисков.

Возможно использование экспертного метода для оценки при поэлементном расчете рисковой премии (по видам рисков). Одна из классификаций факторов и размеров рисковой премии приведена в таблице ниже.

В таблице в основном отражены риски, связанные с разработкой новой техники. Однако в ней присутствуют и виды рисков, не имеющие статистической закономерности проявления и, следовательно, не поддающиеся прогнозированию. Такие риски не следует учитывать при формировании нормы дохода. Методы их учета в инвестиционном проектировании рассмотрены ниже.

Экспертный метод широко используют для определения агрегированной рисковой премии (без разделения ее по видам рисков). При этом необходимо учитывать целевую направленность инвестиций, новизну и сложность применяемого оборудования. Для установления примерных размеров рисковой премии можно воспользоваться материалами исследования ряда американских промышленных компаний, дифференцирующими норму дохода в зависимости от класса инвестиций (таблица ниже). Учитывая, что уровень минимально приемлемой (безрисковой) нормы дохода за рубежом составляет приблизительно 5% (ориентир — доходность 30-летнего государственного займа правительства США), можно определить размер рисковой премии по перечисленным классам инвестиций, вычитая из соответствующего значения нормы дохода величину безрисковой составляющей.

|

Факторы и виды риска |

Прирост премии за риск, % |

|

1. Необходимость проведения НИОКР (с заранее неизвестными результатами) силами специализированных научно-исследовательских и (или) проектных организаций: |

|

|

• продолжительность НИОКР менее 1 года |

3-6 |

|

• продолжительность НИОКР свыше 1 года: |

|

|

> НИОКР выполняется силами одной специализированной организации |

7-15 |

|

> НИОКР имеет комплексный характер и выполняется силами нескольких специализированных организаций |

11-20 |

|

2. Характеристика применяемой технологии: |

|

|

• традиционная |

0 |

|

• новая, требующая применения ресурсов, имеющихся на свободном рынке |

1-Л |

|

• новая, требующая в отличие от существующей применения монополизированных ресурсов |

5-10 |

|

• новая, исключающая в отличие от существующей применение монополизированных ресурсов |

1-3 |

|

3. Неопределенность объемов спроса и цен на производимую продукцию: |

|

|

" существующую |

0-5 |

|

" новую |

5-10 |

|

4. Нестабильность (цикличность) спроса на продукцию |

0-3 |

|

5. Неопределенность внешней среды при реализации проекта (горно-геологические, климатические и иные природные условия, агрессивность внешней среды и т. п.) |

0-5 |

|

6. Неопределенность процесса освоения применяемой техники и технологии |

0-3 |

Поскольку приведенная дифференциация рисковой премии отражает лишь качественный уровень применяемой в проектах техники и технологии, ее можно использовать и для российских условий.

Иностранные инвесторы стремятся в величине рисковой премии Учесть страновый риск, при этом для России рекомендуется повышать безрисковую норму дохода в 2 раза. Для зарубежных стран такой риск определяется на основе специализированных рейтингов фирмы BERI (Германия), Ассоциации швейцарских банков, корпорации Ernst & Young.

Недостаток экспертного метода — субъективность, связанная с влиянием на оценку индивидуальных особенностей эксперта. Однако, несмотря на несовершенство данного метода оценки риска, отказаться от его применения в современных российских условиях нельзя, Taк как он прост и нагляден в использовании.

Таблица. Определение величины рисковой премии в зависимости от класса инвестиций

|

Класс инвестиций |

Норма дохода, % |

Размер рисковой премии, % |

|

1 |

2 |

3 (гр. 2 – 5%) |

|

1. Вложения с целью сохранения позиций на рынке (в повышение качества продукции, рекламу) |

6 |

1 |

|

2. Инвестиции на обновление основных фондов |

12 |

7 |

|

3. Инвестиции с целью экономии текущих затрат (на базе новых технологических решений) |

15 |

10 |

|

4. Вложения с целью увеличения доходов (для проектов, направленных на расширение производства на новой технологической основе на стабильном рынке) |

20 |

15 |

|

5. венчурные инвестиции в инновационные проекты |

25 |

20 |

Учет рисков при анализе чувствительности проекта

В практике инвестиционной деятельности на осуществление инвестиционного проекта могут влиять риски, вероятность наступления которых предсказать невозможно (ситуация полной неопределенности). Для учета этих видов риска применяется анализ чувствительности проекта.

Анализ чувствительности заключается в расчете и оценке влияния изменения важнейших показателей экономической эффективности проекта при возможных отклонениях внешних и внутренних условий его реализации от первоначально запланированных.

В методическом плане речь идет об элементарном влиянии на показатели эффективности всех условий и факторов изменения внутренней и внешней среды, кроме одного (варьируемого) фактора, влияние которого нас интересует.

С помощью анализа чувствительности можно определить зависимость проекта от таких факторов риска, как изменение спроса на продукцию, цен на продукцию и ресурсы, темпов инфляции, курса национальной валюты, процентных ставок по кредитам, себестоимости, продолжительности инвестиционного цикла и т. д.

Анализ чувствительности начинается с детального изучения и описания факторов, которые не могут быть изменены посредством управленческих решений, т. е. относящихся к внешней среде предприятия. Детальное изучение показателей внешней среды необходимо для достоверного прогноза их развития и построения возможных вариантов реализации инвестиционного проекта. Следует также определить степень предполагаемого изменения варьируемых показателей и влияния их друг на друга.

Для проведения анализа чувствительности необходимо разработать план. Возможно оценивать чувствительность проекта к изменению как одного фактора, так и нескольких сразу. Выбор сценария и варьируемых факторов индивидуален для каждого проекта и должен учитывать его специфические особенности. В практической деятельности принят стандартный минимальный набор показателей, влияние которых встречается чаще других (таблица ниже). Для определения степени изменения варьируемых факторов используются различные методы прогнозирования. На практике чаще всего используется экспертный метод (в таблице ниже используется именно такой подход).

Таблица. Сценарии оценки чувствительности ИП

|

№ п/п |

Перечень варьируемых параметров проекта |

Изменение значения базового параметра |

|

1 |

Физический объем продаж |

|

|

2 |

Цена на продукцию при неизменном объеме продаж |

2.1. Снижение цены на 20% 2.2. Снижение цены на 20% |

|

3 |

Прямые (переменные) производственные издержки |

|

|

4 |

Постоянные (накладные) производственные издержки |

|

|

5 |

Длительность инвестиционного периода |

|

|

6 |

Сумма инвестиционных затрат |

|

|

7 |

Время задержки платежей за продукцию |

7.1. Увеличение задержки на 45 дней. 7.2. Увеличение задержки на 90 дней |

|

8 |

Изменение ставки кредитования |

8.1. Увеличение ставки кредитования на 10 пунктов 8.2. Увеличение валютной ставки на 5 пунктов |

|

9 |

Сокращение срока возврата кредита |

|

|

10 |

Комплексный сценарий |

10.1 Одновременное варьирование двух или трех независимых параметров в указанных диапазонах |

Следующим шагом в анализе чувствительности является расчет показателей эффективности по исходной информации, учитывающей Изменение варьируемых параметров. Использование известных программных продуктов по оценке эффективности значительно упрощает такие расчеты. Для удобства все рассчитанные показатели сводятся в таблицу.

Сопоставление результатов оценки эффективности базового варианта и рассчитанных сценариев позволит оценить степень устойчивости проекта к различным видам риска. Проект может считаться устойчивым, если одновременное воздействие двух-трех варьируемых параметров не приведет к значительному ухудшению показателей его эффективности. |

Обязательным условием при этом является положительное (или нулевое) значение сальдо потоков денежных средств на каждом шаге расчета. Если по какому-то варианту сальдо принимает отрицательное значение (что характеризует банкротство предприятия), то следует разработать мероприятия по привлечению дополнительных средств ля реализации проекта или улучшению экономических показателей проекта.

Анализ чувствительности позволяет выявить те виды риска (варьируемые параметры), которые могут оказать наибольшее влияние на проект. Ранжирование параметров позволяет более эффективно управлять инвестиционными рисками.

Пример. Ранжирование параметров проекта по степени риска

Исследуется ИП, базисный ожидаемый ЧДД которого равен 1 000 тыс. руб. (см. таблицу).

Таблица. Результаты анализа чувствительности проекта

|

Наименование варьируемого параметра |

Текущее значение ЧДД, тыс р. |

Отношение изменения ЧДД (%) к изменению (%) параметра |

Ранг параметра |

|

1 |

2 |

3 |

4 |

|

Увеличение размера капитал |

750 |

2,5 |

2 |

|

Снижение цен на продукцию на 10% |

800 |

2 |

4 |

|

Падение спроса на продукцию на 20% |

590 |

2,1 |

3 |

|

Рост эксплуатационных затрат на 10% |

630 |

3,7 |

1 |

Коэффициенты, приведенные в гр. 3, отражают степень влияния параметра на весь проект, т. е. процент изменения ЧДД на однопроцентное изменение варьируемого параметра. Ранг параметру присваивается на основании его значимости для осуществления проекта. Первый ранг присваивается показателям, однопроцентное изменение которых влечет наибольший процент изменения базисного ЧДД. Данные расчеты можно изобразить графически.

Вывод: чем круче наклон прямой, характеризующей влияние изменения параметра на величину ЧДД к оси ординат, тем более чувствительным является инвестиционный проект (в рассматриваемом примере — к росту эксплуатационных затрат).

Иногда оценка риска с помощью детального анализа чувствительности невозможна или экономически невыгодна. Тогда применяют упрощенный вид данного метода: строят три сценария, основанных на реальном, оптимистическом и пессимистическом прогнозах.

Метод сценариев (метод формального описания неопределенности) можно считать упрощенным способом анализа чувствительности. Он заключается в определении показателей ожидаемой эффективности по указанным трем сценариям и вероятности наступления каждого сценария.

Если вероятности сценариев реализации проекта известны точно, то ожидаемый интегральный экономический эффект (ЧДД) рассчитывается по формуле математического ожидания:

![]()

где Эож – ожидаемый ЧДД;

Эk – интегральный эффект (ЧДД) при k-м сценарии;

Pk – вероятность реализации k-го сценария.

В случае отсутствия информации о вероятности сценариев:

![]()

где - специальный норматив для учета неопределенности эффекта, отражающий систему предпочтений соответствующего участника проекта в условиях неопределенности. На практике рекомендуется применять коэффициент в размере 0,3;

Эma[, Эmin – наибольший и наименьший ЧДД по рассмотренным сценариям.

Пример. Расчет ожидаемого ЧДД в случае, если вероятности сценариев неизвестны

Если в качестве пессимистического прогноза принять минимальное значение ЧДД в предыдущем примере, а в качестве оптимистического сценария — базовое значение ЧДД (максимальное в примере), то ожидаемый ЧДД (с учетом риска по рассмотренным сценариям) составит:

0,3 х 1000 + (1 - 0,3) х 590 = 713 тыс. р.

Итак, метод анализа чувствительности позволяет оценить степень риска инвестирования в исследуемый проект и своевременно принять решение о целесообразности его реализации. Инвестиционный проект считается приемлемым, если его показатели эффективности имеют наименьшую зависимость от состояния внешней среды. Так как абсолютная независимость невозможна, большое значение имеет степень устойчивости проекта к изменению внешних условий, так называемый запас устойчивости — уровень предельных значений, за которыми процесс инвестирования неэффективен. Например, если рассматривать несколько инвестиционных проектов, имеющих одинаковую степень риска, при прочих равных условиях предпочтение отдается проекту с большим запасом экономической устойчивости к окружающей среде, что позволит снизить риск полной потери вложений. Одним из таких предельных значений является критический объем производства (точка безубыточности).

Анализ безубыточности — это аналитический подход к изучению взаимосвязи издержек и доходов при различных уровнях производства продукции.

Расчет точки безубыточности (break-even point) заключается в определении минимально допустимого (критического) уровня производства или объема услуг, при котором проект остается безубыточным. Чем ниже будет этот уровень, тем более вероятно, что данный проект будет жизнеспособен в условиях полной неопределенности будущих событий.

Расчет точки безубыточности (ТБУ) производится по формуле

![]()

Пример. Расчет точки безубыточности

Если общие постоянные расходы составляют 51 тыс. р., цена единицы продукции 100 р., а удельные переменные расходы 70 р., то ТБУ = 1700 ед. продукции.

При определении точки безубыточности по данной формуле принимаются следующие допущения:

• объем производства совпадает с объемом продаж;

• размер выручки меняется пропорционально объему продаж;

• доходы и расходы от внереализационной деятельности не зависят от объема продаж;

• возможно разделение полных текущих издержек производства на условно-постоянные и условно-переменные.

Приведенная формула расчета точки безубыточности подходит для однопродуктовых проектов. Однако чаще всего встречаются проекты, обеспечивающие выпуск нескольких видов продукции, различающихся своими ценами и объемами переменных издержек. В этом случае точка безубыточности зависит от доли каждого продукта в объеме продаж. Процедура расчета проводится в несколько этапов: сначала определяется доля каждого продукта в общем объеме продаж и суммарный валовой доход, затем рассчитывается уровень валовой прибыли в объеме продаж и общая точка безубыточности для всей продукции, которая распределяется между отдельными ее видами пропорционально доле в общем объеме продаж.

Пример. Расчет точки безубыточности по многопродуктовому проекту

Определим критический объем производства (ТБУ) по каждому продукту, выпускаемому предприятием, при следующих исходных данных:

|

Показатели, тыс. р. |

Виды продукции | |||

|

|

А |

Б |

В |

Всего |

|

1 . Объем производства |

150 |

80 |

210 |

440 |

|

2. Переменные расходы |

90 |

30 |

120 |

|

|

3. Постоянные расходы |

|

|

|

180 |

Решение данной задачи приведено в таблице ниже.

Общая точка безубыточности для всех видов продукции в стоимостном выражении будет равна:

![]()

Распределив полученное значение между всеми тремя видами продукции пропорционально их доле в общем объеме продаж (например, для изделия А: 400*34,1/100%), получим значение ТБУ для каждого из них:

Таблица:

|

Показатели |

Виды продукции | |||

|

А |

Б |

В |

Всего | |

|

1. Доля в объеме продаж, % |

34,1 |

18,2 |

47,7 |

100 |

|

2. Валовая прибыль, тыс. руб. (стр. 1 – стр. 2) |

60 |

50 |

90 |

200 |

|

3. Уровень валовой прибыли в объеме продаж, коэффициент (стр.5 / стр. 1) |

|

|

|

0,45 |

|

4. Критический объем продаж (ТБУ), тыс. руб. |

|

|

|

400 |

Для характеристики устойчивости проекта к воздействию риска определяется диапазон безопасности (ДБ) (граница безубыточности проекта) как отношение критического объема производства (ТБУ) к проектному на данном шаге расчета или по проекту в целом. Чем больше будет значение диапазона безопасности, тем более вероятно, что данный проект будет жизнеспособен в условиях непредсказуемого риска. Обычно проект считается устойчивым к влиянию риска, если диапазон безопасности превышает 25 – 30%.

![]()

Пример. Расчет диапазона безопасности

Если прогнозируемая мощность предприятия 2 500 ед. продукции, а ТБУ составляет 1 700 ед., то диапазон безопасности равен 32% - ((2 500 – 1 700) / 2 500 * 100%), т.е. снижение объема производства до 68% мощности считается безопасным.

ОСОБЕННОСТИ ОЦЕНКИ ЭФФЕКТИВНОСТИ ОТДЕЛЬНЫХ ТИПОВ ПРОЕКТОВ

Проекты по техническому перевооружению действующего производства

Приведенные выше формулы описывают методику расчета эффективности вложений средств в новое строительство. Они применимы и для оценки эффективности инвестиций в расширение действующего производства, включая создание на базе имеющихся площадей и оборудования новых производств.

Исключение составляют проекты реконструкции и технического перевооружения действующего производства, направленные на сокращение текущих издержек производства, повышение качества производимой продукции, углубление переработки исходного сырья (нефти, древесины), увеличение масштабов производства при одновременном решении всех или части перечисленных задач.

В терминах эффективности чистый доход предприятия, получаемый в результате обновления действующего производства, есть разность чистого дохода после реализации проекта и чистого дохода до его осуществления, т.е. чистый доход в данном случае выражает прирост его размера:

![]() ∆ЧДt

= ЧДt

– ЧД0,

∆ЧДt

= ЧДt

– ЧД0,

где ∆ЧДС — прирост чистого дохода в t-м году реализации инвестиционного проекта обновления производства; ЧД — чистый доход в t-м году после обновления производства; ЧДо — чистый доход до обновления (в базисном году).

Методика оценки эффективности при решении такого рода задач должна отражать особенности формирования потоков реальных денежных средств, возникающих в процессе обновления действующего производства. Состоят эти особенности в том, что эффективность формируется под воздействием не абсолютных величин притоков и оттоков (результатов и затрат), а в результате их изменений (приростов) при реализации конкретного проекта, т. е. изменений объема производства, текущих издержек производства и т. п.

При разработке проекта по ТЭО техперевооружения конкретного объекта необходимо соблюсти определенную последовательность:

1. Прежде всего, на базе исходных данных сформировать потоки денежных средств в двух вариантах — до и после техперевооружения по методике, рассмотренной выше. Следует обратить внимание на одну немаловажную методическую особенность формирования потоков до внедрения (по действующему производству) — они не включают ранее произведенные инвестиции. Их размер никакого отношения к эффективности предстоящих инвестиций не имеет.

2. Для расчета эффективности сформировать потоки денежных средств по приросту (изменению) каждой статьи первого и второго разделов бюджета по проекту.

Все последующие расчеты показателей экономической эффективности проводятся по общепринятой методике.

Пример. Расчет ЧД по проекту техперевооружения предприятия

Предприятие планирует осуществить техническое перевооружение действующего производства с целью внедрения новой ресурсосберегающей технологии изготовления продукции, что приведет к снижению материальных затрат на ее изготовление и росту масштабов производства. Поскольку размер выручки и прибыли возрастает, после реализации проекта налоговые платежи предприятия увеличатся. Проект планируется реализовать в течение четырех лет. Исходные данные по проекту и расчет чистого дохода приведены в таблице ниже.

Таблица. Расчет чистого дохода проекта инвестиций в действующее производства, тыс. руб.

|

Показатели |

До внедрения технологии |

После внедрения новой технологии | |||

|

№ шага расчетного периода (m) | |||||

|

0 |

1 |

2 |

3 | ||

|

Исходные данные |

|

|

|

|

|

|

1. Выручка от реализации продукции |

20 000 |

25 000 |

25 000 |

25 000 |

25 000 |

|

2. Размер материальных затрат |

- 3 500 |

- 3 000 |

- 3 000 |

- 3 000 |

- 3 000 |

|

3. Операционные издержки (без материальных затрат) |

- 12 000 |

- 12 000 |

- 12 000 |

- 12 000 |

- 12 000 |

|

4. Налоговые платежи |

- 1 300 |

- 1 500 |

- 1 500 |

- 1 500 |

- 1 500 |

|

5. Объем инвестиций на техперевооружение |

|

- 10 000 |

|

|

|

|

6. Чистый доход до техперевооружения (ЧД0) (стр.1 + стр.2 + стр.3 + стр.4) |

3 200 |

|

|

|

|

|

7. Чистый доход после техперевооружения (ЧДt) (стр.1 + стр.2 + стр.3 + стр.4 + стр.5) |

|

- 1 500 |

8 500 |

8 500 |

8 500 |

|

8. Прирост чистого дохода от реализации проекта (∆ЧДt) (стр.7 – стр.6) |

|

- 4 700 |

5 300 |

5 300 |

5 300 |

|

9. Прирост чистого дохода нарастающим итогом (∑∆ЧДt) |

|

- 4 700 |

600 |

5 900 |

11 200 |

Проведенный расчет показывает, что в результате внедрения новой ресурсосберегающей технологии изготовления продукции чистый доход, получаемый предприятием, к концу срока реализации проекта увеличится на 11 200 тыс. р. по сравнению с чистым доходом до осуществления техперевооружения.

Проекты с использованием лизинга

Лизинг — это комплекс имущественных отношений, возникающих в связи с особым видом аренды различного имущества, которое специально закупается лизинговой фирмой и остается ее собственностью в течение срока договора.

При разработке организационно-экономического механизма реализации инвестиционного проекта может возникнуть необходимость использования схемы лизинга.

Объектом лизинга может быть любое движимое и недвижимое имущество, относящееся по действующей классификации к основным средствам, кроме имущества, запрещенного к свободному обращению на рынке.

Субъектами лизинга являются: лизингодатель, лизингополучатель и продавец лизингового имущества.

Различают оперативный и финансовый лизинг.

Оперативный лизинг — это лизинг с неполной оплатой, когда сделка заключается на относительно короткий срок, меньший, чем полный физический (экономически целесообразный) цикл жизни оборудования.

В течение срока лизингового договора оборудование полностью не амортизируется, а по окончании его возвращается лизингодателю и сдается в аренду вторично.

финансовый лизинг — лизинг с полной оплатой стоимости имущества, когда сделка заключается на срок, равный жизненному циклу объекта лизинга. Финансовый лизинг связан, как правило, с последующей передачей имущества в собственность лизингополучателю.

Целесообразность изучения лизинговых операций в инвестиционном проектировании связана с их значением для российской промышленности и преимуществами перед другими методами финансирования. Их содержание состоит в следующем:

1. С развитием экономики инвестиционные потребности народного хозяйства уже не могут в полной мере удовлетворяться за счет традиционных источников финансирования (собственных, бюджетных средств, банковских кредитов). Лизинг становится все более приоритетным как новый источник финансирования.

2. Лизинг соответствует кредитным отношениям (товарному кредиту в основной капитал), поскольку со стороны лизингополучателя это вложение средств в основной капитал на срочной, возвратной и платной основе. Однако при этом не возникает права собственности на имущество, следовательно, возвратность такого способа кредитования более гарантирована. По этой причине получение имущества на условиях лизинга возможно даже в случае неблагоприятного финансового положения предприятия, исключающего предоставление кредита.

3. Освобождение лизингополучателя от единовременной полной оплаты стоимости имущества (при покупке) позволяет расширять круг потребителей продукции, открывать новые каналы сбыта, осваивать новые сегменты рынка за счет предприятий, не имеющих финансовой возможности приобрести оборудование в собственность. Кроме того, лизингодатель, специализированный на лизинге определенных видов оборудования, за счет оптовых скидок может приобретать его у поставщика по более низким ценам, что уменьшит размер лизинговых платежей и увеличит преимущества лизинга по сравнению с покупкой на собственные средства или в кредит.

4. Лизинг позволяет разрешить противоречие между необходимостью использования новейших средств труда в условиях конкуренции и их быстрым моральным старением, поскольку в договоре возможно предусмотреть их замену. Данное обстоятельство приводит к снижению инвестиционного риска до минимума.

5. Оборудование, полученное на условиях лизинга, не фиксируется на балансе лизингополучателя, следовательно, не увеличивает его задолженности и влияет на улучшение финансовой эффективности проекта.

6. Лизинг позволяет удовлетворить временную потребность в оборудовании, переложить обязанности по монтажу оборудования, его ремонту, техническому обслуживанию, страхованию, обеспечению сырьем и квалифицированной рабочей силой на лизингодателя. Достигаемая за счет этого экономия, льготы по налогообложению и использование механизма ускоренной амортизации (с повышающим коэффициентом до 3) позволяют повысить коммерческую эффективность проекта.

Исходя из вышесказанного можно сделать вывод, что лизинг в настоящее время является серьезной альтернативой другим источникам финансирования инвестиционного проекта, поэтому его можно рассматривать как фактор оживления инвестиционной деятельности российских предприятий.

При проработке вариантов технико-экономического обоснования инвестиционного проекта и оценке их эффективности, прежде всего на этапе оценки эффективности участия в проекте, необходимо рассматривать в качестве альтернативных способов приобретения имущества, необходимого для деятельности будущего предприятия, следующие:

• покупку за счет собственных средств;

• покупку за счет кредита;

• лизинг.

Каждый альтернативный способ приобретения имущества по проекту должен оцениваться с позиций эффективности и анализа преимуществ. Перечисленные особенности лизинга показывают, что в ряде случаев (тяжелое финансовое положение предприятия, нехватка собственных средств, острая конкуренция среди высокотехнологичных компаний) он является единственным способом получения имущества.

Если оценивать эффективность вариантов, то в пределах нормативного срока службы минимальные затраты потенциального лизингополучателя соответствуют варианту покупки за счет собственных средств, максимальные — лизингу. Однако простое сопоставление, приемлемое в ряде случаев, с позиции экономических отношений в условиях рынка является ошибочным.

В основу методики оценки эффективности лизинга должны быть положены расчеты потоков реальных денег, составляющие специфические издержки инвестирования по каждой альтернативе, которые для их приведения в сопоставимый вид дисконтируются. Выбор одной из альтернатив проводится путем сопоставления дисконтированных затрат — варианту с минимальными затратами, а следовательно, большим доходом, следует отдавать предпочтение.

Вступление в действие гл. 25 Налогового кодекса с 1 января 2002 г. сняло существующие ограничения на возможность отнесения на затраты (и вычета при формировании налогооблагаемой базы) расходов на рекламу, имущественное страхование и страхование коммерческих рисков, выплату процентов по заемным средствам, обучение персонала. Изменен порядок амортизации основных средств в целях налогообложения, в частности, предлагается механизм ускоренной (с увеличением нормы в 2 раза) и нелинейной амортизации, предоставляющий предприятиям возможность в первые годы эксплуатации амортизируемого имущества относить на расходы значительную часть его стоимости. Данные обстоятельства повысили эффективность покупки в кредит и на собственные средства по сравнению с лизингом имущества, что и отражает нижеприведенный пример.

Пример. Сравнение эффективности вариантов получения имущества, необходимого для реализации инвестиционного проекта.

Для реализации инвестиционного проекта необходимо оборудование стоимостью 10 тыс. р. Существуют три альтернативы финансирования покупки: лизинг, заемные и собственные средства. Использование лизинга возможно при следующих условиях: предоплата — 30%, срок договора — 4 года, платежи вносятся равномерно. Лизинговая компания для приобретения оборудования у поставщика использует собственные средства, поэтому проценты за пользование кредитом не входят в состав лизинговых платежей (это позволило снизить их величину). Вторая альтернатива — получение кредита на 4 года — также предполагает предоплату 30% от стоимости оборудования (использование собственных средств) и погашение долга равными долями. Необходимо выяснить, какой вариант финансирования более выгоден для проекта. Исходные данные и расчет дисконтированных расходов приведены в таблице ниже. Величины с положительным знаком соответствуют расходам, а с отрицательным — доходам, получаемым по данному варианту приобретения имущества. Полученные результаты, представляющие суммарную величину расходов с учетом дисконтирования на момент принятия решения, показывают, что наиболее выгодной альтернативой является покупка в кредит (минимальное значение дисконтированных затрат), а лизинг — самый дорогой для инвестиционного проекта вариант приобретения имущества (дороже в 2,7 раза). Таким образом, в связи с введением изменений в Налоговый кодекс РФ эффективность лизинговых операций существенно снизилась.

Таблица. Сравнение вариантов приобретения имущества

|

Показатели |

Значение |

В том числе по интервалам планирования |

Итого | ||||

|

1 |

2 |

3 |

4 |

5 | |||

|

1. Исходные данные |

|

|

|

|

|

|

|

|

Лизинг оборудования |

|

|

|

|

|

|

|

|

1. Стоимость оборудования, передаваемого в лизинг |

|

10 000 |

|

|

|

|

10000 |

|

2. Размер аванса |

30% |

3 000 |

|

|

|

|

|

|

3. Лизинговые платежи |

|

2 250 |

2 250 |

2 250 |

2 250 |

|

9 000 |

|

4. Погашение стоимости оборудования за вычетом аванса при ускоренной амортизации (К=3) |

|

2 100 |

2 100 |

2 100 |

700 |

|

7 000 |

|

5. Норма амортизации |

10% |

|

|

|

|

|

|

|

6. Срок договора, лет |

4 |

|

|

|

|

|

|

|

Покупка в кредит |

|

|

|

|

|

|

|

|

1. Предоплата |

30% |

3 000 |

|

|

|

|

3 000 |

|

2. Задолженность по кредиту на начало года |

|

7 000 |

5 250 |

3 500 |

1 750 |

|

|

|

3. Задолженность по кредиту на конец года |

|

5 250 |

3500 |

1750 |

0 |

|

|

|

4. Погашение основного долга |

|

1 750 |

1 750 |

1 750 |

1 750 |

|

7 000 |

|

5. Выплата процентов |

24% |

1 680 |

1 260 |

840 |

420 |

|

4 200 |

|

6. Всего выплат по кредиту |

|

3 430 |

3 010 |

2 590 |

2 170 |

|

11200 |

|

Покупка на собственные средства |

|

|

|

|

|

|

|

|

1. Собственные средства, изъятые из оборота |

|

10 000 |

8 000 |

6 000 |

4 000 |

2 000 |

|

|

2. Амортизационные отчисления (коэффициент ускорения 2) |

20% |

2 000 |

2 000 |

2 000 |

2 000 |

2 000 |

|

|

3. Доход на собственные средства при их альтернативном использовании |

12% |

1 200 |

960 |

720 |

480 |

240 |

|

|

2. Сравнительная оценка экономической эффективности вариантов |

|

|

|

|

|

|

|

|

Лизинг оборудования |

|

|

|

|

|

|

|

|

1. Лизинговые платежи |

|

2 250 |

2 250 |

2 250 |

2 250 |

|

9 000 |

|

2. Аванс |

|

3 000 |

|

|

|

|

3 000 |

|

3. Уменьшение налога на прибыль ((стр.1 + стр.2)*0,24) |

|

- 1 260 |

- 540 |

- 540 |

- 540 |

|

-2880 |

|

4. Итого расходов (стр.1 + стр.2 + стр.3) |

|

3 990 |

1 710 |

1 710 |

1 710 |

|

|

|

5. То же с учетом дисконтирования при норме дохода 12% |

|

3 990 |

1 527 |

1 362,9 |

1 217,5 |

|

8097,5 |

|

6. То же нарастающим итогом |

|

3 990 |

5 517 |

6 880 |

8 097,5 |

|

|

|

7. Справочно: коэффициенты дисконтирования при норме дохода 12% |

|

1 |

0,893 |

0,797 |

0,712 |

0,636 |

|

|

Покупка в кредит |

|

|

|

|

|

|

|

|

1. Оплата аванса |

|

3 000 |

|

|

|

|

3 000 |

|

2. Погашение кредита и выплата процентов |

|

3 430 |

3 010 |

2 590 |

2 170 |

|

11200 |

|

3. Налог на имущество |

2% |

180 |

140 |