- •Оглавление

- •1. Экономическое содержание и функции налогов.

- •2. Элементы налога и их характеристика.

- •3. Классификация налогов.

- •4. Структура и принципы построения современной налоговой системы рф.

- •5. Нормативное регулирование налогообложения в рф.

- •6. Виды налогов и сборов рф. Полномочия органов власти различных уровней в области налогообложения.

- •7. Контролируемые сделки. Проверка полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами.

- •8. Методы определения цены товаров (работ, услуг) для целей налогообложения.

- •9. Исполнение обязанности по уплате налогов и сборов.

- •10. Формы изменения сроков уплаты налогов.

- •11. Субъекты налоговых отношений, их права и обязанности.

- •12. Виды налоговых правонарушений и меры ответственности за них.

- •Обстоятельства, смягчающие ответственность

- •14. Экономическое содержание ндс. Методы определения добавленной стоимости.

- •15. Плательщики ндс. Освобождение от исполнения обязанностей налогоплательщика.

- •16. Объект обложения и ндс. Операции, не подлежащие обложению ндс.

- •17. Порядок определения налоговой базы ндс.

- •18. Ставки ндс. Порядок применения нулевой ставки при экспорте товаров.

- •19 . Налоговые вычеты по ндс.

- •20. Порядок исчисления и сроки уплаты ндс в бюджет. Порядок возмещения ндс.

- •21. Экономическая природа акцизов. Перечень подакцизных товаров.

- •22. Плательщики акцизов и объект налогообложения.

- •23. Ставки и налоговая база акцизов. Порядок исчисления и уплаты акцизов в бюджет.

- •24. Содержание налога на прибыль организаций и его роль в налоговой системе рф.

- •25. Плательщики налога на прибыль организаций и объект налогообложения.

- •26. Порядок определения доходов и их классификация для целей налогообложения прибыли.

- •27. Расходы организации и их классификация для целей налогообложения прибыли.

- •28. Порядок начисления амортизации для целей налогообложения прибыли.

- •29. Порядок определения налогооблагаемой прибыли.

- •30. Ставки налога на прибыль. Налогообложение отдельных видов доходов.

- •31. Порядок и сроки уплаты налога на прибыль в бюджет.

- •32. Налог на имущество организаций: плательщики, объект обложения, налоговая база.

- •33. Налог на имущество организаций: ставка, льготы, порядок исчисления и уплаты в бюджет.

- •34. Налог на доходы физических лиц: плательщики и объект обложения.

- •35. Порядок определения налоговой базы по налогу на доходы физических лиц. Доходы, не подлежащие налогообложению.

- •36. Налоговые вычеты по налогу на доходы физических лиц.

- •37. Ставки налога на доходы физических лиц.

- •38. Порядок исчисления и уплаты налога на доходы физических лиц налоговыми агентами.

- •39. Порядок исчисления и уплаты налога на доходы физических лиц индивидуальными предпринимателями. Декларирование доходов.

- •40. Налогообложение имущества физических лиц в рф.

- •41. Транспортный налог.

- •42. Состав и назначение платежей за природные ресурсы.

- •43. Налог на добычу полезных ископаемых.

- •44. Земельный налог.

- •45. Водный налог.

- •46. Налог на игорный бизнес.

- •47. Государственная пошлина.

- •48. Общая характеристика специальных налоговых режимов.

- •49. Порядок применения упрощенной системы налогообложения (усн).

- •50. Единый налог на вмененный доход для отдельных видов деятельности.

- •51. Патентная система налогообложения

- •52. Налоговые новации в 2013 году.

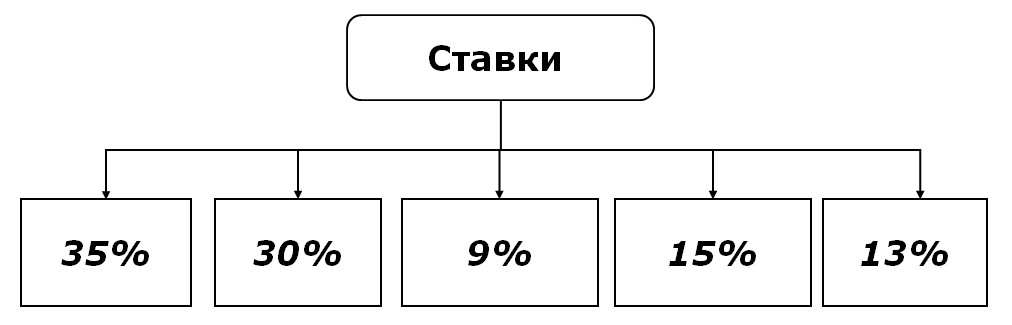

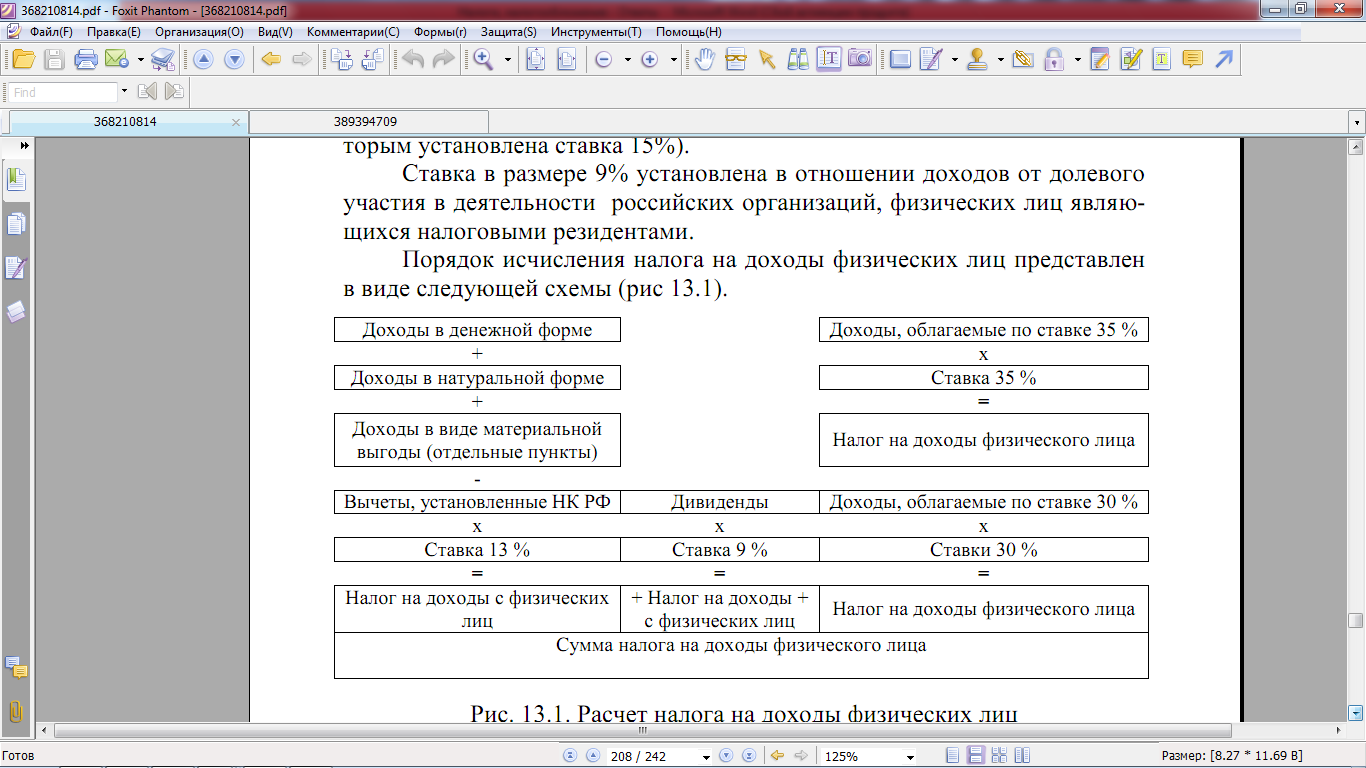

37. Ставки налога на доходы физических лиц.

Налоговая ставка устанавливается в размере 13 процентов, если иное не предусмотрено статьей 228 НК РФ.

На некоторые виды доходов установлены повышенные ставки. Так, ставка 35 % применяется в отношении:

– стоимости выигрышей и призов, получаемых в рекламных конкурсах и играх, превышающей 4000 рублей;

– процентных доходов по вкладам в банках в части превышения размеров, начисленных по условиям договора над суммой процентов, рассчитанных по рублевым вкладам исходя из ставки рефинансирования ЦБ РФ, увеличенной на пять процентных пунктов, а по вкладам в иностранной валюте исходя из 9 процентов годовых;

– суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров 2/3 ставки рефинансирования ЦБ РФ на дату фактического получения налогоплательщиком дохода.

Ставка 30 % применяется в отношении всех доходов физических лиц –нерезидентов Российской Федерации (за исключением дивидендов, по ко-торым установлена ставка 15%).

Ставка в размере 9% установлена в отношении доходов от долевого участия в деятельности российских организаций, физических лиц являющихся налоговыми резидентами.

▲ К списку вопросов

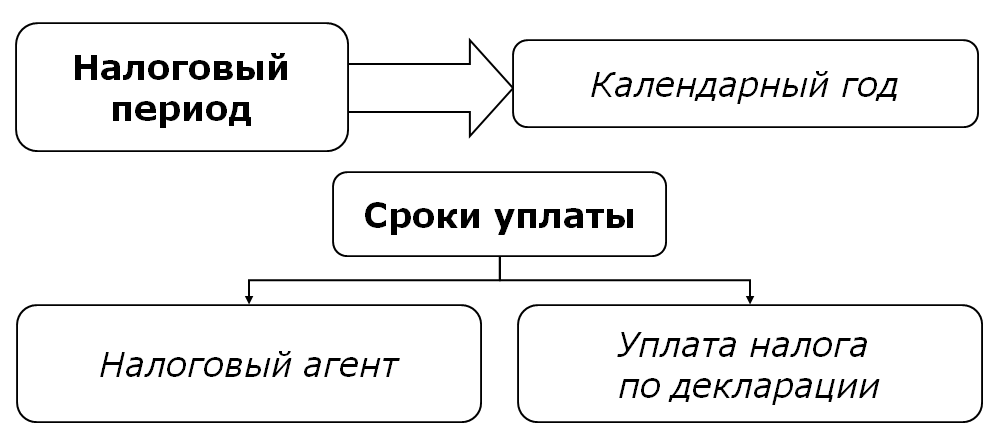

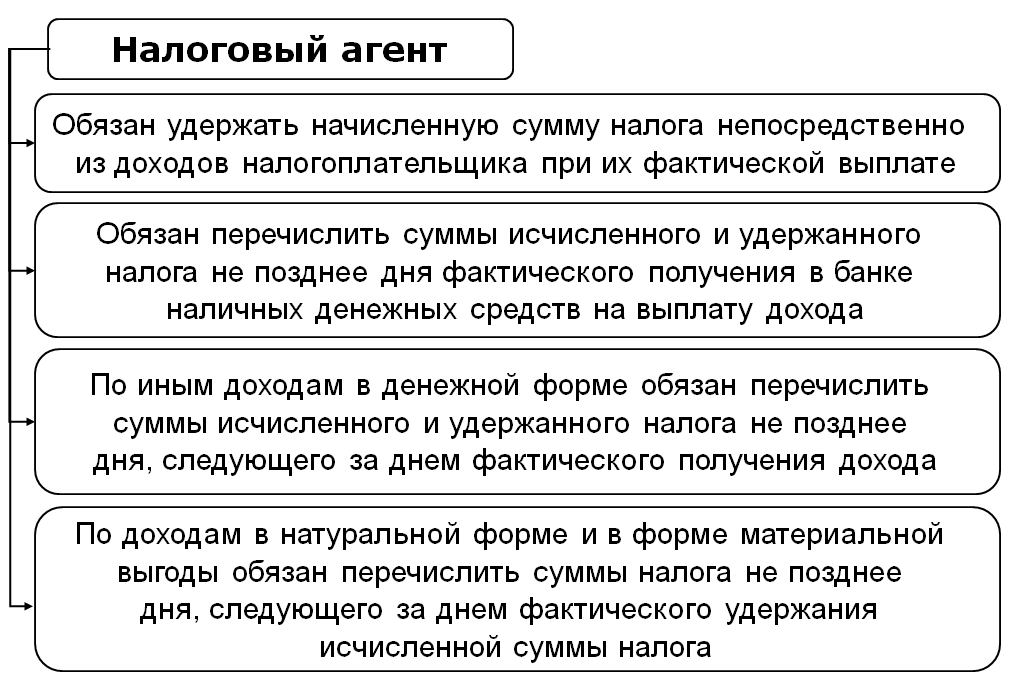

38. Порядок исчисления и уплаты налога на доходы физических лиц налоговыми агентами.

Порядок исчисления:

▲ К списку вопросов

39. Порядок исчисления и уплаты налога на доходы физических лиц индивидуальными предпринимателями. Декларирование доходов.

Физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, частные нотариусы и другие лица, имеющие частную практику, также уплачивают налог на доходы со своей деятельности. Эти налогоплательщики самостоятельно определяют сумму налога, подлежащую уплате в соответствующий бюджет, руководствуясь общепринятыми правилами.

Данная группа плательщиков обязана перечислять в бюджет авансовые платежи по налогу. Исчисление сумм этих платежей производят налоговые органы на основе предполагаемого дохода, указанного в налоговой декларации. Авансовые платежи учитываются плательщиками согласно налоговым уведомлениям:

1) за январь-июнь – не позднее 15 июля текущего года в размере половины годовой суммы авансовых платежей;

2) за июль-сентябрь – не позднее 15 октября текущего года в размере одной четвертой годовой суммы авансовых платежей;

3) за октябрь-декабрь – не позднее 15 января следующего года в размере одной четвертой годовой суммы авансовых платежей.

Общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисляется налогоплательщиком с учетом сумм налога, удержанных налоговыми агентами при выплате налогоплательщику дохода, а также сумм авансовых платежей по налогу, фактически уплаченных в соответствующий бюджет.

Убытки прошлых лет, понесенные физическим лицом, не уменьшают налоговую базу.

В случае значительного (более чем на 50 процентов) увеличения или уменьшения в налоговом периоде дохода налогоплательщик обязан представить новую налоговую “декларацию” с указанием суммы предполагаемого дохода от осуществления деятельности, указанной в “пункте 1” настоящей статьи, на текущий год. В этом случае налоговый орган производит перерасчет сумм авансовых платежей на текущий год по ненаступившим срокам уплаты.

Перерасчет сумм авансовых платежей производится налоговым органом не позднее пяти дней с момента получения новой налоговой декларации.

С 2001 года налоговые декларации в обязательном порядке должны представлять в налоговые органы по своему месту жительства:

– индивидуальные предприниматели, частные нотариусы и другие лица, занимающиеся частной практикой;

– граждане, получившие от физических лиц, не являющихся налоговыми агентами, вознаграждение по договорам гражданско-правового характера;

– налоговые резиденты РФ, получившие доходы от источников, находящихся за пределами РФ;

– граждане, получившие доходы, с которых налоговыми агентами не был удержан налог;

– на основании Федерального закона от 27 июля 2010 года № 229-ФЗ по окончании налогового периода при предоставлении налоговой декларации в налоговые органы налогоплательщику предоставляется налоговый вычет при переносе на будущее убытков от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок. Размер налоговых вычетов, предусмотренных ст. 220 НК РФ, определяется исходя из сумм убытков, распределенных на 10 лет.

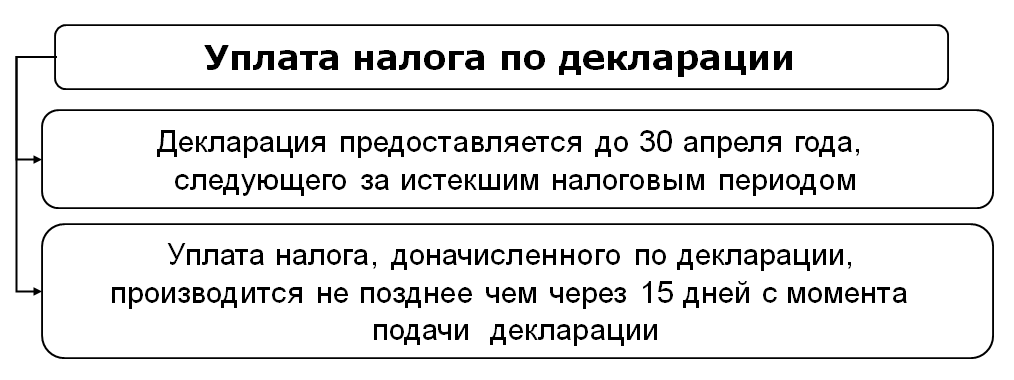

Крайний срок представления налоговой декларации – 30 апреля года, следующего за отчетным.

Статья 227 НК РФ, введенная Федеральным законом от 19 мая 2010 года № 86-ФЗ, определила особенности исчисления суммы налога и подачи налоговых деклараций иностранными гражданами, осуществляющими трудовую деятельность по найму у физических лиц, на основании трудового договора или гражданско-правового договора на выполнение работ (оказание услуг для личных, домашних и иных подобных нужд).

Уплата налога осуществляется в виде фиксированных авансовых платежей в размере 1000 рублей в месяц. Фиксированный авансовый платеж уплачивается налогоплательщиком по месту жительства (месту пребывания) до начала срока, на который выдается патент. Размер фиксированных авансовых платежей подлежит индексации на коэффициент-дефлятор, устанавливаемый ежегодно, учитывающий изменение цен на потребительские товары (работы, услуги). Требование подачи декларации обязательно, если общая сумма налогов, подлежащая уплате в соответствующий бюджет, исчисленная налогоплательщиком, превышает сумму уплаченных фиксированных авансовых платежей.

▲ К списку вопросов