- •9.Методы управления денежными средствами организации (модели Баумоля и Миллера-Орра).

- •1. Модели Баумоля и Миллера-Орра управления денежным остатком на расчетном счете

- •5.2. Управление денежными средствами предприятия

- •10. Чистый оборотный капитал (чок) и собственные оборотные средства (сос): содержательная характеристика и способы увеличения.

- •3 Пути увеличения собственных оборотных средств предприятия и эффективности их использования

- •Глава 3 Собственные оборотные средства как фактор обеспечения финансовой устойчивости предприятия.

10. Чистый оборотный капитал (чок) и собственные оборотные средства (сос): содержательная характеристика и способы увеличения.

Собственный оборотный капитал

Важнейшей характеристикой капитала, участвующего в текущей деятельности, является собственный оборотный капитал (working capital - английский вариант или net working capital -американский вариант, иногда в российской практике его называют чистым оборотным капиталом).

Ряд авторов использует понятие чистого оборотного капитала, переводя слово «net» как «чистый». Данное расхождение в терминологии не носит принципиального характера, автор считает, что «собственный» лучше передает смысл показателя («что у нас останется после погашения текущих долгов»).

Собственным оборотным капиталом (СОК) организации называется разность оборотных активов и текущих пассивов организации:

СОК = ОА - ТП

где СОК - собственный оборотный капитал;

ОА - оборотные (текущие) активы;

ТП - текущие пассивы.

Ряд авторов определяют:

СОК = СК + ДП - ОС,

где СК - собственный капитал;

ДП - долгосрочные пассивы;

ОС - внеоборотные активы.

Легко показать из условия равенства активов и пассивов, что обе формулы приводят к одному результату.

Суть этого показателя в том, что при финансировании текущей производственной деятельности задействован только он. Пример укрупненной схемы расчета собственного оборотного капитала приведен в табл. 8.1.

Таблица 8.1. Пример расчета собственного оборотного капитала.

|

Показатель |

на 1 июля XX |

|

Собственный оборотный капитал |

20 |

|

Активы оборотного капитала |

50 |

|

Запасы материалов |

5 |

|

Незавершенное производство |

10 |

|

Готовая продукция |

20 |

|

Дебиторы |

10 |

|

Денежные средства |

5 |

|

Пассивы оборотного капитала |

30 |

|

Кредиты |

5 |

|

Авансы покупателей |

5 |

|

Задолженность поставщикам |

10 |

|

Задолженность по оплате труда |

2 |

|

Задолженность перед бюджетом и внебюджетными фондами |

8 |

В случае отсутствия инвестиций и долгосрочного финансирования изменение оборотного капитала показывает получение действительной прибыли. То есть согласно финансовой отчетности может быть прибыль, но после учета всех обязательств, включая пени и штрафы по просроченным платежам в бюджет и внебюджетные фонды, собственный оборотный капитал может уменьшаться.

В этом случае следует сделать вывод, что предприятие несет реальные убытки. Поэтому этот показатель может оказаться более предпочтительным, чем простой расчет прибыли как разницы доходов и расходов. Естественно, оба варианта должны совпасть при полном учете всех затрат, в том числе по социальной сфере, налогам, пеням и штрафам и. т.д.

Чистый оборотный капитал

Под чистым оборотным капиталом (чистыми оборотными средствами) понимается разница между оборотными (краткосрочными, текущими) активами и краткосрочными пассивами (краткосрочным заемным капиталом). Чистый оборотный капитал (чистые оборотные средства) = оборотные (краткосрочные, текущие) активы - краткосрочные пассивы (краткосрочный заемный капитал). Оптимальная сумма чистого оборотного капитала (чистых оборотных средств) определяется в соответствии с потребностями каждого конкретного предприятия и зависит от масштабов и особенностей его деятельности, скорости оборачиваемости ма-териально-производственных запасов и дебиторской задолженности, от условий предоставления и привлечения кредитов, от отраслевой специфики и рыночной конъюнктуры. На финансовом положении предприятия отрицательно сказывается как излишек, так и недостаток чистого оборотного капитала (чистых оборотных средств). Превышение чистого оборотного капитала (чистых оборотных средств) над оптимальной потребностью свидетельствует о неэффективном использовании ресурсов. Недостаток чистого оборотного капитала (чистых оборотных средств) свидетельствует о неспособности предприятия своевременно погасить свои краткосрочные обязательства и может привести его к банкротству. В российской экономической литературе на протяжении длительного периода употребляется термин «рабочий капитал», который необоснованно отождествляется как с понятием «оборотный капитал», так и с понятием «чистый оборотный капитал». Понятие «рабочий капитал» связано с действующим в Великобритании «Законом о компаниях», предусматривающим со-ставление бухгалтерской отчетности в двух версиях: общей и управленческой, единственным различием между которыми является размещение операционных обязательств. В управленческой версии бухгалтерской отчетности, предназначенной для внутреннего управления, пассивы и активы (прежде всего оборотные активы) уменьшаются на сумму долгосрочных и краткосрочных операционных обязательств. Равенство баланса при этом не нарушается. В результате в разделе «оборотные активы», уменьшенном на сумму всех операционных обязательств, формируется так называемый «рабочий капитал». Под рабочим капиталом понимается разница между оборотными (краткосрочными, текущими) активами и операционным (производственными) (краткосрочными и долгосрочными) обязательствами. Рабочий капитал = оборотные (краткосрочные, текущие) активы - общие (краткосрочные и долгосрочные) операционные обязательства. Под операционными (коммерческими) обязательствами понимаются обязательства предприятия, возникающие в связи с его производственной (операционной) деятельностью. Пол краткосрочными операционными обязательствами понимаются обязательства предприятия, возникающие в связи с его производственной (операционной) деятельностью и имеющие срок погашения менее одного года. К краткосрочным производственным (операционным) обязательствам предприятия относятся: краткосрочные коммерческие кредиты, счета которых должны быть оплачены в течение текущего года; резервы для выплаты налогов; дивиденды и т.п. Под долгосрочными операционными обязательствами понимаются обязательства предприятия, возникающие в связи с его производственной (операционной) деятельностью и имеющие срок погашения более одного года. К долгосрочным производственным (операционным) обязательствам относятся долгосрочные коммерческие кредиты, счета которых не подлежат оплате в течение текущего года; долгосрочная аренда и т.п. Надо отметить, что долгосрочные коммерческие кредиты — явление достаточно редкое. Не все предприятия согласны реализовывать свою продукцию с отсрочкой платежа на срок, превышающий год. Под финансовыми обязательствами понимаются обязательства предприятия, возникающие в связи с привлечением денежных средств на условиях срочности, платности, возвратности. Под краткосрочными финансовыми обязательствами понимаются обязательства предприятия, возникающие в связи с привлечением кредитов, срок погашения которых менее одного года. Под долгосрочными финансовыми обязательствами понимаются обязательства предприятия, возникающие в связи с привлечением кредитов, срок погашения которых более одного года.

|

Классификация обязательств предприятия | ||

|

|

Производственные (операционные) обязательства |

Финансовые обязательства |

|

Краткосрочные обязательства |

Под краткосрочными операционными обязательствами понимаются обязательства предприятия, возникающие в связи с его производственной (операционной) деятельностью и имеющие срок погашения менее года |

Под краткосрочными финансовыми обязательствами понимаются обязательства предприятия, возникающие в связи с привлечением краткосрочных кредитом |

|

Долгосрочные обязательства |

Под долгосрочными операционными обязательствами понимаются обязательства предприятия, возникающие в связи с его производственной (операционной) деятельностью и имеющие срок погашения более года |

Под долгосрочными финансовыми обязательствами понимаются обязательства предприятия, возникающие в связи с привлечением долгосрочных кредитов |

Операционные обязательства возникают в результате покупки в кредит сырья и материалов, стоимость которых фиксируется в статье «материально-производственные запасы». Финансовые обязательства возникают в результате привлечения (на условиях срочности, платности, возвратности) реальных денежных средств. Это часть привлеченного капитала, который предназначен для финансирования деятельности предприятия. Управленческая версия баланса, акцентируя внимание на финансовых обязательствах предприятия, позволяет таким образом выделить: 1) в составе общих обязательств — привлеченные денежные средства, предназначенные для финансирования оборотных активов, т.е. «работающие» деньги, или «рабочий капитал»; 2) в управлении оборотными активами — управление реальными денежными средствами. Управленческий подход позволяет рационально управлять оборотными активами, с большей точностью определять потребности в финансировании, не привлекать излишнего денежного капитала, не снижая, таким образом, эффективность бизнеса. Управленческая версия баланса представлена в таблице. Управленческая версия баланса

|

Активы |

Пассивы |

|

1. Необоротные активы 2. Оборотные активы 3. Долгосрочные и краткосрочные операционные обязательства 4. Рабочий капитал |

1. Собственный капитал 2. Долгосрочные обязательства 3. Долгосрочные операционные обязательства 4. Долгосрочные финансовые обязательства 5. Краткосрочные обязательства 6. Краткосрочные операционные обязательства 7. Краткосрочные финансовые обязательства |

Значение управления оборотными активами. Оборотные активы составляют, как правило, более половины активов компании. Управление оборотными активами (в отличие от управления необоротными) представляет собой непрерывный процесс. Результатом управления оборотными активами является изменение уровня совокупного риска предприятия. Анализ состояния и эффективного использования оборотных активов осуществляется на основе следующих показателей: 1) величины оборотных активов; 2) структуры оборотных активов; 3) оборачиваемости отдельных статей оборотных активов; 4) рентабельности текущих активов; 5) длительности финансового и операционного (производственного) циклов. Эффективность управления оборотными активами во многом зависит от соотношения длительности финансового и операционного (производственного) циклов. Финансовый цикл начинается с момента оплаты поставщикам сырья и материалов (погашения кредиторской задолженности) и заканчивается в момент получения денег от покупателей за отгруженную продукцию (погашения дебиторской задолженности). Операционный (производственный) цикл начинается с момента поступления сырья и материалов на склад предприятия и заканчивается в момент отгрузки покупателю готовой продукции. Таким образом, операционный (производственный) цикл является составной частью финансового цикла. Финансовый цикл = операционный (производственный) цикл + период оборота дебиторской задолженности - период оборота кредиторской задолженности +/- период оборота авансов. Длительность финансового и операционного (производственного) циклов определяется с помощью показателя оборачиваемости, под которым понимается период оборота в днях какой-либо статьи актива или пассива баланса. Для определения длительности финансового цикла рассчитывают следующие показатели оборачиваемости: 1) период оборота дебиторской задолженности; 2) период оборота кредиторской задолженности. Сокращение финансового цикла достигается путем сокращения: 1) периода оборота дебиторской задолженности; 2) периода оборота кредиторской задолженности. Для определения длительности операционного (производственного) цикла рассчитывают следующие показатели оборачиваемости: 1) запасов сырья (период оборота запасов сырья); 2) незавершенного производства (период оборота незавершенного производства); 3) готовой продукции (период оборота запасов готовой продукции). Сокращение операционного (производственного) цикла достигается путем сокращения: 1) периода оборота запасов; 2) периода оборота незавершенного производства; 3) периода оборота готовой продукции. Статьи оборотных активов могут располагаться в балансе западного предприятия: 1) либо в порядке возрастания ликвидности; 2) либо в порядке убывания ликвидности. Как уже было сказано выше, к основным статьям оборотных активов относятся: 1) денежные средства; 2) краткосрочные финансовые вложения; 3) дебиторская задолженность; 4) материально-производственные запасы. Управление оборотными активами включает: 1) управление денежными средствами и их эквивалентами; 2) управление дебиторской задолженностью; 3) управление материально-производственными запасами.

Управление оборотным капиталом

Управление оборотными активами составляет наиболее обширную часть операций финансового менеджмента. С позиций финансового менеджмента классификация оборотных активов строится по следующим основным признакам. По характеру финансовых источников формирования выделяют валовые, чистые и собственные оборотные активы: а) Валовые оборотные активы характеризуют общий их объем, сформированный за счет как собственного, так и заемного капитала. б) Чистые оборотные активы (или чистый рабочий капитал) характеризует ту часть их объема, которая сформирована за счет собственного и долгосрочного заемного капитала. Сумму чистых оборотных активов (чистого рабочего капитала) рассчитывают по следующей формуле: ЧОА=ОА-ТФО где ЧОА - сумма чистых оборотных активов предприятия; ОА - сумма валовых оборотных активов предприятия; ТФО - краткосрочные (текущие) финансовые обязательства предприятия. в) Собственные оборотные активы характеризуют ту их часть, которая сформирована за счет собственного капитала предприятия. Сумму собственных оборотных активов предприятия рассчитывают по формуле: СОА=ОА-ДЗК-ТФО где СОА - сумма собственных оборотных активов предприятия; ОА - сумма валовых оборотных активов предприятия; ДЗК - долгосрочный заемный капитал, инвестированный в оборотные активы предприятия; ТФО - текущие финансовые обязательства предприятия. Виды оборотных активов. По этому признаку они классифицируются в практике финансового менеджмента следующим образом: а) Запасы сырья, материалов и полуфабрикатов. Этот вид оборотных активов характеризует объем входящих материальных потоков в форме запасов, обеспечивающих производственную деятельность предприятия. б) Запасы готовой продукции. К этому виду оборотных активов добавляют обычно объем незавершенного производства (с оценкой коэффициента его завершенности по отдельным видам продукции в целом). в) Текущая дебиторская задолженность. Она характеризует сумму задолженности в пользу предприятия, по расчетам за товары, работы, услуги, выданные авансы и т.п. г) Денежные активы и их эквиваленты. К ним относят не только остатки денежных средств в национальной и иностранной валюте (во всех их формах), но и краткосрочные высоколиквидные финансовые инвестиции, свободно конверсируемые в денежные средства и характеризующиеся незначительным риском изменения стоимости. д) Прочие оборотные активы. К ним относятся оборотные активы, не включенные в состав вышерассмотренных их видов, если они отражаются в общей их сумме. Характер участия в операционном процессе. В соответствии с этим признаком оборотные активы дифференцируются следующим образом: а) Оборотные активы, обслуживающие производственный цикл предприятия (они представляют собой совокупность оборотных активов предприятия в форме запасов сырья, материалов и полуфабрикатов, объема незавершенной продукции и запасов готовой продукции); б) Оборотные активы, обслуживающие финансовый (денежный) цикл предприятия (они представляют собой совокупность всех товарно-материальных запасов и суммы текущей дебиторской задолженности за вычетом суммы кредиторской задолженности). Более подробно дифференциация оборотных активов по этому признаку будет рассмотрена при характеристике производственного и финансового (денежного) циклов предприятия. Период функционирования оборотных активов. По этому признаку выделяют следующие их виды: а) Постоянная часть оборотных активов. Она представляет собой неизменную часть их размера, которая не зависит от сезонных и других колебаний деятельности предприятия. Иными словами, она рассматривается как неснижаемый минимум оборотных активов, необходимый предприятию для осуществления операционной деятельности. б) Переменная часть оборотных активов. Она представляет собой варьирующую их часть, которая связана с сезонным возрастанием объема производства и реализации продукции. В составе этого вида оборотных активов выделяют обычно максимальную и среднюю их часть. Движение оборотных активов предприятия в процессе их кругооборота проходит четыре основных стадии, последовательно меняя свои формы. Управление оборотными активами предприятия связано с конкретными особенностями формирования его операционного цикла. Операционный цикл представляет собой период полного оборота всей суммы оборотных активов, в процессе которого происходит смена отдельных их видов. Он характеризует промежуток времени между приобретением производственных запасов и получением денежных средств от реализации, произведенной из них продукции. На первой стадии денежные активы (включая их эквиваленты в форме краткосрочных финансовых инвестиций) используются для приобретения сырья и материалов. На второй стадии входящие запасы материальных оборотных активов в результате непосредственной производственной деятельности превращаются в запасы готовой продукции. На третьей стадии запасы готовой продукции реализуются потребителям и до наступления их оплаты преобразуются в текущую дебиторскую задолженность. На четвертой стадии инкассированная (т.е. оплаченная) текущая дебиторская задолженность вновь преобразуется в денежные активы (часть которых до их производственного востребования может храниться в форме высоколиквидных краткосрочных финансовых инвестиций). Важнейшей характеристикой операционного цикла, существенно влияющей на объем, структуру и эффективность использования оборотных активов, является его продолжительность. Она включает период времени от момента расходования предприятием денежных средств на приобретение входящих запасов материальных оборотных активов до поступления денег от дебиторов за реализованную им продукцию. Принципиальная формула, по которой рассчитывается продолжительность операционного цикла предприятия, имеет вид: ПОЦ=ПОмз+ПОгп+ПОдз где ПОЦ - продолжительность операционного цикла предприятия, в днях; ПОМЗ - продолжительность оборота запасов сырья, материалов и других материальных факторов производства в составе оборотных активов, в днях; ПОГП - продолжительность оборота запасов готовой продукции, в днях; ПОдз - продолжительность инкассации текущей дебиторской задолженности, в днях. В процессе управления оборотными активами в рамках операционного цикла выделяют две основные его составляющие: 1) производственный цикл предприятия; 2) финансовый цикл (или цикл денежного оборота) предприятия. Производственный цикл предприятия характеризует период полного оборота материальных элементов оборотных активов, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов и полуфабрикатов на предприятие и заканчивая моментом отгрузки изготовленной из них готовой продукции покупателям. Продолжительность производственного цикла предприятия определяется по следующей формуле: ППЦ=ПОсм+ПОнз+ПОгп где ППЦ - продолжительность производственного цикла предприятия, в днях; ПОСМ - период оборота среднего запаса сырья, материалов и полуфабрикатов, в днях; ПОНЗ - период оборота среднего объема незавершенного производства, в днях; ПОГП - период оборота среднего запаса готовой продукции, в днях. Финансовый цикл (цикл денежного оборота) предприятия представляет собой период времени между началом оплаты поставщикам полученных от них сырья и материалов (погашением кредиторской задолженности) и началом поступления денежных средств от покупателей за поставленную им продукцию (погашением дебиторской задолженности). Продолжительность финансового цикла (или цикла денежного оборота) предприятия определяется по следующей формуле: ПФЦ = ППЦ + ПОДЗ-ПОКЗ, где ПФЦ - продолжительность финансового цикла (цикла денежного оборота) предприятия, в днях; ППЦ - продолжительность производственного цикла предприятия, в днях; ПОдз - средний период оборота текущей дебиторской задолженности, в днях; ПОКЗ - средний период оборота текущей кредиторской задолженности, в днях. Политика управления оборотными активами предприятия разрабатывается по следующим основным стадиям: 1. Анализ оборотных активов предприятия в предшествующем периоде. Основной целью этого анализа является определение уровня обеспеченности предприятия оборотными активами и выявление резервов повышения эффективности их функционирования. На первой стадии анализа рассматривается динамика общего объема оборотных активов, используемых предприятием, - темпы изменения средней их суммы в сопоставлении с темпами изменения объема реализации продукции и средней суммы всех активов; динамика удельного веса оборотных активов в общей сумме активов предприятия. На второй стадии анализа рассматривается динамика состава оборотных активов предприятия в разрезе основных их видов - запасов сырья, материалов и полуфабрикатов; запасов готовой продукции; текущей дебиторской задолженности; остатков денежных активов и их эквивалентов. В процессе этой стадии анализа рассчитываются и изучаются темпы изменения суммы каждого их этих видов оборотных активов в сопоставлении с темпами изменения объема производства и реализации продукции; рассматривается динамика удельного веса основных видов оборотных активов в общей их сумме. Анализ состава оборотных активов предприятия по отдельным их видам позволяет оценить уровень их ликвидности. На третьей стадии анализа изучается оборачиваемость отдельных видов оборотных активов и общей их суммы. Этот анализ проводится с использованием показателей - коэффициента оборачиваемости и периода оборота оборотных активов. В процессе анализа устанавливается общая продолжительность и структура операционного, производственного и финансового циклов предприятия; исследуются основные факторы, определяющие продолжительность этих циклов. На четвертой стадии анализа определяется рентабельность оборотных активов, исследуются определяющие ее факторы. В процессе анализа используются коэффициент рентабельности оборотных активов, а также Модель Дюпона, которая применительно к этому виду активов имеет вид: Роа=Ррп х Ооа где Роа - рентабельность оборотных активов; Pрп - рентабельность реализации продукции; Ооа - оборачиваемость оборотных активов. На пятой стадии анализа рассматривается состав основных источников финансирования оборотных активов - динамика их суммы и удельного веса в общем объеме финансовых средств, инвестированных в эти активы; определяется уровень финансового риска, генерируемого сложившейся структурой источников финансирования оборотных активов. Результаты проведенного анализа позволяют определить общий уровень эффективности управления оборотными активами на предприятии и выявить основные направления его повышения в предстоящем периоде. 2. Выбор политики формирования оборотных активов предприятия. Такая политика должна отражать общую философию финансового управления предприятием с позиций приемлемого соотношения уровня доходности и риска финансовой деятельности. Теория финансового менеджмента рассматривает три принципиальных подхода к политике формирования оборотных активов предприятия - консервативный, умеренный и агрессивный. Консервативный подход к формированию оборотных активов предусматривает не только полное удовлетворение текущей потребности во всех их видах, обеспечивающей нормальный ход операционной деятельности, но и создание высоких размеров их резервов на случай непредвиденных сложностей. Такой подход гарантирует минимизацию коммерческих и финансовых рисков, но отрицательно сказывается на эффективности использования оборотных активов - их оборачиваемости и уровне рентабельности. Умеренный подход к формированию оборотных активов направлен на обеспечение полного удовлетворения текущей потребности во всех их видах и создание нормальных страховых их. При таком подходе обеспечивается среднее соотношение между уровнем риска и уровнем эффективности использования оборотных активов. Агрессивный подход к формированию оборотных активов заключается в минимизации всех форм страховых резервов по отдельным видам этих активов. При отсутствии сбоев в ходе операционной деятельности такой подход к формированию оборотных активов обеспечивает наиболее высокий уровень эффективности их использования. 3.Оптимизация объема оборотных активов. Процесс оптимизации этого объема состоит из 3-х основных этапов. На первом этапе с учетом результатов анализа оборотных активов определяется система мер по реализации резервов, направленных на сокращение продолжительности операционного, а в его рамках - производственного и финансового циклов предприятия. На втором этапе на основе избранного типа политики и вскрытых резервов сокращения продолжительности операционного цикла оптимизируется объем и уровень отдельных видов этих активов. Средством такой оптимизации выступает нормирование периода их оборота и суммы. На третьем этапе определяется общий объем оборотных активов предприятия на предстоящий период: Оап=ЗСп+ЗГп+ДЗп+ДАп+Пп, Где Оап - общий объем оборотных активов предприятия на конец периода; ЗСп - сумма запасов сырья и материалов на конец периода; ЗГп - сумма запасов готовой продукции на конец предстоящего периода (с включением в нее пересчитанного объема незавершенного производства); ДЗп - сумма дебиторской задолженности на конец периода; ДАп - сумма денежных активов на конец периода; Пп - сумма прочих видов оборотных активов на конец периода. 4. Оптимизация соотношения постоянной и переменной частей оборотных активов. В процессе управления оборотными активами следует определять их сезонную (или иную циклическую) составляющую, которая представляет собой разницу между максимальной и минимальной потребностью в них на протяжении года. Процесс оптимизации соотношения постоянной и переменной частей оборотных активов осуществляется по следующим стадиям: На первой стадии по результатам анализа помесячной динамики уровня оборотных активов в днях оборота или в сумме за ряд предшествующих лет строится график их средней <сезонной волны> в разрезе месяцев года. В отдельных случаях он может быть конкретизирован по отдельным видам оборотных активов. На второй стадии по результатам графика <сезонной волны> рассчитываются коэффициенты неравномерности (минимального и максимального уровней) оборотных активов по отношению к среднему их уровню. На третьей стадии определяется сумма постоянной части оборотных активов по следующей формуле: ОАпост=ОАп х Кмин где ОАПОСТ - сумма постоянной части оборотных активов в предстоящем периоде; ОА п - средняя сумма оборотных активов предприятия в рассматриваемом предстоящем периоде; Кмин - коэффициент минимального уровня оборотных активов. На четвертой стадии определяется максимальная и средняя сумма переменной части оборотных активов в предстоящем периоде. Эти расчеты осуществляются по следующим формулам:

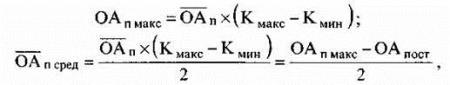

где ОАмакс - максимальная сумма переменной части оборотных активов в предстоящем периоде; ОАп сред – средняя сумма переменной части оборотных активов в предстоящем периоде; ОАПОСТ - сумма постоянной части оборотных активов в предстоящем периоде; Кмакс - коэффициент максимального уровня оборотных активов; Кмин - коэффициент минимального уровня оборотных активов. 5. Обеспечение необходимой ликвидности оборотных активов. В этих целях с учетом объема и графика предстоящего платежного оборота должна быть определена доля оборотных активов в форме денежных средств, высоко - и среднеликвидных активов. 6. Обеспечение необходимой рентабельности оборотных активов. Как и любой вид активов, оборотные активы должны генерировать определенную прибыль при их использовании в операционной деятельности предприятия. Составной частью управления оборотными активами является обеспечение своевременного использования временно свободного остатка денежных активов для формирования эффективного портфеля краткосрочных финансовых инвестиций, выступающих в форме их эквивалентов. 7. Выбор форм и источников финансирования оборотных активов. Этот этап управления оборотными активами обеспечивает выбор политики их финансирования на предприятии и оптимизацию структуры его источников. В процессе управления оборотными активами на предприятии разрабатываются отдельные финансовые нормативы, которые используются для контроля эффективности их формирования и функционирования. Основными из таких нормативов являются: - норматив собственных оборотных активов предприятия; - система нормативов оборачиваемости основных видов оборотных активов и продолжительности операционного цикла в целом; - система коэффициентов ликвидности оборотных активов. Цели и характер использования отдельных видов оборотных активов имеют существенные отличительные особенности. Поэтому на предприятиях с большим объемом используемых оборотных активов управление ими детализируется в разрезе основных их видов.

111

Чистый оборотный капитал предприятия: активы минус пассивы С экономической точки зрения, под чистым оборотным капиталом, подразумеваются собственные оборотные средства предприятия. Другими словами, это разница между краткосрочными активами предприятия и краткосрочными пассивами (обязательствами) этого же предприятия. Формула для расчёта чистого оборотного капитала Формула для расчёта оборотного капитала предприятия выглядит следующим образом: ЧобК = ОА — КП, где ЧобК — чистый оборотный капитал, ОА — оборотные или текущие активы, КП — краткосрочные или текущие пассивы. К оборотным активам относятся такие активы, которые могут окупиться в течение года при успешной деятельности предприятия. К ним относятся: краткосрочная дебиторская задолженность; запасы и сырьё; НДС по тем товарам, которые были приобретены; финансовые и денежные вложения. Чтобы узнать величину текущих активов предприятия, нужно изучить бухгалтерский баланс. Оборотные активы являются одним из двух разделов Актива баланса предприятия. Соответственно, для расчёта чистого оборотного капитала необходимо использовать сумму, которая отражается по строке 1200 бухгалтерского баланса, и является итогом по разделу II. К краткосрочным пассивам предприятия относятся те обязательства, у которых срок исполнения равен году при успешной деятельности предприятия. Это: различные виды задолженности (перед поставщиками и покупателями, перед персоналом по оплате труда, перед государственными органами по оплате налогов и сборов); займы на короткий период; задолженность по тем обязательствам, которые имеют долгосрочную перспективу (здесь имеется в виду оплата процентов по долгосрочным займам); доходы, которые планируется получать в будущем периоде, а также резервы, которые планируются под предстоящие расходы. В бухгалтерском балансе также есть отельный раздел, который так и называется «Краткосрочные обязательства». Соответственно, при расчёте чистого оборотного капитала, используется итог по разделу V, который отражается по строке 1500 баланса. В зависимости от индивидуальных потребностей предприятия, его конкурентоспособности, масштабов его деятельности и положения на рынке, определяется необходимая сумма оборотного капитала. Для предприятия плохо, как большая сумма чистого оборотного капитала, так и маленькая. Большая сумма собственного капитала говорит о нецелесообразном использовании собственных средств, а маленькая сумма — о том, что предприятие не в состоянии оплачивать даже текущие счета, не говоря о долгосрочных. Если величина оборотного капитала ушла «в минус», то величина краткосрочных обязательств превысила собственные средства предприятия. Соответственно, расплачиваться предприятию по текущим обязательствам нечем. Можно говорить о банкротстве компании. Чтобы такого не случилось, необходимо анализировать оборотный капитал и принимать меры по его оптимизации. В отличие от ремонта, после модернизации основного средства оно получает какие-либо новые качества, повышает работоспособность. Прочитать о капитальных вложениях можно здесь. Анализ чистого оборотного капитала Для эффективного использования оборотного капитала необходимо проанализировать его по следующим показателям: величина (положительная сумма или отрицательная); структура (какую часть оборотного капитала предприятия занимают наиболее ликвидные активы — денежные средства); оборачиваемость активов (коэффициент, который помогает оценить интенсивность использования оборотного капитала); рентабельность чистого оборотного капитала (коэффициент, который показывает, какую прибыль предприятию приносит каждый рубль оборотного капитала). Рентабельность Рентабельность чистого оборотного капитала рассчитывается по формуле: РобК = (ЧП / СК) * 100%, где РобК — коэффициент рентабельности оборотного капитала. Он отражается в процентах; ЧП — чистая прибыль предприятия за этот период; СК — собственный (чистый, рабочий) капитал за этот же период. Рентабельность чистого оборотного капитала также можно назвать и доходностью каждого рубля, вложенного в бизнес. Оборачиваемость Оборачиваемость чистого оборотного капитала также рассчитывается по формуле: Ообк = Выр / ОбК, где Ообк — оборачиваемость оборотного капитала; Выр — выручка от всех видов деятельности предприятия за текущий период; ОбК — оборотный капитал за этот же период. Этот коэффициент показывает эффективность использования каждого рубля вложенных инвестиций, а также их влияние на рост продаж. Узнайте какие бывают агентские договора: на оказание коммунальных услуг, на поставку электроэнергии и другие. Доходы будущих периодов обсуждаются здесь. Как заполнить декларацию 3-НДФЛ можно прочитать по адресу: http://helpacc.ru/obsch/lich-fin/kak-zapolnit-deklaraciyu-3-ndfl.html. Оптимизация чистого оборотного капитала Существуют меры по оптимизации оборотного капитала предприятия: сокращение потребности предприятия в материалах, дополнительном сырье, запасных частях — то есть уменьшение этой части оборотных активов в общей доле ликвидных активов; уменьшение оборотного капитала в части незавершённого производства; уменьшение доли различных обязательств; точный расчёт и анализ показателей, которые определяют эффективность использования оборотного капитала в текущем периоде. Увеличение оборотного капитала и эффективности его использования можно достигнуть при оптимизации как «верхней» части баланса — актива, так и «нижней» — пассива. Чтобы знать об обновлениях сайта, подписывайтесь по RSS, и

Источник: http://helpacc.ru/buhgalteria/passivy/chistyi-oborotnyi-kapital.html Помощь бухгалтеру © http://helpacc.ru

111

Собственные оборотные средства (СОС) – это оборотные средства, формируемые за счет собственных источников финансирования.

Методы расчета СОС:

1. СОС = Собственный капитал + Долгосрочные кредиты и займы – Внеоборотные активы = 490+590-190.

2. СОС = Оборотные средства – Краткосрочные обязательства =

= 290- (690-640,650).

Наличие у предприятия СОС – это обязательное условие платежеспособности и финансовой устойчивости. Не всякое увеличение собственного оборотного капитала можно считать положительным. Если при его росте одновременно увеличивается дебиторская задолженность, растут остатки готовой продукции, увеличиваются залежалые запасы материалов, значит прибыль, которая является источником покрытия данного отвлечения средств, не выполняет своей главной функции – функции развития. Если коэффициент текущей ликвидности меньше 1, значит у предприятия нет собственных оборотных средств.

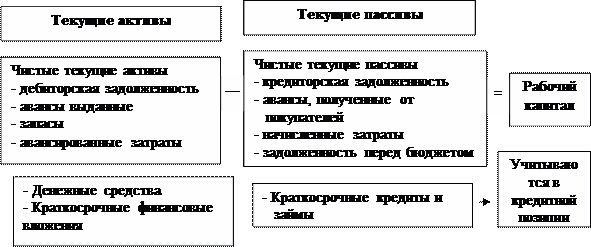

Собственные оборотные средства говорят о ликвидности предприятия, но не показывают потребность в финансировании текущей деятельности. Рабочий капитал определяет потребность в финансировании текущей деятельности и не говорит о ликвидности предприятия, так как не содержит всех текущих (оборотных) активов и текущих пассивов. Рабочий капитал принципиально отличается от оборотных средств. В структуре текущих (оборотных) активов не все активы потребляются в ходе деятельности предприятия. Например, денежные средства не потребляются предприятиям напрямую, а в обмен на них можно приобрести товары и услуги, которые будут потреблены. Также краткосрочные финансовые вложения есть не что иное, как свободные денежные средства, обращающиеся на финансовых рынках, которые не потребляются в ходе деятельности. Таким образом, управление денежными средствами и краткосрочными финансовыми вложениями относятся не к операционному менеджменту, а только к управлению денежными средствами.

Рабочий капитал равен разнице между чистыми текущими активами и чистыми текущими пассивами (рисунок 6).

Чистые текущие активы - это сумма текущих активов, уменьшенная на сумму денежных средств и краткосрочных финансовых вложений, так как эти статьи не потребляются в ходе деятельности предприятия и не относятся к операционному менеджменту. В текущих пассивах также можно выделить группы обязательств – это краткосрочные кредиты, которые не связаны с потреблением ресурсов, а, следовательно, и с операционным менеджментом.

Рисунок 6 Схема формирования рабочего капитала

Чистые текущие активы показывают, какой объем финансирования требуется для поддержания активов, необходимых для ведения текущей деятельности. Чистые текущие пассивы говорят о том, какой объем активов может быть профинансирован за счет текущей деятельности или другими словами, насколько может быть снижена потребность в финансировании текущей деятельности за счет самой текущей деятельности.

Полный объем финансирования всей деятельности предприятия определяется суммой величин долгосрочных активов и рабочего капитала. В этом случае для анализа используется альтернативную форму баланса (рисунок 7).

Рисунок 7 Альтернативная форма баланса

В левой части баланса представлены величины, которые определяют потребность производства в финансировании, а в правой показано каким образом эта потребность удовлетворяется.

Сумма долгосрочных активов и рабочего капитала, которая равна сумме собственных средств и кредитной позиции, равна чистым активам. Величина чистых активов показывает реальную величину активов компании, которые определяют потребность в финансировании.

Кредитная позиция показывает реальную величину привлеченных кредитов, которая используется для финансирования деятельности предприятия.

С точки зрения бух. учета для расчета чистых активов используется следующая формула:

Чистые активы = Активы – Обязательства

Активы = 190+290-220,244,252.

Обязательства = 450+590+690-640, 650.

Чистые активы отражаются в форме №3 «Отчет об изменениях капитала».

Если стоимость чистых активов окажется меньше уставного капитал, АО или ООО обязано объявить об уменьшении уставного капитала до стоимости чистых активов. Если стоимость чистых активов окажется меньше минимально допустимого значения уставного капитала (для АО уставный капитал должен быть не менее 1000 мин. месячных о/т) предприятие должно объявить о своей ликвидации или преобразовании в другую организационно-правовую форму.

Анализ рабочего капитала позволяет понять, насколько эффективна производственная деятельность предприятия и каких результатов добились менеджеры в управлении ресурсами. Кроме того, на основе анализа рабочего капитала осуществляется прогнозирование прибыли и денежного потока, который компания может сгенерировать в будущем.

|

КАК УВЕЛИЧИТЬ ОБОРОТНЫЕ СРЕДСТВА И МИНИМИЗИРОВАТЬ ЗАПАСЫ; |

|

Оборотный капитал является одной из самых сложных финансовых концепций. Разные люди подразумевают под этим термином разные вещи. Классическое определение гласит: оборотный капитал это сумма, на которую текущие активы превышают текущие обязательства. Однако если Вы просто будете вычислять эту разницу, то не выясните потребности в оборотном капитале. Полезным инструментом является операционный цикл. С его помощью Вы можете провести анализ дебиторской задолженности, запасов и кредиторской задолженности. Другими словами, рассчитывается среднее число дней, необходимое для сбора дебиторской задолженности. Среднее число дней, от начала производственного цикла до продажи готовой продукции это оборачиваемость запасов. Оборачиваемость кредиторской задолженности - это среднее число дней задержки оплаты поставщикам. Большинство предприятий не может финансировать операционный цикл только с помощью кредиторской задолженности. Недостаток оборотного капитала, как правило, покрывается из чистой прибыли, или внешних заемных средств, или путем комбинации этих двух источников. Некоторые предприятия имеют достаточный резерв наличности для финансирования потребностей в оборотном капитале. Тем не менее, это очень редкое явление. Если Ваше предприятие испытывает недостаток оборотного капитала, Вы можете выбрать из нескольких источников финансирования. Вот наиболее распространенные источники краткосрочного финансирования оборотного капитала:

Добиться роста невозможно, не обеспечив соответствующего расширения оборотного капитала. Обычно нераспределенная прибыль от текущих операций может лишь отчасти играть роль такого источника. К этому нужно прибавить денежные средства, необходимые для развития основных фондов и создания условий, которые способствовали бы росту продаж. Рост требует увеличения оборотного капитала в форме расширения запасов и дебиторской задолженности, которые лишь частично компенсируются ростом задолженности перед кредиторами. Активы продолжают расти до тех пор, пока сохраняется рост объема продаж и остается необходимость в финансировании этого роста совместным использованием прибыли и других источников. |

Чистый оборотный капитал

Наличие и увеличение чистого оборотного капитала (ЧОК) является главным условием ликвидности и финансовой устойчивости предприятия. Величина чистого оборотного капитала показывает, какая часть оборотных средств финансируется за счет инвестированного капитала.

Если чистый оборотный капитал положительный, то, чем больше его величина, тем финансово устойчивее предприятие. Данный показатель определяется как разница между активами и текущими пассивами.

На протяжении анализируемого периода наблюдается устойчивая тенденция на снижение чистого оборотного капитала (таблица 1). В течение 2003 – 2004 годов чистый оборотный капитал организации сократился с 4 356 тыс. руб. до (-)74 035.

Одновременно с уменьшением абсолютной величины чистого оборотного капитала на протяжении исследуемого периода наблюдается снижение уровня чистого оборотного капитала – доли ЧОК в общей сумме активов предприятия. В анализируемые года доля ЧОК в активах сократилась с 5,5% до (-)103,3%.

Из вышесказанного можно сделать вывод о значительном снижении финансовой устойчивости предприятия в течение исследуемого периода.

Отрицательное значение чистого оборотного капитала, наблюдающееся почти весь анализируемый период, свидетельствует о нарушении одного из основополагающих принципов финансового менеджмента: за счет собственных средств должны финансироваться постоянные активы и часть оборотных средств. Отрицательное значение ЧОК показывает, что за счет заемного капитала финансируется не только весь оборотный капитал, но и часть постоянных активов.

Учитывая регулярность платежей покупателей и выплат поставщикам, в качестве достаточного выбирается значение ЧОК, определенное по «Мягкому варианту». Сравнение достаточного и фактического значение ЧОК позволяет сделать вывод, снижение ЧОК ниже допустимого уровня наблюдается весь исследуемый период.

В рассматриваемом периоде наблюдается ухудшение структуры Баланса ООО «Аква», выражающееся в росте отрицательной величины ЧОК. Причиной является опережающий рост заемных средств, а именно краткосрочных кредитов.

Причинами роста краткосрочных кредитов являются:

· Замещение долгосрочных кредитов, по экономической сущности предназначенных для финансирования долгосрочных инвестиций, краткосрочными, предназначенными для финансирования оборотных средств.

Перейти на страницу: 1 2

· Значительные объемы создаваемых производственных запасов, готовой продукции.

· Большой объем и период оборота дебиторской задолженности.

Организация может оптимизировать потребности в ЧОК и, следовательно, повышения ликвидности и финансовой устойчивости:

1.Обеспечение регулярности платежей от покупателей (регулярности погашения дебиторской задолженности) в совокупности с сокращением периода оборота дебиторской задолженности.

2. Оптимизация объемов создаваемых запасов сырья и материалов.