- •Введение

- •Глава 1. Основные понятия рынка ценных бумаг

- •1.1. Место рынка ценных бумаг в системе рыночных отношений

- •Сбережения и инвестиции

- •Доход. Потребление и сбережение. Теория анализа дохода

- •Склонность к сбережению и склонность к потреблению

- •Инвестиции

- •1.2. Регулирующая роль государства Инструменты государственного регулирования

- •Особенности инвестиционного климата России

- •1.3. Функциональное назначение рынка ценных бумаг

- •1.4. Структура фондового рынка

- •Виды профессиональной деятельности на фондовом рынке

- •Первичный фондовый рынок

- •Вторичный фондовый рынок

- •1.5. Индексы фондового рынка Общее понятие об индексах

- •Основные типы индексов

- •Использование фондовых индексов

- •Методики расчета фондовых индексов

- •Требования к информации при вычислении индексов

- •Корректировка индексов

- •Индексы, используемые на мировых фондовых рынках

- •Индексы российского фондового рынка

- •Корреляция между индексами

- •С развитой рыночной экономикой

- •Российского фондового рынка

- •Контрольные вопросы

- •Глава 2. Финансовые инструменты рынка ценных бумаг

- •2.1. Ценные бумаги: общие вопросы

- •Бланки ценных бумаг

- •Виды ценных бумаг. Реквизиты бланков

- •Классификация ценных бумаг

- •2.2. Эмиссия ценных бумаг Стандарты эмиссии ценных бумаг

- •Процедура эмиссии и ее особенности

- •Этапы выпуска ценных бумаг

- •2.3. Система государственной регистрации ценных бумаг

- •Государственные ценные бумаги

- •Корпоративные ценные бумаги

- •Ценные бумаги кредитных организаций

- •Ценные бумаги, регистрируемые фкцб

- •2.4. Государственные ценные бумаги

- •Федеральные государственные ценные бумаги

- •Виды федеральных государственных ценных бумаг

- •Ценные бумаги Центрального банка Российской Федерации

- •Государственные ценные бумаги субъектов Российской Федерации

- •Муниципальные ценные бумаги

- •2.5. Порядок эмиссии государственных и муниципальных ценных бумаг

- •Выпуски государственных и муниципальных ценных бумаг

- •Порядок возникновения обязательств

- •Генеральные условия эмиссии и обращения государственных и муниципальных ценных бумаг

- •Особенности исполнения обязательств по государственным и муниципальным ценным бумагам

- •2.6. Корпоративные ценные бумаги

- •Акции акционерных обществ

- •Облигации

- •Жилищные сертификаты

- •Векселя

- •Складские свидетельства

- •Закладные

- •Депозитные и сберегательные сертификаты

- •2.7. Ценные бумаги, выпускаемые зарубежными эмитентами

- •Ценные бумаги корпораций

- •Государственные долговые обязательства

- •Контрольные вопросы

- •Глава 3. Производные финансовые инструменты и страхование рисков

- •3.1. Срочные производные финансовые инструменты. Фьючерсы

- •Роль и функции биржи

- •3.2. Срочные производные финансовые инструменты. Опционы*

- •Виды опционов

- •Характеристики опционов

- •Участники опционных сделок

- •Гарантии осуществления сделок

- •3.3. Основные риски от опционных позиций

- •Риски покупателей опционов

- •Риски продавцов опционов

- •3.4. Другие производные финансовые инструменты

- •Депозитарные свидетельства на мировом фондовом рынке

- •Депозитарные свидетельства на российском фондовом рынке

- •Опционные свидетельства

- •Производные срочные финансовые инструменты

- •Контрольные вопросы

- •Глава 4. Профессиональная деятельность на рынке ценных бумаг

- •4.1. Участники торговых операций на рынке ценных бумаг

- •Брокерская и дилерская деятельность

- •Участникам рынка ценных бумаг в зависимости от вида профессиональной деятельности

- •Деятельность по управлению ценными бумагами

- •Риски биржевого фондового рынка

- •4.2. Учет движения и фиксация права собственности на ценные бумаги

- •Деятельность по определению взаимных обязательств (клиринг)

- •Депозитарная деятельность

- •Деятельность по ведению реестра владельцев ценных бумаг

- •4.3. Деятельность организаторов торговли на рынке ценных бумаг

- •Организаторы торговли на фондовом рынке

- •Основные правила функционирования организаторов торговли

- •4.4. Лицензирование профессиональной деятельности на рынке ценных бумаг

- •Основные понятия и определения

- •Основные принципы лицензирования

- •Требования и условия лицензирования

- •Особенности лицензирования профессиональной деятельности на рынке ценных бумаг

- •Квалификационные требования к специалистам организаций — профессиональных участников рынка ценных бумаг

- •4.5. Внутренняя отчетность профессиональных участников рынка ценных бумаг

- •Правила ведения внутреннего учета

- •Регистры внутреннего учета профессиональных участников рынка ценных бумаг

- •Контрольные вопросы

- •Глава 5. Эмитенты на рынке ценных бумаг

- •5.1. Способы классификации эмитентов

- •Виды эмитентов

- •Организационно-правовая форма эмитентов

- •Профессиональная деятельность эмитентов

- •Инвестиционная привлекательность эмитентов

- •5.2. Юридические лица

- •Создание, реорганизация и ликвидация юридических лиц

- •Хозяйственные товарищества и общества

- •Производственные кооперативы

- •Государственные и муниципальные унитарные предприятия

- •Некоммерческие организации

- •5.3. Юридические лица. Акционерные общества

- •Создание и ликвидация акционерного общества

- •Уставный капитал акционерного общества

- •Акционеры

- •Размещение и приобретение акций и иных ценных бумаг

- •Крупные сделки

- •Управление в акционерном обществе

- •Контрольные вопросы

- •Глава 6. Инвесторы на рынке ценных бумаг

- •6.1. Характеристика инвесторов рынка ценных бумаг

- •Стратегия инвесторов на фондовом рынке

- •Тактика инвесторов на фондовом рынке

- •6.2. Стратегические инвесторы на рынке ценных бумаг Задачи инвесторов

- •Обеспечение экономической безопасности компании рыночными методами

- •Задачи, стоящие перед акционером, по управлению акционерным обществом

- •Осуществление безопасного выпуска акций при увеличении уставного капитала

- •6.3. Институциональные инвесторы на рынке ценных бумаг*

- •Регламент проведения собрания

- •Процедуры голосования

- •Контрольные вопросы

- •Глава 7. Паевые, страховые, негосударственные пенсионные и инвестиционные фонды на рынке ценных бумаг

- •7.1. Паевые инвестиционные фонды на рынке ценных бумаг Характеристика паевых инвестиционных фондов

- •Основные принципы функционирования паевых инвестиционных фондов

- •7.2. Страховые компании на рынке ценных бумаг

- •Характеристика процесса страхования

- •Основы финансовой устойчивости страховщиков

- •7.3. Негосударственные пенсионные фонды на рынке ценных бумаг

- •Порядок создания негосударственного пенсионного фонда

- •Принципы размещения пенсионных резервов

- •Управление пенсионными резервами

- •Требования к инвестированию активов фондов

- •Правила инвестирования активов негосударственных пенсионных фондов

- •7.4. Инвестиционные фонды на рынке ценных бумаг

- •Организация деятельности инвестиционных фондов

- •Условия осуществления деятельности инвестиционных фондов

- •Участники деятельности инвестиционных фондов

- •Требования к отчетности инвестиционных фондов

- •Контрольные вопросы

- •Глава 8. Налогообложение операций с ценными бумагами

- •8.1. Общая характеристика системы налогообложения в России

- •Классификация налогов

- •8.2. Налог на операции с ценными бумагами

- •Порядок и сроки уплаты налога

- •Исключения из системы налогообложения

- •8.3. Налогообложение операций с государственными ценными бумагами

- •Доход по государственным ценным бумагам

- •Налогообложение доходов и прибыли от ценных бумаг

- •Налогообложение прибыли и доходов иностранных юридических лиц

- •8.4. Налогообложение доходов от операций с корпоративными ценными бумагами

- •Налогообложение доходов и прибыли, полученных от акций и облигаций

- •8.5. Налогообложение доходов и прибыли профессиональных участников рынка ценных бумаг

- •Особенности налогообложения для профессиональных участников рынка ценных бумаг

- •8.6. Налогообложение доходов физических лиц от операций с ценными бумагами

- •Льготы по налогообложению доходов физических лиц от операций с ценными бумагами

- •Налог на имущество физических лиц

- •Контрольные вопросы

- •Глава 9. Бухгалтерский учет операций с ценными бумагами

- •9.1. Основы организации бухгалтерского учета и бухгалтерской отчетности операций с ценными бумагами Общие требования к организации бухгалтерского учета операций с ценными бумагами

- •9.2. Бухгалтерский учет операций с ценными бумагами профессиональных участников рынка ценных бумаг

- •Общие положения организации бухгалтерского учета профессиональными участниками рынка ценных бумаг

- •Учет операций по приобретению и реализации ценных бумаг

- •Расчет себестоимости реализованных ценных бумаг

- •Учет затрат, включаемых в издержки профессиональными участниками рынка ценных бумаг и инвестиционными фондами

- •Учет отдельных операций инвестиционных фондов

- •9.3. Бухгалтерский учет операций с государственными ценными бумагами

- •Учет операций с государственными краткосрочными облигациями

- •Учет операций с облигациями внутреннего валютного займа (оввз)

- •9.4. Бухгалтерский учет операций с корпоративными ценными бумагами

- •Резерв под обесценение корпоративных ценных бумаг

- •Организация учета операций с ценными бумагами у эмитента

- •Учет операций с корпоративными облигациями у эмитентов

- •Учет операций с ценными бумагами у инвесторов

- •Бухгалтерский учет и отчетность в паевом инвестиционном фонде

- •Контрольные вопросы

- •Глава 10. Основы финансовых вычислений по операциям на рынке ценных бумаг

- •10.1. Основные понятия и формулы. Метод альтернативной доходности

- •Основные типы задач, встречающихся при осуществлении операций на фондовом рынке

- •Алгоритмы решения задач

- •10.2. Частные методики решения вычислительных задач

- •Собственные и заемные средства при совершении сделок с ценными бумагами

- •Страхование финансовых рисков

- •Бескупонные облигации

- •10.3. Метод дисконтирования денежных потоков Общие понятия и терминология

- •Примеры использования метода дисконтирования денежных потоков

- •10.4. Методика качественного анализа операций с производными ценными бумагами (опционами)

- •10.5. Примеры решения некоторых задач

- •Контрольные вопросы

- •Словарь терминов, используемых на биржевом и внебиржевом фондовом рынке

- •Список основных законодательных актов, регламентирующих функционирование фондового рынка Кодексы

- •Федеральные законы

- •Указ Президента Российской Федерации

- •Постановления Правительства Российской Федерации

- •Документы Федеральной комиссии по рынку ценных бумаг

- •Постановления Федеральной комиссии по рынку ценных бумаг

- •Документы Центрального банка Российской Федерации

- •Документы Министерства финансов Российской Федерации

- •Документы Государственной налоговой службы Российской Федерации

- •Список рекомендуемой литературы

- •Глава 1. Основные понятия рынка ценных бумаг 5

- •Глава 2. Финансовые инструменты рынка ценных бумаг 34

- •Глава 3. Производные финансовые инструменты и страхование рисков 93

- •Глава 4. Профессиональная деятельность на рынке ценных бумаг 133

- •Глава 5. Эмитенты на рынке ценных бумаг 181

- •Глава 6. Инвесторы на рынке ценных бумаг 212

- •Глава 7. Паевые, страховые, негосударственные пенсионные и инвестиционные фонды на рынке ценных бумаг 231

- •Глава 8. Налогообложение операций с ценными бумагами 272

- •Глава 9. Бухгалтерский учет операций с ценными бумагами 299

- •Глава 10. Основы финансовых вычислений по операциям на рынке ценных бумаг 331

- •Килячков а.А., Чалдаева л.А.

3.4. Другие производные финансовые инструменты

В обращении на мировых фондовых рынках находятся и другие производные финансовые инструменты. К ним относятся варранты, Райты, конвертируемые ценные бумаги, опционные свидетельства. Однако наибольшую известность среди них получили депозитарные свидетельства.

Депозитарные свидетельства на мировом фондовом рынке

На мировых финансовых рынках депозитарные свидетельства появились достаточно давно. Еще в 1927 г. в Великобритании депозитарные свидетельства впервые появились в связи с запретом британского Правительства на вывоз акций национальных компаний за границу. Впервые американские депозитарные свидетельства были выпущены в конце 20-х годов банком «Морган Гэранти». С 50-х годов депозитарные свидетельства стали котироваться в США. В 1955 г. американская Комиссия по ценным бумагам (SEC) утвердила форму, в которой стали регламентироваться условия осуществления программ американских депозитарных свидетельств (American Depositary Receipts -ADR). В результате депозитарные свидетельства получили современный вид.

Американское депозитарное свидетельство представляет собой ценную бумагу, выпущенную американским банком, имеющим в качестве финансового обеспечения ценные бумаги иностранного эмитента, которые приобретены банком и хранятся в банке-кастодиане по месту их приобретения. Для понимания процесса сделки с ADR необходимо представлять разницу между кастодианом и депозитарным банком (депозитарием). В соответствии с трактовкой американских специалистов, основной задачей депозитария является дематериализация сертификатов ценных бумаг с целью упрощения и ускорения процесса их обращения, а также снижения возможных рисков. Основной задачей кастодиана является предоставление клиенту широкого круга услуг, связанных с обеспечением сохранности прав на ценные бумаги клиента и реализацией прав, ими удостоверяемых, а также с исполнением сделок с ценными бумагами.

Предприятия-эмитенты, предпринимая попытку выхода на рынок капиталов США, преследуют различные цели.

Во-первых, внутренний рынок страны эмитента может оказаться недостаточно емким для размещения выпущенных эмитентом акций. Отметим, что это не зависит от масштабов компании и вида ее деятельности.

Во-вторых, рынок США может представлять интерес для малых и средних предприятий, особенно быстрорастущих компаний, которым затруднен доступ к капиталам в своей стране. В свою очередь, готовность американских частных вкладчиков и компаний иметь доли участия в перспективных предприятиях, которые, возможно, находятся на стадии разработки нового высококонкурентного продукта, может помочь предприятиям-эмитентам облегчить привлечение необходимого им капитала.

В-третьих, желание эмитента начать операции с собственными акциями на американском рынке ценных бумаг. В зависимости от вы бранного способа внедрения на рынок капиталов США существует несколько вариантов привлечения к себе внимания, ориентированны на разные категории инвесторов. Например, прохождение процедура листинга на американской бирже может привлечь к предприятию внимание аналитиков и способствовать получению известности на американском рынке капиталов.

Конечно, иностранная компания может выйти на фондовый рынок США через американские депозитарные акции (ADS). Однако выпуск ADS иностранными эмитентами — довольно сложное, длительное и дорогостоящее дело. Компания, планирующая выпустить «депозитарные акции», должна соответствовать определенным требованиям американского законодательства к регистрации проспекта эмиссии, финансовой отчетности и раскрытию информации. Действия компании по подготовке к выпуску ADS достаточно затруднены, поскольку многие из них (особенно это относится к российским компаниям) не обладают необходимым размером капитала и необходимой продолжительностью функционирования, чтобы соответствовать поставленным условиям. По этим причинам российские предприятия чаще всего прибегают к выпуску ADR, так как проекты ADR требуют гораздо меньше усилий и значительно меньших материальных затрат.

На вопросы: что же такое «депозитарная акция» и «депозитарная расписка», являются ли они ценными бумагами и в чем их юридическое различие — специалисты дают следующий ответ. Из определения, данного в законах США 1933 и 1934 гг. «О ценных бумагах» и «Об обмене ценными бумагами», следует, что под ценной бумагой понимаются не только акции, облигации, чеки, векселя, но и опционы, права на природные ресурсы, долевые сертификаты, инвестиционные контракты и вообще любой интерес или инструмент, традиционно известный как ценная бумага. Анализируя данное определение, нетрудно заметить, что оно достаточно широко трактует понятие «ценные бумаги», которое позволяет причислить к ним разнообразные документы. Несмотря на это, в 1983 г. Комиссия по ценным бумагам (SEC) провела разграничения между депозитарной акцией и депозитарным свидетельством и установила, что депозитарное свидетельство не является ценной бумагой, поскольку американское депозитарное свидетельство — это выпущенный американским депозитарием сертификат, подтверждающий право на определенное количество акций, которые, в свою очередь, предоставляют право собственности на определенное количество депонированных ценных бумаг иностранного частного митента. Следовательно, под такими свидетельствами можно понимать выдаваемые в долларовом выражении банками-депозитариями сертификаты на акции, которые выступают в качестве заменителей определенных акций и с которыми можно оперировать наравне с американскими ценными бумагами. Сами же акции хранятся, как правило в депозитарном банке на родине эмитента.

ADR на российские ценные бумаги

Первые выпуски ADR, имеющие в качестве базисного актива акции российских эмитентов, были осуществлены осенью 1995 г. С тех пор успешно размещены выпуски депозитарных расписок таких российских эмитентов, как Иркутскэнерго, Мосэнерго, Газпром, Татнефть, Сургутнефтегаз, ГУМ, ЦУМ, Лукойл. Характеристика программ по выпуску ADR некоторыми российскими компаниями представлена в табл. 3.1. По итогам 1997 г. американские депозитарные расписки выпустила уже 21 российская компания.

На основе этих данных можно сделать вывод о том, что выпуски ADR стали популярными у ряда предприятий. Это обусловлено инвестиционными ожиданиями эмитентов, которые рассчитывают на привлечение дополнительных капиталов и получение возможностей дальнейшего продвижения ценных бумаг эмитента на американский фондовый рынок.

В конце 1996 г. рыночная капитализация российских ценных бумаг в форме ADR достигла 9% от их общей суммы капитализации, На середину июня 1997 г. сумма, инвестированная в ADR на российские акции иностранными инвесторами, составила 6050 млн долл. Рыночная капитализация российских ценных бумаг в форме ADR на конец 1997 г. составила 15%.

Однако финансовый кризис внес весьма существенные коррективы. Производные ценные бумаги, к которым относятся и депозитарные свидетельства, являются ценными бумагами с высокой степенью риска, и при возникновении кризисных ситуаций от них избавляются в первую очередь. То же самое произошло с ADR. Поэтому еще в октябре 1997 г. ряд российских компаний отказался от продолжения программы выпуска американских депозитарных свидетельств.

Таблица 3.1. Программы ADR российских компаний на 1 января 1997 г.

|

Компания |

Капитализация, млн долл. |

Доходность ADR, % |

Дивиденды, % | |||

|

общая |

ADR |

1995 г. |

1996 г. |

1997 г. | ||

|

Лукойл |

7714 |

1694 |

3,24 |

4,6 |

5,04 |

0,4 |

|

Мосэнерго |

2645 |

732 |

4,5 |

6,9 |

8,1 |

1,2 |

|

Черногорнефть |

342 |

37 |

4,66 |

1,23 |

1,38 |

0,2 |

|

ГУМ |

165 |

35 |

6,3 |

12 |

- |

0,7 |

|

Сургутнефтегаз |

2579 |

7 |

4 |

2,5 |

4 |

2,3 |

Уровни ADR

Существуют три уровня американских депозитарных свидетельств. Каждый из них имеет свои особенности и условия выпуска.

Предприятие может преследовать цель повышения ликвидности уже обращаемых акций и достижения более высокой стоимости этих акций на фондовом рынке. Достижению поставленной цели служит программа ADR первого уровня. В данном случае брокеры покупают акции на вторичном фондовом рынке иностранного государства и передают их на хранение в кастодиан. Американский банк, используя эти ценные бумаги в качестве базисного актива, выпускает ADR. Работая по программе первого уровня, эмитент ценных бумаг не привлекает новый капитал, но зато значительно расширяет рынок торговли своими акциями.

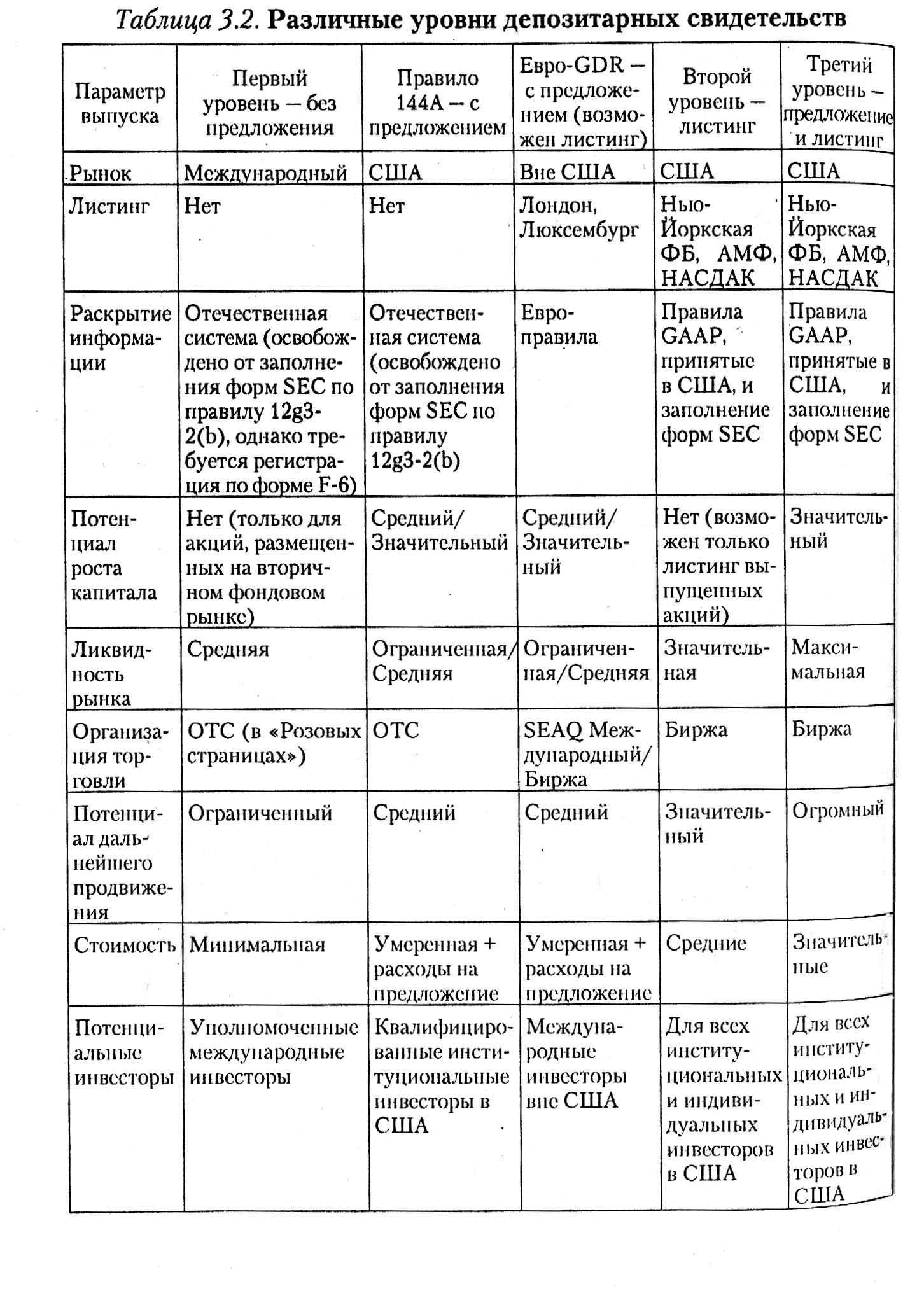

Выпуск ADR второго уровня предполагает необходимость прохождения процедуры листинга на американских биржах. Если компания ставит целью привлечь новый капитал, новые средства, то для этого более пригодна либо программа ADR 144A (ее еще называют частным размещением), либо программа ADR третьего уровня (ее называют публичным предложением). В обоих случаях выпуск депозитарных расписок может осуществляться под эмитируемые акции. Главное различие в порядке депонирования акций по программе ADR 144 А и программе ADR третьего уровня состоит в том, что ADR 144A могут купить только большие институциональные инвесторы. Поэтому при депонировании акций под программу ADR 144A брокер должен подписать соглашение, по которому его клиент должен быть крупным институциональным покупателем или неамериканским инвестором. Депозитарные свидетельства, выпускаемые по программе ADR 144A, недоступны мелкому американскому инвестору. Для ADR третьего уровня само депозитарное соглашение между компанией и банком служит разрешением покупать эти депозитарные свидетельства любому инвестору, в том числе мелкому. Характеристика различных уровней основных типов депозитарных свидетельств представлена в табл. 3.2.

Программы ADR различных уровней на российские ценные бумаги

К началу 1997 г. программы размещения депозитарных свидетельств выпуска ADR первого уровня осуществили 11 российских компаний, ADR по правилу 144А — 5 эмитентов, а программу ADR третьего уровня — всего одна компания («Вымпелком»). К середине 1997 г. еще 20 российских компаний заявили о желании выпустить ADR первого уровня и 6 — ADR третьего уровня. К концу 1997 г. уже 17 российских компаний выпустили ADR первого уровня; 6 компаний выпустили депозитарные расписки по правилу 144А и Евро-GDR.

И только одна компания «Вымпелком» участвовала в размещении ADR по программе третьего уровня.

Необходимо отметить, что мировой финансовый кризис октября 1997 г. заставил ряд российских компаний отказаться от размещения депозитарных свидетельств в 1997 г. в расчете на их более выгодное размещение в будущем, когда ситуация на фондовых рынках стабилизируется. Так, нефтяная компания «Татнефть» перенесла начало публичного размещения ADR третьего уровня с конца 1997 г. на более позднее время.

Стратегия эмитента на рынке ADR

Анализируя требования к ценным бумагам, составляющим базовый актив депозитарных свидетельств различных уровней, нетрудно заметить, что программа ADR третьего уровня предусматривает для эмитента привлечение капитала путем размещения нового выпуска ценных бумаг в форме ADR с одновременным выходом этих ценных бумаг на одну из американских бирж. Поэтому если компания ставит перед собой задачу привлечения нового капитала, то она может идти последовательно, преодолевая стадию за стадией, от ADR первого уровня к ADR третьего уровня.

Вместе с тем она может начать свое вхождение на рынок капиталов США с любой из трех стадий. Например, выпустив сначала ADR первого уровня и подняв цену акций, можно перейти на второй уровень с возможностью листинга на американских биржах. Очевидно, на этом этапе гораздо большее число инвесторов начинает вкладывать средства в эти бумаги. Некоторые инвесторы покупают только акции, котирующиеся на одной из американских бирж. Если программа третьего уровня будет реализована после этого, то намеченная эмитентом сумма инвестиций будет привлечена меньшим количеством выпущенных акций, так как эти акции будут стоить дороже.

Конечно, компания может начать работу сразу с программы третьего уровня. Однако для этого она должна отвечать определенным условиям. Для того чтобы определить, на какой уровень депозитарных свидетельств следует рассчитывать компании-эмитенту, можно воспользоваться схемой (рис. 3.21).

Выпуск ADR

Технология выпуска ADR. Рассмотрим технологию осуществления программы выпуска ADR первого уровня.

1. Работу начинают с выбора депозитарного банка. Наиболее крупным американским банком, занимающимся реализацией программ выпуска американских депозитарных свидетельств, является Банк Нью-Йорка (Bank of New York).

2. После выбора депозитарного банка необходимо подготовить и представить регистрационную форму в Комиссию по ценным бумагам (SEC).

3. Затем осуществляется подготовка проектов депозитарного договора и свидетельств ADR.

4. Проводится информирование общественности о выпуске ADR и уведомление NASD и DTC (депозитарной трастовой компании) о признании программы выпуска ADR действующей.

5. Объявляется о начале торгов с приглашением брокеров, институциональных инвесторов с привлечением внимания аналитиков, исследовательских организаций и инвестиционных консультантов.

Рис. 3.21. Определение уровня ADR, на который может рассчитывать компания

Процедура торговли ADR. Процедура торговли ADR на российские ценные бумаги может быть представлена следующим образом. Американский инвестор вступает в контакт с брокером, допустим, на Нью-Йоркской фондовой бирже с просьбой покупки ADR на российские ценные бумаги. В свою очередь этот брокер связывается с российским брокером с предложением покупки на российском рынке эквивалентного количества интересующих инвестора акций. Российский брокер покупает акции, которые депонируются кастодианом депозитарного банка. Необходимо отметить, что при этом ценные бумаги не пересекают границу страны. Затем кастодиан кредитует счет депозитарного банка и уведомляет его о депозите и возможности выпуска ADR на международный рынок. Депозитарный банк выпускает ADR в соответствии с количеством акций, представленных для конвертации, и передает их нью-йоркскому брокеру через центральный депозитарий DTC (депозитарную трастовую компанию). В свою очередь DTC переводит ADR на счет брокера. На этом завершается процедура сделки с ADR.

Частное размещение ADR. Выйти на рынок капиталов США можно и помимо биржи. Такой путь имеет определенное преимущество для иностранного эмитента, если он уже в течение года удовлетворяет обязательным требованиям периодической отчетности перед американской Комиссией по ценным бумагам (SEC). Это преимущество заключается в том, что иностранное предприятие может сократить процедуру регистрации, которая необходима для открытой мобилизации капитала на американском рынке. В случае же частного размещения ценных бумаг среди институциональных инвесторов США операции с ними по меньшей мере в течение двух лет могут осуществляться только среди институциональных инвесторов.

Удобство ADR для американского инвестора. Эмиссия расписок ADR дает инвесторам США возможность осуществлять операции с акциями иностранных эмитентов по знакомым им правилам. Что же касается определения цены одной акции, то, установив число акций, предназначенных для обращения, можно по аналогии ориентироваться в ценах на акции конкурирующих эмитентов. Еще один довод в пользу осуществления программ ADR состоит в том, что, несмотря на различия в основах нормативной базы в различных штатах США, иностранному эмитенту везде требуется соответствие его ценных бумаг стандартам, предъявляемым к американским эмитентам. При этом во многих случаях необходимо также иметь разрешение на допуск ценных бумаг на одну из фондовых бирж США.

Сложности операций с ADR для российских инвесторов. Для инвесторов, в частности для российского инвестора, существует ряд сложностей в выполнении операций с американскими депозитарными расписками. Причина состоит в том, что регистрация перехода права собственности на ценные бумаги требует соблюдения определенных формальностей, что снижает оперативность перерегистрации акций. Кроме того, российская депозитарная система построена по принципам предоставления клиентам (депонентам) услуг по учету и удостоверению и передачи прав на ценные бумаги и самих ценных бумаг, включая случаи обременения ценных бумаг обязательствами. Эти положения не отвечают требованиям американских стандартов. К тому же существует определенная противоречивость российского законодательства в части налогообложения операций с ADR, которая касается вопроса о двойном налогообложении.

Несомненно, снижает привлекательность операций с ADR следующее обстоятельство. Согласно Закону РФ от 9 октября 1992 г. «о валютном регулировании и валютном контроле», покупка американских депозитарных расписок российскими лицами расценивается как валютная операция, которая связана с движением капитала и выполнение которой требует разрешения Банка России. Процедура эта довольно трудоемка и требует особой тщательности в соблюдении всех формальностей. Все это делает практически невозможным для российских инвесторов операции с ADR, что, естественно, не способствует развитию этого рынка в России.