4. Парабанківська система. (Босик м)

В Україні банківська система вже сформована та досить ефективно функціонує. Вона представлена різними типами банків та має відносно повноцінне нормативно-правове забезпечення. Натомість, парабанківська система перебуває лише на етапі становлення та повинна подолати високий бар'єр недовіри з боку економічних суб'єктів.

Парабанківська система - це система, елементами якої є сукупність різноманітних видів небанківських фінансово-кредитних інститутів у їх взаємозв'язку та взаємозалежності, що існує в тій чи іншій країні в певний історичний проміжок часу, та функціонує в межах єдиного фінансового механізму. Парабанківська система, переважно, функціонує у вузьких секторах ринку, де вимагаються спеціальні знання та технічні засоби і прийоми, особливо в таких сферах, як: залучення дрібних заощаджень домогосподарств; фінансування інноваційної діяльності; страхування; мікрокредитування; забезпечення соціальних гарантій; довгострокове інвестування капіталу; розміщення цінних паперів промислових підприємств.

Парабанківські (небанківські) фінансово-кредитні установи відрізняються від банківських наявністю вузької спеціалізації запропонованих послуг. Крім того, основною сферою банківської діяльності є виконання трьох базових операцій - депозитних, кредитних та розрахункових. У сукупності їх можуть здійснювати лише банківські установи. Ті ж фінансові посередники, для яких такі операції не є базовими, відносяться до парабанківських.

До складу парабанківської системи входять спеціалізовані кредитно-фінансові інститути (СКФІ) та поштово-ощадні установи.

Діяльність спеціалізованих кредитно-фінансових інститутів (СКФІ) полягає в обслуговуванні певних типів клієнтів (часто на пільгових умовах) або поширюється на такі сфери кредитування, які є ризикованими для комерційних банків (сільське господарство, будівництво, дрібне підприємництво).

Поштово-ощадні установи, в свою чергу, займаються мобілізацією дрібних заощаджень громадян через поштові відділення та кредитуванням на цій основі інших фінансово-кредитних установ та держави.

Основними видами парабанківських фінансово-кредитних установ є:

— інвестиційні компанії та фонди;

— лізингові компанії;

— факторингові компанії;

— брокерські та дилерські фірми;

— страхові компанії;

— страхові компанії;

— пенсійні фонди;

— фінансові компанії;

— ломбарди;

— кредитні товариства;

— трастові компанії тощо.

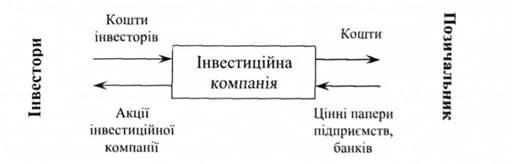

Інвестиційні кампанії — це різновидність кредитно-фінансових інститутів, які акумулюють кошти приватних інвесторів шляхом емісії власних цінних паперів, та вкладають їх в акції, облігації та інші активи підприємств своєї країни та закордоном. При цьому, доходи, отримані у вигляді дивідендів та процентів, розподіляються інвестиційною компанією серед її акціонерів, а прибуток від підвищення біржового курсу цінних паперів, зараховується, як правило, до резервів. Інвестиційні компанії відрізняються від інвестиційних банків тим, що повністю виражають інтереси інвесторів (рис. 15.9).

Рис. 15.9. Механізм функціонування інвестиційної компанії

Інвестиційні компанії бувають двох типів: відкритого і закритого. У першому випадку інвестиційні компанії зобов'язуються викупити свої акції в акціонерів, у другому - ні.

Лізингові компанії - установи, які купують предмети довгострокового кредитування (машини, обладнання, споруди виробничого призначення, транспортні засоби тощо) і надають їх в довгострокову оренду (на 5-8 років і більше) фірмі-орендарю, яка поступово сплачує лізинговій компанії вартість взятого в оренду майна. Таке майно є власністю лізингодавця або набувається ним у власність за дорученням і погодженням з лізингоодержувачем у відповідного продавця майна, за умови сплати лізингоодержувачем періодичних лізингових платежів.

Лізинг, як правило, здійснюється за відповідним договором, який регулює правовідносини між суб'єктами угоди, і, залежно від особливостей здійснення таких операцій, може бути фінансовим або оперативним.

Оперативний лізинг являє собою угоду, за якою лізингоодержувач на своє замовлення отримує у платне користування від лізингової компанії основні засоби на строк, менший від строку, за який амортизується 90 % їх вартості, визначеної в день укладення такої угоди. Після закінчення строку дії договору, лізингоодержувач має право його продовжити, або повернути об'єкт лізингу лізинговій компанії.

Фінансовий лізинг визначається як договір, внаслідок укладення якого лізингоодержувач на своє замовлення отримує в платне користування від лізингодавця об'єкт лізингу на строк, не менший строку, за який амортизується 60% вартості об'єкта лізингу, визначеної в день укладення угоди. Після закінчення строку дії договору об'єкт лізингу переходить у власність лізингоодержувача або викуповується ним за залишковою вартістю. При цьому ризик випадкової втрати майна чи його пошкодження, всі види цивільної відповідальності, витрати на страхування та технічне обслуговування майна здійснюються за рахунок лізингоодержувача.