- •1.3Механізми і політика управління вартістю капіталу

- •2.4 Оцінка вартості капіталу за ринковим методом

- •2.5 Оцінка ватості капіталу за методом капіталізоавної вартості

- •1. Теоретичні аспекти оцінки і оптимізації капіталу підприємства дп чернігівська мехколона

- •1.3Механізми і політика управління вартістю капіталу

1. Теоретичні аспекти оцінки і оптимізації капіталу підприємства дп чернігівська мехколона

1.1 Поняття «капітал» та «вартість капіталу»,як економічних категорій

|

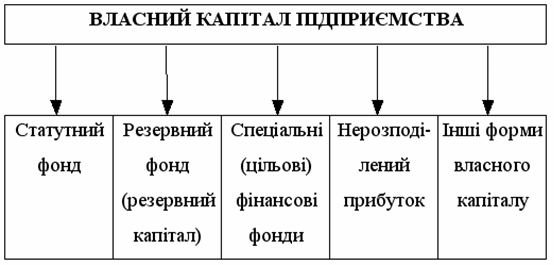

Капітал — одна з фундаментальних економічних категорій, сутність якої наукова думка з'ясовує протягом багатьох століть. Термін "капітал" походить від латинського "сарitalis", що означає "основний, головний". У найперших роботах економістів капітал розглядався як основне багатство, основне майно. За мірою розвитку економічної думки це первісне абстрактне та узагальнене поняття капіталу наповнювалось конкретним змістом, що відповідав панівній парадигмі економічного аналізу розвитку суспільства. Так, відповідно до принципів наукового світобачення меркантилістів, під поняттям капіталу як основного багатства розумілось золото, гроші та інші скарби у будь-якому вигляді. При цьому основним джерелом формування капіталу меркантилісти вважали позитивний торговельний баланс. Економічна школа фізіократів під поняттям капіталу як основного багатства розуміла землю і вкладеш в неї кошти ("аванси"). Відповідно джерелом формування капіталу фізіократи вважали сільськогосподарське (землевласницьке) виробництво. Представники класичної політекономії (у першу чергу А. Сміт і Д. Рікардо) серйозно поглибили дослідження сутності капіталу, розширили сферу його розгляду галуззю промислового виробництва. Під капіталом вони розуміли накопичені запаси засобів виробництва, які призначені для подальшого виготовлення товарів. Основні суттєві риси економічної категорії капіталу, сформульовані класичними економістами, були прийняті за основу всіма наступними її дослідниками. У системі марксистського вчення дослідженню категорії капіталу належить центральне місце. За допомогою цієї категорії К. Маркс пояснював всю систему загальноекономічних відносин капіталу. Джерелом формування капіталу він вважав додаткову вартість, створену додатковою працею найманих робітників виробничої сфери. Відповідно капітал, в економічному розумінні марксистів, виступав як засіб експлуатації найманих робітників, а виробничі відносини капіталістичного суспільства — як відносини з приводу розподілу додаткової вартості. Неокласичні економічні теорії капіталу суттєво розвинули його сутнісні характеристики, пов'язані з кількісними пропорціями його формування і характером ринкового обороту капіталу. Наведений історичний огляд показує, що парадигма капіталу як економічної категорії, що характеризує систему й особливості її пізнання, визначається глибоким генезисом і значною широтою підходів. Однак, не дивлячись на велику увагу дослідників до цієї ключової економічної категорії, наукова думка до сьогодні не виробила універсальне визначення капіталу, яке б відповідало потребам як теорії, так і практики. "Капітал отримав настільки різноманітні визначення, — писав один із економістів XIX століття Н. Сеніор, — що можна себе запитати: чи має це слово значення, яке було б прийняте всіма?" Справедливість цього зауваження зберігає свою актуальність у наші дні. З позиції фінансового менеджменту капітал підприємства характеризує загальну вартість засобів у грошовій, матеріальній і нематеріальній формах, інвестованих у формування його активів. Розглядаючи економічну сутність капіталу підприємства, необхідно, у першу чергу, виділити такі його характеристики: 1. Капітал підприємства є основним фактором виробництва. В економічній теорії виділяють три основні фактори виробництва, які забезпечують господарську діяльність виробничих підприємств: капітал; землю та інші природні ресурси; трудові ресурси. У системі цих факторів виробництва капіталу належить пріоритетна роль, оскільки він об'єднує всі фактори в єдиний виробничий комплекс. 2. Капітал характеризує фінансові ресурси підприємства, які приносять дохід. У цій своїй якості капітал може виступати від виробничого фактора — у формі позикового капіталу, що забезпечує формування доходів підприємства не у виробничій (операційній), а в фінансовій (інвестиційній) сфері його діяльності. 3. Капітал є головним джерелом формування добробуту його власників. Він забезпечує необхідний рівень цього добробуту як у поточному, так і в перспективному періодах. Споживаюча в поточному періоді частина капіталу виходить із його складу, будучи направленою на задоволення поточних потреб його власників (тобто перестаючи виконувати функції капіталу). Накопичена частина покликана забезпечити задоволення потреб його власників у перспективному періоді, тобто формує рівень їх майбутнього добробуту. 4. Капітал підприємства є головним вимірювачем його ринкової вартості. У цій якості виступає, перш за все, власний капітал підприємства, що визначає обсяг його чистих активів. Разом із тим, обсяг використаного підприємством капіталу характеризує і потенціал залучення ним позичених фінансових засобів, що забезпечують отримання додаткового прибутку. У сукупності з іншими, менш значними факторами, це формує базу оцінки ринкової вартості підприємства. 5. Динаміка капіталу підприємства є найважливішим ба рометром ефективності його господарської діяльності. Можливість власного капіталу самозростати високими темпами характеризує високий рівень формування та ефективності розподілу прибутку підприємства, його здатність підтримувати фінансову рівновагу за рахунок внутрішніх джерел. У цей же час зниження обсягу власного капіталу є, як правило, наслідком неефективної, збиткової діяльності підприємства. Висока роль капіталу в економічному розвитку підприємства і забезпеченні задоволення інтересів держави, власників і персоналу визначає його як головний об'єкт фінансового управління підприємством, а забезпечення ефективного його використання належить до найбільш відповідальних завдань фінансового менеджменту. Капітал підприємства характеризується не тільки своєю ба-гатоаспектною сутністю, але й багатоманітністю образів, в яких він виступає. Під загальним поняттям "капітал підприємства" розуміють різноманітні його види, які характеризуються в наш час декількома десятками термінів. Усе це потребує необхідної систематизації термінів, що використовуються. Розглянемо докладніше окремі види капіталу підприємства, відповідно до представленої систематизації за основними класифікаційними ознаками: 1. За належністю підприємству виділяють власний і позичений види його капіталу. Власний капітал характеризує загальну вартість коштів підприємства, що належать йому на правах власності й використовуються ним для формування визначеної частини його активів. Ця частина активів, яка сформована за рахунок інвестованого в них власного капіталу, являє собою чисті активи підприємства. На діючому підприємстві власний капітал має певні основні форми (рис. 1.1).

Рис. 1.1 Форми функціонування власного капіталу підприємства. Позичений капітал характеризує залучені для фінансування розвитку підприємства на поворотній основі грошові кошти або інші майнові цінності. Усі форми позиченого капіталу, що використовуються підприємством, являють собою його фінансові зобов'язання, які підлягають погашенню в передбачені терміни. 2. За цілями використання в складі підприємства можуть бути виділені такі види капіталу: продуктивний, позичковий і спекулятивний. Продуктивний капітал характеризує кошти підприємства, інвестовані в його операційні активи для здійснення виробничо-збутової діяльності. Позичковий капітал являє собою ту його частину, яка використовується в процесі інвестування у грошові інструменти (короткострокові і довгострокові депозитні вклади в комерційних банках), а також фондові інструменти (облігації, депозитні сертифікати, векселі тощо). Спекулятивний капітал характеризує ту його частину, яка використовується в процесі здійснення спекулятивних (що базується на різниці в цінах) фінансових операціях (придбання деривативів із спекулятивною метою тощо). 3. За формами інвестування розрізняють капітал у грошовій, матеріальній і нематеріальній формах, що використовується для формування статутного фонду підприємства. Інвестування капіталу в цих формах дозволено законодавством при створенні нових підприємств, збільшенні обсягу їх статутних фондів. 4. За об'єктом інвестування виділяють основні й оборотні види капіталу підприємства. Основний капітал характеризує ту частину капіталу підприємства, яка заінвестована у всі види його необоротних активів (а не тільки в основні засоби, як це часто трактується в літературі). Оборотний капітал характеризує ту його частину, яка заінвестована підприємством у його оборотні активи. 5. За формою знаходження у процесі кругообороту, тобто залежно від стадії загального циклу його кругообороту, розрізняють капітал підприємства у грошовій, виробничій і товарній формах. Характеристика цих форм капіталу підприємства буде докладніше викладена при розгляді циклу кругообороту капіталу підприємства. 6. За формами власності виявляють приватний і держав ний капітал, інвестований у підприємство у процесі формування його статутного фонду. Такий розподіл капіталу використовується у процесі класифікації підприємств за формами власності . 7. За організаційно-правовими формами діяльності виділяють такі види капіталу: акціонерний капітал (капітал підприємств, створених у формі акціонерних товариств); пайовий капітал (капітал партнерських підприємств — товариств з обмеженою відповідальністю, командитних товариств тощо) та індивідуальний капітал (капітал індивідуальних підприємств — сімейних тощо). 8. За характером використання в господарському процесі у практиці фінансового менеджменту виділяють робочий і неробочий види капіталу. Робочий капітал характеризує ту його частину, яка приймає безпосередню участь у формуванні доходів і забезпеченні операційної, інвестиційної та фінансової діяльності підприємства. Неробочий (або "мертвий") капітал характеризує ту його частину, яка інвестована в активи, що не приймають безпосередньої участі в здійсненні різноманітних видів господарської діяльності підприємства і формуванні його доходів. Прикладом цього виду капіталу є кошти підприємства, інвестовані в приміщення та обладнання, що не використовуються; у виробничі запаси для продукції, знятої з виробництва; в готову продукцію, на яку повністю відсутній попит покупців у зв'язку з втратою нею споживчих якостей тощо. 9. За характером використання власниками виділяють споживчий і накопичуючий (реінвестуючий) види капіталу. Накопичений капітал характеризує різні форми його приросту в процесі капіталізації прибутку, дивідендних виплат тощо. 10. За джерелами залучення розрізняють національний (вітчизняний) та іноземний капітали, інвестовані в підприємство. Такий розподіл капіталу підприємств використовується у процесі їх відповідної класифікації. |

|

Вартість капіталу являє собою ціну, яку підприємство платить за його залучення із різних джерел. Концепція такої оцінки виходить з того, що капітал як один із важливих факторів виробництва має, як і інші його фактори, певну вартість, що формує рівень операційних та інвестиційних витрат підприємства. При цьому вона не зводиться тільки до визначення ціни залучення капіталу, а визначає цілий ряд напрямів господарської діяльності підприємства в цілому. Розглянемо основні сфери використання показника вартості капіталу в діяльності підприємства: 1. Вартість капіталу підприємства служить мірою прибутковості операційної діяльності. Так як вартість капіталу характеризує частину прибутку, який повинен бути сплачений за використання сформованого або залученого нового капіталу для забезпечення випуску і реалізації продукції, цей показник виступає мінімальною нормою формування операційного прибутку підприємства, нижньою межею при плануванні його розмірів. 2. Показник вартості капіталу використовується як критері-альний у процесі здійснення реального інвестування. Перш за все, рівень вартості капіталу конкретного підприємства виступає як дисконтна ставка, за якою сума чистого грошового потоку зводиться до теперішньої вартості у процесі оцінки ефективності окремих реальних проектів. Крім того, він служить базою порівняння внутрішньої ставки дохідності з інвестиційного проекту — якщо вона є нижчою, ніж показник вартості капіталу підприємства, такий інвестиційний проект має бути відхиленим. 3. Вартість капіталу підприємства служить базовим показником формування ефективності фінансового інвестування. Так як критерій цієї ефективності встановлюється самим підприємством, то при окремих фінансових інструментах базою порівняння є показник вартості капіталу. Цей показник дозволяє оцінити не тільки реальну ринкову вартість або дохідність окремих інструментів фінансового інвестування, але й сформувати найбільш ефективні напрями і види цього інвестування на попередній стадії формування інвестиційного портфеля. І, звичайно, цей показник служить мірою оцінки прибутковості сформованого інвестиційного портфеля в цілому. 4. Показник вартості капіталу підприємства виступає критерієм прийняття управлінських рішень відносно використання оренди (лізингу) або придбання у власність виробничих основних засобів. Якщо вартість використання (обслуговування) фінансового лізингу перевищує вартість капіталу підприємства — застосування цього напряму формування виробничих основних засобів для підприємства невигідне. 5. Показник вартості капіталу в розрізі окремих його елементів використовується у процесі управління структурою цього капіталу на основі механізму фінансового леверіджу. Мистецтво використання фінансового леверіджу полягає у формуванні його найвищого диференціалу, однією із складових якого є вартість позиченого капіталу. Мінімізація цієї складової забезпечується у процесі оцінки вартості капіталу, залученого із різних позичкових джерел, і формуванні відповідної структури джерел його використання підприємством. 6. Рівень вартості капіталу підприємства є важливим показником рівня ринкової вартості підприємства. Зниження рівня вартості капіталу призводить до відповідного зростання ринкової вартості підприємства і навпаки. Особливо оперативно ця залежність реально відображається на діяльності акціонерних компаній відкритого типу, ціна на акції яких підвищується або знижується при зниженні або збільшенні вартості їх капіталу. Відповідно до цього, управління вартістю капіталу є одним із самостійних напрямків підвищення ринкової вартості підприємства. 7. Показник вартості капіталу є критерієм оцінки і формування відповідного типу політики фінансування підприємством своїх активів (у першу чергу — оборотних). Виходячи з реальної вартості використовуваного капіталу та оцінки майбутньої її зміни, підприємство формує агресивний, компромісний або консервативний тип політики фінансування активів. |

1.2 Формування і використання капіталу на різних стадіях життєвого циклу.

1.2.1Особливості оцінки вартості капіталу вітчизняних підприємств.

На кожній стадії життєвого циклу у підприємства виникають конкретні потреби, як фінансового, так і нефінансового характеру. Багато з них залишаються постійними протягом всього життєвого циклу підприємства, але зміни кон'юнктури призводять до модифікації більшості з них, відповідно змінюються і способи вирішення фінансових та нефінансових проблем. Одним із завдань цієї роботи є розгляд фінансових питань, які найбільше хвилюють менеджерів протягом всього шляху розвитку підприємства. Стан ефективно функціонуючого підприємства не виникає саме по собі, а, виникнувши, не може існувати вічно. Це зумовлено постійною зміною зовнішнього і внутрішнього середовища фірми. Підприємство як фінансово-економічний механізм має певний життєвий цикл, оскільки будь-яка система має граничними можливостями, що обмежують її подальше існування в первісному вигляді, певним періодом часу. Тривалість життєвого циклу підприємства для різних країн і галузей буде різною, тим не менш, характер кривої для всіх підприємств однаковий. Крива життєвого циклу складається з окремих ділянок, кожен з яких описує залежність підприємства від зовнішніх і внутрішніх умов, що виникають у той чи інший відрізок часу. Завданням керівництва підприємства є визначення моменту проведення комплексу заходів щодо збільшення ефективності його діяльності з урахуванням організаційно-економічних особливостей етапу життєвого циклу. На всіх стадіях життєвого циклу підприємства важлива ефективність його діяльності. У сучасній економічній літературі є чимало різних методик оцінки ефективності. Їх аналіз може сприяти відбору оптимальної кількості показників, які найбільш точно будуть відображати ефективність діяльності підприємства. Загальна ефективність представлена сукупністю показників, що характеризують оцінку діяльності підприємств на певному етапі. [5] Для кожного етапу характерний певний набір фінансово-економічних показників, які дозволяють визначити ефективність функціонування. Таблиця1.1Основні показники ефективності в залежності від стадії життєвого циклу

|

Показники |

Платоспроможності і ліквідності |

Фінансової стійкості |

Рентабельності та ділової активності |

Ринковій активності |

Ризикованості |

|

Етапи життєвого циклу | |||||

|

Зародження |

+ |

+ |

|

|

+ |

|

Зростання |

|

|

+ |

+ |

|

|

Зрілість |

|

|

+ |

+ |

|

|

Спад |

+ |

+ |

+ |

|

+ |

Використання джерел, які формують капітал підприємства, пов’язано з певними витратами: акціонерам слід виплачувати дивіденди, банкам та іншим кредиторам – відсотки. Загальна сума коштів, яку підприємство повинно сплатити за користування відповідним обсягом фінансових ресурсів, у відсотках до цього обсягу, називається вартістю капіталу. В ідеалі передбачається, що поточні активи фінансуються за рахунок короткострокових, а активи з тривалим терміном користування за рахунок довгострокових джерел коштів. Завдяки цьому оптимізується загальна сума витрат по залученню коштів. Будь-яке підприємство фінансується одночасно за рахунок кількох джерел. Оскільки вартість кожного джерела фінансування різна, загальна вартість капіталу підприємства визначається за формулою середньоарифметичної зваженої. Показник вартості капіталу вираховується у відсотках і, як правило, за річними даними [1, с. 191]. Вагомість та значення показника “вартість капіталу” підприємства у фінансовому менеджменті полягає в наступному:

вартість власного капіталу являє собою віддачу на вкладені інвестором в діяльність підприємства ресурси і може бути використана для визначення ринкової оцінки власного капіталу та прогнозування можливої зміни цін на акції залежно від змін очікуваних значень прибутку та дивідендів;

вартість позикового капіталу пов’язана зі сплачуваними відсотками, тому дає можливість обрати кращий (найдешевший) варіант залучення капіталу;

вартість капіталу є одним з ключових факторів при аналізі інвестиційних проектів;

вартість капіталу в розрізі його окремих елементів використовується в управлінні структурою капіталу підприємства;

вартість капіталу є критерієм оцінки та формування відповідного типу політики фінансування підприємств своїх активів (в першу чергу – оборотних) тощо [2].

Таблиця1.2Найпоширеніші показники оцінки фінансового стану підприємства

|

№ |

Показник |

Методологія розрахунку |

Економічний зміст показника |

Норматив-не значення |

|

Показники оцінки майнового стану | ||||

|

1. |

Сума наявних коштів |

Підсумок балансу |

Узагальнена вартісна оцінка активів (майнового потенціалу) підприємства |

зростання |

|

2. |

Питома вага активної частини основних засобів |

Частка вартості активної частини основних засобів у первинній їх вартості |

Питома вага активної частини основних засобів |

зростання |

|

3. |

Коефіцієнт зносу |

Відношення суми зносу до первинної вартості основних засобів |

Характеризує частку зношених основних засобів у загальній їх вартості |

зменшення |

|

4. |

Коефіцієнт придатності |

Відношення залишкової вартості основних засобів до їх первинної вартості |

Характеризує частку вартості основних засобів, що залишились до списання у наступних періодах |

збільшення |

|

5. |

Коефіцієнт оновлення |

Відношення вартості основних засобів, що надійшли за період, до їх вартості на кінець періоду |

Відображає частину нових основних засобів у їх загальній вартості на кінець періоду |

збільшення |

|

Показники оцінки ліквідності і платоспроможності | ||||

|

1. |

Величина власних оборотних коштів |

Перевищення величини короткострокових активів над поточними зобов’язаннями підприємства |

Характеризує ту частину власного капіталу, яка є джерелом покриття поточних активів підприємства |

> 0, збільшення |

|

2. |

Коефіцієнт абсолютної ліквідності |

Відношення величини грошових коштів до короткострокових пасивів |

Показує, яку частину поточної заборгованості може покрити підприємство за рахунок наявних грошових коштів |

> 0.2 |

|

|

|

|

|

|

|

|

|

|

|

|

|

3. |

Коефіцієнт швидкої (проміжної) ліквідності |

Різниця між оборотними активами і запасами, віднесена до короткострокових пасивів |

Показує, яку частину поточної заборгованості може покрити підприємство за рахунок найліквідніших поточних активів |

> 1

|

|

4. |

Коефіцієнт поточної (загальної) ліквідності (покриття) |

Відношення оборотних активів до короткострокових пасивів |

Дає загальну оцінку ліквідності, показуючи, в якій мірі поточні зобов’язання забезпечуються матеріальними оборотними коштами |

> 2 |

|

№ |

Показник |

Методологія розрахунку |

Економічний зміст показника |

Нормативне значення |

|

5. |

Коефіцієнт маневреності власних оборотних коштів |

Сума грошових коштів і поточних фінансових інвестицій, віднесена до величини власних оборотних коштів |

Показує ту частину власних оборотних коштів, що знаходяться у формі грошових коштів і поточних фінансових інвестицій |

збільшення |

|

6. |

Частка власних оборотних коштів у покритті запасів |

Величина власних оборотних коштів, віднесена до запасів |

Характеризує ту частину вартості запасів, що покривається власними оборотними коштами |

> 0.5 |

|

Показники, що характеризують структуру капіталу та фінансову незалежність | ||||

|

1. |

Коефіцієнт концентрації власного капіталу |

Власний капітал, віднесений до валюти балансу |

Характеризує частку власників підприємства в загальній сумі коштів, що авансовані в його діяльність |

> 0.5 |

|

2. |

Коефіцієнт концентрації позикового капіталу |

Позиковий капітал, віднесений до валюти балансу |

Показує частку обігових коштів у фінансуванні підприємства |

< 0,5 |

|

3. |

Коефіцієнт фінансової стабільності |

Співвідношення власного і позикового капіталу |

Показує частку власного капіталу у позиковому |

> 1 |

|

4. |

Коефіцієнт заборгованості |

Співвідношення позикового і власного капіталу |

Показує, скільки грошових одиниць залучених коштів приходиться на одну одиницю власних коштів підприємства |

< 1 |

|

5. |

Коефіцієнт маневреності власного капіталу |

Відношення власних оборотних коштів до власного капіталу |

Показує, яка частина власного капіталу використовується при фінансуванні поточної діяльності, а яка частина капіталізована |

- |

|

Показники ділової активності підприємства | ||||

|

1. |

Коефіцієнт оборотності активів |

Відношення виручки від реалізації до середнього підсумку балансу |

Характеризує інтенсивність використання коштів підприємства |

збільшення |

|

2. |

Коефіцієнт оборотності дебіторської заборгованості |

Відношення виручки від реалізації до середньої величини дебіторської заборгованості |

Показує, скільки разів на рік обертаються кошти, вкладені в розрахунки |

збільшення |

|

3. |

Коефіцієнт оборотності кредиторської заборгованості |

Виручка від реалізації, віднесена до середньої кредиторської заборгованості |

Відображає, скільки підприємству потрібно оборотів для сплати виставлених рахунків |

збільшення |

|

№ |

Показник |

Методологія розрахунку |

Економічний зміст показника |

Нормативне значення |

|

4. |

Коефіцієнт оборотності матеріально-виробничих запасів |

Віднесення собівартості реалізованої продукції до середніх виробничих запасів |

Показує, як часто обертаються запаси для забезпечення поточного обсягу продажу |

збільшення |

|

5. |

Коефіцієнт оборотності основних засобів |

Чистий дохід, поділений на середню вартість основних фондів |

Показує ефективність використання основних фондів підприємства |

збільшення |

|

6. |

Коефіцієнт оборотності засобів |

Чистий дохід, поділений на середню вартість оборотних активів |

Показує ефективність використання оборотних фондів підприємства |

збільшення |

|

7. |

Коефіцієнт оборотності власного капіталу |

Відношення обсягу реалізованої продукції до середньої величини власного капіталу |

Відображає обсяг реалізованої продукції, що припадає на одиницю власного капіталу |

_ |

|

8. |

Тривалість обороту в днях |

Відношення кількості календарних днів звітного періоду до коефіцієнта оборотності |

Показує швидкість обороту в днях активів або їх окремих елементів |

зменшення |

|

Показники прибутковості підприємства | ||||

|

1. |

Коефіцієнт рентабельності активів |

Відношення чистого прибутку до середньої величини активів |

Відображає величину прибутку на кожну одиницю вкладених коштів |

збільшення |

|

2. |

Коефіцієнти рентабельності реалізації |

Відношення чистого (валового) прибутку до виручки від реалізації продукції |

Відображає, скільки чистого (валового) прибутку міститься в грошовій одиниці реалізованої продукції |

збільшення |

|

3. |

Коефіцієнт рентабельності основної діяльності |

Відношення валового прибутку до собівартості реалізованої продукції |

Показує співвідношення валового прибутку і витрат на виробництво продукції |

збільшення |

|

4. |

Коефіцієнт рентабельності власного капіталу |

Відношення чистого прибутку до середньої величини власного капіталу |

Характеризує ефективність використання власного капіталу |

збільшення |

|

5. |

Період окупності власного капіталу |

Показник, обернений до попереднього |

Показує, через скільки років авансований капітал повернеться власникам |

|

Вартість

власного капіталу у фінансовому

менеджменті як правило розглядається

з погляду упущеної вигоди. Акціонери,

надаючи капітал, втрачають інші можливості

отримання доходу від вкладення існуючих

у них коштів. Відповідно компенсацією

або платою за понесену упущену вигоду

акціонеру виступають майбутні доходи

у вигляді дивідендів та зростання

вартості

Рис.1.2Система

факторів що впливають на вартість

підприємства

Рис.1.2Система

факторів що впливають на вартість

підприємства

З

погляду управління вартістю важливо

побудувати всю систему факторів ,

впливаючи на які можна добиватися

зростання вартості. Система представляє

сукупність показників діяльності

підприємства, окремих його підрозділів

і відділів. Показники деталізують для

кожного рівня управління, що призводить

до того, що вища ланка керівництва часто

контролює фінансові показники, тоді як

нижні ланки менеджменту відповідають

за кількісні і якісні результати роботи

Вартість капіталу являє собою ціну, яку

підприємство платить за його залучення

із різних джерел.

Концепція такої

оцінки виходить з того, що капітал як

один із важливих факторів виробництва

має, як і інші його фактори, певну

вартість, що формує рівень операційних

та інвестиційних витрат підприємства.

При цьому вона не зводиться тільки до

визначення ціни залучення капіталу, а

визначає цілий ряд напрямів господарської

діяльності підприємства в цілому.

Розглянемо

основні сфери використання показника

вартості капіталу в діяльності

підприємства:

1. Вартість капіталу підприємства

служить мірою прибутковості операційної

діяльності. Так як вартість капіталу

характеризує частину прибутку, який

повинен бути сплачений за використання

сформованого або залученого нового

капіталу для забезпечення випуску і

реалізації продукції, цей показник

виступає мінімальною нормою формування

операційного прибутку підприємства,

нижньою межею при плануванні його

розмірів.

2. Показник вартості

капіталу використовується як критеріальний

у процесі здійснення реального

інвестування. Перш за все, рівень вартості

капіталу конкретного підприємства

виступає як дисконтна ставка, за якою

сума чистого грошового потоку зводиться

до теперішньої вартості у процесі оцінки

ефективності окремих реальних проектів,що

використовуються .

3. Вартість капіталу підприємства

служить базовим показником формування

ефективності фінансового інвестування

на визначеному підпріємстві.

Так

як критерій цієї ефективності

встановлюється самим підприємством,

то при окремих фінансових інструментах

базою порівняння є показник вартості

капіталу. Цей показник дозволяє оцінити

не тільки реальну ринкову вартість або

дохідність окремих інструментів

фінансового інвестування, але й сформувати

найбільш ефективні напрями і види цього

інвестування на попередній стадії

формування інвестиційного портфеля

підприємства.

4. Показник вартості капіталу

підприємства виступає критерієм

прийняття управлінських рішень відносно

використання оренди (лізингу) або

придбання у власність виробничих

основних засобів. Якщо вартість

використання (обслуговування) фінансового

лізингу перевищує вартість капіталу

підприємства — застосування цього

напряму формування виробничих основних

засобів для підприємства невигідне.

5. Рівень вартості капіталу підприємства

є важливим показником рівня ринкової

вартості підприємства. Зниження

рівня вартості капіталу призводить до

відповідного зростання ринкової вартості

підприємства і навпаки. Особливо

оперативно ця залежність реально

відображається на діяльності акціонерних

компаній відкритого типу, ціна на акції

яких підвищується або знижується при

зниженні або збільшенні вартості їх

капіталу. Відповідно до цього, управління

вартістю капіталу є одним із самостійних

напрямків підвищення ринкової вартості

підприємства.

Дохідний підхід .Оцінка вартості

підприємства з використанням дохідного

підходу ґрунтується на визначенні

теперішньої вартості очікуваних вигід

(доходів, грошових потоків) від володіння

корпоративними правами підприємства.

В

основі підходу лежить теза, що метою

вкладання капіталу інвестором у купівлю

підприємства передусім є отримання

стабільних доходів. У рамках цього

підходу виокремлюють два основні

методи.

Метод капіталізації доходів.Цей

метод досить часто застосовується з

метою перевірки достовірності оцінки,

проведеної за методом DCF. Капіталізація

передбачає трансформацію доходів у

вартість. Для визначення вартості

підприємства цим методом характерний

для підприємства рівень доходів

переводиться у вартість шляхом його

ділення на ставку капіталізації.

Метод доцільно використовувати для

оцінки вартості підприємств зі стабільними

доходами чи стабільними темпами їх

зміни. У разі стабільних доходів, для

оцінки рекомендується використовувати

формулу так званої довічноїренти:

![]() ,

(1.1)

де

ВПк — вартість підприємства за методом

капіталізації доходу; П — очікувані

доходи підприємства, які підлягають

капіталізації; Квк — ставка капіталізації

(дорівнює ставці вартості власного

капіталу) [15, с. 109].

У контексті

капіталізації доходів під поняттям

«доходи»

розуміють грошові доходи, які можуть

отримати власники, що планують інвестувати

кошти в підприємство. Залежно від цілей

оцінки за доходи для розрахунків можуть

братися такі показники: прибуток до

оподаткування, чистий прибуток (після

оподаткування) або FCF.

Ставка

капіталізації

— дільник (як правило, у формі процента),

який використовується для переведення

доходу у вартість. Природа і методика

визначення ставки капіталізації в

цілому є тією самою, що й ставки

дисконтування. Однак для цілей

капіталізації, як правило, береться

ставка дисконту в частині вартості

залучення власного капіталу: очікувана

інвесторами ставка дохідності за

вкладеннями у корпоративні права

підприємства. Таким чином, для одного

й того ж підприємства ставки капіталізації

та дисконтування можуть бути

різними.Аналогічно до DCF методом

капіталізації доходів передбачено

використання брутто- та нетто-підходів.

За нетто-підходу

вартість підприємства визначається як

відношення чистого прибутку до ставки

капіталізації. За брутто-підходу

вартість підприємства встановлюється

як різниця частки від ділення прибутку

до сплати процентів на середньозважену

вартість капіталу та суми позичкового

капіталу.За використання методу DCF

прогнозне зростання вартості знаходить

свій вираз у зростанні майбутніх грошових

потоків. На відміну від цього в методі

капіталізації доходів очікуване

зростання доходів відображається в

поправці до ставки капіталізації. У

разі, якщо передбачаються стабільні

темпи приросту (g)

доходів підприємства, то суму капіталізації

рекомендується розраховувати за

формулою:

,

(1.1)

де

ВПк — вартість підприємства за методом

капіталізації доходу; П — очікувані

доходи підприємства, які підлягають

капіталізації; Квк — ставка капіталізації

(дорівнює ставці вартості власного

капіталу) [15, с. 109].

У контексті

капіталізації доходів під поняттям

«доходи»

розуміють грошові доходи, які можуть

отримати власники, що планують інвестувати

кошти в підприємство. Залежно від цілей

оцінки за доходи для розрахунків можуть

братися такі показники: прибуток до

оподаткування, чистий прибуток (після

оподаткування) або FCF.

Ставка

капіталізації

— дільник (як правило, у формі процента),

який використовується для переведення

доходу у вартість. Природа і методика

визначення ставки капіталізації в

цілому є тією самою, що й ставки

дисконтування. Однак для цілей

капіталізації, як правило, береться

ставка дисконту в частині вартості

залучення власного капіталу: очікувана

інвесторами ставка дохідності за

вкладеннями у корпоративні права

підприємства. Таким чином, для одного

й того ж підприємства ставки капіталізації

та дисконтування можуть бути

різними.Аналогічно до DCF методом

капіталізації доходів передбачено

використання брутто- та нетто-підходів.

За нетто-підходу

вартість підприємства визначається як

відношення чистого прибутку до ставки

капіталізації. За брутто-підходу

вартість підприємства встановлюється

як різниця частки від ділення прибутку

до сплати процентів на середньозважену

вартість капіталу та суми позичкового

капіталу.За використання методу DCF

прогнозне зростання вартості знаходить

свій вираз у зростанні майбутніх грошових

потоків. На відміну від цього в методі

капіталізації доходів очікуване

зростання доходів відображається в

поправці до ставки капіталізації. У

разі, якщо передбачаються стабільні

темпи приросту (g)

доходів підприємства, то суму капіталізації

рекомендується розраховувати за

формулою:

![]() .

(1.2)

У разі використання методу

капіталізації доходів залишкова

(ліквідаційна) вартість підприємства

не враховується. Вважається, що в

нескінченому періоді чи через значну

кількість років ця вартість повністю

списується і фактично дорівнює нулю

.При

застосуванні методів DCF

та капіталізації доходів у звіті про

експертну оцінку вартості підприємства,

окрім стандартних характеристик

підприємства, слід відобразити такі

позиції:

.

(1.2)

У разі використання методу

капіталізації доходів залишкова

(ліквідаційна) вартість підприємства

не враховується. Вважається, що в

нескінченому періоді чи через значну

кількість років ця вартість повністю

списується і фактично дорівнює нулю

.При

застосуванні методів DCF

та капіталізації доходів у звіті про

експертну оцінку вартості підприємства,

окрім стандартних характеристик

підприємства, слід відобразити такі

позиції:

короткий опис застосовуваної методики;

обґрунтування прогнозного періоду;

обґрунтування величини залишкової вартості підприємства;

прогнозні розрахунки майбутніх доходів (відповідно FCF);

обґрунтування коефіцієнта дисконтування (ставки капіталізації).

Оцінювач при складанні будь-яких прогнозів прибутку, чистих грошових потоків тощо, а також у процесі інтерпретації (узгодження) результатів повинен дотримуватися принципу розумної обережності оцінок. Майновий (витратний) підхід.Згідно з майновим підходом вартість підприємства розраховується як сума вартостей усіх активів (основних засобів, запасів, вимог, нематеріальних активів тощо), що складають цілісний майновий комплекс, за мінусом зобов’язань. Основним джерелом інформації за даного підходу є баланс підприємства .Оцінка вартості підприємства на базі активів заснована на так званому принципі субституції, згідно з яким вартість активу не повинна перевищувати ціни заміщення всіх його складових. У рамках цього підходу розрізняють такі основні методи:

оцінка за відновною вартістю активів (витратний підхід);

метод розрахунку чистих активів;

розрахунок ліквідаційної вартості.

Зупинимося

детальніше на характеристиці витратного

підходу. В його основу покладено принципи

корисності і заміщення. Він ґрунтується

на тезі, що потенційний покупець не

заплатить за об’єкт більшу ціну, ніж

його можливі сукупні витрати на

відновлення об’єкта в поточному стані

та в діючих цінах, що забезпечуватиме

його власникові подібну корисність. У

рамках витратного підходу основним

методом оцінки вважається метод

відтворення (оцінка

за відновною вартістю активів).

Відновна вартість розраховується з

використанням інформації про вартість

відтворення майна в існуючому вигляді

в ринкових цінах на момент оцінки. Метод

базується на показниках первісної

вартості активів, величини їх зносу та

індексації [18].

Первісна

вартість активів

— це вартість окремих об’єктів активів,

за якою вони були зараховані на баланс

підприємства; включає суму витрат,

пов’язаних з виготовленням, придбанням,

доставкою, спорудженням, встановленням,

страхуванням під час транспортування,

державною реєстрацією, реконструкцією,

модернізацією та іншим поліпшенням

активів.

^

Відновна

вартість

— це вартість відтворення об’єкта

оцінки на дату оцінки. Вона визначається

шляхом множення первісної вартості

активів на коефіцієнт індексації.

Враховуючи те, що з часом активи поступово

втрачають споживчу вартість, на їх

оцінку суттєво впливає рівень фізичного

та морального зносу. У разі індексації

первісної вартості активів відбувається

також індексація величини зносу. Реальна

вартість матеріальних і нематеріальних

активів характеризується їх залишковою

вартістю, що визначається як різниця

між їх відновною (первісною) вартістю

та проіндексованою сумою зносу. Вартість

підприємства дорівнюватиме різниці

між реальною вартістю його активів та

ринковою ціною зобов’язань

[19].

Метод оцінки за відновною вартістю

досить часто використовується в ході

оцінки майна під час приватизації

державних підприємств. Підкреслимо, що

використання даного методу є виправданим,

якщо балансова та ринкова вартість

активів істотно не відрізняються між

собою.До основних недоліків методу слід

віднести те, що на практиці балансова

вартість активів майже ніколи не

відповідає їх ринковій вартості.

Достовірність оцінки підвищується,

якщо отриману вартість скоригувати на

приховані прибутки чи збитки

підприємства.При оцінці вартості

підприємства за цим підходом визначальним

є те, що дана вартість не дорівнює

арифметичній сумі вартостей окремих

майнових об’єктів підприємства. Цю

вартість слід скоригувати на вартість

гудвілу. Гудвіл

— вартість фірми, її ділової репутації,

нематеріальний актив, вартість якого

визначається як різниця між балансовою

вартістю активів підприємства та його

ринковою вартістю, що виникає внаслідок

кращих управлінських якостей, домінуючої

позиції на ринку, нових технологій

тощо.З метою врахування вартості гудвілу

в процесі оцінки вартості підприємства

на практиці рекомендується застосовувати

комбінацію методу оцінки активів та

методу капіталізації доходів

![]() (1.3)

де

ВПс — вартість підприємства, розрахована

за методом середньої оцінки; ВПа —

вартість підприємства, розрахована на

базі оцінки активів.

Слід зауважити,

що, на думку багатьох фахівців, використання

методу середньої оцінки для оцінки

вартості підприємства його покупцями

є недоцільним. Особливо це стосується

випадків, коли вартість підприємства,

розрахована методом капіталізації

доходів, суттєво відрізняється від

показника вартості, розрахованого на

основі майнового підходу. Досить часто

саме в розбіжностях між оцінними

значеннями вартості підприємства

Ринковий підхід передбачає розрахунок

вартості підприємства на основі

результатів його зіставлення з іншими

бізнес-аналогами. Головним тут є

наявність прийнятної бази для порівняння

та підприємств-аналогів. Подібний бізнес

повинен вестися в тій же галузі, що і

об’єкт оцінки, або в галузі, що є чутливою

до тих самих економічних чинників. Для

з’ясування цього питання слід провести

порівняльний аналіз кількісних та

якісних подібностей та відмінностей

між аналогічними підприємствами та

об’єктом оцінки. В рамках ринкового

підходу найуживанішими методами

вважаються методи:

(1.3)

де

ВПс — вартість підприємства, розрахована

за методом середньої оцінки; ВПа —

вартість підприємства, розрахована на

базі оцінки активів.

Слід зауважити,

що, на думку багатьох фахівців, використання

методу середньої оцінки для оцінки

вартості підприємства його покупцями

є недоцільним. Особливо це стосується

випадків, коли вартість підприємства,

розрахована методом капіталізації

доходів, суттєво відрізняється від

показника вартості, розрахованого на

основі майнового підходу. Досить часто

саме в розбіжностях між оцінними

значеннями вартості підприємства

Ринковий підхід передбачає розрахунок

вартості підприємства на основі

результатів його зіставлення з іншими

бізнес-аналогами. Головним тут є

наявність прийнятної бази для порівняння

та підприємств-аналогів. Подібний бізнес

повинен вестися в тій же галузі, що і

об’єкт оцінки, або в галузі, що є чутливою

до тих самих економічних чинників. Для

з’ясування цього питання слід провести

порівняльний аналіз кількісних та

якісних подібностей та відмінностей

між аналогічними підприємствами та

об’єктом оцінки. В рамках ринкового

підходу найуживанішими методами

вважаються методи:

зіставлення мультиплікаторів;

порівняння продажів (транзакцій).

Основними джерелами інформації при застосуванні цього підходу є фондові біржі та позабіржові торговельні системи, на яких мають обіг права власності на подібний бізнес, дані фінансової звітності підприємств-аналогів, а також інформація про попередні транзакції з корпоративними правами на той бізнес, який оцінюється.Найкращим інструментом оцінки корпоративних прав, а отже, і вартості підприємства, є ефективний ринок капіталів, оскільки він у цілому володіє інформацією, яка відсутня в окремих учасників ринку. Саме тому в країнах з розвинутою ринковою економікою під час оцінки вартості підприємств за ринковим підходом як базу для порівняння досить часто використовують інформацію про ринковий (біржовий) курс корпоративнихправ. Метод зіставлення мультиплікаторів дає змогу оцінити вартість підприємств на основі зіставлення значень окремих показників аналогічних підприємств. Метод ґрунтується на тезі про рівність окремих мультиплікаторів, розрахованих для підприємств-аналогів.Як мультиплікатори здебільшого використовують такі показники:

відношення ціни (корпоративних прав чи підприємства) до чистої виручки від реалізації;

відношення ціни до чистого прибутку;

відношення ринкового курсу корпоративних прав до балансового.

Принциповим є використання повністю ідентичних методик розрахунку значень мультиплікаторів на оцінюваному підприємстві та об’єкті порівняння. При оцінці одного підприємства можуть бути використані кілька мультиплікаторів. Вартість підприємства при цьому обчислюється як середньоарифметична вартість, розрахована за кожним мультиплікатором. Метод порівняння продажів (транзакцій) базується на оцінці вартості підприємства, виходячи з ціни продажу аналогічних об’єктів. Він передбачає, що суб’єкти ринку здійснюють операції купівлі-продажу майна за цінами, які були встановлені при купівлі-продажу аналогічних об’єктів. Оскільки абсолютних аналогів практично не існує, ціни продажу порівнюваних підприємств коригуються на спеціально обчислені поправочні коефіцієнти, які характеризують рівень відмінності об’єкта оцінки та його аналогу. З метою забезпечення об’єктивності оцінки знайдена в рамках ринкового підходу порівняльна вартість коригується на відповідні поправки, що характеризують ризиковість об’єкта оцінки, відмінності в правах власності на нього, рівень мобільності корпоративних прав тощо [22]. До переваг методів порівняння та зіставлення мультиплікаторів слід віднести те, що вони дають можливість одержати реальну ринкову вартість оцінюваного майна. Недоліки методів оцінки за ринковим підходом зумовлені тим, що вони не враховують вартість потенційних прибутків, які можна отримати, експлуатуючи об’єкт оцінки. Саме тому в деяких випадках результати оцінки підприємства за згаданими методами доцільно зіставляти з вартістю підприємства, розрахованою за методом капіталізованої вартості чи дисконтування грошових потоків.Проблематика використання методів оцінки в рамках ринкового підходу зумовлена тим, що в Україні реальні ціни купівлі-продажу підприємств в офіційній статистиці відображаються досить рідко, а фондовий ринок не досить розвинутий.

1.2.2 Вибір методики оцінки вартості капіталу підприємства будівельного комплексу.

Проблемами оцінки вартості капіталу підприємств будівельного сектору вивчають вчені такі як Дж. Акерлоф, А. Аткінсон, Т Коупленд, Дж. Фрідман, Н. Ордуєй, Раппапорт, Г. Харрісон, а також росіяни І. Балабанов, С. Валдайцева та інші. Вітчизняними науковцями не проводилося повноцінного дослідження у цій сфері, але окремі напрацювання мають Д. Леонова, О. Мендрул, О.Терещенко, Б. Семененко і С. Стецько. Питання управління капіталом підприємств і оцінки їх вартості епізодично розглядалося в працях С. Осадця. О. Гаманкової, О. Мурашко, А. Супруна, хоча цілісних робіт в даному напрямку поки що немає.Усе наведене вище обумовлює актуальність і важливість предмету дослідження.

Вартість є основоположним поняттям ринкової економіки, на ній базуються прогноз перспектив розвитку і розробка бізнес-плану, оцінка доцільності інвестицій, угоди з купівлі-продажу пакетів акцій, оцінка ділової активності тощо В основі рішень інвесторів щодо купівлі компанії лежить її ринкова вартість. Таким чином, оцінка ринкової вартості компанії стала серйозною проблемою, яка ще потребує свого теоретичного і практичного вирішення. Особлива увага даній проблемі буде приділятися в посткризовий період. Відсутність розвиненого фондового ринку призводить до того, що акції більшості українських компаній не можуть виступати мірилом оцінки капіталізації компанії і її вартості як інвестиційного об’єкту. Важко розробити успішну стратегію і правильно виміряти результати роботи компанії, коли ринкового курсу акцій не існує і неможливо оцінити капіталізацію

Підходи до оцінки вартості капіталу, що пропонуються західними економістами, не можуть бути повною мірою використані в українських умовах. Причина цьому це нерозвиненість і непрозорість фінансового ринку, низький рівень його інформативності. По суті, у розпорядженні вітчизняних компаній немає адаптованих методик оцінки вартості, та й вибір методу оцінки вартості капіталу компанії повинен ґрунтуватися на цілях її проведення і визначатися суб’єктом, заінтересованим у її здійсненні.

Таке групування цілей показує, наскільки різними вони можуть бути, що і зумовлює необхідність вибору адекватного методу оцінки вартості капіталу підприємств. Але при цьому цілі оцінки визначають види вартості, а це вже напрями подальших наукових досліджень.

Безумовно оцінка вартості капіталу і оцінка бізнесу матимуть свою специфіку, яка витікає зі специфіки діяльності.Оцінка капіталу компанії може проводитися у площині:

оцінка самої компанії,як бізнесу;

оцінка вартості капіталу,як ресурсу для збільшення добробуту власників.

Якщо систематизувати досліджені джерела,щодо оцінки вартості компанії, як бізнесу, то можна виділити наступні методи.

Ринковий підхід припускає використання тих чи інших даних фінансових ринків за деякий період. Ринкова вартість за підходом фондової біржі – сумарна вартість усіх акцій компанії.

Ринковий підхід, згідно з яким вартість компанії визначається на основі ринкової вартості її акцій, є не досить прийнятним в Україні. Оскільки вітчизняний фондовий ринок є недостатньо розвинений, а дійсний розмір угод з купівлі-продажу компанії є закритою інформацією або ж не відображає реальну величину цих угод.

Порівняльний підхід полягає в зіставленні конкретної угоди з попередніми аналогічними угодами на ринку. Залежно від наявності та доступності інформації, характеристик об’єкта оцінки, умов майбутньої угоди в межах цього підходу використовуються такі методи: компанії-аналога; угод; галузевих коефіцієнтів; попередніх угод з об’єктом оцінки.

Наступним методом оцінки вартості компанії є балансовий метод. Балансова вартість – вартість капіталу акціонерів у страховій компанії, яка оцінена відповідно чинного законодавства даної країни. Формула балансової вартості має такий вигляд:

Балансова вартість = Вартість активів – Вартість зобов’язань (1.4)

Підхід на основі використання дохідного методу передбачає розгляд майбутніх доходів і витрат, дисконтованих на дату оцінки. Застосування цього підходу дає змогу оцінити дійсну платоспроможність компанії з урахуванням ринкової вартості основних фондів, бренду тощо.

Значною проблемою є визначення вартості капіталу як ресурсу для збільшення добробуту його власників.

В цьому сенсі оцінка вартості капіталу страховика може базуватися на:

оцінці вартості окремих елементів власного капіталу;

- оцінці вартості окремих елементів залученого капіталу компанії;

- оцінці середньозваженої вартості капіталу.

Вартість кожного елемента капіталу різна і формується під впливом різних факторів, а загальна вартість капіталу компанії представляє собою середнє значення одноелементних вартостей капіталу, зважених пропорційно кожному виду капіталу, що використовується. Для розрахунку застосовується формула середньозваженої вартості капіталу (СЗВК):

СЗВК = Квк * (ВК/К) + (1 – Р) * Кпк (ПК/К) (1.5)

де Квк – очікувана ставка вартості власного капіталу;

Кпк – очікувана ставка вартості залученого і позиченого капіталу;

К – сукупний капітал;

ВК – власний капітал;

ПК – сума залученого і позиченого капіталу;

Р – ставка податку на прибуток.

Метод СЗВК передбачає дисконтування очікуваних грошових потоків після сплати податків за ставкою, що відображає сукупний дохід, що вимагається інвесторами – за середньозваженою вартістю капіталу.

Метод СЗВК у світі корпоративних фінансів є найпопулярнішим методом оцінки компанії, що частково фінансується за рахунок боргових зобов’язань. Загальна процедура оцінки компанії з використанням даного методу зображена на рис. 1.3

Розраховуються

грошові потоки до сплати податків і

відсотків на весь передбачувальний

період

Віднімається

передбачувальна сума податків,

розрахована на основі грошових потоків

до сплати відсотків (податки без

леверіджа)

Розраховується

підсумковий вільний грошовий потік

за рік і кінцева вартість

Після

віднімання податків без леверіджа

проводиться дисконтування річного

грошового потоку і кінцевої вартості

з використанням значення СЗВК у якості

ставки дисконту, у результаті чого

отримується значення вартості компанії

Віднімаються

боргові зобов’язання за їх ринковою

вартістю

Результат:

вартість акціонерного капіталу

Робиться

пропозиція про цільову структуру

капіталу на передбачувальний період

і про кінцеву вартість

Розраховується

вартість боргових зобов’язань

акціонерного капіталу з урахуванням

передбачу вальної структури капіталу

Розраховується

СЗВК

Рис.1.3 Процедура оцінки компанії з використанням методу СЗВК

Даний спосіб є одним із найпростіших і використовується для оцінки вартості капіталу підприємств.

Оцінна вартість капіталу компанії, як правило, включає економічну вартість і вартість майбутнього бізнесу, а також припускає широке визначення ризику. Як правило, для всіх ризиків, що піддаються кількісній оцінці, розрахунок необхідного капіталу визначає необхідний резерв на випадок несприятливих подій.

Показники оцінки вартості капіталу пов’язаних з ефективністю діяльності. Зміст оцінки полягає в тому, що компанія в своїй діяльності використовує капітал, який є платним ресурсом. Отже, використання капіталу повинне забезпечувати його приріст. Тільки так може формуватися додана вартість.

Серед ключових показників, пов'язаних зі стабільністю капіталу, можна назвати показник доданої економічної вартості (далі EVA), що вимірює ефективність діяльності компанії, на основі концепції економічної доданої вартості. Показник EVA оцінює короткостроковий результат діяльності компанії і є різницею між операційним прибутком компанії та вартістю капіталу, помноженою на капітал, що використовується. EVA розраховується за наступною формулою:

EVA = П * (1 – Р) – СЗВК * (1.6)

де П – прибуток до виплати процентів по зобов’язанням і до виплати податків;

Р – ставка податку на прибуток;

К – інвестований капітал (вартість активів).

Показник EVA є інструментом оцінки діяльності компанії, що враховує специфічні ризики окремих видів діяльності й відображає взаємозв'язок між доходом компанії й мінімальною очікуваною рентабельністю на вкладений інвесторами капітал.

Капітал підприємства є величина похідна від обсягів активів і зобов'язань, тому первинний, авансований капітал і зобов'язання знаходять висвітлення в пасивній частині бухгалтерського балансу, а в активі його враховуються капітальні витрати і майно підприємства. Саме в точному, своєчасному відображенні активів і зобов'язань у поточній оцінці і складається одне з достоїнств бухгалтерського балансу, що додає йому надійність і вірогідність як джерелу інформації. У силу того, що баланс підприємства є звітом про формування, рух і відтворення капіталу, це єдина форма звітності підприємства, у якій в історичному ракурсі в розгорнутому виді відбивається величина власного капіталу підприємства.

Оскільки актив балансу підприємства відбиває майнову (матеріальну) сторону капіталу, а в пасиві балансу показані джерела утворення майнової форми капіталу, авансований і інвестований капітал, при цьому через оборот відбивається їхній взаємний зв'язок, то можна сказати, що капітал у даному звіті відображається досить повно і всебічно. Тому баланс підприємства повинний розглядатися як метод дослідження питань авансування, інвестування, обороту, кругообігу і відтворення капіталу, а також обчислення його величини, що змінюється в часі.

В українській практиці капітал підприємства часто розділяють на капітал активний і пасивний. З методологічної точки зору це невірно. Такий підхід є причиною недооцінки місця і ролі капіталу в бізнесі і приводить до поверхневого розгляду джерел формування капіталу. Капітал не може бути пасивним, тому що є вартістю, що приносить прибавочну вартість, яка знаходиться в русі, у постійному обороті. Тому більш обґрунтовано тут застосовувати поняття джерел формування капіталу і функціонуючого капіталу (чи активів).

Зміна капіталу підприємства відбувається за рахунок впливу наступних факторів:

одержання (вилучення) засобів від власників підприємства;

одержання (втрати) засобів від ефективної діяльності підприємства;

зміна величини вартості капіталу під впливом об'єктивних економічних процесів, що відбуваються в політичному, економічному і соціальному житті країни.

Оскільки бухгалтерський облік і оцінка - поняття взаємно пов'язані, тому що точна оцінка входить у число основних задач бухгалтерського обліку, то визначення вартості об'єктів обліку є одним з основних принципів, використовуваних у бухгалтерському обліку. При цьому варто брати до уваги, що вибір методу оцінки результатів роботи підприємства визначає величину прибутку, що розподіляється між власниками, і зміну величини капіталу підприємства.

По своїй сутності прибуток є приростом капіталу, збільшенням суми активів, тому що через прибуток виявляється прибавочна вартість, принесена капіталом. Тому прибуток, спрямований на виплату дивідендів акціонерам - на поточне споживання, також зменшує можливий приріст капіталу.

Крім класичної форми прояву у виді кошті, прибуток чи збиток підприємства може мати і негрошову форму, у тому випадку, коли відбувається зміна величини капіталу, зв'язана з переоцінкою вартості пасивів чи активів. Звідси випливає, що оскільки ціна - диференціальна похідна вартості і часу, то різниця між ціною і вартістю визначає появу прибавочної вартості чи збитку.

Таким чином, зіставлення доходів і витрат, а також ціни і вартості, є методом визначення результату діяльності підприємства. При цьому необхідно мати у виді, що крім резервів, створюваних за рахунок розподілу отриманого прибутку, існують і приховані резерви - розміщені в активі, у тому числі за рахунок заниження оцінки активів.

Залучені підприємством капітали в процесі діяльності змінюють форму свого існування, здобуваючи матеріальну чи нематеріальну форму. Капітал стає засобами виробництва, предметами виробництва і обігу. Вважається, що активи - це "контрольовані підприємством економічні ресурси, що забезпечують йому майбутній економічний ефект" .Тому в балансі дотримується обов'язковий поділ активів підприємства на капітал у сфері виробництва і капітал у сфері обігу.

Основна частина вартості капіталу підприємства, як правило, приходиться на будинки, спорудження й устаткування, що входять в основний капітал. Основний капітал підприємства відбивається на рахунках як капіталізовані витрати, що повертаються у виді річних амортизаційних відрахувань. При цьому незавершені капітальні витрати (вкладення) також включаються до складу основного капіталу і є засобами, використаними на формування капіталу підприємства.

Активний капітал, чи просто активи, представлені в балансі у виді:матеріальних цінностей (земельні ділянки, будинки і спорудження, устаткування, товарні запаси, МШП);нематеріальних цінностей (авторські права, патенти, товарні знаки й ін.);грошових цінностей (кошти на рахунках і в касі, цінні папери, дебіторська заборгованість);фінансових вкладень.

Цікаво відзначити, що принципи оцінки, сформульовані ще в дореволюційній російській школі бухгалтерського обліку, широко використовуються нині в

Принципи бухгалтерського обліку припускають обережну, мінімальну оцінку майна підприємства, відбиваного в балансі підприємства. Відображення активів і зобов'язань передбачається по первісній вартості - в історичному аспекті оцінки на момент їхнього виникнення. Якщо ж при оцінці статей балансу не дотримувати даного принципу, то велика імовірність того, що баланс не буде реальним відображенням використання капіталу на підприємстві.

Цілком очевидно і те, що занижена оцінка підприємства зручна для кредиторів і менш приваблива з позиції інтересів акціонерів, тому що акціонери не одержать доходів, запланованих при авансуванні капіталу, і навіть можуть не одержати відшкодування суми вкладеного капіталу, а кредитори, імовірно, одержать активи більшої вартості, ніж заборгованість підприємства перед ними.

Саме тому Міжнародними стандартами фінансової звітності передбачається застосування 4 видів оцінок активів і зобов'язань:по первісній (історичної) вартості;по поточній (ринкової) вартості;по ліквідаційній вартості;по реальній (дисконтованій) вартості.

В аспекті формування фінансової звітності підприємства бухгалтерський баланс використовується для розкриття інформації про капітал підприємства, джерела його формування і їхній структурі. З метою проведення аналізу капіталу підприємства бухгалтерський баланс використовується для точної (поточної) оцінки, обчислення величини капіталу, вивчення процесів його руху і зміни вартості в часі. Баланс підприємства визначає прибуток як приріст капіталу, звіт про прибутки і збитки - як різницю доходів і витрат. При цьому в першому випадку проводиться оцінка обороту капіталу й одержання прибавочної вартості, у другому - визначається результат діяльності лише тільки в сфері обігу (виявляється тільки реалізована прибавочна вартість).

За словами А.П. Рудановського, обчислення є "чисельно оформлене пізнання" Говорячи інакше, обчислення капіталу - це визначення його величини в показниках грошової оцінки.

Існує кілька методів розрахунку капіталу. Один з них - традиційний рахунковий метод. Розрахунок капіталу рахунковим методом проводиться як визначення суми балансових рахунків: Акціонерного капіталу іншого капіталу:нерозподіленого прибутку;резервів;доходів від переоцінок;премій на акції.

При цьому в даному арифметичному розрахунку не враховуються процеси руху капіталу, взаємозв'язку капіталу і його джерел, а результатом розрахунку є величина сукупності деяких статей пасивів, що називається власним капіталом.Величина капіталу, обчислена таким чином, не несе в собі необхідної точності через відсутність методологічної бази, і як наслідок - неможливості врахувати всі складові капіталу. Тому необхідно робити коректування з використанням найбільш зваженого підходу до обчислення поточного стану капіталу, що називається "чистими активами" підприємства. У той же час роль і значення даного показника у веденні бізнесу розкриті недостатньо, і про чисті активи, як правило, мова йде тільки як про показник для оцінки ступеня ліквідності підприємства і визначення можливості виплати дивідендів акціонерам.

Спираючи на викладені раніше підходи теорії капіталу і балансу, логічно затверджувати, що як методологічну основу для обчислення величини поточного капіталу підприємства необхідно застосовувати основне балансове рівняння, а також капітальне рівняння балансу:

А–П=К,чиАктиви–Зобов’язання=А(чистіактиви) (1.7)

Капітал чи чисті активи, отримані в результаті розрахунку, являють собою вартість поточного капіталу підприємства, оскільки майно підприємства, очищене від зобов'язань (чисте майно, чистий актив) і прирівнюване до власного капіталу, - фактично є поточним капіталом підприємства.

Таким чином, величину поточного капіталу можна виразити за допомогою рівняння поточного капіталу:

К = А - L, (1.8)

де, А - активи;

L - зобов'язання.

На підставі викладеного вище є підстави стверджувати, що балансовий метод у обчисленні капіталу найбільше об'єктивно відбиває природу капіталу підприємства і величину показника поточного капіталу, створює методологічну основу для застосування фінансових і управлінських підходів при проведенні оцінки вартості й аналізу капіталу.