- •Темы рефератов по учебной дисциплине «Корпоративные финансы»:

- •1.2. Финансовые ресурсы

- •1.Группа - фонды собственных средств

- •2.Группа - фонды заемных средств

- •3.Группа - оперативные денежные фонды

- •1.3. Функции и принципы финансов организаций

- •1.4. Особенности финансов различных организационно-правовых форм

- •1.5. Взаимодействие организации с финансовым рынком

- •Тема 2. Доходы и расходы организации, формирование финансового результата и его планирование

- •2.1. Доходы организации как главный источник собственных финансовых ресурсов.

- •2.2. Экономическое содержание и классификация затрат и расходов предприятия.

- •2.3. Прибыль организации, формирование и планирование прибыли

- •2.4. Рентабельность. Показатели и методы исчисления.

- •Тема 3. Денежные потоки

- •3.1. Понятие «денежный поток»

- •3.2. Анализ денежного потока

- •3.3. Планирование денежного потока

- •Тема 4. Распределение прибыли. Дивидендная политика

- •4.1. Распределение прибыли – методы и числовые показатели

- •4.2. Дивидендная политика

- •1. Методика постоянного процентного распределения прибыли – соблюдение постоянного дивидендного выхода:

- •2. Методика фиксированных дивидендных выплат:

- •3. Выплата гарантированного минимума и «экстра-дивидендов».

- •4.3. Рациональная структура капитала как фактор роста финансовой рентабельности

- •Тема 5. Финансирование основного капитала организации

- •5.1. Источники финансирования основного капитала организации

- •5.2. Лизинг как способ долгосрочного финансирования.

- •Тема 6: Финансирование оборотных активов организации.

- •6.1. Источники финансирования оборотного капитала

- •6.2. Определение потребности фирмы в оборотном капитале

- •6.3. Показатели рационального финансирования оборотных средств организации

- •Тема 7:Финансовое планирование.

- •7.1. Цель, задачи и принципы финансового планирования.

- •7.2. Финансовое прогнозирование

- •7.3. Бюджетирование как инструмент финансового планирования

- •Тема 8: Финансовый анализ.

- •8.1. Теоретические основы анализа финансово-хозяйственной деятельности

- •Финансовая отчётность

- •Вертикальный анализ

- •8.2. Анализ имущественного положения организации Анализ активов и источников финансирования организации

- •Аналитическая группировка статей актива и пассива баланса

- •Анализ ликвидности.

- •Группировка активов и пассивов по степени ликвидности

- •Анализ ликвидности баланса

- •Относительные показатели ликвидности и платежеспособности

- •Модели типов финансовой устойчивости организаций.

- •Тип финансовой устойчивости организации

- •Расчет относительных показателей финансовой устойчивости

- •8.3. Анализ финансовых результатов

- •Анализ финансовых результатов

- •Расчет и анализ показателей деловой активности

- •Анализ показателей рентабельности

Тема 7:Финансовое планирование.

Цель: Изучить методы финансового планирования в организации.

Задачи:

1. Рассмотреть цели и задачи финансового планирования.

2. Изучить методы финансового прогнозирования.

3. Рассмотреть принципы бюджетирования как инструмента финансового планирования.

7.1. Цель, задачи и принципы финансового планирования.

Цельфинансового планирования – обоснование обеспечения воспроизводственного процесса соответствующими финансовыми ресурсами и оценка их эффективности с учётом конечных финансовых результатов.

Задачи финансового планирования:

определение объёма и структуры капитала, обеспечивающих функционирование организации в плановом периоде;

прогнозирование денежных поступлений и выплат;

обоснование рационального движения денежных средств;

определение эффективности финансово-хозяйственной деятельности;

осуществление контроля над выполнением финансовых заданий.

Принципы финансового планирования:

принцип соответствия,

принцип постоянства чистого оборотного капитала,

принцип избытка денежных средств,

принцип рентабельности капиталовложений,

принцип сбалансированности риска,

принцип приспособления к потребностям рынка.

7.2. Финансовое прогнозирование

Рис. 7.1. Подходы к финансовому планированию

Методы прогнозирования:

расчётно-аналитический,

нормативный,

балансовый,

оптимизации плановых решений,

экономико-математическое моделирование.

В прогностических вариантах расчётно-аналитического методаначинают с постановки цели: Например,добиться определённого размера оборота.

Далее следуют этапы:

Расчёт основных финансовых показателей и оценка их значений;

Определение суммы оборота, обеспечиваемой внутренними темпами прироста;

Определение НРД;

Расчёт дефицита финансирования;

Рациональное распределение дополнительных источников финансирования на СК и ЗК.

Пример:

Исходные данные:

СК = 4 млн.

ЗК = 6 млн.

Оборот = 30 млн.

EBIT= 1,8 млн.

ЦЗК= 14%

HП= 1/3

НРд= 0,33.

Согласно прогнозу продаж оборот организации должен возрасти на 20%.

Определить размер источников дополнительного финансирования, соблюдая принципы неизменного показателя финансовой рентабельности в плановом периоде.

Показатели (факт):

![]() ,

,

![]() ,

,

![]() ,

,

![]() .

.

Следовательно, организация может увеличить свой СК на 10,8% при прочих равных условиях.

Фактическое значение собственного капитала – СКф=4 млн., а значит за счёт ВТП собственный капитал увеличивается до СКВТП=4,43 млн.

Рост величины собственного капитала приводит к снижению ЭФР, а это уменьшает величину финансовой рентабельности РСС.

Чтобы уравнять показатель РСС нужно привлекать дополнительные заёмные средства пропорционально росту СК, чтобы выровнять плечо финансового рычага, т.е. ЗКВТП=6,65 млн.

При постоянном коэффициенте трансформации (КТ=const):

![]()

Поскольку АктивВТП=4,43+6,65=11,08 млн., ОборотВТП= 33,24 млн.

По условию примера требуется Оборотпл= 36 млн. (+20%).

При КТ=3 Активпл= 12 млн.

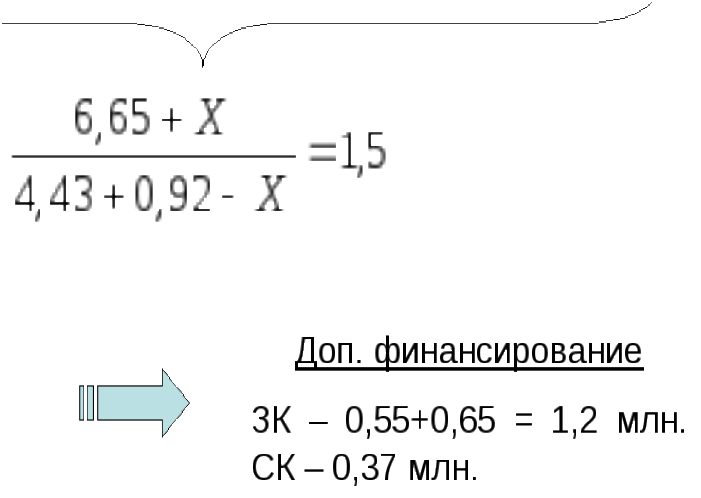

Чтобы сохранить постоянное значение ЭФР, а значит и финансовой рентабельности дополнительное финансирование нужно распределить между СК и ЗК таким образом, чтобы плечо ФР осталось неизменным.

![]()

Рис. 7.2. Распределение источников финансирования

Одним из самых простых методов определения потребностей во внешнем финансировании является балансовый метод.

Все вычисления делаются на основе трёх предположений:

Переменные затраты, текущие активы и текущие обязательства при наращивании объёма продаж на определённое количество процентов увеличиваются в среднем на столько же процентов.

Процент увеличения стоимости основных средств рассчитывается в соответствии с технологическими условиями (с учётом наличия недогруженного оборудования, степенью износа и т.п.).

Долгосрочные обязательства и акционерный капитал берутся неизменными.

Рассчитывается показатель нераспределённой прибыли в прогнозе, которая состоит из двух компонентов:

нераспределённая прибыль базового периода;

Прогнозируемая чистая прибыль (ЧППРОГН) минус дивиденд прогнозируемый (ДПРОГН).

![]()

![]()

Прогнозируемый дивиденд рассчитывается следующим образом:

![]()

![]()

Просчитав все эти прогнозные показатели, выясняют сколько пассивов не хватает, чтобы покрыть активы.

Это и есть потребная сумма дополнительного внешнего финансирования.

Пример:

Исходные данные:

Рентабельность продаж по чистой прибыли = 5%,

НРд= 0,4,

Выручка ф=20млн.

Выручка пл= 24 млн.

Темп прироста выручки ТПВ= 20%.

Расчёт проводится для ситуации полной загрузки оборудования, и основные средства для обеспечения нового объёма должны возрасти пропорционально росту выручки.

Таблица 7.1.

Прогностический баланс, млн.руб.

|

Показатель |

Отчётный баланс |

Прогностический баланс |

|

Актив |

|

|

|

Текущие активы |

2,0 |

2,0+20% = 2,4 |

|

Основные средства |

4,0 |

4,0+20% = 4,8 |

|

Баланс |

6,0 |

7,2 |

|

Пассив |

|

|

|

Текущие обязательства |

2,0 |

2,0+20% = 2,4 |

|

Долгосрочные обязательства |

2,5 |

2,5 |

|

УК |

0,3 |

0,3 |

|

Нераспределенная прибыль |

1,2 |

1,2+24,0*0,05 – 24,0*0,05*0,4 = 1,92 |

|

Баланс |

6,0 |

7,12 |

Таким образом, дополнительное финансирование, обеспечивающее неизменное значение чистого оборотного капитала состоит из 2-х элементов:

Дополнительное увеличение текущих обязательств на 0,4 млн.

Дефицит прогностического баланса по пассиву: 7,2 млн. руб. - 7,12 млн. руб. = 0,08 млн. руб.