- •Преимущества и недостатки метода чистых активов

- •Вывод итоговой величины стоимости

- •Полная стоимость воспроизводства и замещения

- •Затраты. Источники информации по затратам

- •Цели оценки земельного участка, природных ресурсов

- •Принцип наиболее эффективного использования

- •Оценка земли поселений

- •Оценка сельскохозяйственных земель

- •Метод сравнения продаж

- •Метод выделения

- •Метод распределения

- •Метод остатка

- •Метод предполагаемого использования

- •V. Особенности оценки рыночной стоимости земель сельскохозяйственного назначения

- •Сравнительный подход к оценке недвижимости

- •Экономическая целесообразность. Классификация износа машин и оборудования исходя из причин его возникновения

- •Виды физического износа

- •Методы расчета износа

- •1.2 Классификация и оценка материальных запасов.

- •Наиболее существенные факторы, учитывающиеся при оценке дебиторской задолженности:

- •Перечень необходимых документов и информации:

- •Цели оценки стоимости облигаций:

- •Оценка бессрочной облигации

- •Оценка облигаций с постоянным доходом

- •Оценка обыкновенных акций

- •Цели, для которых выполняется оценка обыкновенных акций:

- •Оценка обыкновенных акций с равномерно возрастающими дивидендами

- •Оценка стоимости привилегированных акций

- •Ликвидационная стоимость

Цели оценки стоимости облигаций:

осуществление сделок по купле - продаже;

внесение в уставный капитал другого юридического лица;

определение стоимости залога при кредитовании.

Цена облигации зависит от таких показателей, как процентная ставка, спрос и предложение, срок до погашения, кредитное (инвестиционное) качество и налоговый статус. Оценка кредитных (инвестиционных) качеств облигаций производится следующим образом:

- определяется надежность компании по осуществлению процентных выплат. С этой целью производится сопоставление дохода, получаемого компанией в течение года, с суммой процентных платежей по всем видам займов. Величина дохода в 2-3 раза должна превышать размер Процентных выплат, что свидетельствует об устойчивом финансовом состоянии корпорации. Анализ целесообразно производить в динамике за ряд лет. Если тренд возрастающий, то фирма наращивает свои возможности для покрытия процентных платежей. Если же тренд понижающийся, то это свидетельствует о нестабильности деятельности компании и с течением времени она не сможет в полном объеме обеспечить процентные выплаты;

- оценивается финансовая независимость компании. С этой целью общая сумма долга сопоставляется с собственным капиталом фирмы. Обычно считается, что предприятие находится в хорошем финансовом состоянии и не зависит от внешних источников финансирования, если величина долга не превышает 50% ее собственного капитала.

- оценивается способность компании погасить имеющуюся задолженность по всем основаниям. Инвестор должен учитывать, что, кроме облигационного долга, у фирмы могут быть и другие долговые обязательства. Поэтому в процессе анализа производится сопоставление потока поступлений денежных средств в компанию с общей суммой задолженности. Приемлемым уровнем считается, если сумма дохода по отношению к величине долга составляет не менее 30%.

Кроме перечисленных показателей, производится оценка платежеспособности фирмы, ликвидности активов, рентабельности функционирования и других качественных параметров деятельности компании. Оценка облигаций выражается в том, что для расчета текущей рыночной стоимости облигации дисконтируют и суммируют денежные потоки образованные купонным доходом, и затем складывают с дисконтированной нарицательной стоимостью облигации. Особенность состоит в том, что совокупность платежей, которые должен получить владелец облигации растянута во времени, и следовательно, все будущие денежные потоки необходимо продисконтировать к моменту времени, для которого производится оценка стоимости облигации. В качестве показателя дисконта необходимо принимать доходность аналогичных финансовых инструментов.

Параметры облигации

1. Цена, которая может быть номинальной, эмиссионной и рыночной

2. Дата выкупа – это число, когда компания-эмитент обязуется вернуть полный размер долга (или номинал)

3. Выкупная цена или порядок ее установления, обычно такая цена равна номиналу

4. Купонная %-ная ставка, выраженная в процентах к номинальной цене. Например, 5% годовых от номинала в 1000 руб. или 50 руб. за год.

5. Даты выплаты купонов – обычно купоны погашаются ежегодно, по полугодиям или ежеквартально.

Купонная доходность облигаций

![]() Показывает

инвестору, какой доход он получит, если

приобретет облигацию по номинальной

цене. Купонная доходность облигаций

рассчитывается по формуле, приведенной

выше.

Показывает

инвестору, какой доход он получит, если

приобретет облигацию по номинальной

цене. Купонная доходность облигаций

рассчитывается по формуле, приведенной

выше.

Текущая доходность

![]() Дает

представление о том, на какой доход

может рассчитывать инвестор, если

приобретет облигацию по текущей рыночной

цене. Текущая доходность облигаций

рассчитывается по формуле, раскрытой

выше.

Дает

представление о том, на какой доход

может рассчитывать инвестор, если

приобретет облигацию по текущей рыночной

цене. Текущая доходность облигаций

рассчитывается по формуле, раскрытой

выше.

Полная доходность

Доходность облигаций к погашению отражает весь размер прибыли, на которую может рассчитывать инвестор, в случае если купит ее по текущей цене и будет держать до конца срока ее обращения.

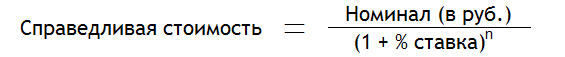

Справедливая стоимость купонной облигации рассчитывается нижеследующим образом:

![]()

% ставка – это ставка альтернативного вложения

n – срок до погашения

Справедливая цена бескупонной или дисконтной облигации:

Оценка облигации с нулевым купоном

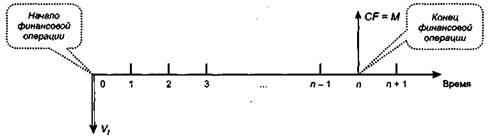

Облигация с нулевым купоном (Zero-Coupon Bond, Pure Discount Bond, Bullet, Zero) — это облигация, по которой не предусматривается регулярных купонных выплат, но в момент погашения облигации ее держателю выплачивается номинал (М). Для привлечения к покупке подобной облигации она продается с дисконтом, а потому выгода держателя облигации заключается в получении дохода как разности номинала и цены покупки. С позиции инвестора денежный поток имеет следующий вид (рис. 19.3).

Рис. 19.3. Денежный поток при оценке облигации с нулевым купоном

Покупка облигации представляет собой финансовую инвестицию величиной Рm, которая для инвестора имеет смысл лишь в том случае, если внутренняя стоимость актива, с его точки зрения, превышает запрашиваемую рыночную цену, рассчитанную, исходя из нормы прибыли, которая устраивает инвестора, т. е. Vt > Рт. Очевидно, что в плане оценки это самый простой случай. Поскольку денежные поступления по годам (за исключением последнего года) равны нулю, DCF-модель для расчета Vt имеет вид

|

|

(19.2)

где V, — стоимость облигации с позиции инвестора (теоретическая стоимость);

CF — сумма, выплачиваемая при погашении облигации, равная ее номиналу М;

n — число базисных периодов (обычно лет), через которое произойдет погашение

облигации; r — соответствующая базисному периоду ставка дисконтирования;

FM2(r,n)— дисконтирующий множитель из финансовой таблицы.