- •Бухгалтерский учет на предприятии

- •Проблемы автоматизации бухгалтерского учета

- •Потоки информационного взаимодействия на предприятии по финансовым вопросам

- •Классификация бухгалтерских программ и систем

- •Мини-бухгалтерия

- •Функциональные возможности типовой бухгалтерской мини-системы

- •Комплексная автоматизация бухгалтерского учета

- •Типовая структура комплексной бухгалтерской системы

- •Автоматизация складского и оперативно-хозяйственного учета

- •Автоматизация расчета заработной платы

- •1.2.5. Домашняя бухгалтерия

- •Тенденции развития бухгалтерских систем

- •Информатизация банковской деятельности

- •Информационная поддержка финансовых институтов в рыночной экономике

- •Система финансовых рынков

- •Классификация банковских информационных систем

- •Унифицированные решения в сфере автоматизации банковской деятельности

- •Структурная схема комплексной автоматизации банка

- •Функции модулей автоматизации учетных операций

- •Функции модулей анализа и формирования отчетности

- •Структура системы планирования банковской деятельности

- •Автоматизация работы филиалов банка

- •Системы интерактивного обслуживания

- •Перспективы развития интерактивных услуг

- •Банковские карточки в России

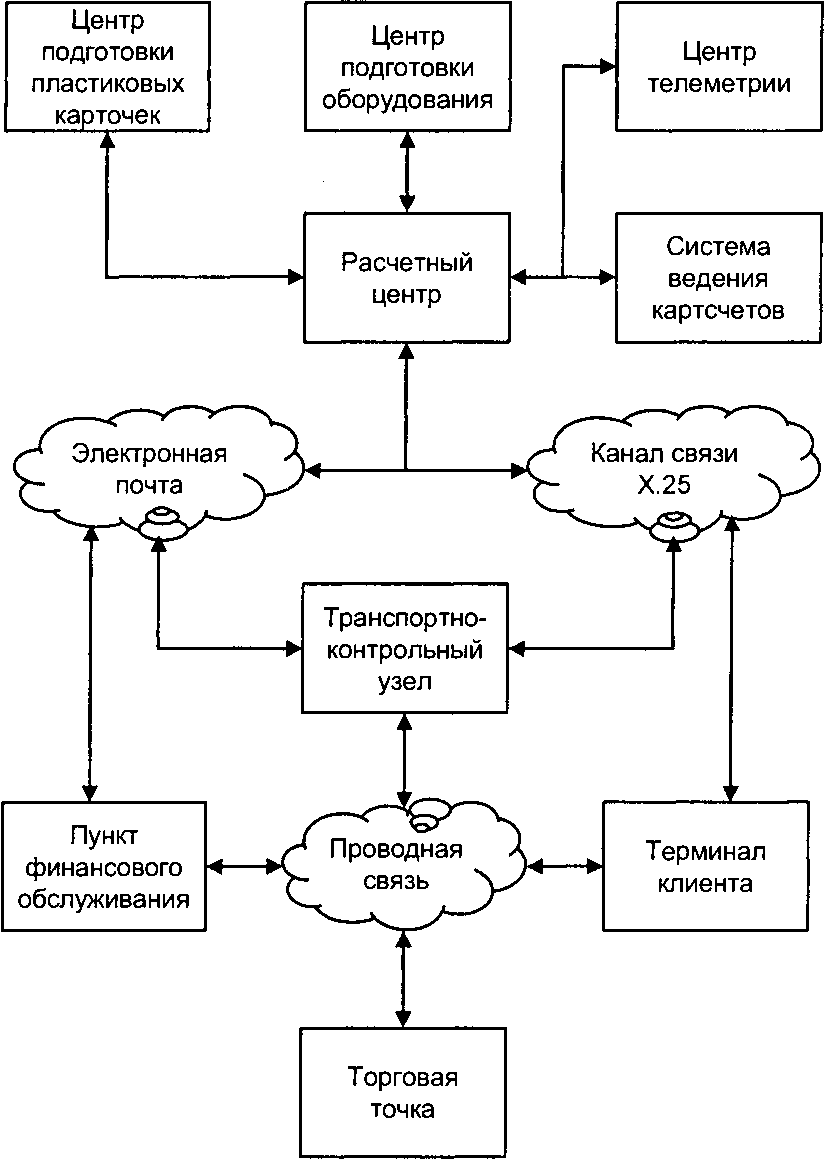

- •Функциональная схема платежной системы

- •Интернет-банкинг

- •Video banking в виде системы интерактивного общения клиента с персоналом банка.

- •Тенденции банковской автоматизации

- •Распределенная депозитарная система. Проблемы и решения

- •Информационные технологии депозитарного учета

- •Информационные технологии реестродержателя

- •Автоматизация фондовой торговли

- •Автоматизация в торговле

- •Документооборот в торговле

- •Автоматизация учета в торговле

- •Штрих-коды как средство автоматизации торговых операций

- •Безналичные расчеты с покупателем

- •Автоматизация внешнеэкономической деятельности

Функциональная схема платежной системы

Далее по предусмотренной в конкретной платежной системе схеме происходит списание предусмотренной платежом суммы и комиссионных за обслуживание с картсчета клиента в пользу торговой точки и банка.

Высокие требования предъявляются к коммутационному центру. Он должен, в частности, обеспечивать:

отказоустойчивую работу в любое время суток;

высокий уровень производительности обработки потока операций (транзакций);

наращиваемость без прерывания работы системы;

относительную открытость протоколов взаимодействия;

защищенность транзакций;

простоту эксплуатации и обслуживания;

целостность данных системы.

Такие системы создаются не отдельными банками, а, как правило, их объединениями со специальной структурой. Все это требует значительных инвестиций.

Платежные системы взаимодействуют по иерархическому принципу: от локальной системы платежей через корпоративную, региональную, национальную платежные системы к международной.

При всей неоднозначности подходов к такого рода проектам российских банков потенциально достаточно интересным в свое время выглядел проект национальной платежной системы, хотя его реализация затруднена конкурентными интересами многих участников этого сегмента рынка банковских услуг. Такая система должна была бы обеспечивать:

качественный сервис для владельцев БК;

более дешевые по сравнению с международными системами продукты и услуги;

рентабельность прохождения даже самых мелких платежей;

использование российского банка в качестве расчетного;

расчеты на базе российского законодательства;

реализацию розничных платежей на основе российских технических средств;

совместимость с международными стандартами.

Одним из наиболее важных вопросов развития бизнеса расчетов на основе банковских карточек является обеспечение безопасности.

Ущерб от мошенничества с банковскими карточками в странах с развитой экономикой составляет 10-15% потерь среди всех видов злоупотреблений в бизнесе. Объемы ежегодных потерь крупнейших платежных систем от мошенничества составляют суммы, соизмеримые с 1 млрд долл. США, а в России - с 1 млн долл. и сохраняются на уровне 0,5% оборота.

Значительные усилия и существенные материальные затраты направляются на повышение уровня безопасности и внедрение новых технических решений и стандартов обслуживания, прежде всего микропроцессорных, или чиповых, карт. Эти карты в силу роста их оперативной памяти обеспечивают возможность внедрения совершенных механизмов защиты, включая сертифицированные ключи и биометрические методы. Широкое распространение таких карт планируется уже в самое ближайшее время.

Микропроцессорные карточки. Особый интерес представляют смарт-карты, т.е. карточки со встроенным процессором. Ряд фирм, среди которых первой в России, пожалуй, была фирма "АйТи", предложили несколько проектов Smart City ("умного" города). Проект реализован в некоторых моногородах, в частности "газовых" и "нефтяных". Суть его заключается в следующем.

В качестве клиентских БК используются микропроцессорные карточки, специально разработанные для финансовых приложений. Карточки работают в режиме "электронный кошелек", причем предусмотрено несколько зон памяти, имеющих различные параметры и условия доступа. Внешний вид карточки индивидуален для каждого банка-эмитента.

Платежные терминалы устанавливаются в магазинах и предприятиях сферы обслуживания для осуществления платежей с помощью смарт-карт. Предусматривается защита терминала от считывания информации. Съем информации с терминалов (инкассация) осуществляется с использованием так называемых "служебных" карт. Терминальное устройство может применяться и как специальное устройство, подключенное к электронному кассовому аппарату. Устройство может быть также встроено в кассовый аппарат наравне со считывателем штрих-кодов.

В банке или в расчетном центре устанавливается центральная процессинговая система, которая интегрируется с собственно банковской системой учета платежей и ведения клиентских счетов. В

центральной процессинговой системе ведутся различные базы данных, в том числе:

по клиентам;

по точкам торговли (обслуживания);

по устройствам (платежным и банковским терминалам, банкоматам и другим устройствам удаленного обслуживания клиентов);

по транзакциям с использованием карточек;

по недееспособным карточкам ("горячим" спискам) и др.

Предусматриваются также:

дополнение списка клиентов, в том числе по начислениям зарплаты;

обеспечение системы безопасности;

электронная персонализация и выпуск смарт-карт;

авторизация и обработка поступающих транзакций (операций);

генерация всевозможных отчетов, в том числе по транзакциям по конкретному счету;

интерфейс с процессинговыми системами для проведения клиринга и расчетов.

Банковские терминалы используются для занесения денег на карточку, а также для просмотра балансов, кредитования и дебетования "электронного кошелька", смены PIN-кода, предоставления отчетности владельцу карты.

Станция печати служит для графической персонализации карточек клиента. Станция состоит из персонального компьютера, цифровой видеокамеры со вспышкой или цветного сканера, видеоплаты обработки изображений и принтера для печати на карточках. Для выпуска комбинированных карточек возможно включение кодирующего устройства для записи на магнитную полосу.

Банкоматы используются с усиленными криптографическими возможностями для поддержания режима off-line.

Криптосервер играет одну из центральных ролей во всей системе, так как безопасность платежной системы и отдельных "электронных кошельков" является узловым вопросом существования платежной системы.

Основные функции платежной системы:

выпуск карт;

помещение средств на карточку и снятие наличных денег;

обеспечение контроля за расходованием средств и лимитов;

обеспечение совершения покупок в точках торговли (обслуживания);

сбор транзакций;

составление "горячих" списков;

контроль за прохождением транзакций и внутренний аудит;

обеспечение высокого уровня безопасности;

реализация клиринговых функций между участниками платежной системы.

Системы безналичных расчетов на основе смарт-карт обладают рядом несомненных достоинств:

существенно снижается проблема наличных денег в регионе, в том числе в связи с неплатежами;

ускоряются расчеты в регионе;

упрощается инкассация.

Микропроцессорные карты имеют ряд преимуществ по сравнению с магнитными:

внутренние механизмы защиты информации, позволяющие предотвратить различного рода махинации и повысить безопасность;

меньшая зависимость от линий связи при использовании режима off-line, что особенно важно при низком качестве отечественных линий связи;

организационные преимущества использования режима off-line;

расширенные возможности по использованию карт благодаря их значительно большей информационной емкости.

Все это определяет особый интерес к микропроцессорным карточкам. Большой проект реализуется в настоящее время Сбербанком РФ. Следует отметить использование микропроцессорных карточек компании VISA Int., а также развитие стандартов совместимости такого рода карт, поддерживаемое компьютерным бизнесом. При этом появляется возможность приобретения товаров через Интернет, создания единой идентификационной карты и др.

Перспективами развития рынка интерактивных услуг с использованием банковских карточек являются:

более тесная интеграция между платежными системами, создание межсистемных шлюзов на взаимовыгодной основе;

развитие сети телекоммуникаций, в том числе и для БК, что будет способствовать ускорению авторизации и, следовательно, предоставлению более быстрого и широкого обслуживания клиентов;

интеграция в единой системе как магнитных, так и электронных карточек, в частности более широкое использование технологии "электронного кошелька" для ряда категорий населения с ограниченным достатком (например, для пенсионеров);

развитие для широких слоев населения комплексных решений, основанных на БК, прежде всего на микропроцессорных картах, включая пенсионное обслуживание, страхование, паевые и инвестиционные фонды;

использование БК в качестве идентификаторов личности, в том числе наподобие единого социального номера.

Карточка становится многофункциональной. Неразвитость рынка кредитных карточек банки стремятся компенсировать расширением набора существующих услуг. Карточка может стать страховым полисом, проездным билетом и удостоверением личности. Банки пытаются предоставить владельцам карт возможность получать по ним скидки или бонусы при расчетах за покупки, выпускают партнерские карты (например, с Аэрофлотом, ГУМом, сетевыми магазинами и компаниями).

Наиболее быстро распространяется практика платежей через банкоматы. Так можно оплачивать сотовую связь, доступ в Интернет, IP-телефонию, спутниковое телевидение. Проблемы тут возникают, если поблизости нет банкомата того банка, который выдал вам карту, но и эта проблема решается.

Расширяются возможности оплаты по карточке с помощью телефона или Интернета. Естественно, вопрос заключается в безопасном использовании пластиковой карты и в возможности клиента отказаться от операции.

С 1 апреля 2003 г. VISA изменила правила расчетов в Интернете, и теперь при использовании стандарта 3D Secure происходит сдвиг ответственности с магазина на держателя карты. Держатель получает в банке специальный пароль для платежей в Интернете, который знает только он, и если злоумышленники захотят расплатиться его картой, у них ничего не выйдет без пароля. При совершении платежа по банковской карте через Интернет или по телефону клиент вводит не параметры своей пластиковой карты, а параметры сервисной карты, которая привязана к его банковской карточке, а точнее, к банковскому счету.

Чиповые карточки могут вместить гораздо больше информации, что позволяет им стать страховыми полисами, проездными билетами, документами, удостоверяющими личность, или дисконтными картами, а часто всем вместе. Пример - так называемая "социальная карта москвича", по которой пенсионеры бесплатно ездят, получают скидки в аптеках и на которую получают пенсию. Пластиковые карты для студентов, путешественников, автомобилистов обеспечивают соответствующие скидки по специфицированным для каждой группы пользователей товарам и услугам. Появились даже специальные женские банковские карты, позволяющие не только расплачиваться, но и получать скидки, например, в парфюмерных магазинах.

Дополнительные сервисы владельцам карточек предоставляют либо банки, либо платежные системы. Это хорошее средство для привлечения новых клиентов. Но и для клиента дополнительные сервисы очень удобны. Он, к примеру, может бесплатно или на льготных условиях застраховать свою поездку по России или за границей. К тому же если он снимает наличные деньги с такой карточки, то платит за это определенный процент, а если он, например, в магазине оплачивает товар, то расходы за банковскую услугу берет на себя магазин.

Развитие системы сервисов сдерживается прежде всего отсутствием достаточного числа банкоматов, POS-терминалов, особенно в регионах, а также низким уровнем распространения самих карточек. Но "карточный бум" в России не за горами: следует говорить о больших возможностях и новых перспективах БК.