- •Тема 1. Економічна суть і функції грошей 6

- •Тема 2. Кількісна теорія грошей і сучасний монетаризм 36

- •Тема 3. Грошовий оборот і грошовий ринок 53

- •Передмова

- •Тема 1. Економічна суть і функції грошей Методичні вказівки

- •Раціоналістична й еволюційна концепції походження грошей

- •Економічна суть грошей

- •Функції грошей

- •Функції грошей

- •Форми грошей

- •Відмінності кредитних грошей від паперових

- •Термінологічний словник

- •Тема 2. Кількісна теорія грошей і сучасний монетаризм Розвиток теорії грошей

- •Основоположні постулати класичної теорії

- •Неокласична кількісна теорія грошей

- •Кембріджський варіант кількісної теорії грошей

- •Внесок Дж.М.Кейнса у розвиток кількісної теорії

- •Сучасний монетаризм

- •Сучасний кейнсіансько-неокласичний синтез

- •Грошово-кредитна політика в Україні

- •Термінологічний словник

- •Суть і структура грошового обороту

- •Модель сукупного грошового обороту і грошові потоки

- •Модель:

- •Сучасні засоби платежу

- •Грошова маса, її агрегати і механізм дії

- •Грошова база

- •Швидкість обігу грошей

- •Закон грошового обігу

- •Грошовий мультиплікатор

- •Методи стабілізації грошей

- •Заняття II Грошовий ринок, особливості його функціонування і стабілізації Методичні вказівки

- •Економічна суть грошового ринку

- •Загальна схема взаємозв'язку між об'єктами та інструментами грошового ринку

- •Види грошового ринку

- •Модель грошового ринку

- •Поняття попиту на гроші

- •Пропозиція грошей та механізм її реалізації

- •Рівновага на грошовому ринку

- •Рівновага монетарного ринку

- •Рекомендована література

- •Тема 4. Грошові системи, їх типи та складові елементи Економічна суть і структура грошової системи

- •Структура загальноекономічної політики держави та місце грошово-кредитної політики

- •Типи грошових систем

- •Грошові системи монометалевого і біметалевого обігу

- •Паперово-кредитна система грошей

- •Класифікація цілей грошово-кредитної політики цб

- •Творення грошової системи України

- •Провідні складові елементи грошової системи України

- •Формування грошової системи ринкового зразку в Україні

- •Рекомендована література

- •Тема 5. Механізм функціонування валютних відносин і процес формування конвертованості національної валюти України Методичні вказівки

- •Поняття валюти

- •Валютний курс

- •Моделі валютних курсів

- •Валютний ринок

- •Класифікація валютних ринків

- •Класифікація напрямів валютних операцій

- •Ознаки конвертованості валюти

- •Валютна система і особливості її формування в Україні Національна валютна система

- •2. Ступінь конвертованості національної валюти.

- •Світова валютна система

- •Уніфікований режим валютних паритетів і курсів.

- •Регіональні валютні системи

- •Рекомендована література

- •Термінологічний словник

- •Тема 6. Гроші та інфляція Методичні вказівки Економічна суть інфляції

- •Модель початкового циклу інфляції

- •Типи інфляційного процесу

- •Пофакторний аналіз інфляції

- •Розвиток інфляційного процесу в Україні у 1995-1999 pp.

- •Функції грошей в умовах інфляції

- •Рівень монетизацїї ввп в Україні

- •Вітчизняний і зарубіжний досвід долання інфляції

- •Тема 7. Грошові реформи, їх суть, спрямування і процес проведення Причини і спрямування грошових систем

- •Типи грошових реформ

- •Методи проведення грошових реформ

- •Грошова реформа в Україні

- •Тема 8. Етапи творення національної грошової системи в Україні Розвиток обміну та грошей

- •Кунна система грошей

- •Обіг грошей держав, до яких входили землі України

- •Гроші козацької республіки

- •Гроші Української Народної Республіки

- •Обіг російського рубля

- •Становлення сучасної грошової системи

- •Тема 9. Кредит у ринковій економіці Економічна суть кредиту

- •Межі кредиту

- •Характерні ознаки кредиту в ринковій економіці

- •Основні принципи банківського кредитування

- •Функції кредиту

- •Форми і види кредиту

- •Взаємовідносини учасників лізингової угоди

- •Теорії кредиту

- •Відсоток за кредит

- •Річний дохід × на використаний позичковий капітал Середня сума капіталу, що надається в позику

- •Тема 10. Кредитні системи Методичні вказівки

- •Поняття кредитної системи

- •Банківська система: принципи побудови, цілі, механізм функціонування

- •Центральний банк

- •Статус та функції Національного банку України

- •Механізм дії норм обов'язкових резервів

- •Комерційні банки, їх види й правові основи організації

- •Принципи банківського кредитування

- •Функції банківської системи в ринковій економіці

- •Рекомендована література

- •Термінологічний словник

- •Тема 11. Спеціалізовані кредитно-фінансові інститути Економічна суть і функції спеціалізованих кредитно-фінансових інститутів.

- •Сучасні види скфі та їх операції

- •Характерні ознаки і функції міжбанківських об'єднань

- •Тема 12. Вексель та вексельний обіг Методичні рекомендації

- •Порівняльна характеристика банкнот і векселів

- •Особливості вексельних зобов'язань

- •Норми вексельного права

- •Форми і функції векселів

- •Найпростіша форма обігу простого векселя

- •Реалізація вексельних операцій

- •Рекомендована література

- •Тема 13. Цінні папери в системі кредиту Методичні вказівки

- •Функції цінних паперів

- •Відмінні особливості небіржового ринку цінних паперів

- •Операції з цінними паперами

- •Перелік основних фінансових засобів сша

- •Тема 14. Акції та операції з ними Методичні вказівки

- •Види акцій

- •Види акцій за обсягом прав інвесторів

- •Власний акціонерний капітал сша

- •Статутний фонд

- •Дохід власників акцій

- •Рекомендована література

- •Тема 15. Механізм функціонування облігаційного кредиту Методичні вказівки

- •Види облігацій

- •Класифікація облігацій

- •Державні позики

- •Муніципальні позики

- •Корпоративні облігації

- •Доходи власників облігацій

- •Термінологічний словник

- •Тема 16. Фондовий ринок, його організаційна структура й операційний механізм Ринок цінних паперів, його суть та структура

- •Біржовий ринок цінних паперів

- •Ринок цінних паперів та його основні функції

- •Концепція розвитку ринку цінних паперів

- •Небіржовий ринок цінних паперів

- •Відмінні особливості небіржового ринку цінних паперів

- •Перелік основних фінансових засобів сша

- •Співвідношення ввп та показників фондових ринках, млрд. Дол.

- •Структура світового ринку паперів, млрд. Дол.

- •Обсяги торгів на організованих ринках 1996-1999 pp., млн. Грн.

Основні принципи банківського кредитування

Назва принципу кредиту |

Економічний зміст принципу |

Строковість |

Повернення позики в строки, що передбачені кредитною угодою |

Довершеність |

Надання позики чужої власності у тимчасове кредитування позичальника і повне повернення вартості основного боргу |

Платність |

За користування позикою клієнт сплачує банкові додаткову суму у вигляді процентів |

Цільовий характер |

Вкладення позичених коштів у конкретно вказані господарчі процеси |

Забезпеченість |

Відповідність між заборгованістю за позикою і вартістю майна, що є заставою за позикою |

Диференційований підхід |

Практично, індивідуальний підхід до визначення величини позичкового процента для будь-якого позичальника |

На основі дотримання принципів кредитування виник особливий кредитний механізм, який включає також кредитне планування і управління кредитом, умови і методи кредитування, способи їх кількісного регулювання. В умовах інфляційної нестабільності кредит і механізм його реалізації здатний стати провідним структурним елементом антиінфляційного комплексу заходів досягнення стабільності грошей і економіки.

Реалізація норм кредитного процесу здійснюється на основі наявності матеріальної відповідальності учасників кредитних угод за тимчасово позичену чужу власність, чіткого виконання взятих зобов'язань, економічної відособленості суб'єктів кредитних відносин як власників, що володіють юридичною самостійністю і функціонують на основі комерційного розрахунку, співпадіння економічних інтересів кредиторів і позичальників.

Особливостями кредиту, що відрізняють його від інших економічних категорій, є:

позичальник, отримавши кредит, лише реалізує право тимчасового користування наданими коштами чи цінностями (об'єкт кредиту залишається у власності кредитора);

суб'єкти кредитних відносин здатні одночасно почергово виступати в ролі кредитора і позичальника;

позичальник, щоб отримувати позичку, зобов'язаний пред'явити кредиторові економічні та юридичні гарантії повернення боргу;

повернення кредиту (боргу) здійснюється позичальником, а у виключних випадах - третьою особою - гарантом, якщо позичальник неспроможний це зробити сам;

конкретний термін повернення кредиту залежить від двох обставин: - особливостей і часу кругообігу коштів і ефективної діяльності самого позичальника. Він розраховує, на який час необхідні кошти і коли він зможе нагромадити їх, щоб погасити позику;

можливостей кредитора. На який час у нього з'являються тимчасово вільні кошти, які й стають предметом кредитування;

характерної рисою кредиту є сплата процентів за користування кредитованими ресурсами як товаром. Формула руху позичкового капіталу має вигляд:

![]()

Кредитні відносини реалізуються тоді, коли інтереси кредитора і позичальника відносно конкретних параметрів позики співпадають, насамперед цільового призначення, забезпечення терміну та величини процента.

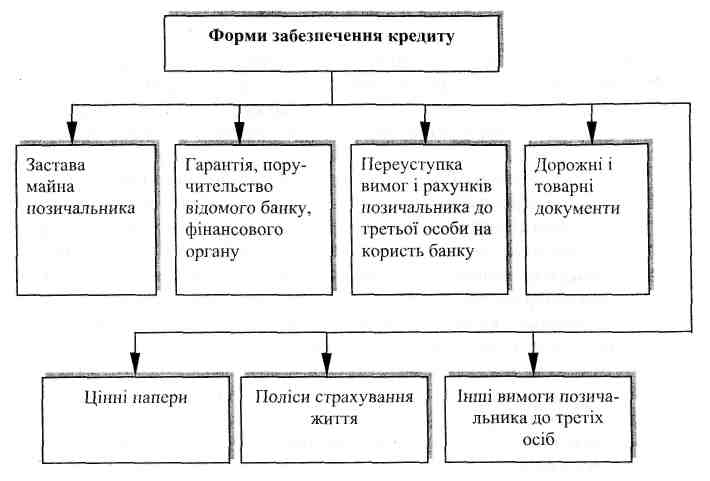

Основна маса кредитів надається під забезпечення. Захист майнових інтересів кредиторів на випадок можливого невиконання зобов'язань позичальника забезпечується у кредитах під заставу чи під фінансові гарантії. Комерційні банки використовують такі форми забезпечення:

У кредитних угодах студентам важливо з'ясувати складність функціонування відносин передачі власності одних власників у тимчасове використання на зворотній основі повернення і принципах строковості, платності, забезпеченості, цільового характеру і диференційованого підходу до кожного з позичальників. Внаслідок цього укладання кредитної угоди та підписання кредитного договору є серйозним і відповідальним актом для обох сторін угоди. На цій же основі формується єдність інтересів учасників кредитного процесу, забезпечується безперервність їх виробничо-збутової діяльності і можливості розширеного відтворення.

Історично першою формою кредиту став лихварський кредит.

Категорія «лихварство» походить від давньоукраїнського «лихва» - відсоток - і означає надання в позику грошей під великий процент з метою отримання значного зиску (спекулятивних відсотків). Студентам важливо з'ясувати, що навіть сучасні нерівноправні кредитні угоди відображають залишки принципів лихварського кредиту. Приміром, у 2002 р. комерційні банки надавали кредити українським аграріям під ставку 35% річних відсотків. Заставою кредиту повинна ставати сума вартості майна, що у 2 рази перевищує суму наданого комерційного кредиту. При цьому допускалося, що половину заставної суми можна забезпечити майном позичальника, а решту - врожаєм за ціною: 1 т пшениці вартістю 250-300 грн., що у 2 рази нижча від загальноприйнятої світової ціни. Хоч державні дотації дещо обмежували агресивність цих драконівських ставок, але, як правило, їх не вистачало для всіх позичальників.

Комерційним банкам України операція надання позик, що наближають її до лихварства, має бути неприйнятною. Адже ще у процесі еволюційного розвитку капіталістичного виробництва лихварство втратило свою впливовість, а панівні позиції в кредиті посів позичковий капітал. Важливо зрозуміти суттєві відмінності між цими категоріями та відносинами, що складаються на їх основі. Хоч позичковий капітал у банках набуває грошової форми, але фактично він є відокремленою формою виробничого капіталу (промислового чи аграрного). Він формується в процесі обороту продуктивного і торгового капіталу та трудових заощаджень населення, тому банківський прибуток має стимулювати виробників ефективніше використовувати позичені кошти та запобігати їхньому банкрутству.

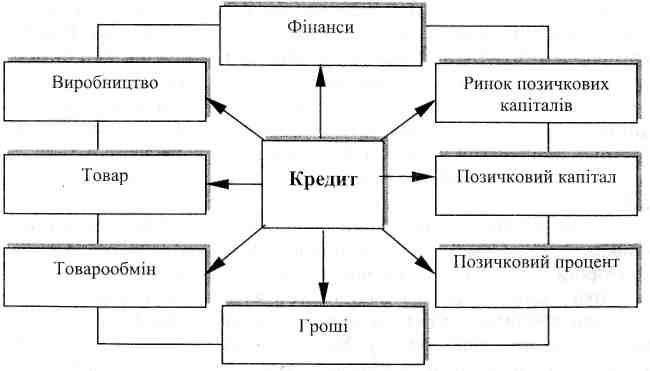

В ринковій економіці кредит на основі позичкового капіталу тісно взаємодіє з категоріями «фінанси», «проценти», «товар».

Цей зв'язок можна розглянути на прикладі схеми.

Слід наголосити, що тут рух вартості визначається взаємодією кредиту з іншими економічними категоріями на основі еквівалентного обміну між юридично відокремленими товаровиробниками. Якими б особливими формами не були кредитні угоди, але на завершальній стадії кредитного процесу в них завжди є грошова форма вартості, та й самі кредитні відносини специфічно модифіковані грошовими відносинами.

При цьому у кредитних операціях:

позичальниками, як правило, виступають суб'єкти господарювання, а кредиторами - банківські установи;

гроші, що надані в позику, використовуються позичальником як капітал (на виробничі потреби);

джерелом позичкового процента є прибуток на позичені кошти;

кредит використовується як механізм перерозподілу капіталів у суспільному виробництві та як спосіб вирівнювання норми прибутку.

Кредитному процесові властиві: економічність, комплексність, добровільність, свобода вибору партнерів та їх рівноправність, повага прав і обов'язків сторін, взаємовигода та економічна доцільність партнерських відносин. Важливо володіти закономірностями і механізмом руху кредиту на макро- і мікроекономічному рівні, розглядати кредит як динамічно змінюваний процес, починаючи зі стадії формування кредитних ресурсів як позичкового капіталу, далі розміщення нагромаджених засобів і, завершаючи, погашенням заборгованості та сплатою процентів. Важливо з'ясувати економічні межі кредиту, чітко розрізняти суть категорій «гроші» та «позичковий капітал». Механізм руху кредитованих ресурсів доцільно розглянути на прикладі формули:

![]()

де Г - грошова позичка; Т - товар у формі виробничого капіталу; В - процес виробництва нової вартості; Т' - новий виріб, що висувається на ринок як товар; Г' - грошова виручка внаслідок реалізації товару; К - позичений капітал; П - прибуток позичальника.

З'ясовуючи еволюційний характер процесу розвитку кредитних відносин, важливо знати місце і роль спеціалізованих кредитно-фінансових закладів у формуванні середньорегіональних і загальнонаціональних ставок позичкового процента, централізованого регулювання кредиту з боку держави та її органів у формуванні високоорганізованої системи безготівкового грошового обігу, становленні ринку позичкових капіталів і використанні кредитних важелів для ефективного регулювання механізму ринкової економіки. Загалом, роль кредиту і сфери його застосування з поглибленням суспільного поділу праці та зростанням масштабів суспільного виробництва постійно зростає. Зокрема, в процесі відходу від обігу повноцінних грошей до паперово-кредитних зростала залежність грошей в обігу від застосування кредитних операцій. Ще важливішою стає роль кредиту в умовах інфляції. Кредитні, операції за цих умов стають основою досягнення стабілізації купівельної сили грошей.