- •Маэ. №1. Макроэк-ая характеристика реального сектора эк-ки и его основные пропорции.

- •Маэ. №2. Денежный сектор эк-ки: содержание, структурные характеристики, влияние на реальный сектор эк-ки.

- •Основные постулаты кейнсианской теории потребления:

- •2) Оставить сбережения в денежной форме, которая является абсолютно ликвидной, но не приносит дохода.

- •Основными инструментами влияния на денежную массу являются:

- •Маэ. №22. Механизм развития инфляционной спирали при фискальном импульсе.

- •Маэ. №25. Стохастическая теория цикла. Модель реального делового цикла.

- •7) Капиталоемкость определяется лишь техническими условиями производства.

- •Монетаристская интерпретация

- •Воздействие фискальной политики на платежный баланс страны:

- •Часть I представляет инстранные займы.

Основные постулаты кейнсианской теории потребления:

- с ростом дохода экономические субъекты увеличивают свое потребление, но не в той пропорции, в какой растет доход. Пропорция распределения дохода на потребление и сбережения определяется предельной склонностью к потреблению (Сy);

- изменение дохода в коротком периоде,

как правило, не сказывается на

потребительских расходах. В длительном

периоде по мере роста дохода доля, идущая

на потребление, сокращается, средняя

склонность к потреблению будет падать;

изменение дохода в коротком периоде,

как правило, не сказывается на

потребительских расходах. В длительном

периоде по мере роста дохода доля, идущая

на потребление, сокращается, средняя

склонность к потреблению будет падать;

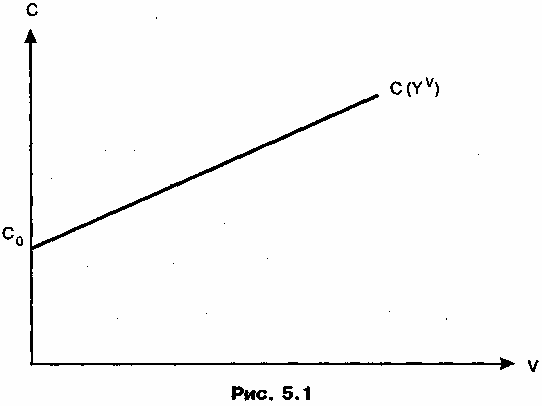

- зависимость между ростом доходов и изменением потребительских расходов отражает функция потребления: С = С0 + Cyyv , где С0 - величина автономного потребления, независимого от текущего дохода. При этом функция сбережения примет вид: S = - С0 + Syyv, где Sy -предельная склонность к сбережению.

Ha pиc. 5.1 изoбpaжeнa кeйнcиaнcкaя фyнкция пoтpeблe-ния, кoтopaя пoднимaeтcя нa нeкoтopyю вeличинy aвтoнoм-нoгo пoтpeблeния нaд ocью aбcциcc.

Впоследствии кейнсианская концепция была уточнена. Саймон Кузнец, проанализировав значительный массив данных, пришел к заключению, что по мере роста дохода средняя склонность к потреблению не понижается, а остается постоянной. Исследование показало, что существуют две функции потребления: краткосрочная, которая отвечает постулатам Кейнса, и долгосрочная, характеризующаяся постоянным значением средней склонности к потреблению.

Разгадка этих

противоречий

потребления

представлена в моделях М. Фридмена и Ф.

Модильяни. В основе теории

жизненного цикла Модильяни лежит

идея рационального планирования

поведения индивида в отношении потребления

и сбережения на долгосрочный период с

учетом возможно лучшего распределения

потребления на весь период жизни.

Согласно теории жизненного цикла: а)

доход, получаемый потребителем, колеблется

на протяжении всей жизни на одном уровне;

б) возможные колебания осуществляются

в определенных пропорциях; в) сбережения

перераспределяют доход и регулируют

уровень потребления; г) расходы на

потребление формируются за счет

первоначального богатства и трудового

дохода, полученного за весь период

экономической активности индивида. При

равномерном распределении дохода по

годам потребление будет представлено

следующим образом:

![]()

где Б - накопленное богатство; у - получаемый доход; R - число рабочих лет; Д - продолжительность жизни.

Функция потребления

принимает

вид: С = αБ +

βу , где α

- предельная склонность к потреблению

по накопительному богатству, β

- предельная склонность к потреблению

по доходу. Определив среднюю склонность

к потреблению как![]()

отметим, что для краткосрочного периода характерно снижение средней склонности к потреблению при росте дохода, а в долгосрочном периоде отношение богатства к доходу имеет постоянное значение, а, следовательно, и средняя склонность к потреблению будет неизменна. Данная трактовка разрешает противоречия потребления согласно которому средняя склонность к потреблению падает с ростом дохода. Этот процесс характерен для краткосрочного периода, в долгосрочном - потребительские доходы поддерживаются относительно стабильными, несмотря на колебания текущего дохода.

Теория постоянного

(перманентного) дохода в

качестве ключевых вопросов исследует

причины, мотивы формирования ожиданий

потребителей относительно их будущих

доходов, анализирует факторы, определяющие

временные и постоянные изменения доходов

эк. субъектов, и их влияние на потребительское

поведение. Под

постоянным доходом понимают

доход, который сохранится в будущем при

данном текущем уровне богатства и дохода

сегодня и ожидаемого в будущем, т.е.

средневзвешенная величина ожидаемых

доходов за весь период жизни потребителя.

При этом потребители стремятся в течение

всей жизни поддержать постоянный уровень

потребления, занимая в долг и делая

сбережения в зависимости от ситуации

и размера дохода. Согласно данной

концепции функция

потребления принимает

следующий вид: С

= Сурур,

где Сур

- предельная склонность к потреблению

по перманентному доходу, ур

-номинальный перманентный доход, который

равен

![]()

где yd - текущий доход в году d, a d -количество лет жизни.

МАЭ. №5. Инвестиции и их виды. Концептуальные подходы к формированию функций автономных и индуцированных инвестиций. Инвестиции – денежные средства, в том числе ценные бумаги, информация, работы и услуги, иное имущество, иные права, вложенные инвестором в объекты инвестиционной деятельности в целях получения прибыли. Классификация:

-

Относительно объекта приложения: инвестиции в имущество (в оборудование, здание), финансовые инвестиции (приобретение цен. бум.), нематериальные инв-ции (в подготовку кадров, исследования, рекламу). Также все инвестиции относительно объекта приложения можно разделить на портфельные (- вложения в ценные бумаги с целью последующей игры на изменение курса и получение дивиденда, а также участия в управлении хозяйствующим субъектом) и реальные (- вложения частной фирмы или гос-ва в произв-во к.-л. продукции). Реальные делятся на инвестиции в основной и оборотный (в товарно-материальные запасы) капитал, а также на внешние и внутренние (в собственные факторы произв-ва). К реальным инвестициям имеет смысл отнести также понятия валовые и чистые инвестиции. Собственно чистые инвестиции это валовые инвестиции за вычетом издержек на возмещение основного капитала.

-

По характеру исп-ия: первичные (осущ-ся при покупке п/п-ия), на расширение, на замену (н-р, оборуд-я), реинвестиции (исп-ие свободных доходов, полученных в рез-те реализации инвестиц-го проекта, путем направления их на приобретение или заготовление новых средств произв-ва с целью поддержания состава основных фондов п/п-я), на рационализацию (на модернизацию технологий, оборуд-я), на изменение программы выпуска продукции, брутто-инвестиции (первичные+реинвестиции), рисковые инвестиции/венчурный капитал (в форме выпуска новых акций, производимые в новых сферах деятельности, связанных с большим риском).

-

По фактору времени: краткосрочные и долгосрочные.

-

Автономные – инвестиции, не связанные с ростом совокуп. спроса (нац. дох.), а осуществл-е предпринимателями с целью улучшить свое положение на рынке. Индуцированные – инвестиции, которые вызываются устойчивым ростом совокуп. спроса.

В макроэк. теории сущ-ют несколько концепций принятия инвестиц-х реш-ий, касающихся автономных инвестиций:

Согласно неоклассической теории фирма в усл-ях совершен. конкуренции и состоянии равновесия доводит объем капитала до такой величины, когда предельный продукт капитала (МРК) будет равен реальным издержкам по использованию капитала. Исходя из данных посылок, выд-ся две группы фирм:

1) фирмы, выпускающие продукцию и берущие капитал в аренду;

2) фирмы, владеющие капиталом и сдающие его в аренду.

Фирм, берущих капитал в аренду, будет интересовать: а)арендная плата по использованию капитала (R); б) продажная цена выпускаемой продукции (Рт), в) реальные издержки (RC) по пользованию арендой RC = R/PT

Поскольку результат от использования доп. ед-цы капитала выраж-ся в предел. продукте капитала, то фирма при принятии решений о расширении произв-ва и максимизации прибыли сравнивает МРК и RC. Арендуемый капитал увеличивается, если МРК > RC и прекращается инвестирование при МРК < RC.

Для собственника капитала арендная плата (R) есть доход. Собственники капитала сравнивают свой доход (R) с издержками по владению (СI), которые в свою очередь равны: СI = dPK + iPK - ∆PeK , где d - норма амортизации; РK - цена приобретения единицы капитала; dPK - потери в результате износа оборудования; i - номинальная ставка процента; iРк -альтернативные издержки, связанные с отвлечением денежной суммы (Рк) на приобретение капитала, т.е. недополученный доход по процентной ставке (или издержки по процентам); ∆PeK -ожидаемое изменение цены капитала. Проделав несложные преобразования, получим: СI/ РK =d+r

Разница между предельным продуктом капитала (МРК) и издержками по владению капиталом является для владельцев капитала стимулами для осуществления инвестиций, т.е. [МРК – (r+d)] > 0

В данном случае функцию автономных инвестиций можно представить: Ia =β [МРК -(r + d)], где β коэффициент, характеризующий чувствительность предпринимателей к инвестиционным стимулам.

Другой теорией принятия инвестиционных решений является теория предельной эффективности капитала, которая относится к кейнсианской школе. Кейнс вводит в эк. теорию две гипотезы:

а) инвестиционный спрос не тождественен спросу на капитал;

б) инвестиционный спрос определяется стимулами для инвестирования.

В соотв-ии с вышеизложенным, форм-ие автономных инвестиций определяется 2-мя основными показателями: 1) предельной эффективностью капитала; 2) ставкой процента.

Под

предельной эффективностью капитала

понимается

та норма дисконтирования, при которой

ожидаемая доходность от инвестиционных

вложений будет равна восстановительной

стоимости капитала. Данное утверждение

представлено в следующем виде:![]() где

КСВ

- стоимость воспроизводства; П1,

П2

+...+ ПТ

- доходы в соответствующем году; r

- норма дисконта.

Предельная

эффективность капитала будет отражать

ту норму дисконта (r*),

при которой неравенство превращается

в равенство.

Для

принятия решений об инвестировании

предприниматель сравнивает предельную

эффективность капитала со сложившейся

на рынке процентной ставкой. Результат

сравнения служит руководством к принятию

решений 1) если ставка процента (i)

больше предельной эффективности капитала

(r*),

то предпринимателю целесообразно

продавать производственные мощности

(отрицательные инвестиции); 2) если i

< r*,

то фирме выгодно делать инвестиции.

где

КСВ

- стоимость воспроизводства; П1,

П2

+...+ ПТ

- доходы в соответствующем году; r

- норма дисконта.

Предельная

эффективность капитала будет отражать

ту норму дисконта (r*),

при которой неравенство превращается

в равенство.

Для

принятия решений об инвестировании

предприниматель сравнивает предельную

эффективность капитала со сложившейся

на рынке процентной ставкой. Результат

сравнения служит руководством к принятию

решений 1) если ставка процента (i)

больше предельной эффективности капитала

(r*),

то предпринимателю целесообразно

продавать производственные мощности

(отрицательные инвестиции); 2) если i

< r*,

то фирме выгодно делать инвестиции.

Разрыв между предельной эффективностью капитала и процентной ставкой образует стимулы к инвестированию. При этом функция инвестиций представлена: Iа = α(r*- r), где α - коэффициент чувствительности предпринимателей к инвестиционным стимулам.

Специфика данной функции состоит в том, что она: 1) малоэластичная по ставке процента, поскольку в определенных интервалах, несмотря на наличие стимулов к инвестированию, фирмы не стремятся увеличивать объем инвестиций, т.к. ставка процента недостаточно упала, чтобы был экономически выгодным переход к следующему по рангу проекту; 2) неустойчива, что объясняется тем, что предельная эффективность капитала есть субъективный показатель, отражающий оценки фирм в отношении будущей доходности инвестиций.

Индуцированные инвестиции: Принимая решения об инвестировании, фирмы определяют, какой объем выпуска может быть произведен на основе имеющихся ресурсов и какая производственная функция наиболее оптимально будет отражать зависимость между вложенным капиталом и ожидаемым объемом выпуска. Варианты принятия решений фирмами зависят:

1 )

от первоначального запаса капитала; 2)

определения его оптимального размера.

)

от первоначального запаса капитала; 2)

определения его оптимального размера.

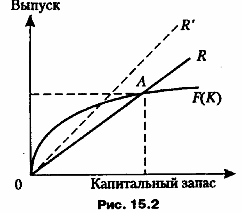

В случае полного отсутствия запаса капитала фирма оказывается перед выбором: а) инвестировать имеющиеся ресурсы в производственное оборудование и завтра осуществить выпуск продукции [F(K)] или б) одолжить (положить в банк) ресурсы и завтра получить доход К (1 + r). Данная ситуация представлена на графике.

Оптимизация инвестирования при отсутствии запаса капитала

1. ОR — альтернативная стоимость инвестиций.

2. ОF (К) — производственная функция.

3. На участке ОA ценность выпуска превышает затраты, технология производительна, инвестиции имеют смысл.

4. ()A — критическая точка, прибыль равна нулю.

5. Если процентная ставка растет (r), то угол наклона ОR меняется (см. ОR′), область производительных инвестиций сокращается.

Отдача от инвестирования капитала:

Отд.=F (К)/(1+r)-К, где Отд. — отдача от инвестирования; F(К)/1 + r — настоящая ценность завтрашнего выпуска; К — сегодняшние инвестиции.

В случае наличия первоначального запаса запас капитала в будущем может отличаться от накопленного запаса на: 1) величину вновь инвестированного капитала (I);

2) долю амортизационных отчислений (d). Формально данная зависимость может быть представлена: K2 = K1 + I - dK1 , где: K2 –Новый запас, K1 -Старый запас, I - Валовые инвестиции, dK1 - Амортизац. отчисления. Отсюда: К2 = (1 –d)K1 + I.

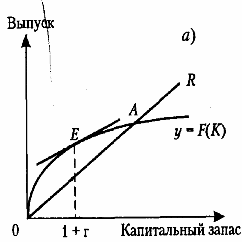

Оптимальным объемом капитала (K*) является объем, при кот-м max-ся прибыль в условиях, когда предельный продукт капитала (МРК) равен предельным затратам.

При этом предельный продукт капитала представляет собой прирост выпуска при использовании в производстве дополнительной единицы капитала и задается наклоном производственной функции: МРК=Y/K.

Величина выпуска, который м. б. произведен, описывается производственной функцией у = F(К). Если инвестир-е осуществляется за счет рес-в, которые могли бы быть вложены в приобретение финансовых активов, то альтернативные затраты будут равны (1 + r). Если инвесторы используют займы, то предельные затраты инвестирования также будут равны (1 + r). Графически изложенные постулаты представлены на рис.

(•) Е определяет равновесное состояние. МРК =1 + r

Оптимальный запас капитала (K*) будет равен такой величине, при которой расстояние между кривыми F(К) и ОR будет наибольшим.

Разница между величинами фактического запаса (К) и оптимального (K*) создает стимулы к инвестированию, при равенстве К = К* фирма не будет осущ-лять инвестиций.

Зависимость между инвестициями (I), фактическим (К) и оптимальным (K*) запасами выражается в следующем виде: /=(K*-K), где — гибкий акселератор.

Показатель — коэффициент чувствительности предпринимательской деятельности по поводу стремления к ликвидации разницы между желаемыми и действительными величинами капитала в каждый период времени. Этот показатель характеризует скорость корректировки капитала до величины оптимального уровня.

При достижении оптимального запаса капитала инвестиции в соответствии с принципом акселератора должны изменяться в той же пропорции, что и объем выпуска.

Если рассматривать развитие данных процессов в динамике, получим: Iинд.=(yt – yt-1 )

Где: Iинд -индуцированные инвестиции; yt и yt-1 — значения ВНП в соответствующие периоды; - акселератор, характеризующий величину прироста инвестиций при изменении реального объема производства на дополнительную единицу.

Таким образом, величина индуцированных инвестиций зависит от темпов развития экономики и изменений в уровне национального дохода страны.

МАЭ. №6. Доходы и расходы гос-ва. Бюджетный дефицит, его виды и способы финансирования. Самым важным источником гос. доходов явл-ся различные виды налогов: 1)налоги на доходы; 2) налоги на расходы (налог с продаж, акциз); 3) налоги на собственность (налоги на наследство, на дома, землю и т.д.); 4)налоги прямые, которыми облагаются индивиды и фирмы, и косвенные: налоги на продажу товаров и услуг. Неналоговые поступления представляют собой преимущественно прибыли гос. п/п-ий. Доходы правительства зависят от вел-ны нац. дохода и ставки налогообл-ия. T=tyy, где ty – налоговая ставка. Гос. расходы можно разделить на 4 направления: правительственные закупки товаров и услуг; гос. инвестиции; трансферты частному сектору; проценты по гос. долгам. Ситуация, когда доходы гос-ва превышают расходы, наз-ся профицитом бюджета. Состояние эк-ки, когда расходы гос-ва превышают доходы, отражает дефицит бюджета. Существует 4 осн. способа финанс-ия бюджетного дефицита: а) путем увеличения кол-ва денег высокой эффективности; б) путем увел-я кол-ва облигаций казначейства у населения; в) при помощи расходования валютных резервов ЦБ; г) посредством продажи гос. активов. Наиболее важные первые два. Если у казначейства (министерства финансов) не хватает денег, то оно выпускает на соотв-ую сумму цен. бумаги и продает их ЦБ-ку. Что в конечном счете означает эмиссию денег и увел-е ден. базы. Если ЦБ напрямую не покупает эмитированные бумаги у казначейства, то он скупает у населения купленные им казначейские бумаги;

Гос-во выпускает цен. бумаги (облигации) и продает их частным лицам, что представляет долговое финансирование дефицита бюджета, которое проявл-ся в том, что: 1) кол-во денег в обращении не увел-ся; 2) средства, взятые в долг у частных лиц, подлежат возврату.

Гос. долг представляет общий размер задолженности гос-ва владельцам гос-ых цен. бумаг, который равен сумме накопленных в прошлом бюджетных дефицитов за вычетом бюджетных избытков.

PBD = Bf + Bp + EBv = H + Bp`+ A + EBv

где Р — уровень цен;

BD— реальная величина дефицита государственного бюджета;

Bf — объем продаж государственных бумаг Центральному банку;

Bp— объем продаж государственных ценных бумаг частному сектору;

Bp`— объем продаж государственных ценных бумаг, не связанных с распродажей государственных активов;

Е — обменный курс, выраженный в единицах отечественной валюты за единицу иностранной;

Bv— изменение объема валютных резервов, связанное с финансированием дефицита бюджета;

H— денежная база;

А — объем проданных активов государства.

Бюджетный дефицит может быть представлен в различных видах.

Исходным считается общий дефицит, который складывается из первичного дефицита и процентных выплат по гос. долгу. Первичный дефицит представляет собой правительственные платежи, за вычетом гос. доходов. Различают также структурный и циклический дефициты. Циклический дефицит зависит от фазы обычного эк. цикла. В период подъема доходы бюджета в виде налогов растут, а расходы снижаются (прежде всего из-за сокращения числа пособий по безработице). Следовательно, значение дефицита снижается. В период спада идут обратные процессы. Структурный дефицит - это дефицит, присутствующий в эк-ке даже при полной занятости, то есть не рассасывающийся, даже когда эк. цикл проходит фазу бума.

Следует иметь в виду также различие между реальным и номинальным дефицитом. Реальный дефицит рассм-ся в неизменных ценах, номинальный - в текущих. Различие м/д реальным и номинальным дефицитом становится заметным в период инфляции, когда, с одной стороны, обесценивается сумма гос. долга, с другой - растет ставка процента.

Введя различие между общим и первичным дефицитом, следует еще раз обратить внимание на механизм роста гос. задолженности. Допустим, возник некоторый дефицит бюджета. При наличии этого первичного дефицита общий дефицит начинает возрастать. Это происходит потому, что надо выплачивать проценты по долгу, который был образован для покрытия первичного дефицита. Если средств для выплаты процентов нет (нет эк. роста или он недостаточен), то эти средства снова берутся взаймы и по ним тоже надо платить проценты. Так возникает самогенерирующий механизм роста гос. задолженности.

Денежное финансирование бюджетного дефицита в долгосрочном периоде сталкивается с такими явлениями как инфляционный налог и сеньораж. Поддерживая инфляцию на определенном уровне, правительство выпускает в обращение большее количество денег, следовательно, поддерживает рост цен. Увеличение цен вызывает падение покупательной способности, наличности, находящейся на руках у населения. Если доход фиксирован, то для поддержания покупательной способности приходится отчислять большую часть дохода. В рез-те чего большая часть дохода идет на оплату фиксированного объема товаров, гос-во как бы изымает у населения часть дохода, которую использует на покрытие бюджетного дефицита. Отсюда инфляционный налог — это потери капитала, понесенные владельцами ден. средств вследствие инфляции. Сеньораж — это доход, полученный правительством в рез-те его монопольного права выпуска денег. Сеньораж может быть измерен покупательной способностью денег, выпущенных в обращение за данный период.

МАЭ. №7. Основные макроэк-ие проблемы, связанные с денежным и долговым способами финансирования бюджетного дефицита. В случае монетизации дефицита нередко возникает сеньораж - доход государства от печатания денег. Сеньораж возникает на фоне превышения темпа роста денежной массы над темпом роста реального ВНП, что приводит к повышению среднего уровня цен. В результате все эк. агенты платят своеобразный инфляционный налог, и часть их доходов перераспределяется в пользу гос-ва через возросшие цены.

В условиях повышения уровня инфляции возникает эффект Оливера-Танзи - сознательное затягивание налогоплательщиками сроков внесения налоговых отчислений в государственный бюджет. Нарастание инфляционного напряжения создает экономические стимулы для "откладывания" уплаты налогов, так как за время "затяжки" происходит обесценивание денег, в результате которого выигрывает налогоплательщик. В результате дефицит госбюджета и общая неустойчивость финансовой системы могут возрасти.

Монетизация дефицита госбюджета может не сопровождаться непосредственно эмиссией наличности, а осуществляться в других формах, например в виде расширения кредитов Центрального банка государственным предприятиям по льготным ставкам процента или в форме отсроченных платежей. В последнем случае правительство покупает товары и услуги, не оплачивая их в срок. Если закупки осуществляются в частном секторе, то производители заранее увеличивают цены, чтобы застраховаться от возможных неплатежей. Это дает толчок к повышению общего уровня цен и уровня инфляции.

Если отсроченные платежи накапливаются в отношении предприятий государственного сектора, то эти дефициты нередко непосредственно финансируются Центральным банком или же накапливаются, увеличивая общий дефицит госбюджета. Поэтому, хотя отсроченные платежи, в отличие от монетизации, официально считаются неинфляционным способом финансирования бюджетного дефицита, на практике это разделение оказывается весьма условным.

Если дефицит госбюджета финансируется с помощью выпуска государственных займов, то увеличивается средняя рыночная ставка процента, что приводит к снижению инвестиций в частном секторе, падению чистого экспорта и частично к снижению потребительских расходов. В итоге возникает эффект вытеснения, который значительно ослабляет стимулирующий эффект фискальной политики.

Долговое финансирование бюджетного дефицита нередко рассматривается как антиинфляционная альтернатива монетизации дефицита. Однако долговой способ финансирования не устраняет угрозы роста инфляции, а только создает временную отсрочку для этого роста, что является характерным для многих переходных экономик, в том числе и для российской. Если облигации гос. займа размещаются среди населения и коммерческих банков, то инфляционное напряжение окажется слабее, чем при их размещении непосредственно в Центральном Банке. Однако последний может скупить эти облигации на вторичном рынке ценных бумаг и расширить, таким образом, свою квазифискальную деятельность, способствующую росту инфляционного давления.

В случае обязательного (принудительного) размещения государственных облигаций во внебюджетных фондах под низкие (и даже отрицательные) процентные ставки, долговое финансирование бюджетного дефицита превращается, по существу, в механизм дополнительного налогообложения.

Ни один из способов финансирования государственного бюджета не имеет абсолютных преимуществ перед остальными и не является полностью неинфляционным.

МАЭ. №8. Влияние

изменения доходов и расходов гос-ва на

потребительские и инвестиционные

решения частного сектора экономики.

Гос-во

оказывает воздействие на потребительское

поведение домохозяйств при помощи

влияния налогов на

их межвременные

бюджетные ограничения. Домашние

хозяйства реагируют как на изменение

налоговой ставки, так и на рост

государственных расходов. Колебания в

налогах прямо влияет на бюджетные

ограничения домохозяйств, что

непосредственно отражено в представленном

уравнении:

![]()

Изменения в налогах могут носить временный, постоянный, ожидаемый характер, что по-разному отражается на поведении потребителей.

Временное изменение

налогов, например, их рост, в условиях

сбалансированного бюджета, т. е. когда

изменение в налогах (Т)

сопровождается равными изменениями

в государственных расходах (G), оказывает

влияние на потребление (С1),

уменьшая его, но в меньшей мере, чем

наблюдается рост налогов. Временное

увеличение налогов приводит лишь к

временному падению располагаемого

дохода. Домохозяйства, стремясь

стабилизировать доход, будут в период

высоких налогов занимать в счет будущих

доходов. Т.о. при росте налогов

сбережения в частном секторе снижаются,

государственные сбережения остаются

постоянными, общенациональные

сбережения сокращ-ся:

![]()

Систематический рост налогов приводит к падению постоянного располагаемого дохода. Домашние хозяйства в большей степени, чем при временном росте налогов, сократят объем потребления, возможно, сбережения частных лиц сократятся на меньшую величину или вообще останутся неизменными.

Несколько иная трактовка влияния изменений доходов и расходов на потребление отличается кейнсианским направлением. Кейнсианцы также признают обратную зависимость между изменением налогов и потреблением домашних хозяйств, но объясняют эту зависимость с помощью особой разновидности мультипликатора государственных расходов [1/(1 – Сy )]. Он показывает, насколько изменится величина нац. дохода при изменении гос. расходов на ед-цу. В рез-те мультипликативного процесса в экономике отмечаются два эффекта:

а) роста совокупного спроса;

б) роста спроса со стороны частных лиц.

Влияние государственных расходов и налогов несколько в ином аспекте сказывается на инвестиционных решениях предпринимателей. В соответствии с функцией инвестиций рост процентной ставки сокращает инвестиционный процесс. Отсюда, встает задача: проследить зависимость: динамика доходов и расходов государства —> колебания процентной ставки —> изменения частных инвестиций. Важным аспектом принятия инвестиционных решений явл-ся проблема распределения сбережений, являющихся источником финансирования, между гос-ми и частными секторами.

С позиции теоретиков неоклассического толка рост налогов в краткосрочном периоде не влияет на потребление, но сокращает уровень частных сбережений, соответственно, ресурсная база инвестирования уменьшается. Механизмом, сокращающим размеры инвестирования, является рост процентной ставки на рынке сбережений и инвестиций.

Долговременный характер роста налогов на частных сбережениях не отражается. Когда происходит частичное сокращение сбережений, то инвестиции сокращаются, но не пропорционально росту налогов.

Кейнсианская концепция трактует одинаковое увеличение расходов и доходов государства через мультипликативный эффект, приводящий к росту национального дохода. С одной стороны, возрастает и потребление, и сбережения, а, следовательно, и инвестиции. Однако осуществление реальных инвестиций зависит от динамики ставки процента. С другой стороны, рост национального дохода приводит к увеличению спроса на деньги, росту ставки процента, сокращению инвестиционных проектов. Данное падение инвестиций частично компенсируется сбережениями, которые образовались в результате роста национального дохода.

Гос-во своей политикой может регулировать объем инвестиций. Налоговая политика, как правило, влияет на сокращение инвестиций, уменьшая ее ресурсную базу (например, повышение налога на прибыль, сокращение инвестиционного налогового кредита, уменьшение амортизационных льгот и т. д.). Однако на практике фирмы уплачивают налог и получают субсидии, что влияет на принятие оптимальных инвестиционных решений. К числу таких льгот можно отнести: а) налоговые скидки на инвестиции — инвестиционный налоговый кредит, который сокращает налоговые платежи фирм на определенную величину с каждой денежной величины, израсходованной на приобретение товаров; б) ускоренный регламент амортизационных отчислений, согласно которому фирма вычитает из корпоративных налогов сумму, отражающую износ основных фондов. Чем больше принятые нормы амортизации, тем больше суммы средств, сэкономленных за счет налоговых скидок на амортизацию.

МАЭ. №9. Механизм установления краткосрочного и долгосрочного равновесия на рынке благ. Макроэк-е равновесие на рынке товаров и услуг наблюдается тогда, когда объем национального произв-ва совпадает с запланированными расходами на его покупку, то есть когда совокупный спрос (СС) равен совокупному предложению (СП). Макроэк-е равновесие не означает, что спрос равен предложению по каждому конкретному виду товаров. Оно может сопровождаться нарушениями равновесия на отдельных рынках товаров. В этом случае дефицит на одних отраслевых рынках должен покрываться избытком на других, чтобы совокупный спрос был равен совокупному предложению. Различают краткосрочное и долгосрочное макроэк-е равновесие.

Краткосрочное равновесие является менее устойчивым, поскольку в рыночной эк-ке сущ-ют внутренние причины, мотивы, выводящие ее из состояния равновесия на опр-ый период. Долгосрочное равновесие является более устойчивым.

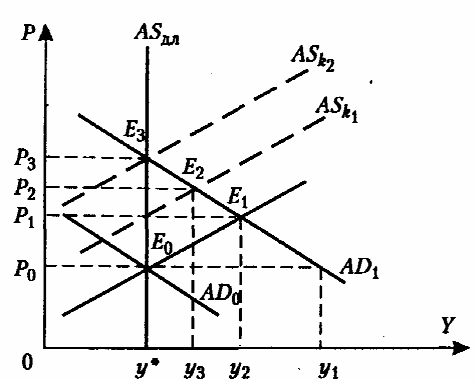

Рассмотрим кратко реакцию эк. системы на нарушение равновесия в усл-ях, когда происходит рост совокупного спроса. Допущение: первоначально эк-ка находится в состоянии долгосрочного и краткосрочного равновесия

1 .

В силу каких-либо причин произошел рост

СС

(),

АD0

=> АD1

.

В силу каких-либо причин произошел рост

СС

(),

АD0

=> АD1

2. При p0 на товарном рынке будет дефицит d > S в размере у1 > у*.

3. Если заработная плата осталась жесткой, то на возросший спрос предприниматели стали поднимать цены (р) и увеличивать объем производства ().

4. Рост цен снизил величину СС и в (·) Е1 достигнуто краткосрочное равновесие, объем производства равен у2

5. В долгосрочном периоде начинается рост цен на ресурсы. Рост издержек делает невыгодным сохранение объема производства на уровне y2 поэтому фирмы будут снижать объем производства при данном уровне цен — сдвиг КСП АSк0 => АSк1.

6. Объем производства снизится, у3 < у2 уровень цен возрастет, р2 > р1 (·) Е2 — новое краткосрочное равновесие.

7. Если предприниматели повысят заработную плату в соответствии с ростом цен, то произойдет дальнейший рост издержек производства, что приведет к сдвигу краткосрочной КСП, сдвиги будут до тех пор, пока экономика не перейдет в состояние краткосрочного и долгосрочного равновесия.

8. На сколько при этом увеличатся цены, от р0 до р3 зависит от эластичности спроса. Чем выше эластичность спроса, тем выше темп инфляции.

9. Рост цен в краткосрочном периоде (от р0 к р1.) зависит от эластичности краткосрочной КСП. Чем меньше эластичность СП, тем больше рост цен в краткосрочном периоде.

Для российской экономики характерны низкая эластичность совокупного спроса и совокупного предложения в краткосрочном периоде.

Низкая эластичность спроса предопределена тем, что инвестиционный спрос предпринимателя малочувствителен к процентной ставке из-за неотлаженности кредитного механизма финансирования промышленных инвестиций.

Низкая эластичность совокупного предложения связана с длительной устойчивой развивающейся инфляцией.

В ряде случаев, когда СС

практически неэластичен, экономика

страны при росте СС

может попасть в

инфляционную ловушку,

т. е. ситуацию, при которой внутренние

рыночные силы способны привести

экономику к состоянию устойчивого

долгосрочного равновесия, при котором

цены практически стабилизируются.

Совокупный спрос практически

параллелен совокупному предложению в

долгосрочном периоде.

ряде случаев, когда СС

практически неэластичен, экономика

страны при росте СС

может попасть в

инфляционную ловушку,

т. е. ситуацию, при которой внутренние

рыночные силы способны привести

экономику к состоянию устойчивого

долгосрочного равновесия, при котором

цены практически стабилизируются.

Совокупный спрос практически

параллелен совокупному предложению в

долгосрочном периоде.

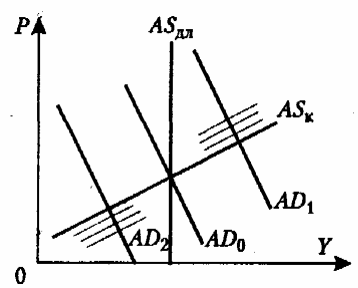

1. Сдвиги кривой СП не ведут к росту цен, в этой ситуации для восстановления долгосрочного равновесия необходимо вмешательство государства (рестракционная политика), направленное на сокращение СС. АD1 => АD0

2. В противоположной ситуации, когда нарушение равновесия вызвано сокращением совокупного спроса, (АD0 => АD2), при неэластичности СС может возникнуть дефляционная ловушка, выражающаяся в том, что уровень цен будет падать, но при этом в экономике будет наблюдаться низкая занятость. В ситуации дефляционной ловушки государство вводит стимулирование СС до возвращения его в равновесное состояние.

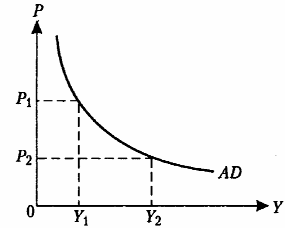

МАЭ. №10. Теоретические подходы к обоснованию вида кривых совокупного спроса и совокупного предложения. Совокупн. спрос на рынке товаров и услуг отражает планы всех эк. субъектов отн-но покупок всех объемов конечных благ, производимых в стране в течение опр-го периода времени. Осн элементы совокуп. спроса — потребительские расходы домохозяйств, инвестиции, гос. закупки, чистый экспорт: Yd = C + I + G + NX. Зависимость запланированных объемов покупок конечных товаров и услуг, произведенных в стране от уровня цен, наз-ся кривой совокупного спроса. Все точки этой кривой показывают, какой объем конечных товаров и услуг готовы купить все эк. субъекты при запланированном уровне цен. Кривая спроса строится исходя из того, что все факторы, кроме уровня цен постоянны, изменение этих факторов приводит к сдвигу кривой совокупного спроса. Обычно кривая совокупного спроса — это убывающая зависимость от уровня цен.

Некоторые концепции объяснения убывающего вида совокупного спроса.

1 .

Классическая концепция

исходит из количественной теории денег.

МV = YР

=> Yd

= МV/Р. Если

цены растут, то совокупный спрос падает.

Объяснение классиков не подтверждается

эмпирическими данными.

.

Классическая концепция

исходит из количественной теории денег.

МV = YР

=> Yd

= МV/Р. Если

цены растут, то совокупный спрос падает.

Объяснение классиков не подтверждается

эмпирическими данными.

2. Современная монетаристская концепция исходит из того, что скорость обращения денег не постоянна, а зависит от процентной ставки V(i). В этом случае монетаристы, используя формулу количественной теории: Уd = (MV(i)/P) делают следующие выводы. При росте цен P => спрос на деньги => предложение денег постоянно => альтернативная стоимость денег (i) => экономические субъекты, формируя свой портфель активов, состоящий из ценных бумаг, недвижимости, наличности и т. д. предпочитают неденежные активы. В результате деньги будут переходить быстрее из рук в руки, т. е. скорость V.

3. Кейнсианская теория для анализа вида кривой совокупного спроса использует не количественную теорию денег, а структурный состав совокупного спроса, оценивая чувствительность его составляющих к изменению Р.

Yd = C + I + G + NX

Оценивая поведение эк. субъектов при формировании планов покупки товаров и услуг, Кейнс считал, что эластичность совокупного спроса опр-ся чувствительностью инвестиций к изменению процентной ставки в результате колебания цен. Кейнс выделил эффект процентной ставки — эффект Кейнса. При росте р увеличивается спрос на деньги, что при данном предположении денег приводит к росту процентной ставки i. В ответ на увеличение процентной ставки i объем запланированных инвестиций сокращается. Снижение объема инвестиционного спроса ведет к уменьшению совокупного спроса. Поскольку, согласно кейнсианской теории, функция инвестиций малоэластична по процентной ставке, то весь совокупный спрос малоэластичен. Считая совокупный спрос малоэластичным по цене, Кейнс полагал, что совокупный спрос более чувствителен к приросту дохода и нередко использовал кривую плановых расходов, отражающую функциональную зависимость величины совокупных плановых расходов от уровня национального дохода. Формально это может быть представлено в следующем виде: Eпл.= C(y) + I + G + NX.

Г рафически

кривая плановых расходов изображена

на рис., где отрезок А характеризует

величину автономных расходов. C=C0+C(y-T)

рафически

кривая плановых расходов изображена

на рис., где отрезок А характеризует

величину автономных расходов. C=C0+C(y-T)

4. Представители неоклассического синтеза, развивая идею Кейнса об анализе чувствительности всех элементов совокупного спроса к изменению цены, помимо эффекта Кейнса рассматривали еще два эффекта повышения эластичности совокупного спроса по Р.

Эффект реальных кассовых остатков (эффект Пигу): потребительские расходы тоже могут быть чувствительны к изменению Р. При P потребители сталкиваются с тем, что их S обесцениваются, они становятся беднее. Стремление сохранить уровень благосостояния заставляет эк. субъектов увеличивать сбережения за счет сокращения потребления. Эмпирически эффект Пигу выражен слабо G не чувствителен к изменению цен.

Эффект импортных закупок. При р в данной стране ее товары и услуги становятся дороже по сравнению с импортными товарами. В результате субъекты данной страны начинают предпочитать импортные товары. В то же время иностранные фирмы сокращают объем экспортных закупок, чистый экспорт понижается NХ.

В макроэкономике для определения понятия краткосрочного и долгосрочного периодов используются иные постулаты, чем в микроэкономике. В макроэкономике все факторы, кроме одного, считаются неизменными. Изменение всех факторов имеет место только в сверхдлительных периодах. В основе деления на краткосрочный и долгосрочный периоды лежит гибкость цен.

Под краткосрочным периодом понимается период, в течение которого цены на ресурсы (например, заработная плата) не успевают приспособиться к уровню товарных цен.

Долгосрочный период — период, в течение которого все цены на ресурсы полностью приспосабливаются к изменению цен на товары.

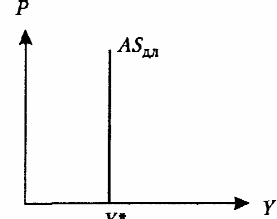

Продолжительность периода оказывает большое влияние на вид кривой совокупного предложения. Существует два типа кривых совокупного предложения, отражающих зависимости в краткосрочном и долгосрочном периодах. Совокупное предложение — весь объем конечных товаров и услуг, который производители данной страны готовы произвести и поставить на рынок в течение опр-го периода времени. Зависимость планов производителей от уровня цен описывается кривой совокупного предложения.

В долгосрочном периоде кривая совок-го предложения представл-т собой вертикальную прямую, проходящую на уровне национального дохода при полной занятости (y*)

1 .

Гибкость цен на ресурсы объясняет

вертикальный вид кривой. Предприниматель

достигает оптимального объема выпуска,

и когда его издержки в долгосрочном

периоде растут в той же пропорции,

что и уровень цен, то ему нет смысла

изменять объем выпуска.

.

Гибкость цен на ресурсы объясняет

вертикальный вид кривой. Предприниматель

достигает оптимального объема выпуска,

и когда его издержки в долгосрочном

периоде растут в той же пропорции,

что и уровень цен, то ему нет смысла

изменять объем выпуска.

2. Гибкость цен на ресурсы, характерные для долгосрочного периода, позволяет предпринимателю выплачивать работникам такую заработную плату, которая удерживает полную занятость в экономике.

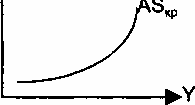

В краткосрочном периоде предпосылка о гибкости цен на ресурсы не выполняется, кривая совокупного предложения краткосрочного периода (АS кр.) отличается от кривой совокупного предложения долгосрочного периода (AS дл.). В случае, когда все цены на ресурсы постоянны, а производственная функция позволяет предпринимателю привлекать новых работников без изменения производительности труда, кривая совокупного предложения (КСП) будет горизонтальной

В общем виде, кривая совокупного предложения в краткосрочном периоде есть возрастающая функция от уровня цен

В современной эко. теории сущ-ет 4 концепции, объясняющие вид возрастающей кривой совокупного предложения: 1) две первые концепции акцентируют внимание на несовершенстве рынка труда; 2) две последние концепции на несовершенстве рынка благ.

Каждая модель выделяет конкретную причину, по которой неожиданное изменение цен вызывает колебание объема произведенной продукции.

МАЭ. №11. Спрос на деньги. Концептуальные подходы к обоснованию функции спроса на деньги. Под спросом на деньги понимается стремление населения, фирм, государства сохранить часть активов в ликвидной форме или в форме денежных запасов. Спрос на деньги вытекает из двух функций: 1) ср-ва обращ-я (спрос для использ-я денег в разл-х сделках), 2) ср-ва сохр-я богатства.

Существует несколько концепций, по-разному трактующих спрос на деньги. Сторонники классической теории связывали спрос на деньги с тем, что деньги необходимы для покупки товаров и услуг в будущем, и что такая потребность возникает в связи с временным разрывом между получением денег и их расходованием. Согласно данной концепции, спрос на деньги определяется из формулы количественной теории: M x V = P x Y Если денежную массу заменить на Мd— величину спроса на деньги, то получим, что спрос на номинальное количество денег будет равен Мd = P Y / V Отсюда спрос на деньги зависит от 1) абсолютного уровня цен, 2) объема производства, 3) скорости обращения денег, который, в свою очередь, предопределяется величиной ставки процента.

Спрос на деньги может быть выражен также следующей формулой: Мd = L = k p y , где k — коэффициент, характеризующий наличность, остающуюся в среднем за период на руках у населения в форме кассовых остатков. Коэффициент k есть величина, обратная скорости обращения денег (k = 1/ V). Т. О., спрос на номинальное количество денег может быть представлен L = 1/ V x р у , а спрос на реальные кассовые остатки равен

Мd / р = 1/ V x у.

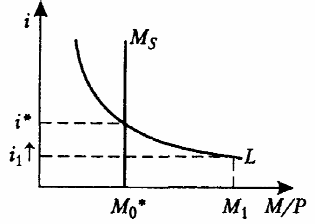

В данных концепциях представлена трактовка трансакционного спроса на деньги, являющегося функцией от дохода: LTP = LTP(y+). Кейнсианская концепция спроса на деньги наряду с трансакционным спросом выделяет спекулятивный спрос на деньги. Разделяя позицию классиков о формировании трансакционного спроса на деньги, Кейнс выделил два мотива в составе данного спроса: 1) спрос на деньги для сделок запланированного характера; 2) спрос на деньги для совершения незапланированных сделок (мотив предосторожности). Из функции денег, как средства сбережения, Кейнс выводит спекулятивный спрос. Сбережения (S) могут распадаться на прирост: 1) облигаций (В), 2) денег (M), т. е. S = (В) + (М).

Решая вопрос о спросе на деньги как средстве обращения, население определяет наиболее выгодную альтернативу: 1) купить облигации и получать доход в виде процента;