- •Содержание

- •Введение

- •Анализ состава, движения и состояния основных средств

- •Анализ эффективности использования основных средств

- •Анализ использования оборудования и производственных мощностей предприятия

- •Пути совершенствования анализа использования основных фондов

- •Анализ финансового состояния предприятия

- •Анализ прибыли от продаж

- •Анализ чистой прибыли

- •Анализ затрат

- •Маржинальный анализ

- •Анализ интенсификации и эффективности производства

- •Анализ имущественного состояния предприятия и его капитала

- •Анализ финансовой устойчивости

- •Анализ ликвидности

- •Комплексная оценка финансового состояния

- •Анализ деловой активности

- •Анализ кредитоспособности

- •Заключение

- •Список использованных источников

-

Анализ кредитоспособности

Кредитоспособность характеризует сложившееся финансовое состояние клиента, которое дает возможность банку сделать правильный выбор об эффективности его работы, способности погасить кредит (включая и проценты по нему) в установленные кредитным договором сроки.

Для выявления кредитоспособности клиента необходимо установить критериальный уровень выбранных оценочных показателей и их классность (рейтинг). Исходя из класса кредитоспособности заемщика, выявляются условия предоставления кредита (размер ссуды, срок выдачи, форма обеспечения, процентная ставка).

Согласно Регламенту Сбербанка РФ основными оценочными показателями кредитоспособности являются следующие:

-

коэффициент абсолютной ликвидности – К1;

-

коэффициент критической ликвидности – К2;

-

коэффициент текущей ликвидности – К3;

-

коэффициент финансирования – К4;

-

рентабельность продаж – К5.

Расчет данных показателей представлен в таблице 23.

Таблица 22 - Анализ кредитоспособности

|

Показатели |

Условное обозначение |

На начало года |

На конец года |

||

|

значение |

баллы |

значение |

баллы |

||

|

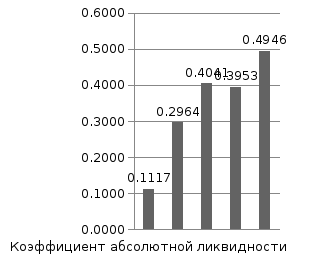

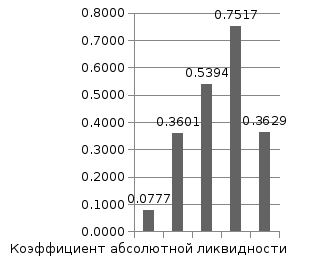

Коэффициент абсолютной ликвидности |

К1 |

0,1117 |

3 |

0,0777 |

3 |

|

Коэффициент критической ликвидности |

К2 |

0,2964 |

3 |

0,3601 |

3 |

|

Коэффициент текущей ликвидности |

К3 |

0,4041 |

3 |

0,5394 |

3 |

|

Коэффициент финансирования |

К4 |

0,3953 |

3 |

0,7517 |

2 |

|

Рентабельность продаж |

К5 |

0,4946 |

1 |

0,3629 |

1 |

Рисунок 2 – Значения показателей кредитоспособности

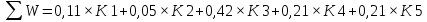

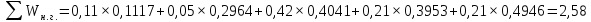

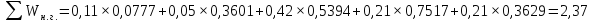

Кроме того, Сбербанк РФ установил коэфициент значимости каждого показателя: К1 – 0,11, К2 – 0,05, К3 – 0,42, К4 – 0,21, К5 – 0,21.

Расчет общей суммы балов осуществляется следующей формуле:

По результатам расчетов наблюдается, что на конец года данное предприятие находится во втором классе, что позволяет ему осуществлять кредитование на обычных условия, чем в момент на начало года, поскольку предприятие находилось в третьем классе и сопровождалось большим риском неплатежа.

Заключение

В данной курсовой работе было показано, что анализ основных фондов на предприятии необходим для того, чтобы выявить факторы, влияющие на неэффективное использование основных средств, и найти пути для преодоления или смягчения этих отрицательных факторов. Также были изучены различные методики разных авторов: Бабича О. В., Мисуно П. И., Климовой Н. В. и Кузнецовой Елены, в ходе которой решались проблемы повышения эффективности использования производственных фондов, предлагались новые подходы в решении данной проблемы. В частности Бабич О. В. рассмотрел такие направления повышения эффективности использования основных производственных фондов, как:

-

повышение качества сырья, т. е. увеличение полезных веществ в сырье и его технологичность;

-

уменьшение потерь их полезных веществ в отходах и отбросах;

-

внедрение современных достижений научно-технического прогресса;

-

замена устаревшего оборудования на новое, более производственное и экономическое;

-

повышение уровня концентрации производства до оптимальных размеров;

-

создание экономических стимулов повышения эффективности использования основных фондов.

Повышение эффективности использования основных фондов имеет большое значение и во всём народном хозяйстве. Решение этой задачи означает увеличение производства необходимой обществу продукции, повышение отдачи созданного производственного потенциала и более полное удовлетворение потребностей населения, улучшение баланса оборудования в стране, снижение себестоимости продукции, рост рентабельности производства, накоплений предприятия.

Более полное использование основных фондов приводит также к уменьшению потребностей во вводе новых производственных мощностей при изменении объёма производства, а следовательно, к лучшему использованию прибыли предприятия (увеличению доли отчислений от прибыли в фонд потребления, направлению большей части фонда накопления на механизацию и автоматизацию технологических процессов и так далее).

В практической части был произведен анализ финансового состояния предприятия, в результате чего были получены следующие результаты.

Объем товарной продукции в отчетном году уменьшился на 23,52% и составил в отчетном периоде 7655 т, за счет снижения выпуска продукции всех трех видов продукции по сравнению с прошлым годом, следовательно, данная продукция не требуется спросом на рынке, что является отрицательным фактом для уменьшения производства продукции на предприятии. Также в отчетном периоде произошло изменение структуры товарной продукции по всем трем изделиям. Для продукции В и С произошло снижение на 0,601% и 6,135% соответственно, а для продукции А увеличение на 6,735%. в следствие вышеперечисленных изменения произошло уменьшение самой прибыли от продаж в общем случае на 280711,784 тыс. руб. Такое изменение, возможно, было связано еще за счет следующих факторов:

-

за счет изменения объема продукции и составило 391110,65 тыс. руб.;

-

за счет изменения цены и составило 35448,217 тыс. руб.;

-

за счет изменения удельных переменных расходов и составило 28809,083 тыс. руб.;

-

за счет прямых постоянных расходов и составило 46708 тыс. руб.

-

за счет косвенных постоянных затрат и составило 70330 тыс. руб.

При этом сократились сами затраты по отношению: в предыдущем году они составили 126964,416 тыс. руб. (9,889%) . Общее изменение затрат произошло за счет сокращения цены и изменение себестоимости продукции. В отчетном году произошли структурные изменения по элементам и видам затрат. Произошло снижение материальных затрат на 42736,58 тыс. руб. (12,576%), амортизации на 38253 тыс. руб. (30,71%), уменьшение статьи заработная плата на 6342,478 тыс. руб. (1,832%) и соответственно отчислений на социальные нужды на 2255,046 тыс. руб. (1,829%) за счет сокращения рабочих.

Прибыль от реализации продукции уменьшилась на 312243,29 тыс. руб. за счет уменьшения цены, объема реализации продукции и увеличения затрат. Запас финансовой прочности в отчетном периоде уменьшился на 24,95% по сравнению с прошлым периодом, это значит, что на 24,95% может быть увеличена выручка, чтобы прибыль не была отрицательной. Запас финансовой прочности в денежном эквиваленте уменьшился на 476354,693 тыс. руб. Величина переменных затрат уменьшился в отчетном году на 529694,3 тыс. руб. по сравнению с прошлым годом за счет уменьшения выпуска продукции, внедрение нового более экономного оборудования. Величина постоянных затрат тоже уменьшилась в отчетном году по сравнению с прошлым на 46708 тыс. руб. Маржинальный доход уменьшился на 422200,29 тыс. руб. Порог рентабельности уменьшился на 32,4% и составил 139951,307 тыс. руб.

Произведен анализ актива баланса, внеоборотные активы увеличились на 12,756%, оборотные активы уменьшились на 0,35%. На уменьшение оборотных активов повлияли дебиторская задолженность, денежные средства и краткосрочные финансовые вложения. Структура внеоборотных активов увеличилась на 2,05%, оборотные активы уменьшились на 2,05%, на это повлияли дебиторская задолженность, денежные средства и краткосрочные финансовые вложения. Так же проведен анализ пассива баланса, собственный капитал увеличился на 826233 тыс.руб., заёмный капитал уменьшился на 392992 тыс. руб. На уменьшение заёмного капитала повлияли долгосрочные обязательства и кредиторская задолженность. Структура собственного капитала увеличилась на 14,583%, а заемного капитала уменьшилась на 14,583%, на это повлияли долгосрочные обязательства и кредиторская задолженность.

Коэффициент финансовой независимости на конец периода увеличился на 51,47% за счет увеличения собственного капитала. Коэффициент финансовой зависимости уменьшился на 33,98% за счет увеличения долгосрочных обязательств и уменьшения кредиторской задолженности. Коэффициент маневренности собственных средств на конец периода уменьшился на 50,65%, это является отрицательным моментом. Коэффициент обеспеченности источниками формирования уменьшились на конец на 17,592% по сравнению с прошлым годом, это свидетельствует о том, что предприятие недостаточно обеспечено собственными оборотными активами и в случае необходимости не сможет расплачиваться с кредиторами. На конец периода коэффициент покрытия запасов уменьшился на 40,135%, таким образом, 40% запасов сформировано за счет собственных средств, что является отрицательным моментом для предприятия.