- •Текстовые лекции по дисциплине «Валютный дилинг и финансовые рынки» Содержание курса лекций

- •Лекция № 1. Основные категории валютных отношений. План лекции.

- •Сущность валютных отношений.

- •Валюта, её основные виды и характеристики.

- •Валютный курс и паритет покупательной способности валют.

- •Сущность валютных отношений.

- •Валюта, её основные виды и характеристики

- •Валютный курс и паритет покупательной способности.

- •Тесты по теме №1

- •Лекция № 2. Валютная система и её эволюция. План лекции.

- •2. Эволюция валютных систем и современные валютные проблемы.

- •3. Особенности валютной системы России.

- •Тесты по теме №2

- •План лекции.

- •2. Классификация валютных рынков.

- •3. Регулирование валютного рынка.

- •4. Становление и проблемы развития валютного рынка в России.

- •Тесты по теме №3

- •Лекция № 4. Общая характеристика и виды валютных операций. План лекции.

- •2. Депозитно-кредитные валютные операции.

- •3. Валютные операции по обслуживанию международных расчётов.

- •Дилинговые валютные операции.

- •Тесты по теме №4

- •Лекция № 5. Кросс-курсы, курсы продавца и покупателя, маржа и спрэд на валютном рынке.

- •2. Маржа и спрэд в валютных операциях.

- •3. Сущность кросс-курсов и способы их расчёта.

- •Тесты по теме №5

- •Лекция № 6. Валютная позиция и риски в валютных операциях. План лекции.

- •2. Сущность валютных рисков и их классификация.

- •Операционный риск,

- •Трансляционный риск,

- •Экономический риск.

- •3. Управление валютными рисками.

- •Идентификация валютных рисков;

- •Измерение уровня валютных рисков;

- •Выбор способа минимизации валютных рисков.

- •Тесты по теме №6

- •Лекция № 7. Текущие дилинговые операции валютного рынка. План лекции.

- •Источник: Euromoney “Annual ranking of leading foreign exchange banks”, May 2005

- •2. Стандартные валютные операции спот-рынка.

- •3. Особенности спот-рынка в России.

- •Тесты по теме №7.

- •Лекция № 8. Форвардные операции валютного рынка. План лекции.

- •2. Сущность и виды форвардных операций на валютном рынке.

- •Форвардные сделки «аутрайт» (outright);

- •3. Форвардный курс и способы его определения.

- •Тесты по теме №8

- •Лекция № 9. Валютные фьючерсы. План лекции.

- •Сравнительная характеристика валютных фьючерсов и валютных форвардных сделок.

- •3. Маржа и прибыль в валютных фьючерсах.

- •Биржевая и электронная торговля валютными фьючерсами.

- •Особенности котировок валютных фьючерсов.

- •Тесты по теме №9.

- •Лекция № 10. Валютные опционы. План лекции.

- •2. Сущность и классификация валютных опционов.

- •Особенности котировок валютных опционов.

- •Тесты по теме №10

- •Лекция № 11. Валютные свопы. План лекции.

- •Котировки валютных свопов.

- •3. Использование валютных свопов.

- •Тесты по теме №11

- •Лекция № 12. Основы прогнозирования валютных курсов и валютных рынков. План лекции.

- •2. Особенности валютного прогнозирования при раличных валютных режимах.

- •3. Методы рыночного валютного прогнозирования.

- •4. Методы модельного валютного прогнозирования.

- •Тесты по теме №12

- •Лекция № 13. Фундаментальное валютное прогнозирование. План лекции.

- •2. Многофакторные и однофакторные фундаментальные прогнозы валютного рынка.

- •Тесты по теме №13

- •1. Фундаментальные факторы валютного прогнозирования – это:

- •Лекция № 14. Техническое валютное прогнозирование. План лекции.

- •2. Основные понятия и инструменты трендового технического анализа.

- •3. Основные понятия и инструменты чартерного технического анализа.

- •Тесты по теме №14

План лекции.

1. Сущность, функции и участники валютного рынка.

2. Классификация валютных рынков.

3. Регулирование валютного рынка.

4. Становление и проблемы развития валютного рынка в России.

1. Сущность, функции и участники валютного рынка.

В предыдущих главах мы установили, что международный обмен товаров, услуг и капиталов порождает особые экономические отношения – валютные отношения, и организует их в форме валютной системы. Одновременно с этим происходит формирование специального механизма, обслуживающего взаимный обмен товарами, услугами и капиталами между странами. Таким специальным механизмом является валютный рынок. Валютный рынок объективно вырастает из взаимного обмена между национальными экономиками, поскольку данный обмен, в свою очередь, требует обмена одной национальной валюты на другую.

Валютный рынок в широком определении – это совокупность экономических отношений различных субъектов рынка по поводу обмена одной национальной валюты на другую. В узком смысле валютный рынок – это рынок купли-продажи иностранных валют на национальную валюту. Но существует и ещё один подход к трактовке валютного рынка. С организационно-технической точки зрения валютный рынок представляет собой форму организации валютных торгов через совокупную сеть современных средств связи, соединяющих национальные и иностранные банки, биржи, брокерские фирмы. Все сформулированные нами определения валютного рынка являются абсолютно правильными, и их не следует противопоставлять. Они характеризуют разные стороны валютного рынка, поэтому только в их единстве в полной мере раскрывается сущность валютного рынка.

В алютный

рынок является центральным звеном

финансовой системы. Он обеспечивает

взаимодействие всех сегментов финансового

рынка (рис. 5).

алютный

рынок является центральным звеном

финансовой системы. Он обеспечивает

взаимодействие всех сегментов финансового

рынка (рис. 5).

Рисунок 5. Структура финансового рынка

Центральная роль валютного рынка в структуре финансового рынка объясняется те, что любые финансовые операции между странами невозможны без обмена валют. Движение финансовых активов – это всегда движение валют. Перефразируя известное выражение о том, что деньги – это язык финансов, можно сказать: валюта – это язык финансов.

Универсальное значение валютного рынка отчётливо проявляется в его функциях. Назовём эти функции, а затем охарактеризуем их:

-

Трансфертная (трансграничная) функция – переносит покупательную способность валют из одной страны в другую.

-

Клиринговая (расчётная) функция – служит клиринговым механизмом для международных расчётов.

-

Кредитная функция – обеспечивает источник краткосрочных кредитов импортёрам и заёмщикам.

-

Страховая (хеджинговая) функция – предоставляет механизм для защиты от валютных рисков.

-

Спекулятивная функция – позволяет спекулировать на изменениях валютных курсов (арбитраж) и извлекать из этого спекулятивную прибыль.

Трансфертная функция валютного рынка является одной из важнейших. Перевод валюты из одной страны в другую означает приобретение покупательной способности для осуществления платежей в иностранной валюте. Потребность в этом постоянно возникает при импорте иностранных товаров, услуг, технологий, при осуществлении зарубежных инвестиций, при поездках в другие страны и т.п. Приобретение покупательной способности на территории другой страны делается посредством покупки иностранной валюты в виде банкнот или депозитов.

Валютный рынок существует не только в виде непосредственной купли-продажи валют, но и в виде операций с валютными депозитами до востребования, т.е. через дебетование и кредитование банковских счетов вместо реальных обменов валют. В этом и состоит клиринговая функция валютного рынка. Клиринговый механизм валютного рынка действует через оборот депозитов до востребования в иностранной валюте, которые банки хранят в банках-корреспондентах, расположенных в других странах. Депозиты до востребования – это средства, которые используются в торговле между банками, работающими на валютном рынке. Механизм клиринга позволяет осуществлять большое количество сделок без расчёта наличными или перевода средств.

Кредитная функция валютного рынка позволяет экспортёру получать деньги немедленно при том, что импортёр платит с отсрочкой до 90 дней (акцептный или акцептно-рамбурсный кредит). Краткосрочный кредит необходим, когда товар находится в процессе перевозки и когда покупателю требуется время, чтобы перепродать товар и осуществить платёж. Краткосрочный кредит возникает путём выставления экспортёром срочной тратты19 покупателю или его банку. В этом случае срочная тратта дисконтируется, продаётся на рынке векселей. В результате экспортёр получает дисконтированную стоимость. Поскольку тратта деноминирована в иностранной валюте, банк передаёт её экспортёру, что облегчает финансирование экспортных сделок. Срочная тратта становится акцептованной, покупается на денежном рынке инвестором, который тем самым оплачивает сделку.

Страховая (хеджинговая) функция валютного рынка заключена в самих валютных операциях, которые будут подробно рассмотрены во втором разделе. Здесь же достаточно сказать следующее. Импортёры стремятся обезопасить себя от повышения стоимости иностранной валюты, а экспортёры – от её понижения. Каждый из них может использовать весь арсенал инструментов валютного рынка – спот-сделки, форвардные, фьючерсные и опционные валютные контракты, валютные свопы.

Спекулятивная функция валютного рынка основывается на разнице валютных курсов и ожидании их постоянных изменений. Благодаря этой функции участники валютных рынков всегда располагают потенциальной возможностью получения выгоды (прибыли) от изменений валютных курсов.

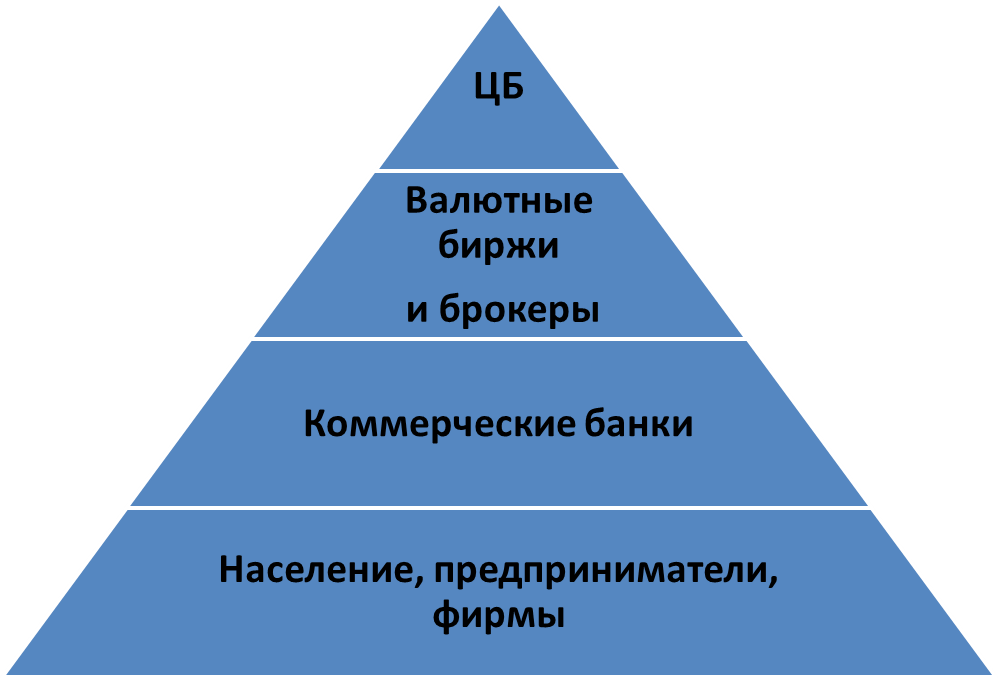

Как видим, валютный рынок – это уникальный механизм, в котором нужно выделять 4 группы участников (субъектов), или 4 уровня (рис. 6):

Рисунок 6. Диаграмма. Пирамида участников валютного рынка

-

Первый (низший) уровень составляют такие традиционные категории населения, как туристы, инвесторы, физические лица, которым нужна иностранная валюта для осуществления бизнеса. Сюда относятся также корпорации, фирмы, которые покупают или продают иностранную валюту для ведения экспортно-импортных операций. Как правило, они сами не производят валютных операций напрямую, а делают это через коммерческие банки.

-

Второй (основной) уровень участников валютного рынка как раз и образуют коммерческие банки (девизные или уполномоченные банки), которые выполняют поручения своих клиентов. Коммерческие банки – это основной уровень участников валютного рынка, поскольку именно они занимаются дилинговой деятельностью на валютном рынке не только по поручению клиентов, но и от собственного имени.

-

Третий (особый) уровень представляют валютные брокеры. В России к этому уровню относятся также валютные биржи. Это посредники между коммерческими банками, которые отвечают за организацию межбанковских валютных сделок и помогают банкам осуществлять валютные операции быстрее и эффективнее, чем напрямую.

-

Наконец, четвёртый, и самый высокий уровень участников валютного рынка – это центральные банки, которые действуют как покупатели и продавцы в последней инстанции. Они не просто покупают и продают иностранную валюту, но и осуществляют валютные интервенции для поддержания стабильности валютного курса.