- •Совокупный спрос – это суммарное количество товаров, которые намерены купить домашние хозяйства, бизнес, государство и заграница при различном уровне цен в стране.

- •Кейнсианская модель as

- •Совокупный спрос – это суммарное количество товаров, которые намерены купить домашние хозяйства, бизнес, государство и заграница при различном уровне цен в стране.

- •Классическая и кейнсианская теория спроса на деньги.

- •Модель предложения денег. Денежный мультипликатор.

- •2. Специфические методы.

Модель предложения денег. Денежный мультипликатор.

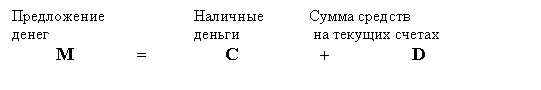

Предложение денег

Величина спроса на деньги зависит от следующих факторов:

• абсолютного уровня цен. При прочих равных условиях, чем выше уровень цен, тем выше спрос на деньги, и наоборот;

• уровня реального объема производства. По мере его роста повышаются и реальные доходы населения, а значит, людям потребуется больше денег, так как наличие более высоких реальных доходов подразумевает и рост объема сделок;

• скорости обращения денег. Соответственно все факторы, влияющие на скорость обращения денег, будут влиять и на спрос на деньги.

Современная банковская система - это система с частичным резервным покрытием: только часть своих депозитов банки хранят в виде резервов, а остальные используют для выдачи ссуд.

Предположим, что депозиты банка 1 выросли на 1000. В резерве остается 20%, то есть 200, а остальные отдаются в ссуду (норма резервов - отношение резервов к депозитам - в данном случае составляет 20% или 0,2). Таким образом, банк 1 увеличил предложение денег на 800, и теперь оно равно 800+1000=1800. Вкладчики по-прежнему имеют депозиты на сумму 1000 единиц, но и заемщики держат на руках 800 единиц, то есть банковская система с частичным резервным покрытием способна увеличить предложение денег.

Далее, если эти 800 единиц опять попадают в банк, процесс возобновляется: 20%, то есть 160 единиц банк 2 оставляет в резервах, а остальные 640 использует для выдачи кредитов, увеличивая предложение денег еще на 640 единиц. Третий банк, куда могут попасть эти деньги, добавит еще 512 и так далее.

D - первоначальный вклад.

Коэффициент — называется банковским мультипликатором, или мультипликатором денежной экспансии.

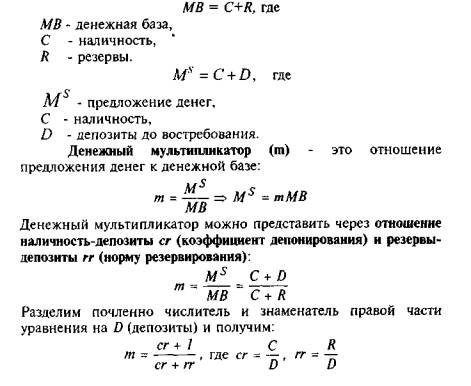

Более общая модель предложения денег строится с учетом роли Центрального Банка, а также с учетом возможного оттока части денег с депозитов банковской системы в наличность. Она включает ряд новых переменных.

Денежная база (деньги повышенной мощности, резервные деньги) - это наличность вне банковской системы, а также резервы коммерческих банков, хранящиеся в Центральном Банке. Наличность является непосредственной частью предложения денег, тогда как банковские резервы влияют на способность банков создавать новые депозиты, увеличивая предложение денег. Обозначим денежную базу через МБ, банковские резервы через R, тогда:

Величина определяется главным образом поведением населения, решающего, в какой пропорции будут находиться наличность и депозиты. Отношение зависит от нормы обязательных резервов, устанавливаемой Центральным Банком, и от величины избыточных резервов, которые коммерческие банки предполагают держать сверх необходимой суммы.

Теперь предложение денег можно представить как

![]()

Таким образом, предложение денег прямо зависит от величины денежной базы и денежного мультипликатора, (или мультипликатора денежной базы). Денежный мультипликатор показывает, как изменяется предложение денег при увеличении денежной базы на единицу. Увеличение коэффициента депонирования и нормы резервов уменьшает денежный мультипликатор.

Центральный Банк может контролировать предложение денег прежде всего путем воздействия на денежную базу. Изменение денежной базы, в свою очередь, оказывает мультипликативный эффект на предложение денег. Таким образом, процесс изменения объема предложения денег можно разделить на два этапа:

- первоначальная модификация денежной базы путем изменения обязательств Центрального Банка перед населением и банковской системой (воздействие на величину наличности и резервов);

- последующее изменение предложения денег через процесс "мультипликации" в системе коммерческих банков.

Инструменты денежной политики корректируют величину денежной массы, воздействуя либо на денежную базу, либо на мультипликатор.

Выделяют три главных инструмента денежной политики, с помощью которых Центральный Банк осуществляет косвенное регулирование денежно-кредитной сферы:

1) изменение учетной ставки (ставки рефинансирования), то есть ставки, по которой Центральный Банк кредитует коммерческие банки;

2) изменение нормы обязательных резервов, то есть минимальной доли депозитов, которую коммерческие банки должны хранить в виде резервов (беспроцентных вкладов) в Центральном банке;

3) операции на открытом рынке: купля или продажа Центральным Банком государственных ценных бумаг (используется в j странах с развитым фондовым рынком).

Эти операции связаны с изменением величины банковских резервов, а следовательно, денежной базы.

Центральный Банк не может полностью контролировать предложение денег, поскольку, например:

1) коммерческие банки сами определяют величину избыточных резервов (они входят в состав R), что влияет на отношение и, соответственно, на мультипликатор;

2) Центральный Банк не может точно предусмотреть объем кредитов, которые будут выданы коммерческим банкам;

3) величина определяется поведением населения и другими причинами, не всегда связанными с действиями Центрального Банка.

Билет №41

«Банковская система: центральный банк и коммерческие банки»

Банковская система — совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. Банковская система включает центральный банк, сеть коммерческих банков и других кредитно-расчётных центров. Центральный банк проводит государственную эмиссионную и валютную политику, является ядром резервной системы. Коммерческие банки осуществляют все виды банковских операций.

Структура банковской системы

В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен центральным (эмиссионным) банком. На нижнем уровне действуют коммерческие банки, подразделяющиеся на универсальные и специализированные банки (инвестиционные банки, сберегательные банки, ипотечные банки, банки потребительского кредита, отраслевые банки, внутрипроизводственные банки), и небанковские кредитно-финансовые институты (инвестиционные компании, инвестиционные фонды, страховые компании, пенсионные фонды, ломбарды, трастовые компании).

Типы банковских систем

Международная практика знает несколько типов банковских систем:

распределительную централизованную банковскую систему;

рыночную банковскую систему;

банковскую систему переходного периода.

Распределительная (централизованная) банковская система: государство — единственный собственник, монополия государства на формирование банков, одноуровневая банковская система, политика единого банка, государство отвечает по обязательствам банков, банки подчиняются правительству и зависят от его оперативной деятельности, кредитные и эмиссионные операции сосредоточены в одном банке, руководитель банка назначается центральной или местной властью вышестоящими органами управления.

В противоположность распределительной (планово-административной) системе банковская система рыночного типа характеризуется отсутствием монополии государства на банковскую деятельность. Для банковской системы в условиях рынка характерна банковская конкуренция. Эмиссионные и кредитные функции разделены между собой. Эмиссия денег сосредоточена в центральном банке, кредитование предприятий и населения осуществляют различные деловые банки — коммерческие, инвестиционные, инновационные, ипотечные, сберегательные и др. Коммерческие банки не отвечают по обязательствам государства, так же как государство не отвечает по обязательствам коммерческих банков.

Пассивные операции — операции по привлечению денежных средств для формирования ресурсов банка. Ресурсы банка формируются за счет собственных и привлеченных (заемных) средств. Для создания банка первоначально необходим определенный собственный капитал. К собственным средствам относятся акционерный и резервный капитал, а также нераспределенная прибыль. Собственные средства составляют незначительную часть ресурсов современного банка. В основном банковские операции базируются на заемных средствах. В экономически развитых странах соотношение между собственным и заемным капиталом находится на уровне от 1:10 до 1:100 (не превышает 10 %). В качестве источников заемных средств, формирующих капитал банка, можно назвать финансовые обязательства перед клиентами банка (депозиты, сберегательные вклады), финансовые обязательства перед другими банками. Подавляющая часть всех банковских ресурсов формируется за счет вкладов клиентов банка. Кредиты, полученные от других банков, являются обычной кредитной сделкой. Также источником привлечения средств для банка являются эмиссионные операции, которые состоят в мобилизации банком денежных средств взамен выдачи определенных пенных бумаг. Активные операции проводятся банком с целью прибыльного размещения привлеченных средств. К активным операциям банка относят кредитные операции — операции по предоставлению кредитов и ссуд, и фондовые операции — разнообразные операции банков с ценными бумагами: покупка ценных бумаг, размещение вновь выпущенных ценных бумаг среди держателей, покупка и продажа ценных бумаг по поручению клиента и т. п. Банковские услуги представляют собой, как правило, посреднические операции — инкассовые, аккредитивные, переводные, трастовые, лизинговые и др. За их предоставление с клиентов взимается специальная плата, именуемая комиссией. К собственным операциям банков относятся операции, связанные с выполнением банком его функций: приобретение банковского оборудования, охрана банка, выдача заработной платы работникам, транспортные расходы и пр.

Билет №42

«Цели и инструменты кредитно – денежной политики»

Кредитно–денежная(монетарная) политика –комплекс взаимосвязанных мероприятий, предпринимаемых Центральным банком в целях регулирования деловой активности путем планируемого воздействие на состояние кредита и денежного обращения.

Цели кредитно–денежной политики:

1) устойчивые темпы роста национального производства;

2) стабильные цены;

3) высокий уровень занятости населения;

4) равновесие платежного баланса.

На первом этапе Центральный банк воздействует на предложение денег, уровень процентных ставок, объем кредитов. На втором – изменения в данных факторах передаются в сферу производства, способствуя достижению конечных целей.

Эффективность кредитно–денежной политики зависит от выбора инструментов (методов) кредитно–денежного регулирования. Основными общими инструментами кредитно–денежной политики являются:

1) изменение учетной ставки;

2) изменение нормы обязательного резервирования(от 3% до 20%);

3) операции на открытом рынке.

1. Изменение учетной ставки – старейший метод кредитно–денежного регулирования, в основе которого лежит право Центрального банка предоставлять ссуды коммерческим банкам под определенный процент, который он может изменять, регулируя тем самым предложение денег в стране. Кроме того, существует ломбардная ставка – процентная ставка под залог собственных долговых обязательств .

Мягкая кредитно – денежная политика:

ЦБ покупает ценные бумаги на открытом рынке, переводя деньги в оплату за них на счета населения и в резервы банков. Это обеспечивает расширение возможностей кредитования коммерческими банками и увеличивает денежную массу.

Снижает учетную ставку процента. Расширение кредитов банками населению.

Снижает обязательную норму резервирования. Рост мультипликатора.

Такая политика направлена на стимулирование экономики через рост денежной массы и снижение процентных ставок.

Жесткая кредитно – денежная политика:

Продажа государственных ценных бумаг на открытом рынке, что вызывает сокращение резервов коммерческих банок и текущих счетов населения. Сокращение возможностей кредитования и сокращение денежной массы.

Повышение учетной ставки процента

Повышение обязательной нормы резервирования.

Такая политика имеет ограничительный характер и сдерживает рост денежной массы и может использоваться для противодействия инфляции.

Воздействуя различными методами, ЦБ влияет на конечный спрос через ряд последовательных звеньев

MS(Денежная масса)->r(норма процента)->I(инвестиции)->Y(национальный доход), совокупный спрос

В стремлении добиться стабилизации ЦБ сталкиваются с дилеммой: что именно выбрать в качестве инструмента монетарной политики-контроль над денежным предложением(таргетирование денежной массы) или контроль над динамикой процентной ставки, т.к. одновременное использование невозможно, например если ЦБ стабилизирует процентную ставку, то государство должно отказаться от строгих ориентиров прироста денежного предложения и увеличить денежную массу для снижения ставки процента до желаемого уровня.

«Политика по правилам» - сторонниками монетарной школы – масса денег в обращении должна ежегодно увеличиваться темпами, равными потенциальному росту реального ВВП, однако строгое следование этому правилу связывает руки государству, поэтому ни в одной стране с рыночной экономикой правило не одобрено в законодательном порядке.

Билет 43

Предмет и методы макроэкономики. Экзогенные и эндогенные переменные.

Макроэкономика — наука, изучающая функционирование экономики в целом, работу экономических агентов и рынков; совокупность экономических явлений. Впервые термин был употреблён Рагнаром Фришем 14 августа 1934 года. Основателем современной макроэкономической теории считается Джон Мейнард Кейнс, после того, как в 1936 году он выпустил свою книгу «Общая теория занятости, процента и денег»

Макроэкономика нужна для выявления тенденция и факторов экономической системы как единого целого. Этот анализ имеет целью выявить условия обеспечения устойчивого экономического роста, полной занятости всех ресурсов и факторов производства при минимизации реальных темпов инфляции. В соответствии с предметом изучения макроэкономики, при анализе учитываются такие макроэкономические показатели, как:

Валовый внутренний продукт

Валовый национальный доход

Валовый национальный располагаемый доход

Конечное потребление

Валовое накопление

Сальдо внешней торговли

Чистое экономическое благосостояние

И другие(см. билет № 13).

Методы макроэкономики, подобно методам любой другой науки, делятся на две группы:

1. Общие методы, свойственные любой экономической науке:

1) диалектический метод. Любое экономическое явление необходимо изучать в связи с другими явлениями в их развитии. Кроме того, такое изучение должно последовательно осуществляться от низшего к высшему и от простого к сложному;

2) метод предельного анализа, или метод дополнительных величин, например предельный доход, предельные издержки и пр.;

3) метод индукции (движение от частного к общему) и дедукции (анализ осуществляется путем изучения от общего к частному);

4) анализ и синтез. Анализ есть не что иное, как разделение отдельного элемента на составные части и поэтапное их изучение, в то время как синтез – это соединение уже изученных частей.

В целом существует огромное число общих методов, но в рамках данной темы наиболее важными представляются именно специфические методы макроэкономики.