- •Денежные потоки. Виды денежных потоков.

- •Оценка аннуитета.

- •Оценка постоянного аннуитета постнумерандо.

- •Отсроченный аннуитет.

- •Оценка постоянного аннуитета пренумерандо.

- •Бессрочный аннуитет.

- •Постоянный непрерывный аннуитет.

- •Некоторые приложения финансовых вычислений. Амортизационные отчисления.

- •Принятие решений по инвестиционным проектам.

- •Оценка финансовых операций в условиях неопределённости. Определение и сущность риска.

- •Общие методы уменьшения рисков.

- •Оптимальный портфель ценных бумаг.

- •Портфель Марковица минимального риска.

- •Портфель Тобина минимального риска.

- •Портфель Марковица и Тобина максимальной эффективности.

Оптимальный портфель ценных бумаг.

На финансовом рынке обращается, как правило, множество ценных бумаг. Если у участника рынка есть свободные деньги, то их можно отнести в банк и получать проценты или купить на них ценные бумаги и получать дополнительный доход. Но какой банк или какие ценные бумаги выбрать? Малорисковые ценные бумаги, как правило и малодоходны; высокодоходные, как правило, и более рисковые. Экономическая наука может дать некоторые рекомендации для решения этого вопроса.

Постановка

задачи об оптимальном портфеле.

Рассмотрим общую задачу распределения

капитала, который участник рынка хочет

потратить на покупку ценных бумаг, по

различным видам ценных бумаг. Общая

цель очевидна – вложить деньги так,

чтобы сохранить свой капитал, а при

возможности и нарастить его. Набор

ценных бумаг, находящихся у участника

рынка, называется его портфелем.

Стоимость портфеля

– это суммарная стоимость всех

составляющих его бумаг. Если сегодня

его стоимость есть Р,

а через год она окажется равной F,

то

естественно назватьдоходностью

портфеля.

Пусть

естественно назватьдоходностью

портфеля.

Пусть

- доля капитала, потраченная на покупку

ценных бумагi-ого

вида. Весь капитал примем равным 1. Пусть

- доля капитала, потраченная на покупку

ценных бумагi-ого

вида. Весь капитал примем равным 1. Пусть

- доходность в процентах годовых ценных

бумагi-ого

вида. Найдём доходность всего портфеля

- доходность в процентах годовых ценных

бумагi-ого

вида. Найдём доходность всего портфеля

.

С одной стороны, через год капитал всего

портфеля будет равен 1 +

.

С одной стороны, через год капитал всего

портфеля будет равен 1 + ,

с другой – стоимость бумагi-ого

вида увеличится с

,

с другой – стоимость бумагi-ого

вида увеличится с

до

до +

+ ·

· ,

так что суммарная стоимость портфеля

будет

,

так что суммарная стоимость портфеля

будет .

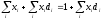

Приравнивая оба выражения для стоимости

портфеля, получим

.

Приравнивая оба выражения для стоимости

портфеля, получим

=

=

.

(10.1)

.

(10.1)

Итак, задача увеличения капитала портфеля эквивалентна аналогичной задаче о доходности портфеля, выраженной через доходности бумаг и их доли.

Как

правило, доходность бумаг колеблется

во времени, поэтому её можно считать

случайной величиной. Пусть

и

и – средняя ожидаемая доходность и среднее

квадратическое отклонение этой случайной

доходности, т.е.

– средняя ожидаемая доходность и среднее

квадратическое отклонение этой случайной

доходности, т.е. – математическое ожидание доходности

и

– математическое ожидание доходности

и – вариация или дисперсияi-ой

доходности. Будем называть

– вариация или дисперсияi-ой

доходности. Будем называть

и

и соответственноэффективностью

и риском

i-ой

ценной бумаги. Через

соответственноэффективностью

и риском

i-ой

ценной бумаги. Через

обозначим ковариацию доходностей ценных

бумагi-ого

и j-ого

видов.

обозначим ковариацию доходностей ценных

бумагi-ого

и j-ого

видов.

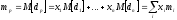

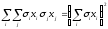

Т.к.

доходность составляющих портфель ценных

бумаг случайна, то и доходность портфеля

также случайная величина. Математическое

ожидание доходности портфеля есть

.

Дисперсия доходности портфеля есть

.

Дисперсия доходности портфеля есть .

Так же, как и для ценных бумаг, назовём

.

Так же, как и для ценных бумаг, назовём эффективностью

портфеля,

а величину

эффективностью

портфеля,

а величину

–риском

портфеля

–риском

портфеля

.

Итак, эффективность и риск портфеля

выражены через эффективность составляющих

его ценных бумаг.

.

Итак, эффективность и риск портфеля

выражены через эффективность составляющих

его ценных бумаг.

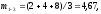

Задача. Портфель наполовину (по стоимости) состоит из бумаг 1-ого вида с доходностью 14% годовых и из бумаг 2-ого вида с доходностью 8% годовых. Какова эффективность портфеля?

Замечание.

Оба термина – доходность и эффективность

– специально упомянуты вместе.

(%

годовых).

(%

годовых).

Каждый владелец портфеля ценных бумаг сталкивается с дилеммой: хочется иметь эффективность побольше, а риск поменьше. Однако нельзя «поймать двух зайцев сразу», поэтому необходимо сделать выбор между эффективностью и риском.

Диверсификация портфеля. Любой инвестор заинтересован в уменьшении риска портфеля при поддержании его эффективности на определённом уровне. Какие существуют рекомендации общего характера по снижению риска портфеля?

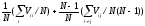

Пусть

в портфеле собрано N

различных видов ценных бумаг. Рассмотрим

дисперсию портфеля

.

Разобьём слагаемые на 2 группы:

.

Разобьём слагаемые на 2 группы:

.

В 1-ой группе слагаемыхN,

во второй – N(N

– 1).

Предположим для простоты, что стоимость

портфеля распределена равными долями

по этим видам ценных бумаг, т.е. все

.

В 1-ой группе слагаемыхN,

во второй – N(N

– 1).

Предположим для простоты, что стоимость

портфеля распределена равными долями

по этим видам ценных бумаг, т.е. все

= 1/N.

Тогда по формулам для дисперсии имеем

= 1/N.

Тогда по формулам для дисперсии имеем

.

Величина

.

Величина может быть названа средней дисперсией

ценных бумаг, входящих в портфель, а

величина

может быть названа средней дисперсией

ценных бумаг, входящих в портфель, а

величина – их средней ковариацией. Поэтому

предыдущую формулу можно выразить

словами: дисперсия портфеля равна (1/N)

средней дисперсии плюс (1 – 1/N) средней

ковариации. Это и есть эффект диверсификации

портфеля: с ростом числа входящих в

портфель ценных бумаг в его дисперсии

(и риске) вклад средней дисперсии

(среднего риска) становится всё меньше,

зато всё больше – вклад средней

ковариации. так что если входящие в

портфель ценные бумаги мало коррелированны

друг с другом, то дисперсия портфеля

уменьшается с ростом числа входящих в

портфель ценных бумаг.

– их средней ковариацией. Поэтому

предыдущую формулу можно выразить

словами: дисперсия портфеля равна (1/N)

средней дисперсии плюс (1 – 1/N) средней

ковариации. Это и есть эффект диверсификации

портфеля: с ростом числа входящих в

портфель ценных бумаг в его дисперсии

(и риске) вклад средней дисперсии

(среднего риска) становится всё меньше,

зато всё больше – вклад средней

ковариации. так что если входящие в

портфель ценные бумаги мало коррелированны

друг с другом, то дисперсия портфеля

уменьшается с ростом числа входящих в

портфель ценных бумаг.

В реальности, однако, практически все ценные бумаги, обращающиеся на рынке, испытывают воздействие общеэкономических факторов и изменяются под их воздействием. Это приводит к тому, что взаимная корреляция является вполне заметной величиной. Эта взаимная корреляция обусловливает так называемый рыночный, или систематический риск.

N

Возможное поведение риска портфеля при увеличении числа ценных бумаг в нём.

Конечно, в силу особенностей работы эмитентов ценных бумаг каждая конкретная ценная бумага испытывает свои колебания эффективности, иногда совершенно не связанные с общерыночными. эти колебания обусловливают так называемый индивидуальный, или несистематический риск ценной бумаги.

Диверсификация портфеля может почти полностью устранить влияние на риск всего портфеля индивидуального риска отдельных ценных бумаг, но она не в силах устранить рыночный риск всего портфеля.

Рассмотрим

более конкретно упрощённые примеры

влияние корреляции разных ценных бумаг.

Предположим сначала, что ценные бумаги

различных видов ведут себя независимо,

они не коррелированны, т.е.

,

если

,

если .

Тогда

.

Тогда

и

и .

Предположим далее, что деньги вложены

равными долями, т.е.

.

Предположим далее, что деньги вложены

равными долями, т.е. для всех

для всех .

Тогда

.

Тогда – средняя ожидаемая эффективность

портфеля, и риск портфеля равен

– средняя ожидаемая эффективность

портфеля, и риск портфеля равен .

Пусть

.

Пусть ,

тогда

,

тогда .

Отсюдавывод:

если ценные бумаги некоррелированы, то

при росте числа их видов n

в портфеле риск портфеля ограничен и

стремится к 0 при

.

Отсюдавывод:

если ценные бумаги некоррелированы, то

при росте числа их видов n

в портфеле риск портфеля ограничен и

стремится к 0 при

.

.

Задача. Предположим, инвестор имеет возможность составить портфель из 4-х видов некоррелированных ценных бумаг, эффективности и риски которых даны в таблице.

|

i |

1 2 3 4 |

|

|

2 4 8 12 1 2 4 6 |

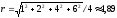

Рассмотрим

несколько вариантов составления портфеля

из этих бумаг равными долями. Напомним,

что эффективность портфеля есть среднее

арифметическое эффективностей, а риск

в данном случае

.

.

а).

Портфель образован только из бумаг

1-ого и 2-ого видов. Тогда

.

.

б).

Портфель образован только из бумаг

1-ого, 2-ого и 3-его видов. Тогда

.

.

в)

Портфель образован только из бумаг всех

4-х видов. Тогда

.

.

Как видим, при составлении портфеля из всё большего числа ценных бумаг риск растёт незначительно, а эффективность растёт быстро.

Однако, как уже говорилось выше, полная некоррелированность ценных бумаг практически невозможна.

Рассмотрим

теперь, как отражается корреляция между

видами ценных бумаг на характеристиках

портфеля. Корреляция не влияет на

эффективность портфеля, т.к.

,

но она сказывается на его вариации

(риске), т.к.

,

но она сказывается на его вариации

(риске), т.к.

.

Введём в рассмотрение величины

.

Введём в рассмотрение величины (в

курсе теории вероятностей это коэффициенты

корреляции). Тогда

(в

курсе теории вероятностей это коэффициенты

корреляции). Тогда

.

Для того, чтобы понять влияние корреляции,

рассмотрим два крайних случая.

.

Для того, чтобы понять влияние корреляции,

рассмотрим два крайних случая.

Сначала

случай полной прямой корреляции, когда

все

(при измененииi-ой

бумаги j-ая

тоже изменяется, причём прямо

пропорционально). Тогда

(при измененииi-ой

бумаги j-ая

тоже изменяется, причём прямо

пропорционально). Тогда

.

Если при этом вложить деньги равными

долями, т.е.

.

Если при этом вложить деньги равными

долями, т.е. ,

то

,

то

и риск портфеля

и риск портфеля .

Если

.

Если ,

то и

,

то и .

.

Следовательно, при полной прямой корреляции диверсификация портфеля не даёт никакого эффекта – риск портфеля равен среднему арифметическому рисков составляющих его ценных бумаг и не стремится к нулю при росте числа видов ценных бумаг.

Положительная корреляция между эффективностями 2-х ценных бумаг имеет место, когда курс обеих определяется одним и тем же внешним фактором, причём изменение этого фактора действует на обе бумаги в одну и ту же сторону. Диверсификация портфеля путём покупки обеих бумаг бесполезна – риск портфеля от этого не уменьшится.

Теперь

рассмотрим ситуацию полной обратной

корреляции, т.е.

.

Достаточно рассмотреть портфель всего

из 2-х видов ценных бумаг. Тогда

.

Достаточно рассмотреть портфель всего

из 2-х видов ценных бумаг. Тогда

и если

и если ,

то

,

то 0.

0.

Таким образом, при полной обратной корреляции возможно такое распределение вложений между различными видами ценных бумаг, что риск полностью отсутствует. Полная обратная корреляция довольно редкое явление.