- •Сутність, принципи та роль страхування

- •Лекція 2

- •Страховий фонд

- •1. Об’єкт, предмет, методи та методологія досліджень у страхуванні .

- •2. Страховий фонд: принципи формування і використання.

- •3. Роль страхування в ринковій економіці.

- •1. Об’єкт, предмет, методи та методологія досліджень у страхуванні.

- •2. Страховий фонд: принципи формування і використання.

- •4. Розкладання збитків серед широкого кола учасників страхування.

- •5. Страховий фонд – це форма поєднання інтересів індивіда і суспільства.

- •3. Роль страхування в ринковій економіці.

- •Класифікація страхування

- •Лекція 3

- •Класифікація страхування

- •2. Класифікація страхування за об’єктами.

- •3. Обов’язкова та добровільна форми страхування.

- •Страхові ризики та їх оцінка

- •Лекція 4

- •Страхові ризики та їх оцінка

- •2. Зміст та структурна характеристика ризику.

- •3. Концепція управління ризиками.

- •1. Порядок розрахунку тарифів з ризикових видів страхування.

- •2. Визначення тарифів за договорами загального страхування.

- •1. Порядок розрахунку тарифів з ризикових видів страхування.

- •2. Визначення тарифів за договорами загального страхування.

- •2. Структура страхового ринку.

- •3. Тенденції розвитку страхового ринку України.

- •2. Комплекс маркетингу на страховому ринку.

- •3. Стратегія збуту на страховому ринку.

- •4. Страхові посередники.

- •2. Стратегія страхової компанії.

- •3. Організаційна структура страхової компанії

- •2. Органи управління страховою компанією.

- •3. Об’єднання страховиків та їх функції.

- •2. Ліцензування страхової діяльності.

- •3. Оподаткування страховиків.

- •2. Права і обов’язки суб’єктів страхового зобов’язання.

- •3. Вирішення і припинення дії договору.

- •Державне регулювання страхової діяльності

- •Лекція 12

- •Державний нагляд за страховою діяльністю

- •1. Функції та повноваження Держфінпослуг у нагляді за страховою діяльністю.

- •2. Структура й завдання органів державного нагляду за страховою діяльністю.

- •1. Функції та повноваження Держфінпослуг у нагляді за страховою діяльністю.

- •Структура й завдання органів державного нагляду за страховою діяльністю.

1. Порядок розрахунку тарифів з ризикових видів страхування.

2. Визначення тарифів за договорами загального страхування.

1. Порядок розрахунку тарифів з ризикових видів страхування.

Актуарні розрахунки – це система математичних і статистичних закономірностей, яка регламентує взаємовідносини між страховиком та страхувальником. Під час актуарних розрахунків визначають витрати, необхідні на страхування певного об'єкта, собівартість і вартість послуги, яку надає страховик страхувальникові. За допомогою актуарних розрахунків визначають частку участі кожного страхувальника у створенні страхового фонду, тобто визначають розміри тарифних ставок.

Згідно ст. 10 Закону «Про страхування», актуарними розрахунками можуть займатися особи (актуарії), які мають відповідну кваліфікацію згідно з вимогами, встановленими Уповноваженим органом, яка підтверджується відповідним свідоцтвом.

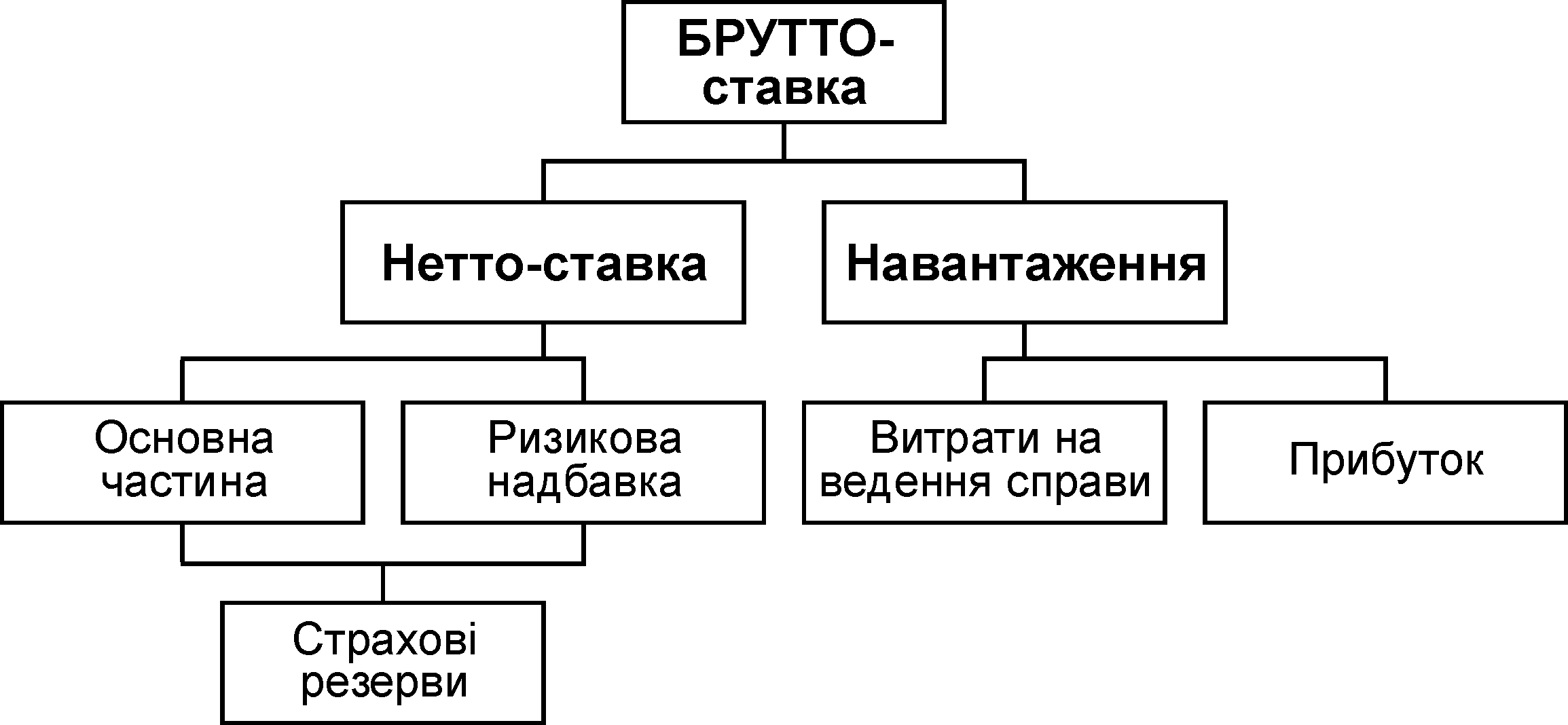

Тарифну ставку, що становить основу страхового внеску, називають брутто-ставкою. Вона складається з нетто-ставки і навантаження.

Структура страхового тарифу

Нетто-ставка виражає ціну страхового ризику і є основною частиною страхового тарифу. Вона призначена для виплати страхового відшкодування і страхових сум та формування страхових резервів. Нетто ставка складається з двох частин – основної частини та ризикової надбавки, яка враховує фактори, які викликають розходження в ймовірності збитку.

Якщо умови страхування даної групи ризиків містять кілька видів страхової відповідальності, то сукупна нетто-ставка може складатися із суми окремих нетто-ставок.

Навантаження призначене для відшкодування витрат страховика, пов'язаних з проведенням страхування, а також для забезпечення одержання страховиком прибутку. Навантаження становить меншу частину брутто-ставки (залежно від форми і виду страхування становить від 6 до 40%).

Головний елемент навантаження – витрати на ведення справи. (докладно розглянуто в темі 11).

При укладанні договору андеррайтер (фахівець з оцінки ризику), встановлює страховий тариф для конкретного договору страхування. З цією метою він використовує базовий тариф та поправочні коефіцієнти до нього, які враховують не тільки рівень ризику, але й умови договору страхування. Процедуру встановлення тарифу для конкретного договору страховики називають «котируванням ризику».

2. Визначення тарифів за договорами загального страхування.

Методика розрахунку тарифів, що подана в страховій практиці застосовується з урахуванням таких умов.

наявність статистики або будь-якої іншої інформації з розглянутого виду страхування.

відсутність спустошливих подій, що впливають одна за одною на наявність страхових випадків.

розрахунок тарифів відбувається при заздалегідь запланованій або відомій кількості договорів, що передбачається укласти зі страхувальниками.

Як

було зазначеного раніше, страховий

тариф, за яким укладається договір

страхування, називається брутто-ставкою

(![]() ).

Брутто-ставка

розраховується за формулою:

).

Брутто-ставка

розраховується за формулою:

![]() ,

(3.12)

,

(3.12)

де |

Тн – нетто ставка, %; f – доля навантаження у структурі тариф, %. |

Нетто-ставка

(![]() )

складається

з:

)

складається

з:

![]() ,

(3.13)

,

(3.13)

де |

То – основна частина нетто ставки, %; Тр – ризикова надбавка, %. |

Основою

розрахунку основної

частини нетто-ставки

(![]() )

є

збитковість страхової суми, яка залежить

від ймовірності настання страхової

події (q)

та

важкості шкоди (

)

є

збитковість страхової суми, яка залежить

від ймовірності настання страхової

події (q)

та

важкості шкоди (![]() )

(див. попередній параграф) та визначається

за формулою:

)

(див. попередній параграф) та визначається

за формулою:

![]() .

(3.14)

.

(3.14)

Ризикова надбавка впроваджується для того, щоб урахувати коливання показника збитковості страхової суми.

Припустимі два варіанти розрахунку ризикової надбавки:

1. За наявності статистики про страхові відшкодування та можливості відрахування середньоквадратичного відхилення при настанні страхових випадків ризикова надбавка розраховується для кожного ризику:

,

(3.15)

,

(3.15)

де |

– середньоквадратичне відхилення страхового відшкодування, грн. |

2. При відсутності даних про середньоквадратичне відхилення страхового відшкодування ризикова надбавка визначається:

![]() .

(3.16)

.

(3.16)

де |

() – коефіцієнт, що залежить від гарантії безпеки . Його значення береться з табл. 3.1. |

Таблиця 3.1

Значення коефіцієнта , що залежить від гарантії безпеки

|

0,84 |

0,90 |

0,95 |

0,98 |

0,9986 |

() |

1,0 |

1,3 |

1,645 |

2,0 |

3,0 |

|

Особливості розрахунку тарифних ставок зі страхування життя

Розрахунок тарифних ставок зі страхування життя має певні особливості, що пов’язані з об’єктом страхування. Цим об’єктом є життя людини, що постійно перебуває під ризиком різних небезпек, останньою з яких може бути і смерть застрахованого. Тому страхування життя передбачає страховий захист майнових інтересів застрахованої особи (або його вигодонабувача) шляхом страхових виплат при його дожитті до визначеного віку або закінчення терміну дії договору, а також у випадку смерті.

Ймовірність дожити до певного віку або закінчення терміну дії договору залежить в першу чергу від віку застрахованого в момент страхування і терміну дії договору страхування життя.

На підставі масових даних демографічної статистики та теорії ймовірності виявлена залежність смертності від віку, винайдені необхідні формули для розрахунків. За спеціально розробленою методикою з використанням цих формул складаються так звані таблиці смертності. Ці таблиці періодично перераховуються у зв’язку зі зміною показників смертності населення. Вона містить конкретні цифри смертності для кожного віку (в повних роках) в розрахунку на 100 тис. населення с послідовним зменшенням тих, що доживають при переході з однієї вікової групи в іншу, що має вік більший на один рік.

Тобто, таблиці смертності – це впорядкований ряд взаємопов’язаних величин, що характеризують зменшення з віком деякої сукупності народжених унаслідок смертності.

Таблиця смертності має такий вигляд.

До основних показників таблиці належать:

х – однорідні вікові групи населення;

l x – кількість осіб, що доживає до кожного наступного віку;

Для зручності використання до таблиці також включено:

d x – кількість осіб, що помирає при переході від віку х до віку х +1:

![]() (3.17)

(3.17)

q x – ймовірність смерті особи при переході від віку х до віку х +1:

![]() (3.18)

(3.18)

p x – ймовірність дожиття до віку х +1:

![]() (3.18)

(3.18)

Таблиця смертності (гіпотетичний приклад)

х |

l x |

d x |

q x |

p x |

0 |

100000 |

1821 |

0,0182 |

0,9818 |

1 |

98179 |

179 |

0,0018 |

0,9982 |

… |

… |

… |

… |

… |

40 |

88488 |

722 |

0,0082 |

0,9918 |

41 |

87766 |

767 |

0,0087 |

0,9913 |

42 |

86999 |

817 |

0,0094 |

0,9906 |

43 |

86182 |

872 |

0,0101 |

0,9899 |

44 |

85310 |

931 |

0,0109 |

0,9891 |

45 |

84379 |

994 |

0,0118 |

0,9882 |

46 |

83385 |

1058 |

0,0127 |

0,9873 |

47 |

82327 |

1119 |

0,0136 |

0,9864 |

48 |

81208 |

1174 |

0,0145 |

0,9855 |

49 |

80034 |

1223 |

0,0153 |

0,9847 |

50 |

78811 |

1260 |

0,0160 |

0,9840 |

… |

… |

… |

… |

… |

99 |

133 |

59 |

0,4436 |

0,5564 |

100 |

74 |

35 |

0,4730 |

0,5270 |

Слід зауважити, що p x + q x = 1.

Достовірність та математична точність даних таблиць смертності дозволяє використовувати їх для розрахунку нетто-ставок за видами страхування життя.

Уже було сказано, що особливою рисою договорів страхування життя є їх довгостроковість. Страхувальники сплачують або всю суму страхової премії відразу при укладанні договорів, або (що буває значно рідше) упродовж усього терміну страхування. Таким чином, утворюється великий проміжок часу від моменту надходження страхових платежів до моменту виконання зобов'язань.

Страхова компанія отримує в своє розпорядження значні суми тимчасово вільних коштів страхових резервів, які, згідно з чинним законодавством, можуть використовуватись страховиками у фінансовій та інвестиційній діяльності та забезпечувати додатковий прибуток. Тому при визначенні нетто-ставки страхова компанія повинна врахувати цей доход. Чим вища норма доходності, тим менша нетто-ставка.

У ст. 9 Закону України «Про страхування» зазначено, що в договорі страхування життя величина інвестиційного доходу не повинна перевищувати 4% річних.

Тема 4

СТРАХОВИЙ РИНОК

Лекція 6

СТРАХОВИЙ РИНОК

1. Становлення та характеристика страхового ринку України.

2. Структура страхового ринку.

3. Тенденції розвитку страхового ринку України.

1. Становлення та характеристика страхового ринку України.

Український страховий ринок ще досить молодий і перебуває на сьогодні на порозі поступового інтегрування у світовий.

Поняття «страховий ринок» у пострадянській економіці склалося на початку

90-х років. Саме на цей період припало створення поряд з Держстрахом перших альтернативних страхових організацій.

Основні чинники, які сприяли розвитку на ринку повноцінних суб’єктів страхування:

1) Створення порівняно великих страхових організацій союзного значення з широкою мережею периферійних філій, у тому числі й в Україні, що перетворилися згодом на самостійних юридичних осіб. Так виникла теперішня компанія АСКА.

2) Створення комерційних страхових організацій на базі розміщених в Україні установ системи колишнього Держстраху СРСР. Система ще тривалий час пропонувала підприємствам і населенню «застарілі» шаблонні страхові продукти до ринкового періоду. Державний страховик мав здійснювати обов’язкове страхування, яке було, здебільшого, збитковим. Імідж Держстраху багато втратив через гіперінфляцію і неможливість з багатьох (переважно не залежних від страховика ) причин своєчасно компенсувати втрати й виплачувати громадянам за попередніми договорами змішаного страхування життя, укладеними ще за радянських часів.

В 1992-1993 роках законодавством України Держстрах перетворено на Національну страхову компанію «Оранта».

3) створення страхових компаній комерційними, торговельними, банківськими та іншими підприємницькими структурами. Оскільки на страховому ринку не було великих надійних компаній, то структури в інших галузях бізнесу почали заснувати своїх страховиків, щоб ті їх обслуговували. Надалі страхові компанії такого типу почали працювати універсально, не обмежуючись потребами своїх засновників.

4) створення так званих кептивних страховиків при галузях, підгалузях, сферах виробництва. З розвитком ринкових відносин у різних сферах виробництва постала потреба створити обслуговуючу, комерційну інфраструктури. Тому поряд з банками, торговельними посередниками, зовнішньоекономічними фірмами почали засновуватись і страхові компанії, які на перших порах брали на себе внутрішньогалузеві ризики характерною особливістю таких компаній було те, що на їхню роботу істотно впливали міністерства, відомства, державні корпорації тощо.

Протягом 1990-1993 років виникнення страхових компаній стимулювали такі чинники:

1) ініціатива науковців, фахівців, які запозичували досвід роботи страхового ринку в розвинених країнах;

2) засновницька робота профспілок, громадських організацій;

3) участь зарубіжних інвесторів.

Період 1990-1993 років характеризувався бурхливим зростанням кількості страхових компаній за невпорядкованого законодавства.

Після виходу у 1993 року Декрету КМУ «Про страхування» та створення Комітету у справах нагляду за страховою діяльністю почався новий етап розвитку страхового ринку України.

Було впроваджено єдиний державний реєстр страхових компаній і видано ліцензії. Страхову діяльність визначено як виключний вид діяльності. Причому здійснювати страхову діяльність стало можливим лише за тими видами, які зазначено в ліцензії. Було передбачено обв’язкову звітність страховиків за результатами року. Установлено певну залежність між обсягами максимального зобов’язання та розмірами страхових резервів.

Діяльність страхового ринку протягом 1994-1995 років можна охарактеризувати так:

1) Посилення спеціалізації роботи страховиків.

2) Збільшення сфери страхування, поява і розвиток нових його видів. Саме в цей період значного поширення набуває страхування вантажів, особисте страхування від нещасних випадків. Почалося впровадження страхування цивільної відповідальності власників транспортних засобів, відповідальності за виробничими ризиками. Було зроблено перші кроки в медичному страхуванні. Водночас високий рівень інфляції зумовлював популярність так званого змішаного страхування життя з урахуванням інфляції. Проте цей вид страхування не мав достатньої законодавчої та методологічної бази. Тому коли 1995 року припинилася гіперінфляція, численні страхові компанії збанкрутували, і багато їхніх вкладників не отримали належних виплат.

3) Завдяки законодавчому регулюванню страхової діяльності відчутно підвищилася фінансова дисципліна страховиків. Було впроваджено облік резервів, розроблено категорії активів, у межах яких страховики розміщували ці резерви, упорядковано взаємовідносини страховика з його філіями та представництвами, установлено необхідні форми спеціальної звітності. І найголовніше – розпочався нагляд за страховою діяльністю.

Усе це сприяло зростанню обсягів страхового ринку і розширенню сфери діяльності страховиків.

Головні недоліки Декрету:

- неврегульованість системи страхування життя як окремої специфічної галузі страхування;

- відсутність системи чітких нормативів платоспроможності;

- нехтування загальноприйнятими у світі поняттями про технічні і математичні резерви, які забезпечують надійність покриття зобов’язань страховиків;

- недосконалість регулювання у сфері перестрахування та діяльності страхових посередників;

- недостатня визначеність договірних відносин між страховиком і страхувальником.

Отже, у період становлення ринкової економіки в Україні значно зросли обсяги страхового ринку, і він набув якісного розвитку. Сформувалися тенденції до збільшення кількості страхових договорів, кількості страховиків та їхньої спеціалізації за видами страхування, розвитку перестрахувальних операцій як на внутрішньому (національному), так і на зовнішньому (світовому) страховому ринку. Особливо слід зазначити, що завдяки належним заходам як на законодавчому рівні, так і на рівні застосування чинників управління й організації страхового ринку страхові резерви почали постійно зростати. А отже, посилилася фінансова надійність страховиків, підвищився рівень гарантій щодо виконання ними взятих зобов’язань.

З ухваленням Закону України «Про страхування» (1996 р.) та перереєстрацію страховиків у 1997 році в Україні почався третій етап розвитку страхового ринку.

Закон установив систему контролю за рівнем платоспроможності страховиків і порядок розрахунку резервів, посилив норми, що регулюють нагляд за страховою діяльністю, упорядкував види обов’язкового страхування.

Основні вимоги Закону України «Про страхування».

Збільшення з 01.01.1997 року статутного фонду страхових компаній до 100 000 євро, а для страховиків з іноземним капіталом - до 500 000 євро.

Обов’язковий поділ страхових компаній на ті, які здійснюють страхування життя, та ті, які проводять страхування за іншими видами, ніж страхування життя.

Встановлення нової системи формування резервів.

Підвищення вимог до кваліфікації фахівців у тих галузях, де брак професіоналізму завдає особливо великої шкоди, - перестрахування, медичне страхування, страхові посередники, аварійні комісари.

Крім того, закон дав визначення і таким чином легалізував багато страхових понять, таких як страховий продукт, аварійні комісари, актуарії, страхові посередники (брокери та агенти).

Конкретизовано вимоги до договорів і правил страхування.

Закон значно збільшив вимоги до платоспроможності страховиків і вдосконалив механізм контролю за їхнім фінансовим станом. З цією метою застосовується спеціальна методика розрахунку платоспроможності.

Істотно реформовано систему ліцензування. Укрстрахнагляд застосував нову інструкцію, що наближає цей процес до європейських норм і спрямована на підвищення ступеня захищеності страхувальників. В їх основу покладено рекомендації Комітету зі страхування при Європарламенті.

Розроблена і затверджена спеціалізована бухгалтерська звітність, що дає змогу ефективно аналізувати і виявляти тенденції розвитку національного страхового ринку.

Ухвалення Закону України «Про страхування», реалізація положень цього Закону через низку Положень і Розпоряджень КМУ, а також низка нормативних актів Укрстрахнагляду посприяли створенню протягом 1996-1997 років законодавчого поля для розвитку страхування.

За три роки існування страхового ринку Урядом було ухвалено послідовно дві Програми розвитку страхового ринку України. Зазначені законопроекти передбачали заходи з підвищення платоспроможності страховиків. Так, із цією метою, було створено й зареєстровані об’єднання страховиків у вигляді Моторного, Морського, Авіаційного бюро, а також відповідний гарантійний фонд з експортно-імпортних ризиків. На виконання Програми було прийнято відповідну Постанову Уряду щодо діяльності аварійних комісарів і розгорнуто їх підготовку в Україні. Також значно зросла участь України в міжнародних організаціях, посилилися я контакти з міжнародним страховим ринком.

Страховий ринок – це особливе соціально-економічне середовище, форма економічних відносин, де об’єктом купівлі-продажу страховий захист, формуються попит і пропозиція на нього.

Класифікація страхового ринку:

1) за територіальним критерієм (масштабом). У цьому аспекті виділяють регіональний (задоволення потреб у страховому захисті на рівні певної території, регіону), національний (на рівні певної держави) та міжнародний (сукупність національних страхових ринків) страхові ринки. На практиці міжнародний страховий ринок представлений локальними ринками, що характеризуються високою часткою міжнародних страхових операцій.

2) галуззю страхування: ринки особистого та майнового страхування.

3) критерієм форми власності. Розмежування відбувається на основі форми власності, на якій створена страхова організація (публічній, приватній, комбінованій).

4) доступом на «жорсткий ринок», коли ринок характеризується високою ціною страхових продуктів, що зумовлює недоступність цих послуг певним категоріям споживачів, та «м’який ринок», коли страхові послуги доступна практично усім.

5) співвідношенням попиту та пропозиції. Є ринки продавців (попит значно переважає пропозицію) та ринки покупців (попит знаходиться на значно нижчому рівні за пропозицію).

6) організаційною структурою. Ринок структурується за суб’єктами, що займаються страховою, посередницькою, наглядовою та іншою діяльністю на страховому ринку.