- •Ф акультет экономики Домашняя работа по курсу «Научно-исследовательский семинар» «Рыночная премия за риск»

- •Классические способы расчета.

- •Модификация методологии расчетов mrp.

- •Оценка mrp: Практические методы

- •Mrp в развитых и развивающихся странах и факторы его определяющие.

- •Факторы влияющие на размер премии за риск.

- •И в заключение.

- •Выводы.

Ф акультет экономики Домашняя работа по курсу «Научно-исследовательский семинар» «Рыночная премия за риск»

Работа выполнена следующими студентами:

Белякова Анастасия

Елисеева Наталья

Работинский Илья

Рябицкая Светлана

Семененко Анна

Якумов Николай

Москва – 2012

Введение.

Целью данной работы было изучить рыночную премию за риск. Для достижения данной цели были поставлены следующие задачи:

рассмотреть эмпирические факты, подтверждающие наличие премии за риск;

рассмотреть различные способы расчета рыночной премии за риск: от классических с различными корректировками до методов, используемых ведущими практиками;

рассмотреть результаты расчета рыночной премии за риск на развитых и развивающихся рынках и сравнить полученные результаты;

выявить факторы влияющие на размер премии за риск

Эмпирические факты.

Проследив доходность фондового рынка США несложно сделать вывод, что она значительно превышает доходность безрисковых ценных бумаг. Обратимся к примеру Mehra–Prescot(2007)1: среднегодовая доходность рынка акций США за период с 1889г. по 2005г. составила 7, 67%, доходность безрисковых бумаг за аналогичный период составила 1,31%. Путём вычитания данных показателей определяем премию за риск на уровне 6, 36%. Для достоверности обратимся ещё к ряду исследователей. В таблице 1 отображены данные о среднегодовой доходности ценных бумаг США и приведены премии за риск2.

Таблица1

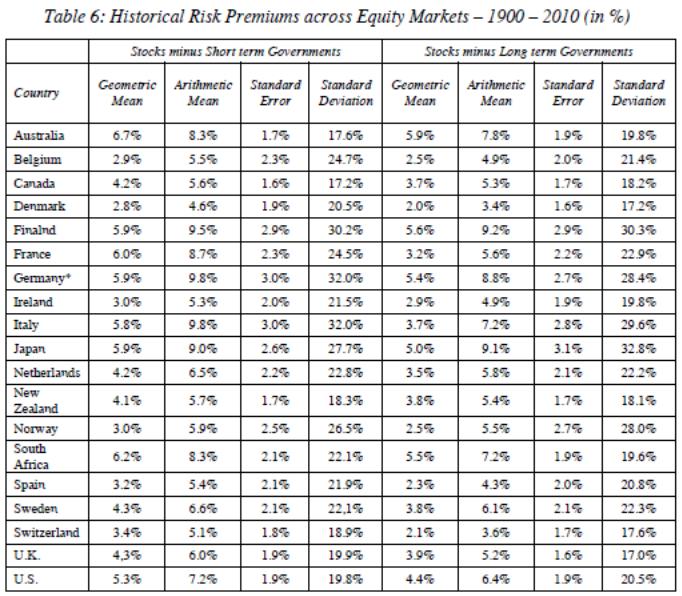

Заметим, что такие высокие показатели премии за рыночный риск характерны не только для рынка США. По ряду развитых стран они вариируются от 6% до 10% 3(смотри таблицу 2).

Таблица 2

Из данных, представленных в таблице 2, особое внимание привлекает премия за риск в Индии, которая достаточно высока на фоне данных развитых стран. Далее мы рассмотрим исследования, авторы которых пытаются выяснить, случайность это или закономерность, т.е. всегда ли премия за риск выше на развивающихся рынках капитала, чем на развитых.

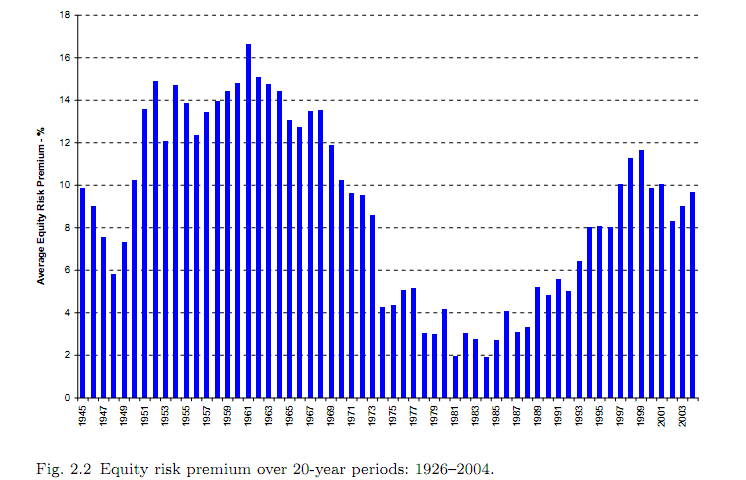

Ещё одним не менее значительным вопросов является измениние премии за риск во времени. Хорошей иллюстацией этого могут послужить данный Ibbotson4 за 78-летний период (смотри таблицу 3)

Таблица 3

Таким образом, исторические данные говорят о том, что премия за риск существует, она неоднозначна для разных стран и меняется во времени. Рассмотрим эмпирические исследования, позволяющие установить закономерность поведения данного показателя и выбрать модель для его анализа и прогнозирования.

Классические способы расчета.

Существует два основных способа расчета премии за риск: исторический и с использованием рыночных прогнозов. Исторический подход используется в большинстве моделей расчета рыночной премии за риск и подразумевает, что использование исторической ретроспективы – самый лучший подход при определении событий, которые можно ожидать в будущем.

Рыночная премия за риск рассчитывается как разница между доходностью рыночного индекса (такого как S&P 500 или индекса NYSE для США) и ставкой доходности Казначейских облигаций США или доходностью любого другого рискового актива.

Согласно публикациям Ibbotson Associate, расчет рыночной премии за риски производится с использованием следующего подхода:

Расчет премии за риск может производиться с использованием краткосрочного среднесрочного и долгосрочного временного интервала. Поскольку, продолжительность жизни компании считается бесконечной, в расчетах определения стоимости компании должна использоваться рыночная премия за риск, рассчитанная на длительным временном интервале.

Расчет рыночной премии за риск Ibbotson associates производится за период с 1926 года по настоящее время. Оригинальный ресурс данных для расчета рыночной премии за риск – CRSP. База данных CRSP начинается с 1926 года, так как именно с этого года стала доступной относительно качественная финансовая информация. Также, данный период времени включает в себя информацию о полном бизнес цикле, который начался после Великой Депрессии. Некоторые практики предлагают использовать для расчетов более короткий период времени – 30 лет. Данное предложение основано на том, что события, произошедшие в далеком прошлом вряд ли повторятся в будущем.

Ibbotson associate использует доходность индекса S&P 500 в качестве рыночной, так как это наиболее широкий индекс Американского рынка. В качестве альтернативного способа может использоваться индекс NYSE, AMEX, комбинация данных индексов, а также комбинация NYSE, AMEX и NASDAQ.

Один из наиболее спорных вопросов при расчете премии за риск – использование средней арифметической или средней геометрической. Ibbotson Associate использует различные средние значения для оценки различных типов активов.

Помимо стандартной методологии, применяющейся при расчете премии за риск, некоторыми авторами была предложена оригинальные модели, позволяющие отойти от предположения о неизменности рыночной премии за риск во времени, а также позволят учесть различные ставки налогообложения на разные виды доходов, чтобы избежать смещенности оценки.

В работе Equity Risk Premiums (ERP): Determinants, Estimation and Implications – The 2011 Edition5 исследовались различные детерминанты премии и различные методы ее оценки.

A. Damodaran выделяет несколько детерминантов премии:

Степень несклонности к риску

Одни из наиболее значимых и важных является Чем выше это показатель, тем будет выше ожидаемая премия. Среди ключевых факторов, влияющих на степень несклонности к риску выделяют: возраст (+), предпочтения относительно текущего потребления (+).

Экономические риски

Оказывают сильное влияние на размер премии. Предсказуемый уровень инфляции, ставки процента, темпа роста снижают значения премии.

Доступность и полнота информации

Доступность и полнота снижают требования инвестора относительно размера премии.

Уровень ликвидности

Если инвесторам приходится продавать свои активы с дисконтом или нести значительные трансакционные издержки для закрытия позиции, они будут меньше платить за подобные ценные бумаги.

Катастрофичекие риски

Никто не застрахован от форс-мажорных ситуаций. В следствие опасений инвесторов относительно своих будущих доходов во времена Великой депрессии, коллапса на рынке акций в Японии, размер премии увеличился.

Поведенческая составляющая

Инвесторы нерациональны и их поведение и субъективная оценка премии может отличаться от справедливых оценок.

A. Damodaran выделяет три основных метода расчета премии за риск.

survey subsets of investors

Если премия это то, что инвесторы требуют за вложения в рискованные активы, то логичным является просто провести опрос и выявить среднее значение. Подробно об использовании данного метода будет рассказано ниже.

historical premium

Наиболее распространенным подходом является сравнение значения доходности за длинный временной период с безрисковой ставкой.

В таблице 1 представлены исторические значения премий за риск для разных стран.

Таблица 1. Премии за риск для разных стран

implied premiums

Если принять во внимание, что цена акции отражает ту доходность, которую инвестор хочет получить, то при помощи простой формулы можно ее вычислить. Разница между доходностью и безрисковой ставкой как раз и будет являться премией за риск.

Автор также предлагает использовать более общую формулу, где в качестве потенциального дивиденда берется значение FCFF, а дивиденды и доходы растут с неодинаковыми темпами.

![]()

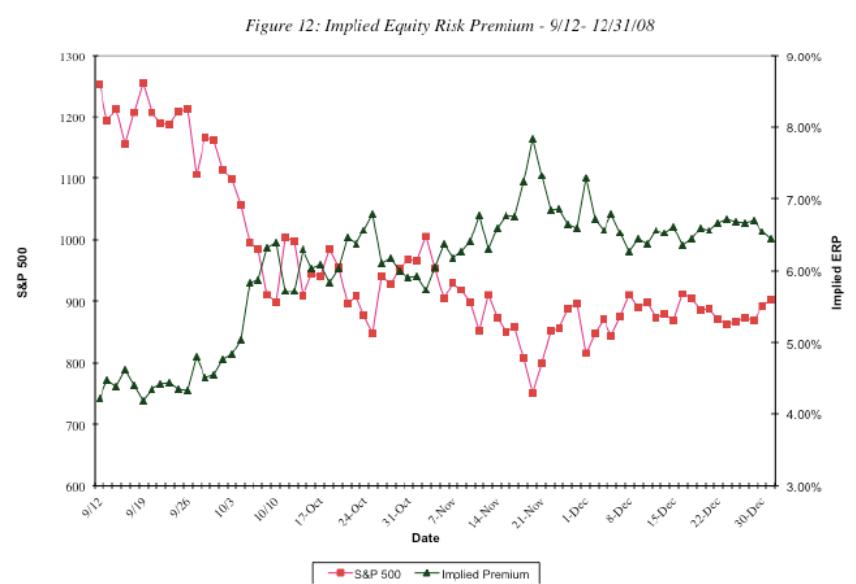

В отличие от исторической оценки, которая не должна существенно колебаться со временем, подразумеваемая премия зависит от текущей цены и подвержена волатильности. На графике ниже представлено как вела себя премия в кризисный период относительно котировок индекса.

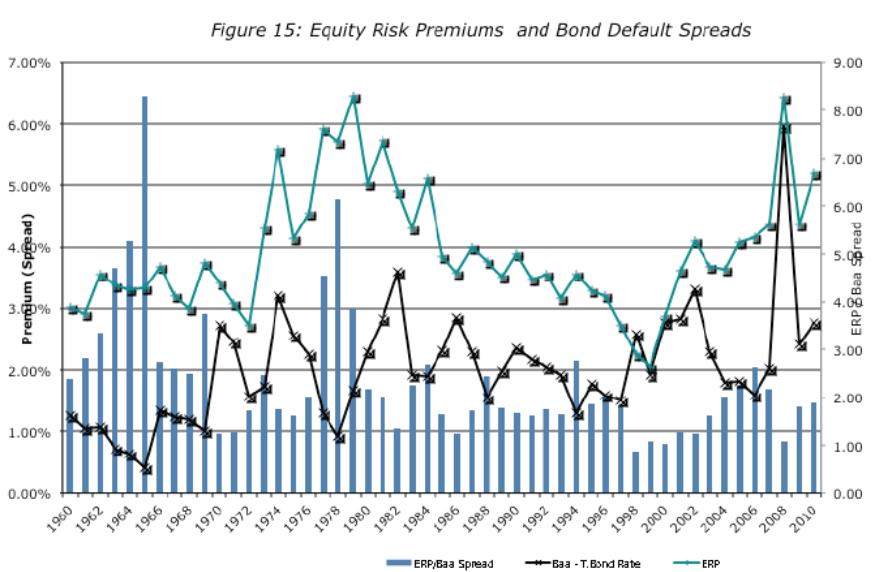

Можно выявить закономерность в колебании ставки по облигациям и премией за риск (рисунок 2) и использовать метод спреда.

![]()

Рисунок 2. Премия за риск и спред по облигациям.

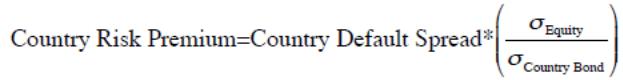

Автор подчеркивает, что необходимо принимать во внимание страновой риск и предлагает следующую формулу для расчета премии:

![]()

Существует несколько способов определения странового риска:

Default spread

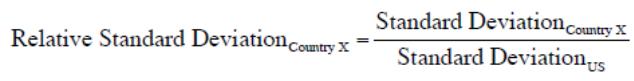

Relative Equity Market Standard Deviations

![]()

Default Spreads + Relative Standard Deviations

Значения премии могут колебаться в зависимости от используемого способа, оставляя открытым для дискуссий вопрос о выборе лучшего метода оценки.