- •Предмет, методы экономического анализа.

- •История и перспективы развития экономического анализа в условиях укрепления рыночных отношений и реформировании бухгалтерского учета

- •Роль экономического анализа в информационном обеспечении предприятий.

- •Система комплексного экономического анализа и поиск резервов повышения эффективности хозяйственной деятельности

- •Содержание комплексного управленческого анализа и последовательность его проведения.

- •Структура комплексного бизнес-плана и роль анализа в его разработке

- •Сметное планирование (бюджетирование) и анализ исполнения смет

- •Анализ и управление объемом производством и продаж

- •Трендовый анализ реализации продукции

- •Обоснование формирования и оценки эффективности ассортиментных программ

- •Анализ качества продукции (работ, услуг)

- •Общая оценка выполнения плана и динамики выпуска сертифицированной продукции.

- •Оценка выполнения плана и динамика новой и модернизированной продукции

- •Анализ динамики рекламаций и стоимости зарекламированной продукции.

- •Анализ динамики брака продукции

- •Анализ кредитоспособности организации

- •Сущность спроса, способы его представления. Анализ влияния спроса на финансовые результаты.

- •Анализ предпринимательского риска

- •Анализ эффективности капитальных вложений

- •Анализ эффективности финансовых вложений

- •Анализ технико-организационного уровня производства

- •Анализ и оценка уровня организации производства и управления

- •Анализ нематериальных активов

- •Анализ состояния и использования трудовых ресурсов

- •Анализ производительности труда

- •Анализ состояния и использования материальных ресурсов

- •Анализ и управление затратами организации

- •Особенности анализа прямых и косвенных, переменных и постоянных затрат

- •Методика маржинального анализа

- •Анализ поведения затрат и взаимосвязи объема производства, себестоимости и прибыли

- •Операционный рычаг и оценка эффекта операционного рычага

- •Анализ финансовых результатов организации. Влияние инфляции на финансовый результат

- •Анализ рентабельности производства, доходности коммерческой организации.

- •Система показателей рентабельности

- •Анализ и оценка структуры затрат организации

- •Оценка результативности производственно-хозяйственной, финансовой и инвестиционной деятельности

- •Анализ распределения и использования прибыли в разных правовых формах коммерческих организациях

- •Анализ и оценка состояния и динамики имущества организации

- •Оценка финансовой устойчивости организации

- •Анализ ликвидности и платежеспобности организации

- •Анализ оборачиваемости активов

- •Длительность одного оборота:

- •Оборачиваемость дебиторской задолженности:

- •Период погашения дебиторской задолженности:

- •Доля дебиторской задолженности в общем объеме оборотных средств:

- •Доля сомнительной задолженности в составе дебиторской задолженности (%):

- •K обеспеченности предприятия собственными оборотными средствами:

- •K обеспеченности запасов собственными оборотными средствами:

- •Анализ кредитоспособности заемщика

- •Рентабельность как показатель оценки эффективности хоз.Деят-ти

- •Анализ эффективности использования основных средств

- •Анализ эффективности использования оборотных активов. Направления улучшения их использования

- •Особенности финансового анализа неплатежеспособных организаций

- •Анализ банкротств и их последствий

- •K текущей ликвидности (ктл):

- •K обеспеченности собственными средствами (косс):

- •Анализ денежных потоков

- •Система финансовых планов организации

- •Методы финансового планирования

- •Этапы разработки финансовых бюджетов предприятия

- •Составление прогнозного баланса

- •Методика рейтингового анализа

-

Анализ ликвидности и платежеспобности организации

Ликвидность - способность превращения активов фирмы, ценностей в средство платежа, в деньги, т.е. мобильность активов. Платежеспособность - способность орг-и полностью выполнить свои обязательства по платежам, исходя из наличия у нее денежных средств, необходимых и достаточных для выполнения этих обязательств.

Анализ ликвидности необходим для оценки платежеспособности организации, т.е. способности своевременно и полностью рассчитываться по всем своим обязательствам. Ликвидность баланса определяется как степень покрытия обязательств фирмы ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Методика анализа ликвидности баланса заключается в сравнении средств по активу с обязательствами по пассиву. Первые группируются по степени их ликвидности и располагаются в порядке убывания ликвидности, вторые - по срокам их погашения, а их расположение подчиняется порядку возрастания сроков.

В зависимости от степени ликвидности активы предприятия разделяются на следующие группы.

А1. Наиболее ликвидные активы - к ним относятся все статьи денежных средств и краткосрочные финансовые вложения (ценные бумаги), которые могут быть использованы немедленно. Данная группа рассчитывается следующим образом: А1 = стр. 250 + стр. 260.

А2. Быстро реализуемые активы - дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, т.е. активы, для обращения которых требуется определенное время: А2 = стр. 240 + стр. 270.

А3. Медленно реализуемые активы - запасы за минусом расходов будущих периодов, налог на добавленную стоимость, дебиторскую задолженность и прочие оборотные активы. А3 = стр. 210 - стр. 216 + стр. 220 + стр. 230.

А4. Трудно реализуемые активы - статьи разд. I актива баланса - внеоборотные активы. А4 = стр. 190.

Что касается пассивов баланса, то они группируются по степени срочности их оплаты.

П1. Наиболее срочные обяз-ва - к ним относится кредиторская задолженность. П1 = стр. 620 + стр. 630 + стр. 660.

П2. Краткосрочные пассивы - это краткосрочные кредиты, займы и ссуды. П2 = стр. 610.

П3. Долгосрочные пассивы - долгосрочные кредиты и займы, статьи разд. 4 баланса. П3 = стр. 590.

П4. Постоянные пассивы - это статьи разд. 3 баланса "Капитал и резервы" за минусом расходов будущих периодов. П4 = стр. 490 + стр. 640 + стр. 650 - стр. 216.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным при выполнении:

|

А1 >= П1; А2 >= П2; А3 <= П3; А4 <= П4. |

Если хотя бы одно неравенство имеет противоположный знак, то признать баланс абсолютно ликвидным нельзя. |

Также ликвидность предприятия может определяться с помощью ряда финансовых коэффициентов.

-

Коэффициент быстрой ликвидности. Он рассчитывается как отношение денежных средств и ликвидных ценных бумаг, активов к сумме краткосрочных обязательств. Нормальное ограничение этого коэффициента находится в диапазоне от 0,7 до 0,8. Он отражает прогнозируемые платежные способности организации при условии своевременного проведения расчетов с дебиторами.

Кбл = (разд. II бал. - стр. 210 - стр. 220 - стр. 230) / (стр. 610 + стр. 620 + стр. 630 + стр. 660)

-

Коэффициент текущей ликвидности определяется как отношение всех оборотных средств (текущих активов) за вычетом НДС по приобретенным ценностям и дебиторской задолженности, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, к текущим обязательствам.

|

Ктл = (разд. II бал. - стр. 220 - стр. 230) / (стр. 610 + стр. 620 + стр. 630 + стр. 660) |

Нормальным значением для данного показателя считается 2. Выполнение этого норматива организацией означает, что на каждый рубль краткосрочных обязательств приходится не меньше двух рублей ликвидных средств. Превышение коэффициента покрытия означает, что фирма располагает достаточным объемом свободных ресурсов, формируемых за счет собственных источников. Невыполнение установленного норматива создает угрозу финансовой нестабильности компании из-за различной степени ликвидности активов и невозможности их быстрой реализации в случае, если несколько кредиторов обратятся одновременно.

-

Коэффициент общей ликвидности. Для комплексной оценки ликвидности баланса в целом следует использовать общий показатель ликвидности, вычисляемый по формуле:

|

Кол = стр. 250 + стр. 260 + 0,5 x (стр. 240 + стр. 270) + 0,3 x (стр. 210 - стр. 216 + стр. 220 + стр. 230) / (стр. 620 + стр. 630 + стр. 660) + 0,5 x стр. 610 + 0,3 x стр. 590 |

Нормальное ограничение этого коэффициента должно быть больше 1. Этот обобщающий показатель ликвидности указывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства.

-

Коэффициент абсолютной ликвидности (платежеспособности) рассчитывается как отношение наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов (сумма кредиторской задолженности и краткосрочных кредитов):

|

Кал = (стр. 250 + стр. 260) / (стр. 610 + стр. 620 + стр. 630 + стр. 660) |

Нормальное ограничение >= 0,2 - 0,5. Этот коэффициент показывает, какая часть текущей задолженности может быть погашена в ближайшее время (к моменту свода баланса).

-

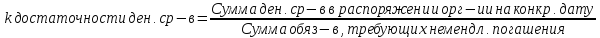

Кроме того, для определения уровня платежеспособности предприятия на конкретную дату необходимо рассчитать коэффициент достаточности денежных средств:

Если значение коэффициента равно или больше единицы, можно сделать вывод об абсолютной платежеспособности организации.

Балансовая оценка некоторых активов, в частности запасов, зависит от таких факторов, как изменение цен за отчетный период и выбор метода списания запасов, определенного в учетной политике. Так, если цены растут, то выбор метода средней себестоимости будет давать завышенный показатель ликвидности по сравнению с методом ФИФО, и наоборот. Этот фактор надо учитывать, особенно когда организация в смежных отчетных периодах применяет разные методы оценки запасов, и не забывать о необходимости пересчета соответствующих статей с целью изучения их изменения в динамике.

Ликвидность предприятия определяется не из предпосылки распродажи всех оборотных активов, а из того, что предприятие будет продолжать свою деятельность в обозримом будущем. Например, ликвидность незавершенного производства означает, что в процессе производства данный актив превратится в готовую продукцию, а потом в дебиторскую задолженность и, наконец, на завершающем этапе - в денежную массу. Поэтому пороговые значения коэффициентов ликвидности зависят в первую очередь от процесса кругооборота оборотного капитала. Как следствие, для предприятий с длительным операционным циклом пороговые значения ликвидности всегда будут выше, чем для предприятий с высокой оборачиваемостью активов.