- •Оглавление

- •Прикладные аспекты оценки риска и доходности финансовых активов и проблемы управления финансовым инвестиционным портфелем. Мини-ситуация 4

- •Мини-ситуация 5

- •Прикладные аспекты оценки эффективности и риска реальных инвестиций, проблемы сравнения и выбора инвестиционных проектов в условиях ограниченного бюджета финансовых ресурсов. Мини-ситуация 21

- •Прикладные аспекты и проблемы прогнозирования основных финансовых показателей деятельности предприятия Мини-ситуация 34

- •Мини-ситуация 35

- •Специальные прикладные аспекты управления финансами. Мини-ситуация 38

- •Список литературы.

Специальные прикладные аспекты управления финансами. Мини-ситуация 38

Председатель кредитного комитета коммерческого банка поручает Вам, как руководителю аналитического отдела, на основе имеющихся статистических данных (табл. 12):

Определить значение функции многофакторного дискриминантного моделирования, которая дает качественную оценку возможности банкротства фирмы в течение ближайших двух лет.

Сделать выводы о возможности банкротства каждой фирмы в течение ближайших двух лет, а также обосновать предложения и условия предоставления кредита каждой фирме.

Таблица 12

Финансовые характеристики фирм

|

Фирма |

Показатель |

3-й вариант |

|

Альфа |

Отношение собственных оборотных средств к сумме активов |

0,1 |

|

Отношение нераспределенной прибыли к сумме активов |

0,2 | |

|

Отношение финансового результата к сумме активов |

0,15 | |

|

Отношение рыночной стоимости собственного капитала к балансовой стоимости заемного |

2 | |

|

Отношение выручки от реализации к сумме активов |

0,5806 | |

|

Бета |

Отношение собственных оборотных средств к сумме активов |

0,1 |

|

Отношение нераспределенной прибыли к сумме активов |

0,1 | |

|

Отношение финансового результата к сумме активов |

0,05 | |

|

Отношение рыночной стоимости собственного капитала к балансовой стоимости заемного |

0,9 | |

|

Отношение выручки от реализации к сумме активов |

0,4 | |

|

Гама |

Отношение собственных оборотных средств к сумме активов |

0,1 |

|

Отношение нераспределенной прибыли к сумме активов |

0,15 | |

|

Отношение финансового результата к сумме активов |

0,1 | |

|

Отношение рыночной стоимости собственного капитала к балансовой стоимости заемного |

1,8 | |

|

Отношение выручки от реализации к сумме активов |

0,6 | |

|

Дельта |

Отношение собственных оборотных средств к сумме активов |

0,15 |

|

Отношение нераспределенной прибыли к сумме активов |

0,1 | |

|

Отношение финансового результата к сумме активов |

0,05 | |

|

Отношение рыночной стоимости собственного капитала к балансовой стоимости заемного |

1,5 | |

|

Отношение выручки от реализации к сумме активов |

2 |

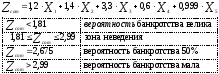

Для вычисления качественной оценки вероятности банкротства фирмы в течение ближайших двух лет следует воспользоваться функцией многофакторного дискриминантного моделирования (18):

|

|

(18) |

|

где Zcom – величина функции многофакторного дискриминантного моделирования для обследуемой компании; X1 – отношение собственных оборотных средств к сумме активов; X2 – отношение нераспределенной прибыли к сумме активов; X3 – отношение финансового результата к сумме активов; X4 – отношение рыночной стоимости собственного капитала к балансовой стоимости заемного; X5 – отношение выручки от реализации к сумме активов. |

|

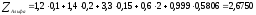

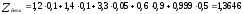

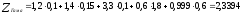

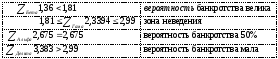

Итак, воспользуемся формулой (18) и определим, велика ли вероятность банкротства каждой фирмы в течение ближайших двух лет:

Вывод:

Вероятность банкротства фирмы Альфа в течение ближайших двух лет равна 50%. Кредитование предприятия осуществляется банками в обычном порядке, т.е. при наличии соответствующих форм обеспечительских обязательств (гарантий, залога, поручительств, страхового полиса). Процентная ставка зависит от вида обеспечения.

Вероятность банкротства фирмы Бета в течение ближайших двух лет велика. Предоставление кредитов связано для банка с серьезным риском, и в большинстве случаев таким клиентам банки стараются кредитов не выдавать. Если же банк решается на выдачу кредита, то размер предоставляемой ссуды не должен превышать размера уставного его капитала. Процентная ставка устанавливается на высоком уровне.

Вероятность банкротства фирмы Дельта в течение ближайших двух лет мала. Коммерческие банки могут открывать кредитную линию, выдавать в разовом порядке банковские (без обеспечения) ссуды с установлением во всех случаях более низкой процентной ставки, чем для всех остальных заемщиков.

Вероятность банкротства фирмы Гама в течение ближайших двух лет неизвестна (зона неведения). Кредитование осуществляется банками в обычном порядке, т.е. при наличии соответствующих форм обеспечительских обязательств (гарантий, залога, поручительств, страхового полиса). Процентная ставка зависит от вида обеспечения.