- •1. Сущность и формы проявления финансов предприятий. Финансы и финансовые ресурсы.

- •2. Функции финансов предприятий.

- •3. Место и роль финансов предприятия в финансовой системе государства.

- •4. Финансовый механизм предприятия и его структура.

- •5. Понятие организации финансов предприятия и факторы, на неё влияющие.

- •6. Особенности финансов в сфере материального производства и в непроизводственной сфере.

- •7. Коммерческий расчёт и его принципы.

- •8. Особенности финансов предприятий различных организационно-правовых форм.

- •9. Финансы предприятий сельского хозяйства.

- •10. Основные технико-экономические особенности строительства и их отражение в организации финансов.

- •11. Финансы сферы обращения.

- •12. Финансы жилищно-коммунального хозяйства.

- •13. Понятие, цели и общая схема финансового менеджмента.

- •14. Финансовый менеджмент как система управления.

- •15. Финансовый менеджмент как орган управления. Структура финансовой службы крупной корпорации.

- •16. Основные направления финансовой работы на предприятии.

- •17. Финансовый менеджмент как форма предпринимательства.

- •18. Эволюция теорий управления финансами предприятий.

- •19. Финансовый рынок и его роль в перераспределении капиталов и финансировании деятельности предприятия. Структура финансового рынка.

- •20. Общность и различия понятий: затраты, расходы, себестоимость.

- •21. Понятие и классификация расходов организации в соответствии с пбу10/99.

- •22. Составление сметы затрат на производство и реализацию продукции. Производственная и полная себестоимость продукции.

- •23.Планирование себестоимости товарной и реализованной продукции.

- •24. Расходы организации в налоговом учете.Группировка расходов. Виды ограничиваемых расходов.

- •25.Налоговый учет расходов организации по методу начисления.

- •26.Налоговый учет расходов организации по кассовому методу.

- •27.Налоговый учет амортизации основных средств и нематериальных активов.

- •28.Состав ограничиваемых расходов организации и их учет при налогообложение прибыли.

- •29. Понятие и классификация доходов организации в соответствии с пбу 9/99.

- •30. Понятие выручки от продажи товаров и порядок её распределения. Методы признания выручки. Факторы, влияющие на выручку.

- •31. Планирование доходов организации.

- •32. Налоговый учёт доходов организации. Группировка доходов.

- •33. Принципы ценообразования для целей определения доходов организации и их налогообложения.

- •34. Налоговый учёт доходов организации по методу начисления.

- •35. Налоговый учёт доходов организации по кассовому методу.

- •36.Налоговый учет доходов от реализации амортизируемого и прочего имущества.

- •37.Прибыль как чистый доход предриятия. Финансовая (бухгалтерская) и экономическая трактовка прибыли. Функции прибыли.

- •38.Основные показатели прибыли.

- •39.Основные факторы, влияющие на прибыль. Резервы увеличения прибыли.

- •40.Планирование прибыли: значение и методы.

- •41.Распределение и использование прибыли.

- •42.Налогообложение прибыли организации.

18. Эволюция теорий управления финансами предприятий.

Как наука управление финансами предприятий появилась и получила развитие в 20 веке в западных странах, поскольку для этого сложились основные предпосылки:

- были создан основы общей экономической теории; производство и уровень его организации достигли высокого развития, что было отмечено созданием индустриального общества, в основе которого лежит крупное промышленное производство и акционерная форма собственности; сформировалась эффективная система правовых институтов и рыночная инфраструктура;

- возникла развитая система национальных и международных фондовых рынков и финансовых посредников. Именно в это время управление капиталом становится отдельной функцией управления компанией и организационно обособляется в её структуре. Следующим этапом развития зарубежного финансового менеджмента следует считать послевоенный период. Период ознаменовался формированием системы мировых фондовых рынков, связанных между собой глобальными компьютерными сетями. Финансовый менеджмент в России предполагает выделение следующих этапов:

|

Период времени |

Наименование |

Основные характеристики |

|

1. 1986-1994 |

Формирование самостоятельной области финансового менеджмента |

Строжайший контроль и оптимизация издержек |

|

2. 1995-1999 |

Функциональный подход |

Выделение функций финансового планирования, организации и контроля |

|

3. 2000-настоящее время |

Системный подход |

Выделение элементов системы финансового менеджмента и определение их взаимосвязи |

В теории управления давно обсуждается вопрос о том, какой показатель может быть идентифицирован в качестве основного целевого ориентира и критерия успешности работы фирмы. В наиболее общем случае можно говорить о двух базовых подходах, ориентирующихся соответственно на рост капитализации компании и устойчивое генерирование прибыли. В соответствии с первым подходом целевая установка системы управления финансами заключается в максимизации богатства собственников с помощью рациональной финансовой политики, что проявляется в росте рыночной цены акций компании. Согласно второму подходу приоритетом является рост прибыли компании. Оба подхода тесно взаимосвязаны, так как повышение рыночной стоимости компании достигается путём стабилизированного генерирования текущей прибыли в объёме, достаточном для выплаты дивидендов и реинвестирования. Совокупное богатство акционеров = Курсовая стоимость акций + Дивиденды.

19. Финансовый рынок и его роль в перераспределении капиталов и финансировании деятельности предприятия. Структура финансового рынка.

Рынок – система покупки и продажи любых товаров.

Они служат нескольким целям:

- эффективное распределение товаров и услуг. Рынок – место для покупки и продажи товаров и услуг. Участники рынка могут торговать в конкретном месте и конкретными товарами.

- определение цены. Самая важная цель рынка – раскрытие цены, на которой сходятся интересы покупателей и продавцов. Чем больше на рынке участников, тем более он эффективен, то есть цены на нём наиболее точно отражают баланс спроса и предложения. Любой рынок гораздо лучше сам определяет цену, чем другая система.

- перетекание капитала в производство. Рынок долгосрочных инструментов и акций позволяет перевести деньги в производство. Например, компания может выпустить акции для покупки активов на полученные средства. Предприниматели применяют свои идеи на практике, занимая деньги на рынке. инвесторы с капиталом, но без собственного бизнеса могут вложить свои деньги в новое предприятие.

- перераспределение рисков. Деньги всегда приходят на рынок в обмен на риск. Например, покупатель акций компании становится совладельцем компании и принимает на себя риски компании в обмен на потенциальную прибыль.

- обмен идеями. Нужды участников рынка представлены на нём, что позволяет улучшить существующие рынки и создать новые.

Финансовый рынок – совокупность экономических отношений, связанных с распределением финансовых ресурсов, куплей-продажей свободных денежных средств и ценных бумаг. Объектами отношений на финансовом рынке являются денежно-кредитные отношения и ценные бумаги. Субъектами могут выступать государства, предприятия и физические лица. Выход предприятия на финансовый рынок преследует 2 цели: увеличение своих финансовых возможностей и снижение степени предпринимательского риска.

Главная функция финансового рынка – обеспечение движения денежных средств от их собственника к заёмщикам.

Основными элементами финансового рынка являются: денежно-кредитный рынок и рынок ценных бумаг.

В основе денежно-кредитного рынка лежит экономический механизм, обеспечивающий перераспределение капиталов путём предоставления владельцами их в ссуду на условиях и принципах платности, срочности и возврата. В современных условиях получили распространение различные формы кредитов в зависимости от того, кто выступает в роли кредитора: банковский, государственный, коммерческий. Кредиты играют важную роль в процессе формирования эффективной структуры ускорения кругооборота производственных фондов и, следовательно, способствуют сокращению продолжительности производственного цикла. Кредит является важным средством государственного регулирования экономики. Денежно-кредитный капитал реализуется посредством таких финансовых инструментов, как: ставка рефинансирования – процентная ставка, по которой центральный банк выдаёт кредиты коммерческим банкам; размер минимальных банковских резервов – определённая доля от общей суммы вкладов, которую коммерческие банки обязаны хранить в центральном банке; операции центрального банка на открытом рынке.

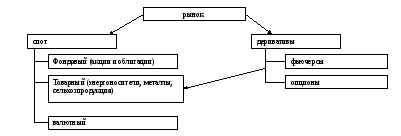

Рынок ценных бумаг – совокупность отношений финансового рынка, связанных с выпуском и обращением ценных бумаг, Фомы и способы этого обращения. Ценные бумаги – денежные документы, удостоверяющие имущественное право или отношения с займом владельца документа по отношению к его эмитенту. Ценные бумаги могут существовать в Фоме обособленных документов или записей на счетах. В зависимости от видов инструментов, которыми торгуют на рынке, он называется: спот-рынком – рынок самого товара; рынком производных инструментов – деривативы, которые не являются физическим товаром, а только правом или обязательством в получении его в будущем. Рынок в зависимости от того, где торгуются упомянутые инструменты, бывает 2 типов: внебиржевой (договорной) и биржевой (аукционный).

Внебиржевой рынок – рынок, на котором все сделки происходят по договорённости между покупателями и продавцами. Это не означает, что на этом рынке никто не знает, по какой цене продают другие участники рынка. Все заявки на покупку и продажу видны каждому участнику рынка. Однако, в случае, если кто-либо хочет совершить сделку, он должен связаться с контрагентом и договориться о сделке. Поэтому этот рынок ещё называют договорным. Обычно на внебиржевом рынке основные правила работы, что в 1 очередь касается минимальной суммы сделок, устанавливаются его крупными участниками. Рынок валют Форекс является внебиржевым рынком, на котором крупными операторами являются банки. Также на внебиржевых рынках торгуются наличные товары, такие как нефть, золото. Недостатком этого рынка является медленное прохождение сделок из-за того, что каждая сделка должна быть подтверждена и цены на эти сделки не видны. Доступны только цены на продажу и покупку. Преимущество такого рынка – на нём могут торговаться любые инструменты, включая и ценные бумаги, по каким-либо причинам не допущенные к торговле на биржах. например, акции мелких компаний.

Биржевой рынок – рынок, на котором торговля ведётся на бирже. различают первичный и вторичный рынок. На первичном рынке происходит размещение новых выпусков ценных бумаг. При этом компании могут выходить самостоятельно или через посредников, в роли которых выступает инвестиционный банк. Если к выпуску бумаг был проявлен интерес со стороны нескольких инвесторов на весь объём предполагаемого выпуска, то все выпущенные бумаги могут перейти к заинтересованным инвесторам. Это называется частным размещением. Если же размещение происходит путём открытой продажи, то этому способствую андеррайтеры, которые гарантируют размещение ценных бумаг. При открытом размещении акций посредник собирает заявки на покупку от населения. При этом цены на акции ещё не определены, но зажаты в определённые рамки, которые устанавливаются заранее. После этой процедуры заявки удовлетворяются в соответствующем объёме. В случае при неудачном размещении на первичном рынке андеррайтер выкупает весь неразмещённый объём на себя. После первичного рынка акции попадают на вторичный рынок.

Виды рынков по торгуемым инструментам: