- •Оглавление

- •1. Что отличает инвестиционные затраты от других видов затрат, например, текущих?

- •2. В чем отличие понятий – «капитальные вложения» и «инвестиции»?

- •3. По каким признакам можно классифицировать инвестиции?

- •4. Представить вывод ф-лы сложных % при условии периода начисл-я %, равному 1 году.

- •5. В чем состоит экономический смысл формулы сложных %?

- •6. Отличие формулы сложных %от простых % (графическое представление)

- •7. Почему формулу простых процентов не используют при оценке эф-ти ип?

- •8. Чем отличается дисконтирование от капитализации денежных величин?

- •9. Почему для оценки эффективности инвестиций используется формула сложных процентов, а не какая-либо другая математическая функция?

- •10. Как преобразовать формулу сложных % для использования ее в условиях периода начисления %, который меньше года (квартал, месяц, день)

- •11. Каким образом определяется стоимость ценной долговой бумаги (векселя)?

- •12. На основании каких данных моделируется денежный поток в ип?

- •13. Расчетный период ип – на основании каких соображений он выбирается?

- •14. Дп, порождаемый ип, его классическая форма (график)

- •15. На основании какой информации рассчитывается сальдо притоков и оттоков ден средств за текущий (очередной период) реал-ции ип?

- •16. Может ли дп, порождаемый ип (операц. И инвест.Деятельность), начинаться с положит. Денежных величин?

- •17. Понятие дп ип

- •23. Какую информацию приносит потенциальному инвестору показатель чдд(npv)?

- •24.Какую информацию приносит потенциальному инвестору показатель внд(irr)?

- •25. Какую информацию приносит потенциальному инвестору показатель индекс доходности?

- •26. Какую информацию приносит потенциальному инвестору показатель срок окупаемости?

- •27. Какую информацию приносит потенциальному инвестору показатель потребность во внешнем финансировании или капитал риска?

- •28. Что понимают под инвестиционной деятельностью в инвестиционном проекте?

- •29.Что понимают под операционной деятельностью в инвестиционном проекте?

- •30.Что понимают под финансовой деятельностью в инвестиционном проекте?

- •31. В чем отличие денежного потока, выраженного в постоянных(текущих), прогнозных и дефлированных ценах?

- •40.Соображения инвестора при опр-и нормы дисконта

- •41. Что отображает выбранная инвестором норма дисконта при принятии решения об осуществлении инвестиций или отказе от этого?

- •42.Почему при оценке эффективности инвестиционного проекта за основу оценки роста денежных средств принимают формулу сложных процентов?

- •43. Графическое отображение различия в росте денежных средств, накапливаемых по формуле сложных и простых процентов

- •44. Расчет денежного потока ип на месторождениях ув, находящихся в эксплуатации

- •45.Различие проектного денежного потока при разработке и эксп-и месторождения и дп, порождаемого ип.

- •46. Чем руководствуется государство при заключении срп

- •47. Чем руководствуется инвестор при заключении срп

- •48. Основные налоги и платежи недропользователя при днс

- •49, 52. Основные налоги и платежи недропользователя при заключении срп

- •50.Механизм возмещения затрат при днс

- •51, 55. Механизм возмещения затрат недропользователя при срп

- •53. Факторы, определяющие размер компенсационной продукции в срп

- •54.Экономический механизм раздела продукции на условиях срп

- •56. Ликвидационный фонд

- •57, 58 Экономические показатели, от которых зависит раздел между Государством и Инвестором

- •59. Метод определения фактически достигнутой величины внд инвестора.

- •60. Проблема возмещения в ходе реализации срп прошлых затрат государства на геологоразведочные работы.

- •61. Как при выработке условий срп «защитить» собственника недр (Государство) от получения инвестором сверхприбыли?

- •62. Краткая характеристика срп «Сахалин-1».

- •63. Краткая характеристика срп «Сахалин-2».

- •Срп по проекту «Сахалин-2» предусматривает следующие платежи инвестора:

- •64. Краткая характеристика срп «Харьягинское месторождение».

- •65. Общая схема раздела продукции в соответствии с законом рф «о соглашениях о разделе продукции».

- •66. Краткая история возникновения и использования срп в мире.

- •67. Риски Инвестора и Государства при поисках, разведке и разработке месторождений нефти и газа на условиях срп.

- •68. Перспективы использования раздела продукции в зависимости от текущей цены на нефть.

- •69. Раздел продукции в срп на месторождениях «Шираг, Азери и Гунашли» в Азербайджане.

- •70. Перечень ограничений на заключение срп в российском законодательстве.

57, 58 Экономические показатели, от которых зависит раздел между Государством и Инвестором

Технико – экономические показатели проекта ( уровни добычи, капитальные и эксплуатационные затраты)

Цены на нефть и газ

Минимально приемлемая для инвестора норма рентабельности

Т.е. ВНД для инвестора должно быть не ниже, чем соответствующие значения в наименее эффективных проектах. Если финансирование проекта осуществляется за счет привлеченных (заемных) средств, то ВНД д.б.не ниже этой ставки по кредиту.

Минимально приемлемое для государства значение дисконтированного дохода

Индексы доходности характеризуют размер дохода (в долях единицы), приходящегося на единицу денежных затрат за срок реализации ИП (без дисконтирования и с дисконтированием):

- индекс доходности затрат (иногда называемый R-фактором) определяется отношением суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным затратам);

- индекс доходности инвестиций определяется отношением чистого дохода к капитальным вложениям. В ряде случаев индекс доходности оценивается не по общему объему инвестиций, а только по объему начальных инвестиций (сумма отрицательных значений годовых денежных потоков, т.е. капитал риска).

Индексы доходности затрат и инвестиций превышают единицу, если

для денежного потока ЧД положителен. Индексы доходности дисконтированных затрат и инвестиций превышают единицу, если для денежного потока ЧДД положителен.

59. Метод определения фактически достигнутой величины внд инвестора.

Внутренняя норма доходности (прибыли, внутренний коэффициент окупаемости, Internal Rate of Return - IRR) - норма прибыли, порожденная инвестицией. Это та норма прибыли (барьерная ставка, ставка дисконтирования), при которой чистая текущая стоимость инвестиции равна нулю, или это та ставка дисконта, при которой дисконтированные доходы от проекта равны инвестиционным затратам. Внутренняя норма доходности определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь для собственника.

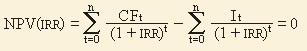

IRR = r, при котором NPV = f(r) = 0,

Ее значение находят из следующего уравнения:

CFt - приток денежных средств в период t; It - сумма инвестиций (затраты) в t-ом периоде; n - суммарное число периодов (интервалов, шагов) t = 0, 1, 2, ..., n.

Экономический смысл данного показателя заключается в том, что он показывает ожидаемую норму доходности (рентабельность инвестиций) или максимально допустимый уровень инвестиционных затрат в оцениваемый проект. IRR должен быть выше средневзвешенной цены инвестиционных ресурсов:

IRR > CC.

Если это условие выдерживается, инвестор может принять проект, в противном случае он должен быть отклонен.

Пример. Размер инвестиции - 115000$. Доходы от инвестиций в первом году: 32000$; во втором году: 41000$; в третьем году: 43750$; в четвертом году: 38250$.

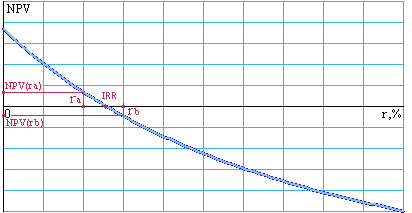

Решим задачу без использования специальных программ. Используем метод последовательного приближения. Подбираем барьерные ставки так, чтобы найти минимальные значения NPV по модулю, и затем проводим аппроксимацию. Стандартный метод - не устраняется проблема множественного определения IRR и существует возможность неправильного расчета (при знакопеременных денежных потоках). Для устранения проблемы обычно строится график NPV(r)).

Рассчитаем для барьерной ставки равной ra=10,0% Пересчитаем денежные потоки в вид текущих стоимостей: PV1 = 32000 / (1 + 0,1) = 29090,91$ PV2 = 41000 / (1 + 0,1)2 = 33884,30$ PV3 = 43750 / (1 + 0,1)3 = 32870,02$ PV4 = 38250 / (1 + 0,1)4 = 26125,27$

NPV(10,0%) = (29090,91 + 33884,30 + 32870,02 + 26125,27) - 115000 = = 121970,49 - 115000 = 6970,49$

Рассчитаем для барьерной ставки равной rb=15,0% Пересчитаем денежные потоки в вид текущих стоимостей: PV1 = 32000 / (1 + 0,15) = 27826,09$ PV2 = 41000 / (1 + 0,15)^2 = 31001,89$ PV3 = 43750 / (1 + 0,15)^3 = 28766,34$ PV4 = 38250 / (1 + 0,15)^4 = 21869,56$

NPV(15,0%) = (27826,09 + 31001,89 + 28766,34 + 21869,56) - 115000 = = 109463,88 - 115000 = -5536,11$

Рис. 1 Определение IRR методом подбора

Делаем предположение, что на участке от точки а до точки б функция NPV(r) прямолинейна, и используем формулу для аппроксимации на участке прямой:

IRR = ra + (rb - ra)*NPVa/(NPVa - NPVb) = 10 + (15 - 10)*6970,49 / (6970,49 - (- 5536,11)) = 12,7867%

Формула справедлива, если выполняются условия ra < IRR < rb и NPVa > 0 > NPVb.

Ответ: внутренний коэффициент окупаемости равен 12,7867%.